Search results for Arbitrum

People

Not Found

Tweets including Arbitrum

Arbitrum Gaming Ventures (formerly GCP) just revealed its first big investment into the ecosystem!

Building the future of gaming with @PlayWildcard, @TREX_chain, @Hyve_Labs, @XAI_GAMES, and @ProofofPlay! https://t.co/zeyCyrT1I7

Show more

0

0

25

228

38

《为什么Robinhood选择Arbitrum?》

你以为这次Robinhood使用Arbitrum只是“链上买股票”这么简单?

其实,这可能是金融互联网的“0到1”时刻。快來看 @TechFlowPost 独家翻译的专访,了解行业巨变背后的故事。

🔗:https://t.co/DZostSHs6F

Show more

0

0

1

4

0

robinhood正在考虑使用Arbitrum或solana作为他们面向欧洲发布的股票交易产品的基础设施

我觉得,就算没选sol,仅仅是考虑了sol,都说明华尔街对sol的观点

我们看多以太,也不能忽视sol

成年人不做选择 https://t.co/HrXYISiB6f

Show more

0

0

1

0

0

吴说获悉,Arbitrum DAO 于 5 月 8 日通过 STEP 2 多元化资产配置提案,将约合 1160 万美元的 3500 万枚 ARB 分别分配至 Franklin Templeton(FOBXX)、Spiko(USTBL)与 WisdomTree(WTGXX)发行的美债代币产品中,比例为 35%、35% 和 30%。https://t.co/hpPkLCdXvh

Show more

0

0

1

0

0

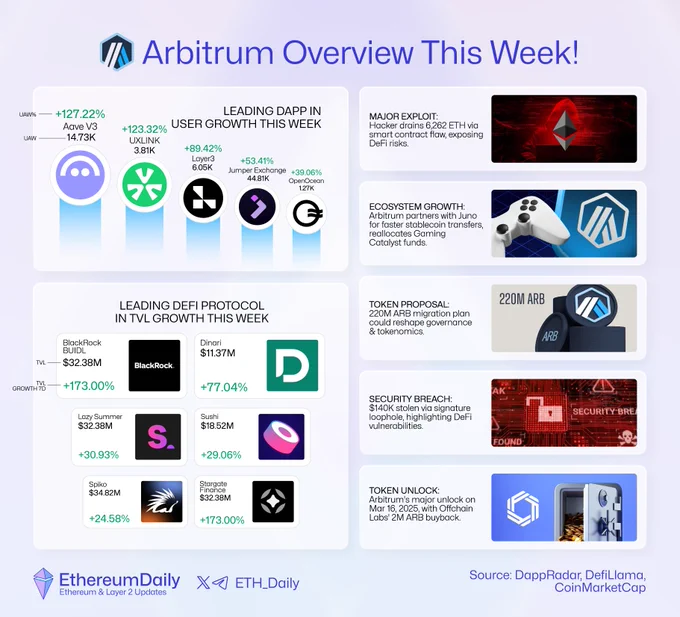

🚀 DeFi on the @arbitrum network is Thriving! 🚀

This week, several projects on Arbitrum have seen massive growth across user activity and TVL. Let’s dive into the top performers 👇

🔹 Top DApps by User Growth:

▫️ @aave – 14.73K users (+127.22%)

▫️ @UXLINKofficial – 3.81K users (+123.32%)

▫️ @layer3xyz – 6.05K users (+89.42%)

▫️ @JumperExchange – 44.81K users (+53.41%)

▫️ @OpenOceanGlobal – 1.27K users (+39.06%)

💰 Leading DeFi Protocols by TVL Growth:

▫️ @BlackRock BUIDL – $32.38M (+173.00%)

▫️ @DinariGlobal – $11.37M (+77.04%)

▫️ @summerfinance_ – $11.55M (+30.93%)

▫️ @SushiSwap – $18.52M (+29.06%)

▫️ @Spiko_finance – $34.82M (+24.58%)

▫️ @StargateFinance – $311.24M (+19.91%)

Arbitrum’s DeFi scene continues to expand—who’s leading the next wave? 🌊🔥

Show more

0

0

1

41

67

BREAKING🚨: Wildcard Migrates From Base to Arbitrum!

It joins the $10M Arbitrum Gaming Ventures cohort alongside:

• Hyve Labs

• T-Rex

• Xai

• Proof of Play https://t.co/qmQKJqd6fs

0

0

6

43

6

🚨 Reminder: ETHx Native Staking on Arbitrum is sunsetting 🚨

🔹 Staking Pause: April 15, 2025

🔹 Native staking via Arbitrum ends, but you can still stake on @ethereum mainnet & bridge ETHx to Arbitrum.

Read more in the thread 👇

Show more

📢 Important Update: Sunsetting ETHx Native Staking on Arbitrum

To continue building @staderlabs into a more scalable protocol, we’re sunsetting $ETHx native staking on @arbitrum.

Here’s what you need to know🧵

Show more

0

0

1

23

16

$200.6M traded in 24H on LogX — powered by @arbitrum ⚡

Gasless. Seamless. The fastest perp trading venue.

We’re scaling DeFi everywhere, with Arbitrum. https://t.co/uiJ2odaixw

0

0

4

25

3

Ethereum引擎重构讨论

Ethena发链选择 Arbitrum 阵营

Unichain、MakerDAO 老DeFi都在动

最近一周对 DeFi 的思考

( - /9)🧵 https://t.co/MCk0nkdfIo

0

0

27

200

36

📢 Important Update: Sunsetting ETHx Native Staking on Arbitrum

To continue building @staderlabs into a more scalable protocol, we’re sunsetting $ETHx native staking on @arbitrum.

Here’s what you need to know🧵

Show more

0

0

1

22

30

吴说获悉,据 First Digital Labs 称,稳定币 FDUSD 即将支持 Arbitrum 网络。这是其继以太坊、BNB Chain、Sui、Solana 后的第五条支持链。FDUSD 是币安主要支持的美元稳定币,但此前其发行商 First Digital Labs 被孙宇晨指控在 TUSD 上存在欺诈。https://t.co/bajqxB0Hem

Show more

0

0

0

1

1

I've already received a few queries on how we landed with Arbitrum.

1. @sgoldfed got on direct calls with both me and @paulbettner VERY early on. A founder jumping in so quickly gives us confidence in the level of access we might have to the builders.

2. Sometime ago we got very far down the road of launching an L2 for @ThousandsTV. When we decided that it should be chain agonistic, @CocoraEth was wildly gracious about it. both he and Steven reached out to offer the support of @OffchainLabs should we ever change our minds. We did not, but the sentiment built trust.

3. We called @amittm because you gotta get those references.

4. @JohansonRick has been such a champion.

@paulbettner & I are not always the easiest to keep up with. So aside from the obvious tech focus of the ecosystem, what Arbitrum Gaming Ventures brought to the table was flexibility & the vision to work together to find the right kind of partnership.

We are thrilled to have ABV's support and are excited for what comes next.

Show more

0

0

5

41

6

TermMax 宣布主网将于 4 月 15 日在以太坊和 Arbitrum 上线,提供一键式固定利率借贷、循环建仓、区间委托等功能,致力于革新 DeFi 借贷体验。此外,TermMax 推出面向机构的 TSI(Term Structure Institutional)平台,作为合规可验证的固定利率借贷 ECN,基于 Fireblocks MPC 钱包架构打造。 https://t.co/ECsCEBaoOn

Show more

0

0

0

0

0

The team @OffchainLabs continues to listen to users to bring the best experience w/ @arbitrum while @prylabs core devs are listening to users to continue steering mainnet forward

We don’t run from competition, we stare it in the face, salute it, and get back to building

Show more

0

0

1

24

48

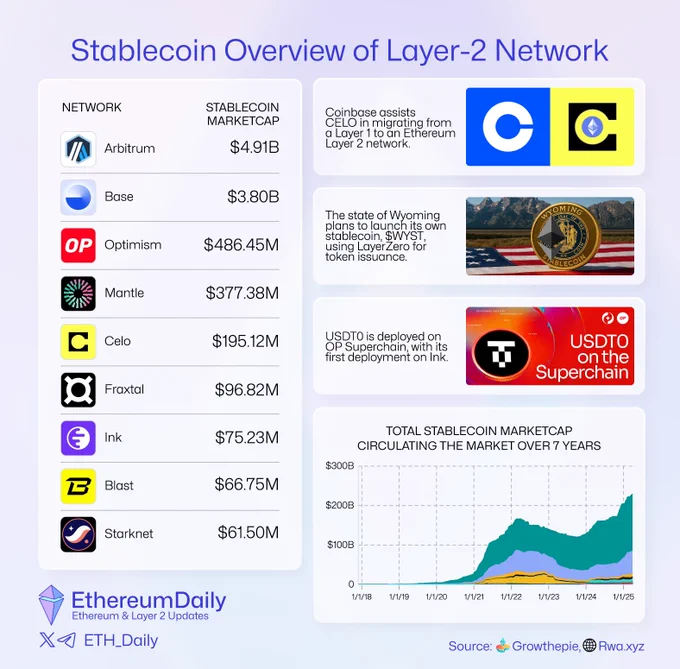

🚀 Stablecoin Marketcap is Booming!

Here are the leading Layer 2 networks in stablecoin marketcap:

▫️ @arbitrum – $4.91B

▫️ @base – $3.80B

▫️ @Optimism – $486.45M

▫️ @Mantle_Official – $377.38M

▫️ @Celo – $195.12M

▫️ @fraxfinance – $96.82M

▫️ @inkonchain – $75.23M

▫️ @blast – $66.75M

▫️ @Starknet – $61.50M

💰 Big money inflows are coming—are you positioned for it?

Show more

.@sophon is a game-changer for Layer 2 fans ✨

A lifestyle, entertainment & gaming-focused L2 that’s:

✅ Gasless

✅ Google/Apple login—no wallet stress

✅ Built to scale

The numbers don’t lie 🤓👇

🔹 Bridge Deposits: $105.6M (+29.5% MoM)

🔹 TVL: $16.67M (+204.8% MoM)

🔹 Users: 56,661 (+398% YTD)

🔹 Transactions: 55.8M (+178% YTD)

🔹 Backed by the big boys: @TheSpartanGroup

@Maven11Capital @OKX_Ventures @SevenXVentures

@yzilabs

🔹 Nodesale over $66M

🔹 Rapidly expanding ecosystem

And oh… MAINNET IS LIVE! 🚨

Stay tuned for a guide on how to dive in 🔥

Show more

0

0

0

27

17

每次被反撸,第一个怀念的项目总是ARB。

虽然 $ARB 空投已成过去式,但官方仍在持续搞事,令人欣慰 @arbitrum_cn

前段时间,大名鼎鼎的Robinhood上线 @arbitrum ,开启链上美股时代,推动DeFi和传统金融的结合,堪称行业标志性事件。

那么问题来了:L1、L2多如牛毛,Robinhood为何偏爱ARB?

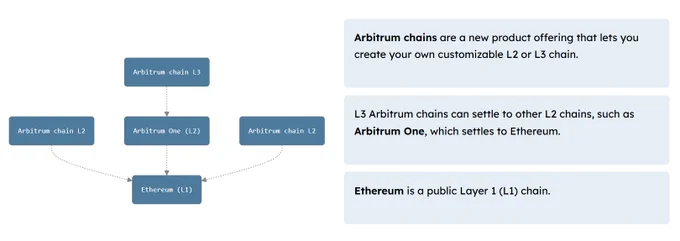

带着这个问题,查阅了最新的官方文档,发现Arbitrum Chains正在Web2和Web3世界大放异彩。

何为Arbitrum Chains?其实就是开发者使用ARB技术启动可定制专用链的无许可路径,它可以是Arbitrum Rollup(比如Arbitrum One),也可以是AnyTrust(比如Arbitrum Nova)。

简单理解,开发者可以基于ARB低门槛部署L2或L3,在共享以太坊安全性的前提下,网络性能得到大幅提升,有利于各类应用的大规模普及。

公开信息显示,越来越多的项目正在基于Arbitrum Chains部署,除了Robinhood,还有这些比较知名的使用者:AnimeChain、Ape Chain、Converge、Hyptopia Hychain 、Rari Chain 、Xai……

这些项目基于ARB部署,然后发展自己的生态,跟道家思想非常像:道生一,一生二,二生三,三生万物。

在增量用户进场缓慢的情况下,ARB官方其实是在埋头修路,既要宽敞平坦,又要降低过路费,还要提供便捷舒适的服务区。

或许只有这样,行驶在Web3的车才会越来越多,人和资金才会加速流动,整个行业才会真正意义上迎来百万、千万级新用户。

Show more

《为什么Robinhood选择Arbitrum?》

你以为这次Robinhood使用Arbitrum只是“链上买股票”这么简单?

其实,这可能是金融互联网的“0到1”时刻。快來看 @TechFlowPost 独家翻译的专访,了解行业巨变背后的故事。

🔗:https://t.co/DZostSHs6F

Show more

0

0

0

1

0

📢 NEW CHAIN SUPPORTED: TRON

@THORSwap now supports @TRONdao cross-chain swaps!🔥

Trade $TRX & $USDT (TRC-20) seamlessly with BTC, @Ethereum $XRP @Solana @BNBCHAIN @dogecoin @arbitrum @base @AVAX and more!

Powered by @NEARProtocol Intents via @SwapKitPowered 1/Learn more🧵👇

Show more

0

0

26

157

43

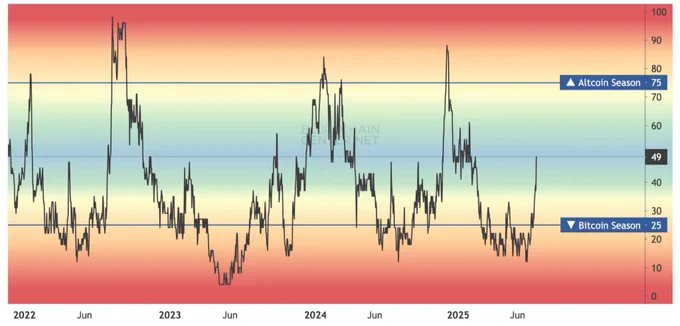

继续看涨山寨季,比特币的故事可以暂时写到这里🤔🤔但appstore下载新高🥹Coinbase股价企稳,降息预期逐渐明晰,RWA呈白热化阶段。山寨还是一定有说法的😎🥳🥳

围绕 $ETH 生态优质alts清单:

• Lido

• Pendle

• Arbitrum

• Eigenlayer

• Curve

• AAVE

• ENS

ps:除了行情,分享一张蓝调时刻~🌇

Show more

0

0

0

2

0

美股上链,代币化资产,最近这个话题越来越热!

连 Robinhood 和汇丰银行都选择在 Arbitrum @arbitrum_cn 上链测试,今天刚刚又有新进展:PayPal 计划将稳定币 PYUSD 扩展到 Arbitrum 网络。

➤ Robinhood选择Arbitrum 链上交易股票

Robinhood 是美国金融科技领取的领先者,管理资产超 1000 亿美金,拥有 1400 万活跃用户,在美股和加密市场都有重要影响力。

6 月正式上线 基于 Arbitrum 的代币化股票与 ETF 交易,还会基于 Arbitrum Orbit 框架开发自己的链:Robinhood Chain

主打自托管、跨链交互,目标是做一套轻量、高效的新一代交易网络,挑战传统中心化交易所的体验门槛。

——————

➤ 汇丰银行也在用 Arbitrum 测数字港元

在香港金管局主导的「Project e-HKD+」测试中,汇丰银行选择 Arbitrum 网络作为试点基础设施。

这类顶级金融机构的实际应用测试,说明 Arbitrum 在稳定性和合规探索上,已经具备一定信任基础。消息公布后,ARB 短期内曾上涨近 20%。

这些例子背后,其实都绕不开同一个关键词:Arbitrum Chains

——————

➤ 一起来重新认识下Arbitrum Chains

大家过去对它的印象停留在Layer 2层面,它已经升级了很多版本,其实它早就进化成了一套完整的发链系统。

通过 Arbitrum Chains,不管你是 Web3 项目还是 Web2 公司,都可以快速搭建一条属于自己的链

它支持 Rollup 模式,也支持更轻量的 AnyTrust 模式,能兼顾安全性、性能和成本,你可以像逛超市一样按需选技术栈,最终搭出适合自己业务的 AppChain。

——————

➤为什么项目选 Arbitrum?

说到底,还是因为它实用性强

兼容以太坊生态,开发成本低,支持灵活扩展,背后还能挂靠 Arbitrum L1 的安全性。对开发者来说,更容易上线;对用户来说,交互门槛也低。

甚至像 Robinhood 这样的 Web2 巨头,也选择用 Arbitrum Chains 发链。

背后逻辑很简单:发链要快、要稳、要能服务真实用户,这几件事它都能做到

————————

➤ 用 Arbitrum 的项目越来越多

特别是基于 Orbit 框架发链的项目,已经铺开到金融、内容、游戏等多个领域

◾️先推荐一个我自己比较熟的——Variational @variational_io

基于 Arbitrum 打造的 perp 协议,融资了 1180 万美金

现在已经可以进去交易了,但还处于 code 模式,要体验的可以去 DC 群蹲code。

还有很多大家比较熟悉的,比如AnimeChain(动漫文化链)、Ape Chain(BAYC 生态)、Hyptopia Hychain(游戏生态)、Xai(游戏链)、Converge(多链互通基础设施)等

这些项目一个比一个有背景,基本覆盖了 Web3 当前热门赛道。

Arbitrum生态一览🔗https://t.co/aYlN08ISei

————————

很多时候,真正重要的是底层基建,对 Layer2 来说,Arbitrum @arbitrum 的技术已经够成熟,生态也在不断扩大。

从 Robinhood 到 Hyptopia、ApeChain、Converge,越来越多项目选择在这条链上发力。对想做 AppChain、搞 RWA、连接 Web2 的团队来说,它已经是被验证、可落地的路径,值得关注。

ETH已经起飞,接下来很多人都会往ETH的生态看齐!

Show more

0

0

35

37

1

TOKYO EVM DRIFT: Been an OG on Ethereum, Polygon, BSC, Base, Arbitrum, or Unichain?!

🔥 Repost + Comment your wallet address

🎁 Get 10 GXP as part of our Road to TGE

🐳 +25 GXP for OGs if your wallet is 5+ months old https://t.co/1iN6yEyaGy

Show more

0

0

12.8K

9.3K

8.9K