Murphy

@Murphychen888

17年老韭菜;研究链上数据和宏观情绪相结合,构建自己的交易思维。保持谨慎乐观!| 近3亿用户的共同选择就在币安:https://t.co/5pQWuny9gU | #OKX# web3入口一个就够 https://t.co/YwY7pIgKzB

808 Following 67.8K Followers

老OG vs 新机构 正在激烈的博弈中……

如果老OG赢了,那么机构的入场就成为了他们难得的退出流动性。让老OG能成功的在高位套现离场,这个牛逼可以吹一辈子了。

如果新机构赢了,那么老OG们将彻底交出ETH的未来话语权,以后要不再跪着接回来,要不彻底退出历史舞台。

这不是竞争,而是战争!你死我活……

咱韭菜们又应该压那边呢?

本文由 #Bitget# |@Bitget_zh赞助

Show more

0

0

48

113

4

BTC新高!证明在筹码结构上11.7w的支撑有效,也完全符合我们之前的预期。同时也无限接近MVRV偏差定价通道内反弹的第1目标位——$125,000;

这里会是一个短期的阻力位,同时也是决定BTC能否在下一段趋势中更上一级达到第2目标位的关键性判断依据。只要站上且回调不跌破,则概率大增! https://t.co/OYefyVCUSX

Show more

0

0

10

70

5

NUPL(未实现净盈亏)其实是一个用长期持有者所拥有的未实现利润或亏损来衡量市场情绪的方法。而ETHd的LTH-NUPL是只统计以太坊长期持有者的未实现净盈亏。

(图1)

具体来说,按照LTH-NUPL数值范围对应的情绪表现是:

🚩 LTH-NUPL< 0

Capitulation 红色:投降/恐慌性出清

🚩 LTH-NUPL 0 ~ 0.25

Hope - Fear 橙色:希望-担忧(复苏早期、心态摇摆)

🚩 LTH-NUPL 0.25 ~ 0.5

Optimism - Anxiety 黄色:乐观-焦虑(上行但担忧回撤)

🚩 LTH-NUPL 0.5 ~ 0.75

Belief - Denial 绿色:信念-否认 (趋势坚信、忽视风险)

🚩 LTH-NUPL> 0.75

Euphoria - Greed 蓝色:狂喜-贪婪(顶部风险累积)

ETH当前LTH-NUPL为0.59,正处于绿色的“信念-否认”区间。则表示长期持有者的平均账面浮盈率已超过 59%,属于高盈利、高信心、无视风险的阶段。

但浮盈过高也会增加部分LTH的套现意愿(尤其是临近前高或历史高点时),可能会给市场带来阶段性的抛售压力。

自从21年以后,ETH的LTH-NUPL就没有再出现过蓝色;尤其在本轮周期,在之前几次出现了绿色之后,都是进入了情绪过热区。

所以我昨天的推文才说“短期追高”要小心(控制好仓位),除非你愿意在承担最大风险的前提下赌这次会和之前不一样,亦或是打算长期持有。

👇

👇

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# | @Bitget_zh 赞助

Show more

0

0

11

43

2

巨鲸狂吸210万枚ETH:去散户化加速,短期追高需谨慎!

很多小伙伴在问ETH的筹码结构,看来最近大家的关注点更多的集中到了ETH上面。也可能是我天天讲BTC,小伙伴们也听腻了。好了,我们也来说说ETH。

如果我们要看的是大趋势,那么就关注ETH筹码分布的基本面。我个人观点的是,当前ETH筹码结构非常健康,同时也呈现出非常明显的“去散户化”态势。我们看到图1-图3分别显示了3组ETH投资者群体的持仓变化就能清晰的感受到。在近30日内:

1、鲨鱼群体(持有100-1,000 ETH)的总持有者减少了 30.9w 枚ETH(图1);

2、鲸鱼群体(持有1k-1w ETH)的总持有者减少了 69.8w 枚ETH(图2);

(图1)

(图2)

这是2个最主要的派发群体,而最大的承接方是巨鲸群体(持有1w+ ETH),他们在近30日内共增持了 210w 枚ETH(图3),不仅完全覆盖了鲨鱼和鲸鱼群体,也吸收了更小级别的鱼虾群体抛出的筹码。

(图3)

相信有不少小伙伴应该都会记得,我在7月份分析ETH的筹码结构的推文中经常提到,ETH最关键的阻力位在$2,800,因为那是今年1月在$3,600高位进场的鲸鱼群体在ETH一路下跌一路补仓后,将持仓成本拉低至这里而形成了筹码堆积区。

当价格接近时将考验这些筹码的共识程度,而一旦突破那就意味着这些巨量筹码并不急于抛售,变相锁定了流动性,且在$2,800以上几乎已再无明显的阻力位。我们看直到现在,堆积在$2,500-$2,800区间的巨量筹码仍然没有明显减少的迹象(图4)。

(图4)

随着越来越多的传统资本的介入,如果延续这一巨鲸吸筹的趋势,那么ETH从中长期都是看涨的。

但是,对于之前如果没有上车而现在又想去追高的小伙伴来说,要小心......

因为短期来看,ETH的价格和已实现利润(RP)正在形成强烈的背离(图5,我补在评论区),其背后的逻辑是由于高利润的长期筹码减少了换手,逐渐转为短期筹码的多空博弈,从而导致价格更高但实现利润却更低的情况出现。

RP的背离以及OI的新高,都是ETH短期多空博弈加剧后在数据上最显著的表现。注意!我不是看空ETH!只是对“短期追高”持有谨慎的态度。小伙伴们根据自己的风险偏好做好交易计划吧。

👇

👇

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# | @Bitget_zh 赞助

Show more

0

0

35

201

27

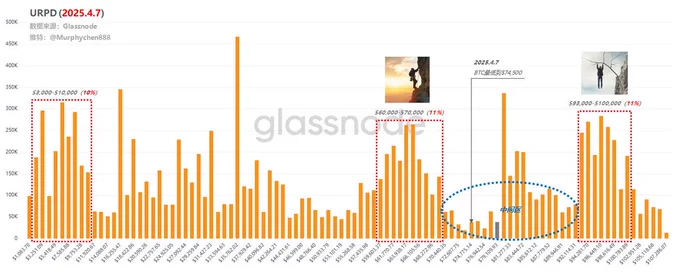

117K失守,“补缺口”的概率正在上升

在URPD筹码结构上 $117,000 是一个明显高于其他价格区间的巨量柱,在此单一价格就堆积了72w枚BTC,说明在多空双方在 $117,000 的博弈异常激烈,产生了大量换手,支撑作用显著(图1)。而当前BTC的价格已经跌破这一重要支撑位。

(图1)

每当单一价格柱堆积筹码越来越多时,博弈到了临界点,也就到了市场短期选择方向的时刻。在7月25日的推文中我有提到,A区间有高度但没宽度,短期内很容易被击穿。目前看是选择了向下,即进入图1中A和B区间这一“双锚结构”的中间区域。

按以往的经验,只要A & B区间筹码坚定持有,那么回调的底部很容易在“双锚结构”的中间形成。这个中间位置就是$112,000-$113,000左右,也是筹码结构上的断层区间(换手缺口)。

简单来说,即如果BTC价格在短期内没有重新返回$117,000 并以此为支撑,那么“补缺口”会变成一个大概率的事情。反之,如果可以快速返回并不破 $117,000,在经过一段时间的来回拉扯后,再次向上突破就是大概率事件。

以上是小级别的多空争夺,如果从大趋势出发,我们可以把 MVRV 极端偏差定价区间作为参考(图2)。

(图2)

比如,在24年3-4月和24年11-12月,BTC价格从紫线下降到红线,说明价格已经弱于趋势。这是趋势衰减的表现,即前面一段强趋势开始逐渐走弱。

按照这个逻辑,当前BTC价格只要在橙线($124,000)和黄线($112,000)之间运行,我们就将其视为从4月至今的这段趋势的延续。反之,当价格跌破黄线且反弹不能超过黄线,则判断为趋势衰减(注意,黄线正在缓慢上升,因此对应的价格是动态变化的)。

退一万步说,即便是行情结束要考虑逃顶,也不是现在。因为当出现明显的趋势衰减时,我们还有机会能在$112,000左右决定是否离场。

👇

👇

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# | @Bitget_zh 赞助

Show more

0

0

11

76

4

当前抛压主要来自Coinbase。

今天早晨10点左右,有4950枚BTC的转入Coinbase,也就是这一波把BTC砸到了$115,000左右;而就在1个小时前,又有3169 枚 BTC 的转入。

目前Glassnode的数据只更新到这里,如果后面没有新的大额转入,那$115,000就差不多了;如果还有,那估计得继续砸。

本文由 #Bitget# | @Bitget_zh 赞助

Show more

0

0

12

49

3

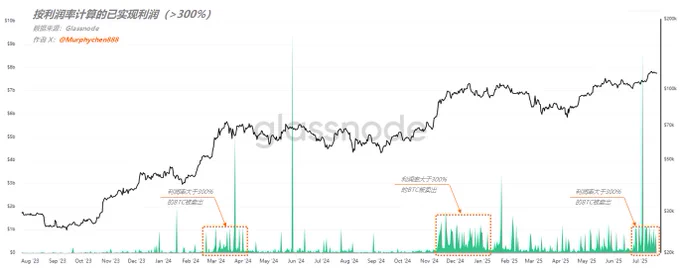

随着BTC价格上涨,有不少投资者选择逢高止盈。这也是市场供需关系的正常表现,并不像有些小伙伴所想象的那样,似乎只有机构的买买买,就没有人会卖。我一直说,这个市场从来都没有不能卖的筹码,只有不能卖的价格。暂时不卖也只不过是还没有到心理价码而已。

但是我们可以细分这些BTC被卖出时的利润率,来观察当前市场的整体情绪。图1是利润率超过300%的已实现利润(已卖出)。这通常都是因为某些远古鲸鱼的BTC被激活,就会在数据上显示出现高额的利润兑现。比如前段时间大家关注的某位大哥将大量筹码转入OTC平台出货就是其中这一。

(图1)

不过相比于24年3月和11月的前2次行情来看,当前数据表现还算比较平稳,即没有明显增多也没有明显变少。当远古筹码的利润率达到一个相当高的程度,比如超过300%,就会趁着流动性相对较好的时候选择出货。但这也只能代表某些特殊持币群体的行为。

(图2)

真正能代表市场整体情绪的是占比更多的活跃投资者,他们持有的BTC在卖出时没有那么高的利润率,多数在比较合理的20%-100%之间。我们从图2就能看出,每当该群体出现密集的兑现利润时,都是市场情绪最热的时候。而当前的数据比前2轮行情看上去还有较大的差距。

所以,尽管当前在BTC突破12w美元的历史高点后,我们确实看到了有很高的已实现利润,但如果细分来看其中个别远古鲸鱼的卖出行为对该数据有较大的影响。但整体情绪还不到最Fomo的时候,或者说市场承压还没那么重。

因此我个人觉得更像是短期冲高后的休整时间,也是趋势中的积累期。

👇

👇

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# | @Bitget_zh 赞助

Show more

0

0

17

114

5

巴方地面防空系统远距离探测获取目标信息,通过共享数据链将信息实时同步给预警机指挥系统,战斗机关闭自身雷达超低空飞行躲避对方雷达探测,接收到预警机指令后立刻拉升并发射PL15,导弹以4马赫的速度高速飞行,在接近敌机时打开主动制导雷达并锁定目标。

此时阵风战机才刚升空,其地面防空是俄罗斯的,预警机是以色列的,不能和法国战机共享数据链,飞行员还在用无线电联系确认对方方位,就已经被空空导弹击中。

所以这就是为什么同样作为四代半的阵风被按在地上摩擦毫无还手之力的原因。达索公司说歼10C只不过是负责发射了导弹而已,并不是阵风有多弱,在近距离格斗中败北,一句话:老子不服!

但现代战争打的就是体系,拼的是谁的雷达看的远,数据协同快,导弹射程远…谁还跟你玩单兵,赤膊拼刺刀啊。就像当年绿林好汉战场之前还在念念有词的左青龙右白虎,人家一颗子弹已经送你去见关二爷。

只是这次双方位置互换,传统欧美列强的军工脆弱的自尊心被伤害了。

所以问题来了,在币圈狗庄用精确制导雷达锁定我们,通过我们情绪和仓位监测,制定对手盘策略,让我们成为他们的退出流动性。他们有体系,而我们只是单兵,所以我们该怎么做?

Show more

0

0

12

32

1

正确的方法才能还原事实真相

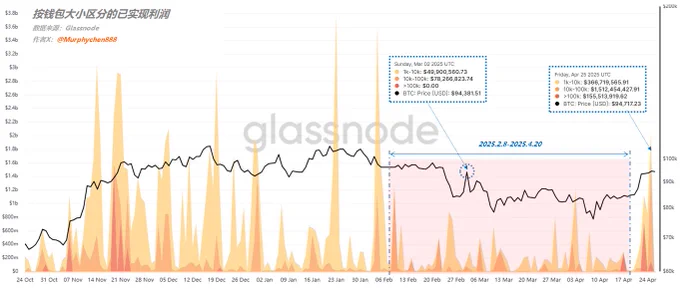

昨天Glassnode官方发一篇关于BTC已实现市值(Realized Cap)增长的推文,大致意思是:经过4月份的一段停滞期后,BTC的RC已增加了近300亿美元,月度增幅为3%。RC的上升表明新的资金正在重新流入市场,但其增速仍低于2024年11–12月那波强劲的趋势行情。

(图1)

而就在前几天我刚好通过“小区卖房”的举例解释过我们应该如何理解RC和MC(Market Cap)的关系;RC的增长是观察直接流入BTC的真实资本规模最完整的数据形式(见引文)。但Glassnode官推给的数据采用的是30日时间跨度,我个人认为这个级别太大了!

30日级别的数据适合看趋势;但是按其配图中所示当前的RC虽然正在以每月3%的幅度呈现向上的趋势,但我们却无法通过与24年11–12月的增长数据的对比,来发现细节上的不同。

如果我们把时间级别调低至3日,就会有惊奇的发现!

(图2)

如图2所示,在24年11月行情启动时,RC出现了3波强劲的快速增长(图1中标注1/2/3)。其中第1波增长为68亿美元,同时带动着BTC从$68,000上涨至$77,000;第2波148亿美元,第3波199亿美元。可以看到当时资本的流入就像是一轮推升浪,一浪更比一浪高;

我们再来看这一次,BTC走势上的2段拉升也对应着RC的2波增长。其中第1波增长为72亿美元(图1中标注4),同时带动着BTC从$83,000上涨至$93,000;这一波无论是资本流入规模还是BTC价格增长幅度与24年11月第1波都非常接近,说明这2次启动时由资金推动的势能是几乎相同的。

然而,问题就出现在BTC从$94,000上涨至$104,000的第2段;可以看到这一段涨幅所对应的RC增长只有53亿美元(图1中标注5),并没有出现类似24年11月那样的“推升浪”,且明显低于前面的4,但价格却已经接近前高了。之前我们分析过其背后的逻辑,得出过结论是:没有已实现市值增长的市值增长是虚增。

产生这种现象的根本原因是流动性不足,少量的换手推高了市值,但缺乏后续资金的支持。这也是本轮反弹行情的真实现状,之所以价格仍然能维持高位,是因为宏观上的利好+川普喊单,让市场情绪得以恢复。

当然,以上分析仅只限于此时此刻我们看到的已经发生的数据,谁也不知道明天会发生什么。

假设下一波RC的增幅继续减少,按小级别传导大级别的原则,过不了多久在Glassnode官方的30日数据上,就能看到趋势拐头。如果是这样,BTC的价格一定走不远。

假设下一波RC的增幅能超过5甚至4,那么我们可以期待BTC将能轻松突破并达到一个全新的高度。

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# |@Bitget_zh 赞助

Show more

0

0

40

209

28

我发现有一种人,他对你是各种看不惯,比如,你的文章没有观点,他说你是讲车轱辘废话;如果有观点,他说你不客观,不懂交易;如果你看多,他说你喊单割韭菜;如果你看空,他说你是傻逼踏空狗;你希望告诉大家控制风险理性交易,他说你是2个微信编故事蹭流量……

总之无论你说什么,他都会找到奇葩的角度,扭曲你的本意来跟你杠。他似乎很享受这样的过程,反而“到底对不对”并不重要。

既然这么看不惯,那就直接取关拉黑嘛,但他也不,还依然关注你。如果你把他拉黑了,他说你小心眼,没格局。

有没有懂心理学的小伙伴教教我,很好奇这是属于什么心态?而我又应该怎么做呢?

Show more

0

0

123

184

9

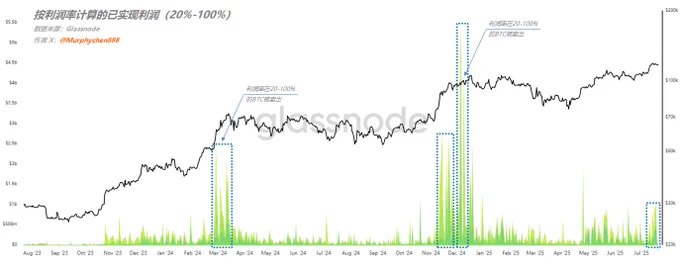

我的小伙伴被爆仓了1.2亿......

5月7日有位小姐姐来找我,说她的一位大哥在$88,500开了一个600个BTC的空单,我看了下她当时发给我的截图,已经浮亏644万美元。这位大哥委托小姐姐来问问我的建议,是否有爆仓风险(强平价格$101,553),当时BTC在$97,000左右

这位小姐姐是我的粉丝(大哥是不是我不知道),而且在线下听过我的课,所以我们互加了微信。我的每一篇推文她都会反复看,有的时候看不懂的就会发微信来问我。也算是一位经常有沟通的比较熟悉的小伙伴了。

平时对于小伙伴的咨询,通常我都不会给任何投资建议。但在看到这个金额时,我还是非常震惊的。第一反应还是想帮她,所以几乎没有怎么思考就回复说建议把平仓价补到12w美元,$101,553肯定不安全。虽然我并不是说BTC肯定到不了12w,但在我的认知当中,以目前的数据来看短期内还存在博弈的空间。

我知道这个时候建议补偿是不理智的,但此时此刻我已经无法劝他投降认输立刻平仓了。当生死悬于一线时,我们其实已经失去了还能选择壮士断腕的权利。这么大的仓位在逆势下开了10倍杠杆,显然已经无力回天了。

第二天,小姐姐发来消息说大哥爆仓了,1.2个亿没有了......

1.2个亿,应该是绝大多数人一辈子都没见过的金额,一夜之间灰飞烟灭,确实让我感到无比惋惜。这并不是段子,是发生在我身边的真实事件。

杠杆是一柄锋利无比的双刃剑,普通小伙伴根本无法驾驭。或许你经常看到有博主会晒出自己在合约上无往不利的辉煌战绩,你也一定会有一万个理由来说服自己“凭什么别人行而我不行”。

但是!我要说的是但是,你看到的是别人想让你看到的!然而事实上却有无数在能力、实力和见识上远超于你的“大哥们”在合约战场上也同样沉沙折戟,血本无归。而这些,却是你看不见的!

请一定要记住!在币圈,我们比的不是谁赚的多,而是谁活的久......

Show more

0

0

89

148

14

从未出错LTH-NUPL能否再次成为抄底神器?

看到倪大分享了如果出现经济衰退引发了大跌时他的抄底方法,确实是一个务实且值得借鉴的思路。但我对其中所述的第4条,即用Entity-Adjusted LTH-NUPL作为参照依据,有些不同的观点。在明确LTH-NUPL能不能用来抄底之前,我先和小伙伴们解释下它的原理和逻辑。

LTH-NUPL(长期持有者未实现净盈亏)是一个用来衡量长期持有者整体盈亏状态的指标。数值为正即整体盈利,数值越大代表其拥有的浮盈越多,反之则整体亏损。倪大文中所述的Entity-adjusted LTH-NUPL是剔除了同一实体地址之间的交易,但其本质上还是基于LTH-NUPL。

(图1)

其计算公式为:

LTH-NUPL = (Market Value – LTH Realized Value) ÷ Market Value

例如,当前LTH-NUPL为0.699,意味着所有长期持有者账面浮盈约为BTC市值的69.9%,这是一笔巨大的未实现利润。数值越高说明市场情绪越亢奋,因此NUPL又被分为不同区间,对应不同的市场情绪阶段:

🚩蓝色 NUPL > 0.75:极度贪婪

🚩绿色 NUPL 0.5 ~ 0.75:信念/自我安慰

🚩黄色 NUPL 0.25 ~ 0.5:乐观/焦虑

🚩橙色 NUPL 0 ~ 0.25:希望/恐惧

🚩红色 NUPL < 0:投降

当红色出现,即LTH-NUPL值降为负数,说明长期持有者开始进入全面浮亏状态,通常意味着市场极度悲观,接近熊市底部。我在图1标注的4个红色区域,每个都对应着该轮周期绝对的底部区间。

从这个角度看LTH-NUPL确实是一个又简便又高效的发现市场底部价值的参考指标。那么,未来是否还能继续沿用这个方法?我们需要做一些逻辑推演。

当前LTH Realized Price(简称LTH-RPC)为$28,700,如要LTH-NUPL出现红色,只有有2种可能的路径:

🚩路径1:BTC价格大跌,当低于$28,718时,LTH-NUPL为负值;

🚩路径2:LTH-RPC大涨,且BTC价格下跌后能低于LTH-RPC,LTH-NUPL为负值;

我认为这2种路径在未来很长的时间里大概率不会发生。

从本轮周期的几次较大幅度的回调我们可以明显看出与以往周期的不同。无论BTC处于多高的价位,也无论是什么样的宏观利空 ,例如ETF通过后的selll the news、日元套息交易平仓、关税危机等等,都最多只让BTC产生20-30%左右的跌幅,而这在前几轮周期是几乎不可能的。

(图2)

究其根本是因为参与者结构发生了巨大改变。市场主要参与群体从中小散户变为了如今的鲸鱼机构,资本入场占据了大量无视价格变化的长期筹码,当BTC价格下跌时,就再难形成曾经那样连环踩踏式下跌。在未来BTC的牛熊转换中能让BTC再跌70%的可能性已变得很小了。

因此,第1条路径几乎可以排除,那么第2条路径有没有可能呢?

(图3)

图3是近10年来LTH-RPC曲线。通过观察我们可以发现一些规律:

🚩每一轮周期,LTH-RPC大多数时间都变化很小,呈近乎水平状态;

🚩LTH-RPC每一次大涨都和BTC周期冲顶有关,也就说中间间隔时间为3-4年;

🚩LTH-RPC上涨的幅度比上一轮都会大幅递减。如图中标注4远小于3,3远小于2......

而LTH-RPC大幅上涨,只有2个原因:

🚩大量低成本的LTH将手上筹码集中性卖出;

🚩大量高位套牢的STH筹码持币不动,被动成为LTH;

由于BTC周期的顶部相对越来越低,加上越来越多的低成本长期筹码并不愿卖出,就共同决定了以上规律3;且大概率在将未来长期延续这一现象。

综上所述,倪大用Entity-adjusted LTH-NUPL去寻找绝对的底部区间是没错的。但结合当前客观条件变化,该指标未来或许会失效,即红色信号长期甚至永久不会出现。失效的原因并不是指标本身,而是BTC客观属性发生了结构性变化。

当然,万一在某个特定条件下红色信号出现了,那就别犹豫,干就完了!

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# |@Bitget_zh 赞助

Show more

0

0

25

116

19

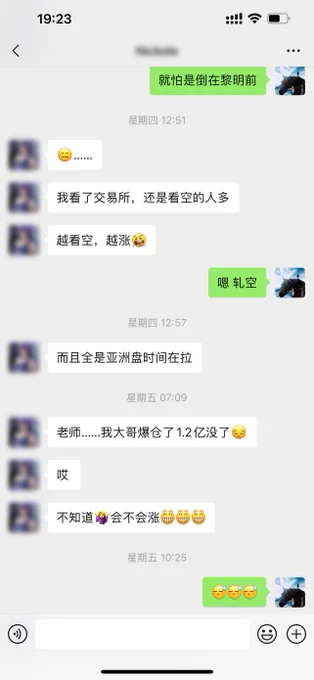

链上数据出现异常!严重的分歧已显现

武兄在推文的最后写道:“重磅经济数据要出炉、市场明显也要顾忌经济数据的真实表现如何。很多可能在下周三经济数据公布前大概率市场会有避险......”,而我从链上数据所看到的这以不是“可能”,而是真正发生的“事实”。

(图1)

图1是按钱包大小区分的已实现利润;可以看到在4月25日当BTC反弹到$94,000以上时,出现了巨量的利润套现,而主导这一出逃行为的正是持币大于1w枚BTC的超级鲸鱼群体,合计套现了近17亿美元的利润。

从数据上看,在24年11月到25年1月BTC冲高至10w美元以上的顶部区间,有发生过大钱包密集套现逃顶的现象;而自2025.2.8以后就再未发生。即便在3月2日BTC同样也反弹到$94,000以上也未出现类似情况,那么此次大鲸鱼们利润出逃背后的原因就值得我们重视了。

(图2)

图2是按持币时间区分的已实现利润;通过这组数据我们可以更加精确的定位到这些鲸鱼们的持币大致在什么时期。如图2所示,他们是以持有6-12个月的BTC为主,其次是1-2年时间的长期持有者。

这就说明并不是短期内在7.5w-8.1w刚刚买入的巨鲸们为了做波段的差价而获利了结的行为。以6-12个月时间进行推算,他们大致的成本应该在6-7w美元左右。但是他们在3月2日BTC反弹到$94,000的时候并没有选择卖出,而这次却毅然决定离场。

我想他们或是看到了我们还未看到的风险或不确定性,但如此大规模的套现而价格却并没有明显下跌,说明有资金承接了这些超额派发。也就是我们最近一直提到的“有鲸鱼在加速吸筹”。

这就是分歧,严重的分歧!

又到了决胜负的时刻,该数据对于长期看好BTC趋势的小伙伴并没有太大的影响,但短期加杠杆的仓位要小心,神仙打架胜负难料,我们所看到平静水面之下或许是充满凶险的暗流涌动!

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# |@Bitget_zh 赞助

Show more

0

0

35

142

15

从FTX暴雷到关税战:揭示筹码结构的双锚效应(重要)

想象你突然失足跌落悬崖,本能的抓住了一跟绝璧处的树枝,虽能暂时缓冲了跌势,但下坠的巨大势能仍可能将你连同树枝一起拖向深渊。此时你发现崖璧上还有一块凸起的石块能让你双脚踩稳,是不是倍感安全?

不要以为我在给你讲一个无聊的假设!因为在市场下跌过程中同样存在类似的力学平衡机制。我们将通过现实案例来揭示筹码结构如何在BTC回调时起到关键性的支撑作用。

在URPD数据中,筹码堆积区反映了大量资金在特定价格区间买入BTC,显示市场对该价格的认可。当价格下跌时,高位筹码的持有者不愿卖出,如同“崖壁树枝”减缓下跌速度;低位筹码的持有者期待反弹,如同“凸起石块”提供支撑。这两股力量共同作用,形成价格的强力支撑。

(图1)

如图1,2024年6月BTC在$39,000-$43,000区间有一个占总流通8%的筹码密集区(下支撑区),在$60,000-$68,000区间有一个占总流通12%的筹码堆积区(上阻力区)。

这两个由市场共识形成的作用区间,在随后7-8月遭遇德国政府抛售、日元套息平仓等黑天鹅冲击时,成功构建出43k−60k的价格缓冲带 —— 低位筹码惜售形成的"基石支撑",与高位筹码躺平形成的"悬臂阻力",共同遏制了价格破位的风险。

2024.8.5 BTC价格最低到$49,000,落在两个筹码堆积区的中间区。

🚩如果你觉得这只是一个巧合,那我们再来看一个案例......

(图2)

这种“力学平衡机制”在极端压力测试中更具说服力。2022年11月FTX暴雷期间,$6,000-$10,000(总流通的13%)和$18,000-$22,000(总流通的19%)形成的高低2个筹码密集区。

2022.11.9 BTC价格最低到$15,500,也正好落在两个堆积区的中间区,印证了即便在流动性枯竭的极端市场,筹码结构仍展现出惊人的价格锚定效应。

🚩以上是2个正面的案列,我再举个反面的例子......

(图3)

2022年3月BTC从$69,000的高点一路回调,并在$35,000-$45,000之间横盘整理近2个月。此时市场上也有2种意见的分歧,一是认为这只是牛市正常回调,企稳后有望再破新高;另一种认为这里是下跌的中继,市场已进入熊市周期。

如果我们从筹码结构的角度来观察,可以发现高位区间并没有形成明显的堆积区,筹码在$25,000-$66,000的横坐标轴上几乎是被均匀的分配。这就意味着在下跌时没有“树枝”的缓冲,而此时“石块”的位置在$6,000-$12,000(总流通的16%),距离当前价格还很远。

没有了双作用力,也就没有支撑效应;因此一旦产生恐慌情绪,价格会跌的很快。从体感上就是进入熊市了。

🚩现在你是否有想到了什么?没错,接下来我们要说重点......

(图4)

以上2个案例对当前市场格局同样具有启示性:2025年4月关税危机下的筹码结构显示,在$60,000-$70,000区间(流通量的11%)与$93,000-$100,000(流通量的11%)形成对称支撑结构。

参考历史压力测试数据,即便遭遇重大宏观冲击,这种高低筹码密集区的分布结构在理论上可将价格波动约束在$70,000-$93,00的箱体区间。只要筹码结构未被破坏,新的底部共识会有很大的概率将在上下两个筹码密集区的中间产生。

如果该平衡机制仍然有效,那么$70,000的BTC将是一个不会轻易被触碰的底线。

-------------------------------------------------

🚩写在最后:

URPD 数据提供了筹码成本、市场情绪和投资者行为等关键信息,对分析行情趋势至关重要。每当市场极度悲观时,观察牛市周期中的筹码结构是否被破坏是理性判断市场走势的重要依据。

然而,任何分析都无法保证100%的准确性。我们只能依赖数据变化、逻辑推导以及过往经验,来判断哪种情况的相对概率更高。目前,是“周期性走熊”还是“阶段性调整”的两种可能性中,我认为是后者的概率更大。

尽管如此,我们不能忽视宏观上的不确定性对市场产生的严重冲击,或导致BTC脱离当前的作用区间,使双作用力失衡,稳定性被破坏。一旦这种情况发生,市场进入长期熊市的概率将会大增(至少目前没有)。

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# |@Bitget_zh 赞助

Show more

链上视角:BTC三段下跌中的投降行为分析

在行情快速下跌时,投资者通常会将筹码转入交易所卖出。其中部分仍有盈利,属避险心理;而以亏损卖出的,则反映出典型的投降行为——没有投降,就没有底部。因此,跟踪每轮下跌中的投降程度,将有助于我们判断当前市场情绪的导向。

“转入交易所的已实现亏损金额”是衡量市场投降程度的重要量化指标之一。我主要以Binance、OKX与Coinbase三家头部交易所的数据作为参考依据。因其流动性更好,能承接大额资金的进出,从而更真实地反映市场情绪变化。

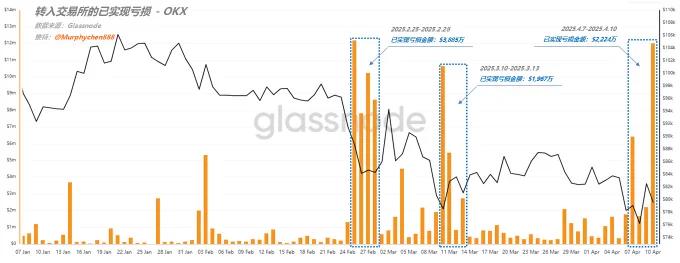

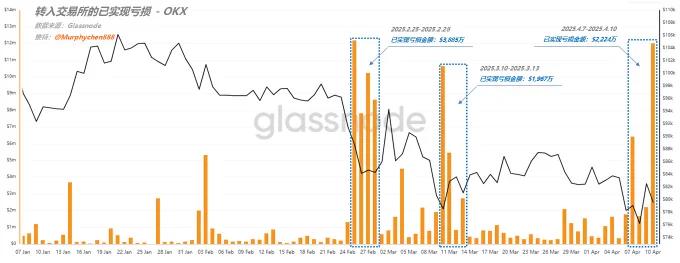

从今年2月以来,BTC共经历了三段较为显著的恐慌性下跌,分别为2/25-2/28、3/10-3/13,以及4/7-4/10。以下是我统计的前后几天内的恐慌性抛售数据:

(图1)

图1是OKX的数据。可以看到2/25-2/28第一段下跌时恐慌程度最严重;合计亏损3,885万美元。随后在3/10-3/13的二段下跌所产生的已实现亏损开始减弱,合计亏损1,967万美元。虽然二段比一段的跌幅更深,但大多数恐慌情绪已在首次下跌时得到释放,势能逐渐减弱的。

在4/7-4/10的第三段下跌中实现亏损为2,224万美元;三次下跌OKX的亏损金额都相对较小,推断主要是以中小型投资者群体为主。因后两轮实际产生的亏损金额变化并不大,说明该群体的情绪逐渐趋于平稳。虽然止损意愿较强,但并不形成踩踏。

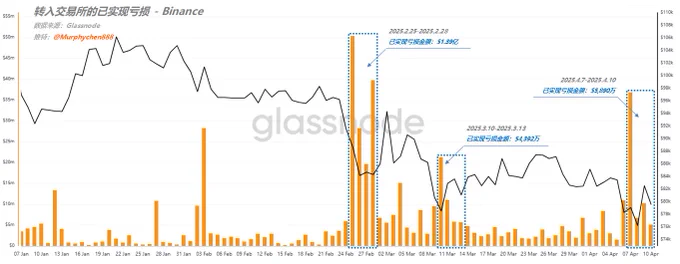

(图2)

图2是Binance的数据。Binance作为全球第一,交易深度最好,也会是众多大资金的首选。从数据上看,在第一段下跌转入Binance的已实现亏损极大,合计为1.39亿美元;随后二段下跌的亏损金额为4,392万美元;三段下跌的亏损金额为5,890万美元。同样也是二段明显小于一段,且后两轮亏损金额变化相对较小。

因此,我们可以进一步验证前述观点:一段下跌势能最强,投降程度最为严重,同时也释放了市场中大部分的恐慌情绪;而三段下跌所引发的恐慌程度介于前两次之间,反映出当前市场情绪依然脆弱敏感,稍有风吹草动便会引发投资者的心理波动。

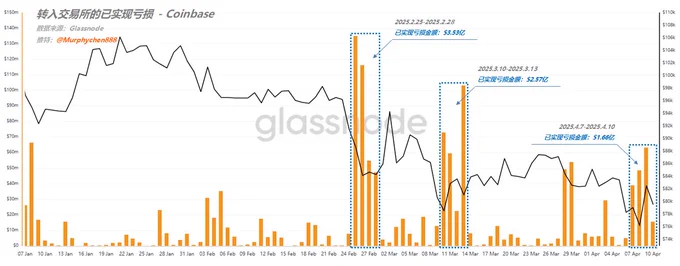

(图3)

图3是Coinbase的数据。虽然Coinbase的现货体量肯定不如Binance,但我们可以看到在三段下跌中转入Coinbase的实现亏损远超其它两家的总和。

尤其是2/25-2/28那波亏损达到夸张的5.53 亿美元,这很可能是一些机构(或鲸鱼)的资金在止损离场。随后二段下跌的亏损金额是2.57 亿美元,三段是1.66 亿美元,呈现出逐次递减的趋势。

说明2点:1、在本轮回调中恐慌性出逃最为严重的是美国投资者,其中原因小伙伴应该也都知道。2、后两段下跌产生的亏损明显下降,说明“大头”已砍完,抛压逐渐减弱。

-------------------------------------------------

🚩总结:

1、Binance 和 OKX 的后2段数据略有反弹,但不极端,说明投资者仍有犹豫,但投降没有造成踩踏。

2、美国投资者是这次恐慌性抛售的主角,从规模上看应该有鲸鱼或机构的资金出逃。

3、第1段恐慌最强,属于深度情绪释放期,尤其体现在美国区的机构端。

4、第2段仍偏悲观,但属于恐慌释放的中后期,杀跌势能减弱。

5、第3段市场似乎对下跌已经不再像之前那么恐慌,短期情绪已部分钝化。

如短期内不再有更严重的利空事件发生,投降性抛压减少,BTC可能会进入横盘/震荡筑底到尝试反弹的节奏。

-------------------------------------------------

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

Show more

0

0

55

245

38

链上视角:BTC三段下跌中的投降行为分析

在行情快速下跌时,投资者通常会将筹码转入交易所卖出。其中部分仍有盈利,属避险心理;而以亏损卖出的,则反映出典型的投降行为——没有投降,就没有底部。因此,跟踪每轮下跌中的投降程度,将有助于我们判断当前市场情绪的导向。

“转入交易所的已实现亏损金额”是衡量市场投降程度的重要量化指标之一。我主要以Binance、OKX与Coinbase三家头部交易所的数据作为参考依据。因其流动性更好,能承接大额资金的进出,从而更真实地反映市场情绪变化。

从今年2月以来,BTC共经历了三段较为显著的恐慌性下跌,分别为2/25-2/28、3/10-3/13,以及4/7-4/10。以下是我统计的前后几天内的恐慌性抛售数据:

(图1)

图1是OKX的数据。可以看到2/25-2/28第一段下跌时恐慌程度最严重;合计亏损3,885万美元。随后在3/10-3/13的二段下跌所产生的已实现亏损开始减弱,合计亏损1,967万美元。虽然二段比一段的跌幅更深,但大多数恐慌情绪已在首次下跌时得到释放,势能逐渐减弱的。

在4/7-4/10的第三段下跌中实现亏损为2,224万美元;三次下跌OKX的亏损金额都相对较小,推断主要是以中小型投资者群体为主。因后两轮实际产生的亏损金额变化并不大,说明该群体的情绪逐渐趋于平稳。虽然止损意愿较强,但并不形成踩踏。

(图2)

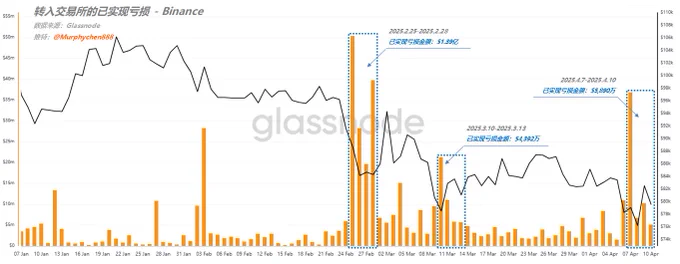

图2是Binance的数据。Binance作为全球第一,交易深度最好,也会是众多大资金的首选。从数据上看,在第一段下跌转入Binance的已实现亏损极大,合计为1.39亿美元;随后二段下跌的亏损金额为4,392万美元;三段下跌的亏损金额为5,890万美元。同样也是二段明显小于一段,且后两轮亏损金额变化相对较小。

因此,我们可以进一步验证前述观点:一段下跌势能最强,投降程度最为严重,同时也释放了市场中大部分的恐慌情绪;而三段下跌所引发的恐慌程度介于前两次之间,反映出当前市场情绪依然脆弱敏感,稍有风吹草动便会引发投资者的心理波动。

(图3)

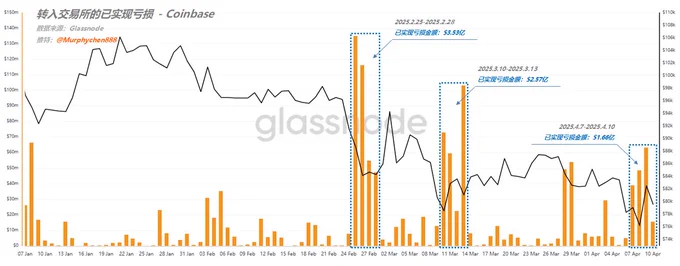

图3是Coinbase的数据。虽然Coinbase的现货体量肯定不如Binance,但我们可以看到在三段下跌中转入Coinbase的实现亏损远超其它两家的总和。

尤其是2/25-2/28那波亏损达到夸张的5.53 亿美元,这很可能是一些机构(或鲸鱼)的资金在止损离场。随后二段下跌的亏损金额是2.57 亿美元,三段是1.66 亿美元,呈现出逐次递减的趋势。

说明2点:1、在本轮回调中恐慌性出逃最为严重的是美国投资者,其中原因小伙伴应该也都知道。2、后两段下跌产生的亏损明显下降,说明“大头”已砍完,抛压逐渐减弱。

-------------------------------------------------

🚩总结:

1、Binance 和 OKX 的后2段数据略有反弹,但不极端,说明投资者仍有犹豫,但投降没有造成踩踏。

2、美国投资者是这次恐慌性抛售的主角,从规模上看应该有鲸鱼或机构的资金出逃。

3、第1段恐慌最强,属于深度情绪释放期,尤其体现在美国区的机构端。

4、第2段仍偏悲观,但属于恐慌释放的中后期,杀跌势能减弱。

5、第3段市场似乎对下跌已经不再像之前那么恐慌,短期情绪已部分钝化。

如短期内不再有更严重的利空事件发生,投降性抛压减少,BTC可能会进入横盘/震荡筑底到尝试反弹的节奏。

-------------------------------------------------

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

Show more

0

0

20

152

17