Search results for RWA,布局

People

Not Found

Tweets including RWA,布局

最近在云南见了挺多加密的投资界老OG,交流了很多,碰撞了火花,对于未来加密牛市的趋势性和核心赛道,有了越发清晰的认识,这里做一个总结分享,讲讲其中的体悟和一些机会。

我们所有投资人的一致性观点是:感受到一种从未有过的加密“主流化趋势”正在袭来。尤其是这届特朗普大力推动数字化进程,一系列法案落地并实施,且一直强调把美国打造成为“加密中心”,其实这套路径,是最近2年的资本市场一直玩的游戏,体现的淋漓尽致。如👇

✅ 把主流币装进上市公司变成资产

✅ 把链上收益放进财报变成利润

✅ 让金融圈的人在美股“买币”而不是用钱包“买币”

✅ 美元和数字美元USDC之间,无缝衔接

所以,你会发现,不光我们这些老韭菜盯着加密市场,外围传统资本市场也在紧紧盯着这一块肥肉。所以可以预知,本轮牛市或者下一轮牛市,已经不是以前那种靠meme、靠空投、靠暴涨暴跌吸引散户的周期——而是加密资产和传统金融真正合体的一轮牛市。这里我简单梳理一下本轮行情的整体脉络:

1️⃣特朗普放话:要让美国成为全球加密中心

先别管他是不是为了拉选票,但这句话一出口,就是一个信号:监管态度在转向,“招安”模式开始了。

而美国政府一旦态度软了,那就意味着华尔街可以正式入场了,这就是牌桌变天的开始。

2️⃣上市公司开始囤币,尤其是 #BTC、##ETH#

你看MicroStrategy、特斯拉、Block这些公司,直接把加密货币当“企业资产”放进报表。目的很简单:避通胀、做对冲、提升市值,顺便蹭一波热点。

币变成公司资产,等于它变成了合法、主流、可被审计的“金融工具”,这是质的飞跃。

3️⃣交易平台走向证券化:#Robinhood、##Coinbase、##MyStonks# 等入场币股融合

MyStonks直接拿下美国MSB牌照,主打合规证券+加密代币。Robinhood买下Bitstamp,直接打通全球交易路径。

这时候你就知道了:不止是加密项目想“进圈”,连券商也想“出圈”,双向奔赴了。

4️⃣反向收购:加密大佬买壳上市,美股反成“链上资产”容器

这点是我们最近投资人讨论最深也是最热烈的,毕竟壳资源或者仙股来盘活资产,装新资产,讲新故事,大家都喜欢。有趣的是,以前是项目做大了去“IPO”,现在直接反过来了——主流币背后的项目方主动去美股买壳、上岸当资产。

标志性事件便是最近 #SBET# 持币地址超过以太坊基金会。这基本侧面给本轮牛市定了调:#RWA# 大爆发要来了!

所以,最后我们投资人,得出一个结论:认为“RWA Summer”会比“DeFi Summer”会更加迅猛。🧐

理由很简单,#DeFi# 再酷炫,它的钱包用户也就几千万。而 #RWA,是要动用全球几亿股民# + 万亿资金 + 法人账户来玩资产注入、债券交易、股债转币的玩法。华尔街不会错过36万亿的债市、2000万亿的房产市值、乃至黄金、ETF、碳权等 #RWA# 资产。

而链上的 #RWA# 协议和项目,就成了这些传统资产的“数字包装工厂”。你想象一下,如果下一个黑石、先锋、瑞银都要发链上债券、证券Token,哪怕只转化1%的资产体量,整个加密市场都要翻倍还多!所以在大趋势面前,浩浩荡荡,顺之者昌,逆之者亡。

学习 #RWA,投资# #RWA,布局# #RWA,刻不容缓。#

#RWA# 参与链接🔗:https://t.co/4Nw6CYAVsz

Show more

🌟 麦通小编为您整理了一份各大主流币的“MicroStrategy”——

BTC: $MSTR · $SQ · $BTBT

ETH: $SBET · $MPU · $ICG · $BMNR $BTBT

SOL: $DFDV · $UPXI

BNB: $WINT · $NA

TRX: $TRON ( $SRM )

HYPE: $HYPD

👀 谁才是下一只链上巨鲸?评论区聊聊!

#麦通# #MyStonks# #BTC# #ETH# #SOL# #BNB# #TRX# #HYPE#

Show more

0

0

90

235

86

国内券商也在布局 #RWA# 了,首发香港。

谁第一个吃螃蟹,谁将获得最大受益,就像上周富途证券尝试境外用户支持USDC充值一样。中美博弈的逻辑下,所有东西,我们都会复刻一遍,竞争的好处在于,创新永不止步!

假如中国 #RWA# 发展,#OKX# 可能是最大受益者🧐股权架构决定了它的未来! https://t.co/gCc2NqRtUc

Show more

目前 #Web3# 里面增长最快的两个部分,一个走合规化做 #RWA,一个是# #Payfi# ,正好这两个方向,我们都有投资,所以研究和关注的比较多。今天看到 #OKX# 也发布了自己的 #Payfi# 产品,高瞻远瞩,深谋远虑。

以前文章论述过,提出过一个大胆猜想,‘3年后,只有两类加密交易所:一类依旧是现在传统的单一加密资产交易所;一类是拥有美股+美债+传统金融衍生品+加密资产的新型交易所。’

也论述过布局 #Payfi# 的核心,是激发Web3信贷市场的天量潜在资金,近现代Web2金融快速发展的本质是由信贷繁荣发展而来,而Web3最缺的便是链上征信系统,#Payfi# 是这一环的关键,而这套链上征信系统和 #RWA# 发展又息息相关。谁能成为Web3领域的中国的征信中心、美国的 FICO、Equifax、Experian、TransUnion,将一统未来Web3消费金融和普惠金融的天下。

#OKX# 最近在合规的路径发力迅猛,尤其是前不久优先在美国发布产品,意味深长,而这次 #Payfi# 是加密交易平台的护城河进一步外延。

从 CEX 到链(OKX = OKX + X Layer),再到支付,这是一条非常清晰的闭环:

• 用户用 #OKX# 买币;

• 币进入钱包(非托管);

• 通过 X Layer 实现低成本支付;

• 支付记录写在链上,创造更多原生链上行为,实现Web3链上征信数据;

• Web3链上征信未来可提供更多元的金融服务,比如消费金融和普惠金融的发展。

• 上述金融闭环反哺 #OKX# 的生态。

这是很多其他交易所想做但还没完全做成的闭环,现在 #OKX# 正在大步向前,值得期待一下。

📝总结一下为什么 #OKX# 这步意义重大:

• 真正开始做用户端产品;

• 把支付变成“今天就能用”的现实;

• 赋能自己的链,创造原生活跃度和链上征信系统;

• 提供了一个强而有力的增长飞轮(支付 –> 钱包 –> 链上行为 –> OKX 生态)

👇图为目前 #Payfi# 生态图。

Show more

0

0

0

1

0

RWA依然是这轮牛市的主线~

华尔街作为RWA幕后的推手,完全有能力推动叙事的发展及节奏。

下图是华尔街主要布局RWA赛道的机构及投资数据。

综合看这8家华尔街机构在RWA的代币化资产规模约为35亿美元,截止占2025年初RWA180亿美元市场总值的19.46%。

这些机构大多是基于以太坊网络发行,占RWA项目70%以上,仅在2024年RWA市场就增长117%,仅次于Meme币。

虽然咱们普通小散很难直接参与,但是二级的项目代币还是有不少机会。

比如ONDO,Plume这些跟华尔街有构建业务关联的项目。

OM就算了,完全是一个盘圈的。

其中Plume已被纳入Grayscale灰度投资的关注资产报告,旗下的RWA金库产品Nest,也在以太坊主网上的TVL已经突破5000万美元。

作为YZi Labs 2025首个投资的RWA项目,主网也要上线,这样会解锁更多代币的应用价值。

在大饼这波回调中,Plume这波算是比较稳的,这波也属于抗跌系列。

总之市场预计2030年RWA市场规模达2万亿至30万亿美元。

在行业里,只有把蛋糕做大,才有更多赛道级别的财富效应。

Show more

Get the scoop on Q1 in the full update below:

https://t.co/1WSU4HXT9z

0

0

25

49

5

上期只讲了RWA的含义,这期来讲讲RWA的类别及运作方式等!

典型 RWA 资产包括:

房地产(如代币化的商业地产)

债券 & 国债(如美国国债代币化产品)

大宗商品(黄金、石油等)

企业股权(私募股权、初创公司股份)

应收账款(供应链金融资产)

RWA的运作流程:

①资产代币化:通过智能合约将现实资产映射为链上代币

②托管&合规:由受监管的托管机构管理,保证资产安全

③交易&流动性:在DeFi协议或合规交易所(如 Coinbase、Kraken)交易。

举个例子,美国国债代币化让投资者可以通过Defi购买美债。

为什么看好RWA赛道主要有以下几点:

①新加坡、香港、欧盟推出 RWA 监管框架

②USDC、USDT 的发行方布局 RWA 借贷。

③传统DeFi 收益率下降,而RWA可以提供更高的收益

在整理的过程中刚好看到了这样的一张图片,拿来借用一下!

当然RWA也有一定的风险,这里我想到了四点风险。

①监管合不合规,比如美国 SEC 是否将其视为证券?

会不会出现KYC的需求

②资金托管风险,如果托管机构因其他情况导致破产,那么该如何解决

③流动性,会不会出现流动不足导致滑点较高的情况

④黑客,智能合约会不会出现漏洞导致资产被盗

RWA现在也充满了挑战,主要面临监管和技术挑战,从长远来看,RWA 是各类资产在区块链技术落地的关键赛道

以上是我个人对RWA的一些看法,如有不正确的地方还请指出!

Show more

0

0

27

50

14

Sky(原 MakerDAO)及 Spark 协议向去中心化借贷协议 Maple Finance 的借贷池部署 2500 万美元资金,计划后续增至 5000 万美元,首批以每日 500 万美元的速度投入 syrupUSDC 池。Sky 表示,此举将 Sky Savings Rate 与 Maple 的现实资产收益引擎直接对接,旨在提升 USDS 质押者收益并深化 DeFi 及 RWA 领域布局,系迄今最大规模的协议间链上信贷资本部署之一。(TheBlock) https://t.co/fWvu4HC9Ox

Show more

0

0

0

1

0

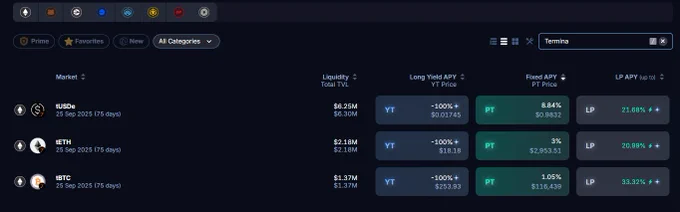

🧐Terminal × Pendle,链上收益市场的生产端终于成型丨用tUSDe撬动60倍积分收益!

前几天写过Pendle上新了Terminal的三个池子,我自己也参与了一些;

今天回头一看,tUSDe 的 TVL 已经火速超过 4600 万美金,市场的反馈比我预期更快,热情也更高。

如果你对积分倍率和收益结构比较敏感,大概率也会注意到——tUSDe 的激励倍率是所有池子里最重的(60x Root + 50x Sats )。

光是 50x SATS 积分,就已经接近 10% 的年化,再叠加 Terminal 的 Root 积分、以及未来可能与 $TML (Converge 链的原生 Token)挂钩的空投预期,现在参与 Terminal 预存的性价比,在整个积分赛道里都算是顶配水平!

1⃣Terminal——目前 DeFi 世界里最接近机构服务平台的存在之一

@Terminal_fi 是Converge链的dex,定位是一个更偏机构侧的流动性枢纽,专注于推广收益型稳定币的使用和资产结构化交易。

简单说一下它的含金量:

它是贝莱德(通过 Securitize)背书的合规收益市场,服务对象是像 Ethena、Maple、Ondo、Centrifuge 这样已经在布局 RWA 或收益型稳定币的 TradFi 参与者。

很多人还没看清楚这几方的关系,你可以这样简单理解——

Ethena:做资产发行,发 USDe 和 sUSDe

Converge:做底层结算,提供清算结算和稳定性

Terminal:做交易层,帮这些资产做结构化、做流动性、做通路

再叠加上一层Pendle:做收益层,帮这些资产做初期冷启动和激励落地。

可以想象一下:

如果未来机构的资金真要进 DeFi,他们绝对不是像我们散户这样,直接打开钱包上的Uniswap就挂单交易,而是通过 Terminal 这样的场景,走合规、拆分资产结构,再送到链上去做交易或者结构化收益。

而我们现在看到的 tUSDe,正是来自 Ethena 的结构性收益资产,在 Terminal 上的载体之一。

2⃣为什么 tUSDe池子值得参与?

先说理解,tETH 和 tBTC 其实更多是补充型资产,真正的机构级核心货币,是 tUSDe,也是三个池子中结构性参与价值最高的。原因——

1)tUSDe 背后是 USDe / sUSDe,它们是 Ethena 发行、跑了 10 个月就做到 $6B 的收益型稳定币。收益逻辑不是 staking 或波动套利,而是 delta-neutral,对冲后的 funding 结构。

这类结构,是传统资产管理机构最熟悉的,也是他们最愿意参与的收益模型。

2)tUSDe 是第一个 Terminal 大规模引流的资产,冷启动主力。本轮 Terminal 预存总 TVL 超过 1 亿美金,其中70%都集中在tUSDe上。

3) @pendle_fi 是 Terminal 首个合作协议,在这波冷启动里承担了超过 71% 的增长来源,给的积分倍率优于裸持 USDe:

单池60x Root + 50x Sats,同时叠加LP的vependle奖励,相当于同一笔资金,打通了多条激励路径,组合效率极高,很适合散户轻量参与。

3⃣DeFi下半场:稳定币的利差战争,才刚刚开始

DeFi 这两年其实陷入了一个很怪的状态——协议创新还在卷,一直在往复杂玩,但其实整个结构是越来越空的,尤其是在很多资产波动过大预期不足的情况下,真正能带来增量资金的项目越来越少。

真正有规模的流动性、稳定的利差、低波动资产,都还藏在链下。

传统金融那边,其实早就开始盯着这块。

自从 Genis 法案落地,像BlackRock、Securitize 的动作越来越密集,说明一个基本判断:

他们对收益型稳定币的需求正在爆发式增长。

可以预见——

过去的 DeFi,是 Degen 玩家为主导的收益组合舞台;

接下来的 DeFi,会是机构用稳定币打收益管理战的聚合场。

而Terminal 背后恰好站着 Converge(清算层)和 Ethena(资产发行方),再加上Pendle清晰的结构性收益,等于是做了一次实验演示:

一条传统金融 → 稳定收益资产 → 可组合化入口的链条正在成型,而 tUSDe 池子就是这条路径第一个向用户开放的落脚点。

所以你很难找到一个不去参与的理由!

现在PT-tUSDE年化收益13%,YT和LP都可以获得60X的Terminal积分和50X的Ethena Sats积分。我建议可以分仓配置点,先上车占个位置再说!

可以通过以下几个入口👇👇

✅Pendle存款(推荐,收益更高):https://t.co/rHFUMmOwEJ

✅官方存款:https://t.co/kWsFiM8gFx

可以进Pendle的中文社区,找找看有没有收益更高的参与方法!https://t.co/VXk5k7lA2Y

Show more

⚡️发现 Pendle 上线了 Terminal 的新池子,先放点进去试试水——

看了下上线的几个资产:tUSDe、tETH、tBTC,尤其是 tUSDe,天然适合 PT/LP 玩法。

现在正值预存阶段,有额外的积分加成,性价比比较高:

🔺Terminal 自家 60x Root 积分

🔺叠加 50x Ethena Sats

🔺存 tETH 还能撸 Etherfi 积分

Terminal 这个项目可能很多人不了解,它主打的是给机构资产配流动性的 yield trading DEX,挂在 Converge 上,定位偏向 TradFi 接入。

说实话,现在像 @pendle_fi 这种已经把收益拆得很细的协议,后续能走得更远的关键,就是怎么把自己嵌进更大体量的金融体系中。这点上,Terminal 的定位还蛮对味的。

我这边先搞了点 PT 和 LP,如果后面 Terminal 起量,有机会吸引一波机构流动性进来。

到时候如果再开放抵押借贷,就可以直接接 Morph 的杠杆搞理财了!

现在tUSDE PT利率8.8%,LP利率21.6%,可以关注一下:https://t.co/808Qiwrw1U

@tn_pendle

Show more

0

0

3

3

0

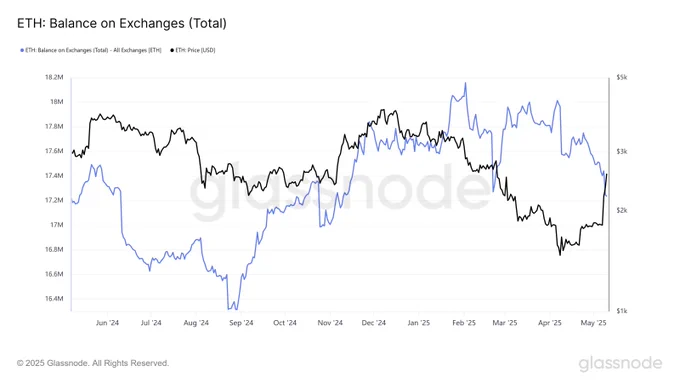

巧了,最近两天我也听到不少小伙伴说关于 $ETH 换庄的情况,是不是我不知道,小伙伴们怎么判断出来的我也不知道,上一次听到类似的理论还是在 $SOL 上,但我更喜欢的是从数据层面来看。

首先是 ETF ,截止到周五,ETF 中一共锁定了 3,458,330 枚 ETH ,其中 99.42% 是美国的机构,剩下的是香港的机构,而目前 ETH 的总量是 120,818,236 枚,所以机构买入的还是沧海一粟,而在 POS 中质押的有 34,198,932 枚,占总量的 28.3%,这个数字已经不低了,而且这是一个长时间以来的积累。

而且我们从数据中可以看到,从开始质押到现在,质押量是在逐步提升的,即便是 ETH 的价格非常差的时候,减少的投资者也并不明显,而且赎回也并不需要很多时间。更重要的是低于 1,500 美元的成本就开始质押的已经有超过 1,600万枚,占了质押总量的一半。

另外还有大概2,300万的 ETH 是锁在智能合约中的,这两个部分就占了超过一半,而换庄拉盘去让超过数百万枚的 ETH 获利而离场,我觉得有点难吧,其中仅现货 ETF 在最近一周就净抛售了将近 32,000 枚 ETH。

相对于换庄的理论我情愿更相信:

1. 很有可能是 ETH 的现货 ETF 质押即将通过,部分的投资者或做市商认为是不错的机会,所以大量的在买入 ETH ,从交易所的存量数据来看,2024年8月开始,ETH 的价格从4,000 美元 跌回到 2,500 美元的时候,交易所的存量就在大幅提升,代表了大多数的投资者都对 ETH 失去了信心,准备逢高离场。

而这种情况从 ETH 1,600 美元开始逆转,即便是 ETH 的价格在提升,但是交易所的存量还是在较快的消耗,这种情况和 $BTC 非常的相近,说明开始有不少的投资者在交易所内部买入 ETH ,并且短期内并未看到 ETH 继续堆积的情况。

2. ETH 完成了 最新的升级 Pectra ,虽然很多小小伙伴的解读是不利于 ETH 的发展,包括用L2分担了流量,降低了 Gas 费,可以用非原生的 Token 来代替 Gas ,提升了质押上限,确实对于 ETH 的网络有好处。

3. RWA 的发展,虽然感觉扯得有点远,但确实包括贝莱德和富达在内的巨头都在将自己的 RWA 基建布局在 ETH 上,未必就不能刺激用户的对于 RWA 的想象。

4. 投资者在布局板块轮动。

当然以上都是我个人脑补的,也并不代表这就能持续的提升 ETH 的价格,反而我是相信 ETH 更多的还是和 BTC 以及美股的走势有很强的重合行,尤其是最近一段时间看到了 ETH 和 罗素2000 有着非常高的重合性。而罗素2000 也是过去一周中上涨最高的美股指数,情况和 ETH 非常相似。

所以我个人更加相信的是,随着主流资产的上涨,有部分的投资者开始布局板块轮动,希望能押注小盘股的上涨,和在加密货币领域,就是 ETH 以及各种的山寨币。

这种情况和2024年底非常的相似。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

Show more

0

0

6

21

4

🔥 RWA赛道深度布局指南:2025年值得关注的10个RWA项目

最近RWA、Payfi再度被市场提起,这两个赛道到底是新瓶装旧酒的又一轮叙事炒作,还是真能连接 TradFi 与 DeFi、开启万亿市场的“金钥匙”?

我们盘点了不容错过的10个RWA项目,试图深入拆解RWA 赛道的几个核心问题。👇

Show more

0

0

2

21

9

天天讲 #RWA# ,天天提到 #ONDO,贝莱德亲儿子,必须重视!🧐#

蓝海群重点布局投资的币种,期待花开结果!🙏 https://t.co/loI6hxxHpk

#ONDO# 上线了代币化证券平台,以后你可以用U炒美股了(贝莱德行动力还是迅速)。麻烦 @heyibinance 姐,能不能把这么牛逼的项目,上个现货呢?好难受啊,其他交易所深度差,大资金一点不友好! @OndoFinance

#ONDO# 估值天花板再次突破,可以看10刀了吧?FDV 1000亿,有没有毛病? https://t.co/JQwkH2qfvU

Show more

0

0

8

23

5

在喧嚣的 RWA 叙事中,许多项目仍停留在纸上谈兵,讲的是未来,但做的却是过去。而@ZIGChain,则是少数已经“从虚入实”,真正把链上资产和现实金融接轨的项目之一。

它不是另一个“什么都说、什么都没做”的新公链,而是已经上线主网、拥有百万真实用户、并实现资产流转与链上收益闭环的基础设施型选手。从某种意义上,它更像是在 Web3 世界里搭建一个综合性财富系统:资产发行、收益分配、支付应用,甚至社交触达,都已经布局成型。

为什么说 ZIGChain 是 RWA 叙事中被低估的黑马?

1. 项目不是“将要做”,而是“已经做”

🔹主网已上线,TGE 已完成

🔹支付系统联动 MasterCard,打通链下消费入口

🔹Staking 模式稳定运行,APY 清晰透明

🔹社区超 100 万活跃用户,不靠“空投拉新”,是真实用

ZIGChain 不是讲概念,而是已经打通了“链上真实资产 + 链下实际消费”的通路。你可以理解为,它在 Web3 世界中,填上了“资产如何兑现”的关键拼图。

2. 从资金与架构角度,都是实打实的硬货

🔹累计融资超 5300 万美元,由 DWF Labs、UDHC 等头部机构背书

🔹团队代币完全锁仓至 2026 年,当前流通极低,筹码极度分散

🔹stZIG 的设计不仅合理,还从收益与通缩机制上增强了代币价值闭环

这不是一个靠“炒图”短期拉高的盘子,而是一个高度透明、释放风险后的优质资产池,具备中长期配置价值。

本质上,ZIGChain 想解决的是链上“价值承接”问题

在 Web3 的下一个阶段,公链不再是性能的游戏,而是资产+使用场景+稳定收益的综合生态比拼。ZIGChain 的结构已经超越了一般的 Layer1,更像是加密版的“Blackstone+Stripe+eToro”的混合体:

🔹资产端:RWA 承接现实资产映射,稳定增长

🔹收益端:Staking 奖励可见可查,用户黏性强

🔹支付端:联动 MasterCard 实体卡,打通消费场景

🔹社交端:嵌入 SocialFi 模块,为传播和使用打基础

总结:真正具备“从使用场景出发”的链上基建

ZIGChain 没有喊口号,没有依赖情绪,没有炒 meme,而是以一种“可落地、可衡量、可验证”的姿态,重新定义了 Layer1 应该承担的角色。作为行情转暖期中的潜力项目,它的估值依旧处于早期,风险释放充分、基本面扎实,是真正值得盯紧的赛道黑马。

市场终将回归理性,而 ZIGChain,也许正是少数几个能够穿越周期、接住现实世界价值的 Web3 新范式。

Show more

How is RWA tokenization a 4 pronged problem and why is ZIGChain & @zignaly the perfect candidate to solve it?

Hear from @ARafayGadit himself 👇 https://t.co/tRBGKl84z2

0

0

0

0

0

最近大家应该都看到了特朗普家族发布稳定币UDS1

所有RWA 机构都在押注稳定币赛道

如果说特朗普的RWA 是押注美国

那么东南亚的RWA 是谁在押注呢?

东南亚数字经济现在每年增速超过20%,Velo Labs的项目正在加速布局Web3支付领域

Velo最近和老牌跨境支付公司Paxos国际达成战略合作,搞了个"三件套"生态:发行稳定币、整合实体资产、搭建专业清算网络

看看同行就知道潜力有多大:

现在RWA赛道龙头ONDO流通市值已经208亿美金了,而Velo才10亿,差了20倍

再看支付领域,瑞波币XRP市值136亿美金,Velo要是能拿下东南亚市场三成份额,价值不可想象。

赚钱逻辑:

每增加1亿美金的USDL抵押,就能多印3-5倍的USDV稳定币。

等到2030年东南亚跨境支付市场突破1.2万亿美金的时候,只拿下1%的份额,那就是120亿美金的流水。

实体资产上链每提升1%,也能带来50亿美金的托管生意。

现在Velo已经搭上Paxos的顺风车,靠着后者在泰国、越南的200多家银行关系网,他们的USDL稳定币直接打入10亿人口市场。

USDV 推广方案:商家用USDV结算能自动赚美债收益,赚到的钱再投入又扩大使用场景,每年5%上下浮动。

利用美债收益和本地高利息的差价,轻轻松松赚4-7%的利差

靠着阿联酋和新加坡的监管护城河,完美避开美国SEC的监管大棒

一个月后再来看数据,如果说Velo 能够在东南亚市场分一杯羹,押注一下也不错@veloprotocol

Show more

📢 Velo Labs x Paxos International @Paxos

We're excited to announce a new strategic collaboration with Paxos International to integrate Lift Dollar (USDL) into the Velo ecosystem.

Key highlights:

✅ USDL is the first yield-bearing stablecoin under regulatory oversight, backed 1:1 by short-term U.S. Treasuries and cash equivalents.

🔐 Issued under FSRA regulation in Abu Dhabi, USDL delivers daily yield directly to holders.

💰 USDL will be used as reserve collateral and settlement asset within our USDV stablecoin framework.

📈 This move enhances the stability, resilience, and real-world value behind USDV.

🌍 It supports our broader strategy to lead in PayFi and become a key RWA aggregator.

This collaboration brings us closer to making institutional-grade financial tools available to everyone in the Web3 space.

read more: https://t.co/afADgpyryS

Show more

0

0

0

0

0

今天树图上海会议闭幕式

那边 #CFX# 又开始拉盘

昨天还特地过来找主任 @forgivenever

交流了一下RWA的一些细节

旁边有个小伙伴一直问

买CFX能不能赚钱

如果前几天布局的话这钱已经赚到了

就是不知道国内政策如何变化

后续有没有实际应用落地

形成一个持续的利好了 https://t.co/vWNW2apeKQ

Show more

0

0

2

6

0

目前 #Web3# 里面增长最快的两个部分,一个走合规化做 #RWA,一个是# #Payfi# ,正好这两个方向,我们都有投资,所以研究和关注的比较多。今天看到 #OKX# 也发布了自己的 #Payfi# 产品,高瞻远瞩,深谋远虑。

以前文章论述过,提出过一个大胆猜想,‘3年后,只有两类加密交易所:一类依旧是现在传统的单一加密资产交易所;一类是拥有美股+美债+传统金融衍生品+加密资产的新型交易所。’

也论述过布局 #Payfi# 的核心,是激发Web3信贷市场的天量潜在资金,近现代Web2金融快速发展的本质是由信贷繁荣发展而来,而Web3最缺的便是链上征信系统,#Payfi# 是这一环的关键,而这套链上征信系统和 #RWA# 发展又息息相关。谁能成为Web3领域的中国的征信中心、美国的 FICO、Equifax、Experian、TransUnion,将一统未来Web3消费金融和普惠金融的天下。

#OKX# 最近在合规的路径发力迅猛,尤其是前不久优先在美国发布产品,意味深长,而这次 #Payfi# 是加密交易平台的护城河进一步外延。

从 CEX 到链(OKX = OKX + X Layer),再到支付,这是一条非常清晰的闭环:

• 用户用 #OKX# 买币;

• 币进入钱包(非托管);

• 通过 X Layer 实现低成本支付;

• 支付记录写在链上,创造更多原生链上行为,实现Web3链上征信数据;

• Web3链上征信未来可提供更多元的金融服务,比如消费金融和普惠金融的发展。

• 上述金融闭环反哺 #OKX# 的生态。

这是很多其他交易所想做但还没完全做成的闭环,现在 #OKX# 正在大步向前,值得期待一下。

📝总结一下为什么 #OKX# 这步意义重大:

• 真正开始做用户端产品;

• 把支付变成“今天就能用”的现实;

• 赋能自己的链,创造原生活跃度和链上征信系统;

• 提供了一个强而有力的增长飞轮(支付 –> 钱包 –> 链上行为 –> OKX 生态)

👇图为目前 #Payfi# 生态图。

Show more

0

0

19

58

12

行情回暖起床后看到的是惊喜连连,另外看到KernelDAO@kernel_dao RWA 路线图即将发布!!将解锁 RWA 万亿机遇!!Web3 常被贴上“炒作”的标签,迷因币狂热和空洞愿景让人质疑其价值。但 KernelDAO 是Web3 重塑金融的革命通过真实世界资产(RWA),KernelDAO 挖掘数万亿美元机遇,将 DeFi 与现实世界连接,释放链上经济潜力。

KernelDAO 的核心产品——Kernel、Kelp 和 Gain,展示了其雄心。在 10+ 条公链上,它是 Ethereum 再质押基础设施的佼佼者,Kelp 的 rsETH 让用户兼获质押和 DeFi 收益。在 BNB Chain 上,KernelDAO 主导共享证券,支持 BNB、BTCB 等资产,积分和 $KERNEL 代币激励用户。Gain 的自动奖励金库更是创新,TVL 超 1.5 亿美元,自动分配空投和收益。

RWA 是 KernelDAO 的杀手锏。将房产、债券等代币化,上链交易,不仅提升流动性,还让普通人触及传统金融的蛋糕。这种模式为 DeFi 注入稳定性,吸引机构资金。即将推出的稳定币保险库(5 月上线,15-20% 年化)将进一步降低风险,扩大用户基础。完整的 RWA 路线图即将发布,涵盖房地产、碳信用等,令人期待。

KernelDAO 不仅是 DeFi 项目,更是现实与未来的桥梁。它用多链布局、社区激励和创新产品,证明 Web3 能改变资产与财富的交互方式。速来参与KERNEL staking入口: https://t.co/MG4yenshAU

Show more

KernelDAO is taking Web3 beyond hype! We're diving into Trillion dollar opportunity with Real World Assets (RWA), unlocking new DeFi use cases & economic value onchain.

✅ Top 2 ETH restaking infra across 10+ chains

✅ Largest shared security on BNB Chain

✅ Auto-reward vaults

Next up: Stablecoin vault with 15-20% rewards, launching May!

Full RWA roadmap soon. This is DeFi meeting real-world finance.

Stay tuned.

Show more

0

0

0

0

0

昨天聊的币股叙事感觉都比较感兴趣,其实币股叙事包含币到股+股到币

股到币也就是昨天提到的Bybit @Bybit_Official +xstockfi @xStocksFi 等项目方做的事情,将传统市场的股票映射到链上,也就是之前提到的RWA叙事,将现实资产代币化,也比如最近的Circle上市引发的稳定币叙事

1⃣Circle上市

Circle本身是USDC的母公司,Circle的上市直接导致了稳定币赛道的火热,再加上美国稳定币法案、MiCA 法规等对稳定币赛道的友好程度,未来的稳定币赛道肯定也是非常热门的赛道之一!现在已经有加密项目参考Circle的路径进行股权化:

①MakerDAO → RWA国债收益代币化 → 实体公司上市;

②Ethena、Mountain Protocol 等新型稳定币项目探索股权化路径

同样的,Circle上市也引发了传统资本的积极参与,比如①Circle 与美国国债挂钩

②Paypal 推出 PYUSD

③BlackRock 推出基于 RWA 支撑的稳定币计划等

所以币到股+股到币这是一个双向的过程,有点飞轮的意思,这无疑是未来需要重点布局的赛道,同时对个人投资者的要求也更高一些,需要同时对加密+传统金融有深刻的了解!

2⃣类似于BTC微策略的其他币种

最近美股也是搞出了很多Eth、Sol、Tron等版本的微策略,正是由于这些操作,也成为这轮牛市的疯狂助力之一,这些动作从根本上说明加密资产相对于传统资产而言更具备吸引力,唯一的问题就是合规+风险!

币股叙事是传统资本和加密资本的碰撞,意义重大:

①加密资产不再是“边缘市场”,而是被传统金融系统接纳的过程

②传统公司(如 MicroStrategy、Circle、Coinbase)通过上市或持币等方式与加密世界打通资金和估值逻辑③Web3 项目也在反向接入 Web2 资源(如数据、AI 算力、金融模型),两者边界模糊化

④不再只是“买币”或“买股”,而是要看:哪个项目/企业有链上和链下双重布局

Show more

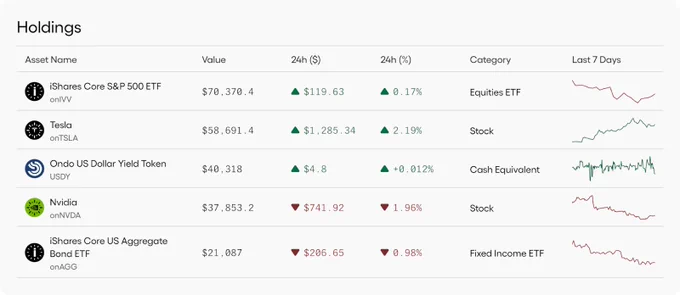

币股概念是最近非常火的一个赛道,很多朋友在该赛道挣得盆满钵满啊,这一下子激起了我的好奇心,遂潜入研究了一下,发现确实有很多机会:

1⃣币股概念

币股是将传统股票资产通过区块链技术进行代币化,使其具备链上交易、跨境无障碍、组合创新等新能力,这里最重要的两点是传统股票+区块链技术,当然也包括将加密资产包装成指数产品、ETF、结构化投资标的等,从币到股,从股到币,这绝对是当下或者是未来最重要的叙事之一!

目前最常见的是将特斯拉、苹果、英伟达等股票做成链上的代币,7×24 小时随时可交易、抵押、组合使用的数字化股票,这么做的好处显而易见:

厌烦了加密货币的叙事逻辑,想投资全球最大的资产蓄水池美股,这是一条很好的途径,同时没有美股的各种限制,比如KYC要求、股票账户等,也没有每天固定时间段的交易,对于想要参与美股但却没有资源的散户而言,无疑是非常好的一个方法

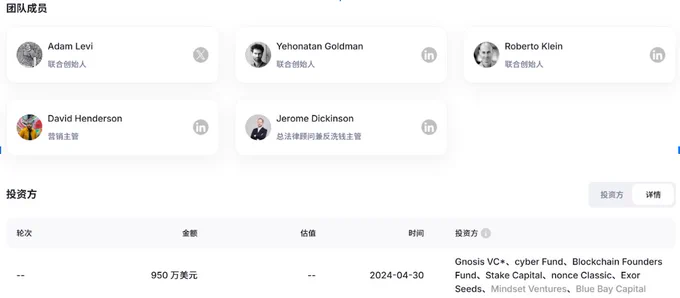

2⃣xstocksFi @xStocksFi

xStocksFi @xStocksFi 是 Backed Finance 推出的 Tokenized Stocks 产品线,正在引领“币股叙事”这一新趋势,母公司 Backed Finance已于24年获得950万美金的融资,包括cyber Fund、Blockchain等顶级VC,所以不是土狗项目,可以放心冲!

xStocksFi @xStocksFi 的核心定位:

①叙事

把美国主流股票(Apple、Tesla、NVIDIA、Circle、SPY 等,超过 60 支)以 1:1 实物支撑 的形式代币化 https://t.co/KEPG7aNyy5

②安全性

每个 xStock 都有合法托管的股票做支撑,确保1:1挂钩

③效率

支持 24/7 全天候交易,无需传统交易时间

④前景

xStocks 上链后可在 Solana DeFi 协议中使用,如 Kamino 借贷

3⃣Bybit @Bybit_Official 等中心化交易所支持xStockFi

目前xStocksFi的代币支持在中心化交易所交易,包括Bybit @Bybit_Official 等交易所,直接在Bybit搜索相应的股票代币名称进行交易即可,比如苹果——AAPLx、特斯拉——TSLAx等

从Bybit @Bybit_Official 方面出发,作为顶级的交易所,可以拥抱「币股叙事」和 RWA(现实世界资产)上链 这一趋势,说明已然走在世界的前端,作为xStocksFi,能够得到这么多中心化交易所的支持,无疑是对赛道的肯定+背书

总结:币股叙事意义极大,可以让 Web3 用户以熟悉方式触达传统股票;也可以推动 RWA(现实世界资产)上链:为 DeFi 注入真实价值锚定资产;重构金融基础设施:让全球用户无需证券账户也能低门槛参与全球资本市场!这个叙事也是未来非常重要的叙事之一,潜入其中绝对会有丰厚的回报!

Show more

0

0

5

5

0

刚看到🐶群友说前几天币安alpha空投的 $VELO 拉翻倍多了,很好,当时最底部卖飞了 😭

本着卖飞不甘心去复盘的心态,发现 @veloprotocol 在牛市的表现确实亮眼,尤其是亚洲市场的布局很扎实。

日交易量2.5亿美元的体量已经证明其生态的活跃度,关键是技术架构也很有看点...

先说最近Bitget Wallet的整合:

NovaChain+BSC+Solana三链并行,Universe混合型Perp DEX的免Gas设计对新手很友好。

Bitget Wallet的集成算是神来之笔,直接在钱包里玩DeFi+合约确实方便,特别是Fomo Thursdays这种USDT质押活动,参与门槛降低很多。

🌟多链布局才是真亮点:

🔹NovaChain底层支撑Web3+生态

🔹 Velofinance在BSC上一站式收益管理

🔹PAYFAI用AI搞跨境结算

🔹RWA赛道的PLG Gold代币化和Orbit钱包系统

牛市标配的三大优势:

1⃣ 合规框架:KYB/KYC+匿名层

2⃣ 机构级工具:Orbit的B2B解决方案

3⃣ 生态背书:Visa/CP Group/DWF Labs

现在上线Binance Alpha后流动性更好了,配合Messari报告和双审计认证,基本面的确够硬。

个人觉得$VELO在结算/质押/奖励三方面的代币用例,会是这轮牛市的重要叙事点。

现在BTC和ETH都在冲高,VELO这种有实际应用场景的项目会持续受到资金青睐。

Show more

0

0

19

21

0

🚨复盘 $OM 崩盘事件丨以一己之力,带崩了整个RWA板块——

刷了半天推,现在才弄明白的整个暴跌前后的经过。这次暴跌不仅是一个单一事件,更是“去中心化理想”与“中心化现实”结构性矛盾的一个缩影。

🔊MANTRA是一个基于 Cosmos SDK 的 DeFi 平台,专注于现实资产代币化(RWA),原生代币 $OM 一年干了500倍涨幅。

1⃣暴跌时间线:

- 3月20日,就有社区用户监测到,有OM大户地址提币并转入交易平台,有传言称OM已经完成了几笔大折扣的场外交易。

- 随后多个OM大户纷纷进行砸盘,币价持续下跌,OTC买家很多被套,社区恐慌情绪蔓延,开始抢跑。

- 4月14日凌晨, $OM 价格从6.2u暴跌至0.4u,跌幅超过 90%,2小时市值蒸发55亿美元。

- 链上数据显示,OM暴跌前至少有17个地址将合计4360 万枚OM转入交易所,其中2个地址与战略投资者Laser Digital相关联。(猜测抛售)

- MANTRA 团队否认“跑路”,称暴跌由“其他(CEX)在低流动性时段(亚洲凌晨)不当强制平仓”引发,并怀疑交易所存在疏忽或市场操纵。

同时强调代币仍处于锁定状态,未涉及团队或核心投资者抛售。

链上数据也显示,暴跌期间有大量清算订单,导致连锁抛售,市场深度不足加剧了下跌。

2⃣OM事件中反映了哪些问题?

1)项目方与CEX其实存在权力博弈

一个很深层次的矛盾是,CEX既是流动性提供者,也是潜在利益冲突方。比如交易所可能通过清算获取手续费收益,而无需对项目生态负责。

MANTRA就多次暗示,项目方对CEX缺乏实际约束力,指责CEX滥用自由裁量权。

CEX在非活跃时段放任清算,本质上是将风险转嫁给散户。

这就像在凌晨3点的高速公路上突然关闭所有应急车道,任何一辆车抛锚都会引发百车追尾。

2)高FDV低流通项目的“估值陷阱”

OM的FDV/TVL比值高达730倍,远超行业健康水平(通常低于50倍)。

这种极不健康的指标说明OM市值远超实际价值支撑,容易被做空或清算。之前质疑的聪明资金可能布局看跌+放空+清算反杀,等待情绪点引爆,也确实与链上数据吻合。

通过锁仓制造稀缺性假象,吸引投机资金推高市值,最终由散户接盘。

3⃣我们应该警惕些什么?

🔺暴跌之下,项目方、CEX、做市商都试图撇清责任,但三者都在共享上币利益,利益链中潜藏合谋可能,有没有可能联合控盘,绞杀散户?

责任分散,本身就是市场操纵最好的温床。

🔺CEX通过控制流动性和清算规则,实际掌握代币定价权,流动性即权力,是不是应该改进风控机制(比如动态调整清算阈值),最大程度避免监管真空?

在这种情况下,散户存在天然信息劣势。项目方也该想想,到底怎么做,才能避免过度依赖中心化流动性。

🔺依赖“解锁预期”和“生态蓝图”支撑的高估值项目,一旦遭遇黑天鹅事件,崩塌速度远超传统金融资产。

叙事泡沫终将破裂,从自身出发的无非就两点——

1,对“FDV神话”保持警惕,回归基本面分析。真正的价值应基于协议收入与用户增长,而非纸面估值。

2,别在低流动性时段持有高杠杆仓位,死的会慢一点。

Show more

0

0

32

29

4

谁大谁恶谁正确,最近非常佩服dwf的投资眼光。

投的项目个个有鼻子有眼,夸张点形容堪称区块链应用原教旨主义的最后火种

这次吸引到我投研注意的是 $velo

1.因为拉盘所以被看见

- Binance Alpha 上线:TGE 后 48 小时币价 +35%,成交额单日 $40 M+,暴力硬吃抛压。

- TVL 火箭:生态总锁仓 >$550 M(Orbit 支付池 + Universe Perp 抵押 + Warp 跨链桥),过去 30 天 +120%。

- 链上真实 APY:77 天锁仓 统治性的!40% APR!!!,收益来自协议手续费 + RWA贝莱德国债基金利息,!无杠杆!、可持续。

2.这些数据让我第一次审视velo的全局布局。

#### Velo 生态全景图

| |---|---|---|

| **Orbit** | 移动端 P2P 支付 | $100 M+ 交易量 |

| **Warp** | 跨链桥 | 日跨链 $50 M+ |

| **Universe** | Perp DEX | 累计 $1 B+ 成交 |

| **FCX** | Stellar 交易所,支持现货 & RWA | 日成交 $100 M+ |

| **Nova Chain** | EVM 服务stellar的金融侧链 | 日交易 100 万笔 |

---

3. 代币经济学 3 个杀招

- 通缩引擎:已销毁 60 亿 VELO(-20%),未来链上费 20% 持续回购销毁。

- 质押飞轮:VELO 用于抵押发行 USDV,质押越多→流通越少→需求越大。

- 社区优先:40% 生态基金 + 25% 激励,团队和机构 4 年线性解锁,抛压可控。

---

4.*机构背书 & 叙事升级

- 贝莱德 × Securitize:5 亿美元代币化国债直接注入 USDV 储备,抬升了信用天花板。

- 顶级融资:DWF Labs 领投 **$10 M A 轮**;UOB Venture(星展旗下)二次加注,东南亚金融牌照加持。

- 叙事 = RWA + 跨境支付 + CeDeFi**:把 30 亿亚洲无银行账户用户装进 Web3,故事比 Meme 硬核 100 倍。

---

因此我这里想下一个粗暴结论。

Velo = 贝莱德背书 +国债RWA 真实收益 + 通缩模型 + Alpha 火箭通道,

仅目前的成就,保守估算 FDV 追上重叠赛道的 ONDO,且尚有12倍空间 。

Show more

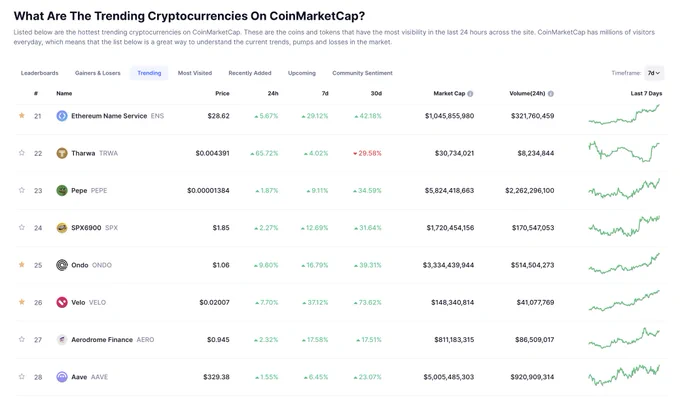

We were surprised to discover that $VELO is among the Hottest 😎 trending cryptocurrencies on CoinMarketCap, ranking #26# over the past 7 days, just behind the major project $ONDO at #25#!

Thanks for the heads-up! 🫡 https://t.co/3vkg5iuyfA

Show more

0

0

0

2

0

你好,我是菠菜,感谢你们见证我在 Web3 行业三年的成长,今天我将正式官宣我的新身份:Pharos @pharos_network 的 RWA 亚太战略负责人🐙(刚刚上线测试网,欢迎大家体验!)

近期,23岁这个话题非常火,回顾过去三年:

23岁,我成为了一名 Web3 领域的内容创作者,成功积累了我的一万名粉丝,开启了我在 Web3 领域的旅程。

24岁,我亲身参与了三国央行的 RWA 试点项目,深度与央行政府、传统金融以及国际组织接触,看到了两个世界融合的可能。

25岁,我很荣幸地加入了 Pharos,成为了公链 RWA 负责人,开启了一段全新的人生探索之旅。

他们说,Web3 已死,炒作一片。 我的直觉恰恰相反。

- "工业革命不得不等待一场金融革命"

近期肖风博士的演讲《从原点出发》引发了行业热议,回望历史长河,这一规律清晰可见:

从最早的城邦文明 - 到远洋贸易与文艺复兴 - 到蒸汽机时代以及电气化时代 - 再到如今的互联网革命,记账方式的每一次跃迁,都深刻改变着经济规模与组织形态。

而如今,区块链的分布式记账正在重构全球资本流动方式,资产通证化(Tokenization)成为一种全新的资产形态,通证化经济(Token Economy)也将催生全新的经济形态改变人类协作方式。

- 未来的金融体系,将是传统金融与区块链技术的融合体,不是谁取代谁,而是谁先建立桥梁。

RWA 不是一条捷径,但我坚信这是正确的方向。就像长江黄河,不是一夜暴涨,而是日夜不息地奔流,最终改变地貌。

当我们看到各大传统金融积极拥抱 RWA,央行将区块链和 Tokenization 视为下一代金融体系,美国 SEC 新主席将 RWA 视为是音频录制从模拟黑胶唱片到磁带再到数字软件的转变。

我就知道,风来了🌬️ RWA 的时代即将到来!

为什么是 Pharos?

选择加入一个项目,就像选择一艘船。船的性能决定了你能航行多远,船长的视野决定了你会驶向何方,船员的配置决定了航行的稳定性。

团队核心成员来自蚂蚁集团,在区块链技术领域有着极其丰厚的积累,是目前性能最高可比肩 Solana 的并行 EVM 区块链,也是少有的有能力在区块链底层做技术创新的团队。

在商业布局上,蚂蚁集团作为 RWA 领域的先行者,其香港 RWA 项目已成为业内标杆案例,被广泛研究与讨论,得益于 Pharos 深厚的蚂蚁背景。

这种独特的背景优势使 Pharos 能够直接对接传统金融机构,在海量 RWA 资产的通证化过程中占据先发优势,打造出独特的产业协同价值护城河。

Pharos 的差异化战略:不盲目参与公链赛道的"军备竞赛",而是借助其独特的技术优势和大厂背景,聚焦RWAFi、支付以及 AI 三大领域。

让 Pharos 能够跳出同质化竞争,专注于真正有价值的问题——如何将现实世界的应用场景无缝迁移到链上。

而最打动我的是 Pharos 团队的踏实态度。他们不谈"革命",不讲"颠覆",而是专注于解决实际问题。在一个充斥着浮夸的行业里,这种务实精神尤为珍贵。

Pharos,古希腊亚历山大港的灯塔,为迷雾中的航海者指引方向。在这片区块链的海域,我们需要的正是这样一座灯塔,照亮航道。

而我,很荣幸能成为这座灯塔的守护者之一。

Web3 世界需要更多"双语者"——既懂 Web3 和区块链技术的前沿思维,又深谙传统金融体系以及监管框架的运行逻辑。

在这两个看似平行却又必将交融的世界之间,能够自如穿梭、精准翻译,这或许就是我能带来的价值。

之后还请大家多多关照!

Show more

0

0

204

295

15

🌈 链上刷 Alpha 的好日子, $BANK 给到了👇

Lorenzo 加入了 Binance Alpha Time 活动,交易 $BANK 连续7天就能赢奖励(奖池 $5k),而且目前 Pancake 池子手续费还是 0(随时结束)

那 $BANK 怎么刷最舒服?几个小建议分享一下:

1️⃣ 磨损极低:

交易费 0.01%(当前免),配合 2M 流动性,滑点也比较低,适合刷大额/高频量,不会反复吃亏。

2️⃣ 区间波动稳定:

从 0.038-0.044、0.07-0.08,刷分同时还能做波段套利,挂合约吃费率也很舒服。

3️⃣ 多重利好预期:

Lorenzo 从 CeFi tokenization 拓展到 RWA/Payment 叙事,和 Plume、Infini 等联动后,TVL 升到 700 M。

关键的是:

👉 空投还没发,当前实际流通只有 3%,筹码极度集中,随时可能配合市场做波。

$BANK 是这波活动里少有的“逻辑通顺 + 策略可行 + 交易摩擦低”的标的,打分 + 布局一箭双雕。

只需要 Binance Wallet + PancakeSwap 即可参与!

Show more

Excited to partner with @pieverse_io to support trading on Binance Alpha with @BNBCHAIN and @BinanceWallet!

0

0

7

10

1