Search results for USV

People

Not Found

Tweets including USV

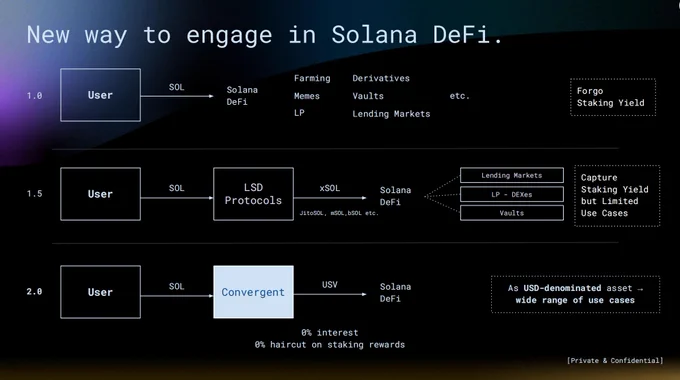

🌈最近在看 DeFi,研究了下 @convergent_so —— 一个基于 Solana 的协议,专门解决 LSD 资产在 DeFi 里“躺着吃息却用不了”的老问题。

它的逻辑很简单:

1️⃣ 拿你手里的 JitoSOL

2️⃣ 过度抵押后 mint 出稳定币 USV

3️⃣ USV 可以继续参与 DeFi,不收利息,原始质押收益也不丢

👉 简单说就是:边吃 SOL 的质押利息,边释放流动性,一份资产两份用,还能撸积分,换 $CVGT。

⸻

为什么我觉得它机制值得说说?

1.不收利息、也不 haircut 质押收益

2.USV 是可组合的稳定币(非 rebase 模型)

3.核心模块 Nexus 可拿清算收益 + CVGT 激励

4.TGE 模型干净:无 VC 抛压,代币绑定积分,线性释放

5.AGENTS NFT 是早期入口,质押持续拿积分,积分再兑换 TGE token 份额。是一整套设计得比较完整的激励系统。

⸻

而且方向选得还比较准。

Solana 上的 LSD 占比不到 5%,而 ETH 上是 40%。从差距可以看出空间。

Convergent 就是为这块专门做底层设施的:释放 LSD 的流动性,把它变成真正可用的稳定币。

不是短期爆发型项目,但逻辑清晰、有闭环、不靠情绪炒作。

这类“基础建设”,在下个 DeFi 周期里,往往是慢慢跑出大体量的关键拼图。

手里有 JitoSOL 的可以试试 mint 一点 USV,感受一下完整流程。

Show more

Convergent's Fair Launch: Redefining Stablecoin on Solana

With over $8B in LST value and JitoSOL leading at 41.5% market share, @Solana has quietly become the most efficient yield machine in crypto. But until now, that power has been capped.

We’re building Convergent to fix that.

Show more

0

0

5

6

1

美元稳定币机制在SOL生态的应用及立法背景下的机会还有那些?

美元稳定币机制与货币乘数效应

稳定币的运行机制是通过发行1美元稳定币(如USDC)而不销毁原始1美元,使其继续在特定市场(如美债市场)流动,从而实现货币乘数效应,增加市场流动性而不引发通胀或贬值。

这种机制被应用到Solana生态中的稳定币USV,通过抵押SOL铸造USV,实现“一个SOL变两个SOL”的资本效率提升。

用户可通过质押SOL获得收益,同时利用USV参与DeFi生态,获取额外回报。

《稳定币立法》与Crypto市场影响

美国正在快速推进《稳定币立法》,激活“币权”叙事,旨在通过掌控稳定币发行权,将其打造为加密“平行世界”的美元形式。其核心目的包括:

· 掌控加密美元资本:通过立法和合规,掌握稳定币发行权,引导市场资产价格。

· 拓展美元流动性:增强美元全球影响力,防止资本外逃,吸引离岸资本。

· 短期利好:立法推动资金流动和市场活跃,促进行业快速拓展,但需警惕泡沫风险。

稳定币第一股Circle(USDC的发行发) 美股上市三日翻四倍,刷新自2020年以来大型IPO的最高三日涨幅纪录。

中心化与去中心化稳定币的分化

稳定币立法将推动市场分化,形成两大阵营:

· 中心化稳定币:如USDC,合规、安全、背书强,但与美元利益体系深度绑定,受美国司法监管。

· 去中心化稳定币:如DAI,锚定美元但更灵活,DeFi属性强,不受美国监管约束。

目前,去中心化稳定币(如DAI、LUSD)主要集中于以太坊(ETH)网络,ETH沉淀稳定币总量约700亿美元,而Solana(SOL)仅约40亿美元,且90%以上为USDT、USDC等中心化稳定币。SOL生态去中心化程度较低,但潜力较大。

那么目前在SOL生态上有什么机会呢?

前端时间看到@CryptoPainter_X画师他们分享了一个项目@convergent_so 这个是是一个在Solana生态中发展去中心化稳定币的项目,试图通过与Jito和Pyth的绑定,打造原生去中心化稳定币USV,填补SOL生态的市场空缺。

Convergent机制

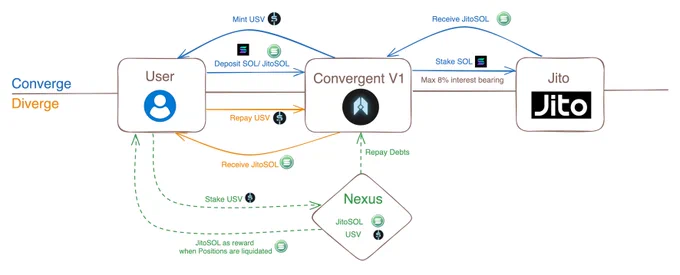

· 核心流程:

用户抵押SOL → 质押为JitoSOL → 铸造USV → 用于DeFi场景(如交易、LP)。

USV借贷0利率,用户可同时赚取质押收益、MEV收益及USV的DeFi收益。

· 关键环节:

Jito:提供SOL质押,当前质押量1800万SOL(约32亿美元),年化收益最高8%。

Nexus:USV存入Nexus进行套利,作为流动性储备保障系统偿付能力。用户可获得清算收益(JitoSOL形式)及$CVGT代币奖励,且无需提取USV即可领取奖励。

· 优势:

与JTO绑定,利用其LST(流动性质押代币)优势,提升流动性。

结合Pyth预言机支持,确保DeFi稳定运行。

解决SOL持有者复利需求,提升资本效率。

目前这个平台最先发行的就是

Convergent的治理代币$CVGT(CA:B7zNKphr8fjczB71oi9uF9pCd5XSNJvBn78TVF7kpump)

· 概述:Convergent的治理代币,市值约250万美元,持币人数2300,尚未上交易所,处于早期阶段、并且经历了挺长一段时间的洗盘、目前的位置可以说还是比较理想。

· 潜力:与JTO强绑定,背靠SOL官方及Jito Labs关注,估值增长空间较大。若能成为SOL去中心化稳定币的领头羊,可能吃下LST市场增量(SOL质押率仅4.5%,相较ETH有10倍差距)。

· 现状:营销力度较低,推特运营较为低调,项目发展略显保守。

ETH与SOL的生态对比

ETH:

稳定币总量:700亿美元。

生态:去中心化程度高,生态完整,主流去中心化稳定币集中。

中心化依赖:中等。

SOL:

稳定币总量:40亿美元。

生态:初级去中心化,高度依赖USDT、USDC。

潜力:高性能、低费用,适合DeFi发展,但需增强去中心化稳定币和LST存量。

SOL若想追赶ETH,需在DeFi领域发力,重点发展去中心化稳定币和LST,摆脱中心化依赖。

机会与挑战

机会

· 立法分化:若中心化稳定币受监管加强,不愿受监管的资金可能流入SOL生态,增加去中心化稳定币需求。

· LST潜力:SOL质押率低,LST市场有较大增长空间,Convergent可借JTO的32亿美元质押量快速扩展。

· DeFi需求:尽管本轮周期DeFi热度较低,但市场需求稳定,SOL高性能特性适合承载DeFi创新。

· Convergent的Alpha潜力:低市值、早期阶段、强背景支持(JTO、Pyth、SOL官方),若发展顺利,可能成为SOL去中心化稳定币的标杆。

挑战

1. 立法风险:若美国推动稳定币绑定美元背书,中心化稳定币(如USDT)可能受冲击,去中心化稳定币需应对监管压力。

2. 协议深度:Convergent的TVL和清算机制是否足以应对“黑天鹅”事件。

3. 激励模型:前期可能面临套利风险,导致被薅羊毛。

4. JTO依赖:过度依赖JTO可能形成单点风险。

5. 竞争压力:ETH稳定币可能通过桥接抢夺SOL市场份额,SOL需把握发展节奏。

总结

《稳定币立法》将重塑Crypto市场格局,短期推动行业扩展,长期则需观察分化影响。SOL生态通过

Convergent等项目,借助Jito、Pyth等基建,发展去中心化稳定币USV和LST,有望填补市场空缺,提升DeFi竞争力。$CVGT作为低市值Alpha项目,具备估值增长潜力,但需应对立法、协议设计及竞争等多重挑战。

未来五年至十年,SOL生态在高性能和低费用的优势下,有望在DeFi领域实现突破,投资者可关注其发展动态,同时保持对风险的警惕。

Show more

0

0

1

6

0

玩合约的凉大将军,竟然玩起meme币了?

研究了一下, $CVGT 其实并不是meme币,这个项目背景还是挺强的,正在做Solana生态的原生去中心化稳定币。 @convergent_so

稳定币的风终究是吹到了币圈的每个角落。

Convergent的玩法很聪明,通过和Solana生态上最大的流动性质押协议JTO合作,可以获得巨大的流动性优势。

要知道,对于新稳定币,流动性是首要问题。

其大体的逻辑是:

用户可以抵押SOL→ 质押为JitoSOL→ 铸造成USV(该项目的稳定币)→ 可用于其他Defi项目。

还有一个要关注的点是,这个是收益型稳定币。

现在美国的稳定币法案,其中有一个规定是:不允许稳定币公司给用户付息。

香港的稳定币征求意见稿也有同样的规定。

这个规则的目的其实是希望让稳定币真的变成一种支付工具,而不是一种所谓的投资收益来跟银行的存款进行相对应的竞争。

但是市场上对“生息稳定币”有非常强的需求,比如你是一个企业或大户,有大量的储备资金,其实还是非常期望能在保证安全的前提下获取稳定收益的。

如果兑换成USDT/USDC放在那里是没有任何收益的,但Tether和Circle这两家公司把无成本获取的美元自己拿去理财并吞下了收益,所以这也是可生息稳定币的机会。

而只有Web3公司做的去中心化稳定币可以在一定程度上变相绕过合规限制,将一些CeFi、DeFi理财产品包装成稳定币,给用户提供稳定收益甚至是高额收益。

这也是去中心化稳定币的最大竞争力。

总之,作为SOL上的去中心化可生息稳定币项目, $CVGT 还是有挺大想象空间的,也许能趁势而起。

我们可以持续保持关注。

Show more

真后悔了,最底部抄底的,这几个月我啥也不干拿着现货也几千万美金了😅,越想越气,听朋友的买了下sol上的项目cvgt,我打算拿两个月看看能不能暴涨,这几个月我错过太多了,但凡我几个月拿住现货也不用卖房子了,大家可以支持下我,帮我拉盘下谢谢,最近亏惨了,有闲钱的买点,让我赚下🫠 https://t.co/Nh0ozcDG41

Show more

0

0

0

1

0

最近投研团队一直在挖掘 #SOL# 链上的创新项目,摒弃掉老掉牙的套娃概念,贴近最近的热点,比如 #Payfi# ,#RWA,稳定币等。还真发现了一个比较有意思的项目,算法稳定币项目,蛮有趣的。项目目前还没币,传言的ca,也没官方证实,注意风险和安全,仅作为研究观察。#

Convergent Protocol( @convergent_so) 想在 Solana 上搞一个真正去中心化的算法稳定币,叫做USV。咱们都知道现在稳定币市场 USDC、USDT 这些中心化的家伙当道,虽然方便,但总有点“命脉掌握在别人手里”的感觉。#Convergent# 就是想改变这个局面,让 Solana 生态有一个更独立、更抗审查、由社区驱动的稳定币。同时,它还想让你手里的 SOL 能更高效地“生钱”。

咱们通俗易懂,掰开揉碎了讲解一下,毕竟算法稳定币还挺复杂:

首先那个叫 #USV# 的稳定币是咋回事?

目标价就是1美元: USV 这玩意儿,跟美元是 1:1 锚定的。

怎么保持1美元?靠算法机制,不靠中心化大哥: 如果 USV 跌破1美元了(比如0.9美元): 系统会鼓励大家去市场上买便宜的 USV,然后拿回来销毁。你销毁 USV,就能以折扣价赎回你之前抵押的资产。这样一来,USV 的供应量减少,价格就往1美元回升。

如果 USV 涨过1美元了(比如1.1美元): 系统会提高你铸造新 USV 的成本(比如要抵押更多东西),这样大家就不太想去铸造新的 USV,需求降下来,价格也就慢慢回到1美元。

核心呢,不依赖 USDC,这还蛮有趣的! 这哥们强调了,它不像 #FRAX# 或者 #DAI(早期也依赖# USDC)那样需要中心化资产来维持稳定。它是用一套激励和惩罚机制来动态调节的,更纯粹。

USV 的好处: 0利息贷款、超额抵押、你的流动性质押收益(LSD yield)它不抽成、完全去中心化、抗审查、还能跟其他 DeFi 乐高积木一样随便组合。

用户怎么玩?怎么赚钱?

存 SOL,借 USV (0利息): 因为跟 #Jito# 合作,你可以把你的 SOL (主要是 JitoSOL 这种带收益的 SOL) 抵押到 Convergent Protocol 里,然后就能借出来稳定币 USV,而且是0利息的(不知道怎么做到的,是早期补贴,还是啥)!

反正这有点香。 你的 SOL 还在帮你赚钱: 你抵押的 SOL (JitoSOL) 会自动帮你获取 Solana 的质押收益和 MEV 收益。等于说,你的本金还在工作。

#USV# 的用途: 借出来的 USV 可以在 Solana 生态的其他 DeFi 项目里浪,比如去搞杠杆、组 LP (流动性提供)、借贷等等。

Nexus 系统: 你可以把 USV 存到这个叫 Nexus 的地方,能赚清算产生的收益,还能挖到他们未来的治理代币 $CVGT。 未来 V2 版本更强大: 看 V2 的图,用户、SOL、USV 之间的互动更多了。还引入了一个叫 AMO (算法市场操作控制器) 的东西,当 USV 高于1美金时,它会自动去 USV/USDC 池子里平衡价格。用户还可以质押 CVGT 代币来赚取协议手续费。

AGENTS NFT 和 FRAGMENTS 是什么鬼?

AGENTS J (NFT): 这是他们的创世 NFT 系列。说白了,就是项目方在项目正式上线前,通过 NFT 来吸引早期核心用户、建立社群、对接一些有价值的投资者/DAO 组织。持有这个 NFT 的人,未来可能有空投、白名单或者其他福利。你看他们也列举了很多合作的 NFT 项目方。

FRAGMENTS (积分系统): 在他们的代币 $CVGT 正式发行 (TGE) 之前,搞了一个积分系统。

你怎么获得积分呢?比如质押你的 AGENTS NFT、使用他们的 dApp (应用)、或者满足一些(目前还没完全公开的)追溯空投条件。这些积分,未来会按一定比例换成他们的 $CVGT 代币。这是一种很常见的早期用户激励和社区引导方式,让大家在项目初期就参与进来,贡献力量。

总的来说吧,还是蛮有意思的项目,去中心化算法稳定币是 #DeFi# 的圣杯之一,尤其是在一个公链生态里,有原生的、强大的去中心化稳定币非常重要。#Solana# 生态确实需要这样一个角色,看看能不能泡出来吧。据说是直接pumpfun公平发射,目前官方还没有ca,注意安全,蹲一波官推更新吧。任何新项目都有不确定性,团队执行能力、技术实现、市场接受度都需要时间检验,各位老板还是要 DYOR,别盲目冲。可以先关注着,看看项目后续的发展情况,尤其是 NFT 和积分系统的进展,以及最终产品上线后的实际表现。🧐纯研究,非广。

Show more

0

0

0

3

0

吴说获悉,NFT 交易基础设施 Reservoir 已于 4 月中旬宣布将在 2025 年 10 月 15 日暂停 Reservoir NFT、API 和相关服务的运营;目前已禁止新账户的创建,当前账户仍能继续使用该平台直到运营结束。Reservoir 未来将通过 Relay Protocol 继续支持代币经济。在今年 2 月,Reservoir 完成了 USV 领投的 1,400 万美元的 A 轮融资。https://t.co/mCo5K7GxgQ

Show more

0

0

1

0

0

🧐Web3生态的「连接层之王」丨 #Binance# Launchpool第67期项目 @WalletConnect 全解析与价格预测——

作为Web3生态中用户基数最大、应用场景最广的连接协议,WalletConnect此次登陆币安,不仅是其代币化进程的里程碑,更标志着区块链基础设施从“功能完善”向“用户体验革命”的跃迁。

这也是连接协议赛道首个上币安打新的项目;

在meme币泡沫与虚假叙事充斥市场的当下,WalletConnect以4500万真实用户、61000个DApp接入、600+钱包覆盖的硬核数据,展现出Web3七年基建大佬的终极底气。

手握BNB、FDUSD和USDC的朋友们,别忘了存入Launchpool,挖矿还剩2天。本文将从以下几个方面全面解析——

1)WalletConnect如何重塑Web3连接体验?

2)为什么说WalletConnect难以被替代?

3)WalletConnect的经济代币模型

4)上线价格预估

1⃣WalletConnect——Web3生态的“连接革命者”

WalletConnect是去中心化应用与加密钱包的标准化连接协议,通过QR二维码扫描或深度链接,实现跨链、跨设备的无缝安全交互,这一创新现已成为行业标准。其核心叙事——

1)Web3的“连接层基础设施”:如同互联网的TCP/IP协议,WalletConnect构建了钱包与DApp间的通用语言,解决了区块链长期存在的“碎片化连接”痛点。

2)去中心化治理转型:2024年成立WalletConnect基金会,推动协议从“中心化中继”向“无许可节点网络”升级,WCT代币成为治理与激励的核心工具。

3)捕获Web3用户增长红利:作为DApp流量入口,WalletConnect协议内嵌于MetaMask、Trust Wallet等头部钱包,间接触达数亿用户,具备“协议即服务”(Protocol-as-a-Service)的潜在估值逻辑。

作为一个开源协议,自2018年诞生以来,WalletConnect已促成超 2.75 亿次连接,服务3000万用户,覆盖600多个钱包和4万+dApps,日均处理2000万次连接请求,远超同类项目,成为去中心化生态不可或缺的基础设施。

正因如此也受到了资本青睐,A轮1100万美元(USV、1kx领投),B轮1300万美元(Shopify、Kraken参投),总融资额达2400万美元。

2⃣技术护城河:为什么WalletConnect难以被替代?

真实需求铸就价值护城河,WalletConnect的技术优势体现在四大维度——

1、端到端加密与抗审查架构

2024年推出WalletConnect Network,由第三方节点运营商分布式部署,摆脱单一故障点。所有通信均通过对称加密通道传输,私钥仅存于用户本地设备,彻底杜绝中间人攻击风险。目前历史攻击事故率为0。

2、跨链互操作性引擎

WCT支持多链生态,实现“一次连接,全链通用”的体验,支持EVM、Cosmos、UTXO等不同账户模型,无缝衔接比特币Ordinals、Solana NFT等新兴资产,大幅降低用户在多链环境下的操作门槛。

3、模块化架构

WCT采用模块化设计,将连接、签名和数据传输功能解耦,开发者仅需集成一次SDK,即可支持所有兼容WalletConnect的钱包,适配成本能降低至竞品的1/20 。

4、用户体验极致优化

相比传统钱包安装、导入平均需要15秒配置,WalletConnect将DApp使用门槛降至“小白级”,1秒扫码连接,支持断线自动重连、多设备同步,避免重复授权困扰。

3⃣WCT代币经济模型——链上交互的「空气与水」

$WCT 是WalletConnect 网络的原生代币,其主要用途包括:

①网络GAS:WCT用于支付中继服务费等,部分费用将用于代币销毁以控制通胀。

②质押收益:用户质押WCT可获得网络手续费分成与通胀奖励,当前1.06亿WCT已质押,年化收益8%-15%。

③治理代币:WCT持有者可提案并投票决定协议升级、费用模型、节点激励规则等。

④节点激励:运营商需质押WCT以参与中继服务,奖励基于在线时长与数据处理量。

代币名称:WalletConnect (WCT)

代币总量:1,000,000,000 WCT

初始流通量:186,200,000 WCT(代币最大供应量的18.62%)

币安 Launchpool 分配:40,000,000 WCT(代币总量的4%)

4⃣上线价格预测

WalletConnect作为Web3核心中间件,在上市前的四轮融资中展现出惊人热度,成为当时罕见的「机构抢筹标的」——

CoinList社区轮:18000人参与,1550万美元存入(目标400万,超募4倍)

Bitget LaunchX:3.26亿美元申购额涌入,67000人争夺400万配额

Echo私募轮:50万美元额度11秒售罄

当时打新是按FDV 2亿打的,认购价0.2 USDT,当前多个交易所盘前价格都在0.4u,按这个数据FDV 4亿,流通市值7500w左右,符合近期币安新币区间。

不过鉴于官方的“已为全球超过 4500 万用户实现了超 2.75 亿次连接”这个数据,社区普遍调高了共识价格,区间0.5-1u,博弈空投抛压与多个一线大所流动性注入。

综上,WCT合理的开盘价格应该就在0.4-0.8u了。

WalletConnect是少数兼具“高频刚需”与“垄断性生态位”的Web3协议,后续得看中期发展,如果去中心化节点网络如期落地且质押APY超预期,也许价格能站稳1-2u。

现货交易时间:2025年4月15日19:00

Show more

0

0

15

23

6