Search results for 加密清算

People

Not Found

Tweets including 加密清算

📩 Just got an update from FTX claims support:

A third distribution provider is expected to go live soon.

This is closely related to users in restricted jurisdictions.

Whether it will support Mainland China is still uncertain — I’ve asked and am waiting for confirmation.

Will share more once I hear back.

📩 刚收到FTX官方客服的回复:

第三家赔付服务商预计将很快上线。

这与受限地区用户密切相关。

是否会支持中国大陆用户目前还不确定,我已通过邮件询问,等待进一步确认。

会第一时间更新更多信息。

#FTX# #FTXCreditors# #CryptoBankruptcy#

#FTX# #FTX债权人# #加密清算# @sunil_trades

Show more

0

0

11

23

2

直布罗陀政府宣布建立全球首个加密衍生品清算和结算监管框架,与直布罗陀金融服务委员会(GFSC)及加密交易所 Bullish 合作,历时六个月调整传统金融清算规则以适应虚拟资产市场。Bullish 表示,该框架允许虚拟资产衍生品合约通过认可的清算机构进行清算和结算,旨在提升市场透明度和资本化水平。(CoinDesk) https://t.co/6lbCCJHliL

Show more

0

0

0

0

0

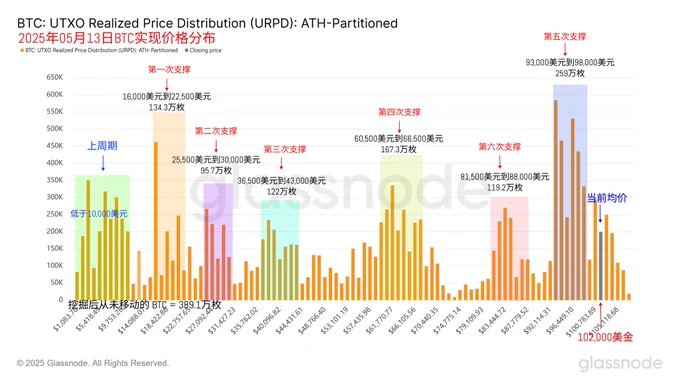

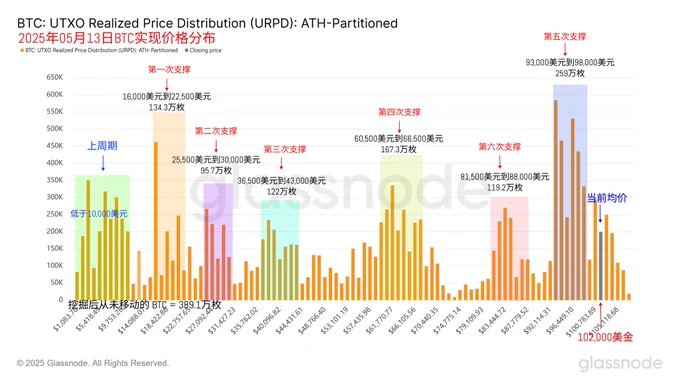

今天美股大幅上涨(纳指涨超4%,标普涨3.3%),风险情绪高涨,但Bitcoin却逆势下跌2.2%,最低跌破101,000美元,显得格格不入。宏观面并无明显利空,美债收益率虽上升、降息预期削弱,但美股照样强势,且链上数据未显示有大量抛售,交易所 $BTC 存量反而略降,表明并无系统性风险。

结合美债拍卖利率上升、投标倍数下降的冷淡表现,可能有部分投资者在美股强势时转而通过清算加密货币配置短期美债,导致BTC阶段性承压。不过换手率低,支撑区未被破坏,市场并无恐慌,投资者对BTC的长期趋势仍持谨慎乐观态度。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

Show more

今天的作业难度有点高啊,我整理了很久的内容都没有发现今天美股上涨而 $BTC 下跌的原因,最近24小时纳指和标普的平均涨幅是 3.6% ,但到目前为止 Bitcoin 已经下跌了 2.2%,最低的时候跌破了 101,000 美元,虽然很多小伙伴都和我说因为 BTC 领涨,所以现在领跌也说的过去。

但要知道美股是在一直上涨的,从开盘跳空高开以后几乎就是一路上涨,到快闭盘前纳斯达克指数已经上涨超过了 4%,标普500也上涨了 3.3% ,说明美股投资者的情绪还是很高的,也说明了目前市场的信息面都是利好于风险市场的,中美之间的关税也进入了暂停阶段,虽然还有些幺蛾子,但市场的预期是好的。

俄乌冲突也在向停止的方向转移,共和党提高债务上限到4万亿,新的税收法案也没有像川普预期的那样打击面那么广,小费也不用交税也是提案,甚至是因为抢关税的原因让美国四月份的关税大幅上涨,这一切起码表面上都是不错的。

虽然也有一些利空的数据,但完全没有影响到美股的走势,美元指数正在向102冲击,美债的收益率全面上涨,10年期即将突破 4.5% ,20年期即将突破 5% ,甚至是 CME 对美联储的降息都从三次降低到两次,这些确实也是不利的数据,就连罗素2000都上涨了3.5%。

我尝试理解一下,查询了交易所的存量数据,并没有发现随着 BTC 价格的下降有更多的存量进入到了交易所里,甚至交易所的存量还有小幅的下降,所以在已经排除了宏观因素的情况下,排除掉了系统性的风险,毕竟没有大量的转入。

然后从成交量的数据来看,确实从北京时间22点以后出现了较大的抛售,应该是美国时区的投资者选择离场,这个时间交叉对比一下,正好是美国3个月和6个月美债的拍卖时间,而且这次拍卖的数据并不好。

能明显的看到收益率上升,投标倍数下降,说明了投资者对于短期美债的兴趣并不大,而且并不看好美联储会在短期内降息,而且恰逢美股高走的时候,所以我个人估计一下可能是部分投资者在不舍得卖出美股的时候优先清算了加密货币,甚至用加密货币的资金来购买短期美债。

当然这些都是猜测,没有完整的论据,只是觉得挺奇怪,而且我也觉得是有一些可能性的,因为从美股闭盘以后加密货币也出现了反弹的趋势,明天再继续观望一下吧,起码目前确实还没有看到系统性的风险。

在换手率等的数据中,也能看到虽然价格下跌,但是换手率并没有非常的高,相比上周同期还有下降,所以这次的价格下跌并未引发投资者的恐慌,多数的投资者还是仍然保持对 BTC 的看好。

支撑的数据也依旧没有出现问题,93,000 美元到 98,000 美元之间的支撑还是很好的,只是 83,000 美元和 101,000 美元之间的位置在互换,并没有出现太大的影响,所以对于 BTC 的价格我还是保持谨慎乐观的态度。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

Show more

0

0

1

2

0

今天的作业难度有点高啊,我整理了很久的内容都没有发现今天美股上涨而 $BTC 下跌的原因,最近24小时纳指和标普的平均涨幅是 3.6% ,但到目前为止 Bitcoin 已经下跌了 2.2%,最低的时候跌破了 101,000 美元,虽然很多小伙伴都和我说因为 BTC 领涨,所以现在领跌也说的过去。

但要知道美股是在一直上涨的,从开盘跳空高开以后几乎就是一路上涨,到快闭盘前纳斯达克指数已经上涨超过了 4%,标普500也上涨了 3.3% ,说明美股投资者的情绪还是很高的,也说明了目前市场的信息面都是利好于风险市场的,中美之间的关税也进入了暂停阶段,虽然还有些幺蛾子,但市场的预期是好的。

俄乌冲突也在向停止的方向转移,共和党提高债务上限到4万亿,新的税收法案也没有像川普预期的那样打击面那么广,小费也不用交税也是提案,甚至是因为抢关税的原因让美国四月份的关税大幅上涨,这一切起码表面上都是不错的。

虽然也有一些利空的数据,但完全没有影响到美股的走势,美元指数正在向102冲击,美债的收益率全面上涨,10年期即将突破 4.5% ,20年期即将突破 5% ,甚至是 CME 对美联储的降息都从三次降低到两次,这些确实也是不利的数据,就连罗素2000都上涨了3.5%。

我尝试理解一下,查询了交易所的存量数据,并没有发现随着 BTC 价格的下降有更多的存量进入到了交易所里,甚至交易所的存量还有小幅的下降,所以在已经排除了宏观因素的情况下,排除掉了系统性的风险,毕竟没有大量的转入。

然后从成交量的数据来看,确实从北京时间22点以后出现了较大的抛售,应该是美国时区的投资者选择离场,这个时间交叉对比一下,正好是美国3个月和6个月美债的拍卖时间,而且这次拍卖的数据并不好。

能明显的看到收益率上升,投标倍数下降,说明了投资者对于短期美债的兴趣并不大,而且并不看好美联储会在短期内降息,而且恰逢美股高走的时候,所以我个人估计一下可能是部分投资者在不舍得卖出美股的时候优先清算了加密货币,甚至用加密货币的资金来购买短期美债。

当然这些都是猜测,没有完整的论据,只是觉得挺奇怪,而且我也觉得是有一些可能性的,因为从美股闭盘以后加密货币也出现了反弹的趋势,明天再继续观望一下吧,起码目前确实还没有看到系统性的风险。

在换手率等的数据中,也能看到虽然价格下跌,但是换手率并没有非常的高,相比上周同期还有下降,所以这次的价格下跌并未引发投资者的恐慌,多数的投资者还是仍然保持对 BTC 的看好。

支撑的数据也依旧没有出现问题,93,000 美元到 98,000 美元之间的支撑还是很好的,只是 83,000 美元和 101,000 美元之间的位置在互换,并没有出现太大的影响,所以对于 BTC 的价格我还是保持谨慎乐观的态度。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

Show more

0

0

29

51

3

【4月29日加密热点全览】

1/ BTC徘徊95-96K区间,CoinGlass数据显示96K将引爆11.43亿美元空单清算

2/ Glassnode数据显示,短期BTC「热资本」一周激增90%,市场风险偏好提升

3/ 美消费信心指数创五年新低,宏观衰退预期升温,避险资产关注度回升

4/ ETH鲸鱼过去24小时吸筹超3万枚,链上活动与ETF资金回流同步增长

5/ 1inch正式扩展到Solana生态,DeFi流动性有望进一步提升

6/ 21Shares提交DOGE现货ETF申请,狗狗币题材发酵

7/ 三上悠亚亲自发币,Meme板块持续爆发,资金轮动效应显著

8/ 英国、韩国新规明确,加密监管逐步清晰化,利好机构布局

9/ 贝莱德IBIT单日流入近10亿美元,与Strategy比特币持仓差距缩至2万枚

10/ 市场情绪由「中性」转向「贪婪」,恐慌与贪婪指数升至60

观点:牛市窗口期开启,但波动加剧,主线依然是BTC+主流ETH+叙事热门链。

Show more

0

0

3

3

0

参加白宫加密大会的唯一一个和ETH相关的人叫Zach Witkoff,是川普项目WLFI的合伙人,去年柳园爆仓的时候,他的质押借贷(AAVE)也爆仓了,1873清算了4200个。

Show more

0

0

1

3

0

英国首家受 FCA 监管的加密衍生品交易平台 GFO-X 在伦敦正式上线,并于周二完成首笔交易,由金融机构 Virtu Financial 和 IMC 进行,交易通过 LSEG 子公司 LCH 的 DigitalAssetClear 清算。GFO-X 获 ABN AMRO、Nomura 和 Standard Chartered 等银行支持。此前 2023 年12 月,GFO-X 完成 3000 万美元 B 轮融资,M&G Investments 领投。(CoinDesk) https://t.co/r1AWMggISM

Show more

0

0

0

0

0

吴说获悉,OKX CEO Star 表示,OM 崩盘是整个加密行业的大丑闻,所有链上解锁和充值数据都是公开的,各大交易所的抵押品与清算数据都可以被调查,OKX 将准备所有相关报告。https://t.co/nSMBKMj3bG

Show more

0

0

5

18

4

韩国金融服务委员会(FSC)宣布,自 2025 年 6 月起,非营利组织可出售通过捐赠获得的加密货币,交易所可清算用户费用中的加密资产。为防范洗钱风险,FSC 要求交易所及银行加强对新机构客户资金来源和交易目的的 KYC 审查,并将监控机构及 CEO 的洗钱行为。韩国银行联合会及 DAXA 将于本月内发布相关指引。FSC 还计划下半年允许上市公司及专业投资者在交易所交易,同时加强 AML 监管。(TheBlock) https://t.co/LT2gIKqcW8

Show more

0

0

6

0

0

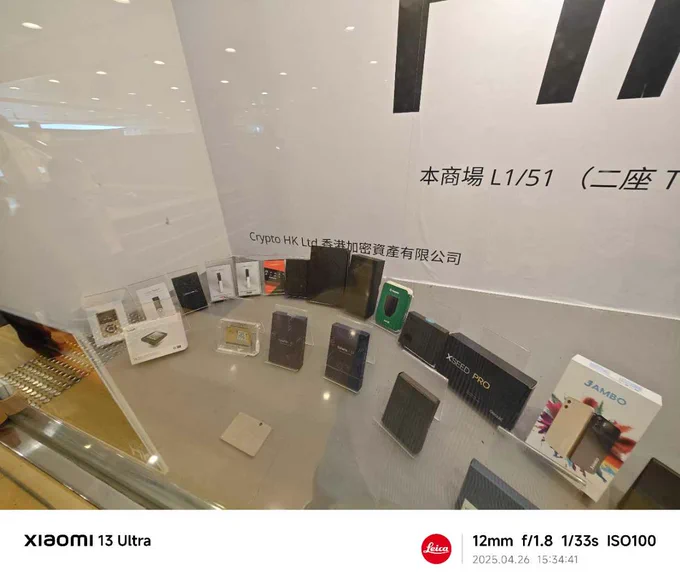

红林律师探店香港加密货币OTC找换店!周末香港散步,路过湾仔海富中心,顺道走访了几家加密货币OTC找换店。

说起来,这地方选得很妙。海富中心的位置,可以说是香港政治经济神经最密集的地带——立法会、政府总部、添马公园都在旁边,一墙之隔是西装革履、庄严肃穆;转个身进到商场里,却是另一番景象:各路加密货币兑换店、硬件钱包销售柜台低调地分散在各层,来来往往的,不是典型金融圈面孔,而更像是一个游走在“正式”与“非正式”之间的小型地下金融市集。

第一个看到的是「Crypto HK」。一面大白墙,正中间一个巨大的“HK”字样,铺位编号写着L1/51,干净利落。店门口放着一台大屏,滚动显示着BTC、ETH、USDT、ADA等主流币种的买卖价格,支持港币、人民币、美元、韩元、日元多个币种结算,旁边还有换算表,连每10分钟一更的汇率变动也标得清清楚楚。

屏幕下方的陈列柜更是琳琅满目:Trezor、Ledger、CoolWallet、SafePal、Ellipal、SecuX……从冷钱包到助记词密盒,应有尽有,甚至还有不少国产品牌也堂而皇之地摆在了橱窗最显眼的位置。看得出来,这家店的思路是“一站式”:既可以买币,也能配齐保存资产的安全设备。

墙上还挂着一整排合作伙伴名单,火必(HTX)、欧易(OKX)、币安(Binance)轮番登场,各大硬件钱包品牌的“官方合作伙伴”认证也挂得满满当当。虽然知道这些牌子有时候更像是“友情合作”的意味,但对普通用户来说,至少第一眼感觉就像走进了个半官方的服务站点。

坐扶梯上一楼,拐角处便是「天天加密货币」——Tian Tian Crypto。相较之下,这家店更街头、接地气。小小的门面,桌上堆着点钞机、收款码,还有一台iPad。前台柜台外面的装饰直接放上了各种加密货币的巨幅LOGO,BTC、ETH、LTC、XRP齐刷刷一排,生怕你不知道这里能换币。没有太多话术,也没有金融行业那种刻意包装的距离感,店员坐在柜台后面,低头盯着电脑,偶尔抬头招呼一下新来的客人,气氛自然松散。

这家店主打USDT兑换,港币、人民币现金都能换,手续费写得明明白白。在加密货币波动巨大的市场里,算是个非常合理的价差。但如果你了解OTC行业,就会知道这里面的利润结构并不只是手续费这么简单,汇率差、资金流转、交易时间窗口,都是可以动手脚的地方。

跟其中一家店的老板小聊了几句,他说:“以前来换币的,八成是炒币的;现在来换币的,很多是生活和做生意需要。比如来自内地的游客,不少是手里拿着现金来换USDT的小老板,做跨境生意的;币圈里头的打工人,拿着虚拟资产工资,在这里兑换现金。”

Web3不是空中楼阁,也不是乌托邦。它已经以一种低调但坚韧的方式,渗透进了真实的生活。

这一路下来,红林律师大致有了些感受:

首先,USDT就是OTC市场的绝对核心。

无论是BTC、ETH,还是其他链上资产,99%的OTC交易都要靠USDT做中转。稳定币,不仅仅是币圈交易的“美元”,更是整个链上资金体系真正的润滑剂。很多人也许还在谈论比特币的价值存储叙事,但在这里,稳定币才是日常支付、跨境资金流转、资产储存的第一选择。

其次,OTC店铺已经产业链化。

每家小店背后,其实都有一整条隐形供应链:上游供币方(大户、矿工、跨境资金方)、中间撮合方(OTC代理、个人经纪人)、支付清算链路(各种离岸账户、第三方支付通道)、硬件钱包、合规服务,等等。虽然每家店铺表面看起来不过三五个店员,但背后的网络极其复杂,店员跟我说,他们在香港做了十几年,有十几家门店,也有很多代理伙伴在帮他们拓展业务。

第三,香港的合规与灰色并存。

虽然港府已经推出了虚拟资产交易平台牌照制度,但对于零售OTC门店,目前并没有统一强制监管。大多数店铺挂着“加密货币兑换”“硬件钱包销售”的名义经营,规避了“证券交易”的法律定义。这种既允许存在、又不过度监管的灰色地带,既给了行业活力,也埋下了潜在的法律风险。没有受牌保障,对于这个过程中的用户来说,维权成本极高。出问题了,很难像在受监管交易所那样可以投诉、申诉、追责。更多时候,只能自认倒霉,这也是为什么香港海关和证监会要尽快落地OTC牌照制度的重要原因。

第四,KYC和AML标准五花八门。

有的店铺在反洗钱合规方面做得很严,买卖双方都要实名登记,有的甚至要求提供资金来源,比如过去 1 个月的现金流水账单等;但绝大多数店铺基本只需要扫个码付款、钱包地址一填,就能快速成交,且店员首先推荐的都是现金来进行交易,至于你拿到的现金能不能存款到银行,这就需要你自己搞定。可见店员也很清楚加密货币OTC交易的法律风险其实比较高,一旦买卖过程中涉及非法资金,不论你是有意无意,都可能被司法机关冻结账户甚至调查。这个不单是在内地银行卡容易遇上这样的问题,在香港其实也一样,最近半年时间,曼昆律师接到的咨询香港银行卡被冻结的客户也越来越多。

未来的加密资产市场,不只是交易所,不只是NFT,不只是公链技术,更是千千万万个像海富中心这样的小角落里,真实的商业需求和资金流动。

从海富中心出来,添马公园里,跑步的人群还在,草地上有人晒太阳,有人在钓鱼喂鸽子。金融世界的喧嚣和城市生活的宁静,隔着一条马路,就这样并存着。

Show more

0

0

7

47

8

和美股那边疯狂的币股行情不同,香港金融监管环境也在放宽,香港是少数拥有完整加密监管制度的金融中心,在允许越来越多传统券商纷纷迈入虚拟资产领域的同时加密公司也开始通过投资持牌公司获得牌照,进行反向收购,也是一种新玩法。

AlchemyPay 就通过投资香港持牌公司 HTF Securities Limited 获得香港证监会第 1/4/9类牌照。持有这三类牌照意味着具备证券交易、投资咨询和资产管理的综合业务资格。并将申请升级香港证监会第 1 类牌照,这样也就获得了数字货币交易业务拓展的“入场券”,升级的 1 号牌照面向的就是虚拟资产交易。

🔹获牌后可拓展香港以及更广泛亚洲的合规收款、清算、托管网络,和主流银行、金融机构业务互联互通。

🔹支持全球支付业务开展时,拥有更高合规身份,有望打通更多法币出入金通道,同时增强平台抗风险能力。

🔹增强合作方对资金结算安全、资产隔离的信心,为大型商户、金融客户提供高质量服务。

AlchemyPay 与香港及亚洲其他持牌加密公司的对比

从对比中可以看到,AlchemyPay 除了支付网络生态,还能参与资产管理、咨询和交易全流程,具备多渠道收入及产品创新空间。

总体来看,AlchemyPay借助香港 1/4/9类牌照及升级方向,能够让原来全球支付业务,变得更加合规。因为本身 Alchemy Pay 就是是全球少数布局合规牌照的加密支付企业,有16+国家和地区的金融牌照。是可以轻松把加密转成法币进行汇款的,未来如能把握链上资产合规化大潮,为其后续拓展虚拟资产业务、吸引机构用户、提升全球合规竞争力可以走出一条不一样的路。

Show more

0

0

2

2

0

吴说获悉,持有完全牌照的数字银行新加坡海湾银行 (SGB) 推出了 SGB Net,这是一个实时多币种清算网络,旨在支持数字资产参与者日益增长的运营需求。该平台支持全天候免费转账,无需依赖 SWIFT 或受传统银行营业时间限制。SGB Net 正在吸纳全球数字经济的所有参与者,包括加密货币交易所、稳定币发行商、做市商、场外交易平台和主经纪商。https://t.co/0YgKflUfxU

Show more

0

0

1

0

0

Bybit 你要不要脸?2020年FTX 就推出了股票代币和外汇交易,前不久链上交易平台MyStonks 也上线了美股代币链上市场。Bybit 怎么就成了全球唯一提供股票交易的加密货币交易所?

从交易所合规方面的层面,我也好奇,Bybit 的股票和外汇的交易服务,是和哪家资管平台/机构合作的?拿的哪里的什么牌照?用户参与股票交易的路由、执行、清算、保管的流程是什么?还是说,其实就是你们自己映射的数据盘,和用户对赌?

比如,MyStonks 的股票代币是由富达为平台用户提供美股托管服务。用户在 MyStonks 发起购买 Stonks100 美股代币请求,将 USDC 或 USDT 从自托管加密货币钱包转至平台,MyStonks 将其兑换为 USD 并购买对应份额证券,同时通过 Base 链智能合约铸造代币。

请Bybit 不要只会吹牛全球唯一、0分钟响应,对用户和社区负责的披露相关的合规流程,部分问题包括:

1. 监管许可:Bybit 是否在美国获得了 SEC 的经纪-交易商或 ATS 许可?若无,如何确保美股交易合法?

2. 用户地域限制:Bybit 如何防止美国用户通过 VPN 参与美股交易?若发现违规用户,会采取何种措施?

3. 资产清算与托管:美股交易是否通过受监管的清算机构(如 DTCC)结算?股票资产如何托管以确保安全?

4. 证券定义:Bybit 的美股交易产品是实际股票还是衍生品?是否已向 SEC 注册为证券交易平台?

5. AML/KYC 合规:Bybit 是否对美股交易用户实施更严格的 KYC 和 AML 检查?如何防止洗钱风险?

6. 税务合规:Bybit 是否向美国 IRS 或其他税务机构报告交易数据?是否为用户提供税务申报支持?

也欢迎其他专业朋友补充相关问题。

https://t.co/yCsU0xZ7sU

Show more

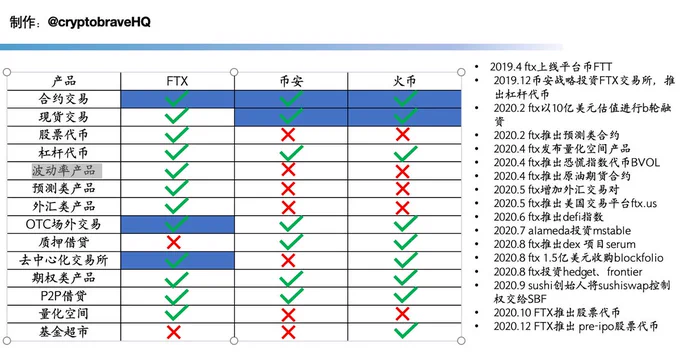

FTX 应该是最早币圈探索很多创新产品的,比如股票代币、外汇代币, Pre 盘前交易、预测和波动率产品等等。

找到一个以前关于 #FTX# 的内参,发现这一轮玩的 #RWA、盘前交易Pre# 市场、预测平台,都有当初SBF 先驱(先烈)的设计。 https://t.co/h679W3TIOb

Show more

0

0

1

2

0

刚才看到一种说法,这种在周日常见的短暂波动,通常与机构调仓有关。

一般出现的时间发生在东八区晚上8:00-凌晨2:00之间,由于加密货币市场是24h制的,所以当机构确定好新一周的调仓计划后,就会在美国时间周日早间8:00开始进行对应的操作。

如果周日价格大幅上涨,那么代表机构对于接下来一周的行情比较乐观,反之亦然。

至少从当下来看,还是有部分现货资金在晚间进行了买入,并顺带着清算掉了一部分空头流动性(并未清干净)。

所以明晚周一开盘后的行情,也许不一定受到穆迪评级下调的剧烈影响,市场也是第三次经历这种事件了,理论上不会有第一次那么敏感。

对于BTC当下的行情来说,其实我依旧维持上周看震荡的思路,毕竟区间低位还未跌破,期待下周可以有明显的突破行情,让我们有机会尝试再做一波右侧波段交易。

Show more

0

0

3

13

1

说实话,现在很多交易所的原型功能都是五六年前爆炸头那哥们开发出来的,他是天才级别的金融产品经理,率领的技术团队和运营客服团队也是一流。奈何不如几个大陆的老板懂加密生意真正的原则和规矩,最终也没有处理好化债问题和清算交割问题,落得个身败名裂。

有时候,人太聪明不是个好事。聪明人思维激进,喜欢打破规则完成创新,但这事儿的反面就是也容易逾越规则,藐视法度。

创新者、企业家、劳改犯,不过是一念之间。

Show more

0

0

1

5

1

5月17日链上热点速览|鲸鱼动作频繁,监管风暴逼近,Meme卷土重来

1/ Hyperliquid惊现鲸鱼撤资

一地址24小时提出近900万USDC,或预示短期避险动作增强

2/ HYPE买盘狂飙

「麻吉大哥」黄立成连续扫货,总投入175万USDC,链上看多信号强烈

3/ ETH多头惨遭清算

借币做多巨鲸最终割肉,清仓逾1万枚ETH,亏损超百万美元

4/ 英国监管新规震动市场

自2026年起,加密平台须报告用户身份+每笔交易,隐私空间进一步压缩

5/ Meme生态再起波澜

KEKIUS受马斯克换昵称、头像影响暴涨50%,短期资金跟风明显

总结

主力资金在走,热钱在炒,监管也在紧。当前市场短线机会多,但风险管理必须跟上。别被热闹冲昏头脑。

Show more

0

0

0

0

0

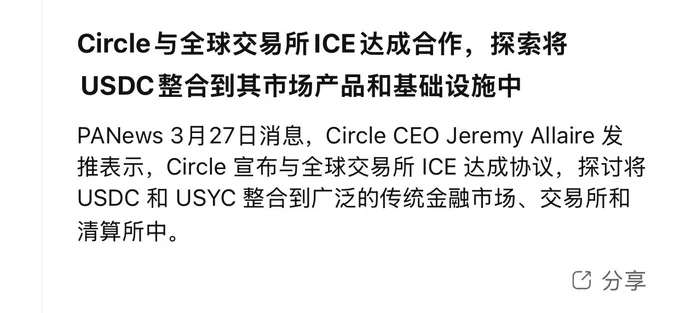

新一波稳定币的浪潮要来了。近期参议院的稳定币法案表决通过,众议院的稳定币法案也正式提出。稳定币法案应该今年最早通过的加密资产法案,估计年中就能看到。关于稳定币几点思考:

1、在进一步合规化的浪潮下,稳定币有可能深度集成到现有的美元体系之内,换个角度应该也是美元的进化。怀俄明州正在测试自己的稳定币WYST、富达数字资产部门正在测试自己的稳定币、川普家族项目WLFI推出美元挂钩稳定币 USD1等,再加上paypal之前推出的pyusd、robinhood也在计划推出稳定币,能看出来传统的金融巨头和政府都在跑步入场,未来应该会极大冲击usdt和usdc两大巨头,这里面usdt受到的冲击应该是更大的,毕竟usdt还是非合规和半透明的稳定币、从币安最近lanchpool支持usdc、下架了很多小币的usdt交易对就能看出来。

2、从支付体系和清洁算角度看:

当前全球支付体系主要由四大支付系统构成:自动清算所(如ACH)、信用卡网络(如Visa、Mastercard)、国际银行支付系统(如SWIFT、CIPS)以及移动支付系统(如PayPal、支付宝)。这些传统支付系统虽然成熟,但存在着高昂的交易成本(跨境转账平均成本6.35%)、缓慢的结算时间(尤其是周末)以及有限的透明度等问题。

在此背景下,稳定币作为新兴支付方式展现出巨大潜力。23年,稳定币总交易量达到10.8万亿美元,其中实质性交易量超过2.3万亿美元。相比传统支付方式,稳定币提供了更低的交易成本(0.5%-3%)、近乎实时的结算速度,以及基于区块链技术的更高透明度,让稳定币在跨境流通 / 清结算方面的效率远远超越法币的 SWFIT 体系。最新稳定币的年度结算总规模,已经是跟Visa 、master支付网络的 结算规模差不多了。

如果未来越来越多的支付和跨境结算都通过稳定币、这无疑是一个巨大的、高速增长且利润丰厚的市场。

3、美元合规稳定币政治经济上的意义所在:

跟@HAZENLEE_ 李兄聊到川普政府积极力推稳定币政策,应该还有更大的政治博弈的层面。链上趋势不可避免,“将一切代币化”——从公开市场的股票到私募市场的股票,再到短期长期国债” 趋势也显现出苗头来。谁把住了稳定币的口子,谁就把住了未来链上资本市场的定价权。

更进一步,美国力推的合规稳定币自然都是锚定美元的,也是美元在链上的进一步扩张。美元的口子在美联储,美元锚定稳定币的口子在财政部或者SEC也有可能是货币监理署、意味着政府机构从联储手里拿走了链上美元的监管权,弯道超车也是另外一种形式对联储削权。

再进一步,链上趋势越来越强,各国加密人群越来越大。现实物理世界中都在用本国货币但是链上都在使用美元稳定币、还不用说现在各种payfi项目都在积极把稳定币引入到各种线下实际消费场景中去,未来很多人可能根本都不碰本国货币通过这些支付项目直接稳定币完成了消费,从这个意义上说,“很多国家在去美元化,但是美元稳定币又在未来把各国人群直接给拉到美元阵营里来” 另一种形式强美元,更加釜底抽薪,这可能川普要确保美元地位最佳途径。之前聊过美元地位强弱和美元指数强弱的差异

https://t.co/d1Wn5Eq04d

还进一步,大量的美元合规稳定币的发行,背后的美元储备最后大部分都成了短期美债购买力,2000多亿美金稳定币量还不够大,如果美元稳定币发行量超过5000亿美金、一万亿美金这个购买力就相当巨大了。

Show more

0

0

32

207

56

美元稳定币机制在SOL生态的应用及立法背景下的机会还有那些?

美元稳定币机制与货币乘数效应

稳定币的运行机制是通过发行1美元稳定币(如USDC)而不销毁原始1美元,使其继续在特定市场(如美债市场)流动,从而实现货币乘数效应,增加市场流动性而不引发通胀或贬值。

这种机制被应用到Solana生态中的稳定币USV,通过抵押SOL铸造USV,实现“一个SOL变两个SOL”的资本效率提升。

用户可通过质押SOL获得收益,同时利用USV参与DeFi生态,获取额外回报。

《稳定币立法》与Crypto市场影响

美国正在快速推进《稳定币立法》,激活“币权”叙事,旨在通过掌控稳定币发行权,将其打造为加密“平行世界”的美元形式。其核心目的包括:

· 掌控加密美元资本:通过立法和合规,掌握稳定币发行权,引导市场资产价格。

· 拓展美元流动性:增强美元全球影响力,防止资本外逃,吸引离岸资本。

· 短期利好:立法推动资金流动和市场活跃,促进行业快速拓展,但需警惕泡沫风险。

稳定币第一股Circle(USDC的发行发) 美股上市三日翻四倍,刷新自2020年以来大型IPO的最高三日涨幅纪录。

中心化与去中心化稳定币的分化

稳定币立法将推动市场分化,形成两大阵营:

· 中心化稳定币:如USDC,合规、安全、背书强,但与美元利益体系深度绑定,受美国司法监管。

· 去中心化稳定币:如DAI,锚定美元但更灵活,DeFi属性强,不受美国监管约束。

目前,去中心化稳定币(如DAI、LUSD)主要集中于以太坊(ETH)网络,ETH沉淀稳定币总量约700亿美元,而Solana(SOL)仅约40亿美元,且90%以上为USDT、USDC等中心化稳定币。SOL生态去中心化程度较低,但潜力较大。

那么目前在SOL生态上有什么机会呢?

前端时间看到@CryptoPainter_X画师他们分享了一个项目@convergent_so 这个是是一个在Solana生态中发展去中心化稳定币的项目,试图通过与Jito和Pyth的绑定,打造原生去中心化稳定币USV,填补SOL生态的市场空缺。

Convergent机制

· 核心流程:

用户抵押SOL → 质押为JitoSOL → 铸造USV → 用于DeFi场景(如交易、LP)。

USV借贷0利率,用户可同时赚取质押收益、MEV收益及USV的DeFi收益。

· 关键环节:

Jito:提供SOL质押,当前质押量1800万SOL(约32亿美元),年化收益最高8%。

Nexus:USV存入Nexus进行套利,作为流动性储备保障系统偿付能力。用户可获得清算收益(JitoSOL形式)及$CVGT代币奖励,且无需提取USV即可领取奖励。

· 优势:

与JTO绑定,利用其LST(流动性质押代币)优势,提升流动性。

结合Pyth预言机支持,确保DeFi稳定运行。

解决SOL持有者复利需求,提升资本效率。

目前这个平台最先发行的就是

Convergent的治理代币$CVGT(CA:B7zNKphr8fjczB71oi9uF9pCd5XSNJvBn78TVF7kpump)

· 概述:Convergent的治理代币,市值约250万美元,持币人数2300,尚未上交易所,处于早期阶段、并且经历了挺长一段时间的洗盘、目前的位置可以说还是比较理想。

· 潜力:与JTO强绑定,背靠SOL官方及Jito Labs关注,估值增长空间较大。若能成为SOL去中心化稳定币的领头羊,可能吃下LST市场增量(SOL质押率仅4.5%,相较ETH有10倍差距)。

· 现状:营销力度较低,推特运营较为低调,项目发展略显保守。

ETH与SOL的生态对比

ETH:

稳定币总量:700亿美元。

生态:去中心化程度高,生态完整,主流去中心化稳定币集中。

中心化依赖:中等。

SOL:

稳定币总量:40亿美元。

生态:初级去中心化,高度依赖USDT、USDC。

潜力:高性能、低费用,适合DeFi发展,但需增强去中心化稳定币和LST存量。

SOL若想追赶ETH,需在DeFi领域发力,重点发展去中心化稳定币和LST,摆脱中心化依赖。

机会与挑战

机会

· 立法分化:若中心化稳定币受监管加强,不愿受监管的资金可能流入SOL生态,增加去中心化稳定币需求。

· LST潜力:SOL质押率低,LST市场有较大增长空间,Convergent可借JTO的32亿美元质押量快速扩展。

· DeFi需求:尽管本轮周期DeFi热度较低,但市场需求稳定,SOL高性能特性适合承载DeFi创新。

· Convergent的Alpha潜力:低市值、早期阶段、强背景支持(JTO、Pyth、SOL官方),若发展顺利,可能成为SOL去中心化稳定币的标杆。

挑战

1. 立法风险:若美国推动稳定币绑定美元背书,中心化稳定币(如USDT)可能受冲击,去中心化稳定币需应对监管压力。

2. 协议深度:Convergent的TVL和清算机制是否足以应对“黑天鹅”事件。

3. 激励模型:前期可能面临套利风险,导致被薅羊毛。

4. JTO依赖:过度依赖JTO可能形成单点风险。

5. 竞争压力:ETH稳定币可能通过桥接抢夺SOL市场份额,SOL需把握发展节奏。

总结

《稳定币立法》将重塑Crypto市场格局,短期推动行业扩展,长期则需观察分化影响。SOL生态通过

Convergent等项目,借助Jito、Pyth等基建,发展去中心化稳定币USV和LST,有望填补市场空缺,提升DeFi竞争力。$CVGT作为低市值Alpha项目,具备估值增长潜力,但需应对立法、协议设计及竞争等多重挑战。

未来五年至十年,SOL生态在高性能和低费用的优势下,有望在DeFi领域实现突破,投资者可关注其发展动态,同时保持对风险的警惕。

Show more

0

0

1

6

0

7.22梭哈晨报:

心心念念的山寨季,似乎在慢慢发生,毕竟最大的山寨ETH表演的挺好的。

1. $BTC 继续震荡行情,继续保持在117000附近震荡,给足山寨机会;

2. $ETH 受到美股ETH财库的影响,SBET等都在回调,影响到了突破4000,但是等收购继续,很快会突破;

3. $SOL 表现开始强势起来了,距离再次站上200近在咫尺了,链上活动和造富效应也在慢慢复苏;

4.Tornado Cash 联合创始人 Roman Storm 的审判受到动摇,辩方因证人证词而考虑申请流审;

5.Ether Machine 拟借壳上市,计划持有逾 40 万枚 ETH;

现在都是想办法把ETH加入到资产负债表里,打包成清单;

6.FTX 清算团队申请延期处理偿付异议;

清算团队打算将占比82%的中国债权人调整为“限制地区”,吞没380M金额;

7.Robinhood CEO:将坚持推进代币化股票计划;

8.Strategy 拟发行 5,000,000 股 STRC 永久优先股,用于增持 Bitcoin;

$MSTR 继续募资加仓,Ponzi继续转起来?

9.GameSquare 将加密资产授权提升至 2.50 亿美元,启动以太坊和 NFT 收益策略;

10.美联储主席 Jerome Powell 被指两次作伪证,众议员提请刑事移交;

现在开始zzph鲍威尔了?

11.Mercurity Fintech将在Solana Ventures的支持下,建立 2.00 亿美元的SOL资金库;

感觉炒作完ETH就要来SOL了;

12.Polymarket 计划通过收购衍生品交易所 QCEX 重新进入美国;

13.ETHENA 宣布 3.60 亿美元“StablecoinX”PIPE 交易,基金会启动 2.60 亿美元回购;

$ENA 这个老鼠仓挺多的,拉完后框框砸;

------------

很多人在说,行情都走到NFT这一步了,可能就是要结束了,但是这种倒推回去是真的还是假的不得而知,毕竟都是先入为主的概念。

继续勇敢追高吧,拉盘的项目追高都还挺不错的收益。

#BITCOIN# #Ethereum# #Solana# #Crypto# #NFTs#

Show more

0

0

0

1

0

7.22梭哈晨报:

心心念念的山寨季,似乎在慢慢发生,毕竟最大的山寨ETH表演的挺好的。

1. $BTC 继续震荡行情,继续保持在117000附近震荡,给足山寨机会;

2. $ETH 受到美股ETH财库的影响,SBET等都在回调,影响到了突破4000,但是等收购继续,很快会突破;

3. $SOL 表现开始强势起来了,距离再次站上200近在咫尺了,链上活动和造富效应也在慢慢复苏;

4.Tornado Cash 联合创始人 Roman Storm 的审判受到动摇,辩方因证人证词而考虑申请流审;

5.Ether Machine 拟借壳上市,计划持有逾 40 万枚 ETH;

现在都是想办法把ETH加入到资产负债表里,打包成清单;

6.FTX 清算团队申请延期处理偿付异议;

清算团队打算将占比82%的中国债权人调整为“限制地区”,吞没380M金额;

7.Robinhood CEO:将坚持推进代币化股票计划;

8.Strategy 拟发行 5,000,000 股 STRC 永久优先股,用于增持 Bitcoin;

$MSTR 继续募资加仓,Ponzi继续转起来?

9.GameSquare 将加密资产授权提升至 2.50 亿美元,启动以太坊和 NFT 收益策略;

10.美联储主席 Jerome Powell 被指两次作伪证,众议员提请刑事移交;

现在开始zzph鲍威尔了?

11.Mercurity Fintech将在Solana Ventures的支持下,建立 2.00 亿美元的SOL资金库;

感觉炒作完ETH就要来SOL了;

12.Polymarket 计划通过收购衍生品交易所 QCEX 重新进入美国;

13.ETHENA 宣布 3.60 亿美元“StablecoinX”PIPE 交易,基金会启动 2.60 亿美元回购;

$ENA 这个老鼠仓挺多的,拉完后框框砸;

------------

很多人在说,行情都走到NFT这一步了,可能就是要结束了,但是这种倒推回去是真的还是假的不得而知,毕竟都是先入为主的概念。

继续勇敢追高吧,拉盘的项目追高都还挺不错的收益。

#BITCOIN# #Ethereum# #Solana# #Crypto# #NFTs#

Show more

0

0

0

1

1