Search results for 每日比特币【11】简单聊一下超短线预期,再看看中长线这波牛市哪里到顶。

People

Not Found

Tweets including 每日比特币【11】简单聊一下超短线预期,再看看中长线这波牛市哪里到顶。

#每日比特币【11】简单聊一下超短线预期,再看看中长线这波牛市哪里到顶。#

🔗pro群🌲:https://t.co/ZyhnAJ7QlF

🔶注册全世界最牛逼的交易所:https://t.co/QbYdVKZjw7

#btc# #比特币# #以太坊# #eth# #加密货币# #技术分析# https://t.co/WPudexGlko

Show more

0

0

8

21

5

《Holder/钻石手山寨币是对这轮周期非典型牛市的惩罚》

加密市场自诞生以来经历了多轮牛熊交替,每轮周期都伴随着独特叙事、市场动态和投资者行为。本轮周期,因为比特币减半、机构资金流入以及宏观经济环境的复杂变化,被大家看为是“非典型牛市”。

然而,对于许多执着于持有山寨币的钻石手投资者来说,这轮牛市不仅没有带来预期中的财富效应,反而是一场残酷的惩罚。

本文将深入浅出分析本轮周期山寨币的表现,结合历史数据并于BTC相对比,分析长期持有山寨币是本轮非典型牛市对钻石手的惩罚。

一、非典型牛市

传统加密市场牛市通常遵循比特币先行山寨币跟涨的模式:比特币价格先突破历史新高,吸引外界资金流入,随后资金轮动至以太坊及其他山寨币,催生山寨季。2021 年的加密狂潮中,持有山寨币的钻石手就曾是市场神话的主角。那时,散户只需闭眼买入并坚定持仓,就能轻松收获数十倍甚至数百倍收益。

然而,本轮周期打破了这一定律。在本轮周期中,这种简单粗暴的财富密码彻底失效 —— $BTC 突破 10 万美元大关,山寨币市场却呈现出冰火两重天的割裂现象:在这一轮牛市中市值前 150 名代币中仅有 60% 勉强收复 2023 年高点,而 $APT 等曾经的明星项目与峰值相比大幅暴跌。

在以前的牛市中,总是 VC 投资带动项目叙事,进而散户一拥而上开始 FOMO。此时 VC 出货完成退出。

然而在本轮行情中,散户却开始集中 FUD 那些 VC 带领的项目。他们的理由主要有以下几个:

1⃣散户普遍担忧风投机构在锁仓期结束后集中抛售,造成价格剧烈下跌,成为他们最主要的 FUD 来源之一。

2⃣此外,散户指责风投机构在项目 ICO 或私募阶段获取超低成本筹码,却在项目上线后通过洗盘与强行拉升操纵市场,完成“出货”并留下普通投资者“接盘”烂摊子。

3⃣VC 可能会为了追求快速回报而推高估值,不顾项目基本面甚至抄袭概念,从而制造泡沫,最终导致散户血本无归。

4⃣VC 的过度投资导致了某些赛道的超额拥挤,如 Infra 和L1。从而导致行业畸形发展。

5⃣在社交媒体上,散户往往基于“羊群效应”大量转载针对 VC 的阴谋论,例如 VC 洗盘、拉盘等说法,加剧FUD扩散并放大市场波动。

交易所上线即跌穿,以行业最强所币安 @binancezh 为例,上线代币不出几日总是会跌破盘前定价,甚至跌破挂牌价,显示了散户对交易所上币策略的强烈不信任。从而将交易所上币变成了大家抢跑抢卖的过程——

1⃣ $ANIME :2025 年 1 月 22 日在 Binance 上线,当日价格从最高点回落 74%,并迅速跌破初始挂牌价。

2⃣ $TRUMP :2025 年 1 月 19 日上线后大幅抛压,首日暴跌 82%,最终收盘价远低于挂牌价。

3⃣ $SOLV :2025 年 1 月 17 日刚上线就遭遇 78% 的首日跌幅,价格跌破初始挂牌水平。

4⃣ $COOKIE :2025 年 1 月 10 日上线,价格瞬间下挫 74%,并在数小时内跌破挂牌价。

5⃣ $CGPT :同为 1 月 10 日上线的 $CGPT ,首日跌幅 68%,刚一开盘便低于初始定价。

6⃣ $TST :2025 年 2 月 9 日在 Binance 上线,短短数小时内跌幅达 80%,交易价格跌穿挂牌水平。

7⃣ $LAYER :2025 年 2 月 11 日上线后表现最“温和”也跌去 50%,依旧不敌抛压而低于初始价。

8⃣ $AEVO :自 3 月 13 日上线起, $AEVO 累计下跌 88%,首日便跌破挂牌价后持续走低。

(以上数据基于笔者写作时记录)

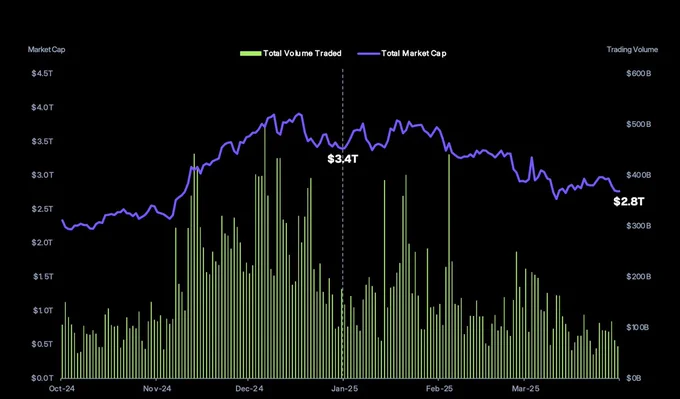

二、市场总体表现

根据 Coingecko 第一季度发布数据显示,2025 年第一季度比特币总市值下跌 6335 亿美元,跌幅 18.6%。 在特朗普就职典礼前两天,即 1 月 18 日,比特币总市值创下年初至今的最高点 3.8 万亿美元,随后呈下降趋势,第一季度末跌至 2.8 万亿美元。第一季度日均交易量为 1460 亿美元,环比下降 27.3%。

从数据可以看出市场热度明显降温,投资者在短期事件炒作后买卖意愿降低转向谨慎观望,市场整体表现出冲高乏力的态势。

三、山寨陷阱

寨币在牛市中的表现往往呈现高Beta特征,即在 $BTC 上涨时放大收益,在下跌时加剧损失。

2017-2018 年牛市由于 ICO 热潮推动山寨币暴涨, $ETH 从 100 美元涨至 1400 美元, $XRP 从 0.2 美元涨至 3.4 美元。然而,2018 年熊市中,ETH 和 XRP 均下跌 90% 以上。 钻石手 Holder 在熊市中几乎全军覆没。

2020-2021 年牛市:DeFi 叙事驱动山寨币热潮, $BNB 、 $DOGE 、 $SOL 、 $SHIBA 等涨幅惊人。但 2022 年加密寒冬中,山寨币总市值(TOTAL2)从 1.71 万亿美元跌至 4275亿美元,跌幅 75%。

2023-2024 年积累期:山寨币市场在 2023 年触及历史低点,只有极个别山寨币跑赢 $BTC 。

可以看出,山寨币在牛市中的暴涨往往伴随着更高的风险敞口,钻石手策略在熊市中几乎无法承受价格的剧烈波动。

而本轮周期中,山寨陷阱表现得越发明显。

1. 机构化市场导向

本轮牛市的机构化市场导向是山寨币表现拉胯的核心原因。比特币现货ETF的推出吸引了传统金融的资金,推动着 $BTC 突破 10w 美元关卡。但这些资金更倾向于蓝筹资产如 $BTC 、 $ETH 。 山寨币因缺乏监管认可、基本面不透明和高波动性,难以吸引机构资金。Glassnode 数据显示,2024 年 12 月以来,稳定币交易所净流入激增,主要用于 $BTC 和 $ETH 交易,而非山寨币。

除此以外,全球宏观经济环境紧张,美联储不降息与流动性收缩限制了投机资金流入高风险的山寨币市场。相比之下, $BTC 因为“数字黄金”叙事更具市场青睐。

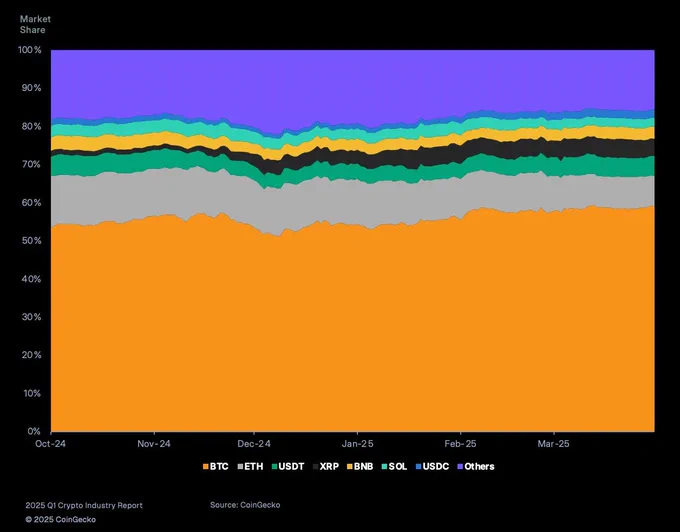

2. 市占率被BTC抢占

比特币在本轮周期的表现十分稳健。根据 Morningstar 数据,2024 年,BTC 年涨幅达 124%,远超全球其他主要资产类别。

据 Coingecko 第一季度数据显示,虽然 BTC 的价格在 2025 年第一季度呈下降趋势,但其市场主导地位仍上升 4.6 %,达到 59.1%,创下 2021 年第一季度以来的最高水平,表明资金趋向BTC的集中。

历史上,当 BTC 市占率超过 50% 时,山寨币的相对表现通常较差,这也使得钻石手持有者被迫承受长期的价值缩水

反观被视为山寨币头子的 $ETH 市场份额下降至 7.9%,为2019 年以来最低。2025 年第一季度, $ETH 收于 1805 美元,当季下跌 45.3%,抹去了 2024 年以来的涨幅,回落至 2023 年的水平。2025 年第一季度,ETH 交易量从 2024 年第四季度的日均 300 亿美元下降至本季度的 244 亿美元。ETH 交易量下跌且价格表现不尽人意

ETH极差的市场表现连带着其他山寨币也叫苦不迭。AI代币遭受重创,NEAR、ICP、TAO和RENDER等均出现了超40%的大幅下跌。其他板块更不用多说。

只有稳定币 USDT、USDC 以及市值较大的山寨币 XRP 和 BNB 成功守住了各自的市场份额。但XRP相较年初涨幅也仅有0.5%

3. 短暂辉煌与快速回落

本轮周期中,山寨币并非完全没有获利的机会。如 $XRP 、 $HBAR 、 $LINK 等美国币都上涨明显表现优秀。

然而,这种上涨更多是短期市场情绪导致的,并非生态进步或用户增长驱动。例如 $XRP 的拉升则是 Ripple 与 SEC诉讼阶段性和解的炒作。Altcoin Season Index显示,2024年12月2日起的“山寨季”仅持续一周,随后迅速回落至中性区间(25-75)。

可以明显感觉到即使在牛市中,山寨币的爆发力已大不如前。根据 CoinMarketCap 24 年 12 月统计的 74.5% 市值增长中,前 20 大山寨币贡献了超 60% 的涨幅,市场呈现头部化集中趋势,这意味着绝大多数山寨币早已沦为僵尸资产,流动性枯竭下连跟涨的资格都被剥夺。

4. 链上Meme异军突起,好景不长

本轮牛市一个十分显著的特点就是是meme币的崛起,在2025 年第一季度排名前 20 的加密货币叙事中,有 6 个属于meme类别。

首先是二级市场上 $DOGE 和 $SHIB 等meme币因特朗普当选及马斯克的亲加密的态度而暴涨。Solana链上更涌现出总统官方政治主题代币,吸引资金的疯狂流入,甚至带动 $SOL 价格单周暴涨38.9%,达到293美元的历史新高

交易量激增 292%,达到 280 亿美元的峰值。一级市场无数暴富神话吸引着蠢蠢欲动的场外资金和野心勃勃的散户投资者,然而,这场狂欢的本质是叙事套利——资金涌入并非因是因为项目本身技术或生态价值,而是对符号炒作的赌徒式押注。

然而,在 #Melania# 的推出和特朗普的就职典礼之后,Solana 资金量迅速下降,完全回吐涨幅。 $LIBRA 的推出更是使得 meme 币热潮极速退却,爆出的阴谋集团勾结丑闻使得链上资金如潮水般退。 $TRUMP 代币暴跌60%, $PEPE 、 $BONK 腰斩,连 $DOGE 和 $SHIB 这类蓝筹meme 也回撤超 20%。这印证了一个残酷现实:Meme币的上涨几乎完全依赖情绪燃料,而情绪是市场中不可控的。

5. 解锁抛压压缩价值

除了上述提到的,当前代币经济学模型崩溃和代币解锁也在加剧着 Holder 的困境。

2025 年 Q1-Q2,山寨币市场面临 200 亿美元代币解禁,相当于日均抛压 1.1 亿美元。以 $ARB 为例,其流通量在6个月内暴增 150%,价格却跌破发行价超 60%。

更严峻的是 VC 机构在熊市期期间投资的超百亿美元项目,大多都选在了 2025 年集中发行,这也导致部分代币日均抛售量达市值的 0.8%-1.2%。由资本方主导的抛售剧本,本质上是将散户 Holder 锁定为接盘目标。

在这一链条中各方的定位十分清晰:项目方以白皮书叙事吸引资金,VC 通过解锁时间表完成收割,交易所则借上币费榨取散户完成最后一击。

另外热点叙事的周期也在缩短,2021 年 DeFi Summer的叙事可持续 3-6 个月,而 2025 年AI、RWA 等热点平均存活周期不超过一个月,更不用说 meme 这种大多靠情绪驱动喊单式上涨的资产,Holder 稍慢一步卖出就会变成永久性套牢盘。

简言之,当前的山寨币市场是一场由 VC 解锁、流动性枯竭和叙事泡沫共同制造的死亡游戏——项目方与资本方的收益,最终都来自 Holder 的口袋。

四、总结

当散户投资者们仍然沉浸在暴富的幻想中,期待着山寨币能像以前一样翻倍时,市场早已发生了变化。这一轮非典型的牛市不仅仅是在惩罚散户,更是市场发展过程中必然会出现的认知挑战。我们必须意识到,过去的经验和老旧的思维方式已经不再适用。要想在资本和政策的夹缝中生存下来,我们需要摒弃这些过时的想法,认真执行有效的投资策略,确保在合适的时机卖出,才能获得稳定的收益。

#Crypto# $BTC $ETH $SOL $XRP $DOGE

Show more

0

0

3

1

1

Babylon 的错,要从地主老财的金丝雀开始说起

没收钱,也没洗,谁收钱、洗,一辈子撸的项目都是zks。

今天只谈技术,以及技术可能犯的错。

让我们潜入!

⬇️

对 @babylonlabs_io 的口诛笔伐随着补贴和 TGE 后的拉盘渐渐消弱,那我就可以放心来续写这篇耽搁 1 个多月的文章了。本来是技术视角,一路看着他们各种骚操作,捶胸顿足谈不上,至少也是错愕的,随后就差国骂了。

Babylon到底犯了什么错?骂什么的都有,技术视角来看只有一条:

错配了

团队其他骚操作不在本文讨论的范畴,我想仅从技术视角来聊聊,这一刀,到底是怎么砍的,是他们脑残吗?还是没的选?

英国作家玛丽·雪莱(Mary Shelley)在 1818 年创作的一部经典小说《科学怪人》,讲述了一个才华横溢的科学家维克托·弗兰肯斯坦(Victor Frankenstein)的故事。维克托本着对生命科学的探索创造出了一个异常强大的新人类,但因为外形丑陋通常被称为怪人。

怪人被创造后没有天生的敌意,甚至孤独而纯真、善良,由于外形丑陋饱受人类排斥、攻击,最终它走向了复仇之路,开启了杀戮。维克托的“失误”是创造了怪物后抛弃它,也没有承担起责任,最终却酿成了个人和家庭的悲剧,甚至波及无辜者的生命。

为什么要讲这个故事呢?在本文的结尾,会回来呼应。

…

#BTCFi# 这个词自从被提出来,争议就没有断过。支持的人觉得只有让 BTC 和 Defi、智能合约关联产生收益才能放大 BTC 的价值,而反对者则认为 BTC 就是储值资产,不需要掺乎你们的旁氏。

在 Babylon 之前,限制 BTCFi 发展的最重要原因就是安全。简单来说,所有的质押,都需要把我的比特币拿走,not my key,not my coin,这对于比特币持有者来说,比杀了他还难受。

单从质押生息的角度来说,主流有几种方案:

▰ CeFi:这个最简单,把 BTC 质押在中心化交易所,比如质押在 OKX;

▰ wBTC:类似于 MerlinChain 等 Layer2,映射 BTC 后发行 mBTC 在二层套娃

▰ LST:类似于 @Lombard_Finance 、 @swellnetworkio 等,用户锁定BTC后获得流动性质押代币,继续套娃。

当然还有 @CKB_CN 团队做的基于 RGB++ 的同构绑定、 @Stacks 做的比特币二层等等,也许聪明的你已经发现了,搞来搞去,还是要把我的 BTC 先拿走啊!我只想要利息,看来你是想要搞我的本金……号称亿万美元的市场竟然就卡在了一个自托管功能上。

直到有一天,Babylon的团队拜访了地主老财。

…

地主老财富甲一方,但没有子嗣,养着一只颜值逆天的金丝雀为伴,方圆百里无人不知。每个月十五,地主老财会带着他的金丝雀到市集逛逛,每次出行都引发大规模拥堵、踩踏事件,人们蜂拥而至,挤破头只为看一眼价值连城的金丝雀。

有好事之徒看到了其中的商机,如若可以借出金丝雀,拿到市集,收个门票岂不可以发财?于是商人踏破老财门槛、苦口婆心、连哄带骗,奈何地主根本不为所动。是他不差钱吗?是,也不全是,主要是他担心,一旦金丝雀离开了府宅,便成了他人鱼肉,这后果,想都不敢想。

办法总比问题多,精明的商人找到了镇上的小 F,就这么叫吧,长得有点像路飞那个。小 F 是镇上唯一的秀才,精通工艺,商人带着小 F 来到地主老财家几次访谈、勘探,拜托他想一套万全之策,能让大家都发财。

小 F 召集四海团队,日夜攻坚,苦干大半年,没有丝毫进展。商人急得团团转,眼看给的经费也快用完了,绝不能坐以待毙,于是一边安抚小F团队继续研发,一边转手支持其他团队,准备玩个暗渡陈仓。

怎么个玩法?商人找到了隔壁镇上的另外一位天才,就是 J。J 擅长说服,有着无尽的精力和超强的感染力。双方一勾兑,J 马上给出了一个方案:高仿。

J 让商人带着他去地主老财家里,让团队依葫芦画瓢,选拔、美容、包装和这只相似的金丝雀,拿到隔壁镇上去收门票,岂不美哉?宣传?当然要说是地主老财家的!群众不傻啊,这消息也不可能包得住,于是商人一番密谋,又想出来一个妙招:让地主老财把金丝雀先藏起来,最好是藏在J家里,地主老财可以随时来看,保证1:1挂钩,大家赚钱一起分。

方案倒是不错,但是地主老财试了几天,夜不能寐。一来担心自己的金丝雀受委屈,二来想着已经赚到到手的钱,赶紧给砸了把金丝雀赎回来。于是所有人虽然心照不宣,但各怀鬼胎。

商人也不傻,早看出来门道,于是自己先砸盘跑了,剩下一地鸡毛,地主老财趁机拿回金丝雀,只剩下买了年票的观众还在傻傻看着复刻品。

商人也很郁闷,自己前前后后为了金丝雀收门票事业投入巨大,目前看,有全盘皆输的感觉了。就在这个时候,小 F 团队传来了天大的好消息——研发成功了。

…

小 F 团队天才般构思了一个完美的解决方案:既不需要把金丝雀从地主老财家拿走,又能在外面展览收门票!怎么做到的?

他们给金丝雀打造了一个高科技鸟笼,钥匙依然由地主老财自己拿着,但这个笼子有个巧妙设计——它内置了一套自动契约:只要锁上,地主老财可以安心在家,鸟儿的影像就能通过特殊的“光信号”同步到各地收门票;如果有人想偷鸟或搞乱展览,这笼子还能自动销毁里面的“门票凭证”,让破坏者无利可图。

更妙的是,这契约有个魔法封印,定了个 15 个月的超长周期——大约是 64,000 次“光信号”闪动的时间。

这是为什么?因为小 F 得保证这信号能稳稳传到远方的村镇,还要防着有人半路砸笼子跑路,15 个月是他们算出来的“安全底线”,够长才能让展览村安心办大事。

天才啊!

商人兴奋极了,这次真的要发财了。有了这个技术,先拿下地主老财的金丝雀,听说南方还有神奇的孔雀,北方还有骇人的黑熊,西方还有蠢萌的骆驼,如果用上这个技术,那这个事业可庞大了。

商人还是留个心眼,问小 F,这个鸟笼是锁上了,但钥匙还在地主老财手里,要是那个老东西开了笼子,把金丝雀拿走了,可怎么办?

小 F 毕竟是技术出身,这点逻辑肯定是设计了,他慢悠悠对商人说:“老板您放心,钥匙虽然在他那边,但我们有契约,封印定的是 15 个月,满了就能随便开锁。

要是等不及想提前跑,也行,但得请镇上的送信人(邮差)跑一趟,帮着把开锁消息传出去,让所有人都知道这个撤展的消息才可以完成解锁。这送信费得花 0.00032 个金丝雀——这钱可不是我们拿,是送信人自己收的辛苦费。15 个月是咱算好的,既稳当又能干大事,您说是不是?”

商人点头,果然是天才,没看错人!那地主老财同意吗?当然同意,他的金丝雀价值连城,门票收入可以轻松盖过开锁费,就这点钱,锁,等于形同虚设。

于是商人发力,很快,江南一带大街小巷都开满了了直播间,引得一时风潮,好不热闹。

…

江南一带自古以来擅长贸易,话说有一村农民看了直播后萌生了一个想法,如果把自己家的土鸡也弄来直播收门票,是不是也能赚钱呢?于是他把这个大胆的发财之路告诉了全村的人,他们委托了村长来找商人,想复用这套技术。

商人当然是看不起的,只有金丝雀才有收门票的意义,谁要看你们的土鸡啊?走走走,恕不招待。还得是村长,村长说:“老板,我们土鸡虽然不值钱,也收不到多少门票钱,但我们鸡多啊!你金丝雀就一只,我们村、隔壁村、隔壁隔壁村、隔壁隔壁隔壁……”

“好好说话,别骂人”

商人一下子就听懂了,做土鸡的生意才是大生意,只有上量才能搞大,而且他有了一个更大的计划:打包上市。如果只有金丝雀,模型很好看,也有收益,但缺乏了广泛的用户,既然这些土鳖送上门来,那可真是太好了,等我圈住130万只土鸡,这个数据,去拉个大市值,百亿美金不是梦啊!

说干就干,于是让小F团队连夜赶工,把金丝雀标准的鸟笼下调到土鸡笼子的标准,经过准确测算,大概只需要0.005个金丝雀就可以了。

干是可以干,小F多少还是有担忧的,他对商人说:“老板,虽然鸟笼标准能降低,但我们合约改不了,都是一样的,也是15个月周期,提前开锁得找开锁匠,开锁一次要0.00032个金丝雀,这个钱都是开锁的收走了,我们一毛也拿不到的。”

商人当然是懂的,他跟小F说:”没事,你就按计划做,他们签约的时候,告诉他们规则,我们不能骗人,但是你可以把字写小一点。当然啦,只要蛋糕做大了,土鸡也能赚到钱,这个账很容易算的。退一步说,土鸡们也是来薅羊毛的,哪里有包赚不赔的生意,你说是吧。”

小 F 似乎也明白了,于是照着商人的要求,做了改良。这个消息很快传遍了大江南北,短短几个月,就吸引了上百万的土鸡参与,甚至有一些颜值没有那么高的金丝雀,主动先去换50只土鸡,然后分别来签约,因为都在流传,只要签约就有一个低保收益。

雪球越滚越大,危机,似乎也越来越大。

如果故事到此,大部份人都是有的赚,但这个时候商人发现了一个巨大的问题。经过两轮限量合作,的确是吸引了很多土鸡、金丝雀,但土鸡的价值太低了导致整个盘子里的锁定价值太低,这个时候去上市,市场只认锁定价值,那么很吃亏啊。商人找小 F 商量,怎么解决这个头大的问题。

现在面临两难的选择。要么服务土鸡,就用当前土鸡们打包上市,每个人大概都是可以赚点小钱,要么开放第三期但不限量,更重要是去全国各地拜访、邀请其他名贵品种价值,大家一起做大锁定价值,干票大的。

小 F 皱紧了眉头,似乎有点不太同意。他对商人说:”老板,我觉得我们是一家技术公司,我们可以把整个流程和工艺再打磨下,比如在通信方面,我们也搞一个流水线,就用 Cosmos SDK 就行。因为土鸡也好、金丝雀也好,其实都是他们自己保管,我们没必要去冲什么锁定价值的,我们就是做技术服务,以后让更多人来直播,这不更好吗?“

商人陷入了沉思,也不是没有道理,于是他们进入了一个小房间秘密协商,这部分,我也没听到。

结果就是第三期还是开了,不限量,尤其是其中一个叫 @Lombard_Finance 的机构,带来了很多俏孔雀、大黑熊、蠢骆驼,总价值据说超过了14亿美金。

…

后面的故事就和技术没有关系了。如果你看懂了,我很欣慰,如果没看懂,我再啰嗦一下。

Babylon 为了解决 BTC 自托管难题,开创了一套解决方案。这个方案通过在比特币主网构造复杂 UTXO 脚本契约,让 BTC 可以安全、免托管的方式实现资产锁仓。

锁仓是完成了,如何在其他 PoS 链上传递呢?这就是 Babylon 的第二招——基于 Cosmos SDK 打造了一条中转站链,名叫 Babylon 链。这条链像个大管家,把地主老财鸟笼里的锁仓信号整理好,再通过“时间戳灯塔”广播出去。

那些远方的村镇(BSN 网络)收到信号后,就能放心办展览,因为他们知道,这一切都被刻在了永远不会倒塌的“石碑”(比特币区块链)上,安全又可编程,其他人也能接着玩出新花样。

所以其实他们是做了三层结构,第一层比特币层,提供基础安全性和时间戳;第二层Babylon链,协调与PoS链的交互;第三层是BSN,利用第一层、第二层获得比特币安全性的PoS网络,也就是提供展览的村镇放映室,他们是可以产生收益(门票)的。

典型应用就是 Lombard,基于 BSN 做了 $LBTC,现在锁定量已经达到了比特币总量的 0.1%。

那最令人费解的就是解押,到底是怎么实现的?0.00032个BTC被谁收走了?

传统的 PoS 为了防御长程攻击(Long-Range Attack)通常会设定比较长的解锁时间,比如 Cosmos 生态需要 21天。Babylon 其实是优化了这个过程,缩短到了1天。

Babylon 链通过 Cosmos IBC(跨链通信协议)聚合 BSN 的状态,并将其关键数据(如区块哈希)发送至比特币网络,形成时间戳。

质押交易中的时间锁条件可根据比特币时间戳动态调整,如果 BSN 通过检查点确认无作恶行为,Babylon 链通知比特币脚本提前释放 UTXO。BSN 的验证者监控质押状态,若无违规,签署解锁交易,触发 UTXO 的提前花费。

用户发起解质押时,需要生成一笔解绑交易(unbonding transaction),这笔交易会覆盖原先质押 UTXO 的时间锁条件。交易中内置的 0.00032 BTC 是支付给比特币网络的矿工,用于处理这笔解绑交易。

该费用的大小(0.00032 BTC)是在 Babylon Phase-1 和后续阶段(如 Cap-3)中明确规定的,目的是在网络拥堵时仍能保证交易被及时打包,同时避免过低导致交易长时间未确认。

现在搞懂了吧,为了提前解锁,势必是要付出代价,这就是软件的安全性保障。脚本契约定义的质押、解绑、提现等要通过BSN上的验证节点严格按照脚本定义的规则(比如:EOTS签名方案、最终轮次多签共识等)进行验证、惩罚等控制台操作。( @tmel0211 )

也就是说如果违约,需要被惩罚,惩罚需要矿工协助处理,这部分的 Gas 归矿工,Babylon 一毛钱也拿不到。

如果还有点迷糊,那么请允许做个对齐:

▰ 金丝雀 = BTC 或 BTC大户

▰ 农民/土鸡 = 散户 或 小额质押

▰ 商人 = 市场需求

▰ 鸟笼 = UTXO 脚本契约

▰ 村镇放映室 = BSN网络

▰ 送信人 = BSN验证节点

如此一来,让土鸡使用高科技金丝雀鸟笼,这里是需要付出代价的。要么完成 15 个月合约周期,要么提前结束,接受惩罚付费找送信人广而告之提前解锁,这就是开头说的:

错配了

如果 Babylon 团队是维克托,Babylon 的产品是就是怪人,那么这个剧情也许是相似的。预期是美好的,但结局的确是用了最痛的方式给所有的参与的人上了一课:《百万农民巨亏之我是如何做到自托管还能BTCFi的》。

这也许是一次 Geek 的探险,但是分配方式、市场环境、团队综合能力构建了一出闹剧,让本来的全村的希望,变成了数典忘祖。

Babylon团队是故意的吗?我绝不做任何揣测,在他们拿出 300 万美元来补贴 Gas 的时候,我在想,早知如此,何必当初呢?

也许真的有商人的角色存在,也许他们也有小房间里的难言之隐,但潮起潮落,似乎永远也不会有人知道了。

当然,也无所鸟谓,太阳照常升起,金丝雀,还是那个金丝雀。

<全文完>

@anymose96

注:虚构剧情,如有雷同,实属雷同,不构成任何投资建议。剧情设定仅为技术理解所用,亦不构成任何技术之外的阴谋论推测。

Show more

0

0

46

60

3

《Dex赛道黑马:Aster凭什么吸引币安独家投资,币安版Hyperliquid究竟强在哪里?》

一、什么是 Aster?它解决了什么问题?

在传统金融领域,我们早已习惯了银行App的一站式服务,能一口气完成转账、投资理财、杠杆交易和支付等需求。然而,当我们进入DeFi世界时,却发现了明显的割裂现象:

想做普通交易—去 Uniswap 或中心化交易所

想玩杠杆做多做空—去 GMX、dYdX 或 CEX

想实现资产生息—要去 Lido、Aave 或交易所理财产品

想稳定收益——需要选择靠谱的稳定币,但大部分稳定币收益机制单一或缺乏收益能力

这种割裂导致三大痛点:

1⃣资金效率低下(跨平台转账频繁,损耗巨大)

2⃣用户门槛过高(用户必须掌握多个协议的使用方式)

3⃣收益机会流失(资金闲置难以被充分复用)

为解决以上痛点,Aster 提出了自己的方案:

将永续合约交易、生息资产、收益型稳定币深度整合成链上的“一站式金融操作系统”,类似于苹果生态的 iOS,将原本割裂的各模块底层打通,实现资产效率和用户体验的双重提升。

项目背景也相当扎实——Aster由两家老牌 DeFi 项目于2024年12月合并而来:

Astherus:擅长于资产生息产品(如质押、流动性质押)

APX Finance:链上永续合约交易领域的老玩家,基础设施成熟稳固

合并后,Aster不仅保留了原有优势,还在此基础上进行了架构优化和功能整合,形成了涵盖以下三大核心产品的统一生态:

1⃣高杠杆链上永续合约交易(AsterEX)

2⃣自动化资产收益产品(asToken)

3⃣可生息的稳定币体系(USDF)

简而言之,用户不管想交易还是“资产躺赚”,都能一站式在Aster上完成。Aster也因此可以被视为DeFi世界里最接近“链上Binance”这一称号的项目。

值得特别提到的是,Aster是Binance Labs第七季孵化计划中首批获得支持的项目之一,由币安旗下投资部门YZi Labs(原 Binance Labs)独家投资支持,团队背景和资源支持强大,但整体运营风格较为低调稳健。

_________

二、产品剖析:交易、收益、稳定币三角飞轮如何驱动资金循环?

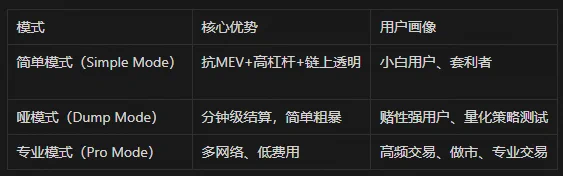

1、链上永续合约交易平台:AsterEX

Aster 提供了两种交易模式,以满足不同用户群体的需求:

1⃣简单模式:一键高杠杆交易(适合小白用户)

主要特点:

无需复杂界面,一键即可完成交易

杠杆最高可达 1000倍,迎合高风险偏好用户

基于ALP 流动性池,用户既可成为交易者,也可作为流动性提供方赚取交易费用和资金费率收益

2⃣专业模式:订单簿模式(适合专业用户和高频交易者)

主要特点:

完善的专业交易界面(包括K线图、订单簿、市场深度图等)

手续费甚至低于中心化交易所,Maker仅0.01%、Taker仅0.035%

支持多链生态(如 BNB、Ethereum、Solana)和多资产抵押交易(BTC、ETH等)

除此之外,Aster还创新性地引入了一种“哑模式(Dumb Mode)”:

用户仅需预测BTC、ETH等主流资产的短时价格涨跌方向;

猜对即按赔率获得收益,猜错则本金归零;

时间周期极短(5分钟、15分钟、30分钟、1小时),即时结算;

入场价以链上预言机的实时价格为准,保证公平性、透明性。

这种设计类似于链上的“赌场”(类似Polymarket)或“策略实验室”,不仅能吸引投机性用户流量,还为量化策略提供了高频测试场景。

整体而言,交易模块已初步实现了用户类型的全面覆盖,目前已锁定价值超2.6亿美元,用户规模快速增长中。

2、收益功能:AsterEarn(用资产赚钱)

AsterEarn 是 Aster 的“理财银行”,用户可以把手上的 BTC、BNB、CAKE 等资产质押,获得对应的“收益代币”(asToken),并获得收益+空投积分。

asToken可以类比为“活期存单”+“储值积分卡”,边存钱边拿积分,最后还能兑钱(AST 空投)。此外,AsterEarn背后的资产主要托管于Ceffu(币安旗下的专业托管机构),提供CeFi级别的资金安全和DeFi级别的链上透明性。

3、稳定币系统:USDF 和 asUSDF

Aster 推出自己的稳定币USDF,也是目前市场上比较稀缺的“能产收益的稳定币”。其主要逻辑跟ENA旗下的USDe比较类似,利用中性策略赚取资金费率作为收益来源,其主要逻辑是:

用户用 USDT 1:1兑换 USDF

平台把 USDT 存入托管机构 Ceffu(币安子公司)

在币安用这些资金进行 Delta 中性策略,也就是“做多现货 + 做空永续”,从而锁住市场波动带来的风险

每周将盈利分配给质押 USDF 的用户(asUSDF)

如果USDT 是“普通现金”,USDF 是“有利息的现金账户”,收益稳健、风险可控。

_________

三、优势和潜在空间:全能型选手,到底能走多远?

DEX赛道模式并不复杂,各家的竞争优势无非是在产品和技术层面的侧重点有所不同。合并后,Aster的优势主要集中在以下四个层面:

生态闭环:将交易、生息和稳定币整合为一体,提升资金效率与用户体验;

精准市场定位:瞄准链上永续合约交易赛道(市场月交易量超数千亿美元),直击用户痛点;

资产效率高:asToken 模型释放链上闲置资产,提升资金利用率,构建生态飞轮;

机构友好性:CeDeFi架构(中心化托管+链上透明)吸引机构资金入场。

从增长的上限来看,Aster 是 DeFi 领域一个高整合度、收益驱动型、长期激励清晰的平台:从结构来看,它具备多元产品融合的能力;从架构来看,它兼顾链上透明性与中心化托管的效率从激励来看,它构建了长期空投驱动下的用户留存机制。

其增长上限一方面来自对其它Dex平台的份额抢占,另一方面则来自于收益型资产的叙事空间;此外,如果能够继续推动 USDF 稳定币进入更多流动性池,成为“可生息的稳定币”标准之一,那么其上限将会比Dydx等Dex平台更高。

_________

四、展望:领跑下一代 DEX 市场,潜力可期

Aster的核心战略十分清晰:以永续合约交易+资产收益+稳定币闭环,打造链上的综合金融生态系统,形成“交易者+理财用户+机构用户”三大群体的自我强化循环,其真正的价值不只是在交易端和收益端,而是在形成自我强化的生态飞轮:

收益—TVL 增长—提供流动性—提升交易体验—交易者更多—收益更高

从创新角度,本质上是重新定义金融协议的产品边界——不再局限于单一功能,而是通过模块化组合形成生态内循环。作为一个仍处于早期阶段、产品已落地、叙事逻辑清晰、代币尚未完全释放的项目,Aster 有可能成为链上衍生品领域下一个重要的增长极。

过去几年,DEX市场经历了爆发式增长,从最早的Uniswap,到如今以GMX、dYdX为代表的链上衍生品平台,去中心化交易形态也在不断丰富和深化,永续合约交易增速其实远超于传统Dex,另外一个值得注意的趋势是,未来DEX的发展必然是多链并行的。用户的资产将自由流动于不同链之间,实现真正意义上的无障碍、多链资产交易。

交易平台若想持续保持竞争力,必须具备跨链互操作能力,并持续优化跨链流动性。Aster 的产品架构已经提前布局多链(BNB Chain、以太坊、Arbitrum等),这种跨链架构设计为未来用户资产规模的扩张提供了充分的技术准备。

DEX与链上永续合约领域在未来几年内必然将迎来快速增长期,市场规模与用户渗透率将显著扩大,竞争焦点将转向资金效率、跨链生态、资产循环利用和机构资金入场能力。而Aster所布局的“三位一体”模式(交易+生息+稳定币)恰恰精准地踩在了未来DEX发展的关键赛道上。

这些布局,都给Aster的起飞和成长奠定了基础,潜力空间非常值得期待。

最后:具体的参与教程参考我董哥 @crypto_laodong 的硬核文章:(https://t.co/SAKcXGx8cG)

Show more

0

0

45

124

29

自从六月百万互动带火INFINIT之后,现在不管是在英文圈还是中文圈项目都有不错的声量,从种种迹象来看,项目基本上也快要发币了。

那么今天我们就来总结一下,散户在INFINIT还有哪些机会、代币预估以及技术升级。

✅散户在INFINIT还有哪些机会?

INFINIT上Kaito之后,很多人觉得散户除了签到就没有什么机会了,事实上也确实如此,签到才多少积分嘛。不过Kaito活动8月6日结束,结束后如果还没发币,KOL也一样要和散户一起做任务,很多KOL是做不过散户的。

在上Kaito活动的同时,项目方也没闲着,7月8日左右发了一个INFINIT V2 Alpha 测试,邀请之前5个赛季表现突出的用户来测试新功能,据说可能会有$AIN 代币奖励,具体取决于贡献,奖励详情尚未完全公开。

从这里可以看出,项目方后期的方向是INFINIT V2,据悉V2将于Q3上线,将引入社交层和 Scouter System。

结合INFINIT V2的原理、测试网以及官方说的“创作者”奖励,估计很快就会有面向全体用户的【AiAgent创作者】奖励。我为什么前面说这个奖励KOL是做不过散户的呢,因为我在创作Myshell工作流的时候,发现里面比赛的就没几个KOL,拿奖励的都是散户。

所以后期散户在INFINIT拿免费额度的机会,就是INFINIT V2,对散户是利好。

✅关于INFINIT V2

INFINIT V2 是7月项目方提出的战略框架,他的核心概念是 One Click Agentic DeFi(一次点击代理 DeFi)允许用户通过自然语言输入(如“帮我在 Aave 上借贷”)启动复杂的多步骤策略。

🔹简单来讲就是:INFINIT V2 使用了 AI 代理(就像是小助手),每个代理都擅长处理特定的任务,比如在某个平台上借钱或投资。这些代理会一起合作,帮你实现目标,甚至跨越不同的区块链和平台。比如,传统上要赚取高利息,你可能需要在 A 平台借钱,然后在 B 平台投资,再做其他操作,可能需要 15 步以上。但 INFINIT V2 把这一切简化成一次点击。

🔸至于官方说的INFINIT V2 的技术架构基于 Agentic Design Patterns,我放在这里,大家各取所需。主要包括:

🔹Multi-Agent Collaboration: 多个专门代理(如 Hyperliquid、Pendle、Aave 代理)协作,优化跨链执行,减少 gas 费用。

🔹Self-Reflection: 代理通过实时数据迭代优化输出,适应市场波动,确保策略可靠性。

🔹Agentic RAG: 整合链上(如钱包数据)和链下(如 Twitter 情绪)信息,提供上下文感知洞察。

🔹ReAct Agent: 采用“推理+行动”模式,支持多步骤交易的逐步执行。

这些技术确保 V2 的非托管设计,用户资产始终在钱包中,增强安全性。600 万美元融资加速了这些功能的升级,支持跨链桥接和 V2 Phase 2 的社交层开发。

✅代币预估

我在之前的教程中说项目将在7月发币,但后来项目上Kaito之后推翻了这一个观点,Kaito活动将于8月6日结束,估计项目最快8月中上旬发币。

目前官方白皮书并没有公布代币经济,我们还不知道$AIN 代币的总供应量是多少,所以以下内容均为假设:

🔹总供应量: 假设 10 亿枚,

🔹初始市值: 基于 600 万美元融资和 V2 增长,保守估值为 5000 万至 3 亿美元,价格区间 0.05-0.3美元。

🔹上市交易所: TGE 后在 Bitget 和 LBank 上市,结合空投热潮,价格可能升至 0.1-1.5 美元。

🔹长期预测: 若 V2 Phase 2 成功并实现 TradFi 合作,2025 年底价格可能会更高。

🔹风险因素: 空投解锁压力、竞争(如 Yearn Finance)和监管不确定性可能导致波动,建议关注后期交易数据。

✅总结

从6月我开始写INFINIT教程,到它成为全球项目,短短几个月已经涌入164,000+ 用户、450,000+ 交易和 600 万美元融资。对于用户,参与私 Alpha 或空投是把握机遇的关键。对于投资者,$AIN 未来潜力值得关注。

Show more

What does One-Click Agentic DeFi really mean?

Hear our founder @tascha_panpan as she covers how human and AI will collaborate under INFINIT's Agentic DeFi economy.

Anyone can use INFINIT to publish and monetize multi-step DeFi strategies accessible to everyone in one click. https://t.co/KDVcC5iYPN

Show more

0

0

0

2

0

加密早报 * 每日不能错过的重要信息 * 2025年7月24日

1. 特朗普再次批评鲍威尔,称FOMC应采取行动。特朗普称降息可省万亿利息,“美联储传声筒”:不可能实现;

2. 特朗普:将对大部分国家征收 15% 至 50% 的简单关税;

3. #Pump# 直接砸到了0.3刀,@a1lon9 直播的时候说会有空投,不过目前还没确定什么时候空投;

4. #Bonk# 的台子@bonk_fun 继续扶持生态,拿出1%的收入来购买和扶持头部项目,钱虽然没多少,但是格局已经超过 Pump了;

https://t.co/BAaxBv1RRe

5. #Bonk# 同时推出了移动版的moonshot版本,竞争激烈;

6. @MEI_Pharma 1亿美金购买LTC作为储备;

https://t.co/vDfM82Wzkz

7. #kaito# @KaitoAI 第二个项目 @TheoriqAI ,估值:7500 万美元(比上一轮 1.5 亿美元的估值低 50%) ,目标融资:200万美元 ,归属:TGE 时解锁 25%,12 个月后解锁 37.5%,37.5% 线性解锁(第 13-24 个月) ,最低/最高分配:1,000 美元 - 100,000 美元;

https://t.co/SHRL4JBDDe

8. @LnfiNetwork 是从闪电网路平台发展,如今已经接入了 #RGB# 生态,昨天上线了 Alpha,持续保持对比特币生态的关注;

https://t.co/Clz20oJ3Pm

9. 原 EOS (已经改名为 $A )居然获得了 WLFI 600万美金的投资承诺,推动web3银行业务在美国的发展;

10. #Linea# 代币快要TGE了,可以关注相关的生态;

https://t.co/QT1dtvUPap

11. @anoma 的测试网来了,相关教程可以看 @xiaoyubtc 的x文章;

https://t.co/YDPN4Va4IU

12. #Base# 生态的 $zora 拉疯了,直接带动了base生态相关代币,比如 SQD FLOCK NOICE 等等;

13. Ai 姨(@ai_9684xtpa)监测,ETH 排队解质押数量增至近 62 万枚,。链上数据显示,近一周内,HTX 系两个钱包累计赎回了 11 万枚 ETH,总价值超 4 亿美元。另有 Abraxas Capital Mgmt 等机构也进行了质押赎回。

PS:孙割接触质押之后利率升高,循环贷等成本升高,所以不得不解除质押,这是一部分原因,还有一部分是止盈套现;

14. Aspecta 公布其原生代币 ASP 的代币经济学,总供应量为 10 亿枚,其中 45% 分配给社区和生态,7.6% 在 TGE 时空投给用户和社区支持者;

https://t.co/jx9R3Lf9gl

15. Tron Inc. @sunyuchentron (纳斯达克代码:TRON)今天要在纳斯达克敲响开市钟;

16. 链上没啥太好的标的,过去这几天也就 #ANI# 持续拉升,其余的都是极致PVP,如果不想P的话,可以关注 #Bonk# #GP# 这两个币,都可以理解为是台子比,团队都要拿收入回购;

17. CEX 这两天 #SPK# 直线拉涨,底部上来小6x了,然后直接带动了binance上新币的行情走势,目前 #sahara# 也起飞了,原因是项目方开放了入口,任何人都可以通过数据提交,验证等方式赚取奖励,详细的情况可以看看 @EnHeng456 的X线程;

https://t.co/UcDvLR9SF5

【行情分析】 Samson Mow :真正的牛市甚至还未开始,并认为比特币在未来 12 个月内有望上涨至 50 万美元至 100 万美元。

#BTC# 4小时级别进入震荡模式,上沿 121000附近,下沿在 115000附近,在这个区间估计还会持续调整,进入8月后,市场开始炒作9月降息预期,到时候还会持续拉升,到9月底,预估比特币价格能到15万左右。

山寨层面目前有两种方式,第一种是链上PVP,第二种是CEX 交易优质龙头,目前在CEX 里面重点关注DEFI相关,新币低市值相关,这两天被市场疯狂FOMO。

【风险提醒】 数字资产波动较大,风险极高,请谨慎参与,杜绝满仓梭哈,拒绝贷款杠杆;

Show more

0

0

0

0

0

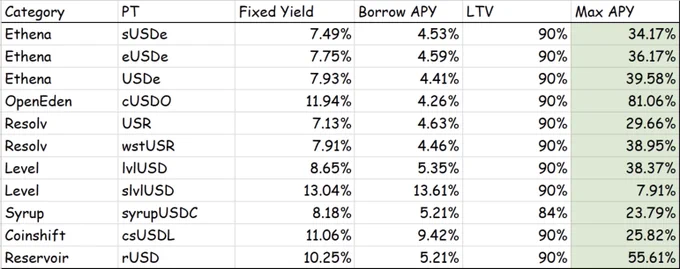

🧐Pendle进阶套利技巧:用循环贷把收益翻个倍|以Ethena PT为例——

最近关注到 @ethena_labs 的 PT 资产上线 Aave 做抵押品了,额度几乎是秒没。是的,应该很多DeFi玩家都发现了一个奥秘:

Pendle + 借贷协议,可以拼出一个低风险杠杆结构。如果操作得当,年化收益率可以做到30%。

但这不是简单加杠杆,这是在经过测算的情况下,博取固定收益 + 空投积分 + 结构套利,从而让Pendle的循环贷玩法可以变成新一轮的“聪明资金游戏”。

上次发文也有很多人私信问到这一点,今天具体来讲讲 @pendle_fi 的循环贷玩法——

1⃣策略原理:用 PT 做抵押,杠杆放大固定收益

Pendle 把收益权和本金拆开,PT = 本金凭证,YT = 收益凭证。

循环贷的逻辑很简单——

你买 Pendle 的稳定币 PT,拿去 Aave 抵押,借出稳定币;

再去 Pendle 买稳定币PT——循环往复,放大收益。

这就形成了一个“买入 PT → 抵押 → 借稳定币 → 买更多 PT”的闭环。

所以只要利差为正(收益率>借贷成本),就能加杠杆赚固定收益。

2⃣实操流程:5 步玩转 Pendle PT 循环贷

以PT-sUSDe为例,你初始有 1000u,假设年化收益7.5%,Aave借贷成本5%。

1)买入PT-sUSDe:

去 Pendle 买入PT-sUSDe,注意选择到期时间

2)将 PT 存入 Aave V3 做抵押:

打开 Aave V3,存入对应 PT-资产作为抵押品

3)借出稳定币(如 USDC、USDT):

Aave 提供借贷功能,借出你能承受的稳定币数量(比如 LTV 70%,可借 700u)

4)用借出的稳定币继续买 PT:

回到 Pendle 继续买 PT,再抵押,再借贷……形成循环

5)根据个人风险偏好设定循环次数:

一般建议不超过 3 层循环(防止清算风险)

3⃣收益模型:循环加杠杆后能赚多少?

做循环贷的收益来源主要是:

✅ PT 固定利率收益

✅ 多轮加杠杆后的复利效应

✅ 潜在的空投积分(Pendle + Ethena + Aave,如果有的话)

假设:

PT 年化 =7.5%

Aave 借贷成本 = 5%

进行两轮循环,也就是杠杆倍数 = 2.5x

那么净收益 = (7.5% × 2.5)-(5% × 1.5) ≈11.5% 年化

即便在较低的利差(7.5% vs 5%)环境中,通过杠杆循环依然能把稳定币收益率提升到 10%+ 的水平,非常适合稳健型玩家使用结构化方式增强收益。

如果你采用其他资产,PT利率更高,借贷利率更低,年化收益可以做到更高,有的甚至能达到70%。

4⃣风险提示:这是不是无风险套利?

任何套利都有风险,不存在无风险套利。主要的几个风险:

❗️价格滑点与流动性问题:PT 的多轮买入可能导致滑点变大。

❗️利率变动:Aave 借款利率是浮动的,波动会上升,可能压缩你的利差空间。

❗️LTV 和清算风险:PT 作为非主流抵押品,其清算参数偏保守,一旦 PT 波动可能会被强平。

❗️Depeg 风险:虽然 PT 买入的是稳定币,但底层资产(如sUSDe)本身存在轻微脱锚风险。

其中最值得注意的是,循环贷的清算风险。

随着循环次数增加,净收益和 APR 都在递增,但清算风险因子也在同步增加。

假设当前 PT-sUSDe 市场价格为 $1.00,第1轮循环几乎没有清算风险(PT 价格可跌超12%);

到第3轮后,PT 价格只要下跌8.5% 就会触发清算;

第4轮时,清算边界压缩至仅6% 跌幅,极度危险。

循环贷次数增加,会导致风险边界变窄,尤其在高杠杆下,每轮递增都压缩容错空间。

所以,我建议最多 1-2 轮循环,不要贪满杠杆,这是性价比较高的安全区间。

5⃣什么样的人适合用Pendle循环贷策略?

循环贷因为是加了几轮杠杆的玩法,所以对操作门槛还是有一定要求的。比较适合的人群:

✅ 熟悉 DeFi 操作和链上借贷清算逻辑的玩家

✅ 对稳定收益 + 空投激励感兴趣的稳健杠杆党

✅ 愿意每日或每周跟踪抵押状态,能随时调整杠杆

❌不适合完全不懂清算机制的小白用户

❌不适合无法随时看仓和管理杠杆的人

6⃣总结——

Pendle 的稳定币PT + 借贷 = DeFi里的“国债+杠杆”,循环贷这个策略就非常像 TradFi 世界里的“债券加杠杆赚息差”,最诱人的地方在于利差稳定,道理逻辑都是一样的,换汤不换药。

现在确实是一个不错的窗口期,但也必须记住:

1)任何套利都是拿风险换收益。

2)PT-sUSDe 虽锚定稳定币,但依然存在折价、流动性、利率波动与清算风险。

3)当市场贪婪时,杠杆往往是最后压垮仓位的那根稻草。

认清结构、掌握节奏、敬畏风险,是 Pendle 玩家必修的三门功课,控制风险并做到收益最大化才是最终活下去的核心!

可以进Pendle的中文社区,里面有很多关于当下理财的策略可以学习参考:https://t.co/VXk5k7lA2Y

Pendle还有详细的中文教学指南:https://t.co/ms9maQeMcJ

Show more

0

0

26

132

34

加密早报 * 每日不能错过的重要信息 * 2025年4月23日

1. 川普明确表示无意解雇鲍威尔,此前因为多次威胁导致市场恐慌情绪加剧,昨晚明确认怂之后,市场情绪好多了,股市,币市都大幅上涨。

2. 美联储-卡什卡利:关税会导致通胀预期失控,不再有贸易逆差意味着美国不再是最佳投资地。美国联邦基金期货回落,12月合约下跌9个点,暗示美联储年底前将降息80个基点。

PS:卡什卡利看的通透啊,没有贸易逆差之后美国确实不是最佳投资的地方,未来最佳投资的地方就是比特币。

3. 贸易方面进展:

白宫:与中国的潜在贸易协议进展非常顺利。

白宫与日本、印度「接近」达成关税协议,但敲定最终协议或需数月。

4. #Binande# 钱包alpha的交易量刷一下吧,之后的空投多少都能拿一点,昨晚 $hyper 大毛,出生直接上了币安现货。

5. 链上持续活跃,这两天巨魔 $troll #poseidon# 等等没少涨,不过后面的pos已经浇给了,现在链上pvp速度更快。

6. @Lighter_xyz 是一个永续DEX,对标的是 $hype ,感兴趣的同学可以研究下,如果有邀请码可以去刷一刷量,a16z投资的项目,还是可以的。

7. 比特币现货ETF全面转入流入模式,昨日FBTC净流入2.538亿美元,ARKB净流入2.671亿美元。其实从盘面就可以看出来,晚上Coinbase溢价就说明是ETF正在大量买入。

8. 美国商务部长之子牵头启动30亿美元加密货币投资计划。这轮周期已经完全变了,这些身份背后的家族正在跑步拥入加密行业,他们的进入会持续推高比特币价格,然后进一步带动更多全球机构购买。

9. Arch Labs @ArchNtwrk 1300 万美元 A 轮融资,估值达 2 亿美元。本轮融资由 Pantera Capital 领投。融资资金将用于加速开发和推出 ArchVM 虚拟机,以便在比特币上实现智能合约功能。

10. CEX 上山寨普遍反弹,目前为止,MEME 和AI还是重点,这两个板块涨幅也比较大,这一波周期,meme和ai依然是主流叙事。

11. OKX将下架 $KISHU 、 $MAX 、 $MILO 、 $MXC 、 $SSWP 现货交易。

【行情分析】 渣打银行重申看涨比特币至20万美元,对美联储独立性的担忧将助推涨势。川普一直在助攻比特币,无论是威胁美联储还是关税,最终收益的依然是比特币,这背后的逻辑很简单,就是信任危机。

比特币前天抗住了美股下跌联动走势,这两天持续走高,这已经说明了一点,说明更多的投资机构正在觉醒,比特币正在向数字黄金方向靠拢。

目前的行情走势理解为反弹,上方的强阻力在96000附近,如果没有底部抄底的话,我觉得也不用着急,慢慢等,5月份肯定还有机会,不过再有机会也不会低于74500这个位置了。

【风险提醒】 数字资产波动较大,风险极高,请谨慎参与,杜绝满仓梭哈,拒绝贷款杠杆;

Show more

0

0

0

1

0

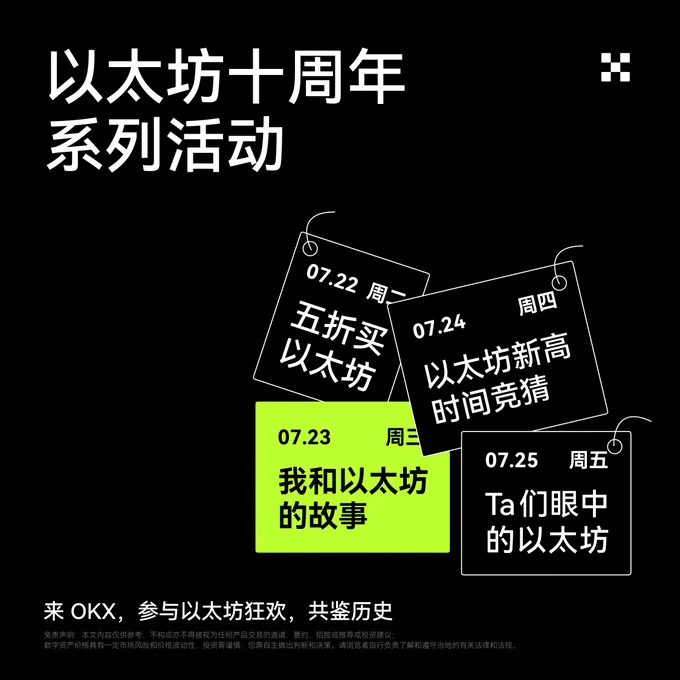

eth十周年okx助力,老查来诉自己与eth的故事!

来吧,eth周年了!

看到okx @okxchinese @okx 举办了活动,我很欣慰,我也是okx的老朋友了,看到有okx为eth发声做活动,我很感动!!!okx 此处100个点赞!!!

可能是我是大家公认的e家军。刚在微信群里被群友@了,😂我也写一个自己的eth囤币经历吧,可能有点长我尽可能的缩短写一写。一字字打,走心篇录屏为证!

eth认识它的时候,我还是那个年轻的少年,现在快要奔4处理器了,14入圈到现在有11年之久。

当初刚进圈的时候,什么也不懂,别人说什么中心化,去中心化,我一脸懵逼,还说什么虚拟货币,我以为是传销,哈哈!

不过好在带我入圈的哥们很耐心,和我说了什么是区块链技术,深度的解释了什么中心化,去中心化,他就是虎总,一个改变我生命转折点的兄弟,至今为止我还是感恩遇见。

当初刚玩这个,只知道买卖币,那时候还没有大家现在的很多dapp,okxapp,okx钱包,各类工具。我是在cex网站上购买,我记得我投了36800元rmb,那时候买卖都不会,是找虎总搞定的,我第一次买了写btc,eth,doge。(这里认识我的人知道我当年9000w个doge已经没有了,记录我私钥的本子搬家搬没了,人生一个重要的教训。)

那时候主流币相比于现在价格,那真就是捡钱,只是当时的认知太差了,真的没有好好了解,不然买个10多w,现在怎么都舒服上天。

虎总说过,买币要有信仰要和时间做朋友,他信仰btc,我后面认为btc是价值储存黄金有自己的稀有性,但是在web3中的应用环境和生态确实不如eth,所以选择了eth为自己的信仰标地

我喜欢玩钱喜欢赚钱,第一桶金算是eth给的。赚到钱了当然会深入的去了解eth,去玩它生态里面的项目,时间长了觉得生态和应用场景决定着一个链的长期发展和流动性。

在后面的10年中,我在不停的囤积自己的eth,经常在群里和大家说:未来我们可能不比价值,但是我们可以比数量,具体多少我就不说了,我只知道我比之前的我过的好就行了。当初一起建设的小伙伴也有很多都不玩了,因为年纪都大了有的都50多岁了。

我还在坚持,因为我要与时俱进也喜欢链上的朋友们,眼下公链也多了,各种玩法创新,nft,gamefi,铭文,ai,社交,太多项目值得去学习了。

我一是囤e者,二是defi各类项目交互者,因为eth生态我有机会见识到空投带来的魅力,uniswap,dydx,是给我结果最大的两个项目,不过空投的token也都被我换成了eth,也让我在囤积eth的路上又添加一大笔!

在到后面eth主网开启了二层,大家觉得主网gas贵么,二层的出现给了我很大一笔空投。因为之前交互是22个地址,所以这22个地址一直有大毛。当然大毛到口袋直接就变eth啦哈哈。感谢二层arb,op,zks还有些小的跨桥项目也给到了不错的空投收益。

有人会问我,eth为啥你能拿的住。我个人看法

1,生态最强也最饱满,不是其他公链能打的。因为这个当时我记得在香港开会的时候,和sol基金成员还探讨过,互相争论。最后也是互相站自己的立场。

2,eth应用场景会不会得到延伸。未来一定会!不过需要和时间做朋友。国家政策决定传统与eth如何相结合。

3,未来defi质押借贷,主网是最强没有任何可以吊打它。

仅仅是个人观点。

我最难受的是我当初的lp,当年组lp,我仅仅靠wbtc+eth我就可以每月收获满满,眼下我的e子和大饼不平衡好久了超区间😭,要等eth这波去到7000-8000才有可能再次有手续费产生。如果去年全仓换btc,眼下过的不要太舒服了。

不过不后悔,因为我是e大将,坚持自己的信仰也是一门学问,说简单点就是老查头铁,必须追随eth,让我们和时间继续做朋友。见证eth的成长!未来会有更多应用环境来加持eth的赋能!

最后也希望e家军,e卫兵,e大将们继续保持精气神,未来也许改变你们命运的就是eth。

不不不,不对。改变命运的是我们自己我们的信仰。加油!geth!!😂😂😂

最后大家可以参与下okx老朋友的活动:

#5折买ETH上OKX#

https://t.co/EF2fVgbXzF

Show more

(1/3)以太坊的十年也是每个加密参与者的十年,十年中你见证了哪些ETH大事件,ETH是否影响了你的人生?分享你的故事,赢取 $ETH 奖金!

1/围绕 我和以太坊的故事 创作文章

2/RT+发推,带上以下信息:

-tag #5折买ETH上OKX#

-你的5折买币专属链接(获取方法见子推)

3/提交作品:https://t.co/LG2pfobLdv

Show more

0

0

1

3

0

华尔街资顶级交易员私藏:18条投资法则,条条干货

这些理念,一部分来自与拥有 15 年以上投资经验、年化收益稳定在 30% - 40% 的资深投资导师的深入交流,一部分源于海量专业投资书籍的研读,还有一部分则是从自己多年的实战中总结而来。

法则1:投资应该是从你的储备金里面拿出一部分资金,看着它们缓慢安全地增加,而不应该是拿辛苦赚到的钱通过风险较高的押注在市场中造成亏损。

法则2:永远都不要假定你可以把之前由于不良投资而发生亏损的资产重新赚回来。

法则3:辨认出投资和投机的区别。许多投机行为相对于其他行为来说更应该称为一种娱乐活动——就像走进赛马场对很多人来说应该是寻找刺激的经历,而不是真正地想要去赚钱。

法则4:没有人可以预测未来。很多散户购买各种指标、投资工具、高昂的付费群、媒体上评股。生活中没有哪个领域可以被准确地预测到。如果你相信人们可以可靠地预测出市场下一步的运行趋势,问一下你自己,为什么这样的一个人还要在媒体中讨论最新的热门股票,试图增加曝光率呢?他们为什么要浪费时间告诉你这些,而不是抽身离去,自己去赚钱呢。

法则5:没有人可以准确掌握市场时机。其实风来了,猪都会飞。但风过去以后,摔死的还是猪!所以顺势而为、把握时机、等待时机就行。

法则6:过去的业绩并不保证未来结果。无论上市公司还是自己的收益都是同样的道理。

法则7:不要使用杠杆。在你的投资中使用杠杆就是简单地用最快的方式输掉你拥有的所有东西。

法则8:不要让他人帮你决策。我们在法则4中说过没人可以预测未来。一旦你学会忽视市场中的所有噪声,投资就会变得非常简单且便于操作。要时刻牢记,没有人会比你更关心你的资金。

法则9:永远不要做任何你不理解的事情。不要让自负领着你走进一些你所知甚少或者是完全不了解的领域。

法则10:最好的长期投资策略通常可以在不引发严重亏损的情况下,能够经受得住最恶劣的市场环境,同时无论市场经济发生了什么状况,它都可以帮助你增加资金。

法则11:留一部分预算来享受生活。收益或工资的10~15%用来旅游和用来享受生活。

法则12:当你怀疑一种做法时,安全第一。如果你对于某项投资具有怀疑,或者是对于某种做法很是紧张时,尽可能采取最保守的做法。

法则13:学会复盘。每周、每月、半年、一年都要复盘。

法则14:永远不要因股价/币价太高而不敢买入。

法则15:慢就是快,退就是进。

法则16:心情不好就远离市场,删除软件,出去旅游!

法则17:资产配置。股票、债券、黄金/白银、现金、加密货币(BTC)。

法则18:长线投资,每个月定投。

希望对大家有所帮助,也希望各位补充自己的经验!

Show more

A9大神分享,10句交易语录,助你少走弯路。

一、赚大前一定是靠趋势,一定要相信这句话。

二、技术的尽头是概率,概率的尽头是风控。

三、仓位管理大于一切。

四、交易行业,九死一生,十年磨一剑,大多数人5年才算入门。

五、赚钱一定是轻松的,不轻松的交易方式一定是亏钱的。

六、真正做好交易的人,都是按照市场去走。

七、设置止损永远是对的。

八、交易成功的主要挑战还在于交易者的人格和行为。

九、盈亏同源,你能获取多少收益跟你的风险承担能力息息相关。

十、暴富的欲望永远是走向亏损与爆仓的罪魁祸首记住这。

10句话,让你在交易市场少走弯路。

本文由 #Gateio# | @Gateio_zh 赞助

Show more

0

0

1

4

0

加密早报 * 每日不能错过的重要信息 * 2025年5月7日

1. 5月8日凌晨2点,美联储利率决议,不降息是肯定的,主要到时候看鲍师傅说点啥吧。

2. 美国3月贸易逆差扩大至创纪录的1405亿美元,美元指数全日震荡下行,最终收跌0.54%。

3. 美股道指收跌0.95%,标普500指数跌0.77%,纳指跌0.87%。

4. 贸易方面,中国和美国正式进入谈判流程,双方将在瑞士开始接触谈判,无论结果如何,当前对于市场来说,肯定会起到非常积极的正面引导。

5. 美国第一个比特币储备州出现了,新罕布什尔州战略比特币储备法案允许比特币持有量上限为州总资金的5%。问了下Grok,新罕布什尔州5%的资金规模可能在1.5亿美元至 1.8 亿美元 之间,意义远大于资金规模。

6. 链上这几天很热闹,最热闹的莫过于 zerebro 的DEV FEFFY 了,这小哥目前来看,是利用假死的方式选择出货,ZEREBRO 卖了130多万美金,同时发行的meme #LLjeffy# 也走出了墓碑式行情,最高FDV冲到了31M左右,目前跌到8M左右。

7. 以太坊 Pectra 今日升级,市场走势来看并没有太大的反应,简单总结升级内容:

无Gas交易:支持第三方代付Gas费,用户甚至无需持有ETH就能体验DApp。

智能合约优化:让开发者写更高效的合约,提升DApp性能。

更多数据分片:进一步提升L2的吞吐量,降低交易成本。

账户抽象:减少操作步骤,使得用户更加简单交互体验。

8. Doodles:将对符合条件的社区用户空投DOOD 。

9. Solana 域名服务商 sns.sol(原 Bonfida)已开启SNS空投查询:

https://t.co/GhL2tuca76

10. 贝莱德IBIT再次增持5,613枚比特币,总持仓量突破62万枚。

11. babbleOS VIP正在打款,如果你有拿到VIP资格,可以参与。

https://t.co/ofGlfSJj5V

12. Conflux社区通过CFX销毁和质押提案,7600万枚 #CFX# 将被销毁 。

13. 三上悠亚老师的 #Mikami# 代币经济学为总供应量 6900 万枚,其中:首次销售 20%; 流动性 15%; 社区 10%; 营销 5%;三上悠亚本人 50%(锁仓至 2069 年)。PS:目前CA还未公布。

14. #Binance# wallet 新一期TGE 直接卷到142分了,如果还不改变规则,那就又变成给工作室送钱了。

15. @MYX_Finance 空投查询:https://t.co/boKywgwW6S

16. Bitcoin Core将单方面取消OP_RETURN限制。

【行情分析】 比特币在98000附近遇阻,目前选择震荡调整走势,昨晚因为新罕布什尔州通过比特币储备法案的利好消息拉盘,最高97000附近后又选择了回撤,目前在96000附近徘徊,短期真正突破10万大关还是有点困难。

真正的突破走势还是要等Q2 Q3 ,伴随着降息的来临,下半年机会非常大,到时候山寨也会迎来一大波反弹行情。

现在要做的就是逢低抄底,同时保持一定的现金流,活下来最重要。

【风险提醒】 数字资产波动较大,风险极高,请谨慎参与,杜绝满仓梭哈,拒绝贷款杠杆;

Show more

0

0

0

0

0

比特币11万左右到顶

别急否定我,本文仅作为记录个人观点

先说结论吧,比特币这波到顶后,会洗到今年10月,然后行情再重启。

宏观、K线、链上数据,市场情绪,都不支持大饼再涨50个点,甚至翻倍。

自24年12月和1月大饼10万美金清仓后,再到今年3月和4月跌到7开头抄底。

这两年比特币的大波段做的非常爽,

大家可以看下面,一些观点的截图。

很多人觉得我喜欢喊

但你会发现,每次都是先发有逻辑的观点,然后才连续喊。

有朋友可能问,为啥后续不带逻辑的喊

很简单,因为之前发过了…..

简单几句话总结天天发,才能让你记忆深刻。

除了二级山寨让我受伤外,其实比特币和一级我喊的没毛病。

也许大饼7开头不天天喊,你又割肉了。

从22年我就是这么喊过来的。

我不可能做到每个人都喜欢我,做好自己就可以了。

Show more

0

0

27

39

5

《重估数字白银:莱策略与ETF将深刻重塑莱特币基本盘》

在主流加密资产借助币股策略与ETF重估价值的浪潮中,莱特币正处在一个关键的十字路口。自2021年牛市结束以来,其价格表现与比特币显著脱钩,市值被市场普遍认为存在低估。

然而,近期由纳斯达克上市公司MEI Pharma发起的莱策略,正效仿微策略的比特币飞轮模型,试图打通传统资本市场与莱特币的价值通道。

Dr.Hash研究员将深入剖析莱策略的运作机制、核心参与方,结合即将到来的ETF审批与减半周期的滞后效应,系统性评估莱特币在本轮周期内实现价值重估的潜力、路径以及其中潜藏的结构性风险。

“当莱策略的币股飞轮开始转动,ETF的确定性日益临近,莱特币的价值叙事已不仅是数字白银,而是一场由华尔街资本开启的定价革命”

一、从价值洼地到策略中心

“比特金,莱特银”,这句口号在币圈传唱了十几年,它准确地定义了莱特币的生态位,也让其背上了沉重的历史包袱 。

莱特币拥有成为一个经典价值储存资产的几乎所有要素:采用与比特币同源的PoW共识机制、8400万枚的固定供应上限、2.5分钟的出快速度、可靠的四年减半通缩模型(已在2015、2019、2023完成三次减半),以及更快的出块速度和MWEB隐私升级等技术迭代。

然而现实却很骨感。当比特币在2025年7月创下12.3万美元的历史新高时,莱特币仍在100美元的隧道中徘徊 。在DeFi、新公链、Meme等新叙事层出不穷的时代,市场对莱特币的态度几乎是“廉颇老矣,尚能饭否?”。

甚至其创始人李启威在2021年高点套现离场的行为,虽被认为是良心预告,但也让莱特币长期处于一种群龙无首的状态,缺乏类似以太坊V神那样的精神领袖来引领叙事。这种长期的沉寂和价值低估,恰恰为新的资本叙事提供了最完美的舞台。

二、解构莱策略:微策略飞轮的复刻与升级

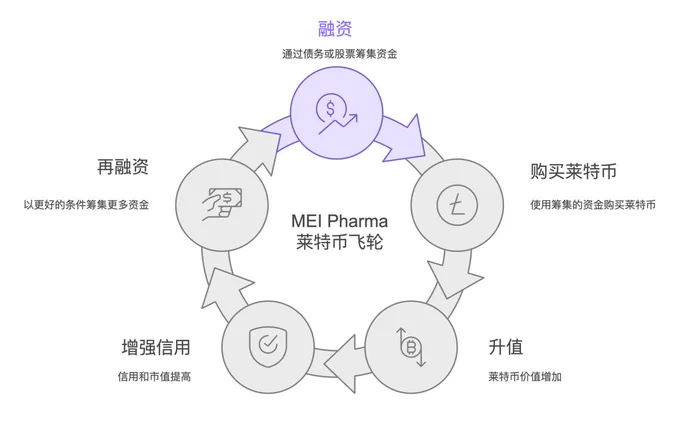

微策略的飞轮点燃了比特币,莱特币版微策略同样登堂入室。纳斯达克上市公司 MEI Pharma(股票代码:MEIP)宣布启动一项价值一亿美元的莱特币国库策略,这一举动⽆疑为莱特币注⼊了强⼤的机构⼒量,预⽰着莱策略时代的正式到来。而纳斯达克上市公司MEI Pharma能够选择莱特币作为飞轮的中心,相信也是看到了莱特币的严重低估,这并非简单的炒币,而是一次对微策略比特币飞轮的精准效仿,这个飞轮的运作模式可以被清晰地拆解:

1. 融资:MEI Pharma以每股3.42美元的价格,通过私募方式向特定投资者出售了2920万股股票,募集1亿美元现金

2. 购买莱特币:公司计划将这笔巨额资金全部用于购买莱特币,并将其计入资产负债表

3. 升值:市场对这一策略反应极为积极,MEIP股价一度飙升超过80% 。股价和公司市值的抬升,增强了公司的信用

4. 再融资:增强的信用和更高的股价,为公司未来以更优的条件进行新一轮融资创造了可能,从而可以购买更多的莱特币,形成一个正向的、自我强化的闭环

而推动这一策略落地的核心三板斧,更彰显了莱策略布局的深思熟虑:

1. 创始人背书(李启威):莱特币创始人李启威亲自下场担任领投方,并同意加入MEI Pharma董事会 。这从根本上解决了策略的专业性问题

2. 顶级做市商执行(GSR):全球领先的加密做市商GSR不仅是牵头方,还是数字资产顾问,它的存在确保了1亿美元的买入操作能够在市场上平稳、高效地执行,避免对币价造成剧烈冲击

3. 加密原生基金参与(Primitive等):Primitive、Parafi、HiveMind等一众加密圈内知名基金的参与,则代表了行业核心力量对这一模式的认可和支持,构成了坚实的资本基石

据美国证券交易委员会SEC的官方文件显示,具一份名为“Form 8-K”的报告已由MEI Pharma, Inc.提交 。根据美国法律,上市公司在发生对股东有重大影响的事件时,必须提交8-K报告进行公开披露。这张文件的核心意义在于不仅证实了MEI Pharma作为一家受监管的美国上市公司的真实身份,也为整个莱策略的叙事提供了最权威、最可信的法律文件背书,成为了整个飞轮的有力起点。

三、ETF预期与减半周期共振的双重利好

这1亿美元对于莱特币高达660亿人民币的流通市值来说,其实更像是点燃引线的火花 。真正可能引爆市场的宏大叙事和磅礴资金,正指向未来几个月内悬而未决的现货ETF审批。

目前,包括灰度(Grayscale)和Canary Capital在内的多家机构都已向美SEC提交了申请 ,在比特币和以太坊ETF已获批的大背景下,市场对莱特币ETF的通过预期非常高。实际上,彭博社的ETF分析师甚至给出了高达95%的批准概率,并将最终的审批截止日期指向了2025年10月2日 。

一旦获批,意味着从庞大的养老基金、机构投资者到普通的散户,都能通过自己熟悉的传统股票账户,甚至包括特朗普之前提到的401k养老金账户直接投资莱特币,这将为市场带来前所未有的巨额增量资金。

同时在本轮周期中,莱特币的减半效应存在明显滞后。刻舟求剑的说,在2015年和2019年的两次减半后,莱特币的价格都在随后的⽜市中实现了显著上涨,而在本轮周期中莱特币已于2023年进行了减半,但减半带来的供应紧缩效应却还未凸显。

据非小号数据来看,莱特币当前120美元/枚,仍不及2019年最高点,总流通市为660亿元,位于中型主流币阵营,市值排名第18名,仅高于SHIB这一meme品种,处于价值发现的早期阶段。

同时从减半周期来看,第二次减半后莱特币在第21个月达到周期高点,而当前距离2023年8月的第三次减半已过去近23个月,价格反应显著低于预期。

如果我们将参照系从第二次减半切换至第一次,当时莱特币在减半后历时27个月才触及顶点,那么按照此模型推演,本轮周期的高点将恰好指向2025年10月至11月,这与彭博社分析师给出的ETF最终审批时间窗口高度吻合,为两大核心催化剂的共振提供了时间上的逻辑支撑。

当然,这种基于历史数据的周期对比仅为一种分析框架,旨在提供参考,市场的实际走势仍受多种复杂因素影响。

结语

莱特币版微策略的启动,正为其描绘一幅激动人心的蓝图。在创始人、顶级做市商和众多基金的合力推动下,一个更具机构吸引力的币股联动生态正在形成 。华尔街资金的涌入、ETF的预期、减半效应的长期利好,以及当前被低估的价值,都为莱特币的未来提供了最为坚实的基础 。

然而,加密货币市场始终伴随着高波动性和不确定性。市场情绪、监管政策、宏观环境等任何一个环节的变化,都可能对价格走势产生不可预测的影响。

本文内容仅供参考,不作为任何财务、投资建议,DYOR。

Show more

0

0

0

2

0

《百万大V:猴哥教你用AI+矩阵暴力起号全攻略》

蓝鸟会成立后的第一期由 @0x99DaDa 老师发起的 #蓝鸟会# 专属Space栏目《鸟人鸟语》,

藍鳥會是鸟哥 @NFTCPS 发起并推动了这个公益性质的蓝鸟会互助组织,DD 老师 @Sandwich_lxd。(猴哥)@Web3WKong

本次Space回听链接:https://t.co/6lAlg0bvUU

"这条视频从找素材到发布只用了20分钟,现在单条广告报价够买辆特斯拉。"加密金猴(猴哥)@Web3WKong 在蓝鸟会深夜Space敲下这段话时,刚从国内某大厂的内容复盘会溜出来。这个操盘过千万级账号却坚持用马甲的神秘玩家,用最硬核的实战数据颠覆行业认知——毕竟他刚用AI矩阵帮某交易所三天薅来2万真实用户。

一、起号第一课:先学会挨骂

"快手冷启动第一条就百万播放,结果被骂到隐藏。"猴哥自曝黑历史毫不手软,"当时用AI生成土味情景剧,评论区都在喷'AI换皮怪',但隐藏前私信涌进来327个MCN邀约——骂得越狠流量越香啊兄弟们!"("快手冷启动第一个作品就一百万播放量了,不过被很多人骂,隐藏了")

他在视频号的打法更魔性:"25条视频涨8万粉,全是《三分钟看懂比特币》《钱包防丢指南》这种'小白宝典'。有同行嘲讽我内容Low,结果他们精心打磨的'区块链底层逻辑'系列播放量还没我零头多。"("视频号发了25个作品,目前已经涨了8万粉丝")

二、内容炼金术:把知识揉碎了喂给小白

当其他KOL还在纠结"专业度"时,猴哥的团队早已悟透流量密码:"千万别困在信息茧房!你觉着简单的常识,对80%用户就是新知。我们测试过,把'私钥管理'改成'数字钱包防丢指南',完播率直接翻三倍。"("要做绝大多数你觉得是小白的干货内容,做你觉得完全很简单的内容")

他举了个血腥案例:"带过个海归博士做Web3科普号,前十条视频大谈零知识证明,数据惨不忍睹。后来逼他改成《五分钟学会空投撸毛》,第二天就爆了50万播放。现在这哥们每条广告报价3万起,真香!"

三、AI流水线:把创作变成拧螺丝

猴哥掏出压箱底的AI武器库:人工+12个核心工作流

素材收集:GPTs自动爬取全网热点+用户痛点的交叉数据("x收集")

脚本生成:Claude根据"20-30岁男性+加密货币小白+深夜观看"标签输出15版开头("写作依次为 Claude 、chatgpt、grok")

视频合成:剪映AI成片5分钟生成带字幕粗剪版("剪映里面有个 ai内容成片 合成5分钟左右")

全平台分发:自定义指令让AI判断各平台黄金发布时间("全平台分发,一鱼多吃")

"上周测试用海螺AI克隆自己声音,配合即梦AI生成数字人,10分钟出了条科普视频。"他展示的最新战绩是单条视频带来200+精准客户咨询,"粉丝根本不在乎是不是真人,他们只要蹲马桶时能看懂钱包怎么用。"("AI克隆声音")

更绝的是他的赛马机制:"每天用不同AI工具生成20条视频,数据好的追投500,差的直接隐藏。上个月靠这个野路子,7天跑出个5万粉的DeFi科普号。"("ai每天自己搜集素材、自己下载、自己按照prompt写内容")

四、KOC蜂群战术:10个素人干翻1个大V

"品牌方现在学聪明了,10个真实KOC比1个虚假KOL管用十倍。"猴哥透露五月刚帮某交易所做完300人矩阵测试,"用蓝鸟会成员账号同时发'小白买币踩坑日记'话题,自然流量转化率比头部KOL高47%。"("10个蓝鸟统一发一个话题,效果好于一个kol、而价格可以差十倍")

他拆解过某千万粉财经大V的早期内容:"全是'5分钟看懂K线'这类你现在觉得low的干货,等攒够50万粉才开始穿西装讲宏观经济。"这印证了他的核心观点:"新人别学大V装逼,就做你嫌low但小白需要的内容。"("kol小的时候起号的内容绝对很low")

五、黑暗森林法则:熬过三个月见生死

"我带过的所有账号,第11条到第30条视频是死亡区间。"猴哥的团队数据揭示残酷真相:78%的新人死于这个阶段。"有个做NFT教程的兄弟,第25条视频突然爆了50万播放,因为他终于听劝把'元宇宙底层逻辑'改成'如何白嫖NFT空投'。"("普适性干货、制作简单成本低,可持续性坚持的发,6个月后,你就是大V")

他给蓝鸟会成员的保命口诀是:

前10条:用AI批量测试内容模型("制作时间足够短和成本低,你才可以坚持")

10-30条:锁定三个爆款方向日更("不要在乎大V互动,核心是内容价值")

30条后:矩阵号同步铺量("分发的流量不要白不要")

六、蓝鸟会拥抱指南:你的军火库

当其他社区还在卖课时,蓝鸟会直接给成员发"军火":

选题核弹库:幾百人的社群,每天討論熱點,互相學習,不定時的SPECE討論,各種KOL大咖賬戶拆解,

AI弹药箱:每天一群人共同研究項目,如何如何擼毛,哪個熱點新聞。

变现快车道:會裡面有正能量廣告接單,大家一起吃肉。WEB3的長期主義投資,擼毛的項目你都擼不完。反正有錢拿。

最狠的是"账号急诊室"——某成员凌晨三点发现限流,五分钟后运营官带着诊断报告现身:"背景音乐版权问题,换《大悲咒》remix版立马解封。"("凌晨两点接到会员电话...三小时就解决危机")

猴哥的终极忠告

"当你还在纠结内容质量时,聪明人已经用AI生成200条屎山然后赛马。"猴哥在蓝鸟会文档库里标注的每个案例,都是用阵亡账号的血泪写成的生存指南:

祛魅大V滤镜:"千万粉丝账号早期都是low穿地心的干货,别被他们现在的人设骗了"("大V历程其实大同小异,不需要仰视")

坚持比天赋重要:"我见过太多天才创作者死在三个月,也见过土老板用AI流水线硬生生堆出百万号"("做号核心不是内容好不好,而是你是否可以持续的低成本产出")

拥抱蓝鸟会:"上个月我们会员用会里给的《起号红黑榜》,避开六个限流坑,省下至少三个月试错时间"("蓝鸟会文档库里300个起号案例随便看")

暖心社区的生存法则

别再问"要不要坚持做内容",真正该问的是:"我的AI工作流能支撑日更三个月吗?"在这个算法为王的时代,执行力比创意更值钱——而蓝鸟会提供的,正是一套暴力破局的生存系统。

(本文100%还原猴哥@Web3WKong原话,所有案例均来自实战数据。想获取完整AI工具清单及《起号红黑榜》,欢迎私信@NFTCPS 加入蓝鸟会。)

Show more

0

0

2

6

1

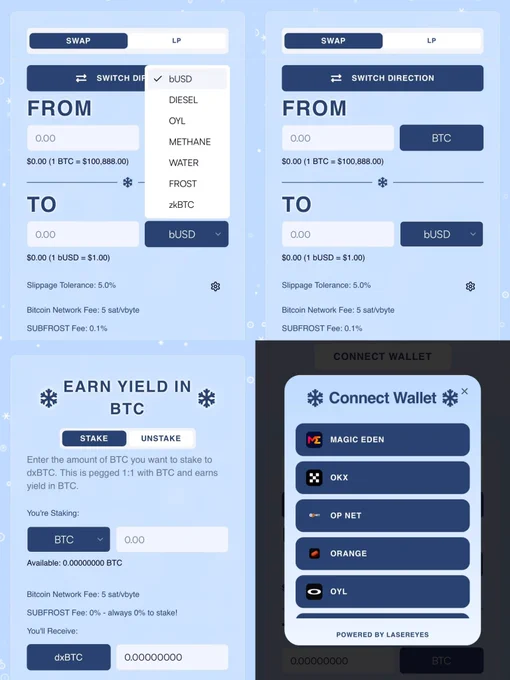

🔥🚨【烷烃协议史诗级技术拆解】

#Alkanes# 协议为何是比特币Layer1的终局杀手?疑似BitMEX系资本操盘+特朗普特赦大佬站台,万字长文说透"甲烷暴富效应"与BTCFi终极生态!👇

【幕后巨鲸:@BitMEX基因 + 特朗普特赦大佬】

💎 冷知识:

Alkanes核心资方 @MaelstromFund是谁?这是 BitMEX创始人@CryptoHayes的家族办公室!

BitMEX曾是加密衍生品交易所龙头(产业最早提供永续合约交易的平台),特朗普在3月29日专门为其签署了特赦令,新协议中难寻比烷烃更有背景实力的项目了!

https://t.co/r7TgREUcZC

协议底层已确认整合 MEV捕获器 + 零知识证明跨链桥,比特币一层原生智能合约,估值可对标比特币版Uniswap+Lido+zkSync!

⚠️ 划重点: 这可不是小打小闹的"另一个BRC20协议",而是要在比特币一层重建以太坊DeFi全生态的终极协议!

【技术核武:BTCFi的终极形态】

⚡ 协议架构四定律:

1️⃣ AMM只是开胃菜:基于OP_CAT+PSBTs的组合架构,让比特币一层直接跑起ETH式的DeFi乐高,UTXO模型秒变智能合约燃料库!

2️⃣ 量子安全矿工博弈:协议官方部署的$DIESEL已铸造30%,不仅是燃料代币,更是比特币MEV价值捕获器(抗算力攻击的终极护城河)

3️⃣ ZK桥王炸@SUBFROSTio:无信任跨链桥让 frBTC(封装BTC) 与原生BTC 1:1锚定,流动性直接碾压WBTC

4️⃣ Bound Money @BoundUSD :合规稳定币核弹(大饼生态首个由美元支持的稳定币通道)

🔬 科学家/矿工必卷:每个区块仅产 3.125枚$DIESEL,比大饼减半还狠的稀缺模型!

https://t.co/D0DUBSYZcQ

【暴富路线图:从$METHANE到Airhead的链式反应】

🚀 当前阶段作战手册:

大仓位$METHANE:烷烃协议首个mint完成的龙头资产,共识最强,财富效应带动协议破圈!Oyl官方及开发团队名牌站台甲烷社区,AMM上线后手续费抽成权 + LP池特权直接绑定,头矿必挖,First is First !

https://t.co/20M43NjVTo

配置Airhead NFT@AirheadFun:在Oyl钱包持有每天可累计 299-888XP,未来空投 $DIESEL汽油(持有甲烷$METHANE同步叠加收益,官方在最新一期推特AMA中已表态)

https://t.co/Rw6BqFwb9z

埋伏Oyl钱包@oylwallet:分钱包存放甲烷资产(参考unisat 早期简单交互获取$pizza空投),OKX集成协议一旦突破, frBTC/BTC交易对将引爆链上TVL(团队暗示商务对接正在进行中)@wallet

💣 终极逻辑:能在比特币Layer1协议层成为价值载体的资产,从不会缺席万倍神话,缺的只是早期敢重仓的认知。

【风险警示与财富密码】

⚠️ 短期高频换手:$METHANE当前仍属Meme范畴,警惕AMM上线后的抛压(但长期生态绑定价值无法做空!)

💎 巨鲸暗战:Airhead稀有款地板极速拉升,团队仍持有70%+,后期分发或释放库存将对流动性造成冲击

🎯 行动纲领:

配置甲烷资产,目前仍处于低市值换手位

检查Oyl钱包是否符合XP空投条件

关注@Olywallet官推及Founder @taggaOyl 获取项目最新进展

中文社区请关注@idclub_ord 创始人@moffat2021

记住: 短期投机者纠结价格起伏,生态建造者专注协议地基。Alkanes协议的一层DeFi帝国正在成型,而甲烷$METHANE是唯一贯穿借贷/交易/衍生品的硬通货。当大多数人后知后觉还在问"这是什么币"时,早期参与者已锁定未来一轮长周期的生态红利!

👉 一键三连,转发并关注@Crypto58_ ,私信加入Alkanes(METHANE)中文微信社区,实时获取一手密码

#Bitcoin# #Alkanes# #METHANE# $BTC

Show more

0

0

0

1

1

当童年回忆遇上区块链:我眼中的《冒险岛宇宙》经济革命

第一次接触《冒险岛》@MaplestoryU 还是初中时在网吧偷偷玩的。那个横版卷轴的世界里,扎着冲天辫的战士、会瞬移的法师,还有永远挤满人的射手村训练场,成了我们这代人的集体记忆。二十年后的今天,听说《冒险岛》要带着区块链技术卷土重来,我的第一反应是:"这IP还能这么玩?"

不是简单的"链改",而是经济系统的重构

很多人以为《冒险岛宇宙》(MSU)只是把游戏道具变成NFT卖钱,但仔细翻完白皮书和币安报告,我发现它真正想做的是用代币NXPC串联起一个玩家、开发者、IP持有者共生的经济体。

比如"动态定价"机制:游戏里强化装备的费用会根据实时需求波动。这听起来像DeFi里的AMM(自动做市商),但套用在"砸星"(老玩家都懂的心痛环节)上,突然就让传统网游的"概率黑箱"变得透明。更绝的是"NXPC裂变"和"物品融合"——你可以把代币拆成NFT装备,也能把不用的装备熔铸回代币。这种双向兑换像极了现实中的"以旧换新",既解决了NFT流动性问题,又让道具价值始终锚定在NXPC上。

怀旧党的担忧:区块链会不会毁了游戏性?

作为老玩家,我最怕两件事:一是氪金大佬碾压平民,二是工作室脚本霸图。MSU的解决方案有点意思:

限量供应经济:所有顶级装备都是固定数量的NFT,类似比特币的2100万枚上限。这意味着"黑龙项链"这类神器不会因为土豪砸钱就无限复制,稀缺性由代码保证。

贡献者奖励:80%的NXPC留给生态贡献者,但分配规则类似比特币减半——随着时间推移,产出越来越少。搬砖党、内容创作者、甚至带萌新的大佬都能分到代币,但必须持续活跃才能赚取。

不过风险也很明显:如果NXPC价格暴跌,会不会出现"打金不如直接买币"的恶性循环?项目方显然意识到了这点,所以设置了NESO这个游戏内稳定代币,与NXPC固定汇率兑换,相当于给经济系统加了道缓冲阀。

最让我意外的:Nexon的"克制"

传统游戏公司做区块链,常被骂"割韭菜"。但Nexon这次出奇地克制:

母公司注资1亿美元却不拿代币,团队和顾问总共只占1.1%份额;

代币80%留给社区,首日流通量中86%直接空投给玩家(包括币安HODLer)

没搞私募轮,连CEX上币前的流动性池都只用总供应量的1%

这种设计显然在讨好核心玩家——你们既是用户,也是股东。但问题在于:当游戏利益和炒币利益冲突时(比如该调高爆率吸引玩家还是保持稀缺性拉抬币价),团队能否顶住压力?

未来想象:不止于游戏

MSU真正的野心藏在SDK里。开发者可以用《冒险岛》的IP和角色,构建独立应用。比如:

一个只经营"明珠港"咖啡馆的模拟经营游戏

用"扎昆头盔"NFT作为门票的线上演唱会

甚至把"枫叶币"跨链到其他DeFi协议里生息

这种模式很像乐高:官方提供基础积木(IP+经济层),社区自由拼接。如果成功,或许能开创"日式IP+开放生态"的新路径。

个人看法:一场危险的平衡术

我对MSU既期待又忐忑。它试图在"童年情怀"和"加密投机"之间走钢丝:太多金融元素会毁掉游戏乐趣,太保守又无法吸引新世代玩家。但至少,当看到"枫之谷"三个字时,我依然会想起那个举着塑料剑、在彩虹岛上奔跑的少年——而现在,他手里的剑或许真能变成数字世界的通行证。

(写完才发现:这不就是小时候梦想的"游戏里赚的钱能买泡面"吗?只不过现在换成了"打BOSS掉的NFT能换ETH"…时代啊!)

文中提到BNB HODLer真的舒服!🎁 币安HODLer空投现已上线第18期项目 – Nexpace (NXPC)

NXPC HODLer空投详情:

代币名称:Token Nexpace (NXPC)

创世代币总供应量:1,000,000,000 NXPC

代币最大供应量:1,000,000,000 NXPC

HODLer空投代币总量:30,000,000 NXPC(占代币总供应量的 3.00%)

在币安上市时的流通供应量:169,040,000 NXPC (占代币总供应量的16.90%)

上币费:0

谁有参与条件(含方式)?

资格条件: 活动期间使用 BNB 申购币安 “保本赚币” 产品(活期和/或定期)或 “链上赚币” 产品,即可自动获得 HODLer 空投资格 。

快照机制: 币安将随机在活动期间,每小时多次快照用户在上述产品中的 BNB 平均持仓,并据此计算空投比例 。

与其他奖励的关系: 同时订阅可参与 Launchpool、Megadrop 等额外激励;而仅需一次申购操作,无需持续维护持仓,空投以回溯快照形式执行,更为简便 ;

币安用户持有BNB实现一鱼多吃的简易图,一目了然;多重收益,吃到麻。 #Binance#

每次不同的活动可以在这入口查阅:

https://t.co/25wf6yRmPC

无论新老用户都可以参与,币安挖矿活动不断,福利送不停!

@binance @binancezh

新老用户都可以快速参与👉:

https://t.co/VKXLs067B1

(以上观点仅代表个人见解,不构成任何投资建议。)

Show more

0

0

1

1

0

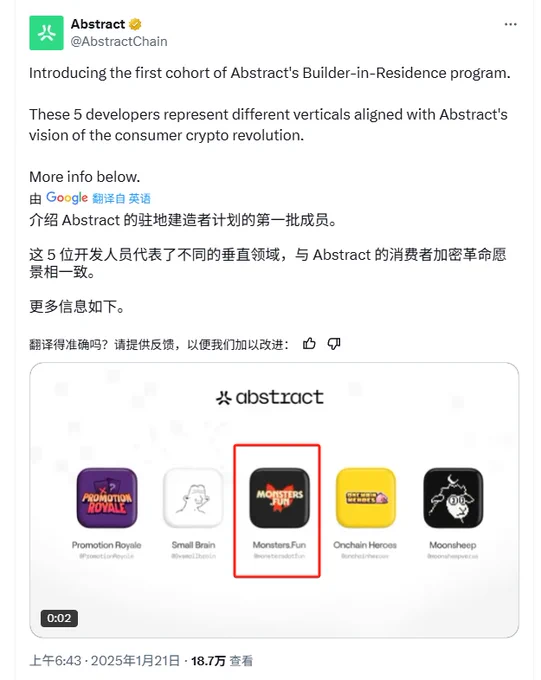

✍️深扒Monsters:Abstract生态确定性机会

作为本年度最被期待的L2,@AbstractChain 自主网上线以来热度不减,不费吹灰之力便持续霸榜Kaito。

前段时间,胖企鹅CEO @LucaNetz 在接受采访时透露,Abstract计划今年Q4发币,预期FDV 50-100亿美金。

这一次,我选择继续相信。

你可以嘲笑Luca天方夜谭,也可以抱怨Abstract费时费钱,但无法否认几个事实:

✅Abstract是用户粘性最强的L2,不追求虚假TVL,主打玩得快乐

✅部分玩家找到自己的舒适区,边玩边赚,提前斩获Abstract空投

✅Abstract资产不受大盘影响,NFT、Meme按照自己的节奏爆发

未来1个月,Abstract将迎来几个非常优质的NFT资产,其中就有我非常期待的 @monstersdotfun :一个由AI Agents驱动的游戏平台,5月21日与 @opensea 合作发行创世NFT“Monster Capsules”,售价0.125 ETH,总量仅750。

参考官方介绍,“Monster Capsules”属于核心资产,持有者可以获得Monsters生态系统最高奖励,包括但不限于Season 1 Monster代币白名单、生态空投、游戏内专属皮肤/加速器。

Monsters主力玩家是老外,中文区只有极个别Abstract玩家在关注。由于创世NFT总量稀缺,金铲子属性拉满,场外白单已被炒到 600 U。

这个项目究竟是干啥的?为啥这么牛逼?接下来,我把跟踪几个月收集到的一手信息分享出来,希望你能搭上末班车。

1. 核心玩法:AI创造—战斗—成长

Monsters通过AI驱动的怪兽战斗、NFT代币经济和PvP游戏机制,打造一个兼具娱乐性与投资潜力的游戏项目,核心亮点在于AI代理的自主进化、结合曲线经济模型的市场联动。

它支持用户通过AI创建独一无二的Monster并参与PVP战斗游戏。在此过程中,AI Agents会记录和分析你的所有对战数据,帮你不断训练和成长,享受打怪升级的满足感(也可能是屡战屡败的挫折感)。

2. 专业团队+豪华顾问阵容

创始人 @moodsMoodi 致力于构建创新产品,曾与佐治亚理工学院(Georgia Tech)和Avalanche合作开展多项业务。

市场负责人 @kickzeth 是Web3营销机构 @apcollectiveio 的首席增长官(CGO),该机构从测试网阶段便全力支持Abstract生态。

顾问阵容堪称豪华,包括Abstract核心贡献者 @0xCygaar 和一众行业大咖: @BCheque1 @SanjayWeb3 @Rahim_mahtab @legendarygainz_ @S4mmyEth @eeelistar @Defi0xJeff

3. Abstract官方扶持

去年10月,Abstract官方发起Builder-in-Residence计划,组建最饥渴、最勇敢、最精英的建设者团队,只有极少数团队才能通过考核。

经过长达3个月的选拔,Monsters、Onchain Heroes等5个项目顺利晋级,成为首批Builder-in-Residence成员,获得官方提供的各项扶持,比如每月资助、营销支持、开发者辅助、导师指导等。

简单理解,Builder-in-Residence是Abstract生态的精英扶持计划,能够入选的项目属于尖子生,赢在起跑线,有望成为整个生态的门面担当。

4. 社区超级活跃

Monsters的社媒渠道主要包括推特和DC,每一个都有亮点。

官推创建于去年11月,12月28日首次发推,abs官方人员、资深玩家均有互动;至今发布82条推文,每条推文的互动量都非常高。

参考Xhunt数据,该账号的关注者包括349位全球KOL、106位中文KOL、1位Top 100 KOL,这些数据对于运营几个月的新号来说堪称惊艳。

值得一提的是,我关注的220人都是Monsters粉丝,这里面有很多 @pudgypenguins 和Abstract成员,也有很多知名项目、行业OG。

DC于今年五一开放,现有成员2.4万+,公共频道累计发布消息数量超过33万,平均每天2万条,恐怖如斯。

结合我过去几个月的观察,DC成员以老外为主,非常热情且健谈,半夜在线人数接近4000,占总人数的比例非常高。

5. 创世NFT一白难求

Monster Capsules是官方即将在Opensea推出的创世NFT,总量仅750,金铲子预期拉满。

1⃣持有者权益

✅第1季白名单:访问即将发布的Monsters代币

✅训练道场中必不可少的游戏内性能倍增器

✅提升生态系统空投以获得更多奖励

✅独家游戏内皮肤

2⃣发售信息

✅白单轮:5月21日,售价0.125 E

✅公开轮:开放少量,时间、价格待定

3⃣拿白方式

✅邀请竞赛:已结束,白单用户需尽快提交地址

✅内容创作:不确定来不来得及,不写肯定没有

✅参与合伙伙伴抽奖

重要提醒:Abstract中文社区 @AbstractChainCN 将于下周一联合Monsters发起Space,据说会抽取稀缺白单,如果中奖记得来感谢我。

Show more

0

0

43

53

3

奇门遁甲催财局分享

很感谢下面109个人点赞,5位收藏,15位转发,76位留言。

我相信上面参与的人,尤其是转发过的人在催财局使用上效果➕100%以上,因为你们的潜意识/神性思维已经在和催财局沟通。

适用人群:

想发财的,持续进钱的

想把借出去钱要回来的

炒币亏损想回本的

……………

布局时间:

5月14日上午11:38分

或者明天上午11点到中午12点,记得设置闹钟。

来不及的出门摆放即可,只要自己内心安静有能量。

方位:

你家的客厅或者书房或者佛台区域

任意干净位置即可

最简单的就是在你家茶几位置

准备一个圆的红色的盘子

里面装好水果香蕉

香蕉是常见水果,每天早上摆好,然后看着盘子里面的香蕉,默念的愿望。

记得默念愿望时候,所有的神都要收回来,不要想别的事情。

比如兔子的愿望是:

我在币圈通过我的占卜分析可以在明年立春前赚到350万。

上午布置好,默念好你的愿望,最早下午就可以吃了,第二天再吃也没事。

吃完后再买,第二天摆上去。

坚持三个月,期待在这个帖子看到你们的回复。

请记住,你摆放香蕉的地方一定要干净。

如果您🈶信仰,还可以在家里佛台或者供台上供香蕉,摆好香蕉,上香,请您家里的神仙或者菩萨吃。

然后开始您的冥想,默念您的愿望。

并将您计划赚到的钱想好怎么花,写在纸上最好,纸条放在香蕉周围或者上面区域,随心即可。

整个过程要轻松愉快,忘记摆放也没事,其他水果苹果,哈密瓜之类圆的不酸的不带刺的水果也可以的,忘记买的时候,放一些大米在盘子里。

Show more

0

0

43

80

11

“康波周期”底层逻辑:2025年错过币圈的人将后悔一辈子!

兄弟们搞清楚我们处在什么周期中,

投资赚钱也就是手到擒来的顺势而为。

01、人生发财靠康波,绝非玄学,

而是对经济规律的敬畏。

2025年,我们站在旧周期的终点与新周期的起点,毫不夸张的说错过2025-2026年币圈的人,大概率会后悔一辈子。

唯有看懂趋势、敬畏风险、保持弹性,

方能在第六轮康波中,成为“命”与“运”的赢家。

富人圈子里有一个人人皆知的秘密,那就是人生的成功主要靠周期,而不是靠努力,不知道大家信不信,反正我是深信不疑。

不信你看看中国最近20年发家致富的那些人:

山西的煤老板,大字不识一个,不懂商业模式,不懂企业运营,找到一个煤矿就死劲的挖,然后浑身都戴上了999k的足金项链。

还有北上广深这些大城市的包租公,很多只是小学毕业,普通话都说不清楚,但他们一个月的收入,够你花半辈子。

你要说比努力,我认为不管是在工地的农民工兄弟,还是寒窗苦读十余年的大学生兄弟,都比他们要努力,可人生的差距大得超乎我们的想象。

这就是周期的力量,你不需要多么努力,只要踏对时间节点,就能比其他人少奋斗几十年。

说回投资,周期性来源于投资的一次性支出和收入的分期性之间的矛盾,以及投资的确定性支出和未来收入的不确定性之间的矛盾。

有的投资,需要长达几十年的持续进行,才能收回投资。有的,可能只需要几天时间,就能赚回来,有的需要10年,有的需要5年。

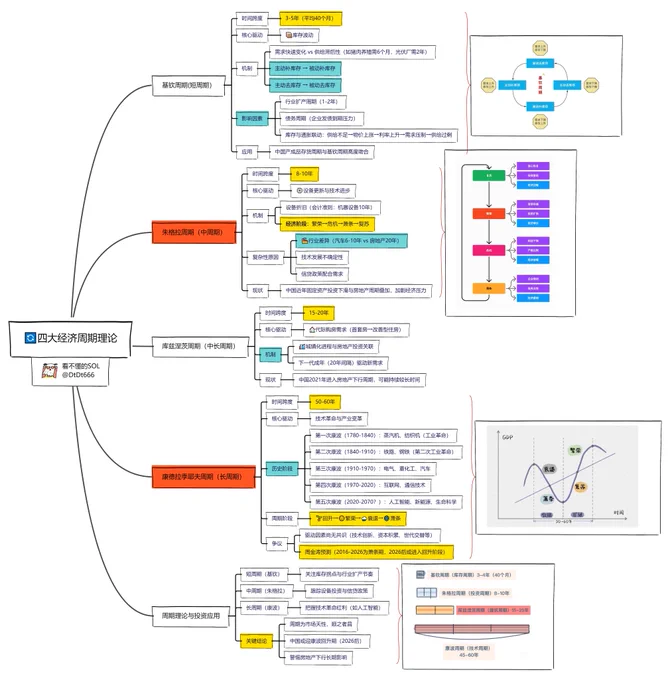

根据回报周期的不同,周期可以分为好几个类型。

02、基钦周期:短周期

1923年,英国统计学家基钦对1890—1922年间英国与美国的物价、银行结算、利率等资料进行详细研究后,在«经济因素中的周期与趋势»一文中指出,经济周期实际上有主周期与次周期两种。次周期平均长度约为40个月(3~5年),一个主周期包括两个或三个小周期。这种平均长度为40个月的周期。

汉森根据资料计算出美国在1807—1937年间共有37个这样的周期,其平均长度为3.51年。

基钦周期,也叫做库存周期,因为驱动基钦周期的主要动力是库存。如下图所示,过去20来年,中国产成品存货的周期性完美匹配基钦周期。

为什么会这样呢?

我们前面提到了,周期产生的主要原因是投资的一次性支出和收入的分期性之间的矛盾,以及投资的确定性支出和未来收入的不确定性之间的矛盾。

这是更加深层次的原因,在这层原因之上表现出来的是,缓慢供给与快速需求之间的矛盾。

我们只需要一夜的时间,就可以决定明天吃不吃肉,但猪肉的养殖周期需要6个月。我们只需要1夜的时间,就可以决定是否扩大光伏投资,但一个光伏厂的建设需要2年左右。

所以,当需求发生快速变化,而供给跟不上的时候,就会发生供不应求→供给过剩的转变,中间将伴随着库存的周期性变化。故而,典型的库存周期包括四个阶段:主动补库存,被动补库存,主动去库存,被动去库存。

为什么这个周期是40个月呢?

一方面是因为很多行业的扩产周期在1-2年左右,扩产结束之后往往基本面就会发生改变;另一方面是债务周期了。

一般来说,企业发债的周期在2-3年。比如,最新数据,商业银行债中,二级资本债、银行永续债以及一般商金债加权平均成交期限分别为3.53年、3.34年、2.08年,到期就得还钱,形成收缩的压力。

所以,库存周期的高低点,往往也会伴随资金的宽松以及紧缩,有时候,还会有比较明显的通胀变化。供给不足的时候,库存不足,物价上涨,带动价格上涨,通胀上升带动利率上升,从而压制需求,供给恢复,然后进入供给过剩阶段。

在这个过程中,就会伴随资产价格的上下波动。投资者只需要在波动的底部买入,高位抛出,自然就是乘风而起。

03、朱拉格:中周期

1860年,法国经济学家朱拉格写了一本书叫做《论法国、英国、美国的商业危机及其发生周期》,书里面提到危机或者恐慌的出现,并不是独立事件,而只是经济社会不断面临的三个阶段中的一个,这三个阶段就是繁荣、危机和萧条。这三个阶段反复出现形成周期现象,平均每个周期是9-10年。

汉森把这种周期称为主要经济周期,并根据统计数据计算出美国1975年-1937年,共有17个这样的周期,其平均长度为8.35年。

朱拉格周期,也被叫做固定资产投资周期。前面在短周期中提到,控制周期的是企业扩产的速度,而朱拉格周期背后的驱动因素是设备的更新换代。

因为设备存在折旧,使用的时间长了,自然就不能用了。同时,由于技术的更新,旧设备的效率往往也根本不上,因而到了一定的周期之后,就需要买新设备,从而带动一轮上行周期,等到设备更新完了之后,需求突然收缩,经济进入下行周期。

固定资产的折旧年限在会计准则中有明确的规定,不同类型的固定资产有不同的最低折旧年限。其中,飞机、火车、轮船、机器、机械和其他生产设备的折旧年限为10年。

因此,在衡量朱格拉周期的时候,喜欢用固定资产投资占比GDP的比重来进行观察。但,这个周期的时间,并不固定。比如最近的周期中,由于设备周期叠加了房地产周期,固定资产投资出现了长周期的下滑,这也是为什么中国这几年这么难熬的主要原因。

为什么朱格拉周期波动比较大呢?

其一,设备折旧周期差异比较大,小周期要服从于大周期。比如汽车有6-10年周期,房地产有20年周期,汽车就得服从于房地产周期;

其二,设备资金需求高,需要有信贷方面的政策配合;

其三,技术驱动更新,但技术的发展具有不确定性,有时候很快,有时候比较慢。

除了朱格拉周期,还有一种20年的周期,叫做库兹涅茨周期,也叫房地产周期。1930年,美国经济学家库兹涅茨提出了一种与房地产相关的经济周期,长度在15-20年左右,平均长度在20年。

其实,也很简单,因为人们购买房产的周期大概就是这样,20多岁的时候买套房子成家,等到40多岁的时候改善型住房。同时,20岁左右生育,20年以后下一代成年,又需要住房。

04、康德拉季耶夫周期:长周期

1925年,俄国经济学家康德拉季耶夫在《经济生活中的长期波动》一书中,根据美国、英国、法国100多年内的批发物价指数、利率、工资水平、对外贸易量、煤炭生产量与消耗量等指标的变化,发现了一个比较长的经济循环,其平均长度为50年。

康德拉季耶夫把18世纪80年代到1920年分为3个长周期:

①1789-1849(上25/下35,60年);

② 1849-1896(上24/下23,47年);

③ 1890-(24年上/)。

一个典型的康波周期,分为回升、繁荣、衰退和萧条。技术泡沫,通常是繁荣的标志,供给侧改革,往往是全球进入萧条的标志。

关于这个周期,不知道大家有没有听过一句名言:人生发财靠康波,这里的康波,就是指的是康德拉耶夫长波周期,也称为康波周期。

什么意思呢?

“我们每一个人的财富积累一定不要以为自己多有本事,财富的积累完全来源于经济周期运动的阶段,给你带来的机会”

“人的一生中,理论上来说有三次机会,如果一次机会都没有抓住,一生的财富就没有了,抓住了一次,你就至少能够成为中产阶级,而这三次机会在康德拉耶夫周期中,有迹可循”

有人给甚至给过去一段时间的康波周期,进行了了系统的分类:

√第一次康波周期,始于1780-1790年,到1830-1840年结束,掀起了以蒸汽机、纺织机为代表的的第一次工业革命,罗斯柴尔德家族在这一时期迅速崛起。

√第二次康波周期,始于1840-1850年,到1900-1910年结束,掀起了以铁路、内燃机、钢铁为代表的的第二次工业革命,在此时期,洛克菲勒家族快速发家。

√第三次康波周期,始于1910-1920年,人类进入电气、重化工、汽车时代,到1960-1970年结束,福特家族乘时代之风书写传奇。

√第四次康波周期,始于1970-1980年,以互联网、电子产品、通信技术腾飞为代表,预计持续到2020-2030年之间,以比尔盖茨为代表的科技企业家创造了巨额财富。

√第五次康波周期,预计从2020-2030年开始,以人工智能技术为代表,辅以新能源和生命科学,到本世纪中叶达到巅峰,而这一轮康波周期,大概率将超越前四次康波周期,给人类社会带来历史性的巨变,也将产生史无前例的社会财富神话。

关于康波周期,中国有一个非常有名的研究者,叫做周金涛。

2007年成功预测次贷危机,

2013年提出房地产周期拐点,

2015年成功预测了全球资产价格动荡,

并在2015年11月预言中国经济在2016年一季度触底。

人生发财靠康波,就是他的名言。

他还有一句名言:“一个技术当它在追赶国的渗透到达了无孔不入的时候,一定到达了它生命周期的最后阶段”。

可是,英雄早逝。但是,在他去世之前,也就是2016年的演讲中,他断言,2016-2026是康波的萧条阶段,现在的确有点儿萧条。

具体来说,他认为,1975至1982年是上一个康波的萧条阶段,本次康波从1982年开始回升,1991年到1994年的美国信息技术泡沫,是康波繁荣的标志,当美国的泡沫破灭之后,后面经济又增长了七八年,也就是到2004年是本次康波繁荣期,其实一直到2008年都是本次康波黄金期。2004至2015就是本次康波一个衰退期,而2016-2026年,将是本次康波的萧条阶段。

按照这套理论,这意味着2026年开始,又要迎来新一轮康波的回升周期,也是金融玩家的财富周期了,一个史无前例的大牛市,可能就在眼前了。

Show more

0

0

7

16

3

是的,朋友们。2025 Q1 即将结束,老币圈人对“夏天”的第一感知,仍然是那场令人激动的 DeFi Summer。巧合的是,现在的 AC 又带着全新项目 @SonicLabs 杀回来了。作为新的L1 公链,原生 $S代币表现确实良好,上周上涨了 47%,而 AVAX、HYPE 和 TON等一线L1级代币同期下跌了 4% 到 9%。

难道是又要带着大家重温由收益率、杠杆循环与聪明钱博弈交织出来的高燃故事的前奏???

—————————🍃————————

01|Sonic 的设计语言,仍是 DeFi 优等生的味道

@AndreCronjeTech最吸引我的,是它在经济模型设计上的“品位”, 他一直是这个赛道里少有的“机制美学派”。

• 迁移式代币发行,低通胀驱动生态建设:$S 初始供应 31.75 亿,1:1 从 FTM 迁移+ 1.9亿枚空投增量(6%)。官方计划以年化 1.5% 的速率进行通胀,用于“生态发展”,具体使用路径需依托平台内部机制执行。

• 激励精细化 × 抛压可控化空投:空投获取精细绑定用户行为,Sonic 引入 Sonic Points 机制进行积分计算,分为三类维度:被动持仓、LP 提供(最高可获得 9 倍积分)、DApp 活跃。用户可以领取空投总量的 25%,空投发放时间约为 2025 年 6 月,剩余部分以NFT形式进行锁仓并有270天的线性释放,用户提前解锁则需燃烧一定的代币。

• 开发者赋权机制:平台引入 Fee Monetization 模型,Sonic 将 90% 的 gas 费返还给去中心化应用(dApp)开发者,这为真正有用户、有流量的应用建立了正向经济激励通道,远胜于简单的“生态补贴”。Sonic 引入还引入 Gem 制度:开发者可竞争成为“Sonic Gem”,从而获得空投额度,这些项目自行设计积分体系,分发 $S 给自己用户。

• 三重销毁通缩机制:1️⃣ 对于没有参与Fee M计划的应用交易,50% 的 Gas 费则直接销毁 2️⃣ 空投提前解锁将烧毁一定比例的代币 3️⃣ 每年于年底销毁未用的预铸增长资金

销毁机制覆盖了用户行为层(空投释放)+交易执行层(Gas)+治理资源层(库存),构成了完整的抛压缓冲系统。

(注:图片由Chatgpt生成,GPT出图错别字严重还是一个很大的问题😒)

Sonic 不是新叙事,更像是旧叙事的高级建构。在流动性、激励、开放性、通缩四个维度上,还是能看到 AC 的一贯克制与实验性 。

另外,未防止入圈较晚的小伙伴们不认识AC,他在币圈主要成绩如下

- Ve 33经济模型的创新

- 创立的Defi项目Yearn Finance,原生代币$YFI 从2020年7月的 32 美元跃升至两个月后的43K美元的千倍增长

不过后来其平台遭到黑客攻击,数百万用户的资金被盗。AC退圈半隐退。

—————————🍃————————

02|从 Meme 到 RWA:DeFi 还能否找回注意力与流动性?

坦白说,复刻20年的defi-summer没那么简单。

现在市场的主要情绪和注意力都被Meme牵引着,它极度轻盈、极度情绪化、极度社交化,用极低的认知成本占据了所有注意力通道。相比之下,DeFi 的机制与结构复杂度虽有美感,但对用户的认知负担更重。

另一方面,越来越多的加密项目与资金正快速对接传统金融的结构与诉求。无论是通过 RWA 框架引入资产,还是围绕合规、清结算等方向进行基础设施建设,本质上是一种对现有金融逻辑的嵌套与模仿。这本身不是坏事,但也带来一个新问题:这些“聪明资金”越来越精于套利,但它们的路径通常闭环于自身,而不会真正流入更广泛的生态系统(如 DeFi 协议或创新型基础设施)。

换句话说,DeFi 正同时遭遇注意力的稀释与流动性的错配。🤔

这意味着 @SonicLabs 的挑战不只在机制设计上,更在于——如何用机制换注意力,用结构换流动性。

—————————🍃————————

03|结语:DeFi 的火焰未熄,但必须重写剧本

每次潮水退去,人们总在等待一个新的金融舞台。说不定 Meme 的狂欢已临近尾声,而市场对新结构、新博弈、新机制的渴望仍在——它只是缺少一次重新点燃的机会。Sonic 如果能守住自己的链上定位,让机制优势真正激发流动性迁移与聪明钱之间的博弈,我认为它是有可能成为下一个“微型 DeFi Summer”的试验田。

因此,Sonic,仍在我的超级观察名单里 👀。

Show more

0

0

7

27

1