Search results for 金色财经

People

Not Found

Tweets including 金色财经

📅金色财经联合 @Web3Twinkle 共同出品的首部Web3轻科幻罪案复仇爽剧,第7、第8集已上线!

💛一场融合人性、利益与技术的生死游戏,就此终结!

🔴立即观看:

金色财经观看链接:https://t.co/ZkwmoTElBH

Twinkle观看链接:https://t.co/RKKZb34iHR

联合发行:@DoraFactory

战略合作:@OpenZkNetwork、@PicWeGlobal、@LADT_co、@Cointime_global、@Techub_News、@BitlayerCN

特別支持:@HF_Realx

Show more

0

0

4

3

0

不知不觉杰尼君已经和 @OdailyChina 度过七年岁月了,记得当初只有金色财经和非小号,现在百家齐放,媒体越多,每天获得信息就越全面。

Odaily,第一手资讯,你值得拥有~! https://t.co/WDAQXlHB2V

Show more

Odaily 7岁啦!🎂🎂🎂 感恩与Odaily穿越牛熊一起成长的大家,以后也要 #一直在一7。#

* ✅ 关注@OdailyChina

* ✅ 本条推文评论或转发分享「你与 #Odaily# 的故事 / 产品体验 / 自制庆生 #meme# 图, @ 3位好友带上话题 #Odaily7周年# #一直在一7。#

🎁宠粉福利:

抽1人*77U

抽10人获得7周年限定周边*1⬇️

🕯️🕯️🕯️吹蜡烛时刻:

『祝愿大家在 #Odaily# 的陪伴下,财源滚滚,好运连连 』

Show more

0

0

0

0

0

🔥 #链上大玩家# 第2⃣期上线啦!!🔥

🎉由金色财经 @JinseFinance ✘ Twinkle @Web3Twinkle 发起,HTX DAO @HTX_DAO 总出品、OLaXBT @olaxbt 联合发行、Dino @DinoDAOAlliance 、WINAO @winao_global 特别支持的轻综艺《链上大玩家》第二期火爆上线啦🎉

😝爆笑·高能·感动🥳此刻开启!链上大玩家第2⃣期 正!式!上!线!🎉

🎬目前已在✨金色财经、Twinkle、B站、X、YouTube、TikTok、微博同步上线!欢迎观看👏👏

👇播放地址👇

金色财经:https://t.co/uphSVu2BK9

Bilibili:https://t.co/8n13u8Y3PP

Twitter(X):https://t.co/AsERNulriK

Twinkle:https://t.co/xBhyt3S2Mi

TiKtok:https://t.co/9UzPVHokdm

Youtube:https://t.co/eGjAklISdm

微博:https://t.co/aE1ngCgUcL

参演嘉宾:

@Doflamingo_bin

@Alma_TechubNews

@minimisue2022

@Fuchsia789

@Paris13Jeanne

@btcohmann

@doushi0503

@pignosefuck

@UncleMua

@athena91877021

@nineteen_888

@kajiweb3

@wujzhi

@Dp520888

@SuperGOd816

@dabiaogeggg

Show more

0

0

32

51

30

🌊 5月6日,黑琥珀的秘密,等你来打捞!

🔥 金色财经✖️Twinkle @Web3Twinkle 联合出品!首部Web3轻科幻罪案复仇爽剧《币海岸礁黑琥珀》定档!

🕙 上线时间:5月6日16:00 [庆祝]见证真相揭晓!

🔗 预约地址:https://t.co/C7jRSACUZf

💻当代码不再代表公平,当信任被无情背叛… 一场惊心动魄的「复仇」即将开始!

#币海岸礁黑琥珀# #Web3短剧# #金色财经# #Twinkle#

Show more

0

0

10

30

21

💘 恋综《链上大玩家》第三期助阵KOL持续高甜放送中~

感谢以下嘉宾倾情助阵 ❤️

@bizixun @jianguotz @MasterCui @hh141516

🎬由金色财经 @JinseFinance ✘ Twinkle @Web3Twinkle 发起

HTX DAO @HTX_DAO、MiniLab @Minilaboratory 总出品

📺 爱情观察员就位,恋爱信号加速上线中~你PICK谁? https://t.co/x5LW7bfZcM

Show more

0

0

1

24

2

💕猜CP大挑战❗️

🤔猜一猜哪对儿会是终极CP❓你最期待谁和谁组成CP❓参与互动将随机抽取两位用户送出由金色财经 @JinseFinance ✘ Twinkle @Web3Twinkle 送出的 #链上大玩家# 限量精美夏日大礼包🎁

🔥由金色财经 @JinseFinance ✘ Twinkle @Web3Twinkle 发起,HTX DAO @HTX_DAO 、MiniLab @Minilaboratory 总出品的第三期恋综即将上线!💓心动谜题,即将揭晓💓

👇活动规则

✅关注 @JinseFinance、@Web3Twinkle

✅点赞并转发本条推文

✅评论区说出你的预测 或者 你期待哪两位组成CP

⌛️开奖时间:7.28

💘心动嘉宾

@Paris13Jeanne k线教主

@chochou33 周周

@Web3_Ava Ava

@Jessiebitcoin @XIZHANG512926 Jessie

@MarcusH1319 Marcus

@garyvgroup Gary

@CryptoDiaryman Jack

@ipu_delta0 Max

💗心动观察团

@Alma_TechubNews Alma

@coolish Paul Wei

@lindazhengzheng Linda郑郑

#Web3轻综艺# #链上大玩家# #金色财经# #Twinkle# #HTXDAO# #MiniLab#

Show more

0

0

37

48

32

👏👑嘉宾才艺上大分❗️

🕺这抹剪影是舞?是蛊?还是爱的声呐❓猜一猜嘉宾才艺,赢心动好礼 #链上大玩家# 夏日超级大礼包🎁参与就有机会~

👉第三期收官夜释放才艺解码❗️敬请期待🤩

🎬由金色财经 @JinseFinance ✘ Twinkle @Web3Twinkle 发起,HTX DAO @HTX_DAO 、MiniLab @Minilaboratory 总出品的第三期恋综进入上线倒计时❗️锁定明晚7.25日直播夜,浪漫即将启程🚀

👇参与方式

✅关注 @JinseFinance 、@Web3Twinkle

✅点赞并转发本条推文

✅评论区说出你的答案

⌛️开奖时间:7.29

💘心动嘉宾

@Paris13Jeanne k线教主

@chochou33 周周

@Web3_Ava Ava

@Jessiebitcoin @XIZHANG512926 Jessie

@MarcusH1319 Marcus

@garyvgroup Gary

@CryptoDiaryman Jack

@ipu_delta0 Max

💗心动观察团

@Alma_TechubNews Alma

@coolish Paul Wei

@lindazhengzheng Linda郑郑

#Web3轻综艺# #链上大玩家# #金色财经# #Twinkle# #HTXDAO# #MiniLab#

Show more

0

0

1

3

2

👉分享投机实验室发布@LabSpeculation,介绍了币圈交易员川沐的交易策略与交易体系。

川沐用 35 天将 1 万美金账户做到 100 多万美金,后又在 14 天让新的 1 万美金账户增值 200 万人民币,加起来 50 天赚了约 1000 万人民币,这一成绩使其备受关注,同时也引发了一些争议,比如实盘不公开、被质疑是返佣账户和 P 收益图,以及被指杀跟单、瞬开瞬平吃粉丝流动性等。对此川沐回应称自己确实吃流动性,但只针对跟他单的机器人,普通散户一般不会第一时间跟到单。 以下是关于其交易策略和交易体系的详细介绍:

交易策略批量百币空策略:该策略实施的前提条件是市场情绪和趋势要偏空。具体操作是在这样的市场环境下,把除了比特币之外的大市值币种,从上到下进行做空操作。这里的市值截止到两亿,因为低于两亿市值的币种暴力插针现象严重,且流动性枯竭,而市值大的币种缩水相对稳定。同时,谨慎起见,还可以规避 DEX、RWA、稳定币、借贷这几种类型的币种,因为可能存在盈利的山寨币,还有与马斯克或者奥特曼相关的 AI 代币,以及比特币和以太坊这种有 ETF 资金购买的币也不纳入做空范围,剩下的符合条件的币种则 “照单全收”。

该策略的优势在于通过分散做空降低风险。做空一个山寨币可能会因被针对或遭遇黑天鹅事件而受损,但按照市值从高到低做空几十上百个币,即使某个币出现插针或者大幅上涨几倍的情况,对整个仓位的影响也不大。平均金额开的空单数量越多,单个币爆拉带来的系统风险就越低,例如开一个币涨 10% 就亏 10%,开 10 个币,其中一个涨 10%,整体就只亏 1%,要是开 100 个币,其中一个哪怕涨 100% 也只亏 1%。而且单个币的空单金额可以设置得小一些,操作实践难度很低,甚至不用盯盘,因为几十上百个空单根本无法一一盯盘,这样也就不会因为某一个币的暴涨暴跌而影响情绪。

以川沐为例,当他的账户达到 35 万美金的时候,总共空了一百零二个币。当时他的操作是,10 亿市值以上的每个空了两万,2 到 10 亿的每个空了 1 万,1 到 2 亿的每个空了 5000。不过这堆订单最后一键全平,出现了亏损,但方向是正确的,如果当时仓位放小一点,就不会那么快触及止损,最后盈利的幅度还会很可观。关于止损止盈的设置,可以是涨 40% 止损,跌 50% 止盈,即盈亏比要在一比一以上。平仓方式既可以直接看账户整体的盈亏一键全平,也可以像收菜一样,单个币涨到目标价位就止盈,跌到目标价位就止损。

十字剪刀差策略:原理是持续爆拉的山寨币在爆拉之前,庄家的持仓方向肯定是多单,并且会跟随价格同步增加。尤其是当持仓量比市值还要高的币种,合约持仓量占市值的比例高,就说明多空的对手盘充足,合约持仓量越高甚至超过市值,就表明庄家越强,筹码也越足,那么它就有很强的拉盘动力。在拉盘的过程中,合约持仓的名义价值也会跟持仓量保持一致持续贴合增长。

当庄家准备结束操盘的时候,会先走掉自己建立的多头仓位,并转换成空头仓位。在这个过程中,合约持仓的图上就会出现一个非常显眼的特征,即价格还在上涨的时候,合约持仓的名义价值突然与持仓量分离,出现开口空洞。这时候就是庄家通过拉盘或者托盘平多,在卖出多头仓位然后建立空单。由于这个节点庄家的操作会明显大额影响到持仓量的多少,而价格的上升或者托盘会显示为名义价值可能一直在增长或者脱离了贴合的曲线,当出现持仓量在跌,名义价值在涨的情况时,大概率就是庄家手里的单子在换方向。比如当时的 OM 币,在 3 月 26 日出现十字剪刀差信号的时候,价格还在 6.5 以上,等 4 月 13 日直接就跌到了 0.37 左右,如果能把握这波行情,哪怕只开了 1000 美金的空单,收益也非常可观。Auction/Alch 这两个币也可以用来验证这个策略的有效性。

构建交易体系要点明确细分领域:首先要找到自己擅长的细分领域,这包括现货、ETF、杠杆期货、期现套利、理财产品借贷和现货搭配套利,或者利用链上工具做夹子、费率套利等多种类型。只要在某一个细分领域一直可以赚到钱或者赚钱的概率大于 50%,都值得总结成策略去反复使用。以现货交易为例,又分为长周期、中周期和短周期情绪,每种玩法对应的策略也不一样,比如易冲动没耐心的人,可能就适合持仓几天的短周期情绪操作。

具像化交易条件:确定好最适合自己的细分领域后,就需要开始具像化自己的买入卖出条件、止损条件,以及每次操作的资金配比。在确定使用策略之前,最好能通过编写量化工具爬历史数据,去回测一下自己策略的收益率,看看能不能真正保证自己的策略能执行且可盈利,然后再根据行情的变化去修正策略。

辅助要素:安全的交易场所:选择如币安、欧易这样相对知名的交易平台,或者使用链上钱包。如果选择在非常冷门的交易所执行策略,就要做好可能损失全部资金的准备,因为收益必须要和自己面临的损失成正比,否则可能出现钱赚到了但交易所跑路,或者链上 Defi 项目跑路的情况。

监测工具:针对策略的需求编写相应的监测工具,或者使用现成的通用监测工具,并且最好能够将监测信息即时发到微信或者 TG(Telegram)上,以便及时获取相关信息。

信息接收:要做到充分、全面、及时的信息接收。可以对相对有价值的推特进行监测,加入有价值的社群,尤其是那些能够提供非常多即时事件的群,社群的层次和活跃度越高越好,这样更容易发现行业最新的动态或者创新。例如 Brc20,如果信息比较广的人可能在三月十号左右就能知道有比特币铭文这个事。此外,一些财经软件如金色财经,其中的一些数据信息和经济数据预告也有一定的价值。

学习:书只能作为借鉴,因为真正赚钱的东西往往不会写在书里,投资类的知识更多是在金融市场中用钱堆出来的。可以向自己或者通过交易起家的币圈高手学习,他们每个人发财的门道都不太一样,甚至很多人亏钱的经验也非常值得学习。如果能把币圈五花八门的亏钱方式都避开,那赚钱概率肯定在 50% 以上,活到下一个牛市的概率在 99% 以上。

原则:要有原则,知道在这个市场里什么事情不能做。多看看别人是怎么亏完的,多听听他们的故事,分析总结他们亏损的原因,然后定下自己的原则,之后要时刻保持敬畏,不能越界。

心态:心态高于技术高于策略,要看淡盈亏,及时止损。亏损时要有壮士断腕的勇气,符合条件追高的时候也要有一击命中的信心,不要去追求每次交易都盈利,这样很容易在判断失误的时候造成巨大的亏损。尽量不要玩合约,因为合约最恐怖的风险就是不认错扛单加保证金,梭哈扛单最终都会血本无归,这样的例子在币圈屡见不鲜。

最后强调交易的核心是人,盈利与否取决于人本身,所以要了解自己,尤其是自己的性格弱点和优势,全面分析了解后才会明白到底适合什么样的策略,以及以怎样的心态去面对交易。

https://t.co/XRRcHL2UKJ

Show more

0

0

16

15

1

📅 04月24日 21点 UTC+8

Bybit X SignalPlus @SignalPlusCN 系列AMA

山寨币的机遇和挑战

🎙地址:

https://t.co/GLde5kPz0h

🗣️ 嘉宾&主持阵容:

Lina:Bybit华语 community lead @bybitlina

加密金猴:比特鲸全球赚社区扫地僧@CryptoJCao

Gao:A17Z 创始人@GaoHeadmaster

草莓168:实盘交易博主@Berry16888

挖矿小企鹅:crypto财经博主(段子手)@Goupenguin

💬 话题涵盖:

$OM项目做了哪些恶?

如何正确的交易山寨项目?

股神特朗普的$meme项目看法?

🚀 山寨系列项目里,还有暴富的机会吗?

Show more

0

0

0

2

2

☄️FN 破圈时刻丨加密行业走进主流视野?顶流博主「小 Lin 说」一天 500 万播放

近几天被知名财经科普 UP 主「小 Lin 说」在 YouTube、Bilibili、抖音、头条等主流平台发布的一期《一口气了解稳定币》视频刷屏,上线 24 小时播放量已超「五百万」。

这是币圈内容首次以专业、中立的姿态进入大众视野,稳定币的背景、意义以及相关法案层层展开,以科普的形式让更多的用户了解其中奥秘。

🧐我们来回顾一下小 Lin 说视频内容的精华观点总结:

1⃣美元稳定币依旧主导,但价值沉淀在「触达」端

2024 年稳定币交易量首次超过了 Visa 和 Mastercard 的年支付总量,当前主流的美元锚定型稳定币(如 USDT、USDC)虽然以美元或美债作为储备资产,但实际商业价值主要沉淀在分发环节。2024 年仅 Circle 支付给 Coinbase 的渠道分销费用就高达 9 亿美元,占其总收入的 54%,这一数据清晰展现了行业价值链的分布特征:真正的商业主导权掌握在拥有用户触达能力的平台手中。

2⃣合规性成为行业分水岭,带来「信任溢价」

视频指出,早期加密货币与洗钱关联的负面印象、过度投机属性等「原罪」,正在成为阻碍主流接纳的关键障碍。在这方面,Circle 的合规实践提供了成功范本——成功打入了美国主流金融市场。随着天才法案、香港稳定币条例以及 Mica 欧盟法案的推进,这种「合规溢价」正在重塑行业竞争格局。

3⃣稳定币背后代表的是地缘金融博弈

视频指出,美国对稳定币的监管态度本质上是美元霸权在数字时代的延伸。这种博弈态势导致传统金融机构纷纷入场:银行担忧支付结算业务被蚕食,科技巨头觊觎金融基础设施红利。尤其值得注意的是,监管机构目前仍将稳定币严格限定在支付领域,对其衍生金融服务保持高度警惕,这种政策导向将持续影响行业演进路径。

这次破圈视频的意义,恰恰在于为我们提供了一个难得的「外部视角」——透过 500 万普通观众的反馈、评论区的高频关键词,我们可以看到主流市场对加密行业的真实认知和期待——合规性焦虑与实用性质疑。

在小 Lin 说的视频中,交易所合规化与用户资产安全占据了重要篇幅,并且这部分重点提及了 @okxchinese 。正是因为对于普通用户而言,加密货币的核心疑虑并非「能否盈利」,而是「资金是否安全」。 视频评论区中,大量非币圈用户的留言也反映出了对监管合规性、资金安全性,以及是否存在「庞氏骗局」风险的担忧。这些担忧正是行业要获得广泛接纳必须跨越的门槛。

一起跟着小 Lin 说来看看圈外是如何「看待」加密用户资产安全和稳定币的:

https://t.co/SZzPyVwbHK

Show more

0

0

3

12

2

中美瑞士谈判估计也就是6号晚上才定下来,6号贝森特接受采访说中美还没有实质性磋商,7号就宣布了中美9号-12会在瑞士谈判。这里有两点需要注意的:何立峰带团到欧洲不仅是跟美国谈,还要去法国参加第十次中法高级别财经对话。相当于中美、中欧同时开始谈判,三国杀开始。之前中欧之间就电动车产业展开谈判,这次又临时把中美谈判放在欧洲、也有促使欧盟步子迈大点的意思。之前说中国在连横,欧洲跟中国一方面自主性意识觉醒另一方面也是攒跟美国谈判的手牌。

应该也就是在6号中国就在立马决定开始降息降准(一反之前跟随美联储节奏的常态),趁你疲软率先出手抢占先机,金融博弈升级。

美国之前撺掇印度挑起印巴冲突,意在跟中国的博弈。也就是6号晚上印巴进一步升级(个人觉得也是在为谈判助力讲),万万没想到印度号美欧先进战机在中国第二梯队的战机以及防空武器面前不堪一击。

一切都是可以串起来、有迹可循。

Show more

0

0

46

182

26

看到有人说嗯哼不就是个大学生吗,让我出来说两句

其实我跟很多人不太一样,我16岁就在接触基金、数藏、炒币了。那时候身边人都在打游戏、谈恋爱、蹦迪喝酒,我却在苦学K线、看财经新闻、翻微博找观点、请教圈内大佬。KYC也全是拿家里人身份认证的,因为没钱买kyc,只能用这种方式偷渡进来。当时我对家人说的理由也很直接:玩游戏要实名认证,我觉得不影响学习,帮我过一下游戏

我一直都挺叛逆,也挺喜欢博弈感强的事,尤其对金融很感兴趣,加上也确实想赚点生活费。但就算如此,我从来不鼓励身边的人进圈。不管是买现货、上合约还是打狗,我都劝他们别碰

因为这个圈子,真正难的不是赚钱,是控风险。你永远不知道一个人能不能hold住情绪,守住仓位。我自己也是在不断试错、自己扛责任

虽然赚到点钱,但对我来说,最宝贵的是那种精神上的打开,更早接触世界的方式、更深理解金融的角度。我从来不后悔进来,我觉得我就是一个对未知想要探索的普通人

Show more

0

0

36

135

13

《百万大V:猴哥教你用AI+矩阵暴力起号全攻略》

蓝鸟会成立后的第一期由 @0x99DaDa 老师发起的 #蓝鸟会# 专属Space栏目《鸟人鸟语》,

藍鳥會是鸟哥 @NFTCPS 发起并推动了这个公益性质的蓝鸟会互助组织,DD 老师 @Sandwich_lxd。(猴哥)@Web3WKong

本次Space回听链接:https://t.co/6lAlg0bvUU

"这条视频从找素材到发布只用了20分钟,现在单条广告报价够买辆特斯拉。"加密金猴(猴哥)@Web3WKong 在蓝鸟会深夜Space敲下这段话时,刚从国内某大厂的内容复盘会溜出来。这个操盘过千万级账号却坚持用马甲的神秘玩家,用最硬核的实战数据颠覆行业认知——毕竟他刚用AI矩阵帮某交易所三天薅来2万真实用户。

一、起号第一课:先学会挨骂

"快手冷启动第一条就百万播放,结果被骂到隐藏。"猴哥自曝黑历史毫不手软,"当时用AI生成土味情景剧,评论区都在喷'AI换皮怪',但隐藏前私信涌进来327个MCN邀约——骂得越狠流量越香啊兄弟们!"("快手冷启动第一个作品就一百万播放量了,不过被很多人骂,隐藏了")

他在视频号的打法更魔性:"25条视频涨8万粉,全是《三分钟看懂比特币》《钱包防丢指南》这种'小白宝典'。有同行嘲讽我内容Low,结果他们精心打磨的'区块链底层逻辑'系列播放量还没我零头多。"("视频号发了25个作品,目前已经涨了8万粉丝")

二、内容炼金术:把知识揉碎了喂给小白

当其他KOL还在纠结"专业度"时,猴哥的团队早已悟透流量密码:"千万别困在信息茧房!你觉着简单的常识,对80%用户就是新知。我们测试过,把'私钥管理'改成'数字钱包防丢指南',完播率直接翻三倍。"("要做绝大多数你觉得是小白的干货内容,做你觉得完全很简单的内容")

他举了个血腥案例:"带过个海归博士做Web3科普号,前十条视频大谈零知识证明,数据惨不忍睹。后来逼他改成《五分钟学会空投撸毛》,第二天就爆了50万播放。现在这哥们每条广告报价3万起,真香!"

三、AI流水线:把创作变成拧螺丝

猴哥掏出压箱底的AI武器库:人工+12个核心工作流

素材收集:GPTs自动爬取全网热点+用户痛点的交叉数据("x收集")

脚本生成:Claude根据"20-30岁男性+加密货币小白+深夜观看"标签输出15版开头("写作依次为 Claude 、chatgpt、grok")

视频合成:剪映AI成片5分钟生成带字幕粗剪版("剪映里面有个 ai内容成片 合成5分钟左右")

全平台分发:自定义指令让AI判断各平台黄金发布时间("全平台分发,一鱼多吃")

"上周测试用海螺AI克隆自己声音,配合即梦AI生成数字人,10分钟出了条科普视频。"他展示的最新战绩是单条视频带来200+精准客户咨询,"粉丝根本不在乎是不是真人,他们只要蹲马桶时能看懂钱包怎么用。"("AI克隆声音")

更绝的是他的赛马机制:"每天用不同AI工具生成20条视频,数据好的追投500,差的直接隐藏。上个月靠这个野路子,7天跑出个5万粉的DeFi科普号。"("ai每天自己搜集素材、自己下载、自己按照prompt写内容")

四、KOC蜂群战术:10个素人干翻1个大V

"品牌方现在学聪明了,10个真实KOC比1个虚假KOL管用十倍。"猴哥透露五月刚帮某交易所做完300人矩阵测试,"用蓝鸟会成员账号同时发'小白买币踩坑日记'话题,自然流量转化率比头部KOL高47%。"("10个蓝鸟统一发一个话题,效果好于一个kol、而价格可以差十倍")

他拆解过某千万粉财经大V的早期内容:"全是'5分钟看懂K线'这类你现在觉得low的干货,等攒够50万粉才开始穿西装讲宏观经济。"这印证了他的核心观点:"新人别学大V装逼,就做你嫌low但小白需要的内容。"("kol小的时候起号的内容绝对很low")

五、黑暗森林法则:熬过三个月见生死

"我带过的所有账号,第11条到第30条视频是死亡区间。"猴哥的团队数据揭示残酷真相:78%的新人死于这个阶段。"有个做NFT教程的兄弟,第25条视频突然爆了50万播放,因为他终于听劝把'元宇宙底层逻辑'改成'如何白嫖NFT空投'。"("普适性干货、制作简单成本低,可持续性坚持的发,6个月后,你就是大V")

他给蓝鸟会成员的保命口诀是:

前10条:用AI批量测试内容模型("制作时间足够短和成本低,你才可以坚持")

10-30条:锁定三个爆款方向日更("不要在乎大V互动,核心是内容价值")

30条后:矩阵号同步铺量("分发的流量不要白不要")

六、蓝鸟会拥抱指南:你的军火库

当其他社区还在卖课时,蓝鸟会直接给成员发"军火":

选题核弹库:幾百人的社群,每天討論熱點,互相學習,不定時的SPECE討論,各種KOL大咖賬戶拆解,

AI弹药箱:每天一群人共同研究項目,如何如何擼毛,哪個熱點新聞。

变现快车道:會裡面有正能量廣告接單,大家一起吃肉。WEB3的長期主義投資,擼毛的項目你都擼不完。反正有錢拿。

最狠的是"账号急诊室"——某成员凌晨三点发现限流,五分钟后运营官带着诊断报告现身:"背景音乐版权问题,换《大悲咒》remix版立马解封。"("凌晨两点接到会员电话...三小时就解决危机")

猴哥的终极忠告

"当你还在纠结内容质量时,聪明人已经用AI生成200条屎山然后赛马。"猴哥在蓝鸟会文档库里标注的每个案例,都是用阵亡账号的血泪写成的生存指南:

祛魅大V滤镜:"千万粉丝账号早期都是low穿地心的干货,别被他们现在的人设骗了"("大V历程其实大同小异,不需要仰视")

坚持比天赋重要:"我见过太多天才创作者死在三个月,也见过土老板用AI流水线硬生生堆出百万号"("做号核心不是内容好不好,而是你是否可以持续的低成本产出")

拥抱蓝鸟会:"上个月我们会员用会里给的《起号红黑榜》,避开六个限流坑,省下至少三个月试错时间"("蓝鸟会文档库里300个起号案例随便看")

暖心社区的生存法则

别再问"要不要坚持做内容",真正该问的是:"我的AI工作流能支撑日更三个月吗?"在这个算法为王的时代,执行力比创意更值钱——而蓝鸟会提供的,正是一套暴力破局的生存系统。

(本文100%还原猴哥@Web3WKong原话,所有案例均来自实战数据。想获取完整AI工具清单及《起号红黑榜》,欢迎私信@NFTCPS 加入蓝鸟会。)

Show more

0

0

2

6

1

“美丽大法案”的最新进展,在之前美丽大法案框架基础上最近众议院共和党领导人公布了新的减税和削减开支法案文本,计划在阵亡将士纪念日前将法案提交众议院全体表决。之后,该法案将提交参议院审议。特朗普周一对该法案表示了欢迎,并称之为“宏伟而美丽的法案”,希望在7月4日前签署成法。

跟市场紧密联系的核心内容有:

1、延续17年TCJA法案,2017年减税法案几乎惠及所有收入层级的个人,但主要受益者为高收入群体与企业。企业税减免为永久性,而个人部分则将于今年底到期。新法案不仅延长个人低税率,还计划在未来四年逐步提高州和地方税收(SALT)抵扣上限:夫妻共同申报的上限将提升至32000美元,个人申报提升至16000美元。

2、移民政策大幅度收紧

法案拨款超1400亿美元用于边境安全与移民执法。其中,逾500亿美元将用于扩建美墨边境墙及其他防御设施;约450亿美元投入拘留中心的建设与运维;另有140亿美元专用于遣返行动

3、社会福利改革:医疗与食品援助遭遇削减

法案中最具争议的部分,莫过于对医疗补助(Medicaid)的重大削减——预计十年内减少6250亿美元支出,或将导致870万人失去医保,新增无保险人数达760万。

法案新的要求:对收入超过联邦贫困线100%的人群实行共付机制;对多数健康、无子女的成年人设立工作门槛。

4、针对性的减税措施

主要面向特定群体,包括:

1)为65岁以上纳税人额外增加4000美元的标准扣除额

2)对服务行业小费收入提供减税

3)引入新的扣除机制,免除加班工资税负

4)允许购买美国产汽车的消费者在4年内抵扣最多10000美元贷款利息

5)每名子女的税收抵免额度从2000美元提升至2500美元

5、国防预算激增

法案为国防部拨款约1500亿美元,涵盖多个优先方向:

1)340亿美元用于弹药和供应链强化

2)336亿美元投入造船项目

3)200亿美元用于导弹防御与太空军力,包括支持“金色圆顶”洲际导弹防御系统——这是川普力推的战略性军备项目之一。

6、债务上限上调

目前美国政府触及债务上限,财政部正在动用“非常措施”延缓违约风险。财政部表示,这些措施最迟将在8月耗尽。根据该法案,债务上限将上调4万亿美元,为未来预算执行预留空间。

共和党党内财政保守派批评该方案未能有效遏制持续扩大的联邦赤字。根据国会联合税收委员会(JCT)的最新评估,共和党正在推进的税收法案将在未来十年内给美国财政带来3.7万亿美元的赤字。这一数字虽然在今年早些时候国会批准的4.5万亿美元预算蓝图范围内,已经引发了党内预算鹰派的不满。

当然因为已经开始动用“预算调解”程序,共和党可以绕过参议院60票的冗长辩论门槛,无需民主党协助即可通过川普的议程。

Show more

聊聊川普的“美丽大法案”(真会造词),最近几天川普开始吹风他称之为“又大又美丽”的法案,就是涵盖了减税、债务上限、去监管、支出改革等一揽子的预算法案。之前3月中众议院通过了一版预算法案,后面参议院又拿出一版新的预算框架。4月10日,美众议院以216票对214票通过推进特朗普减税及提高债务上限的预算框架议案,此前5号参议院已经投票通过了这个预算框架。

该预算案计划在十年内削减高达5万亿美元税收,并将债务上限提高5万亿美元。

预算决议获批后,共和党可开始起草立法,实施特朗普国内政策议程的关键内容,并利用“预算协调”机制进一步通过特朗普的税收、边境安全和军事优先事项法案。

预算决议案的核心意义在于启动“协调程序”,使共和党能在参议院绕过“冗长辩论”(filibuster)阻挠,仅凭简单多数票通过税改法案。这是共和党的重要立法胜利,但后续仍面临政治与程序性挑战:

1)预算案以“现行政策”(current policy)为基准,允许共和党在维持《减税与就业法案》(TCJA)即将到期的条款的同时,推进其他税改优先事项,且无需大幅削减支出。

2)党内分歧隐忧:部分保守派共和党人反对宽松的支出限制,而温和派则担忧减税可能导致医疗补助(Medicaid)或食品援助等福利缩水。

国会将于4月28日复会后加速推进立法,目标在8月休会前通过法案,协调程序的实际截止期限为2025年9月30日(本财年结束),债务上限压力(预计二季度末三季度前半段触及)可能进一步倒逼共和党行动,次法案通过有可能提前到7月份。

意义在于:

1)该预算决议获批将使特朗普实施数万亿美元减税和增加联邦政府债务的举措步入正轨。

2)该决议解锁了“预算协调”机制,这使得共和党可以在无需得到民主党支持的情况下,仅以简单多数票就通过特朗普税收等相关法案。但这将进一步破坏美两党的权力制衡机制。

3)预算决议的通过将缓解特朗普贸易政策带来的市场不确定性,同时避免今年夏季美政府可能发生的债务上限危机。

4)更大的意义则是川普竞选承诺的“减税与去监管”真正开始进入落地节奏。3月下旬有聊过https://t.co/0kxEhOL6Dy川普的政策里:关税、削减开支(D.O.G.E在做的事情)属于紧缩性政策;减税,去监管、降息属于扩张性政策。

上一任期内,川普是先松后紧(17年推动减税法案,18年发动中美贸易战);今年开始的第二任期内川普则是先紧后松(上任伊始就开始效率改革、削减开支,发动全面关税大战;而减税法案、去监管这些则还是流程中,需要时间。现在可以慢慢预期未来的减税与去监管的扩张性政策了。

当然不是现在、真正落地还需要一段时间

Show more

0

0

0

2

0

在最创新丰沛冷峻的金融财富市场中,行业创业者和投资人双方,都会遇到非常大的挑战。第一波勇于吃螃蟹的人=行业规则的建立者和守护者。

我个人来说,也很赞成把资金索回。

当交易所遇到这样的突发黑天鹅事件,把底线和原则向大家公布,日后,若是再次遇到同类型的行业危机的时候,大家都会站在一个统一原则去处理事情。

加密行业很新,慢慢建立底线+原则+守护正规交易规则还是很有必要的,有很长的路需要去探索。

最后,BG团队和家印把危机事件处理反应的很快了,及时给到了用户解决方式。

也希望加密行业越来越好

交易所的稳定安全更是用户考虑第一位!

Show more

看到有社区在讨论BG发出的律师函,我核实后,想跟大家澄清几个细节:

1、Bitget 将陆续发出8份律师函。

2、这8个账户疑似相关联的专业羊毛利益集团,是导致本次VOXEL事件的主要始作俑者,并从中不当得利超过2000万美金。

3、追回的资金,Bitget 将100% 以空投形式发放给平台用户!

4、除这8个账户外,其他所有4月20日16:00-16:30 参与VOXEL交易且已提现的用户,均无需担心!账号在周三已恢复正常,且未来也不会被追究任何责任!

5、我们将尽快发布VOXEL事件的完整事故报告,还原事件真相。

我们对此次事件给广大用户带来的不便表示歉意。Bitget 永远与社区同行,与用户同频!

Show more

0

0

36

30

14

和朋友们喝些酒,有点多,今天就话多了些,【已经开始做实盘了】。这是今年1月底在推特上答应粉丝朋友们的事儿,我没有忘。

我没有想证明什么,就是想给自己的热爱的事物和热爱交易的朋友们一起再圆一个【万倍实盘梦】。

我在进入交易和币圈前,在其它行业已经获得相对的物质自由了。在其它行业和社会世俗的跌打磨炼中,我习得的最大道理和矛盾感受就是:【成王败寇】和【高人都是扫地僧】。

世人都看结果,如你如我。企业家看营收、利润;生意人看金钱财富;艺术家拿作品说话;作家不看谈吐,看销量。

但是我这一生所遇到的老师、贵人,大多在相识时都是【扫地僧】一般的人物。我看不到他们的“结果”,他们也隐藏了一切世俗的评判标准。

我只能凭他们的只言片语,相处时的直觉感受来认定这个“大哥”。

所以可能和我成长的这一路经历有关,我更希望也更想看到在我【展示结果】前,能结识一切看懂和读懂我的朋友。

【实盘百倍千倍上了推荐榜后】,我会公布给大家我的币COIN账户名,在此之前,我专注努力做好我的交易、分享我的交易经验。如有一天,因为结果【被大家发现后】,所有在推特上发过的过往的交易经验、技术,我都会全部删除。

“如果一个人需要靠极力的外在展示来证明自我的强大,不是世界的悲哀,是你个人的悲哀”。这是我的一位老师和我说过的话。

我做过几个月的会员群,群里有老会员总私下问我:我看不懂你做这个群是为什么,是想找到能和你一起玩的朋友吗?还是想找到有天赋的徒弟?

我是想能遇到一些,在我【展示结果】前,能读懂我的人。

我并没有多么强大,也谈不上成为老师的能力。

但我会好奇,这个路途中遇到的是哪些能读懂我的少数的朋友、学生。

【在我展示结果】之前。

Show more

0

0

13

11

2

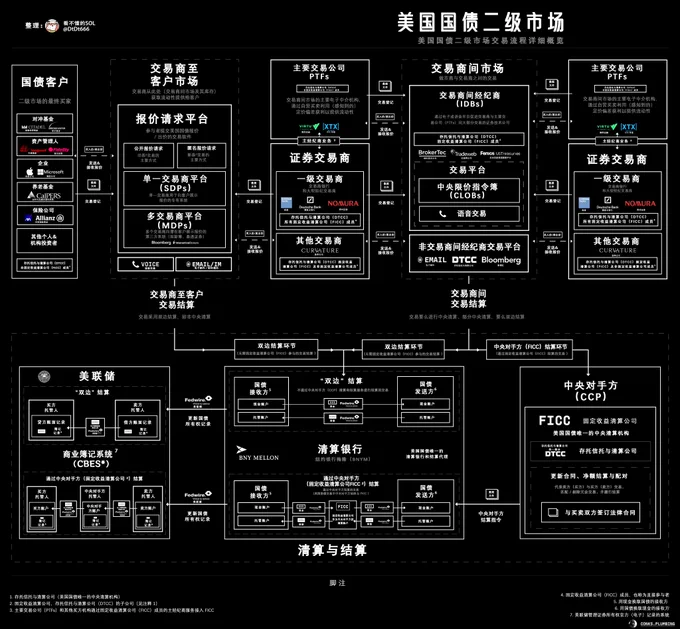

有兄弟问,美债的二级市场交易流动性框架还不明白,

究竟美国欠了多少国家的钱?还是欠了全世界的钱?

美债所产生的利息怎么还?

美国又是通过怎样的方式还债的?

会不会欠钱不还?这谢还搞不懂,希望科普一下。

为此我特意话了3个小时整理此图,方便兄弟们快速了解美国国债二级市场交易流程详细概览。

1️⃣问题一:美国究竟欠了多少钱?

根据最新数据:已经突破36万亿美元,并且还在持续增长中,

所谓美国国债(U.S. National Debt),是指美国联邦政府累积的债务,与各州政府的债务无关。

美国财政部通过发行“美国国债(U.S. Treasury Securities)”来筹资,主要有三种形式,国库券(T-Bills)、国库债券(T-Bonds)和国库票据(T-Notes)等。

2️⃣问题二:美债债主究竟是谁?

很简单,谁借钱给你,谁就是你的债主。同样道理,谁借钱给美国政府,谁就是美债债主,换句话说,持有美国国债的个人、团体、政府、机构就是美国国债的债主,这些债主主要分两大类:

1、国内债主 美国国内债主约持有美债总额的67%,呵呵,欠自己人的钱,占比最大。这些债主包括:

美国政府部门(约25%):例如社会保障信托基金、联邦退休基金等。

美国联邦储备系统(简称美联储,美国没有中央银行,美联储类似于中央银行)(约20%):美联储购买国债来执行货币政策。

美国私人投资者(约22%):包括美国的银行、公司、养老基金、个人等。

2、国外债主 美国国债的外国持有者约占国债总额的33%,这些债主主要是全球许多国家和机构,以国别计,最新的数据显示,排名靠前的几大债主国有:

日本(约1.1万亿美元):当前全球最大的美国国债持有国。

中国(约7700亿美元):近几年逐渐减持,曾经是美国国债的最大持有国。

英国(约6500亿美元)。

卢森堡、瑞士、比利时、爱尔兰、沙特、韩国等。

事实上,世界上许许多多的国家和机构或多或少都持有美国国债,从这个角度看,美国确实是“欠了全世界的钱”,但大部分债务其实是欠美国自己的国民和政府部门的钱。

3️⃣问题三:美国国债的利息付给谁?

美国每年需要支付大量的国债利息,目前,美国的国债利息支出已经超过 1万亿美元每年。这笔钱主要支付给:

美国国内的持有者(政府部门、银行、养老基金、个人投资者)。

外国政府与投资者(如日本、中国等国持有的美债也能获得利息收益)。

美国国债的利息支付方式取决于国债的类型:

1. 短期国债(Treasury Bills, T-Bills)

期限:4周、8周、13周、26周、52周

支付方式:这类国债没有定期利息支付,而是以折价方式发行,到期时按面值支付。例如:

你以 980美元 买入一张 面值1000美元 的T-Bill;

到期时政府还你 1000美元;

这 20美元 的价差就是你的利息。

2. 中长期国债(Treasury Notes & Treasury Bonds)

期限:

国库票据(T-Notes):2年、3年、5年、7年、10年

国库长期债券(T-Bonds):20年、30年

支付方式:这些国债每半年(6个月)支付一次利息,直到到期日再偿还本金。例如:

你买了一张”面值1000美元、年息5%“的10年期国库票据;

每半年会收到 $25 的利息($1000 × 5% ÷ 2);

10年后,你已经累计收到 $500 的利息,并在到期时获得本金 $1000。

3. 通膨保值国债(Treasury Inflation-Protected Securities, TIPS)

期限:5年、10年、30年

支付方式:

TIPS 的本金会根据通货膨胀(CPI指数)调整,

每半年支付一次利息,但利息是根据调整后的本金计算,所以会随着通膨变化。

4️⃣问题四:美国如何管理债务?

美国不会一次性还清国债,而是通过以下方式管理债务:

1、发行新债还旧债(滚动借贷):美国不断发行新国债来偿还旧国债,这是一种全球普遍使用的政府财政管理方式;

2、税收收入:政府每年从企业和个人收取的税收(如所得税、企业税)部分用来支付国债利息;

3、通货膨胀:由于美元是世界主要储备货币,美国可以通过货币贬值让旧债变得“更便宜”来减轻实际偿债的压力。

5️⃣问题五:美债的发行方式?

1. 透过拍卖市场发行(主要方式)

美国财政部通过公开竞标拍卖来发行国债,这些拍卖分为两种类型:

竞标拍卖(Competitive Bidding):机构投资者(如银行、基金公司、外国央行)可以提交自己愿意支付的利率和金额,财政部根据需求选择合适的标价。

非竞标拍卖(Non-Competitive Bidding):小投资者可以按政府设定的收益率购买,不需要竞标,适合个人投资者。

这些国债会被金融机构、退休基金、企业、甚至外国政府购买,然后流通到二级市场。

2. 透过二级市场交易(公开市场)

美国国债可以在金融市场上自由交易,投资者可以在市场上买卖,主要交易场所包括:

纽约证券交易所(NYSE)

电子交易平台(如Bloomberg、Tradeweb)

券商和银行间市场

这意味着,任何人(美国公民或外国人)都可以通过券商或银行购买美国国债。

3. 透过美国财政部官网直接购买

美国个人或机构可以直接在财政部的网站购买国债,这是最简单的方式之一,无需透过银行或券商。

4. 透过美联储(央行)购买(特殊情况)

美联储(Federal Reserve) 也会购买美国国债,主要用来执行货币政策,比如:

量化宽松(QE):美联储购买国债来增加市场流动性,降低利率。

缩表(QT):当美联储希望收紧货币供应时,会减少国债购买或卖出持有的国债。

5. 外国政府与央行购买

世界各国的政府和央行(如中国、日本、欧洲各国)会购买美国国债,主要出于:

持有美元储备,稳定本国货币价值。

确保资产安全,美国国债被视为全球最安全的投资之一。

这些国债一般透过拍卖市场或二级市场购买,而不是特别定向发行。

那么另外一个问题,美国为什么不会一次性还清国债?

因为他们是是通过以下方式管理债务:

1、发行新债还旧债(滚动借贷):美国不断发行新国债来偿还旧国债,这是一种全球普遍使用的政府财政管理方式;

2、税收收入:政府每年从企业和个人收取的税收(如所得税、企业税)部分用来支付国债利息;

3、通货膨胀:由于美元是世界主要储备货币,美国可以通过货币贬值让旧债变得“更便宜”来减轻实际偿债的压力。

5️⃣问题六:美国会不会赖账?

美国国债虽然数字庞大,但是否“大到无法忍受”的地步,这个问题就让美国人关心吧,我们要关心的是,会不会“欠钱不还”,不过,历史上美国还没出现过“欠债不还”或”还不起债“危机,目前,美债的信用依然坚挺,市场购买意愿依然高涨,依然是世界上最稳健的投资理财工具。

Show more

有兄弟问,昨晚美债收益率在大涨,为何说美债遭遇大抛售?美债和美债之间什么关系?这个不懂,希望科普一下。

首先要搞懂:美债价格与收益率呈反比关系

🔸美债: 指美国政府发行的国债,本质是借款凭证,票面利率(利率)在发行时固定不变。

🔸美债收益率: 反映投资者持有债券至到期时的实际年化收益,由债券的市场价格和票面利息共同决定,随市场交易实时变动。

通俗易懂举例:

因为美债是到期支付固定的本息的,比如到期支付120,而目前的价格是110,那么以110买入,就可以享受到期10$的收益。

现在如果美债上涨了,涨到115,那以115买入,就只能享受到期5$的收益,那收益率是不是就降低了?

然后美债下跌了,比如跌到105,那你再买入,就可以享受到期15$的收益,是不是收益率就大升了?

所以,美债收益率下降说明美债在涨,美债收益率上升,说明美债在跌。

那为何收益率在上升,还有人要卖呢?

需求增加: 如避险情绪升温时,投资者抢购美债推高价格,收益率下降。

供给过剩或预期恶化: 如经济复苏预期增强或通胀担忧加剧,投资者抛售美债导致价格下跌,收益率上升。

因为卖的是投机方,他们关注的不是到期收益,而是眼面前的帐面损失。而债券投机的,大多是带杠杆的,放大的,如果持续下跌就会被平仓,他们等不到拿本息的那一天,所以,越是收益率飚升,他们越是要抛售,要逃。

Show more

0

0

26

606

206

说一个Web3概念,估计99%的人不知道,我也是偶然看到OKX等机构5300万参投了一个Layer1公链@ZIGChain ,首个专注于WealthFi(Web3财富生态)的区块链,同时结合RWA(真实世界资产);

Layer1新公链层出不穷,但真正有价值支撑的项目不多。观察到ZIGChain主打“财富生成基建”的叙事,结合其背景和进展,有些亮点值得分享。今天以客观视角分析ZIGChain,以及RWA+WealthFi赛道的可能性,供大家参考!

什么是WealthFi?

WealthFi是“财富金融”(Wealth Finance)的缩写,指在Web3背景下,通过区块链技术整合DeFi(去中心化金融)、RWA(真实世界资产)和其他数字资产工具,为用户提供低门槛、高效率的财富管理和增值方式。它结合了传统金融的资产管理理念与Web3的去中心化特性,旨在让普通人更便捷地参与全球投资和收益机会。

RWA是将现实资产(如房产、黄金、债券)通过区块链代币化,变成可交易的数字资产。WealthFi则是Web3的财富管理模式,结合DeFi收益、RWA锚定和治理机制,让普通人能低门槛参与全球投资。为什么这赛道受关注?

RWA提升流动性:传统资产如房产交易门槛高,代币化后小额投资可行。

WealthFi优化收益:通过质押、挖矿、RWA分红,实现收益多元化。

全球联通:区块链消除地域限制,普通人可参与海外资产投资。

据波士顿咨询估计,RWA市场到2030年或达30万亿美元;CoinGecko数据显示,2024年WealthFi相关项目TVL超500亿美元。ZIGChain正立足这一赛道,依托真实用户和资产,探索RWA+WealthFi的落地路径。

ZIGChain是一条Layer1公链,定位于链上财富生成基础设施,旨在通过RWA和WealthFi工具降低投资门槛。它由Zignaly推出,后者是2018年成立的加密社交投资平台,拥有100万+用户,为Binance贡献了超100亿刀交易量,并持有南非FSCA牌照,合规基础扎实。

Zignaly融资背景也不弱,累计筹集5300万美元,包括2022年3月由GEM领投的5000万美元B轮融资。此外,Zignaly与DWF Labs、Disrupt、UDHC合作,设立1亿美元生态基金,支持ZIGChain上财富生成协议的开发者。

ZIGChain的核心是将Web2金融资产迁至链上,强调真实性:

真实用户:Zignaly的百万用户,主网上线(6月25日)预计60万+迁入,带来交易需求。

真实资产:数千万刀AUM通过RWA上链,自带TVL,避开冷启动难题。

真实生态:10+ dApps在测试网运行,生态基金加持,开发活跃。

WealthFi理念融入生态,通过质押、治理、收益分配,用户可实现投资、收益与管理的一体化。

ZIGChain在RWA和WealthFi结合上有几点进展:

房产代币化(RWA):与PropChain合作,将房地产上链,如迪拜公寓拆分成代币,小额投资可获租金分红,交易透明。

拉美资产(RWA):联手KiiChain,将拉美房产、农业资产上链,挖掘万亿市场流动性。

ZIGChain Card(WealthFi):与MasterCard合作,推出$ZIG加密卡,全球3800万商户可刷,RWA收益可直接消费。

ZIGStake(WealthFi):$ZIG质押提供48% APY,1.25亿$ZIG已锁仓,支持治理,兼顾收益与参与。

这些功能在测试网运行,ZIGChain通过RWA迁移资产,借助WealthFi机制优化用户收益。从业务收入回购销毁$ZIG(已销毁610万刀),模式注重长期价值。

$ZIG是ZIGChain的原生代币,其潜力体现在:

实际用途:支持交易、质押、治理,如支付ZIGChain Card费用、RWA结算、WealthFi分红。

代币机制:

回购销毁:减少流通量,控制通胀。

团队无预挖:代币社区分发,锁仓至2026年,降低抛压风险。

持币规模:3万+持币者,1.25亿$ZIG质押,流通量14%已锁。

市场表现:过去一年涨200%,近月涨20%,同期加密市场跌12.4%。

TGE窗口:TGE临近,主网上线后60万用户、数千万AUM或推高$ZIG需求。

在市场偏谨慎的环境下,ZIGChain有业务逻辑和资产支撑。TGE和主网上线是关键节点,或为$ZIG带来新机会。

一些思考

RWA为Web3提供价值锚定,WealthFi则放大用户收益,ZIGChain结合两者,依托100万用户、数千万AUM和10+ dApps,为链上财富探索新路径。$ZIG代币有清晰场景和社区支持,长期潜力值得观察。币圈变化快,但像ZIGChain这样有根基的项目,适合多看几眼。

ZIGChain官方DC链接:https://t.co/9Peu4H5h4B

Show more

1/ Institutional adoption of on-chain finance has been slow, and it’s not for lack of interest. The real challenge? Most DeFi infrastructure just isn’t built for the standards and workflows of asset managers, funds, and professional investors. Fragmented liquidity, operational hurdles, and lack of transparency keep the $127T asset management industry on the sidelines.

Show more

0

0

5

7

0

吴说获悉,据星岛日报,香港海关侦破一宗涉约 11.5 亿港元的疑似通过现金走私和虚拟资产洗钱案件,拘捕一名 37 岁本地男子及一名 50 岁非本地男子。海关指二人涉嫌以走私方式偷运现金离境,并频繁动用来历不明的资金进行大额稳定币及法币交易,金额与其财务状况不符。

海关今日突击搜查多处地点,检获电话、银行卡等物品,并根据《有组织及严重罪行条例》将二人拘捕,案件仍在调查中。https://t.co/0mulgmldIc

Show more

0

0

1

2

0

今天A股被基建吸血严重,1.2万亿的超级水电工程,还专门成立了一个央企进行执行,兜兜转转又回到靠基建刺激经济的地步

1.2万亿超级工程消息一出来,国内的债市用脚投票,经济刺激不能只靠发债放水

超级水电工程这个算不算后面的稳定主线呢,实话实说,在过去几年里面A股有各种大利好,都是一地鸡毛。

当前我虽然认为A股还处在结构性牛市的趋势没有变,但在整体资金增量不足的情况下,仍会以板块轮动+宽幅震荡上行的方式演绎,

在A股如果你瞎操作,隔几天就去追热点,频繁换股,那应该不会有好的收益,如果你手里的票有业绩,还有不错的热点,那最好的方式就是持股待涨。

美股本周迎来密集财报季,周三盘后,谷歌、特斯拉将发布二季报,周四盘后英特尔财报。

谷歌的财报应该没有太多的意外,甚至会小超市场预期,分歧在于特斯拉,

特斯拉的财报基本面也就那样,本次财报看点是马斯克又要说什么,这两天马斯克频繁发特斯拉的一些新闻,维稳股价的意图很明显。

英特尔财报不确定性很强,还是要看武哥对英特尔的下一步规划给出一些清晰的路线和目标。

对于美股大盘的走势,我认为在8月之前,整体是震荡趋势,上周公布的零售数据和失业金数据都很好,7月降息的预期基本为0,9月降息的预期目前低于50%。

现在美股的逻辑,几乎跟基本面无关,更多体现为情绪和流动性的风格,恐慌指数已经几周都处在贪婪高位,所以在没有超预期利空的情况下,大方向将维持向上。

随着8月1日越来越近,市场对关税利空的风险不屑一顾,大家习惯了TACO,这对川普来讲不是啥好事,毕竟狼来多了,市场不信,甚至欧洲、日本都不信了。

债市的风险仍在继续,日本30年期国债收益率再次接近新高,30年期美债收益率上周再次短暂突破5%,债市正在重新定价风险,这也是当前美股市场最大的潜在风险。

对于黄金来说,长线做多黄金是我主要策略,因为宏观因素上,现在还处于降息周期,区别就是降息节奏的快慢,

央行们仍在大量购金,美国财政赤字和债务压力仍不断推高,而这些是长线看多黄金的基础。

Show more

几天没有说市场了,这周标的没有到止盈目标也没有达到止损线,仓位大部分在芯片和AI应用上,目前仓位6成

跟大家分享目前市场的观点,先说华尔街传奇Scott Rubner的文章,有几个重点:

1、接下来的一个月内看多美股,重点看好美国科技、软件与AI创新企业,接下来市场是先上行,再回落,这和上周外资交易台流行观点基本类似(8月市场情绪乐观,美股仍然有一定上行空间)

2、在美股接近历史高位的背景下,散户已经连续14个交易日持续净买入现金股票,这是自2024年12月以来最长的连续散户买入力度(当时为16天)

3、机构期货持仓来看,整体仓位仍未出现过度拉伸的迹象,CTA触发位在6003点,(当前现货6280点),NQA(纳指期货)的触发位为21861点(目前现货为23006点)目前离这些中期阈值仍有较大安全空间。

4、Scott Rubner的观点是:当前做空时机不恰当,9月底配置对冲仓位,届时系统性资金或已接近满仓。

昨晚市场还有一个信息值得关注,允许美国养老金401k投资包括加密货币、黄金在内的资产。注意不是直接用钱买比特币,而是扩大401K计划的资金投向

在实际执行过程中,具体买啥是由员工自愿的,不过将加密货币纳入肯定是个好事,等于多了一份不小的资金来源。

当前市场主线还是降息,昨晚美股的纳指与标普再度创下新高,美国6月零售数据也超预期,说明当下经济面基础很好,消费也不错,

结合目前公布了财报的摩根大通、花旗、美国银行等银行股财报,净利润全线超预期,上周首领失业金的人数也减少了,显示就业稳定,这些数据本身会进一步降低美联储的降息预期

昨夜美联储理事沃勒罕见支持7月底降息25个基点,戴利也支持今年降息两次,但美联储内部对是否应该尽快降息也是存在比较大的分歧的,

比如约联储主席约翰·威廉姆斯,说目前美联储的货币政策正处于正确的位置,亚特兰大联储主席博斯蒂克说今年可能只需要再降息25个基点。

解决这种分歧就是未来的经济数据,在9月份议息会议之前,还有2个月的数据可以参考,抛开川普的压力,如果数据依旧不能反馈降息的必要性,说不定9月份降息的概率也会走低。

今晚会有7月密歇根消费者信心指数初值数据,市场交易主线还会在AI应用和芯片股这些,如果你手里的票没有涨起来,不要着急,等着补涨就行。

PS:目前做多黄金的体验一点都不好,比较痛苦。

Show more

0

0

2

6

0