Search results for CeFi

People

Not Found

Tweets including CeFi

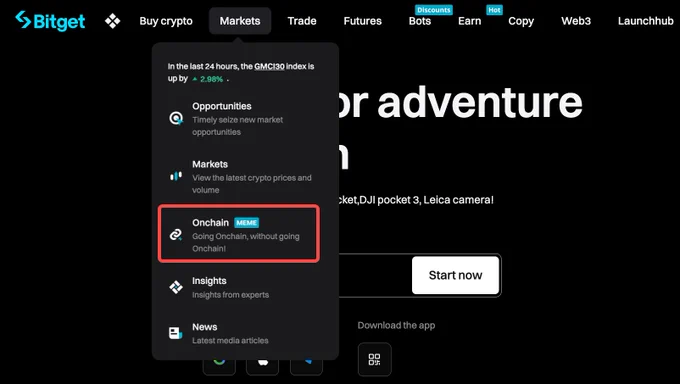

CeFi convenience x DeFi alphas - all in one click 👆

#BitgetOnchain# has landed on web.

#BitgetOnchain# is live in your browser! 💻

✔️ Trade onchain assets both on Bitget App/Web

🎯 Access smart onchain gems powered by AI

🧠 More upgrades is dropping soon

Go to Bitget website ➡️ Trade/Markets ➡️ Onchain to discover your next 100x gem 💎: https://t.co/GbrpjNWxKI https://t.co/3ERbbtOucJ

Show more

0

0

97

127

47

吴说获悉,据 Galaxy 研究,截至 2024 年末,CeFi 贷款组合规模为 112 亿美元,较 2022 年历史高点 348 亿美元下降了 68%;最大的 CeFi 贷款机构按未偿还贷款规模排名如下:Tether、Galaxy、Ledn、Coinbase 和 Maple 等;DeFi + CeFi 的市场规模约 300 亿美元,若把如 DAI 等 CDP 稳定币也算进来,市场规模超过 350 亿美元,其中 DeFi 已经占据加密借贷市场份额的 60% 以上。

https://t.co/Fof7DBIZIQ

Show more

0

0

0

0

0

前几天刷到一条讲营销的帖子

挺犀利的,当时还特意留了言

但现在怎么都找不到了

大致意思是讲

@grvt_io 目前推广重心有点跑偏

不应该全部围绕交易大赛转

而是该把自己的叙事讲清楚讲透

GRVT最大的卖点逻辑——CeFi 的流畅体验、DeFi 的资产自托管、安全合规、可扩展架构,这才是 GRVT 真正的护城河。

作为目前首个获得监管授权的 CeDeFi 交易平台,已进入小闭环阶段,实际体验中能感受到 CeFi 的顺滑 + DeFi 的主权安全 + 合规路径的三合一

GRVT 今天推出策略专区,策略投资 + 限时双重奖励同步上线:

✨推荐奖励(7月15日–7月29日)

老用户邀请新用户注册并投资 GRVT 策略,连续持仓 20 天,双方可获USDT 奖励

✨APR 加成(7月15日–8月12日)

所有策略在上线后的前两周基础收益额外 +20% APR 加成,不管盈亏都能拿。

话说GRVT的头像底色最近换成了绿色,是不是代表着从纯交易所走向策略平台的阶段转型信号啦,当然这只是猜测,感兴趣的可以趁这波策略活动试试水~~~

玩的可以走我链接:https://t.co/EtAvzOSfNw

邀请码:IE9UJ98

Show more

0

0

32

33

1

1/ After our @BinanceWallet IDO, we didn’t pause — we leveled up.

Lorenzo has evolved into an institutional-grade on-chain asset management platform, focused on tokenizing CeFi financial products and integrating them with DeFi.

At the heart of this evolution: The Financial Abstraction Layer!

Show more

0

0

56

183

83

🚨 The final summary of A Comprehensive Guide to Stablecoin Yield Strategies is now live across major platforms! Dive into the key mechanisms, risks, and best practices for earning stablecoin yields—across both CeFi and DeFi landscapes.

🔗 Read the full report👇

🌐 English

Mirror: https://t.co/tE5fWfIwUC

Substack: https://t.co/600I45BI0s

Paragraph: https://t.co/gv8q0l74Qa

Foresight News: https://t.co/2tG3Kc1sQf

🀄 中文

Mirror: https://t.co/O2c0j598Sx

Substack: https://t.co/rMGee33ktJ

Paragraph: https://t.co/ARLCPUD31C

Foresight: https://t.co/iXXidjEjVG

吴说区块链: https://t.co/VQoVDFK1Hk

PA News: https://t.co/mSb7wOMuhz

链捕手: https://t.co/c6ixq05Jhe

#Stablecoin# #DeFi# #CryptoResearch# #YieldFarming# #Web3#

Show more

0

0

2

18

3

⚡Good News:美国第一部稳定币联邦法规《GENIUS法案》正式落地,这是联邦首次承认稳定币合法存在——

1️⃣ 明确合规:稳定币要1:1美元或短债储备、每月公开资产构成。

2️⃣ 切断收益型稳定币的生路:不允许赚利息,不能像银行或 DeFi 协议那样拿钱生钱,不能搞变相收益设计。

传统稳定币不能再搞收益了,那用户还想要收益怎么办?——只能去链上找出路。

所以,收益逻辑被剥离出来,反而让 DeFi(尤其是原生利率市场)重新承担被动收入来源的角色!

✅ 利好 👉🏻 链上 DeFi 原生收益协议

Pendle:最大的结构性收益协议,给稳定币做,提供链上收益率拆分、未来收益交易。

Morpho、Spark、Aave、Compound:这类协议提供链上借贷利率和质押收益,是未来链上做息差的天然出口。

❌ 利空 👉🏻 CeFi 收益型稳定币 & 伪 DeFi 项目

那些主打稳定币 + 年化收益拉用户的项目,尤其没透明储备和合法背书的,可能会被归类为非法发行金融产品。

部分用稳定币当载体赚取固定收益的RWA 项目:如果无法满足 1:1、可审计等合规要求,可能被卡。

UST就是前车之鉴,所以《GENIUS法案》直接监管一刀切了:

你要当美元,就老老实实别搞利息。要搞利息,就别穿稳定币这层皮!

DeFi第二春,真要来了!

Show more

0

0

6

8

1

目前已证伪的赛道

Gamefi(近期稍有起色

Socialfi(Kaito找了另一个好的角度

Defi(收益不明 空投/预期价值锚定出现极大问题

Layer2(伪需求

NFT(定价问题

BTC生态(甚至不用举例

混币器

铭文 符文

技术强但市场需求错位的赛道

质押(散户无法参与

ZK(技术很强

LSD

Depin(可推理 不可训练

模块化(需求低

链抽象(需求低

跨链桥(需求低

云计算(未验证

隐私(需求低 和资金距离远

意图(莫名其妙

预测市场(poly一家独大

Layer3

——————————————————

观点预警

个人看好的赛道

支付 Payfi

部分RWA

衍生品

Sui生态

DEX

稳定币

预言机

Cefi

BTC挖矿

MCP(AI迭代

FHE

Agent

存储

MEME

数据分析

协议层产品

Show more

0

0

46

197

37

今天融资一个亿的游戏冒险岛的空投让大家都吃到肉了,我整理了最近一个月拿到大额融资和值得参与的项目:

1 、@DogeOS 基础设施Layer1

融资690万美元,由Polychain Capital 领投。

✅构建DOGE生态基建,推动链上应用开发。

2 、@0xMiden:Layer2

2500万美元,由Andreessen Horowitz、Hack VC和1kx领投。

✅ 前Meta工程师创办,专注零知识隐私保护,打造可扩展隐私区块链解决方案。

3、@go_quant:基础设施

400万美元、GSR*、Copper 领投

✅面向机构提供高性能交易平台,支持低延迟、智能路由与全面风险管理,推动全球扩展。

4、@DeribitOfficial CeFi:CEX

融资过亿,coinbase领投,刚刚29亿美元被并购

✅全球最大加密期权平台,年交易量超1.1万亿美元,与Coinbase合并加速合规与国际化发展。

5、@DoppelHQ 安全解决方案

3500 万美元 B 轮融资,Bessemer 领投

✅AI驱动品牌保护,防御钓鱼与深度伪造,服务于Coinbase等,加速生成式AI整合。

6、@SentoraHQ:RWA CeDeFi 机构 DeFi

2500万美元,包括Ripple和Tribe Capital

✅专注机构DeFi一站式服务,简化传统金融进入加密的路径,推动合规DeFi发展。

7、@ResolvLabs DeFi

1000万美元,https://t.co/ZvgB14xNHP和Maven11领投,Coinbase Ventures等参与。

✅ Delta中性稳定币协议,为LP提供稳定收益,设计详细代币经济模型和空投机制

8、@TheoriqAI:AI代理 AI

1020万美元 Hack VC领投

✅去中心化AI协议,提升Web3互动体验,通过激励性测试网引导用户参与与空投分配。

Show more

0

0

38

119

10

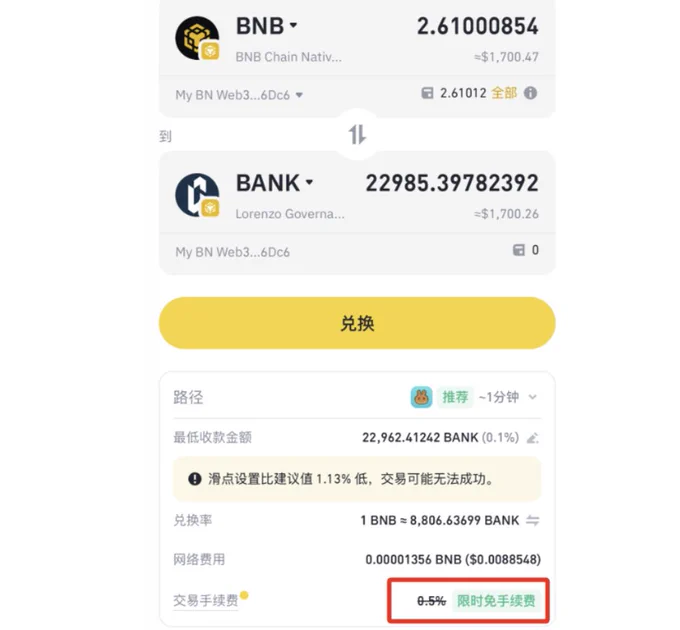

🌈 链上刷 Alpha 的好日子, $BANK 给到了👇

Lorenzo 加入了 Binance Alpha Time 活动,交易 $BANK 连续7天就能赢奖励(奖池 $5k),而且目前 Pancake 池子手续费还是 0(随时结束)

那 $BANK 怎么刷最舒服?几个小建议分享一下:

1️⃣ 磨损极低:

交易费 0.01%(当前免),配合 2M 流动性,滑点也比较低,适合刷大额/高频量,不会反复吃亏。

2️⃣ 区间波动稳定:

从 0.038-0.044、0.07-0.08,刷分同时还能做波段套利,挂合约吃费率也很舒服。

3️⃣ 多重利好预期:

Lorenzo 从 CeFi tokenization 拓展到 RWA/Payment 叙事,和 Plume、Infini 等联动后,TVL 升到 700 M。

关键的是:

👉 空投还没发,当前实际流通只有 3%,筹码极度集中,随时可能配合市场做波。

$BANK 是这波活动里少有的“逻辑通顺 + 策略可行 + 交易摩擦低”的标的,打分 + 布局一箭双雕。

只需要 Binance Wallet + PancakeSwap 即可参与!

Show more

Excited to partner with @pieverse_io to support trading on Binance Alpha with @BNBCHAIN and @BinanceWallet!

0

0

7

10

1

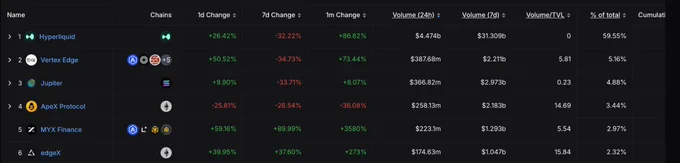

随着 BTC 再次突破 100K大关,空气中又弥漫着牛市的味道,DEX 板块也开始卷了起来。记得以前DEX还得钱包接网页操作,如今已经进化成独立 App ,纵享丝滑。

最近杰尼君就刷到一个真·能打的新选手 —— @edgeX_exchange 由 Amber Group(管理资产近 50 亿美金、累计交易额超万亿的顶级做市机构)孵化,edgeX 不仅产品力强,使用体验甚至媲美 CEX,但资产依旧全程自托管,完美实现「CEX 的手感 + DEX 的自由」。

核心优势一览:

1. 高性能 perp DEX,移动端手感直逼 CEX,功能完备,支持止盈止损、快捷开仓一应俱全;

2. 第一个融合 CeFi + DeFi 的链上资管平台,为用户提供高额的投资回报,首发 Vault APR 高达 200%,;

3. 无做市商激励计划,机构用户和真实交易用户积分获取一致,更加公平透明。

重点是,目前edgeX交易量在未发币 perp DEX 中稳居第一,流动性也仅次于 hyperliquid 和 lighter!没发币就等于有空投预期,如果你错过了 hyperliquid,这波 edgeX Alpha 赛季可不要错过。

刷分逻辑也简单粗暴,都是熟悉的流程:

下载 App ➕充值并开始交易 = 获得积分 = 等待空投

目前参与人还不多,积分获取还不卷,是低成本蹲空投的好时机!

下载地址:https://t.co/M2gWwEOTRJ

邀请码:177794056

***

本条推文不构成投资建议,DYOR。

Show more

0

0

4

3

0

Lorenzo,越来越多的项目开始做"整合"业务,Staking、Yield、套利,将这些操作统统打包成标准化产品。

越来越像新时代的"机枪池"了,在过去,DeFi日益增加的复杂性带来结构性风险,同时代币补贴后无法提供持续性的高收益,旧时代机枪池落幕,现在增加了CeFi场景,风险并未消除,但收益更加多元化。

这个赛道很挤很卷,因为做这个市场和用户都挑不出毛病,它对协议层和用户端两边都起到关键的承接作用,是非常典型的"正确的事",但需要承担的风险和责任是巨大的。

Show more

1/ After our @BinanceWallet IDO, we didn’t pause — we leveled up.

Lorenzo has evolved into an institutional-grade on-chain asset management platform, focused on tokenizing CeFi financial products and integrating them with DeFi.

At the heart of this evolution: The Financial Abstraction Layer!

Show more

0

0

0

0

0

自上次hyperliquid空投了价值近百亿u空投后,大家第一次意识到原来链上衍生品的想象力竟如此恐怖如斯,作为华语区最早期hyperliquid推广者,我也被惊到了,所以这轮我持续押注链上衍生品,力图寻找下一个hyperliquid级机会

我试了几乎所有市面上的链上衍生品,目前只有edgex能成为下一个hyperliquid

我说下原因和大家比较关注的问题

1:生态布局广,叙事够大,潜在FDV高,edgeX不光是perp dex,edgeX生态有核心4大块,perp dex,高性能L2(跟base/op一个赛道),链上资管

perp dex板块,目前从我12月底关注到现在,增长了好几倍,从defiliama的数据来看,稳居perp dex top6左右,没有发币的perp dex中排top2

高性能L2板块,官方roadmap显示,5月底6月初会出测试网。

链上资管板块,目前出了vault 1.0,实行白名单,APR200%左右,上线即被用户秒完,vault 2.0跟官方聊完,会在5月陆续开放更多策略,会结合cefi和defi双边的优势,为用户提供优质的资管策略

2:产品力足够,研发实力强,目前edgeX是目前热门的perp dex中唯一一个有手机端的,手机端丝滑程度比很多cex还强,cex该有的类似移动止盈止损,反向开仓,快捷开仓等都具备。

另外就是在产品稳定上,所有用过edgeX的用户都会发现,从没有出现过宕机问题,我说下你们看不到因素,就我接触edgeX团队的经历,他们是一帮极其谨慎细微的团队,可能在别人看来,他们节奏好慢呀,一个产品功能得打磨很久才上线

但在我看来,这是极其核心的优势,这玩意是链上衍生品呀,一个环节出现bug就完蛋了,还有一个原因就是他们不缺钱,背后也没有vc催他们,所以始终按照他们自己的节奏来

慢就是快,链上衍生品产品并不是过家家,必须建立在安全的前提下

3:积分获取难度较大,纯撸子不好撸到

根据官方edgeX Alpha 赛季第 20 周的积分分配,总共有 54544 个点分布在 1531 个地址中

把所有地址加起来也只有20000多个,卷吗?现在随便一个空投交互项目都是几十万地址

为啥分这么难获取?

那是因为edgeX 分发的积分总量本来就少呀,但空投比例不变呀,分更值钱呀,当年hyperliquid一积分给5.35个hype,一个hype高峰30美金

懂了没,因为积分总量设置的问题,别的平台动不动一个用户几万分、几十万分,尼玛总积分几百、几千亿,你看似撸了更多分,最后不值钱呀

4:Edgex的空投未来值钱吗?

根据我与官方人员的长期互动,我可以透露一些消息

因为edgeX 没有从任何vc那里融资,不是因为融不到资,我看到最近几个vc的朋友也找过去问是否要融资,目前都被拒绝掉了,原因是人家背后就是Amber Group,人家就是资本,不需要vc的钱,不需要给vc代币,杜绝了大量vc抛压盘。

edgeX的空投比例可能在代币总量的20~25%,多的我就不说,毕竟没人能保证纯撸一定就能100%赚钱发财

最后,作为hyperliquid、parti撸毛大获成功的我,我告诉大家当下及未来的空投逻辑:

不要问这个项目能撸吗?而是问,这项目牛逼吗?

因为币圈正在经历一场颠覆过去路径的风暴,一切都要回归本源,何为本源?

项目产品有吸引力吗?是伪需求还是刚性需求?有真实收入模型,还是卖币盈利模型?有真实用户吗?如果没有空投计划你还会继续用吗?

一切都要回顾本源,过去的路径你们不管是炒二级的,还是撸毛自己都能明显感觉到这轮压根使不上劲,因为你们压根没有想过问题到底在哪

所以我撸到了hyperliquid、撸到parti,而你们只有无尽的反撸和维权,而且我更加轻松,道理也很简单

我从来都没有刻意去撸空投,我只是一直在寻找牛逼的项目,随便撸个牛逼的空投,这就是症结所在

下一个步该做啥?

去体验edgeX的产品,你就简单的试下,尤其是它的app端,然后你会惊讶,卧槽,你不说这是链上衍生品,我还以为这是cex

对,就这么牛逼,谁用谁tm服气

这才是真正能打的链上产品呀,牛逼的产品呀

后面我就不多说了,走我专属edgeX邀请链接,我跟edgeX官方是长期合作关系,我的粉丝有部分优先权和福利

https://t.co/aQ8T1J8PfS

走完我链接后,加入庞教主的独家edgeX电报社区

https://t.co/j7fHfUsLNY

Show more

0

0

0

2

0

总统出手了?WLFI的稳定币USD1集成至TRON

2025年5月1日的Token2049迪拜峰会上,TRON创始人孙哥、WLFI的联合创始人Zach Witkoff

、特朗普集团执行总裁Eric Trump一起进行了座谈,同时Zach Witkoff宣布稳定币USD1被原生部署到TRON区块链上。

先给大家做个科普,USD1是什么?

USD1是WLFI推出的美元稳定币,锚定美元价值,由短期美国国债、美元存款和其他现金等价物提供背书,旨在成为一个合规、透明的稳定币,连接传统金融和加密金融,广泛应用于DeFi、CeFi以及潜在的零售支付场景。自2025年3月推出以来,截至目前市值已超过20亿美元,位列全球前七大稳定币之一。

那么USD1发行在TRON,意味着什么呢?

1/ 孙哥和特朗普家族的密切联系

要知道孙哥的身份包括:WLFI最大投资者和特朗普家族项目加密顾问,USD1的动作无疑再次印证了这一点。

2/ TRON网络的性能优势

WLFI 选择 TRON 作为 USD1 的主要区块链之一,因其技术优势契合稳定币需求。

@justinsuntron @trondao #TRONEcoStar#

Show more

0

0

43

52

28

《IOSG: 综述 Web3 消费者应用范式及投资理论思考》隐私保护和数据主权作为核心卖点在市场竞争中并没有观察到明显的优势;当发现一个应用在具有独特特征的用户范围内具备极强的留存率时,则说明其具有投资价值;团队的技术实力、市场嗅觉、自身资源需要重点关注;Web3 社交类应用仍然被市场看好;链上交易工具类应用也具备不错的潜力;支付类应用也是未来值得期待的类目之一;有机会看到会有更多类似 Hyperliquid 的产品,冲击原有 CeFi 体系。https://t.co/2QNjjWSL8T

Show more

0

0

0

1

2

🌍 Tariff wars heat up. USD assets no longer feel “safe.”

In uncertain times, owning hard assets like gold—physically and directly—is more critical than ever.

🔔 Introducing Leveraged Spot Gold Strategy with $XAUm

Long more gold with less capital.

For example, you could get up to $50K in gold exposure with just $10K.

With $XAUm, you can amplify your position up to 5x, fully backed by LBMA-accredited physical gold.

This strategy allows you to gain enhanced exposure to gold's price movements by using leverage against actual gold holdings—not futures, not options, not perpetual contracts. You're investing in real LBMA gold stored securely, while using tools to multiply your exposure.

✅ Available on @Matrixport_EN App (CeFi)

✅ Live on @PancakeSwap + @kinzafinance (DeFi)

Smarter gold. On-chain.

⚠️ Leverage magnifies both gains and losses. Use responsibly and assess your risk appetite.

Learn more here→ https://t.co/tAukgpObBc

#GoldOnChain# #XAUm# #Matrixdock# #RWA# #DeFi# #CeFi# #Gold# #crypto# #bitcoin# #stablecoin#

Show more

0

0

7

32

11

玩合约的凉大将军,竟然玩起meme币了?

研究了一下, $CVGT 其实并不是meme币,这个项目背景还是挺强的,正在做Solana生态的原生去中心化稳定币。 @convergent_so

稳定币的风终究是吹到了币圈的每个角落。

Convergent的玩法很聪明,通过和Solana生态上最大的流动性质押协议JTO合作,可以获得巨大的流动性优势。

要知道,对于新稳定币,流动性是首要问题。

其大体的逻辑是:

用户可以抵押SOL→ 质押为JitoSOL→ 铸造成USV(该项目的稳定币)→ 可用于其他Defi项目。

还有一个要关注的点是,这个是收益型稳定币。

现在美国的稳定币法案,其中有一个规定是:不允许稳定币公司给用户付息。

香港的稳定币征求意见稿也有同样的规定。

这个规则的目的其实是希望让稳定币真的变成一种支付工具,而不是一种所谓的投资收益来跟银行的存款进行相对应的竞争。

但是市场上对“生息稳定币”有非常强的需求,比如你是一个企业或大户,有大量的储备资金,其实还是非常期望能在保证安全的前提下获取稳定收益的。

如果兑换成USDT/USDC放在那里是没有任何收益的,但Tether和Circle这两家公司把无成本获取的美元自己拿去理财并吞下了收益,所以这也是可生息稳定币的机会。

而只有Web3公司做的去中心化稳定币可以在一定程度上变相绕过合规限制,将一些CeFi、DeFi理财产品包装成稳定币,给用户提供稳定收益甚至是高额收益。

这也是去中心化稳定币的最大竞争力。

总之,作为SOL上的去中心化可生息稳定币项目, $CVGT 还是有挺大想象空间的,也许能趁势而起。

我们可以持续保持关注。

Show more

真后悔了,最底部抄底的,这几个月我啥也不干拿着现货也几千万美金了😅,越想越气,听朋友的买了下sol上的项目cvgt,我打算拿两个月看看能不能暴涨,这几个月我错过太多了,但凡我几个月拿住现货也不用卖房子了,大家可以支持下我,帮我拉盘下谢谢,最近亏惨了,有闲钱的买点,让我赚下🫠 https://t.co/Nh0ozcDG41

Show more

0

0

0

1

0

解析 SEC 注册机构在同一平台下托管并交易证券和非证券资产的重要性

可能很多小伙伴都没有注意到 SEC 新任主席 Paul S. Atkins 的这段讲话,这段话非常的重要,可以说如果真的能执行的话,就打开了 加密货币 和 RWA 的又一扇窗户,并且提升了合规交易所的天花板。

先看 Paul S. Atkins 的原文(翻译)是:“我希望委员会允许 SEC 注册机构在同一平台下托管并交易证券和非证券资产。实现这一目标可以降低投资者的成本,同时让非证券交易更快地进入联邦层面的监管环境。这将是朝着实现‘超级应用(super-app)’现实可能性迈出的初步一步。”

那么这段话,为什么我会说非常重要呢?

Paul S. Atkins 表示希望 SEC 允许注册机构在同一平台下托管并交易证券和非证券资产(如加密货币、稳定币、NFT 等)。这一政策若落实,将显著推动监管一体化,加速加密资产的合规进程。

过去,传统金融(TradFi)与加密金融(DeFi 或 CeFi)存在明显分隔,监管框架割裂。Paul S. Atkins 的提议意味着加密资产可能被正式纳入美国金融体系,减少其‘边缘化’状态,同时需要解决 SEC 和 CFTC 之间的管辖权协调问题。”

可以想象成在 Coinbase 可以同时购买加密货币和美股,美债,甚至是 ETF ,并且可以直接用 USDC (在 Coinbase USDC 等同于 USD)购买。

通过这种方式可以降低投资者的交易和合规成本,使加密资产等“非证券”交易尽快纳入联邦监管,为未来的“超级应用”(Super-App)也就是“一个App打通所有金融服务”铺路。

而这还有一层的引申概念就是可以直接在纳斯达克购买 $BTC , $ETH 等基于合规的加密货币,当然这还是有别于 ETF ,但这不是重点,以后有机会我们再讲。

这代表了

1. 监管一体化与合规加速

过去传统金融(TradFi)和加密金融(DeFi 或 CeFi)是两张皮,监管割裂。这番话意味着 SEC 有意愿把两者统一在一个合规框架中。加密资产或将不再“边缘化”,而是被正式纳入美国的金融体系。

2. 为银行 / 券商进入加密业务开绿灯

目前美国的大型银行和券商多数因合规风险无法开展加密货币业务。如果 SEC 政策转向,允许这些持牌机构托管与交易加密资产,将带来大量主流资本合规入场。

3. 加密货币与美股等传统资产融合

Coinbase、Fidelity、Robinhood 等平台的“超级应用”发展可能加速。推动“Super-App”模式在美国诞生,Super-App” 是指融合性的复合交易平台,一款 App 可完成支付、交易、投融资、社交等功能。

而这就相当于推进了 RWA 在加密货币领域的应用,提前打通了 稳定币 对于传统合规资产的交易,合规的交易所可以在交易 $BTC 现货,期货的同时可以进行美股,美债,ETF,等交易,在合规领域上实现“币股统一平台。”

而对于 RWA 来说,这是一个非常重要的机会,因为确保了 RWA 并不是只会发生在链上,甚至可以双向打通传统金融和加密货币金融,甚至可以做到交易所的 #RWA# 和 链上的 #RWAFi# 的无缝连接。

如果这一方向得到国会或SEC多数委员支持,可能成为美国金融监管20年来最大的一次范式转变,对加密行业、券商、金融科技平台甚至美元全球竞争力都有深远影响。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

Show more

0

0

11

60

13

对于撸毛市场冷清的现在, 近期币安的Alpha简直是一场空投盛宴。当然也是针对部分会玩的人,不可能做到照顾每个人,二八定律一直存在。很多人一直在追分,一直在追分的路上。下面分享下刷分技巧及策略。

技巧与策略

积分分余额积分、交易积分2部分。

余额积分:100-999U得1分,1000-9999U得2分,10000-99999U得3分,100000U+得4分。个人建议交易所放10000U每天可以得3分。当然有实力的完全可以100000U+获得4分

如果长期看好未上币安交易所的Alpha代币,可以适当配置部分+交易所余额组合。

刷交易优先选择BSC链上项目,原因很简单:限时双倍交易额+限时免手续费。这里每天刷32768U(卖出不算)交易额即可获得15分。每次建议交易额不超过1000U为佳。

这里以比特币赛道的 $BANK 为例。为什么选 $BANK ?

🔸磨损低适合刷量: $BANK Pancake 交易手续费目前为限时免手续费,且交易所磨损小。

🔸抛压小控筹高:实际流通小IDO 2%+Liquidity的4%。 $BANK 空投未发,项目方也有在8%空投释放前拉盘出货的需求。

🔸走势向上适合持有: $BANK 之前一直稳涨,获利盘很多。目前Lorenzo转向RWA和Payment叙事,有很强的Binance Spot预期。

🔸震荡区间稳定适合波段: $BANK 波动区间稳定,适合刷分的同时低买高卖做日内波段。

除此之外还可以配合新推出的挑战获得额外获得 $BANK 奖励。详情见:https://t.co/rdKslHxca5

注意点:

🔸刷量时候通过链上数据监控 $BANK 交易量,若交易量下降,切换至其他高潜力 Alpha 代币。

🔸交易频率控制在每分钟 5 次以内,防止触发风控导致账户限制。

当然有能力的可以通过Binance API 自动化交易等工具来实现刷量自由

链上数据分析工具推荐:

Dune Analytics:监控 $BANK 的交易量、TVL 和活跃地址,判断其市场热度,决定是否增持。

CoinMarketCap:跟踪 $BANK 的 24 小时交易量(如 $B2 达 $7.4M),选择高流动性代币交易以提升积分效率。

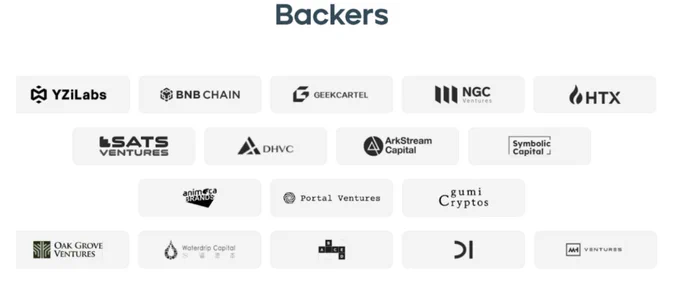

最后简单介绍下 Lorenzo Protocol

Lorenzo 构建机构级链上资产管理基础设施,通过金融服务抽象层(Financial Abstraction Layer)将 CeFi 金融产品代币化,并与 DeFi 深度融合,实现链上募资、链下执行、链上结算。

获得 YZi Labs、Gumi Cryptos、Portal Ventures、Animoca Brands 等多家机构支持。

Show more

Excited to partner with @pieverse_io to support trading on Binance Alpha with @BNBCHAIN and @BinanceWallet!

0

0

1

3

0

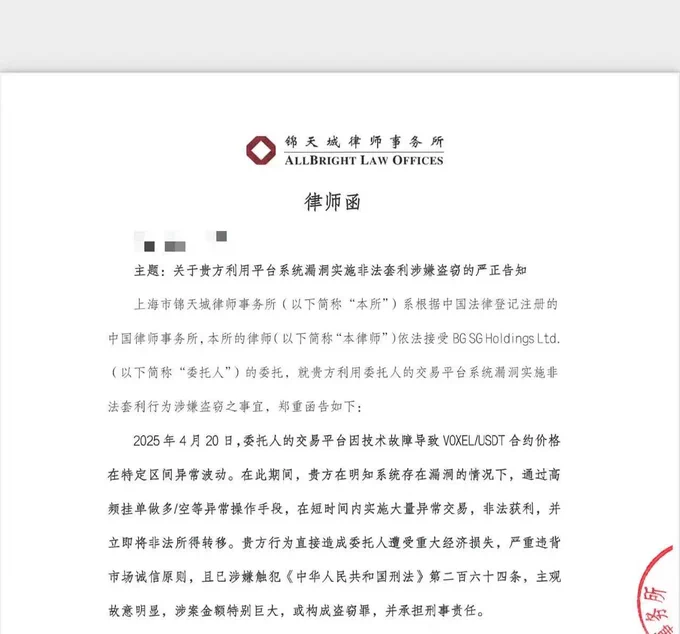

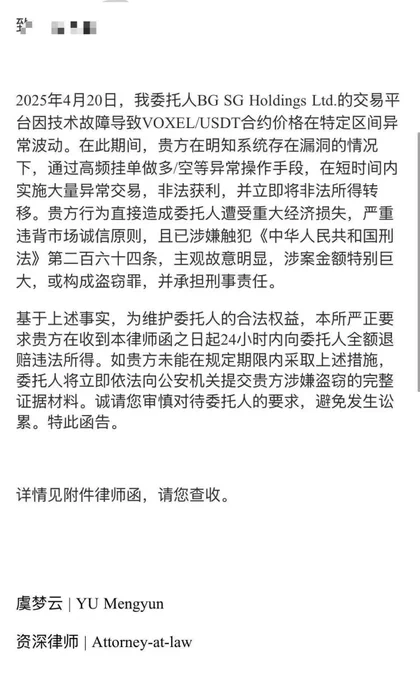

给散户发律师函了,这是认真的吗?大陆法律支持吗?

我真的很想知道这两张图是不是真的,有没有相关人士给点确切的信息!

如果是真的,我感觉这么玩会把自己玩坏!😳

这事得从几个细节看全局——

1⃣责任归属问题:平台还是用户?

$VOXEL 异常波动的本质,是Bitget系统漏洞导致的连环爆仓和异常成交。

按理说,平台作为系统提供者,对系统稳定性负绝对责任。Bug本身,是原罪。

Bug漏洞被利用,除了怪套利者,是不是还存在两个问题——

是谁让套利空间存在?

是谁把散户暴露在风险之中?

2⃣选择性执法真的没问题吗?

事情出了之后,我觉得Bitget的公关做的并不算好,安抚措施不到位,直接一刀切,导致质疑声音放大,越来越多的人开始写讨伐檄文。

这一波,也许确实是伤到了Bitget的某条动脉吧。如果说冻结账户,回滚交易,站在CEX角度可以理解,

那现在再发个律师函,相当于告诉市场——

系统出错时,赢了我们不认,输了你自己扛。

这其实是一种非常危险的信号,打击的是平台的长期信用,而不仅仅只是单笔套利。

因为这仿佛并没有解决问题,而是把“系统脆弱+信用受损”双重曝光了。

CeFi平台本来就面临流动性争夺战,这样感觉是在割掉自己的未来。

VOXEL事件之后,更多用户只会加速迁移到透明度更高、治理更规范的平台,或者转向DEX。

3⃣这个律师函到底能不能起到作用?

回归到这个律师函本身,我们假设它是真的,可能存在下面几个问题——

1,中国大陆对“加密货币交易纠纷”的法律定位很尴尬。

根据2021年中国官方定性,加密货币在大陆是非法金融活动,不受法律保护。

这意味着,一旦涉及加密货币纠纷,在大陆法院体系下,买卖行为本身就不受认可。

简单说:币圈的对赌,本质上是非法行为,谁也告不了谁。

2,律师函≠起诉。更多是施压,不具备强制力。

律师函只是民事施压的一种手段,不是法院立案通知。

在大陆环境下,尤其是涉及币圈资产的律师函,更多是威慑心理,不是真能动用公权力制裁。

3,实际执行难度极高。

涉及币圈套利,资金通常流转到境外交易所/链上地址,缺乏有效的司法执行路径。

Bitget要想真正追责套利用户,必须证明:

① 系统漏洞确实导致“非法获利”

② 获利行为触犯刑法或民法条款

③ 且行为发生在大陆司法可管辖范围内

➡️ 现实是,Bitget能做到这三点的概率,无限接近于零。

所以,他们想要的路径只是,我要报案,如果你怕真有点事被查出来,那就乖乖还钱。

4⃣我的观点——

这张律师函真实性存疑,如果是真的我认为更多是公关动作,不是真正要打一场跨境、跨法域的诉讼战。

在币圈,技术是信仰,信用是命门。系统崩了可以修,钱没了可以赚,信用塌了,基本就是死刑。

真正能震慑散户的,不是律师函,而是:

平台的系统安全

平台的信用修复能力

平台对用户权益的真实保护态度

如果一个重要的金融基础设施只靠发函来堵漏洞,那么最终失去的,绝不是一次套利的金额, 是整个生态的未来用户信任。

参考当年FTX的崩塌速度, 这是非常可怕的!

Show more

0

0

67

92

16

一觉起来币圈变天了么🚩。

$btc :93421,可惜 $eth:1755,作为10多年的e家军,一脸无奈🥲。继续看看有什么好玩的项目来做做!!!

@KaitoAI 看到yapper的建设者们现在基本都是1000+了,刚看了下还没达标太懒了,得抓紧跟上yapper们的步伐!看看最近都在搞什么?

Tako官宣了他们的用户有机会直接开通Ethos @ethos_network! 我之前有幸参与过@TakoProtocol的名人堂提问哈哈,感谢tako给出的码子,参与上了Ethos。此次的合作中@0x5f_eth是Tako 创始人系列@base中介绍的第一位创始人!另外他们准备与@0x5f_eth合作举办 Twitter Space,敬请期待!

@SuccinctLabs这个项目之前看了很多博主都在写哈哈,前面评价了一下,群友@Naive_BNB(项目都是他的哈哈!)看到评价后立马安排,然后@0xCRASHOUT 竟然给我了个码子。现在可以深度体验下项目了,外面太多输出介绍和玩法我这里就简单说个123得了!(前提门槛是要有个码子,多渠道去获得:社区,dc,直接去舔,博主有抽看看去撸个)

🗒️大同小异的介绍:@SuccinctLabs是一家专注于零知识证明(ZKP)基础设施的区块链技术公司,其核心产品 SP1 是一个高性能的零知识虚拟机(zkVM),支持开发者用 Rust 编写程序并生成 ZKP,应用于 rollups、跨链桥和 ZK 协处理器等场景。项目融资5500万美元,由 Paradigm、Robot Ventures参与融资。

🎮玩法(主网冲个10u):积极参与测试网游戏、社交任务,累积星星,并在 X/Discord 关注项目动态。

来看看 @soon_svm 最近的状态吧:

SOON 通过 Decoupled SVM、Merklization 和水平扩展实现高性能和跨链互操作性,主网和 Stack 已吸引 20+ 项目部署,桥接量和生态扩张迅速。

市场: $SOON 代币备受关注,KuCoin 盘前交易反映市场热情,社区对公平发射(无预挖、无 VC 特权)反响积极。

社区:通过 NFT、测试网任务和 Spotlight 活动,SOON 持续激励开发者与用户参与,生态活跃度高。

SOON 计划整合 ZK 证明以加速提款,引入 Firedancer 客户端提升吞吐量,并开源 Stack 吸引更多开发者。

@humafinance 在 @CalmanBTC 的cx下成功的搞了点油子进去,不过选择的是不锁仓。没那么大的信仰来进行锁仓6个月哈哈!眼下拼大资金混羽毛,我觉得这大p了。反正看着玩吧。之前也介绍过这个项目有兴趣的可以去和大户p一下。空投预期应该有个4🌟了!

还有个不错的项目:@yueya_eth一直在建设的@defidotapp项目(DeFi App 定位为“加密超级应用”,通过整合 CeFi 简易性和 DeFi 去中心化优势,提供跨链交换、收益耕作(yield farming)、永续合约等功能,强调零 gas 费和完全自托管。)其实很早期与他们团队聊过,并且拿到了xxxxx,来看看最近项目状态:

DeFi App 交易量冲至聚合器榜第三,社区期待其冲击第二甚至榜首!

@wallet(OKX Wallet)宣布与@defidotapp集成,用户可通过 OKX Wallet 在 DeFi App 上管理多链资产、进行安全交换和探索 Web3 应用,凸显其用户体验和互操作性。

坚持建设,后面会有更多惊喜!

⚠️⚠️最后说二句:

昨天看到xxxxkol微信群里在洗bitget,有些舔狗真的是看的让人无话可说,本来想着在群里直接怼,奈何吊毛是个女的。诶舔狗到最后必然一无事处,看了下这女的也没什么能耐,水货来的只会在各个cex群里吹逼也是个双婊!!难道你不舔bitget会饿死?还大义凌然在群里引导群友对一些博主的看法,说什么鬼玩意收费写黑稿,此刻一万个草泥马送给你。

虽然币圈只有三分钟记忆,但是我想说bitget的公关和手段真的是下贱至极,找一些之前与bitget关系不错博主水水给点福利送点礼物给点广子这事情就算过去了么?尼玛了个逼的不赔付,还要找一些水军及虚假博主矩阵(做假图,做秀,各大微信群引导转向舆论给真实反馈的博主泼脏水,真他妈一点逼脸都不要了)洗bg的狗你们他妈的就是畜生,在我群里只要洗的直接滚蛋,没二话!!林子大了什么🐶都有!

Show more

0

0

4

4

1