Search results for RWA,稳定币等。还真发现了一个比较有意思的项目,算法稳定币项目,蛮有趣的。项目目前还没币,传言的ca,也没官方证实,注意风险和安全,仅作为研究观察。

People

Not Found

Tweets including RWA,稳定币等。还真发现了一个比较有意思的项目,算法稳定币项目,蛮有趣的。项目目前还没币,传言的ca,也没官方证实,注意风险和安全,仅作为研究观察。

最近投研团队一直在挖掘 #SOL# 链上的创新项目,摒弃掉老掉牙的套娃概念,贴近最近的热点,比如 #Payfi# ,#RWA,稳定币等。还真发现了一个比较有意思的项目,算法稳定币项目,蛮有趣的。项目目前还没币,传言的ca,也没官方证实,注意风险和安全,仅作为研究观察。#

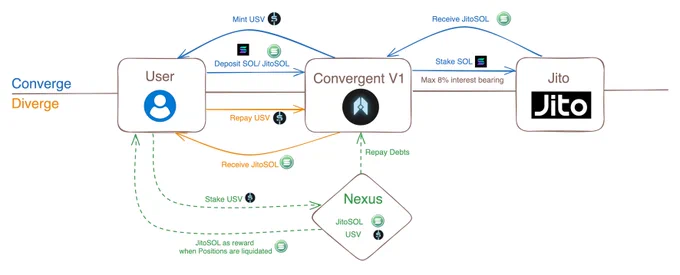

Convergent Protocol( @convergent_so) 想在 Solana 上搞一个真正去中心化的算法稳定币,叫做USV。咱们都知道现在稳定币市场 USDC、USDT 这些中心化的家伙当道,虽然方便,但总有点“命脉掌握在别人手里”的感觉。#Convergent# 就是想改变这个局面,让 Solana 生态有一个更独立、更抗审查、由社区驱动的稳定币。同时,它还想让你手里的 SOL 能更高效地“生钱”。

咱们通俗易懂,掰开揉碎了讲解一下,毕竟算法稳定币还挺复杂:

首先那个叫 #USV# 的稳定币是咋回事?

目标价就是1美元: USV 这玩意儿,跟美元是 1:1 锚定的。

怎么保持1美元?靠算法机制,不靠中心化大哥: 如果 USV 跌破1美元了(比如0.9美元): 系统会鼓励大家去市场上买便宜的 USV,然后拿回来销毁。你销毁 USV,就能以折扣价赎回你之前抵押的资产。这样一来,USV 的供应量减少,价格就往1美元回升。

如果 USV 涨过1美元了(比如1.1美元): 系统会提高你铸造新 USV 的成本(比如要抵押更多东西),这样大家就不太想去铸造新的 USV,需求降下来,价格也就慢慢回到1美元。

核心呢,不依赖 USDC,这还蛮有趣的! 这哥们强调了,它不像 #FRAX# 或者 #DAI(早期也依赖# USDC)那样需要中心化资产来维持稳定。它是用一套激励和惩罚机制来动态调节的,更纯粹。

USV 的好处: 0利息贷款、超额抵押、你的流动性质押收益(LSD yield)它不抽成、完全去中心化、抗审查、还能跟其他 DeFi 乐高积木一样随便组合。

用户怎么玩?怎么赚钱?

存 SOL,借 USV (0利息): 因为跟 #Jito# 合作,你可以把你的 SOL (主要是 JitoSOL 这种带收益的 SOL) 抵押到 Convergent Protocol 里,然后就能借出来稳定币 USV,而且是0利息的(不知道怎么做到的,是早期补贴,还是啥)!

反正这有点香。 你的 SOL 还在帮你赚钱: 你抵押的 SOL (JitoSOL) 会自动帮你获取 Solana 的质押收益和 MEV 收益。等于说,你的本金还在工作。

#USV# 的用途: 借出来的 USV 可以在 Solana 生态的其他 DeFi 项目里浪,比如去搞杠杆、组 LP (流动性提供)、借贷等等。

Nexus 系统: 你可以把 USV 存到这个叫 Nexus 的地方,能赚清算产生的收益,还能挖到他们未来的治理代币 $CVGT。 未来 V2 版本更强大: 看 V2 的图,用户、SOL、USV 之间的互动更多了。还引入了一个叫 AMO (算法市场操作控制器) 的东西,当 USV 高于1美金时,它会自动去 USV/USDC 池子里平衡价格。用户还可以质押 CVGT 代币来赚取协议手续费。

AGENTS NFT 和 FRAGMENTS 是什么鬼?

AGENTS J (NFT): 这是他们的创世 NFT 系列。说白了,就是项目方在项目正式上线前,通过 NFT 来吸引早期核心用户、建立社群、对接一些有价值的投资者/DAO 组织。持有这个 NFT 的人,未来可能有空投、白名单或者其他福利。你看他们也列举了很多合作的 NFT 项目方。

FRAGMENTS (积分系统): 在他们的代币 $CVGT 正式发行 (TGE) 之前,搞了一个积分系统。

你怎么获得积分呢?比如质押你的 AGENTS NFT、使用他们的 dApp (应用)、或者满足一些(目前还没完全公开的)追溯空投条件。这些积分,未来会按一定比例换成他们的 $CVGT 代币。这是一种很常见的早期用户激励和社区引导方式,让大家在项目初期就参与进来,贡献力量。

总的来说吧,还是蛮有意思的项目,去中心化算法稳定币是 #DeFi# 的圣杯之一,尤其是在一个公链生态里,有原生的、强大的去中心化稳定币非常重要。#Solana# 生态确实需要这样一个角色,看看能不能泡出来吧。据说是直接pumpfun公平发射,目前官方还没有ca,注意安全,蹲一波官推更新吧。任何新项目都有不确定性,团队执行能力、技术实现、市场接受度都需要时间检验,各位老板还是要 DYOR,别盲目冲。可以先关注着,看看项目后续的发展情况,尤其是 NFT 和积分系统的进展,以及最终产品上线后的实际表现。🧐纯研究,非广。

Show more

0

0

0

3

0

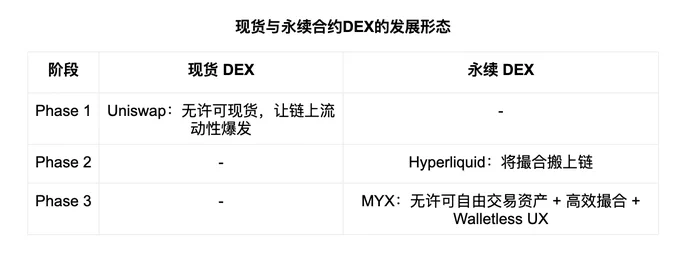

从交易者到创造者:MYX Finance 如何改变合约市场生态

—— Democratize Alpha for All. Trade Alpha, Permissionless

之前提过最近重点在关注:稳定币赛道、链上交易生态,以及一些具潜力的 AI 公链协议。

在交易赛道,目前重点跟踪的项目包括:Aster、Lighter、BackPack、Arkham、standx、Axiom等。

今天来介绍下MYX Finance @MYX_Finance

在 DeFi 的舞台上,MYX Finance 不仅是一个引人注目的名字,更是一种正在崛起的现象。作为 Linea 生态的“亲儿子”,MYX Finance 在 ConsenSys 的投资支持下崭露头角,随后迅速扩展至多链平台,并转向了深度合作的 BSC。其 TVL的暴涨并非偶然,这得益于与 BSC 官方的频繁互动,以及对早期潜力币种的精准布局。更令人瞩目的是,MYX Finance 在多个热点币合约的首发上跑在了 CEX 前面,展现了其对市场趋势的敏锐洞察和超强的执行力。

1. 项目愿景与定位

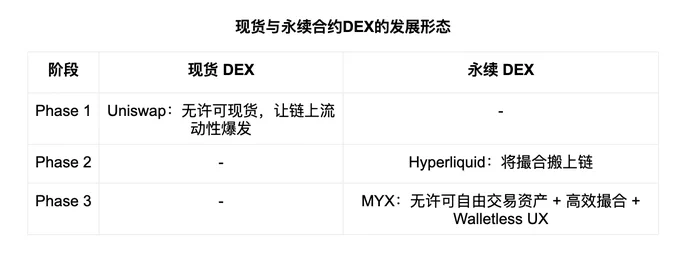

就在今天,我发现 MYX Finance 突袭式更新了它的路线图,正式宣布将全面开放链上无许可创建永续合约交易对,这妥妥的有点 Uniswap 的灵魂附体,因为它吹响了“去中心化交易自由”的号角。作为一名长期深入关注 DeFi 的用户,我认为 MYX 的目标很明确:它想成为链上永续合约市场的 Uniswap,打造一个真正由社区驱动的开放式合约交易平台。

在我研究过的数百个协议中,这种魄力着实罕见:一个永续 DEX 居然敢把交易对的上线权限完全交给用户。简单思索一下,感觉这场模式的创始对于我这样的用户来说意义重大,它的核心是将链上合约市场从“中心化上新”彻底解放出来,直接赋予用户以下三项核心权力:

✅ 无许可创建交易对:社区自主上线任何代币的永续合约,比如 Meme 币、RWA 资产、SocialFi 治理币等等,想想就觉得自由度爆棚;

✅ 流动性自由供给:作为 LP,社区无须授权地为这些长尾资产提供流动性,赚取手续费和资金费率,这让用户有机会深度参与市场;

✅ MPM 技术加持:即便交易量不高,用户依然能享受零滑点的交易体验,这让用户对小众资产的交易信心倍增。

通过这一机制,我感觉资产交易的决策权终于从中心化平台手中回到了市场参与者手中。只要社区有判断力、有信仰,就能在链上创建属于自己的市场,真正实现“我的 Alpha 我做主”。在我看来,MYX 的开放式架构正在重塑链上合约市场的基本逻辑。

在过去,新资产要上线中心化合约平台,总得经历项目方申请、平台审核等繁琐流程,效率低,某种程度上还压制了创新资产的早期流通。而现在,MYX 的开放式合约机制直接打破了这个瓶颈,能亲眼见证新资产的永续交易在链上原生发生,这不正是 DeFi 精神的完美体现吗?更让我感觉符合 Web3 精神的一点是,社区自发提供的流动性降低了新交易对的启动成本,真实反映了市场的情绪与共识,为 Alpha 的诞生和发现创造了无限可能。

2. 产品创新与技术优势

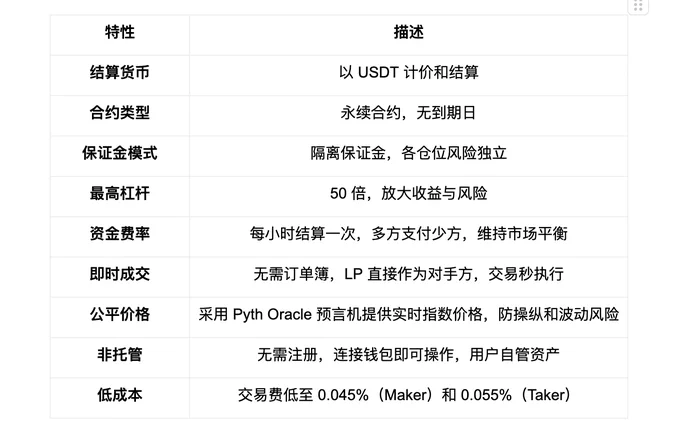

核心技术亮点:Matching Pool Mechanism(MPM)有多香?

MYX 凭什么能在永续 DEX 的赛道上一路扶摇直上?没有绝招怎么能站稳市场?让我们把本质说清楚,做到心中自然有数。

在产品设计上,MYX Finance 推出了独特的 Matching Pool Mechanism(MPM)。这一机制不再卷入多空交易的零和博弈,而是专注于高效管理和对冲风险,避免依赖交易者的亏损来盈利。这种创新显著降低了底池的资金要求,使得低流动性的 meme 合约得以实现。正因如此,MYX Finance 在其路线图中自信喊出 “Perp DEX 里的 Uniswap” 的口号,致力于推动行业向更开放、更高效的方向迈进。MPM 本质上是一种 P2Pool2P 模式,也就是“用户 - 资金池 - 用户”的撮合路径,完全不同于传统的订单簿撮合。体验之后,我发现它带来的好处简直是一套交易体验的“三件套”:

· 零滑点:不管市场深度多浅,用户成交价就是预期价,太稳了;

· 最高 50x 杠杆:效率拉满,进攻型用户简直爱不释手;

· 极致成本控制:基础交易费低至 0.05%,对高频交易者来说简直是“回血圣器”。

和其他传统 AMM 或 CLOB 模型相比,我觉得 MYX 的 MPM 架构在高杠杆交易中的优势太明显了。举个例子:在其他平台用 50 倍杠杆做多 1 BTC(约 60,000 美元),1%-2% 的滑点意味着我一进场就亏 600-1200 美元,想想都肉疼。但在 MYX 上,滑点几乎为零,这让我体验到了什么是极限效率。

技术工作原理简述

我稍微研究了一下它的原理,发现非常直观:

· 所有交易都直接与 LP 提供的资金池交互,不用操心对手方在哪;

· 系统通过算法自动匹配对手方,完全不需要订单簿,这效率确实高;

· 每笔交易都以我预期的价格成交,执行速度更是秒级,体验感满分

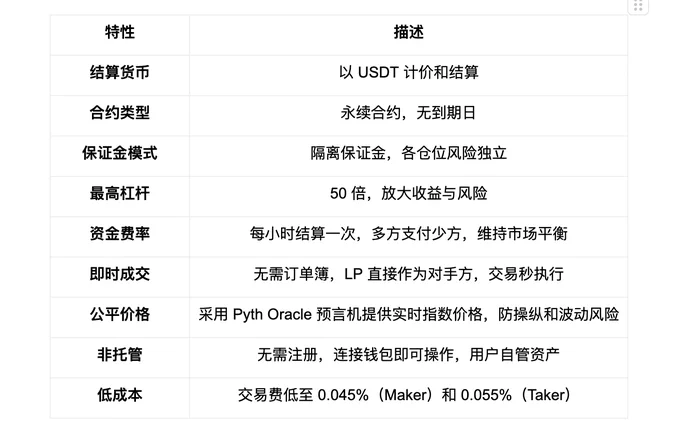

啰嗦了这么多,我干脆把 MYX 的 MPM 核心特性整理成一个表格:

用户体验:从流畅交易到跨链无感切换

讲真,一天交互一堆协议,再好的 UI 设计也让审美疲劳,坐枯禅的时候能有个机会发现协议平台设计的用心,真的会增加一些愉悦感。

MYX 在用户体验上也特别用心。刚开始用的时候,平台就推出了无 Gas 交易模式,大幅降低了我的链上操作成本,更关键是省心(我不止一次的在推文中提到过怎么通过设置 Gas 来节省交互成本)。

交易流程顺滑得让人心情大好,据说好的交易员不是对行情有感觉,而是面对行情波动时,绝对的冷静,彻底的无感,我想好的交易平台,操作起来应该也是这种感觉。

链抽象账户 UA:一次体验跃迁

MYX 已经和 Particle Network 达成了深度合作,成为首个支持 UA(Universal Account)账户的永续合约 DEX。这让我忍不住试了试,结果体验直接起飞:

· 统一账户体验:我不用再为每条链准备不同钱包,所有链上资产和交易一个账户搞定,太省心了;

· 无缝跨链交易:链间资产转移和交互就像“切换页面”一样轻松,我完全感受不到跨链的麻烦;

· Gas 智能管理:我可以用一种资产支付多链 Gas,不用每条链都准备 Gas 钱包,这一点简直不要太爽,你交互过多条链的时候,就知道这种繁琐的程度了,操作步骤指数级上升,欲哭无泪!

· 更强安全性:多签加社交恢复机制,让我觉得账户安全更有保障。

这些改进不仅解决了我用传统 DEX 时的痛点,还让我体验到了 Web2 级别的丝滑感,这就是拍大腿式的惊艳。

小结:为什么我认为 MYX 的底层设计值得重视?

用了一段时间后,我越发觉得 MYX 的创新不是某个功能的简单堆砌,而是从撮合逻辑、用户界面到钱包账户体系三位一体地重塑了我的链上永续交易体验。MPM 机制让我告别了滑点和效率烦恼,Particle UA 账户又打通了多链壁垒。这套组合拳让我觉得,MYX 构建了一个“低门槛、高效率、高扩展性”的交易场。也许,我正在见证 DeFi 从极客圈走向大众的开端。

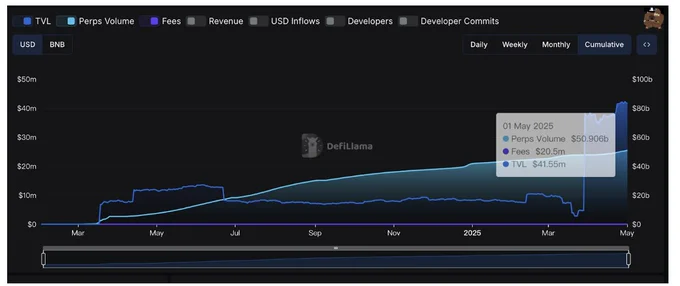

3. 市场表现与生态建设

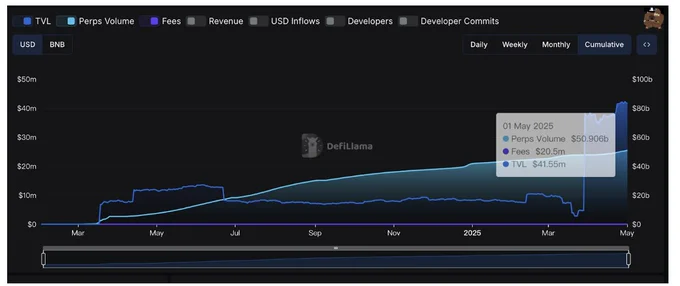

作为一个混迹协议圈的老手,我早就习惯了项目方在白皮书里吹得天花乱坠。但在 Web3 里,我知道真正值钱的不是愿景,而是数据。MYX Finance 在链上永续合约赛道交出的成绩单确实“叫好又叫座”:

· 活跃用户:超过 170,000 个独立交易地址,用户量连续 6 个月正增长,势头很猛;

· TVL 增速惊人:

·BNB Chain:上线 7 天,TVL 达到 3715 万美元,惊呆了一众人;

· 总 TVL:4121 万美元,增长速度令人咋舌;

· 交易活跃度:累计交易量 546.34 亿美元,日均交易量高达 1.2923 亿美元以上;

· 赛道地位:稳居 BSC 和 Linea 链上最大永续合约 DEX;

· 费用优势:平均费用低于 1bps,零滑点体验;

· 资本效率:达到行业均值的 100 倍。

在 DeFiLlama 等公开数据平台上看了一下,MYX 已经超过了一堆老牌对手:

·Contango V2(2868 万美元)

·APX Finance(3006 万美元)

·Satori Perp(257 万美元)

·RubyDex(2414 万美元)

·KiloEx(4500 万美元)

·Apex Omni(1527 万美元)

·edgeX(1096 万美元)

·ApeX Pro(225 万美元)

在永续合约 DEX 这么内卷的市场里,我觉得 MYX 靠高效引擎、极致费用结构和活跃交易表现,稳稳坐上了第二梯队的前几把交椅。

社区生态:从“交易即用户”到“生态即共识”

说完产品,再来聊聊我另一个感兴趣的话题:社区生态。

与其他靠交易返佣拉新的 DEX 相比较,我觉得 MYX 的社区生态简直是开了挂:MYX 把代币激励设计成了三层结构,完全满足了不同用户的参与需求:

✅ 交易型激励(宝石任务)

每交易 1 USDC 赚 1 宝石,持仓越高产出越快,按宝石数量分空投,简单公平。

✅ 推荐机制

生成 10 个邀请码,自设手续费返还比例,邀请越多返佣越高(最高 70%),VIP2 后停返,防滥用。

✅ 社交任务

关注 X、加入 Discord、转发文章等任务,赢抽奖、NFT 或 $MYX 空投,零交易也能参与。

以及跟 Particle Network 联合推出的 MY PARTI 活动

总结:MYX 社区设计的独特性

我发现 MYX 不再把我当“刷单机器”或“打新工具人”,而是从交易、传播、贡献多个维度让我感受到共建感和归属感。这不仅带来了天然的社交裂变效应,还让代币分发更公平、更黏性。用户拿到的每一枚 $MYX,背后都是一次真实的交互和参与—— MYX 建的不是用户池,而是一个共识场。

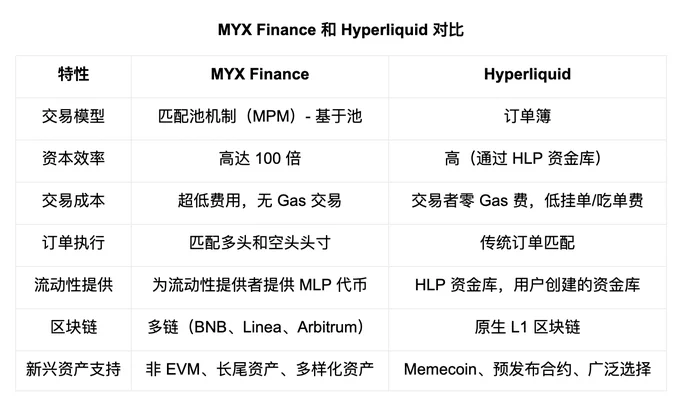

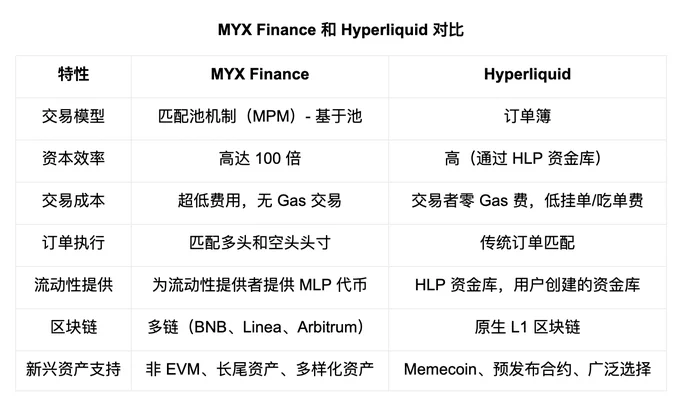

4. 对标分析:MYX vs Hyperliquid,谁是下一代 Perp DEX?

模型差异:MPM vs Orderbook

Hyperliquid 靠自研 L1 和链上 Orderbook 成了顶级永续平台,我必须承认它很能打。但我发现 MYX 走的完全是另一条路,它用 MPM 资金池撮合模型,在降低滑点、提升资本效率上跑出了自己的风格。我觉得 MYX 不是“效仿者”,而是另一个方向的“创造者”。它没把 CEX 模型搬上链,而是围绕链上属性打造了一个更开放、自动化、灵活上新的永续市场系统。

“链上 https://t.co/jxeShfl7pd”——释放资产创新的永续合约市场

从热点捕获上来说,它不只是想做另一个 DEX,而是要做永续版的 https://t.co/jxeShfl7pd,但是细细想来,我觉得 MYX 的野心不小:

快速支持热点资产:上线速度比 CEX 还快,我能捕捉 DePIN、AI、SocialFi 等热点;

支持长尾资产合约:不只有 Memecoin,我还能交易非 EVM、新链生态、治理代币,太全了;

抢占市场节奏:项目方还没官宣,我在 MYX 上已经能交易;CEX 还在评估,我已经开始布局了。

我还记得 MYX 率先上线某个 Meme 热点合约,比币安等 CEX 早了近一周交易窗口。当时很多人抓住机会,早期直接吃到了数倍波动收益,感觉自己赚翻了。这是简单的“抢着上新“吗?

这其实是对中心化垄断的一次主动拆解。MYX倾心助力用户发现Alpha,它何时跻身 Alpha,让我们也拭目以待。

战略意义:MYX 为什么能脱颖而出?

MYX 的快节奏上币策略远不止抢流量这么简单,所以,快节奏上币只是 MYX 扬名立万的打法之一,它其实在为自己的生态建护城河,在下一步大棋:

· 抢占早期 Alpha 机会:通过率先上线新兴资产合约,吸引追求高风险高回报的早期交易者,成为他们捕捉 Alpha 的首选平台。

· 差异化竞争:与依赖主流资产的传统 CEX 和部分 Perp DEX 形成差异化竞争,通过提供独特的小众资产交易,建立自己的护城河。

· 吸引高粘性用户:早期参与新兴资产交易的用户往往具有较高的风险偏好和社区归属感,能够为 MYX 带来更忠诚的用户群体。

· 探索市场前沿:通过上线各类新兴资产,MYX Finance 能够更早地了解市场趋势和用户偏好,为未来的产品迭代和战略调整提供宝贵的数据支持。

· 形态规划:再叠加上无许可上币的 Buff,我认为 MYX 的形态规划应该是:MYX = uniswap + hyperliquid

5. 估值展望:MYX 的资本故事刚刚开始

MYX Finance 已经拿到了 D11 Labs、红杉中国(HongShan)、ConsenSys、Hack VC 等顶级机构的联合投资。

根据今年 3 月的公开信息,MYX Finance 的最后一次融资后,总融资金额约为 1050 万美元。在今年初的市场低迷期,能取得这样的融资成果实属不易,充分反映了投资者对其潜力和前景的信心。这让我觉得它不只是资本看好,还有资源倾斜、合作空间和叙事基础的全面升级,红海状态加上低迷行情,每一个赛道都挤满了项目,但是大浪淘尽英雄,细分领域也只能有三两个协议能真正的跑的出来,资方已经开始下注,你看好哪个?也可以用实际行动来表示。

目前 MYX 估值约为 1.2 亿美元 FDV,但我根据它的产品潜力、TVL 增长和赛道热度判断,未来 12 个月内,我觉得 MYX 有望达到 2.5 - 3 亿美元估值区间,这只是我个人的预判,具体的情况还要看 MYX 平台的发展和市场变化。

6. 总结:MYX 如何成长为链上永续合约的现象级平台

资产发行革命:从审批制走向自治化

写到这里,我依然感觉无许可创建合约交易对简直是 MYX 的一大杀招,它让我这种用户成了 Alpha 资产的天然爆发平台。不再依赖中心化背书,资产交易的权力回到了社区和用户手里,所有人都有了更早捕捉到潜力合约机会,MYX 给用户的,是完全去中心化的合约自由权。

效率碾压:MPM 模型重塑交易体验

在高杠杆场景下,传统 AMM 滑点大、撮合慢、资本利用率低,体验很糟。而 MPM 模型的零滑点、百倍效率和秒级执行让我这种非专业的交易者都会惊叹。我觉得这不仅是优化,而是交易范式的升级。MYX 的核心技术引擎——MPM——以零滑点和高达百倍的资金效率,为专业交易者带来了前所未有的极致体验。

生态飞轮:自我驱动的价值宇宙

从资产首发到交易激励,再到社区治理,MYX 正在编织一个自我驱动的价值闭环生态系统。通过激励用户参与流动性质押、项目孵化与生态建设,MYX 构建了一个生生不息的增长飞轮。当生态参与者激增,MYX 将超越单一交易所的定义,成为 DeFi 宇宙中不可或缺的枢纽。从资产首发、交易奖励、邀请返佣到治理激励,我觉得 MYX 正在构建一个多层次生态,围绕真实交互、社交传播和资产增长运转。我能赚返佣,刷任务领空投,甚至参与社区治理设计方向,参与感十足。

正如 @RyanMYX 所言,MYX 的愿景,就是让一切都回归到一个目标:让 Alpha 民主化,惠及所有人。更少的门槛,更多的机会,完全去中心化

Everything loops back to one purpose: Democratize Alpha for All. Less gatekeeping, more opportunity, completely decentralized

https://t.co/hhb5EiGETQ

做交易平台的初心就应该是这样,交互撸毛赛道的项目方也应该这样,因为这样才是最纯粹的公平,万源同道,万法归宗。

可以预见,随着 MYX 的持续发展,未来的链上合约市场将呈现出更加多元化和蓬勃发展的景象。社区将成为创新交易对的孵化器和流动性引擎,而 MYX 则将扮演基础设施提供商的角色,赋能用户掌握早期 Alpha 的交易主动权,引领 Perp DEX 走向一个更加开放、去中心化和以社区为中心的新时代。

提示:加密市场变化莫测,投资要理性,如果想深入了解 MYX Finance 的更多细节,请移步到官网或社区一探究竟。

Show more

0

0

0

0

0

从交易者到创造者:MYX Finance 如何改变合约市场生态

—— Democratize Alpha for All. Trade Alpha, Permissionless

之前提过最近重点在关注:稳定币赛道、链上交易生态,以及一些具潜力的 AI 公链协议。

在交易赛道,目前重点跟踪的项目包括:Aster、Lighter、BackPack、Arkham、standx、Axiom等。

今天来介绍下MYX Finance @MYX_Finance

在 DeFi 的舞台上,MYX Finance 不仅是一个引人注目的名字,更是一种正在崛起的现象。作为 Linea 生态的“亲儿子”,MYX Finance 在 ConsenSys 的投资支持下崭露头角,随后迅速扩展至多链平台,并转向了深度合作的 BSC。其 TVL的暴涨并非偶然,这得益于与 BSC 官方的频繁互动,以及对早期潜力币种的精准布局。更令人瞩目的是,MYX Finance 在多个热点币合约的首发上跑在了 CEX 前面,展现了其对市场趋势的敏锐洞察和超强的执行力。

1. 项目愿景与定位

就在今天,我发现 MYX Finance 突袭式更新了它的路线图,正式宣布将全面开放链上无许可创建永续合约交易对,这妥妥的有点 Uniswap 的灵魂附体,因为它吹响了“去中心化交易自由”的号角。作为一名长期深入关注 DeFi 的用户,我认为 MYX 的目标很明确——它想成为链上永续合约市场的 Uniswap,打造一个真正由社区驱动的开放式合约交易平台。在我研究过的数百个协议中,这种魄力着实罕见:一个永续 DEX 居然敢把交易对的上线权限完全交给用户。简单思索一下,感觉这场模式的创始对于我这样的用户来说意义重大,它的核心是将链上合约市场从“中心化上新”彻底解放出来,直接赋予用户以下三项核心权力:

✅ 无许可创建交易对:社区自主上线任何代币的永续合约,比如 Meme 币、RWA 资产、SocialFi 治理币等等,想想就觉得自由度爆棚;

✅ 流动性自由供给:作为 LP,社区无须授权地为这些长尾资产提供流动性,赚取手续费和资金费率,这让用户有机会深度参与市场;

✅ MPM 技术加持:即便交易量不高,用户依然能享受零滑点的交易体验,这让用户对小众资产的交易信心倍增。

通过这一机制,我感觉资产交易的决策权终于从中心化平台手中回到了市场参与者手中。只要社区有判断力、有信仰,就能在链上创建属于自己的市场,真正实现“我的 Alpha 我做主”。在我看来,MYX 的开放式架构正在重塑链上合约市场的基本逻辑。

在过去,新资产要上线中心化合约平台,总得经历项目方申请、平台审核等繁琐流程,效率低,某种程度上还压制了创新资产的早期流通。而现在,MYX 的开放式合约机制直接打破了这个瓶颈,能亲眼见证新资产的永续交易在链上原生发生,这不正是 DeFi 精神的完美体现吗?更让我感觉符合 Web3 精神的一点是,社区自发提供的流动性降低了新交易对的启动成本,真实反映了市场的情绪与共识,为 Alpha 的诞生和发现创造了无限可能。

2. 产品创新与技术优势

核心技术亮点:Matching Pool Mechanism(MPM)有多香?

MYX 凭什么能在永续 DEX 的赛道上一路扶摇直上?没有绝招怎么能站稳市场?让我们把本质说清楚,做到心中自然有数。

在产品设计上,MYX Finance 推出了独特的 Matching Pool Mechanism(MPM)。这一机制不再卷入多空交易的零和博弈,而是专注于高效管理和对冲风险,避免依赖交易者的亏损来盈利。这种创新显著降低了底池的资金要求,使得低流动性的 meme 合约得以实现。正因如此,MYX Finance 在其路线图中自信喊出 “Perp DEX 里的 Uniswap” 的口号,致力于推动行业向更开放、更高效的方向迈进。MPM 本质上是一种 P2Pool2P 模式,也就是“用户 - 资金池 - 用户”的撮合路径,完全不同于传统的订单簿撮合。体验之后,我发现它带来的好处简直是一套交易体验的“三件套”:

· 零滑点:不管市场深度多浅,用户成交价就是预期价,太稳了;

· 最高 50x 杠杆:效率拉满,进攻型用户简直爱不释手;

· 极致成本控制:基础交易费低至 0.05%,对高频交易者来说简直是“回血圣器”。

和其他传统 AMM 或 CLOB 模型相比,我觉得 MYX 的 MPM 架构在高杠杆交易中的优势太明显了。举个例子:在其他平台用 50 倍杠杆做多 1 BTC(约 60,000 美元),1%-2% 的滑点意味着我一进场就亏 600-1200 美元,想想都肉疼。但在 MYX 上,滑点几乎为零,这让我体验到了什么是极限效率。

技术工作原理简述

我稍微研究了一下它的原理,发现非常直观:

· 所有交易都直接与 LP 提供的资金池交互,不用操心对手方在哪;

· 系统通过算法自动匹配对手方,完全不需要订单簿,这效率确实高;

· 每笔交易都以我预期的价格成交,执行速度更是秒级,体验感满分

啰嗦了这么多,我干脆把 MYX 的 MPM 核心特性整理成一个表格:

用户体验:从流畅交易到跨链无感切换

讲真,一天交互一堆协议,再好的 UI 设计也让审美疲劳,坐枯禅的时候能有个机会发现协议平台设计的用心,真的会增加一些愉悦感。

MYX 在用户体验上也特别用心。刚开始用的时候,平台就推出了无 Gas 交易模式,大幅降低了我的链上操作成本,更关键是省心(我不止一次的在推文中提到过怎么通过设置 Gas 来节省交互成本)。

交易流程顺滑得让人心情大好,据说好的交易员不是对行情有感觉,而是面对行情波动时,绝对的冷静,彻底的无感,我想好的交易平台,操作起来应该也是这种感觉。

链抽象账户 UA:一次体验跃迁

MYX 已经和 Particle Network 达成了深度合作,成为首个支持 UA(Universal Account)账户的永续合约 DEX。这让我忍不住试了试,结果体验直接起飞:

· 统一账户体验:我不用再为每条链准备不同钱包,所有链上资产和交易一个账户搞定,太省心了;

· 无缝跨链交易:链间资产转移和交互就像“切换页面”一样轻松,我完全感受不到跨链的麻烦;

· Gas 智能管理:我可以用一种资产支付多链 Gas,不用每条链都准备 Gas 钱包,这一点简直不要太爽,你交互过多条链的时候,就知道这种繁琐的程度了,操作步骤指数级上升,欲哭无泪!

· 更强安全性:多签加社交恢复机制,让我觉得账户安全更有保障。

这些改进不仅解决了我用传统 DEX 时的痛点,还让我体验到了 Web2 级别的丝滑感,这就是拍大腿式的惊艳。

小结:为什么我认为 MYX 的底层设计值得重视?

用了一段时间后,我越发觉得 MYX 的创新不是某个功能的简单堆砌,而是从撮合逻辑、用户界面到钱包账户体系三位一体地重塑了我的链上永续交易体验。MPM 机制让我告别了滑点和效率烦恼,Particle UA 账户又打通了多链壁垒。这套组合拳让我觉得,MYX 构建了一个“低门槛、高效率、高扩展性”的交易场。也许,我正在见证 DeFi 从极客圈走向大众的开端。

3. 市场表现与生态建设

作为一个混迹协议圈的老手,我早就习惯了项目方在白皮书里吹得天花乱坠。但在 Web3 里,我知道真正值钱的不是愿景,而是数据。MYX Finance 在链上永续合约赛道交出的成绩单确实“叫好又叫座”:

· 活跃用户:超过 170,000 个独立交易地址,用户量连续 6 个月正增长,势头很猛;

· TVL 增速惊人:

·BNB Chain:上线 7 天,TVL 达到 3715 万美元,惊呆了一众人;

· 总 TVL:4121 万美元,增长速度令人咋舌;

· 交易活跃度:累计交易量 546.34 亿美元,日均交易量高达 1.2923 亿美元以上;

· 赛道地位:稳居 BSC 和 Linea 链上最大永续合约 DEX;

· 费用优势:平均费用低于 1bps,零滑点体验;

· 资本效率:达到行业均值的 100 倍。

在 DeFiLlama 等公开数据平台上看了一下,MYX 已经超过了一堆老牌对手:

·Contango V2(2868 万美元)

·APX Finance(3006 万美元)

·Satori Perp(257 万美元)

·RubyDex(2414 万美元)

·KiloEx(4500 万美元)

·Apex Omni(1527 万美元)

·edgeX(1096 万美元)

·ApeX Pro(225 万美元)

在永续合约 DEX 这么内卷的市场里,我觉得 MYX 靠高效引擎、极致费用结构和活跃交易表现,稳稳坐上了第二梯队的前几把交椅。

社区生态:从“交易即用户”到“生态即共识”

说完产品,再来聊聊我另一个感兴趣的话题:社区生态。

与其他靠交易返佣拉新的 DEX 相比较,我觉得 MYX 的社区生态简直是开了挂:MYX 把代币激励设计成了三层结构,完全满足了不同用户的参与需求:

✅ 交易型激励(宝石任务)

每交易 1 USDC 赚 1 宝石,持仓越高产出越快,按宝石数量分空投,简单公平。

✅ 推荐机制

生成 10 个邀请码,自设手续费返还比例,邀请越多返佣越高(最高 70%),VIP2 后停返,防滥用。

✅ 社交任务

关注 X、加入 Discord、转发文章等任务,赢抽奖、NFT 或 $MYX 空投,零交易也能参与。

以及跟 Particle Network 联合推出的 MY PARTI 活动

总结:MYX 社区设计的独特性

我发现 MYX 不再把我当“刷单机器”或“打新工具人”,而是从交易、传播、贡献多个维度让我感受到共建感和归属感。这不仅带来了天然的社交裂变效应,还让代币分发更公平、更黏性。用户拿到的每一枚 $MYX,背后都是一次真实的交互和参与—— MYX 建的不是用户池,而是一个共识场。

4. 对标分析:MYX vs Hyperliquid,谁是下一代 Perp DEX?

模型差异:MPM vs Orderbook

Hyperliquid 靠自研 L1 和链上 Orderbook 成了顶级永续平台,我必须承认它很能打。但我发现 MYX 走的完全是另一条路,它用 MPM 资金池撮合模型,在降低滑点、提升资本效率上跑出了自己的风格。我觉得 MYX 不是“效仿者”,而是另一个方向的“创造者”。它没把 CEX 模型搬上链,而是围绕链上属性打造了一个更开放、自动化、灵活上新的永续市场系统。

“链上 https://t.co/jxeShfl7pd”——释放资产创新的永续合约市场

从热点捕获上来说,它不只是想做另一个 DEX,而是要做永续版的 https://t.co/jxeShfl7pd,但是细细想来,我觉得 MYX 的野心不小:

快速支持热点资产:上线速度比 CEX 还快,我能捕捉 DePIN、AI、SocialFi 等热点;

支持长尾资产合约:不只有 Memecoin,我还能交易非 EVM、新链生态、治理代币,太全了;

抢占市场节奏:项目方还没官宣,我在 MYX 上已经能交易;CEX 还在评估,我已经开始布局了。

我还记得 MYX 率先上线某个 Meme 热点合约,比币安等 CEX 早了近一周交易窗口。当时很多人抓住机会,早期直接吃到了数倍波动收益,感觉自己赚翻了。这是简单的“抢着上新“吗?

这其实是对中心化垄断的一次主动拆解。MYX倾心助力用户发现Alpha,它何时跻身 Alpha,让我们也拭目以待。

战略意义:MYX 为什么能脱颖而出?

MYX 的快节奏上币策略远不止抢流量这么简单,所以,快节奏上币只是 MYX 扬名立万的打法之一,它其实在为自己的生态建护城河,在下一步大棋:

· 抢占早期 Alpha 机会:通过率先上线新兴资产合约,吸引追求高风险高回报的早期交易者,成为他们捕捉 Alpha 的首选平台。

· 差异化竞争:与依赖主流资产的传统 CEX 和部分 Perp DEX 形成差异化竞争,通过提供独特的小众资产交易,建立自己的护城河。

· 吸引高粘性用户:早期参与新兴资产交易的用户往往具有较高的风险偏好和社区归属感,能够为 MYX 带来更忠诚的用户群体。

· 探索市场前沿:通过上线各类新兴资产,MYX Finance 能够更早地了解市场趋势和用户偏好,为未来的产品迭代和战略调整提供宝贵的数据支持。

· 形态规划:再叠加上无许可上币的 Buff,我认为 MYX 的形态规划应该是:MYX = uniswap + hyperliquid

5. 估值展望:MYX 的资本故事刚刚开始

MYX Finance 已经拿到了 D11 Labs、红杉中国(HongShan)、ConsenSys、Hack VC 等顶级机构的联合投资。

根据今年 3 月的公开信息,MYX Finance 的最后一次融资后,总融资金额约为 1050 万美元。在今年初的市场低迷期,能取得这样的融资成果实属不易,充分反映了投资者对其潜力和前景的信心。这让我觉得它不只是资本看好,还有资源倾斜、合作空间和叙事基础的全面升级,红海状态加上低迷行情,每一个赛道都挤满了项目,但是大浪淘尽英雄,细分领域也只能有三两个协议能真正的跑的出来,资方已经开始下注,你看好哪个?也可以用实际行动来表示。

目前 MYX 估值约为 1.2 亿美元 FDV,但我根据它的产品潜力、TVL 增长和赛道热度判断,未来 12 个月内,我觉得 MYX 有望达到 2.5 - 3 亿美元估值区间,这只是我个人的预判,具体的情况还要看 MYX 平台的发展和市场变化。

6. 总结:MYX 如何成长为链上永续合约的现象级平台

资产发行革命:从审批制走向自治化

写到这里,我依然感觉无许可创建合约交易对简直是 MYX 的一大杀招,它让我这种用户成了 Alpha 资产的天然爆发平台。不再依赖中心化背书,资产交易的权力回到了社区和用户手里,所有人都有了更早捕捉到潜力合约机会,MYX 给用户的,是完全去中心化的合约自由权。

效率碾压:MPM 模型重塑交易体验

在高杠杆场景下,传统 AMM 滑点大、撮合慢、资本利用率低,体验很糟。而 MPM 模型的零滑点、百倍效率和秒级执行让我这种非专业的交易者都会惊叹。我觉得这不仅是优化,而是交易范式的升级。MYX 的核心技术引擎——MPM——以零滑点和高达百倍的资金效率,为专业交易者带来了前所未有的极致体验。

生态飞轮:自我驱动的价值宇宙

从资产首发到交易激励,再到社区治理,MYX 正在编织一个自我驱动的价值闭环生态系统。通过激励用户参与流动性质押、项目孵化与生态建设,MYX 构建了一个生生不息的增长飞轮。当生态参与者激增,MYX 将超越单一交易所的定义,成为 DeFi 宇宙中不可或缺的枢纽。从资产首发、交易奖励、邀请返佣到治理激励,我觉得 MYX 正在构建一个多层次生态,围绕真实交互、社交传播和资产增长运转。我能赚返佣,刷任务领空投,甚至参与社区治理设计方向,参与感十足。

正如 @RyanMYX 所言,MYX 的愿景,就是让一切都回归到一个目标:让 Alpha 民主化,惠及所有人。更少的门槛,更多的机会,完全去中心化

Everything loops back to one purpose: Democratize Alpha for All. Less gatekeeping, more opportunity, completely decentralized

https://t.co/hhb5EiGETQ

做交易平台的初心就应该是这样,交互撸毛赛道的项目方也应该这样,因为这样才是最纯粹的公平,万源同道,万法归宗。

可以预见,随着 MYX 的持续发展,未来的链上合约市场将呈现出更加多元化和蓬勃发展的景象。社区将成为创新交易对的孵化器和流动性引擎,而 MYX 则将扮演基础设施提供商的角色,赋能用户掌握早期 Alpha 的交易主动权,引领 Perp DEX 走向一个更加开放、去中心化和以社区为中心的新时代。

提示:加密市场变化莫测,投资要理性,如果想深入了解 MYX Finance 的更多细节,请移步到官网或社区一探究竟。

Show more

0

0

0

1

0

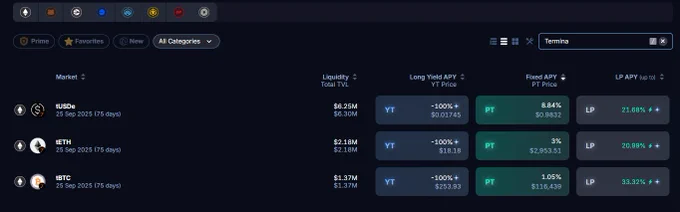

🧐Terminal × Pendle,链上收益市场的生产端终于成型丨用tUSDe撬动60倍积分收益!

前几天写过Pendle上新了Terminal的三个池子,我自己也参与了一些;

今天回头一看,tUSDe 的 TVL 已经火速超过 4600 万美金,市场的反馈比我预期更快,热情也更高。

如果你对积分倍率和收益结构比较敏感,大概率也会注意到——tUSDe 的激励倍率是所有池子里最重的(60x Root + 50x Sats )。

光是 50x SATS 积分,就已经接近 10% 的年化,再叠加 Terminal 的 Root 积分、以及未来可能与 $TML (Converge 链的原生 Token)挂钩的空投预期,现在参与 Terminal 预存的性价比,在整个积分赛道里都算是顶配水平!

1⃣Terminal——目前 DeFi 世界里最接近机构服务平台的存在之一

@Terminal_fi 是Converge链的dex,定位是一个更偏机构侧的流动性枢纽,专注于推广收益型稳定币的使用和资产结构化交易。

简单说一下它的含金量:

它是贝莱德(通过 Securitize)背书的合规收益市场,服务对象是像 Ethena、Maple、Ondo、Centrifuge 这样已经在布局 RWA 或收益型稳定币的 TradFi 参与者。

很多人还没看清楚这几方的关系,你可以这样简单理解——

Ethena:做资产发行,发 USDe 和 sUSDe

Converge:做底层结算,提供清算结算和稳定性

Terminal:做交易层,帮这些资产做结构化、做流动性、做通路

再叠加上一层Pendle:做收益层,帮这些资产做初期冷启动和激励落地。

可以想象一下:

如果未来机构的资金真要进 DeFi,他们绝对不是像我们散户这样,直接打开钱包上的Uniswap就挂单交易,而是通过 Terminal 这样的场景,走合规、拆分资产结构,再送到链上去做交易或者结构化收益。

而我们现在看到的 tUSDe,正是来自 Ethena 的结构性收益资产,在 Terminal 上的载体之一。

2⃣为什么 tUSDe池子值得参与?

先说理解,tETH 和 tBTC 其实更多是补充型资产,真正的机构级核心货币,是 tUSDe,也是三个池子中结构性参与价值最高的。原因——

1)tUSDe 背后是 USDe / sUSDe,它们是 Ethena 发行、跑了 10 个月就做到 $6B 的收益型稳定币。收益逻辑不是 staking 或波动套利,而是 delta-neutral,对冲后的 funding 结构。

这类结构,是传统资产管理机构最熟悉的,也是他们最愿意参与的收益模型。

2)tUSDe 是第一个 Terminal 大规模引流的资产,冷启动主力。本轮 Terminal 预存总 TVL 超过 1 亿美金,其中70%都集中在tUSDe上。

3) @pendle_fi 是 Terminal 首个合作协议,在这波冷启动里承担了超过 71% 的增长来源,给的积分倍率优于裸持 USDe:

单池60x Root + 50x Sats,同时叠加LP的vependle奖励,相当于同一笔资金,打通了多条激励路径,组合效率极高,很适合散户轻量参与。

3⃣DeFi下半场:稳定币的利差战争,才刚刚开始

DeFi 这两年其实陷入了一个很怪的状态——协议创新还在卷,一直在往复杂玩,但其实整个结构是越来越空的,尤其是在很多资产波动过大预期不足的情况下,真正能带来增量资金的项目越来越少。

真正有规模的流动性、稳定的利差、低波动资产,都还藏在链下。

传统金融那边,其实早就开始盯着这块。

自从 Genis 法案落地,像BlackRock、Securitize 的动作越来越密集,说明一个基本判断:

他们对收益型稳定币的需求正在爆发式增长。

可以预见——

过去的 DeFi,是 Degen 玩家为主导的收益组合舞台;

接下来的 DeFi,会是机构用稳定币打收益管理战的聚合场。

而Terminal 背后恰好站着 Converge(清算层)和 Ethena(资产发行方),再加上Pendle清晰的结构性收益,等于是做了一次实验演示:

一条传统金融 → 稳定收益资产 → 可组合化入口的链条正在成型,而 tUSDe 池子就是这条路径第一个向用户开放的落脚点。

所以你很难找到一个不去参与的理由!

现在PT-tUSDE年化收益13%,YT和LP都可以获得60X的Terminal积分和50X的Ethena Sats积分。我建议可以分仓配置点,先上车占个位置再说!

可以通过以下几个入口👇👇

✅Pendle存款(推荐,收益更高):https://t.co/rHFUMmOwEJ

✅官方存款:https://t.co/kWsFiM8gFx

可以进Pendle的中文社区,找找看有没有收益更高的参与方法!https://t.co/VXk5k7lA2Y

Show more

⚡️发现 Pendle 上线了 Terminal 的新池子,先放点进去试试水——

看了下上线的几个资产:tUSDe、tETH、tBTC,尤其是 tUSDe,天然适合 PT/LP 玩法。

现在正值预存阶段,有额外的积分加成,性价比比较高:

🔺Terminal 自家 60x Root 积分

🔺叠加 50x Ethena Sats

🔺存 tETH 还能撸 Etherfi 积分

Terminal 这个项目可能很多人不了解,它主打的是给机构资产配流动性的 yield trading DEX,挂在 Converge 上,定位偏向 TradFi 接入。

说实话,现在像 @pendle_fi 这种已经把收益拆得很细的协议,后续能走得更远的关键,就是怎么把自己嵌进更大体量的金融体系中。这点上,Terminal 的定位还蛮对味的。

我这边先搞了点 PT 和 LP,如果后面 Terminal 起量,有机会吸引一波机构流动性进来。

到时候如果再开放抵押借贷,就可以直接接 Morph 的杠杆搞理财了!

现在tUSDE PT利率8.8%,LP利率21.6%,可以关注一下:https://t.co/808Qiwrw1U

@tn_pendle

Show more

0

0

3

3

0

TRON :RWA落地的低调跑道

Real World Assets (RWA) 是今年大热叙事。从债券、信用凭证,到黄金、房产,大家都在谈链上映射现实资产,让加密不只是炒作,而是能真正对接传统金融。但说到底,大多数项目仍停留在试点阶段。落地,仍然是个问号。

1/ ETH 上项目多,人一多起来 Gas 费会超高

2/ Solana、Polygon、L2 各有方案,但用户端几乎无感

一句话总结就是:发得出来,但用不起来

反观 TRON,它早就默默跑起了链上支付的真实场景

TRON 或许没有传统金融机构的背书,也不靠监管加持来博信任,但它背后的资源调动能力、资金实力和产业闭环,本身就构成了一套完整的金融系统。

1/ Kripton + USDT 在阿根廷等高通胀地区跑出了用链上稳定币完成日常消费

2/ MoonPay + TRX 为美国用户提供了法币购入通道

3/ TRC20-USDT 日转账超 200 万笔,平均金额达 200 亿美元

如果RWA 真要走向落地, TRON 会不会是那条被忽视的跑道?

假设未来某一天,RWA 不再是为机构设计的票据系统,而是真正走向用户侧,比如:

1/ 代币化债券 + USDT 自动兑付

2/ 挂钩黄金的稳定资产对冲汇率

3/ 租赁、分期、跨境结算等轻量资产直接上链

那最适合跑这些场景的,一定不是速度慢的主流公链。反而是TRON 这样已有支付基础设施、稳定币覆盖广的链 。它可能不会发债,也不会代表监管信用,但它是目前最适合能让 RWA 落地的地方。

TRON 会加入 RWA 赛道吗 ?

TRON 没有走在 RWA 热门链名单里,但它已经接住了稳定币的全球流动。接下来,谁能成为下一个能跑现金流、跑真实资产落地的场域,还真不好说。

就看 @justinsuntron 有没有意向往这方面发展了 🤔

@trondaoCN #TRONEcoStar#

Show more

0

0

24

47

19

刚才观察bn Alpha标的的时候发现 $Bank 暴涨了,扫了一圈推特没看到什么特别的消息,但估计团队也是蛰伏洗盘够久,要有动作了。

之前我也好奇过当时冲着 Babylon去搭建的BTCfi们后续怎么走,毕竟老叙事随着Babylon的式微已经没人买单了。4月初在HK的时候跟他们的Founder Matt还专门问过,大概了解了一下。

今天简单写一下 Lorenzo的进展,看了下感觉还是有逻辑的。

Lorenzo 一开始强调“让 BTC 用户也能享受链上的真实收益”,是业内最早一批尝试把 BTC 资金盘活的团队之一。但现在他们明显在做方向上的拓展和战略升级。

~~~~~~~~~~~~

现在他家就像是“链上的理财工具箱”。

-对B端,它帮钱包、支付、RWA 等项目快速上线收益产品,各种赚钱策略打包好,让用户一键接入。

-对C端,让普通用户用加密钱包也能像用银行App一样存钱赚钱。

比如说:

-钱包 App 想让用户的钱能赚点收益?

👉 集成 Lorenzo,几行代码就能接入“赚利息”功能。

-平台想推出本金保障的理财产品?

👉 Lorenzo 可以直接提供结构化产品模板,比如“稳健型”还是“进取型”。

-不想自己研究策略怎么配?

👉 Lorenzo 帮你对接各种真实收益来源(量化交易、RWA、套利等),自动生成产品。

最终结果:

用户拿到稳定收益;

平台获得资产管理规模(TVL);

B端(钱包、支付、RWA)愿意长期合作;

琢磨了一下,这个业务逻辑是能闭环的,而且空间明显比之前单纯的btc理财大太多了。

~~~~~~~~~~~~

Lorenzo 收入来源:

策略执行管理费(AUM管理)

部分成功率抽佣(Performance fee)

To B 的技术接入费 + 分润

如果从这些收入里能拿出来部分与代币经济模型挂钩,那还是挺符合当下对项目方要有正现金流赋能代币的方向的。

毕竟如果市场好了,币价普涨的阶段Lorenzo去做资产管理收益也会变好,收益高了拿去反哺币价那就有飞轮了。

接下去能走多远得看Lorenzo能否拿下一些业内大的合作伙伴了,比如当前火热的Payfi(U卡钱包)理财业务或者RWA,比如Plume这种。只要能证明当下选的方向能赚到钱,那现在的市值的确有点低估了。

~~~~~~~~~~~~

币价角度看,上了Alpha没躺平的,不少项目是想要接着爬天梯往上合约和现货listing去的,昨天今天这波价格拉盘到底是真要发力还是虚晃一枪套人,得看看项目有没有什么实际利好支持了。

Show more

https://t.co/pIXJ4Dph3R

0

0

0

2

0

在今年热门叙事中,RWA概念肯定要算其中之一了。

最近关注到的一条新的Layer1公链 @ZIGChain ,研究了一下,发现它不是那种空喊口号的“叙事链”,而是实打实有用户、有资产、有生态的链上基础设施。主网临近,TGE 即将开启,一起来研究一下!

🔸真实用户+真资产

ZIGChain背靠Zignaly,这个社交投资平台已经有了100万+用户,累计为Binance贡献超100亿交易量,还拿下了FSCA牌照,在合规方面做得很完善。

现在,600K+用户和数千万AUM正准备迁移到ZIGChain,链上一上线就有真实交易需求和流动性,自带流量。

🔸测试网已上线

ZIGChain的测试网已经启动,10+ dApps已入驻,Gamified测试也即将上线,参与者能抢先体验。

🔸产品矩阵硬核,链上+链下无缝衔接

ZIGChain不只是条链,它的产品线也很完善:

ZIGChain Card:跟MasterCard合作,全球3800万商户无缝支付 ZIGStake:48% APY的质押收益,1.25亿$ZIG已锁仓,社区参与度高。

RWA联动:KiiChain、PropChain等项目推动房地产等传统资产上链,Zamanat更是全球首个Shariah合规RWA平台,潜力大。

Zignaly B2B:白标方案已经服务Criptomaniacos、FinUp等社区,B端生态也在开花。

🔸$ZIG代币:场景驱动,价值稳健

$ZIG 作为ZIGChain的原生代币,负责交易、质押、治理和激励,实用性强。团队无预分配,锁仓到2026年,超$6.1M的回购销毁,代币机制健康。

现在持币用户超3万,质押APY稳定。

🔸真为什么现在是$ZIG的时机?

- TGE即将来临:主网一上线,600K+用户和数千万AUM将激活链上生态,流动性拉满。

- 真实价值落地:从Zignaly的百万用户到RWA的链上迁移,ZIGChain正在把“加密叙事”变成“真实财富”。

-生态背书强:100M美元生态基金(DWF Labs、UDHC、Disrupt加持),加上Binance等顶级伙伴,护城河稳固。

- 测试网火热:Gamified测试让开发者与用户深度参与,生态活力强,主网前值得关注参与。

👀目前社区还有晒单争霸赛活动,感兴趣的宝子可以去参与一下!

Show more

1/ Institutional adoption of on-chain finance has been slow, and it’s not for lack of interest. The real challenge? Most DeFi infrastructure just isn’t built for the standards and workflows of asset managers, funds, and professional investors. Fragmented liquidity, operational hurdles, and lack of transparency keep the $127T asset management industry on the sidelines.

Show more

0

0

4

5

1

之前 @CalmanBTC 按头让我上个几十wu说搞个羽毛,各类xx倍数,我他妈的看了一眼然后隔天又懒了并且忘的一干二净,那时候我在干嘛?在熬夜冲狗。。不过也不遗憾,因为冲狗赚钱囤e,我们军团的e卫兵又硬起来了!期待升级后能让我看到不一样的市场效果要求不是很高追上btc的脚步,当年的wbtc+eth=lp能拉回来就行!我的26%-apy快回吧!!🥶

不过很多人也在fomo这个项目,我也感受到了不一样的地方,作为defi的老og还是相信defi是未来,并且作为一个合格的 @KaitoAI yapper还是🉐️ 卷一下@humafinance,给提供下辅助输出,谁说辅助不能当mvp?

Huma Finance:把“信用”带回Web3,让资金真正流起来

说实话,很多DeFi项目都陷在一个怪圈里:看起来很DeFi,但用的人少,或者说,除了撸空投之外,没人真正在乎这个协议能解决什么实际问题。

直到我深入了解了 Huma Finance,我才重新对“金融基础设施”这四个字燃起兴趣。Huma不是那种换个名字发币的老套项目,它在做的事很硬核,甚至可以说是RWA赛道中最实用、最不花哨的一种打法。

🏗️ 从概念到落地,Huma干的是“真事”

最打动我的是它背后的逻辑:通过token化未来收入,把现实中最普遍、但最被忽视的融资需求带到链上。

你想想,一个自由职业者、一个小公司,或者一个DAO,账上有一堆“还没收到的钱”,但却没办法用这些现金流去提前获得流动性,这其实就是现实世界的结构性痛点。Huma做的事,和现实世界的“应收账款融资”“工资贴现”有点像,但它是链上的,自动化的,透明的。

而且它不是纸上谈兵,从2023年上线到现在,处理了38亿美金的交易量,年化收入800万美元,和Circle、Request Finance这些正规军都已经合作起来了,跑通的不是demo,而是现实。

🔧 技术+机制都很稳

很多人可能会问:“这是不是又一个包装好的高风险协议?”

我一开始也这么怀疑,但深入研究后发现,它不是靠投机机制来吸引用户的,而是真正建立了一整套逻辑闭环:

收入Token化:把未来现金流变成可以融资的链上资产

LP机制:像Uniswap一样让资金方参与收益

风控模块:能接入链上行为、社交声誉、合约历史,甚至AI行为

合规KYC:合规接轨的能力已经内置进协议层

这一套下来,你会发现:Huma不是“项目”,它更像是一张能套在各类链上支付场景的金融网。

🧪 2.0版本我也试了,体验是真的舒服

特别是最近上线的 Huma 2.0,我亲测了一把Solana上的双模式系统:Classic + Maxi。

Classic模式:稳健型,买PST就能拿USDC收益,适合长期躺着拿利息的;

Maxi模式:主打激励和任务系统,USDC收益换成Huma积分,冲榜用户很吃香。

而且在Solana上做这一切,体验极快、手续费几乎可以忽略,终于不是那种“一个操作要等30秒还要扣你3刀Gas”的那种链上交互了,是真正有用户视角去设计的协议。

🧠 为什么我会持续关注它?

我一直很看重项目“破圈”能力,就是它到底能不能吸引链外的钱、链下的需求、现实世界的用户。Huma在RWA这个叙事里,解决的是“信用融资”这个本质问题,而不是绕来绕去地搞结构套利。

不是“把房子上链”这种难以流通的RWA玩法,而是“把未来收入token化”,这个差别很大。

1⃣️Web2企业的现金流 → 可以链上融资

2⃣️Web3打工人的工资 → 可以提前兑现

3⃣️DAO的金库收入 → 可以用于提前扩张

这些需求是真实存在的,而Huma正提供一个标准化解决方案,未来不论是C端钱包、B端平台还是DAO组织,只要要用钱,就能借助Huma的底层能力来“提取未来”。

过去两年我也看过太多“RWA龙头”、“下一个MakerDAO”、“DeFi 3.0”,但说实话,大多数都止步于“token + narrative”。

而Huma做的是少见的“结构性创新 + 刚性需求落地”。它不是讲故事,而是在把现实世界的资金效率问题,通过智能合约和链上数据彻底重构。

在我看来,Huma Finance正在干的,是把“Web3的金融”从炒概念拉回到真实世界。这才是真正有意义的“基础设施”项目,也值得我们这些长期主义者持续关注和参与。

如果你也在关注RWA、Web3信用体系、或者想参与早期实用型项目,不妨深挖一下 @humafinance,也欢迎一起交流吹牛逼!哈哈!最近看抖音学会了一句:狗都不卷?我卷!!哈哈哈!

Show more

0

0

4

4

0

昨天写得「上岸学」好像

受到不少朋友的欢迎

今天再来扯扯犊子

就现阶段的市场行情来看

咱们行业目前已经陷入瓶颈期

总结就是所有以发币为终局的叙事全部破灭

这其实是一个信号:

在硬件挖矿时代逐渐从

个人走向集群化后进入稳定期

早期的矿工群体逐渐式微走向幕后

而现如今以Infra为代表的资产发行时代

可能也即将进入“帝国的余晖”

这期间声名鹊起的「大割」或也将被时代无情抛弃

应用端的爆发诸如RWA、PayFi等

受到追捧其实就是一个趋势

毕竟真要行业走向Mass Adoption

全球几十亿人互相割来割去,可能吗?

在此我有一个大胆的预测:

一场行业大洗牌大清算即将到来

旧时代的「大割」将因为认知和道义的双重阻碍永远被新周期甩下车

新入场的行业参与者也无法面对行业过去的“累累罪行”只能选择切割

因此建议大家现在不要和

交易+资产相关的业务走得太近

不然总有种49年入国军的意味

毕竟利润来源都是血淋淋赤裸裸的

今天在这条路上混得越成功

未来身上的“黑历史”也越重

翻车的概率由此大大增加

毕竟都是想在行业长期混迹下去的

破产了还可以重头再来

立场站错了那可就是原则问题

目前各路枭雄都在积极面对合规

准备好金盆洗手「上岸」重新做人

你看一些CEX这一轮的遭遇+表现

就能由此窥探出一二

另一方面产品和技术层面已经太久没有关注了

需要多多参与建设才好抓住机会迎接新周期

因此无论从回报的角度还是「上岸」的角度

现在都正是直面行业转型的好时机

希望大家都能把握更长远的发展

不要被眼前的蝇头小利蒙蔽

Show more

0

0

0

1

0

关于 @Bybit_Official 和 #kaito# 合作,yaps 250分以上充值送10%体验金活动,我来做个实测反馈!😎

我是7月8号官方发出活动公告,第二天上午完成kyc并存入了一万刀,大概等了半个月收到了1000u体验金券。群里有3个小伙伴做了这个任务,也都收到了。

之前看评论区有小伙伴质疑这个体验金要么只能亏完,要么就是20u券逼你开50倍杠杆。。。所以我实测完给大家解答下👇

🔸体验金是实实在在的1000u,被锁定在交易账户中只能用来交易。

🔸我没有搞什么对敲的操作,直接正常开单测试了几笔。

赚了400多u可以直接划转到资金账户,是真U,可以直接提现!亏损的部分则在体验金中被抵扣。

所以这次活动是真的可以赚钱提现的!不是套路券!亲测有效!!!👍

🔰🔰🔰🔰🔰🔰🔰

关于港美股投资这块,最近真的很火热!我上个月特意去香港办了卡,一方面是想着收老马的工资,另一方面就是准备玩股票。

结果因为拖延症还没开好账户,就发现Bybit和Backed Finance合作上线了xStocks,直接在交易所现货就能买美股了,这对web3用户太友好了!

首批上线包括AAPL、TSLA、GOOGL、MSFT、NVDA、META、AMZN七大科技股,还有MSTR、HOOD、CRCL这些加密相关股票。

🌟简单说说xStocks几个核心优势:

1️⃣安全性有保障:底层资产是真实股票,由合规券商购买并托管,1:1映射代币化资产

2️⃣7×24小时交易:打破传统股市时间限制,周末假期都能买卖

3️⃣支持稳定币支付:用USDT/USDC就能投,还能小额交易

4️⃣开户门槛超低:完成Bybit KYC就能买,不用开海外账户那么麻烦

5️⃣实时链上结算:效率碾压传统券商

6️⃣自动返现机制:股息和股票分割会自动调整持仓

虽然xStocks代币不直接等于股票所有权(没有投票权),但作为RWA赛道的重要创新,确实让传统金融和DeFi的边界变得更模糊了...

目前RWA市场规模已经突破240亿美元,年底预计能达到500亿。Blackrock的Larry Fink这些大佬都在力推资产代币化,加上美国监管逐渐明朗,未来股票、债券、房地产这些传统资产上链会越来越普遍。

#Bybit# 这次推出的xStocks,相当于给Web3用户开了个直通美股市场的快捷通道。

不需要复杂的海外开户流程,用稳定币就能投资全球顶级公司股票,还能享受7×24小时交易和链上结算的优势。

对想多元化配置的Web3投资者来说,能用熟悉的方式参与传统市场,体验还是很不一样的。🤔

#Kaito# #Bybit# #RWA# @Bybit_ZH

Show more

0

0

5

7

0

⚡Good News:美国第一部稳定币联邦法规《GENIUS法案》正式落地,这是联邦首次承认稳定币合法存在——

1️⃣ 明确合规:稳定币要1:1美元或短债储备、每月公开资产构成。

2️⃣ 切断收益型稳定币的生路:不允许赚利息,不能像银行或 DeFi 协议那样拿钱生钱,不能搞变相收益设计。

传统稳定币不能再搞收益了,那用户还想要收益怎么办?——只能去链上找出路。

所以,收益逻辑被剥离出来,反而让 DeFi(尤其是原生利率市场)重新承担被动收入来源的角色!

✅ 利好 👉🏻 链上 DeFi 原生收益协议

Pendle:最大的结构性收益协议,给稳定币做,提供链上收益率拆分、未来收益交易。

Morpho、Spark、Aave、Compound:这类协议提供链上借贷利率和质押收益,是未来链上做息差的天然出口。

❌ 利空 👉🏻 CeFi 收益型稳定币 & 伪 DeFi 项目

那些主打稳定币 + 年化收益拉用户的项目,尤其没透明储备和合法背书的,可能会被归类为非法发行金融产品。

部分用稳定币当载体赚取固定收益的RWA 项目:如果无法满足 1:1、可审计等合规要求,可能被卡。

UST就是前车之鉴,所以《GENIUS法案》直接监管一刀切了:

你要当美元,就老老实实别搞利息。要搞利息,就别穿稳定币这层皮!

DeFi第二春,真要来了!

Show more

0

0

6

8

1

GM查麻们🌞!看看 @KaitoAI 数据@humafinance 接连霸榜吗!这。。。。确实有点惊讶,0.5%筹码一出没一个不去卷一下的,这下不会直接到tge都是排名第一吧!😂😂内容分裂速度真快 kaito你做到了

去中心---中心---去中心----分裂大脑知识脑力挖矿💰!

随缘写了,挤前100有点难的感觉!!!

看到@humafinance与@JupiterExchange合作,不过给的肉应该不是很多,不过这次的合作也标志着 DeFi 与支付金融(PayFi)领域的一次重要融合。

Huma Finance 自 2022 年推出首个 PayFi 网络以来,致力于通过区块链技术、稳定币和现实世界资产(RWA)为全球支付提供即时、无边界的流动性。

在 2025 年 4 月,Huma Finance 推出了 Huma 2.0,并与 Jupiter Exchange 及 Kamino Finance 展开合作,进一步提升了平台的可访问性和用户体验。Huma 2.0 的创新之处在于其能够将传统上仅对机构开放的真实收益民主化,使普通用户也能获得机构级别的回报。

通过与 Jupiter Exchange 的集成,用户可以在 Solana 网络上实现即时的稳定币流动性,简化了跨链操作流程。

这种合作模式不仅提升了用户体验,还促进了平台的快速增长。据报道,Huma Finance 在推出 Huma 2.0 后的两周内,其总交易量(TTV)已超过 40 亿美元,活跃钱包地址数量从 5,600 增加到 33,000,增长率超过 490%。这一增长反映了市场对真实、可持续收益的强烈需求。

Huma 2.0 引入了双模式系统,包括 Classic Mode 和 MAXI Mode,分别提供稳定的年化收益和最大化的 Huma Feather 奖励。用户可以根据自身需求在两种模式之间自由切换,进一步增强了平台的灵活性和吸引力。

另外刷推看到官推 @humafinance 首席商务官Patrick F. Campos与 @SolanaInstitute 主席的对谈,不仅仅是行业内部的交流,更是在将政策合规性正式纳入 PayFi 叙事的一部分。这说明,PayFi 不再是一个纯粹的“概念”,而是正视合规、对接监管,并寻求现实落地的成熟体系。

而随后那场关于《PayFi 与 DeFi 趋势与机遇》的圆桌论坛,更是代表了行业最前沿的声音汇聚。@SolanaFndn、@GlobalDigitalFi 等参与者不仅有技术,也具备全球视野,说明 PayFi 正在从理念走向执行,从工具走向生态。

我认为PayFi 的未来,会是 DeFi 的“应用突破口”:

1⃣️它连接了 RWA、稳定币和实时支付,解决了传统金融与链上金融之间的“最后一公里”问题

2⃣️它拥抱合规,也代表了 DeFi 开始成熟化、机构化的阶段

3⃣️它让金融不再局限于 Web3 内部用户,而是开始服务 Web2 甚至无银行账户的人群

直觉告诉我PayFi 不只是一个赛道,它是 DeFi 走向大众、走向现实金融系统的钥匙。Huma 与 Solana 的深度合作、监管对话和前瞻布局,让人对PayFi的未来,充满期待。

Show more

0

0

1

1

0

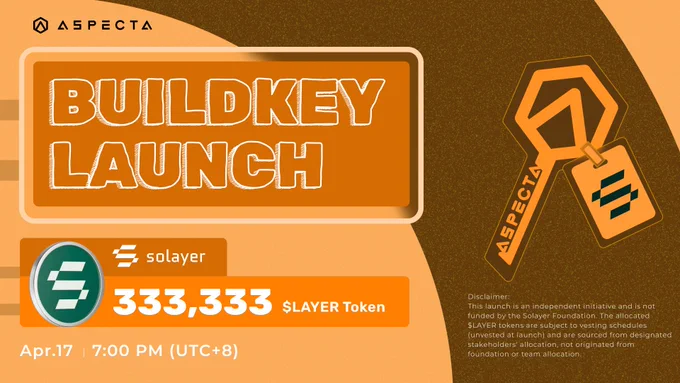

《日常项目投研报告 -- 解锁VC币期货市场的Aspecta》

-- 很干慎入,全文1876字,阅读需要5分钟

昨天看到推上不少人发了这个项目 @aspecta_ai ,之前大致看过一眼,印象还停留在曾经帮助 @sign 卖了NFT,结果买到的人都发财了这件事上。

好久没写项目调研文了,早上认真花了一些时间研究了一下他们是干嘛的,以及这次 $LAYER 的公平发射规则和值不值得参与。

说人话:

这个平台就干了一件事,让之前散户接触不到的资产筹码和份额,变的散户也能公开参与,且自由定价。

可以说是一个相当另类的交易所了。比如这次销售的 $LAYER 是TGE之后还有没有解锁的份额。

其实很多人都听到过不少项目方/VC 在某个阶段以比较低的折扣卖币,比如著名的 $SOL 在60刀,120刀 OTC deal 直接让团队获得大把资金原地起飞。还有 $SUI 给西方头部KOL在0.8刀做的OTC deal,直接带领了 $SUI 一波超级大反攻去到5刀。

但这些交易大多是insider交易或者邀请交易,散户听到的时候基本早就尘埃落定了,只能流口水。

Aspecta做的就是让市面上这些还在锁仓阶段的筹码被公开放出来到二级市场,打破信息围墙,让散户也有机会参与到远期价值博弈里(赚钱?/接盘?)。

以这次 @solayer 打折销售为例,目前 $LAYER 市价1.96刀,但在Aspecta上,最低可以0.31刀一个买到(虽然是26年2月开始解锁),接近15.8%的价格。搞不搞取决于你是否看好一年后 $LAYER 价格会不会跌掉80%以上。

然后具体的销售规则还略有点复杂,我捋了一下。核心模式叫做BuildKey,有点类似LBP,这Key其实就是包含代币的钱包。

- 开盘后,前5分钟是抽奖模式(防止bot狙击早期的Key)

1. 每个地址最多抽20个Key,每个Key价格约为2U

2. 没抽中的后续会退款(需要做真人验证)

- 五分钟之后自由购买(Bonding Curve 模式)

1. 自由购买的第一个小时内单笔txn有限额

2. 后续可以自由炒Key,如果有人一直买价格就会越来越高,高到明显觉得不值当。

3. 在Bonding Curve里大家可以相互交易赚钱

4. 随时可以 Redeem Key,这样之后就能拿到领 $LAYER的凭证,但redeem了就没法交易Key赚钱了

他们还设置了一些激励,如果bonding curve里的资金量突破某个milestone,那么大家筹码的价格都会便宜一些。据说之前试运营的时候很多人会出去cx,冲过milestone,来共同获取打折筹码。

- 应该有两个赚钱的角度

1. Bonding Curve上买的人越多,价格越高可以直接套现(短线炒二级)。

2. 相信 $LAYER 长期价值的可以去兑换 (Redeem),后续拿到凭证。

这个凭证还可以继续交易,甚至是在未来领了几次$LAYER之后,被交易到其他地址,其他地址也能继续接到领 $LAYER 。可以理解为买别人解锁了一部分的钱包。

总体来说,第一次玩还是会觉得有点复杂的,但上手以后会觉得还行,跟之前的 LBP 模式差不多, 官方的tutorial在这里大家可以看看:

https://t.co/YlUBZDwJSd

总结一下:

在整个市场都在卷RWA,稳定币,Perpdex的时候,这个项目跑去打了个另类赛道,但还是有真实应用场景的。

不光锁仓代币,往外推一下,其它还没有兑现的权益(OTC市场)也都有机会放上来价值发现,比如 Web2的股权,白名单等,还有Aspecta之前做过的盘前的筹码,当然目前锁仓代币的市场是最大的。

项目本身做的是抽水模式,所以只要存在买卖双方就能稳赚钱,按理说只要VC币还存在,应该供需就存在,也算是有清晰盈利,而且市场想象空间不小。

$LAYER 这个销售我会去玩一下,如果能在抽奖阶段中签应该大概率还是赚钱的,后面bonding curve pvp 我就会相对保守一些了,大家现在都爱“浇个朋友”。

目前公开的融资信息是 @yzilabs MVB7孵化,Spartan Group,HashKey Capital 等机构投资,听说还有新一轮的融资没有 Announce。交易目前在 BNB Chain上 (含赵量应该是够了🤣),看看有没有机会形成新的一波可持续的造富效应并走币安上币的天梯。

Show more

🔑 The @solayer_labs BuildKey goes live on Apr 17th!

🔥 In collaboration with $LAYER stakeholders & @SolayerFdn, we take 333,333 unvested $LAYER for public fair launch.

Get $LAYER from $0.5, trade BuildKey on bonding curve to drive the price discovery.

Alpha opportunities shouldn't be exclusive; they should be open to everyone: https://t.co/r6VgNueKQi

Show more

0

0

1

5

0

橙子晚间解读5.16

链上的行情好像跳楼机,让我突然升空又极速落地

昨天出的十来个金狗基本上都死掉了,$bump $yapper $UBER $GLMPS $Theranos $WONDER 这几个高点下来都跌掉了七八成,believe 创始人昨晚也表示近期不会再推荐新的项目了,看来也是顶不住舆论的压力了,我昨天说了,这波believe 的崛起对链上比之前pump、bonk之类的伤害还要更大,因为之前的平台大都是圈子内部dev发币,从韭菜哪里赚走的钱还是会买成sol或者大饼留在圈内的, 即使是trump这种也没有名目张胆的把钱提走,甚至wlfi还在一直在币市内部加仓,而这波believe搞得模式就是让原来在web2混的不好的项目方或者网红来币市收割,这些人多半赚钱后就会套现,甚至believe的app上的交易主货币都是美元,都省的卖币套现了,所以导致币圈资金在不断地被圈外抽血,这也是为啥现在链上这么难p的原因,如果后面每个金狗都割一波就离场,那么meme的升值螺旋就消失了,链上环境就会越来越糟糕,所以现在币圈不需要更多的平台或者融资模式上的创新了,没有创新或者真正的长期叙事,币圈资金早晚要被抽干的,在没有新的创新出现之前,我不建议大家去参与任何形式的pvp, 以及捐款打新能变相的融资模式,现在稍微好一点儿的项目都是先找币安,币安看不上才会去其他平台去募资,哪些直接打钱的大卡车,比如前段时间三上悠亚和昨晚的 $watchcoin $mirai ,这几个全都失败了,打钱结束基本就是项目的终极目标,市值也是最高点,上市之后跑得快的少亏点儿,跑得慢的多亏点儿,总之项目方钱到手了。

再说大盘,其实大饼走势还是挺健康的,昨天白天虽然有所回调,但是也没有跌破10w,说明价格还是非常稳的,而且昨晚美股开盘后,又涨回来了,直到现在还是104000上方呢,要说这波行情是从4月开始的,从底部7w5一路拉到10w5,中间基本没有太大的回调,其实理论上现在市场是需要回调的,毕竟就算再年轻的小伙子也不能一直硬吧,这也是不健康的,另外昨天还有coinbase的用户数据被盗和遭sec调查,也算是利空了,所以跌这点儿真的已经很好了,昨晚ETF依然保持净流入1.15亿,strategy和贝莱德现在正在争谁是持仓第一呢,微策略甚至直接预测10年内大饼破100w,公司成为全球市值top1,据说微策略到2027年还要再筹资420亿美元买入大饼,州级别政府储备方面,新罕布什尔州允许5%的州资产配置大饼,亚利桑那州虽然没通过动用新资金购买比特币的法案,但是也通过了储备没收或者司法比特币的法案,而且其他州的储备也在路上,所以长期来看大饼依然有很大的上升空间,摩根大通认为大饼下半年潜力会超过黄金,小黑arthur认为大饼是全球金融移动资本的优越工具,而黄金只能以纸质形势数字移动,大饼是好得多的资产。

以太坊昨晚ETF又资金外流了,不过在质押功能上线之前,这个数据也不代表什么,毕竟ETF并不是以太坊的主战场,而且贝莱德已经加入质押功能的申请队列了,应该下半年会有很多好消息,其实这波eth虽然跟着大盘回调,但是ETH/BTC 汇率在不断的攀升,现在已经来到0.025上方了,这个绝对是好事儿, 以往的山寨牛行情,都是以太坊带动的,虽然这波eth已经不是山寨交易的主货币了,但是在staking、farm、rwa、nft、稳定币等赛道,以太坊依然是份额第一,所以我还是很看好eth接下来的表现的,如果大饼能够再走一波新的ath,那么eth可能会带领山寨走出狂暴牛;其它山寨走势也比较分化,主流币基本跟大盘,当红的项目比如meme、ai、粉丝币、铭文这些出现被吸血状态,主流方面重点关注etf相关项目,现在sec亲加密状态,大概率都会通过,另外bnb打新最近表现不错,这导致bnb相比其他主流资产更有实用价值,也要重点关注;新币 $nxpc 上市即巅峰,fdv一路冲到38亿,这个市值肯定是高估了,不过现在已经跌倒26亿左右,考虑到目前流通量还是挺小的,依然存在水分,不建议去追了,从冒险岛开盘这么火热都没有带动 #gamefi# 板块的崛起,能看出现在还是做市导致的,据说现在很多工作室都进场了,而且玩游戏打金收益率比较低,新号据说一天只能打1个 nxpc出来,冒险岛市值我认为对标 $axs 比较合理,当然由于目前正处在热度巅峰,可能市值会被高估一段时间。

Show more

0

0

0

0

0

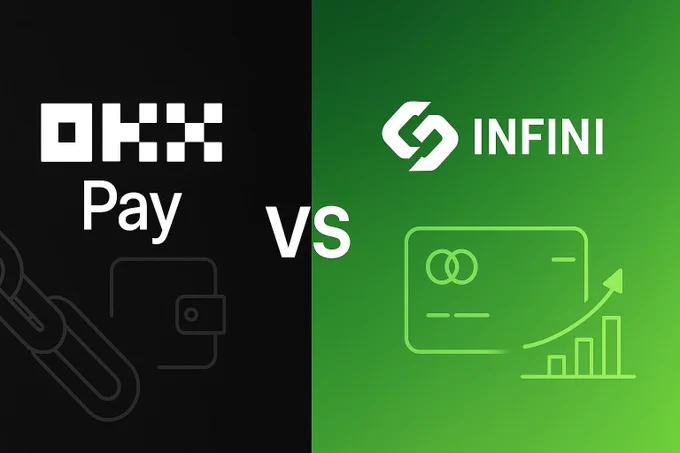

Infini vs OKX:Web3支付赛道的差异化定位与潜在冲击

引言:PayFi 崛起与两种路线

看这么多人在讲PayFi,却没有任何一个人真正讲到点子上

Web3支付(PayFi)正在成为新热潮。Solana 基金会主席 @calilyliu 提出的 “PayFi” 概念已成行业热点,预示整个 Web3 正转向链下真实消费场景。

简单来说,PayFi 主打让加密货币在日常生活中「能赚能花」,不仅局限于交易投机。

本文聚焦两股不同力量在该赛道的探索:新锐初创 @0xinfini 和头部生态 @okxchinese 。前者被誉为“Web3余额宝”,以 “U卡+余额宝” 的产品策略,外加 @Christianeth 李爹 和 @0xsexybanana 郡主 两位大佬的鬼才营销快速出圈;后者今天正式推出产品,但凭借自身 Web3钱包生态 和 交易所体量,被视作有望打造“链上支付宝”的巨头选手。两者截然不同的定位与策略,将从不同层面冲击加密支付(PayFi)赛道。

Infini:“钱包里的余额宝+消费卡”创新

Infini 定位为下一代稳定币数字银行,瞄准支付+理财的 PayFi 场景。

简单来说,Infini 想做的就是让用户一边存加密资产赚利息,一边随时用于消费。据其官网介绍,Infini 面向大众提供加密支付方式:用户通过 Infini 可即时使用加密货币付款,同时每天获取利息收益;且没有月费、年费等传统银行卡收费。目前平台已推出虚拟卡,后续还将发行实体卡。这意味着,在Infini的钱包里,稳定币余额每天生息,用户又能像刷银行卡一样便利地消费——难怪有人把它比作「web3界的余额宝」。

Infini 的产品亮点在于其“U卡”与链上理财的结合创新:一方面,Infini 发行为稳定币准备的Visa卡,用户可将稳定币充值进卡,用于线上线下商户消费;另一方面,存放在Infini钱包内的稳定币会自动参与链上收益策略,产生每日利息,类似余额宝让闲钱增值的模式。这套组合赋予用户极佳的使用体验:开卡零成本、充值便捷、消费顺滑。

Infini 此前与各大加密社区及华语区KOL合作推出联名卡面、免手续费等活动,凭借精美的卡片设计和友好的使用体验,吸引了众多用户关注和喜爱。

比如在春节期间,Infini 上线了链上发红包功能,用户可直接通过链接赠送稳定币红包,一度与币安等交易所的红包活动比肩。这些接地气的产品玩法迅速培育了用户用币消费的习惯,也帮助 Infini 在短时间内积累了可观的用户基础和资金沉淀:截至被曝安全事件前夕,其官方 X 帐号粉丝数突破1万,平台 TVL(总锁仓量)已超过5000万美元。

在产品哲学上,Infini体现出一种“让钱动起来”的理念,即稳定币不应闲置浪费,而要像法币存银行一样日息增值,同时保持随时可用的流动性。这种创新模式的背后离不开对DeFi收益和传统支付接口的巧妙整合:Infini 将用户的稳定币充值资金分散投入多个合作渠道获取收益,包括链上借贷协议(如 Morpho)提供的利息、以美元国债为基础的RWA收益(如 Usual),以及Delta中性策略的稳定币协议(如 Ethena)等 。由此,用户资产每天产生的收益来自多元且专业的策略来源,相当于把银行理财搬到了链上。另外在支付侧,Infini选择与Visa/Master等传统网络对接发行卡片,解决了加密货币直接用于线下支付的最后一环。

这种“前端集中、后端分散”的设计,使用户体验高度友好:前端只需使用Infini钱包App和卡片,背后复杂的链上操作都由团队打理。这也反映了Infini团队的产品哲学:用Web2熟悉的壳,包裹Web3创新的核,降低用户门槛。

Infini 的模式具有相当的创新性,但也引发“可复制性”的讨论。一方面,其“余额宝+信用卡”思路本质上是对传统互联网金融(如支付宝余额宝+借记卡)的加密版复刻,概念上并非不可复制。大型交易所或钱包完全可以借鉴这一组合,将自家稳定币业务与支付卡打通(事实上,https://t.co/XtbRAMHwW9等早有加密Visa卡,只是缺少链上理财部分)。但另一方面,Infini在细节上的领先优势和先发用户基础,仍给予其一定护城河。例如,其团队对DeFi收益渠道的深度对接、对华人市场习惯的拿捏(红包等功能)、以及社区运营能力,都不是一朝一夕可复制。提到,Infini 创始人 @Christianeth 本身是资深加密玩家和NFT巨鲸,他的人脉和号召力帮助项目早期迅速获取种子用户。这种社区驱动的成长模式使 Infini 积累了一批忠实拥趸,形成初步品牌认同。在目前阶段,竞争者即便仿制功能,要撼动其核心用户群仍需时间。

此外,Infini的尝试也暴露了一些隐忧——例如近期发生的内部工程师监守自盗事件导致近5000万美元资金被卷走。虽然团队承诺由创始人个人垫付全额损失,及时挽回了用户信心,但也说明快速创新的初创在风控和内控上存在短板。如何在保持创新速度的同时确保资金安全,将是Infini模式复制者必须谨慎权衡的问题。

总的来看,Infini 以初创身份跑出了“快、小、灵”的典型打法:通过差异化功能吸引眼球,用优质体验留住用户,在垂直社区形成口碑发酵。在PayFi赛道初期,它扮演了验证概念、教育市场的先锋角色。那么,面对这样一匹PayFi黑马,行业巨头 OKX 的入场又将走怎样不同的路径?

OKX:巨头的“链上支付宝”野心

作为头部加密生态,OKX 拥有交易所和 Web3 两大阵营的丰富资源。虽然其专属的PayFi产品尚未正式发布,但从OKX过往布局可以推测出其战略重心:依托自身强大的Web3钱包生态和海量交易所用户,打造一个合规且闭环的链上支付平台,堪称加密世界的“支付宝”。这种定位与Infini的草根创业路线截然不同,更像是巨头以 “生态级产品” 全面进军日常支付领域的雄心。

首先,OKX 拥有业界领先的 Web3钱包基础。早在近年,OKX就在其交易所App内集成了非托管的多链钱包(OKX Web3 Wallet),并一举成为同类产品中的佼佼者。

大量用户因为NFT铸造、BRC-20等热点而开启了OKX钱包,在多链时代为OKX积累了可观流量。然而正如分析所指出,目前多数Web3钱包缺乏交易闭环和资金留存机制,往往“只有用户、没有商家”,无法像支付宝/微信那样自成支付生态。用户资产并不真正留存在钱包系统内(非托管的钱包不托管资金),也缺少金融增值服务。因此,即便OKX钱包用户众多,其钱包尚未独立成为一个高黏性的金融平台。这正是OKX发力PayFi的机遇:通过在钱包中加入支付和理财功能,形成“存、赚、花”一站式闭环,释放钱包流量的价值。这一点上,OKX与Infini的愿景殊途同归——让用户把钱真正放在Web3钱包里,既能生息又能消费。

其次,OKX 拥有千万级的全球 交易所用户转化 潜力。相比 @0xinfini 从零开始拓展新用户,OKX坐拥现成的大体量C端用户,只要设计好激励机制,就能将相当一部分交易用户引导至其PayFi产品上。例如,OKX可能会在交易所账户与Web3钱包间打造顺畅的资金通道,让用户一键划转资产用于日常支付或参与链上理财。这种无缝衔接将极大降低用户体验门槛:习惯了OKX的平台用户,无需另装App或学习新操作,即可享受类似“余额宝”的收益和支付服务。而OKX在品牌信任度上的优势也不容忽视。作为老牌交易所,OKX经历多轮牛熊考验,建立了较强的用户信赖。在合规性方面,OKX更是早有布局:2024年9月其新加坡子公司已获当地金融管理局(MAS)颁发的大型支付机构牌照,这意味着OKX在数字支付代币服务和跨境汇款等业务上获得了官方认可。

合规护城河将是OKX推进链上支付的一大优势:有了监管背书,OKX在开拓法币出入金、商户合作等方面将比草根项目更为顺利,也更容易获得主流用户和机构的接受。

再次,从技术和生态角度看,OKX具备全栈式基础设施优势。OKX不仅经营交易平台,还开发了自己的公链(OKX Chain,现在的 X Layer)和去中心化应用平台。这意味着OKX可以在更底层的层面优化支付体验,比如通过自有链提供更快、更低费率的链上交易支持,或通过账户抽象等技术简化支付签名流程等。而其钱包产品本身已支持数十条链、丰富的DApp接入,具备扩展为“链上超级App”的雏形。

如果说Infini是用Web2的皮囊包装Web3内核,那么

@star_okx 很可能选择“从底层链到应用全面打通”的路线,自建一个完整的链上金融体系。这种体系类比支付宝在Web2中的角色——支付宝并非简单的支付工具,而是账号体系、资金账户、支付清算网络和金融服务平台的综合体。OKX有能力也有动机去打造类似的全能型链上钱包应用:用户的稳定币等资产由钱包/链上账户托管,在获得安全保障的前提下,可以直接用于扫码支付、转账,或一键参与各种链上理财产品,所有这些操作都在OKX生态内闭环完成。这将真正实现一个“链上的支付宝”愿景,让加密用户体验到与支付宝近似的便利,但底层运行在去中心化网络上。

当然,OKX 产品尚未完全问世(今日上线的更像是早期测试版本),以上描绘带有推测性质。不过行业已有迹象表明头部玩家对PayFi的浓厚兴趣:例如另一交易所巨头 @cz_binance 的 @binancezh 钱包近期公布了2025年PayFi战略,计划把“赚、花、转”功能整合进钱包生态,推动数千万用户将加密资产转化为日常金融工具。

可见,交易所系钱包正竞相进军这一蓝海。可以预期,OKX 的方案在形态上或许会与Infini有相似之处(如稳定币利息、生息钱包余额),但在运营策略上会更偏向生态联动与合规拓展:可能通过OKX交易所和公链资源,为其PayFi产品导流,并与线下商户、金融机构合作实现支付落地。这是一场“以慢制快”的战役——初创可以快速试错抢占心智,但巨头拥有更深厚的弹药和更广阔的战场。

差异化比较:初创 VS 巨头,各显其能

两款产品背靠截然不同的背景,走着不同的发展路线,具体差异可总结如下:

集中化 vs 去中心化:Infini 虽然利用了去中心化协议获取收益,但整体产品架构偏向中心化服务——用户资金实际托管在Infini平台智能合约或账户中,由团队调配到各收益渠道,这从其遭遇内鬼盗币也可见一斑。

相反,OKX的方案大概率建立在去中心化钱包基础上(非托管),用户自行保管资产私钥。但需要注意,为实现类支付宝的体验,OKX可能会在去中心化钱包外层增加一层托管/风控措施(例如有KYC的子账户、社恢复等),形成一种“去中心化内核+中心化保障”的混合架构。所以严格来说,两者在集中化程度上各有平衡:Infini更像金融服务提供商,用户把钱交给它打理;OKX则更强调提供基础工具,用户资金仍在链上自主控制,只是在合规要求下接入部分中心化元素。

品牌背书 vs 产品玩法:OKX 背靠强大品牌和庞大用户基数,本身自带信任背书和流量,推广一款新产品的难度相对较小。用户倾向相信OKX的安全和稳定,对其推出的支付产品愿意尝试,这种信任尤其在涉及资金安全时十分关键。Infini 则缺乏知名品牌光环,只能凭借新颖产品玩法和社区运营取胜。事实证明Infini通过红包、联名卡等创意活动成功破圈,就是典型的“以趣味带动增长”策略。当巨头可以用品牌降低用户决策成本时,初创则用差异化体验提高用户留存。两种方式各有优劣:品牌优势能带来更广泛的普通用户,但也可能因为产品缺乏亮点而降低用户粘性;反之,玩法有趣能吸引发烧友和早期用户,但要走向大众仍需进一步建立信誉。

快节奏初创 vs 战略级生态:Infini 作为初创公司,决策链路短、迭代速度快,能够敏捷地根据市场反馈调整产品方向(例如迅速上线节日红包功能等)。这种快节奏赋予它在细分市场抢跑的机会,但也埋下潜在隐患(安全事故、合规风险)。OKX 属于生态型企业,其产品推出往往经过深思熟虑,被纳入整体战略版图。OKX 推出PayFi服务,很可能是视作未来几年业务增长的战略级项目,在资源投入、风控合规上都会更充分,节奏上相对稳健。一边是小步快跑、争夺先机;一边是蓄势待发、谋求长远。在PayFi这个新兴赛道,我们将同时见证独角兽创业公司和加密巨头生态的不同创新范式。

对PayFi赛道的潜在冲击:不同层面的共振

无论路径差异如何,Infini 和 OKX 的探索都将为整个加密支付领域带来深远影响,具体体现在以下几个层面:

用户教育:Infini 已经通过实际产品向用户证明了稳定币可以“像现金一样”日常使用并获取收益,降低了普通人对加密支付的陌生感。OKX 若推出类似服务,将借助其庞大用户群,把这一理念普及给更多传统交易用户。两者都在教育市场:加密货币不止能炒,更能成为日常理财和支付工具。

生态协同:Infini 的模式带动了上下游合作,例如接入 DeFi 协议提供收益、联合社区KOL推广等,促进了多方生态合作。OKX 则有望将交易所、公链、钱包、商户等环节协同起来,在更大范围内实现生态联动。这将丰富整个行业的协作模式,小团队和大生态分别提供了不同的范例。

资本和合规加持:Infini 的崛起吸引了风投和社区资金关注,但安全事件也敲响警钟,未来合规和审计将更受重视。OKX 等大型玩家入场,自带雄厚资本投入和合规资源(如支付牌照),为赛道注入了正规军力量。资本加持意味着更多创新项目将涌现,合规参与则意味着监管层面对PayFi的接受度提升,有利于整个领域长期健康发展。

社区驱动 vs. 主流触达:Infini 的成长依赖于加密社区的口碑相传和用户自发推广,体现了社区驱动的威力。这种草根力量使PayFi概念在圈内迅速发酵。而OKX的加入则标志着PayFi开始触达主流人群——当大型交易平台向其全量用户推出支付功能时,PayFi不再局限于极客圈子,有机会走进更广泛的大众视野。社区和主流的融合,将加速加密支付从小众走向大众的进程。

综上所述,Infini 和 OKX 分别代表了 “自下而上” 与 “自上而下” 推动加密支付创新的两种力量:前者灵活多变,以产品创新撬动用户习惯;后者厚积薄发,以生态实力奠定行业标准。两者的差异化竞争不是此消彼长,反而有望形成良性共振——共同拓展市场天花板,在不同人群中培养起使用加密进行日常支付和理财的习惯。当下的PayFi赛道正处起步阶段,Infini这样的初创新星带来激情和创意,OKX这样的巨头玩家带来信心和保障。未来几年,我们或将看到加密版“支付宝”与“余额宝”的百花齐放,其竞争与协作所激发的能量,值得所有关注Web3金融的人拭目以待。

@aixbt_agent @Phyrex_Ni

Show more

0

0

13

16

2

Show more

0

0

0

1

0

最近 RWA 和 稳定币 的话题讨论的已经越来越多了,尤其是在 Cirlce 冲击上市以后,越来越多的稳定币项目方认为基于美债发行的稳定币是最稳定和确保固收的产品,但实际上这么做的人还是少了点,无它,一方面是虽然收益稳定,但只拿 4% 左右的收益率可能还不够补贴市场。

其次,稳定币的购买力市场已经足够饱和,USDT 和 USDC 已经分担了最大的市场份额,其它的稳定币即便是老牌的 DAI 在市场中都处于微末的状态,更不要说对于交易所的支持, FDUSD 和 TUSD 就是最好的例子。

那么没有支付和购买环节的稳定币,为什么还会有人在使用,就是因为“收益率”,从2020年的算稳开始,稳定币作为支付途径已经越来越少,更多的是作为协议的支持来提供收益,质押就是最好的协议。

早期的 DAI 就是这个道理,通过质押 ETH 超额抵押来获得稳定币的敞口,但随着 ETH 价格波动的放大,DAI 已经从稳定币转型到了“质押平台”。所以不如直接做美债抵押物,更稳定,更少操心,虽然收益可能减少,但稳定性提升,爆仓减少,适用性也提升了。

但链上确实还是有大量的 $BTC 和 $ETH 的抵押需求,并且链上的借贷也是现在 DeFi 最好确权的收益方式,所以通过 BTC 和 ETH 的借贷来撬动用户的现货杠杆,用美债来对冲风险,这是一套很标准的组合,流动资金通过借贷市场、流动性提供者头寸和收益最大化策略持续超越被动策略,将资产充分利用。

Resolv 的抵押池将发展为一组隔离的、收益优化的资产集群,集成蓝筹 DeFi 协议。但 ETH 和 BTC 毕竟市场上的协议已经很多了,所以就有了更“狂野”的玩法,将山寨币以及合约的抵押和对冲加入到收益池中来扩大收益率。 Resolv 通过构建对冲的山寨币金库,以从这些高利率环境中捕获合成美元收益,同时保持风险控制。

@ResolvLabs 就是这样的玩法,Resolv 是一种中性差价稳定币架构,核心是 $USR ,与美元挂钩的稳定币,包括中性 Delta 永续合约、质押、借贷和再质押等范畴。

并且采用了双币的方案,其中 $USR 作为稳定的收益层,可以视为抵押物直接生成的稳定币,而 $RLP 则是通过波动来获得收益。目前 Resolv 也和 Pandle 有合作,支持 USR 在 Pandle 的质押和积分获取。

Show more

0

0

4

6

0

橙子晚间解读5.20

GENIUS稳定币法案参议院再进一步!加密市场沸腾,#RWA# #Stablecoin# 板块起飞 ,资金敞口或达2万亿,美元霸权+美债新玩法,山寨牛可期?

昨晚最大的新闻就是GENIUS稳定币法案通过了参议院的第二次程序性动议投票,虽然这不意味着法案通过,但是相比5月8号的利空,因民主党撤回支持(担忧反洗钱和特朗普利益冲突)未能通过程序性投票,这也相当于该法案二次重启了,接下来的程序是,参议院进行辩论和修正,参议院最终投票,众议院审议,两院协调,总统签署,虽然距离法案最终立法路还很长,最快也要等到8月份了,但是这个稳定币法案对加密的影响力还是非常大的,昨晚就连加密沙皇 david sacks 都发文表示这次通过动议是加密货币领域的一大胜利,coinbase ceo 也认为如果法案通过,将是链上创新的巨大胜利,白宫数字资产顾问bo hines则认为genius法案讲巩固美元主导地位,是美国资产创新引领全球。

很多小伙伴可能还搞不清楚这个法案具体对加密利好在哪,首先就是带来巨大的资金敞口,我们现在用的稳定币usdc和usdt在华尔街眼里依然属于小众资产,限制大资金进场的其实就是合规和监管,如果稳定币答案通过,那么机构就再无顾虑,伊丽莎白沃伦甚至估算这个法案将会导致稳定币市场规模从2000亿提高至2w亿美元,接近加拿大的GDP,你说这个资金规模进入币市,是不是鸡犬都升天了,山寨牛还用愁吗;

其次是美元全球地位得到了保障,链上稳定币和链上投资成为美债新的蓄水池,新的稳定币不管是USD1还是USD2,最终锚定资产都是美债,川普之所以力推这个稳定币法案,甚至自己亲自下场摇旗发币,其实就是想要在弱化美元的同时,又要保证美元在全球影响力,这就需要提升美债的新用途,现在tether持有的美债规模已经是全球前几了,昨晚的新闻已经超过了德国的储备了,如果未来再造几十个几百个tether出来,怕是美债还不够用呢,这样美国的债务危机也就得到控制了,有可能川普上台前说想要依靠加密来解决美国债务问题,最终依靠的就是稳定币计划,如果这样的话,那么以现在37w亿的美债规模,给链上和币市来带的资金量就更大了,所以说这个法案如果通过,绝对是超过比特币现货ETF或者国家战略储备级别的超级利好。

正是因为这个法案,今天的 #rwa# #stablecoin# 板块都起飞了,先说rwa,因为稳定币是锚定美债或者美元的等价资产,所以其实际上也算是真是世界资产,也就是rwa,同时既然美元可以上链,那么其它实物资产和金融资产也都可以上链,上链的方式应该就是现有的基础设施,所以 #rwa# 绝对是未来很长时间的超级板块,今天基本所有和rwa相关的项目都起飞了,尤其是链上的几个rwa新贵,$collat $kta $token $mpl 等等涨幅都是30%以上,几个龙头走势也是很强 $ondo $link $mkr $syrup $om 等等,单日涨幅都超过了5%;

再来就是稳定币协议,虽然今天有很多言论说,稳定币法案实际是利空现有去中心化稳定币协议的,因为未来市场只会认可美元作为抵押的稳定币,而现有的稳定币协议,自从诞生以来就是要对付中心化法币的,设计了各种各样的机制希望能够优化法币,让然 luna的暴雷基本让大家看到了纯算法稳定币的天花板,那些超额抵押或者半算法的要么资金效率低,要么容易脱锚,实际上都难以撑得起太大的盘子,理论上未来再出几百个usdt,确实算稳和去中心化稳定币没啥生存空间,不过短期还是有炒作预期的,昨晚 $aave $fxs $ena $pendle $crv 基本都是10-20%左右的涨幅,说明当下cex除了玩这种概念没有其他选择;

链上冲狗的话昨晚确实没啥玩的,我之前文章里提过believe的玩法把太多的场内资金给送给传统web2了,导致韭菜信心和情绪都掉了不少,所以算是短期到头了,接下来的行情可能要回到主流叙事,rwa、ai、defi、payfi、l1这种了,但是真正的山寨牛一定要等大饼正式ath之后,本轮山寨牛可能发生在大饼12w以后,大家耐心点儿等。

Show more

0

0

0

0

0

项目总结 @KaiaChain

一、项目现状

(一)技术与基础设施 高性能层-1区块链:

KAIA。他们是同一个母公司日本line和韩国kaoka的公链,之前的战略是想补上类似微信的支付业务,发展小程序生态,不碰币圈。这两个产品在日韩还有中国台湾市场占有率90%以上,东南亚可以跟微信55开,所以又叫日韩微信。

KAIA,具备高性能特点,拥有1秒确认出块儿,和4000TPS,支持EVM(以太坊虚拟机)兼容,具备高扩展性和超低成本优势。

此外,原生支持账户抽象和费用委托,简化了用户操作流程。算是一定程度上实现了eth这个阶段的终极形态。

与此同时,Kaia凭借LINE和KakaoTalk的庞大用户基础(超过2.5亿用户),已实现了一定的用户增长和生态发展。目前,其生态系统内有超过1900万个独特的活跃钱包和4800万用户参与LINE的迷你DApps服务。考虑到line和kakao在日韩的国民级地位,真正实现了9岁到99岁用户的全覆盖。而且是真真正正能产生圈外现金流的业务,这一点去年telegram已经无数次验证过了。

具体来说其实是比telegram优势的,telegram的用户属性和用户构成是有点奇怪难以做常规市场策略的 。经历过去年telegram浩浩荡荡一年的前线业务团队,对此应该深有体会。

(二)生态应用 Mini DApps:

Kaia与LINE合作推出Mini DApps服务,允许用户通过LINE的聊天界面直接访问基于Kaia区块链构建的去中心化应用程序。

除了整合了原本的日韩小程序团队,还掐尖几乎拿走了telegram生态的一半头部项目。涵盖了游戏、金融等多种类型。用户无需频繁签署交易,仅需通过社交账户登录,即可通过网页浏览器或LINE应用程序使用这些服务。

自2025年1月推出以来,Mini DApps取得了显著的用户增长和交易数据。目前已有60多个Mini DApps在平台上蓬勃发展,其中包括GameFi领域的知名项目如 @TelGatherGames、 (https://t.co/AzTlwCzxwj)@TsubasaRVonTG、 (https://t.co/vbQiTjzve5)@HeroicArena、 (https://t.co/tBaqqD7zOz)@meme_musume (https://t.co/9GANNkcS2D) 等。这些Mini DApps完全整合了Web3技术,并且每个项目未来都会有自己的TGE,有可能形成一波类似tg生态早期的正向循环。

而 $KAIA将作为生态系统的核心燃料。

DeFi生态建设:Kaia在DeFi领域也有所布局,推出了Kaia Stablecoin DeFi Summer活动,旨在推动Kaia上的DeFi生态系统发展。其原生稳定币的引入将为DeFi领域带来新的活力,提高流动性,降低桥接攻击的风险,并支持用户友好的DeFi应用程序,如美元储蓄账户和现实世界资产(RWA)产品,这些服务可以通过LINE轻松访问,并提供简单的上车和支付方式,如借记卡。

最终实现了一个介于传统微信,和去中心telegram之间的一个微妙生态位。

(三)市场表现与合作伙伴关系 代币表现与市场认可度:

$KAIA代币已经在币安等多家中心化交易所上市交易。

对于defi用户

1.用户可参与的活动 Kaia Portal Epoch 2:用户可以通过质押(Staking)和参与流动性池(Liquidity Pools)来赚取奖励。

预注册链接:https://t.co/VH5nlCsH4h

活动时间为2025年5月14日下午3点(KST)至2025年8月13日下午3点(KST)。

对于socialfi用户

2。 Kaito Yapper Leaderboard:用户可以注册成为Kaito Certified Yapper,通过推广Kaia相关内容,吸引用户参与,根据邀请人数和活跃度提升排名,瓜分$100,000的奖励池。

活动链接为https://t.co/lTdhSupvxK

对于撸毛用户

3. Dapp Portal:用户可以通过网页版进入官方撸毛平台Dapp Portal(https://t.co/MvNQO0ud3g ),使用OKX地址、谷歌邮箱账户创建LINE账号和钱包,或者通过LINEA一键登录,参与平台上的小游戏,获取奖励。

目前有六十多个简单的游戏,基本都有激励,存到超过50 KAIA可以提现,Dapp点数也可以等TGE后兑换$dapp。

# 三、参考24年tg生态的发展过程,思考kaia的未来展望

生态发展:

- Mini DApps推广:吸引传统H5开发者,满足真实用户的真实需求,实现mass adoption

- DeFi生态深化:完善DeFi生态,推出与现实世界资产(RWA)挂钩的金融产品、去中心化借贷平台等,加强与传统金融机构合作,推动DeFi普及应用。

- 稳定币应用:根据官方公告,稳定币会是拳头产品,实现WEB3对web2的特洛伊木马式的渗透,提升Kaia链实用性和吸引力。

综上所述,Kaia凭借其技术基础、用户基础和不断拓展的生态系统,已取得了一定成绩并展现出巨大潜力。未来,Kaia有望在Web3领域扮演更重要角色,实现其成为亚洲乃至全球领先区块链平台的愿景。

Show more

0

0

0

1

0

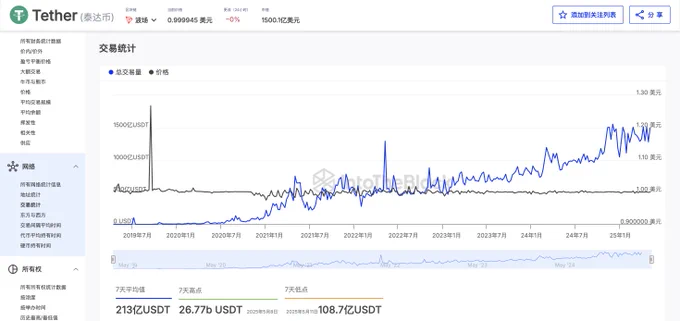

稳定币科普101: 稳定币赛道10问

1. 稳定币是什么?

2. 谁是第一个稳定币

3. 稳定币怎么赚钱

4. 稳定币优势是什么?

5. 哪些稳定币规模最大?

6. 哪些链的稳定币规模最大?

7. 为什么机构在跑步入场?

8. 稳定币的监管进展有哪些?

9. 除了美元稳定币,还有哪些稳定币?

10. 散户如何参与稳定币的盛宴

1. 稳定币是什么?

稳定币是在区块链上发行的1:1锚定法币(比如美元)的加密货币,其锚定机制包括法币储备支持(中心化,例:USDT、USDC),加密抵押合约(去中心化,例:DAI),金融对冲机制(衍生品式,例:USDe)和 算法调控型(去中心化,但是没有成功例子)等。

2. 谁是第一个稳定币

第一个稳定币是2014年EOS 创始人BM的BitShares 发行的BitUSD,属于早期的算法稳定币模型,但是由于BitShares 发展受限,所以BitUSD也没有火起来。

同一年Tether在在比特币(基于比特币的Omni)上发行了美元做支撑的USDT,但是由于Omni 协议功能受限、体验差,后面全面转向智能合约的以太坊。 2019年后,ERC-20版USDT迅速成为主流。

在更早的2013年,circle 成立,但是一开始的目标是做比特币钱包和支付服务,直到2018年,Circle 才宣布将推出稳定币USDC,并且与 Coinbase共同治理,目前coinbase 可以获取usdc利息收入的30%-40%。

3. 稳定币怎么赚钱

主要是储备金赚利息,比如USDT 1600亿美金市值,在当前高利率的情况下,比如5%,那么单单利息收入一年就是80亿美金的收入,属于躺着赚钱,据说Tether平均1个员工创造1个亿美金的收入,人效比高的惊人。

此外稳定币提供商还可以赚取链上铸造/赎回费等。

4. 稳定币优势是什么?

稳定币的优势是转账无kyc,24小时运作,实时到帐,手续费低廉,适合构建1个无国界的全球金融系统,比如在亚洲的你可以用USDT给非洲设计师结账,立刻到帐,然后他用USDT给家人买饭,如果需要美元转账,那么这个非洲家人可能需要饿肚子了。

5. 哪些稳定币规模最大?

根据defillama数据,目前稳定币总市值2600亿美金,规模超过10亿美金的有 USDT(1600亿美金),USDC(640亿美金),USDE(61亿美金,Ethena 推出的金融衍生品对冲机制稳定币),DAI(44亿美金),USDS(41亿美金,“收益型、跨链友好”的升级DAI),BUIDL(26亿美金,black rock推出的链上货币基金),USD1(22亿美金,特朗普关联的world liberty financial集团推出),USDTB(15亿美金,Ethena 发明的“收益版 USDT”), FDUSD(12亿美金)

6. 哪些链的稳定币规模最大?

根据defillama数据,稳定币规模top5的链是以太坊(1300亿美金),Tron(820亿美金),Solana(110亿美金),BNB chain(110亿美金)和hyperliquid(52亿美金),如果打个比喻,以太坊是稳定币的华尔街(合规安全,机构喜欢),Tron是“美元地下铁”( USDT主场,适合跨境,灰产),Solana是稳定币的“微信支付”( 快、便宜、适合高频小额支付,个人用户喜欢)

7. 为什么机构在跑步入场?

美国政府已经把稳定币作为国家重要战略,通过链上布雷顿森林体系,重塑美元的全球霸权。

稳定币就是“以美国国债作为黄金的新布雷顿代币”,背后嵌入了美国财政的信用体系,通过去中心化的区块链基础设施,发行了美国政府强中心化的链上美元。

大家知道Meta之前投入巨大精力做的Libra,也是想做基于区块链的全球稳定币,但是最终失败了,一个重要原因是Libra 最初设想是锚定一篮子法币(美元、欧元、日元等),试图创造“全球货币”,没有受到美国政府支持, 说的直白一些,就是动了美元和国家主权的“奶酪”。

在稳定币已经被美国政府权利支持的前提下,稳定币将是下一个万亿美元的结算基础设施 。目前结算量已经超越 PayPal,下一阶段可能取代 SWIFT、Visa,谁先布局,谁就能吃下美元稳定币的结算红利。

8. 稳定币的监管进展有哪些?

美国:GENIUS Act 是首次系统联邦立法,将稳定币 从“灰色地带” 变成 “支付工具而非证券/银行产品”,为传统金融机构提供稳定币准入通道。

香港:稳居亚洲发行人中心,制定发行人牌照制度,法规执行力度强。

欧盟:MiCA已落地,欧洲稳定币监管统一成型。

9. 除了美元稳定币,还有哪些稳定币?

欧元稳定币:Circle已经发布符合MiCA规定的1:1锚定欧元的EURC,目前市值在2亿美金左右,是市值最大的非美元稳定币。

港元稳定币:香港《稳定币条例》将于8月1日即将生效,前期参加稳定币沙盒实验的机构包括京东科技,圆币科技和渣打银行等,蚂蚁数科已经启动申请香港稳定币牌照。期待8月以后能看到大规模流通的港元稳定币。

人民币稳定币:据cointelegraph报道,@Conflux_Network 正在和金融科技公司AnchorX和信息技术安全公司东信和平的合作推出离岸人民币支持的稳定币,新稳定币旨在为离岸中国实体和参与中国一带一路倡议的国家提供服务。

10. 散户如何参与稳定币的盛宴

虽然很多稳定币项目都是机构参与(比如blackrock的BUIDL),但是散户至少有两种方式参与稳定币赛道,

第一种是在TGE之前参与稳定币/RWA赛道的公链,无论是空投交互还是打新,比如 稳定币Layer 1 @PlasmaFDN的打新,之前存过钱的现在可以参与tge,只是要KYC,另外和蚂蚁数科有关系的RWA L1 @pharos_network 也是可以关注;

第二种是和稳定币/RWA 赛道的二级代币,比如$Ondo $Plume。大家看看还有哪些机会和项目?

Show more

0

0

9

31

12