Search results for web3入口一个就够

People

Not Found

Tweets including web3入口一个就够

最近在 Telegram 上刷到一个项目:Memes Lab @memeslabxyz,初看以为又是个无聊 Meme 项目,结果一玩发现是“工具型基建”,而且是真的把 Meme 赛道做出点东西了。

简单说,这是一个集成在 TG 内部的 Meme 发币 & 空投系统,你不需要懂代码,不需要部署智能合约,打开 @MemesLabBot,花个 $1 手续费,3 分钟就能生成一个链上 TON 币种。

我为什么觉得 Memes Lab 值得玩:

1. 极致低门槛的 Meme 工具化

不夸张地说,它把“发币”这件事做成了“开相机滤镜”:

钱包可以一键生成或导入

发币仅需 0.8 TON,几分钟搞定

空投和排行榜系统全自动对接,发币者直接“社交运营一条龙”

2. 社交裂变 + 积分激励打得很满

官方空投了 5000 万枚 $LAB(占总量 5%)用作奖励池,积分机制也设计得挺聪明:

和你互动的人越多、金额越大、交易越频繁,你的积分就越高

邀请用户有二级返佣(有点像早期 https://t.co/dwplj6IBiR 的熟人裂变)

每周排行榜结算奖励 USDT / NFT / 白名单,玩的是“社交高频博弈 + 排名冲刺”

背后机构和交易所资源真不差

Lemniscap、Animoca Brands 都投了,基本是 Web3 工具和内容方向的主流资方,OKX、MEXC 已经接入合作通道

TON 链近期生态热度本来就高,这项目感觉很吃“土狗叙事 + 工具赋能”红利

对我来说,Memes Lab 有点像“TON 上的 https://t.co/jnQh94C3sR + https://t.co/dwplj6IBiR 的结合体”一边可以创建社区代币,把人群和情绪炒热;一边又通过积分 + 裂变 + 空投沉淀社交关系和交易行为。

而且全流程都发生在 Telegram 里,不需要跳转网页、不需要 Dapp 操作,入口压得非常低。

如果你已经在关注 TON、喜欢 Meme 项目,或者本身就有流量/社群资源——Memes Lab 是那种你不做点什么都感觉错过的工具平台。

怎么玩?

① 打开 @MemesLabBot

② 创建或绑定 TON 钱包(准备个 2~5 TON 够用)

③ 买卖社区代币 / 部署个人 Meme 币 / 邀请用户来赚积分

④ 每周查看排行榜,领取空投 & 奖励

TON 的 Meme 热开始起飞了,Memes Lab 可能是那个帮一大批人“从 0 到 1 发币+运营”的底层引擎。不是炒作型项目,而是自带工具性和裂变潜力的新基建。

更多信息见:

X (Twitter): https://t.co/2RsoujIKrB

Discord: https://t.co/X84FRBGNa3

Telegram: https://t.co/xk81fDY8hv

Show more

0

0

62

107

33

无聊无聊枯坐枯坐,大夜里无聊冲了几个狗子,然后刷推看到 好多项目又在 @KaitoAI 上整活动了!登入上去看看最近状态,几分几分的涨是有点难受了哥们!不过有幸一个安稳奖励,看到上了7D排名竟然是第2名,有点意思!有动力输出了!往下看,,各种奖励和活动上线,盯住这几个肯定有肉吃!猛猛输出就完事了!

---------------------------------

看看有哪些活动直接给yapper们送钱。首先就是我的老朋友 @OpenledgerHQ 又上线了“Yaptopus”任务。本赛季“Yaptopus”最大的更新是,为所有地区的社区成员提供奖励。 并且从下面的机制可以看到,对中文区还是比较偏爱!

①OpenLedger 排行榜 1-25 名将分享 15,000 美元的奖励池

②OpenLedger 排行榜第 26-50 名将分享 5000 美元的奖励池

③中国赛区1-25名将分享15000美元的奖金池

④中国赛区26-50名将分享5000美元奖金池

⑤所有其他语言的排名 1-25 名将分享 6000 美元的奖励

⑥所有其他语言排名 26-50 的选手将分享 4000 美元的奖励

最终还是依附于@KaitoAI提供的区域数据,来选出符合条件的获奖者!

-------------------------------

还有一个项目还是博主通知我才知道也开始给yapper撒钱了。想必yapper们看到@infinex这个活动空投的时候已经难受了。真心没有认真对待,好像之前随手写了个投研信息,然后竟然意外的上榜了!

大家可以登入去查一查有没有,查询入口:https://t.co/a7S0JV4Pnt,我看了下我在241名,拿到一个猪脚饭400多U,看到之前跟项目的那些博主最高可以拿到 4W多U,这项目格局真大,项目没TGE之前就这样的送钱,想想有什么理由不重点跟踪下这样的项目?

项目拿出整整 600 万美元的 µPatrons(约占总代币供应量的 1%) 来激励内容创作者,而且不是一次性发完,而是精心拆成 四个季度+Kaito 持有者奖励 来发放,这波分批释放的策略,怎么看都是在鼓励“长期陪跑”。

这个计划不仅仅看你在 Kaito 上的发文互动数据,还会把你在 Infinex 的链上交互活跃度也纳入考量。也就是说,你不能只靠刷内容上分,更要参与生态实际使用。这种多维度考核,在 Web3 奖励机制里可以说是比较“讲武德”的了,杜绝了很多投机操作。

回到奖励分配本身,第 0 季已经结束,只占了 10%,差不多 60 万美元。没拿到也别气馁,因为后面三个季度奖励逐步递增:

第 1 季:15%(90 万美金)

第 2 季:25%(150 万美金)

第 3 季:30%(180 万美金,含金量最高)

剩下还有 20% 会给到 Kaito 生态的持有者,比如 Genesis NFT 或 sKaito 的质押者,算是另一层激励。

这种“先试水,后重奖”的节奏设计特别聪明。

一方面,第 0 季拉起了热度和参与门槛;另一方面,真正的大头还在后头,给了真正想长期参与的创作者足够的动力。唯一的挑战就是——越到后面越“卷”,但也说明你只要坚持得住、内容够硬、互动够稳,还是有机会拿到大份额的。

-------------------------------

最后一个相信大家也不陌生,在NFT上给与了很多博主和用户奖励,那就是 @0G_labs,感觉最近也要开始反馈yapper了,之前一直在坚持输出的博主应该就要来肉吃了,这里不得不说@Jtsong2,真的og就是他的哈哈。强力输出,拿到第一是理所应当的。

在此再次输出下让大家更好的了解OG,它不是一个普通的 L1,而是 专为 AI 而生的链级操作系统,甚至可以说,是给去中心化 AI 应用铺好路的“基础设施先行者”。

“首个去中心化的 AI 操作系统”(dAIOS),背后有 92,000+ 个对齐节点支撑,整个架构围绕 AI 而非传统智能合约进行深度优化。

模块化设计划分出 Storage、DA 和 Serving 三大层,做到了可扩展、ZK 原生,既保证性能,又保障隐私和可验证性。

所有链上 AI 推理都是可验证的,零知识证明机制直接集成到底层。这对于未来要在链上运行的大语言模型、多模态 AI 应用,简直是基础中的基础。医疗、金融、政务这类对“可信 AI”有刚需的行业,也因此有了落地的可能。

他们的测试网表现也不俗:TPS 超 700、8000+ 验证节点、3.39 亿笔交易,这些数据背后,是一个为大规模 AI 调度准备好的区块链基础层。

我认为0G 不是在做一个 AI 的“Web3 接口”,而是在建一整套 AI-native 的链上运行环境。它不是拼合已有模块的组合拳,而是真正从架构上解决 AI 去中心化落地的问题

。怎么说了,值得深入关注,感觉市场会给它很好的反馈。期待项目后续的动作!

Show more

0

0

109

132

44

《谁能抓住Ai Agent的下一轮风口?》

今天看了OpenAI 首席产品官 Kevin Weil 的采访视频,说实话还挺受鼓舞的。

Kevin是我们印象中典型的Web2精英了吧,地球上最成功的AI公司的CXO,但从他口里说出了“现在我是Crypto人了” “智能合约和Ai等科技最终可以通过Ai Agnet优美的结合在一起”。

在Web3业内人士越来越多的觉得行业光环幻灭的时候,这种来自Web2的积极看法犹如雪中送炭。别的不说,至少Ai Agent这条路希望是大大的,即便前一波Ai Agent泡沫破灭,但当时的一些叙事依然可行 -- 比如Kevin说的让Ai Agent帮忙去购物。

所以我很有信心未来币圈最重要的叙事一定还是有AiAgent的一席之地。

~~~~~~~~~~~~~~~~

最近除了炒币也免不了有思考一些关于VC败局后行业的进化方向,也看到了很多有意思的变化。

比如:

-越来越多项目方不再以TGE为结束,而是开始(感谢 @binance @cz_binance @heyibinance 的战术调整,通过放开Alpha/IDO爬币安天梯的门槛),项目进入二级市场的估值大幅降低,回归理性。

我其实更感兴趣的是新项目,尤其是注定未来前景广阔的Ai Agent项目在当下的情况下会如何启动,如何获得早期支持,如何够久自己的社区,以及最重要的,如何分发筹码。

要知道,任何一轮的暴富盛宴,归根到底都是筹码分发的革命创新带来的。

Ai Agent在我看来无疑是未来能出现10亿级别独角兽的赛道,而且极有可能是Mini团队(两三个人)/ 草根Dev团队 做出来的,这一点在上个周期的很多项目已经有了体现。

所以,谁能够解决Ai Agent的Dev们如何低成本,高效的早期冷启动,而不需要去找关系,找背景,找人脉推销自己,谁就拿到了下一个赛道的早期入场门票 。

这是一个战略级别的入口,很像早期的淘宝,可能有无数个人小店会开起来,马云不确定哪一个夫妻档或者兄弟档甚至个人档能开起来,火起来。但他能确定的是一定会有人能起来,最终这些优胜劣汰出来的店可能长成参天大树。

~~~~~~~~~~~~~

目前圈内真正认识到这一点,且已经投入大量资源付诸实践的,目前我只看到一家 -- @virtuals_io ,专门在做Ai的公募平台(Gensis)。

马来小王子 @everythingempt0 在这个方向上的嗅觉还是挺敏锐的,Virtuals也的确需要新的叙事来支撑币价的V反。虽然Gensis还有不少小问题,比如内嵌的Kyber难用的跟Sh*t一样大大影响了用户体验。

不过对Ai Agent的dev们来说的确Genesis体验是不错的,高效的产品迭代和资源注入,相信问题改进起来不大。

AiAgent的特性导致了新项目出来频率要高很多,现在每天几乎都有数个新的项目出现在Gensis上。后续Virtuals如果通过不断引导项目方改进筹码分发模式,不断探索,我觉得跑出来优秀的项目应该是时间问题。

这也是过去一段时间我不断建仓 $Virtual,并持续体验Genesis打新的原因。

币安钱包 Alpha消积分的机制应该也是有参考 Virtuals Genesis的,如果 @cz_binance 大表哥对AI方向非常认可和坚定,或许可以考虑让bnbchain也跟进这个思路做个战略布局。

@four_meme_ 是倾向于meme的发射平台,如果有一个专注于Ai的发射平台(或者4meme自己开个专区)既可以活跃 @BNBCHAINZH 的AI生态创新,又拿到Ai Agent孵化平台的入场券,有点像淘宝起来以后出来京东和拼多多一样,个人觉得很可能比黑客松这种传统方式效果好的多。

Ai赛道我最喜欢的投资人之一 @jasminervaa 说的很好,想要好的AI项目?先去做好让Dev们最comfortable的环境吧。

有了梧桐树,不怕没凤凰

Show more

OpenAI CPO Kevin Weil says it's inevitable we'll let AI agents spend on our behalf, but with strict limits.

“I want this agent to buy this thing for me, but only spend up to $50, and only at a grocery store.”

He sees smart contracts as the control layer. Programmability is how we align agent behavior with human intent.

Show more

0

0

1

2

0

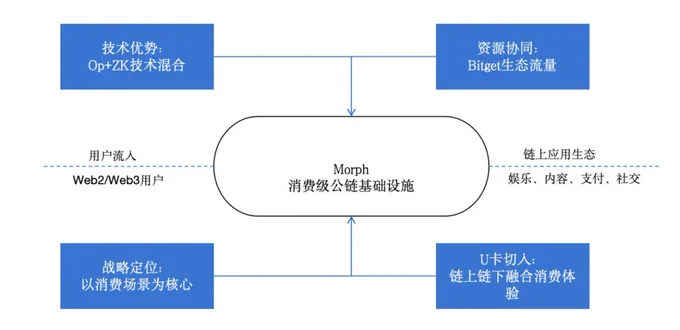

《Morph:打响消费级公链第一枪,为什么有机会成为超级入口?》

一、从行业周期看,为什么消费级公链是这轮周期的刚需?

过去几轮加密周期,从DeFi Summer 到 NFT 狂潮,再到基础设施大跃进和MEME叙事爆发,行业始终在不断自我创新。

但如今,越来越丰富的基础设施,正在与日益收缩的流动性和用户增长放缓形成鲜明对比,这种结构性矛盾,已经成为当前行业最大的困境。

尤其是在公链赛道,曾经主导的叙事逻辑是:“更快的TPS + 更低的Gas费 + 更多的DeFi应用”。但随着技术差距的缩小、创新趋同,单纯靠“炒作新公链”的模式,正在加速失效,投机动能下降叠加真实需求转向。

更通俗的说,就是:大家不再想要“更快的赌场”,而是想要“用得起来的链”。

在这样的背景下,Morph 这类以消费场景为核心的新一代公链,正在成为行业周期演进下的必然产物。

这里有两重深层次的推动逻辑:

宏观结构变化,Web3作为下一代互联网基建,必须从单纯金融属性过渡到承接真实消费、社交、内容等更广泛需求。

微观演变趋势上,行业流量逻辑必须重建,未来的增长引擎,必须是体验驱动的自然流量,也就是日常高频、用户愿意停留和消费的场景。

要承载这样的转型,传统金融型公链(如过于偏DeFi的链)天然不适配,消费级公链将成为新的流量入口和体验基座。Morph可能正踩在了这个周期拐点的正确位置上。

_________

二、Morph:消费级公链的技术与战略破局

1、核心技术优势:从性能到安全的兼顾

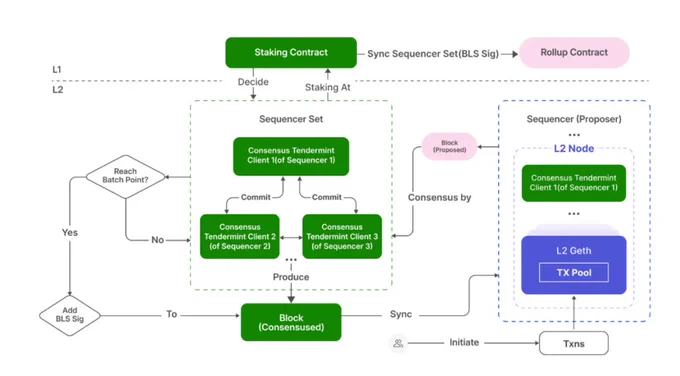

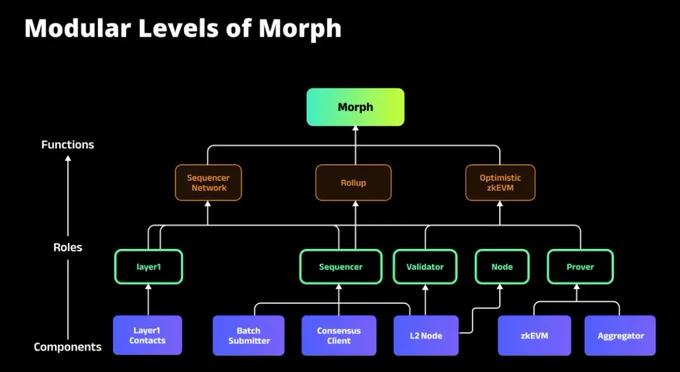

整个架构上,不多过赘述,简而言之,和其它公链差不多,主要是用于共识和执行的排序器用于状态验证的证明机制,以及数据可用性。在此之上,项目有自己的一些创新和优化。

1⃣混合型 Rollup创新(Optimistic + ZK),Morph独创了Optimistic zkEVM + 响应式有效性证明(RVP)的机制,结合了Optimistic Rollup的低成本、ZK Rollup的高安全性,极大地压缩了挑战窗口,提高了提现速度,降低了整体费用。

2⃣去中心化排序器,整体上都不再依赖单点排序中心,彻底缓解了传统Layer2最大痛点之,MEV垄断和交易审查,保障了交易处理的公平性与高可用性。

3⃣模块化架构:支持不同模块独立升级和演进,未来可以灵活适配更多新的扩展需求,比如EIP-4844、SP1 zkVM等,保证了Morph长期的技术演化能力。

从技术角度,Morph的整体建构逻辑并不是单点突破,而是体系性的融合创新,确保了性能、安全、体验三者兼得。

2、战略定位优势:从交易到生活的延展

1⃣以“消费场景”为核心,Morph不是单纯讲”TPS”或者”DeFi”的链,而是明确定位为服务”链上消费应用”(娱乐、社交、生活方式)的基础设施。Morph聚焦的方向——链上内容、链上社交、链上娱乐、链上支付等,这些都是能真正激活数亿级用户日常需求的场景,不是单纯的金融投机循环。

2⃣结合强势资源与流量与Bitget等平台形成潜在协同效应,共享用户、品牌和渠道,加速了真实用户的引入和生态冷启动。其实,对此类项目而言,在早期阶段,流量壁垒极其重要,拥有稳定、高效导流入口的公链将更容易构建早期生态势能

3、不止于U卡,打造Web3的支付宝,产品+品牌力持续UP

在 Bitget 与新加坡一级发卡机构 DCS 的强力背书下,Morph 黑卡一经推出便迅速引爆行业热议,在 Web3 内部掀起广泛讨论的同时,也实现了与 Web2 消费金融体系的成功破圈。

尽管在运营细节层面仍存在一定争议,但有一点几乎已达成共识:Morph 黑卡作为“链上+链下融合”的消费级产品,初步验证了链上金融服务与现实生活的高频连接存在广阔的真实需求。

而这背后体现的,是 Morph 对于长期战略的深入思考与合规布局。尽管其表面形态上与传统“U卡”类似,但本质上,它已超越了工具属性,更像是一个连接链上金融账户体系、链下消费权益、合规清算网络的 Web3 入口级基础设施。

Morph 黑卡是由新加坡本地持牌银行 DCS发行,并在MAS(新加坡金融管理局)监管下完成全流程的卡组织集成、产品结构审查、KYC、AML 认证及风控审核。

此外,Morph 并未将黑卡仅作为一个“刷卡工具”来定位,而是引入了 Web2 世界中高端信用卡才能享有的完整权益体系,这种权益叠加不仅让黑卡本身具备稀缺性,也体现了 Morph 对“消费级入口”的深度思考:让链上身份成为现实世界中享有尊贵体验的凭证,让加密资产真正成为日常可用的“信用资产”。

Morph煞费苦心的采取这种策略,反映出,项目整体上对长远发展的核心诉求,并非是趁着一阵热风赚一波块钱,而更多是考虑从整个底层策略上构建起合规、安全、便利、全球可用的体系。

4、底层账户体系支撑生态闭环,发卡不是终点,而是起点

Morph黑卡并不是孤立的金融产品,更深层次上是整个Morph账户系统的一部分。这个账户体系不仅支撑发卡和支付功能,还将成为未来构建 Web3 理财、身份、积分、会员系统的核心基础设施:不仅支持链上账户绑定链下身份;更支持加密资产存储、兑换、理财等功能,类似 Web3 版“支付宝”;此外也可嵌入更多 Web3 应用和第三方金融工具,实现开放式金融生态

在此基础上,Morph 正在构建一个“账户即金融入口”的系统:每一张卡、每一个账户,不只是支付工具,更是链接各类 Web3 服务(消费、交易、理财、社交)的核心身份枢纽。

_________

三、Morph的潜在挑战和长期价值

尽管,消费及应用是行业公认的下一个增长曲线,但是冷启动难度和运营的要求都远远超过Defi等协议。

首先从风险角度去看,从落地周期、行业竞争等方面都存在未来需要持续去建设突破的难点。

挑战1:消费场景的落地需要持续且扎实的强运营

之前Morph黑卡和白金卡的权益争议其实就是运营难题的一个缩影,不仅考验项目对“卡”本身的理解,还考验的是用户的体验感的有效设计。产品本质依然属于“消费级金融服务”的范畴,用户不仅关注权益、体验感,还会基于服务持续性、安全合规等因素做中长期选择。尽管黑卡打开了一定的空间,项目还需要在体验上,真正让用户日常愿意自然使用;而且需要持续进行用户教育。

挑战2:竞争加剧,品牌建设和生态搭建需要更加快速有效

随着Morph开创了“消费级公链”的叙事窗口,很快可以预见,会有更多L2、甚至部分新型L1也会快速跟进,布局链上消费市场,甚至一些高TPS为卖点的公链已经开始倾向“内容生态”布局,以太坊Rollup系也可能在未来加入消费叙事的争夺。

在这种情况下,如何在叙事尚未全面内卷前完成品牌确立和初步生态搭建,将直接决定Morph在行业竞争中的位置。这就要求不仅要讲得清“是什么”,更要让用户“用得爽”。

尽管消费级公链的冷启动周期漫长、运营要求极高,但从Morph当前的技术架构、战略布局到资源协同能力来看,它具备了穿越早期阵痛、迈向下一个成长曲线的多重潜力:

价值1:消费应用链上化是长期趋势,Morph的定位具备极高的稀缺性

在行业逐步走向存量竞争的背景下,能够真正打通链上应用与用户日常消费场景的公链,极为稀缺。从需求端看,Web3用户不再满足于DeFi投机,而是期待链上能承载真实、连续、高频的生活体验,如支付、社交、娱乐内容消费等。

从供给端看,目前大部分L1、L2仍停留在金融原生应用(DEX、借贷)和短周期叙事(如MEME)中,真正聚焦链上消费体验、且拥有落地能力的项目极少。

Morph作为消费级公链第一梯队的布局者,有望在未来2-3年中,抢占用户心智,建立起“链上日常消费入口”的稀缺定位。

价值2:Morph技术可扩展性极强,未来能适配更多叙事变化

得益于其模块化设计、混合Rollup架构,Morph未来可以非常灵活地适配行业演变,比如,随着分片技术推进,Morph可快速降低数据可用性成本;通过Sequencer去中心化推进,构建更高安全性、抗审查性的底层基础;未来还可以兼容更多链上消费新应用,如链上广告、链上订阅服务等新领域。总的来说,Morph并不是一个单一技术框架绑定的公链,而是一个可以动态进化、与行业同步演进的开放性平台,具备长期技术生命力。

价值3:资源与资本优势明显,具备长期资源协同潜力

抛开近期的所有舆论影响,中长期看,Morph背后拥有Bitget等强势平台的流量、渠道与品牌资源,可以源源不断地为链上消费生态注入用户和资金;未来有望打通链上线下的消费闭环,形成独特的用户壁垒;在资本层面,Morph获得了多家一线基金的战略投资,为后续生态扶持、应用孵化提供了坚实的资源保障。

价值4:账户体系是超级入口的基础,体系护城河坚固

Morph的核心并不在于“发了多少卡”,而在于通过卡背后的账户系统,构建一个能够承载资产管理、身份绑定、链上支付、积分乃至Web3社交的超级入口。

未来,所有用户的链上行为,均可以在账户体系中扩展出理财、借贷、支付、会员等多元场景。这一点,将是所有消费级应用想要做大的基础设施门槛。

正因如此,Morph的黑卡并不是孤立产品,而是其构建“账户即金融枢纽”的重要一环,长远来看,这一体系才是它与其他Layer2项目真正拉开差距的底层护城河。

_________

四、总结:Morph,有望成为链上生活基础设施的超级入口

从当前的行业趋势判断,我们需要承认的是,Web3正在经历一次底层逻辑的深刻切换,行业从资产投机向真实消费迁移;从金融杠杆向生活体验进化;从纯粹链上叠加到链上+链下融合转型。

在这个趋势下,Morph给出了技术、战略、资源协同的全套体系化答案,尽管它近期的舆论并不是很有利,但更长去看,如果它能稳步推进应用落地、快速完成冷启动、逐步扩大真实用户规模,那么Morph的长期价值,将不仅仅是一条公链,而是下一代链上生活基础设施,甚至可能成为Web3世界的支付宝、微信乃至超级入口。

综合来看,Morph作为一条定位清晰、技术扎实、战略前瞻的消费级公链,确实踩准了行业叙事转型的重要节点。

未来,Morph是否能够真正兑现这一潜力,关键取决于其运营能力、以及对用户心智的占领能力和持续的构建生态护城河。

从一个投研的角度,如果说上一轮周期的关键词是“协议深度”,那么下一轮周期的关键词就是“体验广度”,而Morph试图打通的,正是“资产-身份-消费-信用”这一整套用户全生命周期路径。

我们需要承认的是,在一个告别粗放增长、转向精细运营的新周期里Morph正在尝试给出一个更接近未来真实图景的答案,链上生活,而不仅仅是链上投机。

而这条路,或许才是Web3真正走向主流、真正改变世界的必经之路。

如果你相信Web3的未来是生活化的、普及化的,那么Morph,值得持续关注。

Show more

0

0

3

7

2

现在应该去弄的项目是应该是 sidekick @Sidekick_Labs ,赔率极高,为什么这么说呢?

1⃣直播赛道独一档

Sidekick定位十分准确,它抓住了 “内容生产+直播互动+链上积分+潜在空投” 的组合逻辑,打造了一个普通人也能参与并获得奖励的 内容流量入口 + Web3 营销平台,同时交互逻辑非常简单,也没有让你做很多任务,直播拿积分就行,不PUA

2⃣近期获得VC投资

=Sidekick @Sidekick_Labs 此前已经拿过了YZi Labs、HashKey Capita+kaito创始人Yu Hu的投资,现在又拿到了Fenbushi的投资(该VC属于华人投资数一数二的VC),完全是强强联合,虽然两轮融资都没有披露,但Sidekick也不差钱,最近还搞了英雄联盟中韩对抗赛,有兴趣的可以参加一下

3⃣Sidekick交互

Sidekick @Sidekick_Labs 交互十分简单,先在官网申请资格https://t.co/69w14qyXaJ,资格通过后会有专人联系你进行下一步操作,按照官方操作来即可

总结:Sidekick @Sidekick_Labs 优势非常明显

①内容门槛低,人人都能开播抢积分

②平台正在冷启动流量红利期(赔率高)

③叙事方向吻合 Web3 内容基础设施发展

兄弟们,冲吧!人人是主播的时代已经到来!

Show more

跟上节奏,兄弟们,把自己的电脑屏幕,手机屏幕,还有Apple watch屏幕设置为 Bubu背景

具体操作:图片链接https://t.co/TMbEGNFeGF,这里有 4 套 Bubu 背景套装,你可以在 PC、手机和 Apple Watch 上使用!

设置完成之后在原推和创始人推文下留言即可 @MemeX_MRC20 @MemeX_intern @Wanamaker_X

Show more

0

0

3

4

0

💥重磅!Abstract最新Alpha信息 x 5

近日,胖企鹅CEO @LucaNetz 在接受采访时释放很多关于 @AbstractChain 的Alpha信息,供参考:

1⃣Abstract正在融资

除了吸纳新的投资方,Abstract还希望以某种方式让社区参与。

个人理解,Abstract可能会面向社区公募,难怪官方此前让大家注册Ehco。

如果真有公募,我猜给社区的估值会非常低,希望可以根据XP数据分配金额,这样对老用户更公平。

2⃣Abstract空投照搬 $PENGU

确保真正的核心社区才配得上奖励,不存在类似企鹅空投前一天买张NFT就能参与的情况,会从 $PENGU 的错误中吸取教训。

3⃣Abstract不会盲目上所或人为拉高估值

不希望成为金融工程的牺牲品,估值由门户产品(Portal)决定,方式会像 World App 定价 $WLD 一样真实、公正。

4⃣Abstract比Base更懂文化

Abstract起步时碰上熊市,融资和推进都很难,但团队坚定地走在正确的路上。现在很多链都在抄袭Abstract,说明ABS在引领潮流。

Abstract构建的是有趣、有灵魂的 L2,不只是另一个链,不是为了排名,而是为了社区。

5⃣Abstract将发力移动端

准备进一步进行营销,Abstract 的目标是将乐趣带回 EVM,同时将大力发展 iOS,并在 Portal 上大力发展应用,目标是把 Web3 的入口门槛降到极致。

内容来源:https://t.co/UfgHjbU1fh

@AbstractChainCN @monstersdotfun @pudgypenguins

Show more

- @LucaNetz 与 @KevinWSHPod 的访谈正式上线了,

在本次访谈中 Luca 直面各种关于 $PENGU 和 @AbstractChain 的敏感问题,以下是讨论中所有重要内容,前排提醒全程高能 Alpha🧵

Q1:你是如何在市场低迷、 $PENGU 下跌时保持情绪稳定的?

- Luca: 你无法逆潮流而行,你只能接受它。就连像 Jeff Bezos 这样的顶级创业者也经常遇到 90% 的下跌。我选择专注于长期愿景,而不是短期波动。

Q2:你如何看待 $PENGU 空投中出现的问题?

- Luca: 如果可以重来,我会先让 Pudgy 持有者优先领取空投,而不是一视同仁。因为开放给所有人后,流量爆炸,甚至导致网站崩溃。如果 $PENGU 在上线第一月表现不好,真正支持我们的老社群会受伤。

Q3:你准备怎么做下一次Abstract空投?

- Luca: 这次不会再让人空投前一天买个企鹅就能参与。我会确保真正的核心社区才配得上奖励,我们会从 $PENGU 的错误中吸取教训。

Q4:$PENGU 接下来是否会有更多交易所上线?

- Luca: 是的,我们需要登陆大型交易所(如 Binance、Coinbase、OKX)以及区域平台。因为 $PENGU 的品牌就是制造「病毒式传播」的时刻,如果那一刻别人却买不了,那等于白搞。

Q5:2025 年你们会有更大的动作吗?

- Luca: 你以为沃尔玛联名已经是大事?等着看 2025 年剩下的计划吧。我们要把 $PENGU 放进电影、放进游戏,做到真正的文化出圈,说完这些后,Luca 再次暗示 $PENGU 持有者将受益

Q6:你怎么看 NFT 的未来?

- Luca: NFT 会回来,现实中大家依然收藏实物,数字收藏只是它的升级版。更方便、更全球,未来属于它。

Q7:Abstract Chain 初期遇到哪些困难?

- Luca: 起步时碰上熊市,融资和推进都很难。但我们坚定地走在正确的路上。现在很多链都在抄我们的做法,也说明我们在引领潮流。

Q8:你们的构建策略是什么?为什么选择自己开发而不是纯支持外部项目?

- Luca: 因为你很难判断外部项目的动机。有个项目当初爆红,但后来跌了 90%,结果大家来怪我。我们必须平衡支持新项目与保证链的质量。所以我们会亲自开发核心体验。

Q9:你提到 Igloo、Pudgy Penguins 和 Abstract,这三个项目是什么关系?

- Luca: 这只是部分,还有一个我们暂时不能透露的项目。生态系统正在构建,后面会更完整。

Q10:Abstract 的下一步是什么?

- Luca: 现在正在为 Abstract 融资,并且希望以某种方式让社区参与,并且准备进一步进行营销,Abstract 的目标是将乐趣带回 EVM,同时 Abstract 将大力发展 iOS,并在 Portal 上大力发展应用,目标是把 Web3 的入口门槛降到极致。

Q11:Abstract 会如何推出原生代币?还会走传统 TGE 路线吗?

- Luca: 不会盲目上所或人为拉高估值。我们不希望成为金融工程的牺牲品。Abstract 的估值将由门户产品(Portal)决定,方式会像 World App 定价 $WLD 一样,真实、公正。

Q12:你觉得 Abstract 最大的优势是什么?

- Luca: 简单说,我们比 Base 更懂文化。我们构建的是有趣、有灵魂的 L2,不只是另一个链。我们不是为了排名,而是为了社区。

https://t.co/1ZzMJSA0xa

Show more

0

0

4

8

0

- @LucaNetz 与 @KevinWSHPod 的访谈正式上线了,

在本次访谈中 Luca 直面各种关于 $PENGU 和 @AbstractChain 的敏感问题,以下是讨论中所有重要内容,前排提醒全程高能 Alpha🧵

Q1:你是如何在市场低迷、 $PENGU 下跌时保持情绪稳定的?

- Luca: 你无法逆潮流而行,你只能接受它。就连像 Jeff Bezos 这样的顶级创业者也经常遇到 90% 的下跌。我选择专注于长期愿景,而不是短期波动。

Q2:你如何看待 $PENGU 空投中出现的问题?

- Luca: 如果可以重来,我会先让 Pudgy 持有者优先领取空投,而不是一视同仁。因为开放给所有人后,流量爆炸,甚至导致网站崩溃。如果 $PENGU 在上线第一月表现不好,真正支持我们的老社群会受伤。

Q3:你准备怎么做下一次Abstract空投?

- Luca: 这次不会再让人空投前一天买个企鹅就能参与。我会确保真正的核心社区才配得上奖励,我们会从 $PENGU 的错误中吸取教训。

Q4:$PENGU 接下来是否会有更多交易所上线?

- Luca: 是的,我们需要登陆大型交易所(如 Binance、Coinbase、OKX)以及区域平台。因为 $PENGU 的品牌就是制造「病毒式传播」的时刻,如果那一刻别人却买不了,那等于白搞。

Q5:2025 年你们会有更大的动作吗?

- Luca: 你以为沃尔玛联名已经是大事?等着看 2025 年剩下的计划吧。我们要把 $PENGU 放进电影、放进游戏,做到真正的文化出圈,说完这些后,Luca 再次暗示 $PENGU 持有者将受益

Q6:你怎么看 NFT 的未来?

- Luca: NFT 会回来,现实中大家依然收藏实物,数字收藏只是它的升级版。更方便、更全球,未来属于它。

Q7:Abstract Chain 初期遇到哪些困难?

- Luca: 起步时碰上熊市,融资和推进都很难。但我们坚定地走在正确的路上。现在很多链都在抄我们的做法,也说明我们在引领潮流。

Q8:你们的构建策略是什么?为什么选择自己开发而不是纯支持外部项目?

- Luca: 因为你很难判断外部项目的动机。有个项目当初爆红,但后来跌了 90%,结果大家来怪我。我们必须平衡支持新项目与保证链的质量。所以我们会亲自开发核心体验。

Q9:你提到 Igloo、Pudgy Penguins 和 Abstract,这三个项目是什么关系?

- Luca: 这只是部分,还有一个我们暂时不能透露的项目。生态系统正在构建,后面会更完整。

Q10:Abstract 的下一步是什么?

- Luca: 现在正在为 Abstract 融资,并且希望以某种方式让社区参与,并且准备进一步进行营销,Abstract 的目标是将乐趣带回 EVM,同时 Abstract 将大力发展 iOS,并在 Portal 上大力发展应用,目标是把 Web3 的入口门槛降到极致。

Q11:Abstract 会如何推出原生代币?还会走传统 TGE 路线吗?

- Luca: 不会盲目上所或人为拉高估值。我们不希望成为金融工程的牺牲品。Abstract 的估值将由门户产品(Portal)决定,方式会像 World App 定价 $WLD 一样,真实、公正。

Q12:你觉得 Abstract 最大的优势是什么?

- Luca: 简单说,我们比 Base 更懂文化。我们构建的是有趣、有灵魂的 L2,不只是另一个链。我们不是为了排名,而是为了社区。

https://t.co/1ZzMJSA0xa

Show more

0

0

12

20

1

😱下午被好友fomo了一个很有意思的项目,然后深度去了解一下,给大家做个深度解析吧,市场情绪也都回来了,@chillonicNFT 项目上线绝逼要起飞。开始一起来了解!看完你就会知道为什么我这么说了!

Chillonic:不是 Meme,不只是 NFT,而是通往 Sonic SVM 生态的一张门票

众所周知 Web3 项目满天飞、NFT 日渐内卷的时代,老查对 NFT 的热情已经被反复消磨过。但今天下午 @chillonicNFT 却让我重新提起兴趣——不为头像、也不为 hype,而是它所承载的潜在生态权重,以及对未来 Sonic SVM 网络的卡位意义。

这不是“又一个 NFT 项目”,这是老查目前看到最可能打通链上身份、资产和真实收益的“敲门砖”之一。

Chillonic 是什么?

Chillonic 是首个上线 Sonic SVM 网络的 NFT 系列,它不仅有视觉上的创意,更重要的是——它背后运行着一整套围绕资产流动、质押收益和生态权益的底层设计。

项目采用名为 chil-404 的技术架构,支持 NFT 与代币的相互转换。你可以 mint NFT,然后将其 token 化进行交易,也可以随时将这些代币还原为 NFT 本体。同时,代币可以参与质押,甚至添加到 LP 池子里,参与整个网络的流动性建设。

老查总结一句话:这是“NFT x DeFi x 权益”的多重融合。

那么我们持有 Chillonic 能获得什么?

我最关注的是它的实际收益与生态绑定。Chillonic 持有者拥有一系列明确的、可量化的权益:

1/免费 mint 资格(通过抽奖获得 WL,不参与公售)

2/空投分润权:Sonic SVM 的官方空投通道开放给 Chillonic 持有者

3/$CHILL 代币红利:高达 1.2 亿枚 $CHILL 被定向分配给这个 NFT 系列持有者

4/交易所计划:$CHILL 代币即将上线 SagaDex,意味着这些代币将具备真实市场流通能力

对于我这种长期关注基础设施+Tokenomics+公链生态的人来说,这种“绑定式参与”要比单纯买卖 NFT 有趣得多。

另外可以看到Sonic SVM 背后的机会!了解 Chillonic,就绕不开它所在的主场:Sonic SVM 网络。

Sonic SVM 本身是一条兼具并行计算能力和开发者友好的模块化链,主打高性能和低门槛。Chillonic 能作为首个原生 NFT 项目登场,不仅说明团队与官方关系密切,更是它能获得各种生态资源倾斜的关键。

在这个阶段入场,不只是低价捡筹,而是在为后续 Sonic 生态的爆发抢占 ID 和通行证。

Chillonic 的独特性在哪里?

目前大多数 NFT 项目仍停留在“头像 + 空投 + 社群 hype”这三板斧,真正愿意往资产化方向探索的并不多。而 Chillonic 则在几个方面表现出我个人认为的“超前”特征:

1/Token-NFT 可逆机制:这是极少见的灵活设计,不再受限于链上交易的固化格式

2/通证经济搭建得极早:NFT 和 $CHILL 互为生态基石,形成“入口+收益”的双螺旋结构

3/与支付、LP 等场景打通:不仅玩 NFT,还玩金融;不仅看价格,还看流动性

这种设计让 Chillonic 成为一个“可参与、可盈利、可扩展”的生态部件,而不是一个孤立的炒作工具。

进圈这么多年玩多了很项目,老查不是那种会轻易被 PFP 或白皮书吸引的人。我的判断标准很简单:

首先是否有真实生态绑定?有,Sonic SVM 的首发项目。其次是否能产生长期收益?有,1.2 亿 $CHILL 分配+质押机制+空投权。另外是否有前置技术优势?有,chil-404 的资产自由转换模型。

这不仅仅是投资一个 NFT,更像是在布局一个生态入口、一个未来 DeFi+RWA+用户系统融合的“第一位”。

大家可以把 Chillonic 看作一个视觉创意,也可以当作一个金融入口。但我更愿意把它理解成——Sonic 生态大爆发前的前哨标志。

web3大家总说“早期是认知差”,但认知差从来不在 hype 发生之后(当年喊了多少人上车,都几倍收益)。它存在于你决定花时间、花精力研究清楚一个项目,然后下注、等待和陪伴它成长的那个瞬间。

Chillonic 给了我这样的感觉,也许这就是 Web3 真正吸引人的地方:它是关于“共建未来”的机会。

查麻们如果也对早期机会感兴趣,可以关注一下 Chillonic多盯一下社区反馈。期待上线来一波王炸!最后大家可以多参与okx或者有些博主的活动拿到白单!卷卷更健康!

Show more

0

0

85

129

24

币安在下一盘大棋,那么有钱就有人才的加入,产品缺的时间也会被alpha给弥补上。会不会某一天更新完,币安钱包更上一层楼,让大家眼前一亮的产品出现?

闲来无事,逼逼几句,哈哈。

我在想任何龙头企业每跨出的一步,都是具有挑战性的。

为什么币安要大力开发 Web3 钱包?为什么要搞 Alpha 积分、送空投,把“撸毛”散户当作核心用户运营?这背后肯定是用户,但也是在为下一场加密行业的基础设施大洗牌提前布局。

1、CEX 的尽头,是 Web3 钱包?

当前中心化交易所早已卷无可卷,合规政策趋严,可施展空间被压缩。而用户对资产“自托管”的认知也在逐步提高,从FTX暴雷到监管收紧,大家开始重新审视“你的币到底是谁保管的”。币安很清楚,再不转型,也许会被下一个周期淘汰。

所以他们必须提前卡位 Web3 钱包这个未来“超级入口”。

Web3 钱包,不只是一个装币的工具,更是未来链上所有行为的“操作系统”:交易、质押、借贷、NFT、GameFi、社交、身份认证……一切链上的交互都会围绕钱包展开。

控制了钱包,就控制了用户的资产动线、交易习惯和生态偏好。这是比“拥有交易所”更深层的用户黏性。

2、Alpha 积分系统:低成本、高效率、能持续复制的引流神器

Alpha 是什么?是币安钱包在 Web3 世界里跑的第一个“用户养成游戏”。

做任务得积分。

积分可领取空投。

覆盖链上交互、代币交易、NFT、MEME、DApp 等多场景。

这背后的本质是:用“空投预期”代替“广告投放”,激励用户建立链上交互习惯。

传统的钱包是“装好就不用”,而 Alpha 把它变成了一个“每天都想打开”的入口。用户撸积分的过程,其实就是对链上的逐步适应和教育。撸得久了,自然形成路径依赖,这是币安最想看到的:撸毛用户被悄悄转化为忠实用户。反正在哪里交易都一样,还可以白嫖空投,何乐而不为。

3、整个 Web3 钱包赛道,会不会要变天了

当前的钱包产品,无论是tokenpocker 、Metamask体验都停留在“熟练用户”的层级,对新手极不友好。而币安的机会就是用“超级用户体验 + 超低学习门槛”,是从 CEX 用户转变为链上用户的引导路径。

观察币安钱包近几个月的变化,可以发现:

支持一键跨链、自动添加代币、Gas 优化。

多链一体、数据聚合、内置交易功能。

强社交属性,绑定身份、分享任务、邀请返利。

加入 Alpha 后界面和产品节奏非常“游戏化”,上瘾机制明显。

这种“钱包+游戏+空投”的组合拳,其实是在为 Web3 打造 App Store 级别的流量入口。而这个入口一旦成型,币安将重新定义整个链上生态的分发逻辑,开发者会不会不再从交易所出发,而是围绕钱包设计产品。

4、币安的终极目标:掌握链上分发权 + 成为下一个超级平台

一旦用户通过 Alpha 系统形成链上操作习惯,币安钱包未来可能不仅仅是“钱包”,而是:

钱包即 Launchpad:所有新项目先从钱包发起。

钱包即公链入口:BSC 全生态用户从这里接入。

钱包即推荐系统:智能推荐 DApp 和代币。

钱包即社交网络:好友推荐、资产可见、交互记录留存。

这会是一个围绕资产、行为和社交构建的“链上超级入口”,而不是一个单纯的存币工具。

所以币安钱包的撸毛只是开始,下一波忠诚用户已上线。

目前你看到的 Alpha 任务,只是币安在构建一套完整“链上用户忠诚系统”的前奏。撸毛也好,赚积分也罢,本质都是在训练用户用钱包完成真实交互,最后沉淀在 Binance Web3 钱包这个未来“超级平台”里。

这场看似送福利的行为,其实就是,哈哈。但更为重要的是,币安在用最低成本培养下一批链上核心用户,并试图用 Web3 钱包在下个周期构建属于自己的“不可撼动的护城河”。

当大多数项目还在为“怎么冷启动用户”发愁的时候,币安已经用 Alpha 把一切融入“游戏化入口 + 空投激励 + 社交传播”的闭环中。

未来真正让你眼前一亮的钱包产品,很可能已经在你撸积分的时候默默长成了。

@cz_binance @heyibinance

Show more

0

0

35

55

5

TRON 持续战略布局美国市场:MoonPay 成为新桥梁

就在刚刚,MoonPay 宣布与 TRON DAO 达成战略合作,TRX 正式上线其平台,开启美国用户的法币购买通道。这一步,不只是波场在美国市场的又一次突破,更是其全球合规战略的重要里程碑。

什么是 MoonPay ?

MoonPay 是一家总部位于美国迈阿密的金融科技公司,致力于为全球用户提供出入金服务,主要支付渠道为 Visa、Mastercard、Apple Pay、Google Pay 等 Web2 支付工具。

MoonPay 有哪些亮点?

• 目前已获得荷兰 MiCA 批准,积极拓展欧洲合规市场

• 近日在欧美推出 MoonPay Balance 零手续费服务,进一步降低用户使用门槛

• 服务覆盖超过 180 个国家,已成为 Web3 世界最主要的法币入口之一

TRON 与 MoonPay 达成合作意味着什么?

1/ 打通合规通道

美国用户可通过 MoonPay 直接用法币购买 TRX 。

2/融入支付生态

MoonPay 集成多款主流钱包,TRX 上线有望加速 TRON 在 Web2 与 Web3 支付场景的应用落地。

3/ 法币出入口之战,TRON 进入下一阶段

相较于其他链生态仍依赖中心化交易所,TRON 正在构建合规法币通道 + 高效链上结算的闭环。搭配 USDD、 USD1 和 Tether 的 TRC-20 优势,TRON 有望成为美国市场上的新一代加密支付底层设施。

TRON 在美国的其他战略动作回顾

1/ 波场生态代币陆续在 Kraken 上架

2/ WLFI 战略联动,与特朗普家族关系密切

3/ 启动 TRX ETF 申请,推动 TRX 合规金融化

4/ 在拉美与 Kripton 合作提供 TRC-20 USDT 的商户收款

这一次对接 MoonPay,不只是合作一个支付入口,更是逐步嵌入美国合规金融系统的关键一环。

从 Kripton 到 Kraken,从 ETF 申请到如今打通 MoonPay,TRON 正在有策略地扩张自己的全球布局,尤其是在监管日益严格、用户越发看重合规性的市场。

下一阶段 TRON 要做的,不只是打通链与链之间的流动性,而是成为用户与现实世界之间的加密金融桥梁。而 MoonPay,就是这座桥的第一根钢筋 !

TRX TO THE SUN ! ☀️

@justinsuntron @sunyuchentron

@trondaoCN #TRONEcoStar#

Show more

0

0

23

26

22

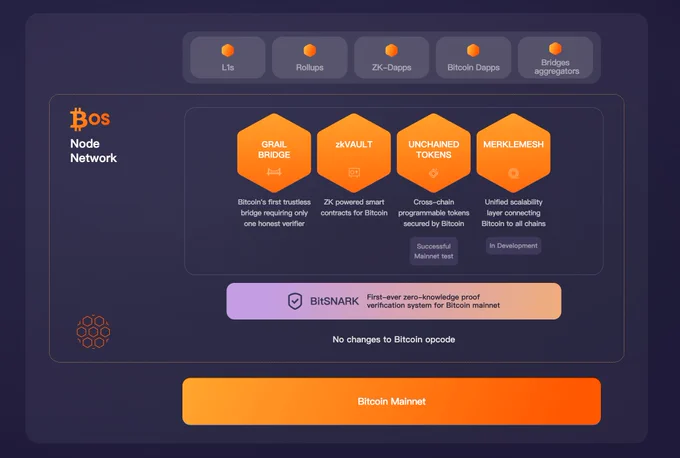

🧐 BitcoinOS @BTC_OS :比特币不再是金库,它要变成发动机了——

我们已经习惯了把比特币当作一个高冷的存在:它是数字黄金,是价值锚点,是避险港湾。

买入并存储!它稳、它硬、它动也不动。

但这并非比特币的初衷:

BTC 的终极目标是打开人类经济发展的可能方向,构建能解决金融危机的新货币体系。

也正因为这个目标,比特币被靠着印钞度日搜刮民脂民膏的主权国家恨之入骨,自出生以来一直被各国政府视为潜在的竞争对手;

比特币市值在不断增长,到目前为止,比特币可以说成功了一半,但是如果要完成这个目标,实际上还有很长的路要走:

比特币需要和矿工进行博弈,需要更强大的共识,需要链接区块链更多,流行起来让更多人使用,而这些都需要比特币生态更好的发展。

Spartan Group 团队、Kyle Ellicott 共同编写的《比特币生态层:拉开无需信任的金融时代帷幔》揭示了目前比特币存在的重大挑战和可能的解决方案:

我们可以看到的,比如编程能力、技术可扩展性和开发者社区文化一致性等,都是比特币需要逐个解决的问题;

从比特币诞生之日起,这些问题一直阻碍着比特币网络的开发工作,并且资本的未充分利用,致使大量资金仍保持休眠状态,流通性变差成为“价值存贮物”。

未来人们会发现,比特币如果想再次“活”起来,就必须从金库走向网络,从被动存储走向主动创造。

而且比特币生态的发展是历史发展的必然结果;

1️⃣ 比特币的“操作系统”:BOS想干什么?

BitcoinOS:打破金库神话,把 BTC 接入链上世界:

BOS的全称是BitcoinOS @BTC_OS 名字就透着一股野心。

它要完成的就是上面的雄心壮志,不是要取代比特币,而是想给比特币“装个大脑”,让它从一个单纯的“数字黄金”变成一个能跑智能合约、跨链操作的超级结算层。

简单来说,BOS的目标是让比特币不仅能存钱,还能“干活”——支持DeFi、NFT、跨链桥,甚至超越Solana的速度和扩展性。

他们的口号让我有点燃:“Be early to Bitcoin again.”(再次抢先体验比特币),BOS宣称,它能解锁比特币2万亿美元的市值,把这些“沉睡”的BTC带进DeFi的世界。

这就像是给一个巨人装上翅膀,想想就激动。

所以 BitcoinOS(BOS)要做的事情,不是给比特币加点插件、换个皮,而是直接开一扇门——

2️⃣技术有多硬?

Grail Bridge 和 BitSNARK让人眼前一亮——

BOS的技术让我这个“伪技术宅”也忍不住拍手叫好。

他们的两个杀手锏:

不改协议、不搞软分叉、不信中介、不走桥接老路,它用模块化 ZK 技术,原地爆改比特币的执行能力。

一边是 BitSNARK,一个专为 zk 验证优化的轻量 VM,三条指令(加、减、判断),比 BitVM 更轻、更稳、更直接。

另一边是 Grail,基于 BitSNARK 的原生资产转移协议,允许 BTC ↔ 各类 Rollup 的资产跨链——不包浆、不贴膜、不需要桥!

这一套系统组合起来,就是一个信念:

比特币,应该是 Web3 世界最强的结算层,也可以成为智能合约的执行层。

除此之外,BOS还支持Rollups(提升交易速度)、链无关代币(跨链可编程资产),甚至引入了Covenants(条件支付),让BTC能实现去信任借贷、智能保险库等功能。

这些技术听起来像是科幻小说,但如果真能落地,比特币的玩法可能会彻底改写。

3️⃣ BitcoinOS 解决了什么?——

比特币的三难问题:

1)不能扩容 👉 BOS 解决:ZK 模块化 Rollup;

2)不可编程 👉 BOS 解决:BitSNARK zk 验证器;

3)太依赖中心化桥接 👉 BOS 解决:Grail 直接跨链,无桥、无信任假设;

简单说:它不是为“扩展比特币”——

而是为“释放比特币”而生。

想象下这些画面:你抵押原生 BTC,去链上借贷,不用 WBTC,也不用信桥;

你用 BTC 参与 DEX、衍生品、DAOs,所有安全依然由 BTC 主网保障;

你构建一个 BTC 上的 Arbitrum Orbit,或者类似 EigenLayer 的 AVS;

你验证 EVM/SVM/Move Rollup 状态、执行链下证明,一切都跑在 BTC 主网上。

感觉很爽!

4️⃣ $BOS 代币预售 Phase 2——

BOS 最近在X上发布了他们的代币预售 Phase 2,

入口:https://t.co/Y90qV4KTGP

$BOS 代币的作用挺清晰:用来支付跨链操作费用、质押验证ZK证明赚奖励,还能捕获跨链交易的价值。总供应量210亿枚,12年排放,听起来还算合理。

但让我有点不安的是代币分配:35%给创始团队(4-5年归属),32%给生态系统(7-12年递减排放),33%给用户销售(6个月锁定期)。

35%的创始份额是不是太高了?

不知道大家怎么看!?

5️⃣终局是什么——

BitcoinOS 想做的不是另一个 L2,而是比特币生态的「Rollup Gateway」——

一个无需桥接、无需信任、直接让 BTC 成为链上价值流动的原生协议层。

这是一个愿意正面突破比特币“不可扩展”宿命的项目,

不是再造一个以太坊,而是让比特币终于「动」起来。

如果它真能把比特币变成一个“超级操作系统”,连接Cardano、Arbitrum、Sovryn等生态,让2万亿BTC流动起来,那可能就是加密世界的下一场革命。

但冷静下来,我也有不少担忧:

技术落地难:零知识证明虽然牛,Grail Bridge 和BitSNARK 听起来很美,可万一卡在“实验室阶段”,那不就成了空头支票?

另外比特币社区出了名的“固执”。很多比特币粉觉得Layer 2就是“异端”,BOS能说服他们吗?如果社区不买账,项目再牛也没用。

不过我个人还是有点跃跃欲试。

为什么?因为BOS让我看到了比特币的另一种可能。

BOS就像一个敢想敢干的年轻人,想给这个“老大哥”装上火箭引擎。如果它成功了,我可能就是在见证历史。

更重要的是,BOS的合作生态让我觉得它不是“单打独斗”。Cardano、Arbitrum、Sovryn这些名字可不是随便拉来撑场面的。

如果有这么多大佬支持,BOS可能真有戏。

你怎么看?欢迎评论区探讨!

Show more

The $BOS token presale is live. 🌅

Be early to Bitcoin again. 🟧🧙♂️👇

🔗https://t.co/laFQh5Rdgm

$BOS is the binding energy of Bitcoin, at the heart of Bitcoin's rebirth into a programmable settlement layer for a united crypto world.

📙Full presale instructions/details: https://t.co/aj7JUbk1f4

🪙Token utility: https://t.co/tiOR75ls82

🎮Discord: https://t.co/stAE3ma36e

Show more

0

0

8

2

0

为什么中国互联网必须做自己的公链?最近这一年,红林律师和不少做出海、做平台、做区块链技术底层的从业者聊过关于“做不做公链”这件事。发现原本被视作币圈专属的事情,似乎也成了越来越多互联网创业者开始认真思考的问题。有的团队开始研究底层架构,有的人尝试通过链连接支付网络和用户体系,还有的公司干脆直接下场做自己的链。

作为一名长期参与Web3.0商业项目合规服务的律师,我越来越觉得,这不只是技术选择、融资路径,甚至也不完全是Web3赛道内部的问题——而是中国互联网整体在全球化、账户体系、支付架构和产业控制力上的一次系统性挑战和机会。

这篇文章,结合我的观察、理解和业务中接触到的实践,抛砖引玉地抛出一些观点和判断,供互联网的创业者和从业者们参考和探讨。

# 国家层面:为什么中国需要一条自己的“数字出海通道”?

过去几十年,中国在高铁、电网、通信基站这些实体工程上都已经做到全球领先,但在数字世界的底层设施上,我们仍处于结构性依赖状态。

账号体系掌握在Google、Facebook手里,支付路径靠Visa、Mastercard和PayPal,广告流量买量则还得仰赖Google Ads、Meta Ads这些平台。在全球互联网的底层逻辑上,中国几乎没有自己的控制权。

这就导致一个问题:你出海搞社交App、内容平台、电商商城,但只要海外平台一收政策,你可能连用户都找不到了。身份认证、支付通道、应用分发全是别人的,业务命脉始终系在别人手里。

而公链,提供了一种“底层系统级替代路径”:不依赖银行、信用卡,不需要手机号和Facebook账号,链上钱包即账户,稳定币即货币,链上行为即信用。这是一种全球通用、不受主权国家单一控制的数字底盘。

我们现在能看到的一些应用雏形,比如Telegram + TON 的组合,就已经在中亚、非洲、东南亚形成了一个“聊天+账户+支付”的新体系。用户在Telegram里就能转账USDT、完成购买、接入AI插件、参与游戏。它不靠App Store、不走Visa系统,也不要求用户上传身份证和银行卡。

这样的模型,其实本质上就是一套“数字世界里的离岸口岸”。

对中国来说,这个意义不在于“现在我们被制裁了”,而是:一旦世界变得更割裂,或者金融制裁成为常态,我们有没有备用的通路。俄罗斯、伊朗、委内瑞拉都在探索稳定币和公链结算系统,这是他们的应急方案,但对于中国来说,它应该是前置布局。

这并不意味着国家要自己下场“发链”,而是意味着我们要有具备全球影响力的技术能力,并且能构建一套“由自己主导”的数字全球化路线。如果有一天,中国团队主导的某条链能在新兴市场成为数字身份入口、支付和资产通道,并与我们本土技术和贸易深度绑定,那它就不只是一个链项目,而是未来数字版“海上丝绸之路”的一部分。

# 商业层面:出海的中国公司,为什么开始“带链”一起走?

今天再谈中国互联网企业出海,已经不能只靠一款App、一套本地化方案就能解决全部问题了。

许多中国互联网项目在全球化中遇到三大典型痛点:

一是支付受限,很多国家银行卡渗透率低、本地支付混乱、国际清算体系门槛高,传统手段成本极高;

二是账号失效,你没法用微信、支付宝、手机号来构建用户体系,只能重新搭账户系统;

三是流量压缩,投放渠道和政策越来越苛刻,甚至面临内容限制和货币收紧。

也就是说,App可以出海,但App所依赖的“操作系统”却无法复制出去。而公链,恰恰是一种新的出海操作系统——它提供了全球通用的账户结构、稳定币结算能力和开放式资产激励模型,让你能在“无银行卡、无ID、无广告平台支持”的国家,也能低成本做生意。

比如 Bitget、OKX 这些平台,已经跑出了“链+钱包+支付”的组合拳,用户在非托管钱包中就能完成充值、打赏、积分兑换,背后接的正是他们自己的链和稳定币。而更轻量级的出海项目,也开始通过链上系统提供会员激励、NFT打赏、内容存证、积分分发这些“功能模块”,用链做运营的底层支撑。

这类“带链出海”的策略尤其适合金融体系不发达但用户基数庞大的区域,比如拉美、非洲、东南亚。在这些国家你很难拿到完整支付牌照、也很难对接本地清算机构,但你可以直接通过链和钱包完成端到端的闭环服务,且避开了传统合规的高门槛。更重要的是,这样的系统是“我来做水电煤”,别人可以复用。你从一个App公司变成基础设施提供者,产业话语权也随之发生迁移。

从这个角度说,公链对中国出海企业的价值,不是融资工具,而是让你从App逻辑跃迁到系统逻辑,有机会主导新一代全球互联网的“通用技术接口”。

# 用户层面:账户、资产与身份的重构正在发生

从用户视角来看,公链最直接的改变,是它重新定义了什么是“账户”和“资产”。

Web2 的账户系统是“平台附属型”的:你有抖音号、微博号、小红书号,但本质上它们都属于平台,你没有迁移权、也无法独立存在。你在这些平台上积累的关系、内容、甚至收入,一旦账号被封或产品关停,就什么都不剩了。

而Web3钱包提供的是一种“用户主权账户”:地址是你的,资产是你的,内容和行为记录也可以变成资产或信用历史。你用钱包登录,不依赖平台数据库,你的NFT、代币、积分和身份,都可以跨平台使用。平台只是服务提供者,不再是资产的“唯一入口”。

像Farcaster、Lens Protocol这样的Web3社交应用,已经开始把“链上账户”变成你在社交网络中的ID。你的一条帖子,可能是链上的数据,可以变成NFT,可以携带收益权,可以迁移到其他平台。用户不再依附平台,而是成为可以自由移动、带资产走的“数字个体”。

这种趋势和年轻用户对平台的不信任感形成了某种对冲。很多人经历过账号被封、资金被冻结、数据丢失、粉丝清零,自然而然开始关注“我能不能自己保留我的数字资产”。钱包的普及,不只是“币圈工具”的扩散,而是用户开始理解:“一个账户可以是身份入口、资产载体、社交容器、信用凭证”的多重结构。

从这个角度看,链上账户体系未来有可能演化为一种“超级账号”,它整合了身份、资产、关系链、使用记录、激励积分……最终成为每个人在数字世界里的“自我主权节点”。

# 全球格局:下一轮基础设施竞赛已经打响

过去几年,公链已经从技术实验,演变成一场全面的国际竞争。每一条头部公链,都在争夺未来数字世界的“水、电、网”话语权。而这场竞争不再是技术比拼那么简单,而是:谁能成为全球通用的账户系统、支付网络、数据通道和价值协议。

我们可以把目前全球头部公链的战略模式,拆成三类:

第一类:平台绑定型公链(Platform-native Chains)

代表项目:TON(Telegram)、Base(Coinbase)、BNB Chain(Binance)

这些链的共同特点是,有现成的海量流量平台为依托,链是平台用户资产和账户体系的延伸。

TON 依托 Telegram 的通讯网络与社交关系链,正在构建“链上账户 + 钱包 + 内容 + AI工具”的一体化平台。TON本身不是最强技术栈,但它有Telegram这个触达全球7亿用户的超级入口,并已打通USDT转账、小游戏支付、广告返佣、钱包身份验证等真实场景。在“链上生活基础设施”这块,TON是当前推进速度最快、用户增速最高的项目。

Base 是Coinbase推出的L2链,本质上是Coinbase的链上版本,强调“合规友好、开发者友好”。Base打通了Coinbase钱包、交易所账户、KYC信息,背后是美国合规资金和技术社区的强力支持。Base并不追求技术极致,而是成为美国加密企业和机构合规部署智能合约的首选平台。

BNB Chain 则是币安的全球交易网络配套基础设施,它更像一个商业闭环系统,凭借币安流量导入,BNB Chain 得以拥有大量活跃用户和真实交易数据。币安甚至开始“投资带用户上链”——谁能为链带来百万级活跃用户,币安就给生态激励。

这些“平台绑定型”链不是为了炒作,而是要在自己的平台上完成用户体系、支付系统和资产通路的闭环。它们的竞争优势是用户流量本身,竞争逻辑是“用链锁住平台用户资产”。

第二类:开发者原生型公链(Developer-first Chains)

代表项目:Solana、Polygon、Avalanche、Sui、Aptos

这类链从一开始就是为开发者准备的“通用操作系统”,目标是争夺最优秀的应用和开发团队。

Solana 是这类中的典型,主打高性能+低费用,在DePIN、链游、NFT、链上AI等新应用层方向非常活跃。虽然2022年曾因FTX事件一度失势,但2023年之后靠着“非EVM生态”和大型项目复兴重新崛起。现在的Solana更像是链上创业者最活跃的社区,拥有从移动钱包(Phantom)、手机终端(Saga)到支付工具(Solana Pay)的一整套工具链。

Polygon 是“以太坊扩容第一梯队”,在Web2对接方面推进极快,合作对象包括Nike、星巴克、Adobe、Stripe、迪士尼、印度政府等,主打“开发友好+企业友好+合规友好”三大标签。Polygon的战略不是抢C端,而是抢企业侧的合作通道。

Sui 与 Aptos 则来自原Meta团队,主打Move语言、模块化架构和金融级别安全性,开发体验和合约逻辑被认为优于Solidity。它们目前在东南亚和韩国开发圈中反响较好,但生态仍在冷启动中。

Avalanche 以“子网架构”为主打,为每个企业、政府、组织定制自己的链,参与了美洲多地政府稳定币、跨境金融项目,形成一种“链上SaaS”模式。

这类链的核心目标是——谁能成为下一代DApp开发的默认平台,谁就有机会像安卓/Windows一样,掌控数字世界的操作系统逻辑。

第三类:高频金融实用型公链(Payment-driven Chains)

代表项目:Tron、Stellar、Cosmos(部分)

这类链的特点是技术不复杂,但非常务实,不讲概念、专攻结算和支付。

Tron 虽然在西方社区名声一般,但在拉美、非洲、南亚却是真正的“链上支付大动脉”。链上USDT流转量长期居高不下,成为很多“不能通过银行账户转账”的用户的主结算路径。

Stellar 原本是做“跨境结算网络”,目标和SWIFT类似,但更轻量。其重点在于与传统金融机构对接,推动“稳定币作为跨国小额清算载体”的项目,合作银行和政府众多。

Cosmos 生态中部分链(比如Kava、Osmosis)也在走向稳定币、跨链支付场景。

这类链的生态未必活跃,但它们占据了现实世界中“金融基础设施未覆盖区域”的巨大需求空间。在全球没有银行账户的人口中,这类链成为数字现金网络的唯一选项。

回到最关键的问题:中国在这场基础设施竞争中处于什么位置?

目前来看,真正被广泛使用、生态成型、在全球拥有开发者和用户的公链中,中国主导的项目非常稀少。大多数链项目在国内定位不清、产品路线含糊、海外合规能力弱、商业化缺失。很多链甚至停留在“白皮书+技术演示+内部测试网”的阶段,离大规模真实使用还远得很。

而与此同时,别人的公链已经在接银行、建支付网络、拉开发者、进App Store、与主权政府对接项目……这不再是一场“看谁技术新”的比赛,而是看谁能把链变成现实世界的金融底盘、应用通路和身份凭证。

如果我们再不入局,不仅会丧失一次系统级的全球竞争窗口,更会让未来中国互联网企业继续受限于海外技术平台的“数字殖民体系”中——账户不是我们的,支付不是我们的,身份体系不是我们的,资产流转路径也不是我们的。

这就是为什么,我们不是“有没有必要做链”的问题,而是“还有没有机会做”的问题。机会窗口已在收缩,全球链上基础设施的秩序正在快速重组。现在不抢,未来就只能继续用别人的路,走自己的路子。

# 写在最后:从使用者到建设者,中国互联网需要自己的底层网络

对中国互联网而言,公链不是一个新概念,也不是某一批创业者的专属项目,而是一场全局性的产业升级契机。它不是Web3内部的事,而是决定中国数字经济下一步能否独立成长的关键变量。

做不做链,已经不是Web3创业者要回答的问题了,而是中国互联网整体要面对的现实。

我们当然可以继续用别人搭好的链,继续适配别人的清算系统、登录协议和账户规则,就像过去二十年我们习惯用Android、用Visa、用AWS那样。但问题是,当全球数字秩序开始重构,我们还要不要参与新一代系统级规则的制定?我们能不能做一个不仅服务于国内用户,更能在全球产业协作中占据一席之地的基础设施平台?

今天,做公链的人并不多。但趋势已经很清楚:不管是通信平台、金融机构、电商支付、内容平台,全球头部玩家都已经在用“链+账户+资产”的方式重塑自己的底层结构。而我们,正站在能否参与这一轮基础设施重建的临界点上。

我们深知这不是一场一两年能跑出来的快生意,而是一次需要产业共识、技术耐力和政策定力的长期工程。作为Web3.0法律合规服务机构,曼昆律师团队一直在支持华人主导的公链项目在全球范围的实践落地,共同推动、见证属于中国互联网的公链之路,也欢迎和更多互联网行业的伙伴们的交流与讨论。

Show more

0

0

8

17

7

Web3世界的“蚂蚁金服”可能快出来

Ethena Labs与TON的合作很多人没注意到,意义极其重要,想象一下,一个稳定币方案,一个背靠10亿用户社交软件,两者融合会是什么场景,让我想到了曾经支付宝、微信支付的出现,直接重构国内支付行业

Web3世界“蚂蚁金服”时刻,随着Ethena Labs与TON合作也可能快到来

金融基建与用户入口的融合可能是目前Web3最可能破圈的路径

先说下Ethena Labs的稳定币USDe机制

Ethena Labs的稳定币USDe与过去稳定币设计机制不同,依赖于“delta-neutral”对冲策略,通过平衡现货资产和衍生品市场的头寸来实现稳定性,同时又能产生收益,比如协议持有的stETH收益和衍生品市场的资金费率

这套设计确实让USDe在稳定币市场撕开了一道口子,但稳定币有一个质点问题,就是规模化,这是所有新型稳定币方案最难逾越的鸿沟,只有突破了规模化质点,稳定币的飞轮就能实现

比如现有的市场环境,大家说白了还是在持有的usdt、usdc,并不是大家觉得usdt、usdc更好,而是不得不用它,比如cex里的核心交易对是usdt,链上大量交易对也是usdc,这两家把应用场景和流动性锁死了,其他方案很难在插一脚,哪怕新稳定币给各种补贴,也只能暂时吸引一些理财需求高的用户

所以USDe想要去瓜分更多领土,只能去寻找新的应用场景,这个场景就是Telegram背后超过10亿活跃用户

包括Telegram因为加密社交软件本身问题也需要通过Web3的技术来构建最重要的金融版图,这也是TON(The Open Network)出现的意义

Telegram拥有超过10亿活跃用户,特别是在亚洲、非洲和拉丁美洲等新兴市场具有广泛的影响力。而这些地区相对金融支付体系比较落后,是最适合加密金融的推进和落地

USDe和其质押版本tsUSDe的集成,使Telegram用户能够在日常通讯工具中直接进行美元资产的发送、存储和支付操作。这种无缝的用户体验将USDe从一个单纯的加密资产转变为日常生活中可用的“互联网货币”,以及通过质押USDe可获得高达10%的年化收益(APY)

一个路径一旦跑通,对于传统金融体系欠发达的地区而言,可以直接跳级通过Telegram使用电子支付、存储理财这些功能。尤其tsUSDe是收益型的美元资产,在通胀率超过4%的国家和地区,这是一个极其强大的对抗通胀的美元储蓄工具

我们在进一步设想下,随着基础金融功能的满足,那么DeFi的需求是不是又打开了,Ethena计划在TON生态内支持更多DeFi用例,例如借贷和交易,想一想国内的支付宝,正是因为支付宝的出现,才让更多人接触到了基金、债券这些金融产品,支付宝和微信的数字货币市场基金已在中国吸引了高达2650亿美元的存款,对应到Web3世界这就是DeFi

这将是Web3世界的下一个爆发点所在

所以Ethena Labs与TON区块链的合作在我眼里意义非常重大,因为这很有可能为整个Web3带来新的天量增长,对Ethena而言,这是触达10亿用户、实现稳定币规模化增长的绝佳机会;对TON而言,USDe的加入增强了其生态的金融实用性,推动了DeFi和用户粘性的增长,完成最后的也是最重要的金融版图

我最看重的是,这次合作在新兴市场如亚洲、非洲和拉丁美洲这些传统金融欠发达地区的意义,因为这里更需要一个普惠、高效的金融生态,这也是Web3本身最重要的意义

Show more

Introducing the product for a billion people:

Today we announce our partnership with @ton_blockchain to power finance's most powerful use case:

To send, save and pay with a globally accessible dollar

Internet money, now available for @Telegram's billion users

Details below: https://t.co/oFjUvVX1CN

Show more

0

0

0

6

0

Metya @METYA_HK @metyacom 亮相TOKEN2049迪拜站,推动Web3社交本地化落地

2025年4月30日,TOKEN2049在迪拜盛大举行,吸引全球超15,000名Web3从业者齐聚。主打“社交+激励+本地生活”模式的Metya亮相现场,凭借独特的“Dating to Earn”理念和互动产品体验,成为大会焦点之一。

在展示区,Metya通过AI匹配、线下打卡、AR社交等功能,呈现了一个融合线上与线下的社交生态。现场观众不仅感受到技术创新,也切身体验到社交如何成为区块链生态中可持续的价值入口。

中东一直是Metya的重要战略市场。本次大会期间,团队与迪拜、沙特等地生态伙伴深入交流,就本地用户习惯、合规要求与产品落地进行了探讨,为Metya在该地区的拓展奠定基础。

此外,在JuChain举办的JUTOPIA文化活动上,Metya提出“社交是链上生态活力的起点”,获得广泛认可。结合场景化代币激励,$MET在中东的使用边界也持续拓宽。

Metya正以“虚拟关系+真实连接”的模式,将Web3社交从概念带入日常生活,在全球范围内推动人与人之间更加真实、可持续的连接。

tg社区:https://t.co/zzJPrxKUzR

#Metya# #TOKEN2049# #socialfi# #MET# #web3生态#

Show more

0

0

3

24

0

🧐币安 Alpha 爆款 MapleStory Universe & $NXPC 研报:Web3 游戏的冒险岛,能否掀起链游新热潮?

作为 #Binance# Alpha 目前单笔空投最大的一个项目:

单个账户拿到了 Alpha 空投和 BNB Holder 空投加起来超过一千美金,简直爽歪歪:好久没有这么大的猪脚饭;

作为 BN 后面的重点,大家一定要关注多花时间去研究,

观察币安近半年布局,Alpha 可能不是奖励系统,而是币安构建未来金融+身份+平台信用的方式,他是币安第一次系统性构建“用户忠诚度+行为激励模型”的实验田;

这不仅是空投,而是 Binance 在构建基于自己生态的自己的用户积分体系;

所以我经常和朋友说:你不是在刷积分,你是在占位 Web3 中央银行发行信用的前排。

了解入口:https://t.co/s9MwWJYHTA

币安分析:https://t.co/BzNIYB07LY

然后我们谈回来 $NXPC 因为 Alpha 活动吸引了大量的目光,这些其他项目也是看得到的,未来目都会希望能够和币安达成这样合作;

然后我门一起分析下为什么 @MaplestoryU $NXPC 能够达成目前的成就——

1️⃣项目概述:冒险岛的 Web3 重生,承载一代人的情怀与野心:

$NXPC 的走红除了价格之外,主要是因为这不仅仅是一款游戏,而是一个承载着无数玩家童年回忆的冒险岛(MapleStory)IP 在 Web3 世界的全新篇章。

想象一下,一个有着 20 年历史、全球超 2.6 亿玩家的经典 MMORPG,如今摇身一变,成了一个基于 Avalanche 子网的 Layer 1 区块链生态系统。

这背后是韩国游戏巨头 Nexon 斥资 1 亿美元的豪赌,试图用区块链技术重新定义游戏的未来。

为增强 RX,MSU 引入了 NFT、NXPC 与 NESO 三位一体的链上通证机制——

我们都知道链游最大的问题是“可持续性”——如何避免 GameFi 变 Ponzi?

MSU 的核心机制其实是围绕“RX = Utility + Rarity”这个概念来设计经济模型:

1)所有链上资产(装备/材料)都以 NFT 形式存在,可用于多款 MSU 游戏。

2)NXPC 是生态通证,用于兑换/销毁 NFT、参与治理、进入更高阶游戏区域。

3)NESO 是消耗型代币,更偏向于游戏内部的交易媒介和活跃度奖励。

游戏内道具将以 NFT 形式发行,具备跨应用的可用性与稀缺性,玩家可通过 NXPC 进行兑换、回收、参与生态治理。此外,NESO 作为链内各类应用场景的基础货币,广泛用于奖励、交易和高阶内容解锁。

MapleStory Universe @MaplestoryU $NXPC 是这个宇宙的治理代币,总量 10 亿枚,与游戏内流通代币 NESO 形成双代币体系,1:1 固定兑换,既保证了经济稳定性,又让玩家能无缝参与生态治理和游戏内交易。

作为一个 90 后,我记得小时候攒零花钱去网吧打冒险岛的日子,如今看到这个 IP 带着 Web3 的翅膀重生,内心既激动又期待——

这不仅是一场技术革命,更是一场情怀的延续。但问题是,它真的能飞起来吗?

在 Web3 世界中,情怀不再只是回忆,而是可以上链的资产。当 Nexon 宣布将经典 MMORPG《冒险岛》引入区块链,打造 MapleStory Universe(简称 MSU)时,这不仅是一次技术升级,更是一次叙事革命。

这就是 MapleStory Universe(MSU)的底层叙事逻辑:

它不是从 Web3 去创造游戏,而是从游戏去延展 Web3。$NXPC,也不是一个速通的投机代币,而是一次情绪资本的金融化尝试。

$NXPC 不仅是一个代币,更是连接过去与未来的桥梁。

2️⃣项目优势:情怀与创新的完美结合:

1. 强大的 IP 背书与用户基础

依托 Nexon 旗下运营超20年的《冒险岛》IP,累计用户超 2.5 亿、历史营收超 50 亿美金,拥有极强的品牌信任与代际用户粘性,为 Web3 落地提供天然流量入口。

2. 独创的 RX 模型

项目围绕“Reward Experience(RX)”重塑链游价值逻辑,通过“实用性(Utility)+ 稀有性(Rarity)”双维设计,构建出长期可持续的游戏动力系统,提升资产获得的满足感与成就感。

3. 完善的经济模型

引入 NFT(资产承载)、NXPC(兑换与流通核心)、NESO(通用代币)三位一体的经济模型,支持资产可跨应用流通、贡献激励与价值回收,打通从“产出—交易—销毁”的完整路径。

4. 技术与资金支持

已于 Avalanche 构建专属子网,计划于2024年底上线 PC 端 MMORPG《MapleStory N》,并由 Nexon 设立 1 亿美元 Web3 基金扶持开发者生态,推动 UGC 与链上互动繁荣。

5. 成熟的反外挂系统与经济稳定机制

借助20年运营经验与超千万封号记录,MapleStory 拥有业内领先的反外挂与稀有度调控机制,有助于防止链游通胀与价值崩塌,为 RX 设计保驾护航。

3️⃣未来前景:$NXPC 能成为链游赛道的下一个王者吗?

老实讲,它不会是那种短期炒币能拉几十倍的“新瓶装旧酒”项目。你要指望它三天五天内给你爆拉 20 倍,建议看别的 meme。

$NXPC 更像是一个“Web2 IP 链改标的”:IP/流量/情绪在 Web2,叙事与资产流动性在 Web3。

它的价值不靠空投,不靠 L2 装X,而是靠内容、玩法、社区与时间换取的信任。

我们还需要看他未来的发展趋势——

首先 Nexon 本身是韩国巨头,背后还有 Avalanche 专属子网支持,链上交互不靠公链拥堵,他们还推出了 1 亿美金 Web3 游戏基金,背后是要“扶生态”而不是“拉币价”。

即将上线的 MapleStory N(2024 Q4),将是 MSU 真正爆发的第一场战役。

1)看好的理由:潜力无限,Web3 游戏的破局者:

MapleStory Universe 就像 Web3 游戏赛道的一匹黑马,带着满满的诚意和野心杀入战场。

它不仅有顶级 IP 和大厂背书,还有清晰的代币经济模型和创新的 NFT 机制。更重要的是,Nexon 正在用实际行动拉近 Web2 和 Web3 的距离——

比如通过 Token Comics 简化区块链概念,帮助传统玩家无痛上手。如果 MapleStory N 能延续冒险岛的沉浸式玩法,同时保持经济系统的透明性和公平性(比如实时公开奖励数据),它完全有可能成为链游领域的标杆,把数百万 Web2 玩家带进 crypto 世界。

再看技术层面,基于 Avalanche 子网的底层架构让 MapleStory Universe 具备了高扩展性和低成本的优势,这在链游大规模普及时至关重要。

而且,Nexon 的全球化运营经验也意味着这个项目不会局限于亚洲市场,而是有能力辐射全球,吸引更广泛的用户群体。如果一切顺利,$NXPC 不只是一个游戏代币,而是连接游戏和区块链的桥梁,玩家手中的每一枚代币,都可能成为未来数字经济的通行证。

2)风险与挑战:Web3 游戏的老难题:

但链游赛道从来不是一片坦途。

Axie Infinity 的前车之鉴还历历在目——

早期靠“Play-to-Earn”吸引了无数玩家,但投机热潮退去后,经济模型失衡,玩家流失严重。MapleStory Universe 目前还处于公测阶段,玩家留存率和经济系统的稳定性尚未经过市场考验。

如果游戏过于依赖空投和奖励吸引用户,却忽略了核心玩法的新鲜感和趣味性, $NXPC 的价值可能很快就会被市场冷落。

另外,$NXPC 的价格走势也让人有些担忧。上市初期突破 3.6 美元,FDV 达到 30 亿美元,但目前流通量仅 16.37%,后续的代币释放压力不容小觑。

Web3 游戏赛道虽然有 Gala Games、The Sandbox 这样的头部项目,但整体叙事和技术突破并不多,单靠冒险岛 IP 拉动价格到这个区间,显得有些过于乐观。Nexon 需要证明,MapleStory Universe 不只是“蹭热点”的链游,而是能真正改变游戏规则的生态。

3)我的思考:情怀与创新的碰撞,值得一搏:

作为一个既玩过冒险岛又混迹 Web3 圈的人,我对 $NXPC 的感情是复杂的。一方面,我无比期待看到这个承载我童年回忆的 IP,在区块链世界里焕发新生;

另一方面,我也担心它会步其他链游的后尘,昙花一现。但从目前披露的信息来看,Nexon 的诚意和执行力让我愿意给它一个机会。

MapleStory Universe 不是单纯的“打金游戏”,而是一个有深度、有温度的创作者经济生态。如果它能平衡好投机与游戏性,$NXPC 或许真能成为链游赛道的下一个爆点。

结语——

MapleStory 不只是游戏,它是很多人青春的一部分。

当它接入链、赋予资产所有权、构建跨游戏的 NFT 使用权时,它在做的,其实是一个跨代用户情绪资产的“再金融化”。

这是 Web3 最稀缺的东西:真实用户 + 情绪记忆 + 内容复用。

说到底,链只是工具,情怀才是护城河。那些还在炒 meme 和羊毛的人,也许该认真看看 $NXPC 背后这场真正的链游革命。

不是所有链游都有未来,但 MSU 可能是少数几个“活下去”的, $NXPC 不仅是一个代币,更是连接过去与未来的桥梁。在 Web3 的世界里,情怀不再只是回忆,而是可以上链的资产。

Show more

Introducing Nexpace (NXPC) on Binance HODLer Airdrops!

Earn NXPC With Retroactive BNB Simple Earn Subscriptions!

Find out more 👉 https://t.co/jdXb37coIM https://t.co/lHsU0D1mPv

0

0

2

0

0

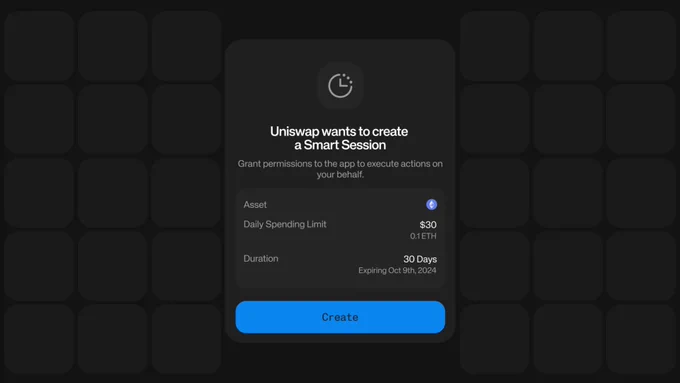

每天签 10 次名、点 20 个弹窗,你是不是也快被 Web3 的交互烦死了?

钱包一直是链上世界的“入口”,可现在用户体验却还停留在上个时代。

WalletConnect @WalletConnect 最近推出的智能连接(Smart Sessions)正在解决这个问题,它不仅提升体验,更重新定义了“链上交互”的方式

什么是 Smart Sessions?

你只需连接一次钱包授权,就可以让App 或 AI Agent 就能自动执行任务。比如:

🔹 定期买入 ETH

🔹 自动打卡交互、领 NFT

🔹 角色挂机、做链游任务

🔹 帮机构托管资产、自动调仓

这不仅仅是交互优化,更是链上体验的转折点:

🔸对用户:授权一次,长期有效,钱包从前台工具变成后台基建

🔸对开发者:不再每步打断用户,集成成本也更低

🔸对机构:链上操作自动化,风险控制/资产托管更灵活

🔸对生态:每个 Smart Session = 一个长期链上连接。支付/结算将用 $WCT,需求跟着交互量起飞

Smart Sessions 是开启新一代加密体验的钥匙:

✅ 是钱包的进化——从弹窗工具变成授权通道

✅ 是 AI 的接口——让区块链主动为人类服务

✅ 是移动时代 Web3 的核心协议层

✅ 是“新交易经济的神经系统”——连接用户、App、钱包与链网

从“人操控区块链”到“区块链为你干活”,这就是 Web3 的下一步。

更大的事还在后面!5 月 23 日,WalletConnect 将在纽约 Solana Accelerate 公布与 Solana 的重磅合作。

$SOL x $WCT,会是 Web3 协议层的新起点吗?

Show more

The future isn’t more wallets.

It’s fewer popups, smarter AI agents, and frictionless onchain automation.

Smart Sessions redefine how we interact with crypto.

Powered by AI, secured by wallets, and fueled by $WCT.

@pedrouid shares the vision ⤵️

https://t.co/Yiq0nQytne https://t.co/ZfwdNdARDd

Show more

0

0

0

1

0

如果你和我一样对AI信任问题早有关注,那你应该已经注意到 @Mira_Network 最近动作频频。

在我看来,Mira 并不是在讲什么玄乎的“AI革命”,而是在用极具工程价值的方式,解决一个真正存在、也愈发严重的问题:我们怎么判断 AI 给出的答案是不是真的?这就是我关注 Mira 的原因,也是我认为它接下来会成为基础设施级项目的理由。

先说产品:

Mira 最新上线的 Mira Verify 系统可以说是把“AI内容验证”这件事变成了一套完整的机制——通过多个模型对一段 AI 输出进行拆解、评估、打分,再以多模型共识给出最终判断。就像是给一段文字套上多重签名:它不是你一个模型说了算,而是要形成“共识”,这听起来是不是很 Web3?但它做的又非常工程化——他们把这套验证系统做成 API,直接开放给开发者调用,意味着未来任何平台都可以无缝接入,实现自动化内容审核。这种机制对于内容平台来说简直是刚需。

我们每天看到的信息越来越多是由 AI 生成的,无论是新闻摘要、图片说明还是 Web3 项目的智能合约摘要。以前的解决方案是“人工审核”,现在 Mira 可以替代这一块,让系统自己判断“幻觉”或“胡说八道”的内容,极大降低了信息污染的风险。用官方的话说,它就是“对真相的多重签名钱包”,听起来酷,实际上也真的能用。

而 Mira 的技术不是“闭门造车”。它目前已经和 GaiaNet、Swarm、Lagrange 等多个项目协作,提升共识准确率、加入隐私计算能力,还整合了 Monad 和 Phala Network 的计算环境,性能和可扩展性都得到了加持。

最重要的是,Mira 目前每天已经处理超过 20 亿条验证数据,用户数突破 250 万,这不是 PPT,而是真实数据流动的链上信任。

对我来说,Mira 最打动人的地方在于,它不是把“AI+Crypto”当成卖点,而是回归基础:谁在解决刚需、谁能成为被动使用场景下的标准配置?Mira 在构建的就是这个“被动信任层”,只要你有 AI 内容、你就离不开验证,有验证就可能依赖 Mira。B端有场景,C端有数据,开发者能用,用户愿用,这是一个典型的“工具变入口”模型。

如果你也关心 AI 的未来,不妨试试 Mira Verify,体验一下什么是真正“可信”的 AI 输出。在我看来,Mira 有可能是下一个 Web3 基础设施爆点,不靠炒作,而是靠工具用起来、用户留下来、场景堆出来。

对了我已经在等 Mira 的链上 Token 经济模型上线,到时候看情况参与一点——这种实用性强、周期穿越能力高的项目,值得认真研究。

gmira!!期待tge的到来!

#mira# #kaito#

Show more

0

0

2

3

0

老查说研报🌟🌟🌟🌟🌟!!

Mira Network @Mira_Network : 内容验证新基建,值得提前埋伏的链上“真相层”

Web3 走到今天,大多数人都明白了一件事:Infra 永远是王道。别看叙事天天换,什么AI、RWA、DePIN、Restaking说到底,谁能真正在底层提供基础能力、构建标准,谁就能穿越周期。而 @Mira_Network,就是我最近盯得最紧的“AI Infra”之一。

🚀 核心定位:AI 内容的可信验证协议,做链上的“真相层”

你以为 AI 只是生成图、写文章?那你就太浅了。

AI 真正的杀手级应用是:成为 Agent,为我们执行任务,甚至替我们判断事情是否正确。

问题是,现在的 AI 经常“张口就来”,说得一套一套的,实则漏洞百出,甚至会编造事实 —— 这就是所谓的 AI 幻觉(hallucination)。那怎么办?怎么验证 AI 说的是真的还是假的?

这正是 Mira Network 的切入点:

把 AI 内容拆解为结构化事实 → 在去中心化网络中验证 → 共识达成后生成可信证明。

它不是让某一个模型说了算,而是让多个模型“共识”,再链上记录这个验证结果,并可以跨应用复用。这套机制,对未来的 Agent 协议来说是基础设施级别的刚需。

🔧 产品矩阵:开发者 API、验证器网络、声明凭证系统

目前 Mira 的产品已经从“原型”进化到“可用”阶段:

Mira Verify:测试网已上线,可验证文本和 AI 输出的真实性,支持上传内容 → 拆解 → 验证 → 输出凭证;

多模型验证网络:多模型验证节点并行投票,不依赖单一大模型或团队;

声明系统(Assertion Protocol):支持引用声明、原文对比、时间戳等内容,构建可引用的“AI内容证据链”;

开发者 API:可以集成进 Telegram Bot、浏览器插件、DApp 等任意应用场景;

合作生态:已与 GaiaNet、https://t.co/LyUCjytuo3、Swarm、Think Agent、KGEN 等 AI infra 项目完成对接。

📊 数据亮点 生态情况

日均验证 Token 数已超 3B+;

用户数超 400万+,链上验证累计超 3000万+;

支持多链部署(BSC、Base、Solana 等),多模型接入;

已成为 GaiaNet、Phala、Creato 等头部 AI Agent 项目的验证组件;

与 https://t.co/LyUCjytuo3(GPU网络)、Swarm(去中心化存储)、Lagrange(zk计算)、KernelDAO(AI研究DAO)等建立深度合作;

被 Messari、CoinLaunch、ChainCatcher 等专业机构重点报道。

🎯 Token 展望 & 潜在机会

虽然目前 Mira Network 还未进行 TGE,但相关迹象表明,项目已经开始全面推进“激励机制”:

1有专属域名入口 https://t.co/Paao7rSiei;

2官方已多次提及「贡献数据与验证行为将获得激励」;

3MiraLabs 团队成员曾参与 EigenLayer、Cosmos、Lagrange 等核心模块建设;

4有 Retrodrop 和节点计划预热,KOL 参与密集。

从逻辑上讲,Mira 作为基础验证网络,其原生 Token 可能承担以下角色:

1⃣️节点质押与激励;

2⃣️内容验证费用结算;

3⃣️链上声明构建与消费;

4⃣️激励验证参与者与 AI 模型质押。

这类具有“使用即激励”+“验证即挖矿”的双重结构,很容易形成早期社区红利。

💡 为什么我认为它是“潜在 100x Infra”

需求真实:AI 输出不可信已经成为行业核心问题,Mira 是为了解决这个问题而生;

定位清晰:专注在“链上验证层”,而不是又做 LLM 又做 Agent 的大锅饭;

产品可用,数据真实:不是PPT项目,链上数据与使用情况已经开始走量;

合作广泛:已经打入多个 AI 生态(GaiaNet、Phala、https://t.co/LyUCjytuo3 等);

Token 潜力大:未发币,激励明确,测试网可玩性高,参与成本低。

🧠 老查个人建议:

马上参与测试网(https://t.co/CW2rgwyArp);

多用,多验证,多提意见,提前留下链上交互;

关注 X(@Mira_Network),提前做好快照和激励跟进准备;

如果你在搞 AI 项目,建议直接集成 Mira 的验证组件,未来链上信任会变得越来越重要;

如果你是投资者,建议列入“下一批AI Infra”种子清单中,观察其 TGE 结构和释放节奏。

Mira 不生产 AI 内容,它只是让内容“变得可信”。

Web3 不缺输出工具,缺的是一个判断输出真假的机制。而 Mira,很有可能就是 AI 内容验证领域的“Chainlink”。

从 Infra 视角看,它不是炒作而是认真的构建基础标准;从价值捕获视角看,Token 与行为、流量直接绑定;从用户角度看,确实有用、有交互、有未来。

Show more

0

0

24

21

0

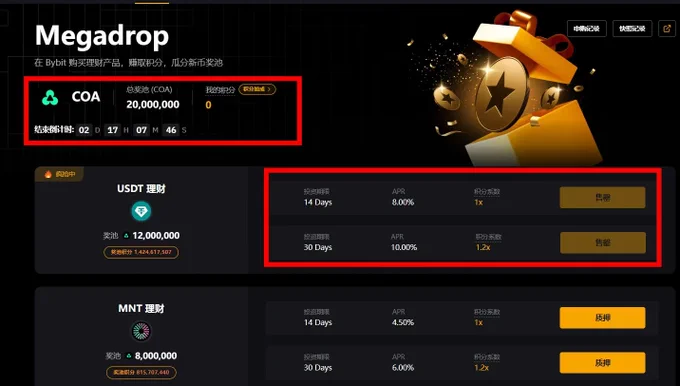

现在的市场,你应该已经发现了——无论是链上的撸毛机会,还是二级市场的博弈空间,都在快速缩紧。热点在,但确定性少,散户很难,大资金更难。你是不是也在想,“还能不能有那种稳赚不赔的机会”?现在,有了。

#Bybit# Megadrop 7 上线,本轮主角是@alliancegamesx——一个成立自2019年、总部在瑞士的硬核项目,早在Web3还没卷成现在这样,Alliance Games就已经在构建去中心化的游戏基础设施了。现在这个阶段,不仅把 DePIN 和 AI 都拉进来了,还把“永久可访问的游戏逻辑+玩家真正拥有的资产”作为核心目标,妥妥的 Web3 游戏新范式。

那问题来了,普通用户怎么参与?很简单。你只要在 @Bybit_Official上用 USDT 或 MNT 做定期理财,这一期USDT的理财30天年化10%,14天年化8%,这在当下的理财收益中实属罕见,已经售罄了,而我没有抢到,呜呜呜,目前 $MNT 还有额度可以质押 ,系统自动帮你积累积分——积累得多,拿得多。完全不需要抢白名单、参与复杂的交互、担心黑箱分配,甚至手续费都没有,空投加上理财 APR,钱在那儿躺着就能多赚一份。

而且,这波 Megadrop 对大资金用户特别友好——你要是有一大笔闲钱,不知道现在该放哪,放二级怕被割,放链上又不安全,不如放到 Bybit #Megadrop。这可是现在市场上为数不多的“确定性躺赚”机会。定期锁仓还能额外叠加积分,配合每日完成一笔小额现货交易,奖励上限更高!#

别忘了,活动时间是 7 月 18 日 12:00 到 7 月 21 日 23:59(UTC),活动期间系统会随机快照,只要你在快照时仍有定期仓位,就有机会参与空投。

Megadrop 参与页 & 注册入口:

https://t.co/gzBEc3XG6a

查看 Alliance Game 实时动态:

https://t.co/HWlREvtp69

眼下这个市场,什么才是真正的 Alpha?不是追逐不确定的 FOMO,而是选择能跑赢美联储利率的“确定性套利”。Bybit Megadrop 是时候安排起来了!

Show more

0

0

0

0

0

怎么找到潜力币,不是喊单那种,而是真正能学、能上手的那种。

每天都有大量新币上线,绝大多数都凉得飞快,想在里面捞到金子,不能只靠运气,我也是自己最近在学习,做了一个总结跟大家分享一下

1.先学会判断市场情绪

最基础但最关键:大饼不涨,山寨别碰。

像之前BTC一突破7万,SOL、RAY、JUP这些Solana生态币直接跟着起飞,资金从主币流向山寨,是有节奏的。

2.搞懂Narrative,别逆主流

什么是Narrative?就是币圈那种热点故事,比如进年来一直比较火的是AI、Restaking、RWA、Gaming等等~

你去蹲这些主线生态的早期项目,比如Restaking火起来的时候,$ALT刚上线,直接翻倍。

3.盯住新链和它的原生项目

新链出来=新流量入口,比如Blast、ZKsync、Sonic这些链,一上线就有VC、交易所、KOL配合带流量。

你看PACMOON、FantasyTop这些,就是趁着Blast起飞的时候一起火的。

4.会不会讲故事很重要

别只看技术,看它是不是能制造FOMO。

像$NOT,技术没啥亮点,但光凭“Notcoin”这个名字+社区玩法,被全网传疯了

5.空投预期=低风险白送钱

像之前LayerZero、ZKsync、Mezo这些项目,很多人是先撸后看,前期交互就当是买了个期权。只要坚持,中了就是几十倍的回报。

6.从哪开始学?给新手推荐几个我平时在用的平台和方法(你们有好的也麻烦推荐给我哦)

RootData 是一个链上数据分析平台,你可以把它理解成,币圈版的“天眼查 + Crunchbase + Excel表”集合体,专门用来看项目、看融资、看VC、看代币经济模型的数据分析工具。

在 #OKX# Web3 钱包的 “发现” 板块里找到“DApps”,可以查看各个板块当前排名情况(根据热度,TVL,交易额,活跃地址等等排名),还有NFT 项目、链上快讯的内容,行业动态和项目资讯。(很适合新手小白)

DexScreener 是一个实时追踪链上新币和交易数据的工具网站,主打一个特点:

你看到的,就是刚刚有人在链上买的。

还有DeFiLlama 查TVL变化,找热链

还有蹲推特 KOL、热门话题,跟着市场的眼睛走

最后加几个猎币型社区或TG群,别闭门造车

找潜力币,不是去押它会不会成功,而是看市场有没有准备把它炒起来。

如果你们有什么好的方法留在评论区让我也学习一下😁

@okxchinese @OKXWallet_CN @wallet @okx

Show more

0

0

16

27

1