Search results for 金融变革

People

Not Found

Tweets including 金融变革

《美元稳定币将如何挑战现有法币体系及国家形态》(作者 @rickawsb)通过历史类比,指出美国借《GENIUS 法案》赋予美元稳定币发行商类似东印度公司的特许地位,试图重塑全球金融秩序。稳定币不仅强化了美元霸权,还可能引发弱国货币主权的瓦解,推动资产和资本的“非国家化”。

文章认为,这是一场深刻的金融变革,标志着国家对货币与权力的控制正在被去中心化技术瓦解,预示主权个体时代的到来。阅读全文:

https://t.co/neBFFNa8P0

Show more

0

0

3

12

5

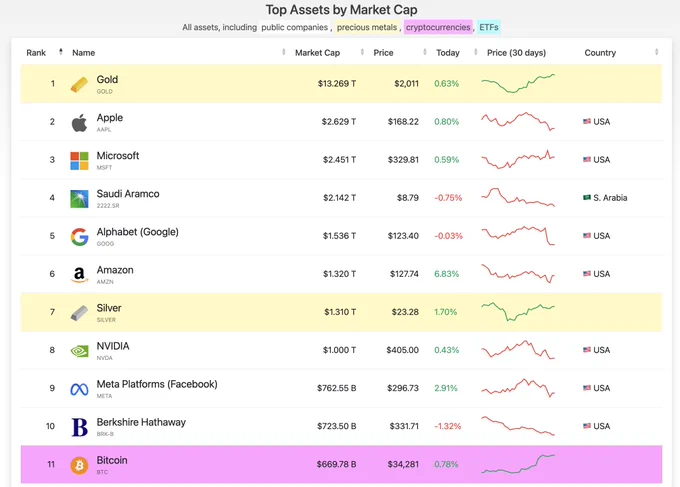

《比特币正在开创一个全新的金融资产范式》

1⃣避险资产属性

2⃣风险资产属性

3⃣波动性正在降低

4⃣和美股相关性正在减弱

5⃣和黄金相关性正在减弱

6⃣ 金融历史上的全新资产类别

1. 比特币的风险资产属性

通胀对冲的叙事:比特币总量有限(2100万枚),理论上具备抗通胀属性,被称为“数字黄金”;

不依赖中央机构:在某些地缘政治或主权货币危机中(如委内瑞拉、黎巴嫩),比特币被视为资本出逃或财富保值工具。

2. 比特币的风险资产属性

高波动性:比特币价格剧烈波动,短期内可能涨跌数十个百分点,典型的高Beta资产。

和科技股联动强:在宏观风险事件(如美联储加息、全球流动性紧缩)时,比特币往往和纳指、科技股一起下跌,表现得像一个高风险资产。

3. 波动性变化趋势

比特币被视为高波动性的资产,但是这种波动性正在减弱。据Fidelity的研究指出,2024年比特币的波动性几乎是2021年的一半,表明其市场正在逐步稳定。

4. 和美股相关性

根据CryptoQuant的数据,自2024年8月以来,比特币与标普500和纳斯达克指数的相关系数一直维持在0.8左右,表明两者之间存在强烈的同步性。这一趋势在2025年初尤为明显,尤其是在特朗普总统宣布全球贸易关税后,市场情绪转向“风险规避”模式,导致比特币与美股同步下跌。

尽管此前比特币与美股高度相关,但近期数据显示,这种联动性正在减弱。在2025年4月的一次交易日中,纳斯达克指数下跌了约1,000点,而比特币却上涨了3.57%,达到88,250美元,显示出比特币与美股之间的负相关性增强。

此外,VT Markets的分析指出,比特币在纳斯达克表现不佳的情况下突破了90,000美元,表明其与传统资产的相关性正在发生变化。

5. 和黄金相关性

在2022年至2024年期间,比特币与黄金的价格走势呈现出较强的正相关性。这一时期,黄金价格上涨了67%,而波动性更高的比特币则上涨了近400%。

到了2025年,这种同步性开始减弱。截至3月底,黄金价格上涨了16%,而比特币则下跌了超过6%。而昨天比特币大涨,黄金则开始下跌。这一变化表明,比特币与黄金之间的相关性正在减弱。

6. 总结

比特币同时具有风险和避险的属性,波动性在逐渐降低,和美股/黄金的相关性也在减弱,正在成为金融历史上全新的资产类别。

大家还在买入比特币吗?

$BTC #Bitcoin# #Crypto# #宏观经济# #资产配置# #金融变革#

Show more

0

0

0

2

0

这是哈耶克对凯恩斯的胜利

是小政府大社会对强监管的胜利

是“主权在民”真正的刚性普及

这场被稳定币加速的加密革命

表面上看是经济和金融的变革

实际上是人类组织方式的变革

从根本上改变人类一切组织方式

不仅仅国家、主权、企业

更包括婚姻、家庭、社区

伊甸园以来

人与人之间的关系

从未如此清晰和独立

这是人类进化历程里的全新篇章。

Show more

0

0

0

1

0

感谢蓝狐老师抛玉引砖——

换句话说:

BTC 是“金融世界的黄金”,

ETH 是“金融世界的宪法”。

1️⃣ETH 是一种“制度架构”,而不仅是资产

ETH 的本质不像 BTC 那样是单纯的“价值锚定物”,它更像是一种新型制度架构的操作系统。它承载的不只是资产上链,而是“金融运行规则”的链上重构:包括清算逻辑、合约执行、公平交易等原本由法律和机构信任系统来支撑的内容,现在可以靠代码自动完成。这种制度自动化能力,是机构们押注 ETH 的根本逻辑之一。

简而言之:

BTC 是金融世界的“黄金”,ETH 是金融世界的“宪法”。

2️⃣ ETH 是美元霸权的“第二曲线”

与其说 ETH 对抗美元,不如说 ETH 是美元数字化的必然依托。稳定币(USDC/USDT)本质上是美元的“链上殖民”,而目前主流的发行平台正是 ETH 生态。这个“技术外包”其实让 ETH 成了美元新帝国的网络基础设施。

所以,华尔街机构并不是对 ETH 本身感兴趣,而是他们已经意识到:

要想让美元在未来 AI + 链上世界中继续主宰,就必须押注 ETH。

3️⃣ 从“投ETH”到“构建在ETH之上”

这轮争抢 ETH,不只是买入代币,而是机构们准备迁移金融原生业务逻辑到链上的前奏。他们不仅想买资产,还想成为链上银行、链上交易所、链上托管机构……这是一种更深层的利益绑定。

这就是为什么:

抢 ETH,不是抢价格,是抢入口、抢土地产权、抢未来话语权。

表面上,ETH 是开放平台;但深层逻辑是:它把监管风险社会化了。不同机构可以在 ETH 生态中部署协议、交易产品、做 KYC,而由公共链承担底层治理和技术变革压力。这种“抗风险集体承包制”,比单打独斗更现实。

BTC 是“价值共识”,ETH 是“制度共识”。

Show more

0

0

41

123

41

世纪对话即将上演,HTX点燃全球热潮

当区块链先锋遇上传统金融新势力,一场划时代的对话正在酝酿。@justinsuntron与@EricTrump将在Token2049迪拜同台,展开一场足以载入史册的思想碰撞。而在这激动人心的时刻,HTX率先发力,携手TRUMP生态,开启了一波前所未有的社区福利狂潮!

为了让每一位热爱创新、热血澎湃的参与者都能亲身感受这场变革的力量,HTX特别推出三大超燃福利:

•TRUMP限时赚币计划:20%超高年化收益,让你的资产在风口之上极速增长!

•20,000 USDT交易赛:豪华奖池等你来拼,交易越多,赢得越多!

•TRUMP/USDT交易对免手续费:零门槛、零负担,自由驰骋新兴市场!

这不仅仅是一次简单的活动,更是一次拥抱未来的宣言。这是TRON生态与TRUMP生态的深度融合。

这一次,我们不做旁观者。作为用户,正是点燃这场全球狂欢的火种!让我们用热情唤醒更多志同道合的人,共同见证这场技术与资本的交响盛宴。

我以前就说了过了,机会只留给最敏锐的人。赶快行动,把握这场难得的福利风暴,在TRUMP生态的引擎轰鸣声中,驶向属于自己的高光时刻!

别等未来来敲门,现在就一起出发!

@HuobiGlobal #TRONEcoStar#

Show more

0

0

21

43

0

作为长期关注区块链和加密资产的老韭菜和投资人,这几年,我最大的感受就是:“区块链不是玩票,它正一步步成为新金融基础设施的底层逻辑。”

最近我看完这份由 #A16Z# 提交给美国SEC的意见书,说实话,看完之后我觉得——这才是真正从市场实操出发、推动监管现代化的一步棋。我给大家拆解一下几个重点,简单来讲讲为何 #RWA# 在未来金融领域具有巨大变革。

🌐 区块链就像当年的互联网,要干掉“老表格”

就像互联网改变了我们看新闻、发邮件的方式,区块链也要重新定义“资产的登记和流转方式”。

举个最直观的例子:现在一只股票从交易到交割,中间可能要经过经纪商、清算所、过户代理商……各种中介和流程,费时又费钱。而如果这只股票是“链上代币化”的,打个比方,它就像你微信里的一个红包——一键打款,一键到账,几乎没有中间人,效率、透明度、安全性,全方位升级。

💰 稳定币、代币化证券,都是这一波技术红利的“第一站”

你现在看到什么 #USDC、##DAI,其实都属于“代币化资产”的一部分。未来,股票、债券、基金这些传统资产,也都会变成链上的“可编程资产”,24小时不打烊,还可以跨境一键转账。#

黑石、花旗、摩根大通这些大机构,早就开始布局了。而SEC也意识到:老一套法律框架,管不住、也拦不住新技术的车轮。

📜 问题在哪?法规太老了,就像用黑白电视看4K电影

比如SEC的规则里有这么一条:必须保留纸质或电子版的客户交易记录和转账信息。问题是,现在链上所有操作都已经可审计、可追踪,记录天生就在链上,你还要人手建表?这不是脱裤子放屁吗?

又比如,有的规则规定基金份额不能以高于资产净值的价格售卖。这原本是为了防止欺诈。但到了链上,你完全可以用代码实现“动态、自动、无中介”的定价机制。法规如果不更新,反倒成了技术落地的“拦路虎”。

📈 对投资人来说,代币化的好处是“实打实的”

✅交易更快:过去T+2才能交割,现在可能是T+0

✅风险更低:原子结算机制,能让交易“只成一整笔,要么全成,要么不成”

✅流动性更强:24/7的交易时间,二级市场打开了更多机会

✅更透明:所有权、交易记录、规则执行都在链上,不用怕篡改

换句话说,金融系统的摩擦在被削平,效率在飙升,信任成本在下降,这是一场系统性进化。

📣 文章中对SEC提了几点关键建议,我觉得特别到位:

1️⃣别让技术被老规则“卡脖子”:比如应该承认链上记录等于合法合规的记录,不用再“链上+链下”重复搞。

2️⃣给代币化基金二级交易放条活路:别因为“定价规则”太死,导致链上的基金份额不能自由交易。

3️⃣明确联邦监管的主导地位:防止每个州都整一套不同的“加密牌照”,搞得项目不敢落地。

4️⃣让经纪商能放心参与加密资产业务:明确净资本、风险扣减、质押处理这些操作怎么做,不然没人敢动。

5️⃣鼓励创新,但保护投资者底线不能动摇:这点很关键,监管放开不等于放任,合法合规始终是基本盘。

🔮 我的判断:现在是 #RWA# 金融革命的“基础建设阶段”

我们现在看到的是,链上证券市场的地基正在打。从资产数字化、交易自动化、监管规则现代化,到基础设施机构上链——这些事如果不做好,未来“链上资本市场”根本起不来。

而这次的回应,态度非常专业、理性、明确。我甚至觉得,它给SEC交了一份“技术路线图”——告诉你怎么走,怎么改,怎么才不会一刀切,也不会错过创新红利。

展望未来,我们不能再把区块链看成是“炒币的工具”了,它正在重塑证券和金融的运行底层。这份建议书就是想让SEC“睁开眼睛”,别被过去几十年的系统给绑死了。现代化金融基础设施,必须有现代化的监管逻辑来配套。我们这些长期投资人看到这份回应,真的很振奋。因为它说明:真正懂行的人,正在往正确的方向推动这场革命。🧐十分期待 #RWA# 带来宏伟变革!

Show more

Current net capital rules weren’t built for crypto.

Broker-dealers need regulatory guidance designed for the future of tokenized markets.

From staking rewards to trade settlement, we @a16zcrypto lay out principles for modernization that preserve capital markets protections.

See blog post in 🧵

Show more

0

0

0

0

0

Huma Finance @humafinance 为什么值得所有人关注?一场由支付融资(PayFi)引发的结构性变革???

⚠️注意在深度解析之前大家先准备好领取您的 Huma 奖励!

🪂入口:https://t.co/Q2bvw7nqjj

如果是参与了 Scroll、Galxe 或 Discord 活动,请仔细阅读说明并及时完成所有必要步骤。为了符合资格,请确保您的 Solana 钱包已链接到您的个人资料。搞定之后我们继续往下看!

如果说 2024 年的关键词是模块化、AI、链上声誉,那么走入 2025 年,一个新兴叙事正在迅速占据市场注意力——PayFi(支付融资)。而这个领域最值得关注的项目之一,无疑就是 Huma Finance。

老查作为一个一直在关注 DeFi 与现实世界资产(RWA)结合趋势的老韭菜,我最近密切追踪了 Huma Finance 的一系列动作:从登陆 Solana、与 Arf 合作,到即将召开的首届 PayFi 峰会,以及其背后的资本布局。这不再只是一个概念性的叙事,而是一个正在跑通的商业模型和生态飞轮。

🌐 核心逻辑:Huma Finance 正在定义“RWA 如何高效进入链上金融”

现实世界资产代币化的热度我们并不陌生,但问题在于:大多数RWA项目仍然停留在“资产挂钩”阶段,很少真正走进“融资与交易流动性”这一环。而 Huma 则是极少数直接切入 链上支付融资 这一现实需求的协议。它做的事情本质上是:

🧾 把未来可预期的现金流(比如应收账款、跨境结算额度)作为抵押资产打包上链;

💵 允许机构或LP在链上提供流动性,以换取稳定收益;

🔗 通过链上智能合约自动执行融资、结算和偿还过程。

这听起来简单,但背后却涉及了 支付链、信用链、稳定币基础设施、身份系统 的完整协作。能把这件事跑通,并做到目前 $20亿交易量无一笔违约,我认为它已经不是一个早期项目,而是一个正逐步变成标准的解决方案。

⚙️ Solana 扩展是关键一步,不只是“快”和“便宜”

很多人看到 Huma 上线 Solana,第一反应是「低gas」,但我更看重的是:📈 Solana 目前的机构拓展速度极快,稳定币结算量直逼以太坊;🌍 Solana 在拉美、亚洲的 Web2→Web3 迁移通道正在打开;

🤝 与 Solana Foundation 的合作意味着它已进入官方生态资源优先扶持名单。

Huma 选择此时上线 Solana,并推出高达 26% APY 的稳定收益池,既是用户增长策略,也是风控产品成熟的信心体现。很多项目融资后雷声大雨点小,但 Huma 的融资布局更像是战略同盟构建:

💼 主导方 Distributed Global、Hashkey、Folius 均为具备传统金融背景的 Crypto Fund;

🌍 Stellar Development Foundation 的加入意味它正在切入 合规稳定币支付场景;

🤝 与 Arf 合并后,形成了端到端的跨境支付+融资闭环。

你可以把它理解为链上版的Visa x PayPal x Stripe + Micro-lending。

🔮 未来展望:一个金融网络的起点,而非一个单一 Dapp

Huma 最吸引我的是,它不满足于做一个资金撮合平台,而是明确提出了构建「全球首个PayFi网络」的愿景。

这不仅意味着多链部署、多资产支持,更重要的是它:

将通过 Huma 基金会去中心化治理,走向协议自治;

将持续扩展合格资产类型(未来可能包括发票NFT、工资流、碳债等);

将成为其他协议与平台的「链上信用工具层」——想象一下每个 Web3 用户的信用行为可以被 Huma 捕捉、定价并支持融资。

✅ Huma Finance 不只是热,而是正在构建结构性“新轨道”,对我而言,Huma构建了一个的真实金融场景:

✅ 能跑得通

✅ 有市场需求

✅ 有生态协同

✅ 有资本护航

✅ 有全球化路径

当下的 Web3 市场,充满了叙事泡沫与短期博弈,但像 Huma 这样从现实问题出发,构建链上金融新底座的项目,才是我认为值得长期关注和布局的方向。

也许看完之后你也会对 PayFi、RWA 或 Web3 与现实经济的桥接感兴趣,记住Huma Finance 会是一个很好的切入点。不妨关注他们与 Solana 基金会在 2025 年举办的首届 PayFi 峰会,或许你将提前感受到金融未来的强大!

#humafinance# #RWA# #WEB3#

Show more

0

0

42

26

0

其实挺多人对这次巴菲特最后一次演讲,释放出来的信息量和深度思考可能是不够的,虽然话都很容易理解,但要思考他近3-5年的投资操作和行为,其实是拥有巨大信息量的。

1.股东会上,巴菲特十分看好美国,但却提前清仓了大部分仓位,并在加仓日本,并对日本做长期投资。这是一个有效对冲策略。目前全球最具竞争力的两个地方,一个是美国,一个是亚太(中国,日本),经济体前三。这代表了两种企业性质和投资思考。

公司治理模式上:

美国模式强调股东至上、效率优先、快速变革,适合高竞争、高波动的市场环境(和平年代,流动性宽裕)。

日本模式则注重稳定性、内部团结和长期主义,更适应缓慢演化、低风险的产业环境(动荡年代,流动性紧缩)。

财务管理差异上:

美国模式:偏向股权融资,强调高ROE和资本回报率,采用公允价值会计(GAAP/IFRS),强调透明度和投资人导向。

日本模式:倾向于债务融资,维持低成本稳定资金来源,偏向历史成本会计,保守稳健,注重长期资产保护

这是巴菲特投资日本的内核,日本的企业管理模式,更符合当今这种格局动荡的全球金融环境,虽然也因为分红亲自飞了一次日本去谈判,把分红比例提升了,但整体上,更趋向于稳健的内核。

而上述事情,却发生在2020年8月,当时他通过伯克希尔哈撒韦宣布,已悄悄买入以下五家日本大型综合商社各约5%的股份,后在2023年再次加仓到7.4%持股比例:

三菱商事(Mitsubishi Corp.)

三井物产(Mitsui & Co.)

伊藤忠商事(Itochu Corp.)

住友商事(Sumitomo Corp.)

丸红株式会社(Marubeni Corp.)

不得不佩服,这种5年前的高瞻远瞩,对全球格局的视野和洞悉力度,而且是发的低利率日债买的日本股票,没花自己一分钱。5年前跟随的人,即使在日本东京买楼,也是赚的盆满钵满。

2.这次股东会上,从100亿美金的投资论述中,可以得知,巴菲特这次关税下跌,并没有大举出手。而且巴菲特自始至终都比较看好苹果,为什么250美金抛苹果,为什么下跌170不买?为什么持有3400亿美金,贸易战暴跌的期间不抄底美国股票?说明还不够性价比。

3.最后提到,巴菲特说的未来5年极具价值的机会。讲真的,我当时被这句话吓到了。说明这次关税下跌并不是一次性感的机会。那么我们就要思考,如何把自己的资金做更长远的规划,今天我们内部开会的时候,就在讨论,是否要把美股和加密货币抄底的节奏放缓。增加更多的黄金头寸,黄金我们一直有定投,但仓位还不够多,因为无论是美债危机还是美元贬值,还是美股下跌,以及以后降息,黄金都是对冲的好工具。

假如您能思考到这个层面,或许,有很多投资的思考和相中的公司,值得去筛选了。并且仓位管理,会更加理性化,以及全面化。🧐

Show more

看完巴菲特的股东会2025,喜笑颜开的问答,也透露着忧虑。

1.贸易关税。巴菲特首先批评了美国利用贸易关税作为武器,造成了全球经济中的不确定性,应该让擅长的人做擅长的事情,实现效率最大化。从巴菲特的投资组合中,有较多的跨国公司,包括消费,能源等,都是贸易相关性比较强的,这种公开批评,或许能对90天关税暂缓期后,贸易走向有所改善。

2.看好日本。巴菲特表示将继续加大对日本的投资,并强调长期持有五大商社股票。严格意义上来说,日本基本算是迭代完毕了,新老一代人,已经完成了新周期人口的优化。无论是活力也好,还是经济增速也好,都体现淋漓尽致,尤其是在东京打车🚖,您会发现现在银发老人少了,更多是30-40岁的中年人。

3.房地产投资。巴菲特不看好房地产市场,认为房地产投资比股票更复杂,交易周期长,风险较高。我记得没错的话,伯克希尔旗下拥有全美第二大的房地产经纪公司HomeServices of America,并且在23年斥资百亿美金收购物流地产,另外旗下保险公司的浮存金也有一部分投资商业地产的抵押贷款。现在突然话锋一转,实属不太正常,而最近美国商业地产,贷款违约率和空置率,也屡屡创下新高,难道是放出舆论,声东击西,伺机抄底?毕竟巴菲特现在拥有全球上市公司中最多的现金储备。

4.现金储备。3000多亿的现金储备,24年股票回购仅仅29亿,实属抠门,你要知道21年时候,伯克希尔回购金额高达270亿美金。说明机会正在临近,巴菲特也表示在未来五年内可能会有重大的收购机会。5年内,难道是2027年周期低点,毕竟周天王也看好2027年,康波周期的最大黄金坑。

其他貌似就没啥了,都是一些唠嗑的问答,没太大意思。希望巴菲特能长命百岁,身体健康。🙏感恩

Show more

0

0

0

1

1

来瞅瞅 @anoma 到底干嘛的!它不是另一个公链,它是另一个“操作系统”

卷了下目前内测排名🏆32!明天继续玩!!

最近在研究下一个周期可能会爆发的 Infra 项目,我把注意力放在了 @Anoma 上。

老实说,一开始我以为它只是又一个做“跨链+隐私”的 L1,但真正深入之后,我意识到:Anoma 想做的是一套 Web3 的“操作系统”,而不仅仅是区块链。

🧠 他们到底在做什么?

简单说,Anoma 不再把“发起交易”当作第一性原理,而是让用户声明意图(Intent)——比如:

我想用 1 个 ETH 换等值的 USDC

我想抵押 NFT 拿贷款

我想要一个跨链稳定币转账

Anoma 不要求你手动匹配链、不用查流动性在哪、不用设置繁琐路径,它背后的撮合网络和 Intentnet 会自动为你寻找最优路径、最安全的隐私方案。这和我们习惯的“钱包+swap+RPC+签名+确认”模式是完全不同的。

它构建了三个层:

Anoma Desktop:面向用户的可视化界面,声明你的意图,点几下搞定。

Intentnet:点对点意图网络,让愿意撮合这笔交易的对手方出现。

Motherboard:一个多链互通架构,支持各类资产和协议调用。

💥 为什么我觉得它是“大变革”的种子?

彻底改写用户交互逻辑

Web3 一直在求“用户体验突破”,但大多是表层包装。Anoma 是把交互逻辑从“发交易”变成“表达愿望”——这是真正的一阶跃迁。

组合性高到离谱

意图可以是链上动作,也可以是链下协作、支付路由、DeFi组合。这意味着不管是 GameFi、社交金融还是 AI Agent,这层基础设施都能用得上。

隐私不是补丁,而是原生的

它采用 Zero-Knowledge 技术(Namada 模块 + MASP隐私池),在本源上实现隐私保护,不是后加。

🧪 测试网怎么玩?

目前 Anoma 正在运行一个互动式的测试网:

有非常炫酷的 3D 可视界面

用户可以像玩小游戏一样体验“发起意图 → 匹配撮合 → 完成交易”的全过程

过程中可以获得积分、角色扮演徽章、很可能和未来空投强绑定

传送门👉 https://t.co/2CAGzsqOM7

🚀 我个人怎么看 $ANOMA 的潜力?

虽然目前还没有 Token,

但投资阵容很豪华:Electric Capital、Polychain、CoinFund、Figment Capital 等大 VC

技术构建了自己的 ZK 框架、P2P 网络和多链资源协调,做了快 3 年,真的不是白皮书项目

如果 Web3 用户真正追求简化交互、隐私保护、跨链无感,那 Anoma 是目前最前沿的尝试之一

我现在已经把 Anoma 的动向加进了每日追踪清单里,不只是因为它可能有空投,更是因为:这是少数让我感觉“Web3 正朝着正确方向演化”的基础设施。

Anoma 不只是 Layer1,而是 Web3 操作系统的底层协议。它用意图驱动(Intent-Centric)的设计理念,把复杂交互逻辑抽象为“我想做什么”,这可能是未来所有钱包、协议、应用的基础标准。

下一波红利属于那些真正解决“用户体验断层”的 Infra 项目。Anoma 是那种值得提前布局的“底层爆发点”

Show more

0

0

42

47

26

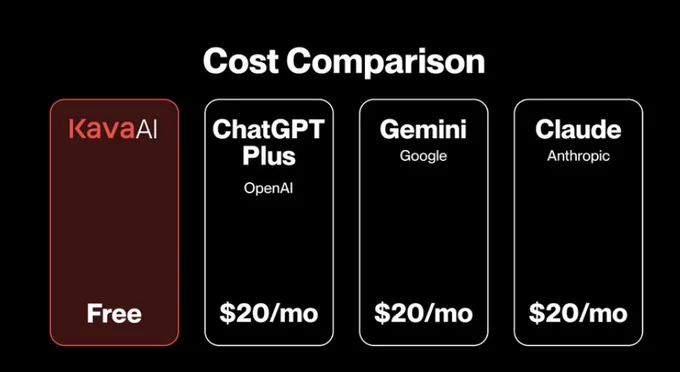

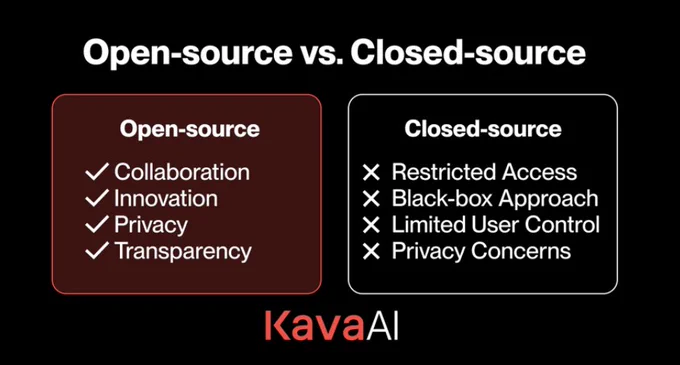

AI时代下的“围墙花园” ⛲️

ChatGPT,Google,Grok都很好用,可以帮我写邮件、搜资料、甚至规划周末行程。大大提升了生活效率,有时候甚至可以在线生成你最喜欢的“小黄文”

但是他们的背后却是一个个完全摸不透的黑箱。我不知道它怎么想的,为什么推荐这些东西,甚至也不知道数据被拿去干了啥。

这种感觉就像住在一个被高墙围起来的花园,风景不错,但总觉得少了点自由。

这就是现在的AI行业,几家科技巨头牢牢把控的“围墙花园”。

福布斯一篇文章说得好:“用户越来越警惕不透明的系统、隐藏的数据议程,以及少数人手中的权力。

这就像你住在一个小区,物业公司不仅掌握了所有钥匙,还能随时决定你的生活方式。时间长了,谁都想推倒这堵墙。

🔶区块链行业, @KAVA_CHAIN 努力用去中心化AI为推开一扇通往自由的大门。

Kava作为一个在DeFi领域深耕多年的公链,不仅懂得如何让金融去中心化,还把这套逻辑带到了AI的世界。他们的目标简单直接:把AI从科技巨头的“围墙花园”里解放出来,还给用户、开发者,甚至每一个对AI未来有期待的普通人。

Kava推出了一个去中心化AI平台,核心招数是“开放权重”(open-weight),把AI模型的内部参数公开,就像在区块链上公开审计智能合约。用户可以清清楚楚地看到AI怎么工作,数据从哪儿来,决策怎么做。这种透明度,直接把传统AI“黑箱”的老底掀了。

🔶AI平台不是纸上谈兵,而是已经落地开花。

今年2月,Kava在香港Consensus大会上发布了全球最大的去中心化AI模型,堪称链上版的ChatGPT。短短两个月,就吸引了超过10万用户,成了Web3里最火的去中心化AI应用之一。

Kava的联合创始人Scott Stuart说:“AI的未来不属于任何一家公司,它必须是开放、透明、去中心化的,而Kava要领跑这场变革。”

🔶去中心化AI有啥不一样?

你可能好奇,Kava的去中心化AI跟我们平时用的ChatGPT有啥区别?

传统AI就像你去高档餐厅吃饭,菜品精致,但菜单是死的,只能吃厨师给你的。

而Kava的去中心化AI,就像一个开放的社区厨房,每个人都能带食材、分享食谱,甚至自己炒菜。

结果呢?菜品更丰富,味道更合口味,做菜的过程还公开透明,谁也别想偷偷加料。

具体来说,Kava的去中心化AI有几个过人之处:

①透明到骨子里:通过区块链,Kava让AI的每笔数据、每个决策都可追溯。不用担心隐私被滥用。

②用户说了算:Kava的AI模型是社区驱动的。开发者可以上传模型,用户可以挑适合自己的AI服务,还能通过贡献算力或数据赚奖励。把AI的控制权和收益权还给了大家。

③DeFi+AI的绝妙组合:Kav把AI和去中心化金融结合,推出了能自动执行金融策略的AI智能体。比如,帮你优化跨链交易,或在DeFi里找最高收益的路子。

🔶体验Kava,迎接AI的自由时代

站在2025年的今天,去中心化AI已经不是空想,而是真刀真枪的趋势。

福布斯预测,未来AI的创新会越来越靠去中心化的基础设施,只有这样才能实现公平、透明、普惠。而Kava,毫无疑问是这个赛道的领跑者。

如果你是普通用户,可以试试Kava的AI应用,感受透明、安全的智能服务

如果你是开发者,不妨加入Kava社区,上传你的AI模型,和全球创新者一起搞大事

AI的未来,不该是少数人的“围墙花园”,而该是一个开放、透明、属于每个人的智能世界。

体验:https://t.co/cYQdgi1MQn

Show more

0

0

28

21

7

DeFi 玩出新高度: $tETH 正式上线 Compound,开启“质押 + 借贷”双重收益时代!

在 ETH 市场逐渐回暖的今天,真正聪明的玩家早已不再只是“死拿等涨”,而是在链上不断放大资产效率、提升资金流动性。最近,@TreehouseFi 带来一个超级重要的更新 —— $tETH 正式成为 @growcompound(Compound)上的抵押资产。

这不只是一个“多一个地方可用”的小功能,而是一次 质押资产可组合性革命 的新起点。

什么是 tETH?

tETH 是 Treehouse 推出的 LST 2.0(Liquid Staking Token),具备多重收益能力的“智能质押资产”。它不只是让 ETH 获得 PoS 网络的基础质押收益,更通过智能套利和利率策略,把真实年化收益进一步推高。

一句话解释:

tETH = ETH 质押收益 + 链上套利收益 + Nuts 激励 + 完全保留流动性

过去你质押 ETH 得锁仓一年半,现在有了 tETH,不仅随时可提,还能像现金一样在各大 DeFi 协议中流通。

最新亮点:tETH 可在 Compound 抵押,借出 ETH / wstETH

现在,你手上的 tETH 不必再“躺着收息”,可以作为抵押资产,借出更多 ETH 或 wstETH 继续滚动投资。

✅ 继续享有 tETH 原有的质押收益与 Nuts 奖励

✅ 同时借出资产参与其他 DeFi 策略(LP、挖矿、抵押再质押等)

✅ 资金杠杆和效率双重放大,不卖币也能获取流动性

你甚至可以将借出的资产再换回 tETH,形成正向飞轮 —— “tETH 抵押借 wstETH → 换成 ETH → 再质押成 tETH”,只要控制风险,这就是高级 DeFi 策略玩家的标配操作。

为什么这很重要?

tETH 成为 Compound 抵押品,不只是一个功能更新,更是 DeFi 资产基础建设的升级信号:

1.LST 的升级版本正式进入借贷主场

传统 LST(如 stETH、rETH)虽然能质押拿收益,但灵活性和复用性受限。tETH 则进一步打通了“收益”和“复用”之间的界限,是 DeFi 的理财利器。

2.推动去中心化利率曲线(DOR)建设

Treehouse 正在搭建 DOR(Decentralized Offered Rate)—— 一个链上版的 LIBOR,用来为 DeFi 协议提供更透明、可预期的基准利率曲线。

一旦落地,固定利率借贷、智能风险定价、DeFi 债券市场等将全面爆发。这是 ETH 质押收益转向“标准化金融资产”的核心基石。

操作教程:如何在 Compound 上用 tETH 借贷

打开链接:

👉 https://t.co/s3gnzUBF56

1.在市场页面选择 ETH 或 wstETH

2.点击“Supply”,存入你的 tETH

3.存入后系统会自动生成 cTokens,开始赚利息

4.在“Borrow”页面选择要借出的资产,输入数量即可借出

注意:保持健康因子在 1.2 以上,避免因市场波动触发清算风险。

用户能获得什么?

✅ 三重收益来源:tETH 自身收益 + Compound 利息 + Nuts 激励

✅ 流动性释放:不卖币,也能动用资产

✅ 策略自由:借出的 ETH / wstETH 可用于 LP、再质押、做空套保等各种玩法

✅ 高透明度 & 安全性:tETH 策略从未被清算,风险管理体系稳健

@TreehouseFi 的终极目标远不止 tETH 成功上架 Compound,而是打造整个 DeFi 固定收益市场的底层基础设施。

DOR 将为 ETH 质押收益提供链上“央行利率”一样的参考标准,Compound 等协议未来也能基于此进行更科学的借贷定价和风险调控。

想象一下:你未来在 DeFi 借贷协议中锁定“固定年化3-6%”,就像买国债一样安心——这就是 Treehouse 想推动的真实变革。

Treehouse 已经准备好把 DeFi 从“玩钱游戏”带入“金融正轨”。你准备好了吗?

Show more

0

0

25

24

1

币安创始人赵长鹏@cz_binance(我们的大表哥):从平凡到传奇的逆袭之路,有多少人真正的了解过?一文带大家了解表哥的故事,大家可以花点时间看看!

在加密货币领域,赵长鹏@cz_binance(Changpeng Zhao,简称 CZ)不过我们都喜欢亲切的喊他为表哥,是一位备受关注的人物,相信大家都在熟悉不过了,他创立的币安@binance(Binance)如今在行业内占据重要地位。

CZ 出身普通家庭,早年经历辗转,从程序员到创业者,一步步积累经验。

2017 年,他看准加密货币的潜力,创办币安。凭借清晰的定位和高效的运营,币安很快成为全球领先的交易平台。他的故事没有太多传奇滤镜,更多是务实的选择与持续的投入 —— 比如坚持去中心化理念,推动区块链技术落地,同时应对行业监管与市场波动。

作为行业头部平台的创始人,CZ 很少刻意包装自己,更愿意用行动说话。

从普通从业者到行业知名人物,他的经历反映了加密货币行业从边缘走向主流的过程,也让更多人看到,在这个充满变革的领域,扎实的技术积累和敏锐的商业判断远比夸张的故事更有说服力。

小时候家里穷得叮当响,移民国外后又撞上一堆新挑战

1977 年,表哥出生在江苏连云港的一个普通家庭,父母都是当老师的。本来日子过得挺安稳,赶上时代变化,1989 年,12 岁的他跟着家人移民去了加拿大温哥华。刚到那儿,家里条件一般,他爸在 UBC 读地球物理学博士,他妈在服装厂打工,一家人收入差不多够糊口,日子过得紧巴巴的。

上学时,他遇到俩难题:语言不通,文化也不一样。学校里就俩中国学生,周围同学家里大多条件不错,他中午经常一个人吃饭,多少有点融不进去。从十多岁开始,他就想着帮家里分担,啥活儿都干过。在雪佛龙加油站给车加油,身上整天都是汽油味;在麦当劳翻汉堡、点单,一干就是两年,累归累,对顾客总是客客气气的。这些经历虽然苦,却让他特别能扛事儿,也早早有了责任心。

1995 年,17 岁的他离开温哥华,跑到 5000 公里外的蒙特利尔,考上了麦吉尔大学。一开始学生物,后来觉得计算机更有搞头,就转了专业。大学时,他对技术特别着迷,在计算机方面挺有天赋。

1997 年毕业后,他进了东京证券交易所,当软件开发师,专门做交易订单匹配系统,这才算踏进了金融科技的门,慢慢摸透了金融市场的运作。后来凭借过硬的本事,进了彭博社,负责期货交易软件的开发。在彭博社,他干得漂亮,两年内升了三次,27 岁就管着新泽西、伦敦和东京的团队,手下人不少。但他心里一直想搞自己的事业,觉得给人打工不是长久之计,开始琢磨新机会。

2005 年,他做了个重要决定:放弃彭博社的稳定工作和即将到手的美国绿卡,带着积蓄回上海创业,成立了富讯信息,专门给券商开发高频交易系统。因为技术先进、服务到位,公司很快在业内打响了名气,给不少国际投行做了软件,他也赚到了第一桶金。

2013 年,一次打扑克时,朋友聊起比特币,他一下来了兴趣。之前他就觉得传统金融有不少毛病,比特币这种去中心化、无国界的概念,让他眼前一亮。他把比特币的白皮书复印出来,翻来覆去看了好多遍,越看越觉得这事儿能成,一咬牙把上海的房子卖了,所有钱都投进了比特币。当时比特币 600 美元左右,家里人都反对,老妈直说他 “傻”,但他认准了就没回头。

没想到,加密货币市场波动太大,没多久比特币价格暴跌 70%,他的资产缩水到只剩三分之一。但他没动摇,觉得区块链技术潜力大,短期涨跌说明不了啥。为了深入了解这个行业,他加入了 https://t.co/FYPK2aD7oS,负责开发团队的核心工作。在那儿,他跟行业里的顶尖人物合作,比如比特币布道者 Roger Ver,积累了不少区块链技术和生态的经验,这也为他后来创办币安打下了基础。

进了 OKCoin,碰上了能一起干大事的搭档何一 @heyibinance

2014 年春天,表哥在一场区块链行业的公开活动上认识了何一@heyibinance(也就是现在咋们熟知的表姐)。何一当时在业内算是挺有头脸的人物,搞市场营销那套特别厉害,看行业趋势的眼光也敏锐。俩人在活动上聊起区块链行业的现状和未来,越聊越对脾气,都觉得对方想法靠谱,对这行的热情也特别搭,一来二去就互相看对眼了,这也为后来他俩合作埋下了伏笔。

后来经何一表姐牵线,表哥加入了 OKCoin,当上了首席技术官(CTO)。在 OKCoin 那会儿,他把自己的技术底子全掏出来了,带着团队开发了平台的核心技术系统,把交易所的技术架构狠狠优化了一番,用户体验和交易效率都提了不少。这段经历让他对交易所怎么运营有了更深的理解,也攒了不少行业里的人脉资源。

但没想到,随着参与运营越来越深,表哥和 OKCoin 管理层在用户权益、平台透明这些事儿,还有长远的发展方向上,想法渐渐不一样了。他琢磨来琢磨去,觉得与其凑活,不如自己搞一个真正把用户放在第一位、走全球化路线还靠技术驱动的交易平台,这就是后来咱们都知道的币安。

创立币安,缔造行业传奇

2017 年,表哥@cz_binance就和表姐@heyibinance正式把币安@binancezh搞起来了。刚开始创业那会,团队啥都缺,困难一堆堆。为了保证用户的钱安全,币安刚上线那四个月,用户提现都得人工审核,每笔钱都得工作人员手动处理。大晚上的还得轮流盯着,生怕黑客来搞破坏,把用户的资金偷走。

虽说条件艰苦,但赵长鹏眼光敏锐、领导力强,带着币安跟开了挂似的往上蹿。币安主打的就是低手续费、币种多、交易体验流畅,就靠这几点,一下子吸引了好多用户。赵长鹏把自己这么多年攒的经验全用上了,还不断折腾新玩法,从最开始的币币交易,慢慢拓展到合约、杠杆这些业务。

要说关键的一步,还得是他推出了币安币 #BNB(BNB)。这# BNB 可不只是能当手续费打折用,随着币安生态越来越大,它成了整个系统的核心。现在 BNB 能用的地方越来越多,市值也跟着一路涨,直接冲进全球加密货币市值前五。

币安成立还不到半年,交易量就把其他对手甩在身后,成了全球第一。这期间赵长鹏执行力那叫一个狠,带着团队满世界跑,在马耳他、新加坡、日本这些地方开业务,还主动跟当地监管机构打交道,为币安长远发展铺好路。

面临挑战,积极应对危机

币安越做越大,表哥也跟着碰到了全球监管的硬茬子。2017 年国内先出台了 ICO 禁令,接着美国、欧洲好多国家也开始严审加密货币行业。面对监管压力,币安只能不停地换地方,这个不行待不了就搬到另一个的地方,总有属于自己的一片天。但赵长鹏没认怂,反而加快了币安在全球布局的速度,哪儿适合加密货币发展,就把业务往哪儿扎。

这些年币安还多次被卷入风波,用户资金安全、反洗钱措施不到位之类的质疑一直没断过。2023 年底,因为美国司法部指控币安反洗钱措施没做到位,赵长鹏认了,交了一大笔罚款,还辞去了 CEO。

但即便身处困境,他也始终保持冷静,一直强调币安会积极配合各国监管,把合规体系完善好,保障用户权益。甚至在监狱里,他也没闲着,一直在反思自己的管理和决策,为以后的路重新打算。

领导哲学,引领团队前行

表哥这人干活儿特利索,最烦磨叽,领导团队有自己的一套实在法子。他常说 “别瞎折腾没用的”,不管是自己还是团队,都得把时间和精力全扑在最核心的事儿上。他基本不参加那些虚头巴脑的社交活动,觉得与其喝酒吃饭搞关系,不如把目标定死、盯着结果干 —— 交代你事儿不看过程,只问能不能按时拿出像样的成果。

在他眼里,跟人合作必须讲究公平,得让双方都能赚到好处,那种只想着自己占便宜的事儿长久不了。他还特别反感公司搞太多层级、太死板的制度,觉得太结构化就会变成官僚主义,团队会越来越死板。他更喜欢有点 “乱中有序” 的状态,比如不把人管得太死,让大家能放开手脚琢磨新点子,反而更有创新劲儿。

但不管怎么折腾,他心里始终把用户的事儿放第一位。哪怕公司遇到再大的坎儿,首先想到的都是用户体验咋样、资产安不安全。就拿币安这么多年经历的那些风波来说,为啥能挺过来?说白了,就是他一直坚持 “用户至上”,这也是币安的核心底气。

王者归来,展望未来愿景

2024 年 4 月 30 号,表哥在美国被判了 4 个月监禁,直到当地时间 9 月 27 号,才从加州的惩教所获释。恢复自由后,他压根没被这点挫折打趴下,对加密货币这行还是满腔热情。在迪拜的币安区块链周活动上演讲时,他说以后打算搞区块链行业的教育,当导师带带人,把自己的经验和知识传出去,培养更多厉害的人才,推动整个行业往健康的方向发展。

除此之外,他对人工智能和加密技术结合这事儿特别感兴趣,觉得这肯定是未来行业发展的大方向。虽说已经辞去币安 CEO 的职务,但他没打算闲着,打算通过投资新技术、指导年轻创业者这些方式,继续在加密货币圈子里发挥影响力。他还说:“我的路还远没走完,只是换了种方式接着往前闯而已。”

CZ给行业从业者的建议:稳住心态,静待花开

说到对行业的看法,表哥总跟大家说,别老盯着加密货币和区块链技术天天盼着出大动静,得沉住气、慢慢来。他常念叨,不管你是花钱投资的还是创业搞项目的,都得清楚这行现在正处于往上走的阶段。虽说不会每天都有啥惊天动地的突破,但把时间线拉长到几个月、一年来看,就能明显感觉到整个行业在往上爬坡,劲头儿挺足。

“不管是创业、搞币还是投资,都别急吼吼的,得一步一个脚印来。” 这是他挂在嘴上的话。他心里清楚,行业发展有自己的节奏,要是急着赚快钱、搞虚的,反而容易栽跟头。他还专门跟中国社区的朋友们说:“今年肯定差不了!” 还答应以后会多花时间跟大家交流,盼着和大伙儿一起看着行业慢慢变好。通过最近的互动,相信大家也看出来了,表哥也越来越重视中文社区了!

表哥的经历,说白了就是一个关于梦想、勇气和坚持的故事。他从普通家庭出来的孩子,一路摸爬滚打成为加密货币行业的大佬,用自己的事儿证明了,只要心里有梦想,还肯下狠劲儿去拼,就能在时代的浪潮里闯出自己的一片天。

表哥@cz_binance的成功不光给自己赚了钱、博了名声,也给整个区块链行业做了个好榜样,激励着无数年轻人大胆去追自己的梦想。以后啊,他肯定还会在加密货币圈子里继续折腾,指不定还能带来多少新惊喜呢。相信表哥将继续在加密货币领域发光发热,为行业的发展带来更多的惊喜和变革。

也祝愿大家2025都能在这个充满机会与奇遇的行业能够发光发热,挖掘出来属于自己的财富!

#BNB# #Binance#

Show more

0

0

81

95

6

又有一种无力感袭来,自从看了 @tkstanczak 的分享 https://t.co/MBVntfIaIf ,里面完全没有提到应用方面的计划或者哪怕一点关注。

这种无力感具体表现就是你能看到美好的终点、也能看到前面有块巨大的石头,但是你无论如何用尽办法,也无法推动。

这块石头大一点讲就是如何利用 Web3 为人类创造真正的价值。小一点讲,就是如何真正实现以太坊的 World Computer 的愿景,让所有人都可以享受到来自密码朋克的馈赠,过上拥有隐私、安全、无审查的好日子。

自从我发起 @LXDAO_Official 开始推动这块石头,推了快三年了。去年开始,我也深度参与了 @ETHPanda_Org,通过更广泛和垂直的以太坊教育和宣传,试图拉更多人进来。到目前来看这块大石头几乎还是纹丝不动,甚至因为很多人的离开和 PvP 的氛围可能还回滚了一些。

回到一开始 2022 年,我的思路就是未来的 Web3 需要大量的应用,需要大量的开发者。这些开发者需要很好的支持,支持不限于资金,还有建议、鼓励、社区共享资源(服务器、域名、设计师等)、运营宣发、社区冷启动等等。这些开发者的产出最好是开源公共物品,协调这些资源的方式最好就是 DAO,这样才能实现去中心化扩展。

所以我发起了 LXDAO,LX = 良心,意味着这是一群有良心的理想主义建设者(也只欢迎这种人),专注于探索和落地 Web3 真正的价值,然后我们完全使用 DAO 的方式运转,最终希望实现一个无限循环,可以将各种资源汇聚一起支持大家持续将 Web3 落地,所有的产出强制要求必须是开源项目。

三年了,我的初心和行为从来没变过。

这三年,我经历过 Web3 的美好:见过了大家一起众筹拍卖宪法,从而引起了 DAO 的热潮;见证了 Nouns DAO,大家每天竞价 100 多个 ETH 的 NFT,完全链上投票治理;见证了各种充满想象力和艺术的 NFT;见证了大家在 Dework 上面寻找工作,领加密货币工资;见证了 CultDAO 创新的投资方法,发起人匿名太酷了;后悔没留下钱包地址,没领到 Nation3 的居民 Passport 成为新时代居民;了解了 Gitcoin 通过 QF 每年资助数百万资金到开源项目;学习和参与了 Optimism 的追溯性奖励,得到了巨大的成就感。

然而,现在已经不重要了,都基本不活跃了,只剩下 CA 和 PvP。越是经历了美好,当一切成为泡影之后,越是感觉忧伤。

LXDAO 社区在这三年,也以最大的限度和最高的 ROI 做了尽可能多的尝试,大概用了 60WU 的资金,发放到了 150+ 位建设者手里,产出影响了上万人,参与了:

- 治理探索:研发 DAO 的治理机制和模型,工作组结构和运转流程等

- DAO Tools:所有 LXDAO 日常运转的工具都是我们研发,还出售给了两个 DAO

- NFT Tools:MetaPavo(信息聚合、安全防护插件)、Marry3(在线 SBT 结婚证)、HashDNA(可视化生成 NFT 图片)等等

- 教育:MyFirstNFT、MyFirstLayer2、残酷共学 @IntensiveCL 等等,完全免费

- FairSharing:去中心化协作系统,方便大家公平按劳分配

- PG Node:Solo Staking 解决方案 + 社区节点托管服务,将收益资助公共物品

- Optimism 中文力量:构建 Optimism 华语社区,传播和宣传

- EIP Fun:深度研究和跟踪 EIP/ERC 最新进展,并推广分享

- Donate3:最低成本整合加密货币捐赠到网页

- Mississippi:Fully-on-chain game

- 南塘 DAO:试图将 Ethereum 应用在中国乡村振兴的 DAO

- 研究:DAO 治理、Web3 公共物品报告、Coordination 协调冲突研究

- 宣传:数百篇关于 Web3、公共物品的翻译研究文章和推特干货分享,印刷书籍和周边免费发放

- 活动:上百场线上线下活动、黑客松,全都是正经的开发和研讨

- 现在还在排期的有 LX BuildPath 系列工具和项目 https://t.co/BbH1IGqXYX

我们的工作基本上全都在非金融领域的探索,原因很简单,因为我们的信念就是 Web3(或者以太坊)是可以带来人类变革的,而金融领域只是人类日常生活中一小部分,既然大家都在金融领域卷,就要有人在其他方向探索。

可是结果又如何呢?只能说很惨:

- 行业里面的建设者越来越少,要么去做 AI 了,要么因为 Meme 的氛围不对退圈。还留下的用户主要以投机为主,没人在乎、使用、关注非金融的应用。大家做出来了东西又怎么样呢?

- 整个中文区的 DAO 几乎消失殆尽,还在坚持 Native DAO 运转的,一只手可以数得过来。LXDAO 是其中之一,也会坚持到最后

- 有些人还会讽刺我们,这个行业就是赌场,认识不到这一点的是上不了牌桌的,活该赚不到钱

- 有些人则天天鼓吹 build、长期主义,实际上背后想办法发币割韭菜

- 有些人还说我们的这些工作是骗基金会 grants 的电子开源垃圾

- VC 不投应用,只投 Infra

- 精心翻译、排版的优秀公共物品长文只有不到 100 views,搞抽象热点的几万 views

- 国库资金越来越少,预算越砍越低,留给大家试错的空间越来越小

作为最早的发起人,有时候是真觉得对不起 LXDAO 投资人和资助者,还有从创立之初到现在还一直活跃的老成员,截止目前没能做出带大家起飞的项目,让大家成就感爆满或者财富自由。也对不起社区现在的工作成员和源源不断在论坛发布的 Web3 落地新想法,不是大家工作不好或者想法一般,是国库真的没钱了,只能聚焦在最核心的地方推进。

Web3 的应用和真实价值落地似乎陷入了下行死循环:

- VC 都干不下去了开始关门,当然这些 VC 就算是开着也很少投应用

- Meme 和 PvP 金融资产应用,把市场用户筛选成了短平快投机者,没太多人真正关心长期价值和落地,美名曰:匹配市场 PMF

- 不少赛道和潜在应用场景被证伪,就像 NFT 一样,被炒过一轮的很难再起来了,再之后是铭文和 BTCFi,马上就是 Meme。但是没有太多赛道了可以去画大饼和尝试了

- 黑客松也已经成为了配合项目方做 PR 的生意,而不是最初的为了酷炫和创新,Bounty Hunter 成为了一种职业,认真投入的 Hackers 失望而归

- 真正做事的人,忍受没人用、没有钱的双重困境,然而旁边还有个爆发中的 AI 在吸引大家加入,创业者陆续退场。不管你说他有没有加密信仰,现实就是大家不在这里搞事情了

- 以上进一步导致这些人转行和退圈,导致建设者不知道做什么,用户不知道还能玩什么

我上周在学校做学生调研的时候,学生大多都有炒币,他们也向我无奈表达,他们也想做点踏实的 build,可是能做什么呢?不知道能做啥就只能炒币了,还能赚点生活费。这个问题抛给我,我也很难回答,在我这边 LXDAO 和 ETHPanda 做的话,资源又有限,做出来也没太多人关注。在别的地方,我也不知道要让他们做什么。

以太坊或者说 Web3,目前最需要的是应用!应用!应用!

我在互联网黄金发展时期的时候在阿里工作,应用、业务每年都在增长,导致我们的技术每年都需要升级来适配业务增长。每年双十一就是一场大考,用最大的流量来考验大家的技术方案,看看能不能扛得住这么高的 TPS。后来整个互联网发展停滞了,技术演进也就停滞了,再厉害的技术团队也是说砍就砍。经验告诉我:技术本身并不能带来实际的价值,必须要靠业务和应用去落地。

以太坊在 Infra 和 Protocol 的研发路上狂奔,然而应用和创新却几乎停滞,三年前我为社区的小伙伴介绍 Uniswap、MetaMask、ENS 的故事,今天我似乎还是只能介绍这三个。我做了简单调研,不投机的人还在使用以太坊的主要是转账了,因为大家也不知道有什么能用的。

我并不是觉得 Infra 不重要,EF 和研究员们做的很好,我担忧的是上面的应用和创新似乎没有太多人在意,就比如 Tomasz 的分享,全篇没有一个 Application 的影子。现在以太坊最大的、最急迫的问题,已经不是高手续费和扩容的问题了,连主网都只有 0.5 的 Gas Fee,从交易所提个款都比 Tron 便宜了!!

EF 对于 BD 的缺失有了 @Etherealize_io,对于社区反馈不够有了 The EF Silviculture Society。对于应用创新呢?我原本以为是慢,结果发现是几乎没有。有朋友说,EF 不做社区来做,上面就是我做了三年的结果和反馈,有一种无力感。

无力归无力,还是要继续做下去。我仍然坚信以太坊和 Web3 将会改变人类,相比 AI 的中心化和高门槛 Web3 仍然是普通人最好的机会。

接下来我会推动去做下面的事情,也是我认为目前的解决方案:

- 给 @ETHPanda_Org 募捐,给 @LXDAO_Official 找投资,至少保证两年的 runway,越多越好,尝试越多、落地越快。如果你还对 Web3 有希望,而且实力雄厚,欢迎支持。行业和资金需要将注意力往应用创新上偏移,而不应该继续产出一条条的 L1、L2、L3。

- 在 @ETHPanda_Org 发起实习生计划,给学生最好的 Ethereum 和 Web3 行业教育,帮助链接正经的实习机会。如果你的项目有长期学生实习岗位,欢迎联系我们。

- 在 @LXDAO_Official 推进 LX BuildPath 相关工具和工作流 。目前在 LXDAO,新增的 Pod 机制可以将一个想法 MVP 落地成本缩减到 300U - 500U,按照 milestone 解锁,通过社区追溯性奖励持续支持。这样可以低成本激活大家参与建设,同时筛选出真正想要做事情、能做出结果的团队,持续支持。

- 研究层面推进 Coordination 和 AI 方向的应用场景,我的文章在酝酿了,我认为这两个方向是能真正落地 Web3 的地方。之后也做一些应用进行实验。

- 组织系统性的以太坊应用研究,发起类似 https://t.co/jX3odt5Xv5、https://t.co/GVf5S2lcq1、《Possible futures of the Ethereum Applications》这样的项目,帮助大家找到创业灵感。

- 持续性的推动休闲黑客松和残酷共学,例如近期在筹备的 EIP-7702 休闲黑客松,欢迎大家参与。不做 PR,纯面向酷炫创造,不欢迎 Bounty Hunter。

- 自己从具体应用开发,深度体验过程中的开发者痛点,开发 FairSharing 2.0。

如果你对某些工作感兴趣,欢迎联系我一起参与,或者自己直接做也可以,我们都会将其免费开源。现在这种困境,只能大力出奇迹再试一把,keep building!!

Show more

0

0

7

23

5

金融的本质是左手倒右手。

盘主这句话还是站在了“盘主”思维,“市场持续奖励的,就是‘可以不断以最低成本创造出兼具高波动性、高流动性的资产和市场’的团队”。甚至并不是“盘主”思维,毕竟利用二维码赚钱和发明二维码是两回事。

作为二级投资者,我更认为市场持续奖励的是发现并预测市场趋势变化的人。 https://t.co/RIIdPtPF9s

Show more

昨天看到 @ABCDELabs 宣布停止投资,还是非常惋惜的。去年2049期间在新加坡跟 @BMANLead 和 @DujunX 两位老板也都聊过关于一级转型链上做市/车头agency等逻辑,那时候也能感觉出来他们是真诚的想要支持长期注义,但同时也对于适应新市场环境有些焦虑

虽然我本人经常被当成Crypto金融虚无主义者的典型代表,但作为前VC,我对于愿意坚持长期主义的团队还是非常敬佩的

真正的问题在于,这个市场里,上至头部VC交易所,下至项目方,他们中不少人在标榜自己长期主义的同时,并不知道什么样的Build才是有效Build,或者说,这个市场究竟会奖励什么样的人?

事实上,这个答案从来没有变过:

你可以回头看那几轮市场中产生并存活至今的“主角”产品形态:

- 2017 - 2018:ICO募资方式 与 交易所 - 无许可一级募资资金池 + 低门槛准入高波动性二级交易市场

- 2019: 永续合约 - 人人都能加杠杆

- 2020: 以AMM/借贷主导的DeFi - 彻底的无许可流动性模型 + 无许可杠杆

- 2021-22: NFT + 土狗 - 高波动低流动性需求交易模式

- 2023: Friendtech式的Bonding Curve 和铭文 - 加上了KOL传播逻辑的0前置流动性需求+防作弊(RUG) 流动性模型,和低流动性超高公平性波动性交易模型

- 2024: Pump Fun类型发射台 - 0到100流动性大一统模型

这么一梳理你会发现,市场持续奖励的,就是“可以不断以最低成本创造出兼具高波动性、高流动性的资产和市场”的团队

而没有能够创造波动性和流动性的“应用”叙事,基本都嗝儿屁了: 如 @YeruiZhang 瑞神所提到的这些“重构Web2”的“Web3”逻辑:Social,Gaming,ID,有一个算一个

因为这些项目,本质上是传统大厂的的“平台 - 应用”逻辑的产物,最后通过应用商业化(收割)。这种逻辑需要的是规模和边际成本递减,不需要流动性

但是币圈是什么?币从第一天就可以"商业化",流动性是与生俱来的"商业化“指标。抛弃这个主指标,那就意味着你不属于币圈,你的估值模型和竞品比对就要滑落到Web2,然后你又打不过Web2竞品——在币圈,流动性才是护城河,机制才是主资产(而非“应用”产品)

你可能会说:

”如果Crypto只是赌场,那他就不应该有这么高的估值“

这种想法是很多传统金融背景出身的VC通病,简单的把投机当成赌场。赌场之所以是赌场,是因为它的机制只基于概率和庄家优势(house edge),无法选择其他的策略。而Crypto对标的应该是整个金融市场的替代品

如果你用第一性原理看整个金融行业,就会发现“金融”这个行业存在的全部目的,就是为了更有效率更快更持续的最大化交投,撮合买卖双方

金融不存在产品,它是一套复杂的机制,以及基于这个机制设计出来的执行机器和执行人组成的,nothing more,nothing less。而交易的发生必定是由于波动性和流动性的

传统金融中的资产”基本面“,不是由传统金融本身带来的,而是市场参与者对这个资产本身的看法,基于这个资产背后的非金融业务层面带来的。

不论你怎么改金融的机制、执行的方式,你只能改变”金融“作为机制的效率,并不能改变某个资产的”基本面“这一部分基于客观观察而产生的”意识形态“。这就是为什么传统金融卖不掉的资产,链上也卖不掉的原因

如果有一个东西(公链),它可以无许可的允许任何人以任何形式无限创建各种交投机制,成本极低,且要阻止这套机制中的无许可性的成本极高(无法监管),那么这事实上就已经是在以10X更大的效率重塑现行金融行业

而这套金融机制只需要定下流动性和波动性怎么创造就行了,谁创造的多就奖励谁。至于为什么提供交投,并不应该是这个机制设计本身的一部分(去监管化)

这样的东西,不是估值高了,更可能是估值低了,他缺的可能就是一次类似黑船事件那样,把现存弱势商品和市场强行拉入一个更强势定价共识逻辑的契机而已。而让所有人都有权创造资产,不就是一种更强势的逻辑嘛?

行业的答案,早在风中飘扬了,只是大多数人被一块红布遮住了眼

Show more

0

0

9

42

11

🧐你在传统金融里亏的钱,有项目可以带你从东南亚DeFi里赚回来(附三个活动参与引导)

你每一次跨境转账、每一笔交易手续费、每一个被银行吃掉的汇率差——原本都是给传统金融巨头白打工,自己啥也捞不着。

这里有一个泰国皇室资本+币安背书的基建项目,也是第一次让小散户和财团站在同一个DeFi生态里分钱。

Velo Protocol 正在改写规则:

你的每一笔链上交易、每一次流动性提供、甚至参与的每一次生态建设,都会变成你在东南亚DeFi版图里的真实资产。

💡 这才是@veloprotocol在做的事:

皇室级金融基建:背靠泰国正大集团(CP Group),把7-Eleven、农业供应链、跨境支付这些传统巨头的资源,全部开放给链上玩家

真·混合金融:用PAYFAI结算层打通银行和区块链,你的USDT能直接变成跨境汇款,你的LP挖矿收益能变成线下消费力

贡献=资产:无论是参与币安交易大赛赚奖励,还是通过Bitget Wallet质押赚VELO,每一分参与都明明白白记在链上

🌍 为什么是现在?

东南亚正在发生两件事:

传统资本疯狂进场——CP Group、UOB Venture这些巨头在给Velo铺路

币安Alpha上线——6月上线后日交易量冲到2.5亿美金,流动性爆发

你过去在CEX亏的钱,现在可以通过Velo生态的混合DEX、RWA黄金代币、跨境结算网络赚回来——而且这次,收益权在你手里。

✍️三个立刻参与的方式:

①冲币安交易赛:交易满1000泰铢就送500泰铢,皇室项目方的羊毛不薅白不薅

②用Bitget Wallet玩转生态

免Gas费交易多链永续合约,USDT质押每周白嫖VELO

③埋伏RWA赛道

黄金代币PLG、AI跨境结算PAYFAI——这些传统世界值钱的东西,正在通过Velo变成你的链上资产

Show more

0

0

2

3

0

吴说获悉,据 Joseilbo 报道,韩国金融委员会宣布,自 6 月起,非营利机构与虚拟资产交易所将可依法出售持有的虚拟资产,前提是设立内部审议机制并加强反洗钱审查。非营利组织接收的加密捐赠资产须 “即时变现”,仅限于韩元交易所主流币种。同时,政府将自 6 月 1 日起实施新规,要求新上市币种具备最低流通量,并限制上市初期市价委托,防范 “上币拉盘” 与僵尸币、迷因币炒作。https://t.co/e9hvAaj9fS

Show more

0

0

0

0

0

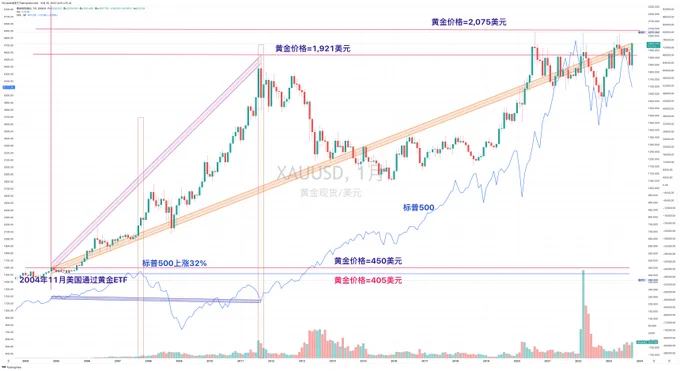

专题:通过黄金ETF走势和美国金融环境来推测BTC的成空间 — —全文近2,500字全部都是数据,并不利于阅读,不喜勿读,可直接看结果。

上周五我们聊了一下黄金在美国通过ETF以后的走势,来推测BTC的在现货ETF通过以后的价格变化,在数据中我们可以知道2004年黄金通过了ETF之前,每盎司的平均金价大概300美元到400美元左右徘徊,同时在没有通过ETF前,黄金的历史价格高点是873美元,而这个数字在美国通过ETF第四年以后才被超越。而在黄金通过ETF之前也能很明显看到从2001年开始金价就开始小幅上涨,在黄金通过ETF前四个月几乎是只涨不跌,这也告诉我们市场一定会有预知性,无非就是早点或者晚点。

在美国通过黄金的ETF之前,根据伦敦国际金融服务公司(IFSL)的数据表明当时以开采出黄金大概是15.5万吨,约50亿盎司,对应的市值大概在2万亿美元左右,而19年以后的今天,黄金的市值已经上升到了13.27万亿美元,市值上涨了6.6倍以上,黄金的价格最高突破了2,075美元,而总开采的黄金量也不过是66亿盎司,代表的是这19年黄金的开采量只是增加了32%,但价格提升了4.5倍。虽然是19年的时间价格提升不到5倍看上去并不算多,但如果将数据集中在刚刚通过时的高速上涨阶段可以发现,从2004年11月美国通过黄金ETF到2011年9月,不到七年的时间黄金就上升到了1,921美元的上方。

七年上涨了将近4.3倍,而同一时间的标普500,在这七年中从1,173.82到2007年的最高上涨到了1,549.38,上涨了将近32%,而同一时期黄金则上涨到了796美元,上涨了77%,明显是黄金跑赢了标普500,而在这之后黄金在继续高速上涨,一直到2011年才结束,当时黄金也来到了1,921美元,但标普500则下跌到了1,131.42,黄金从2007年10月到2011年9月,这四年的时间再次上涨了2.66倍,而标普500这四年则下跌了37%,通过这个数据的对比可以知道黄金凭借ETF的新入资金连续两个周期跑赢了美股,不论是美股上涨周期还是美股的下跌周期,黄金表现都非常优异。

当然这个世界没有什么是只涨不跌的,所以黄金过了高速增涨期以后就开始陷入了持续的下跌,在第二个七年当中一直处于1,100美元到1,200美元之间震荡,而期间的标普500却提升了一倍以上,而第三个七年虽然还没有结束,但黄金也在和标普500共同成长,双双都从2019年低点到现在提升了80%左右。而通过黄金的这一套数据,虽然并不能说一定就适用于BTC,当仍然可以推算出,当 #BTC# 通过现货ETF之后,会吸引大量的资金,而这些资金在最初的一至两个周期内(4至8年)会快速的拉升BTC的价格,黄金是上涨了4.3倍,BTC最保守估计也应该在第一个四年内上涨一倍左右。

但随着BTC的价格高速增长过后,必然也会像黄金一样出现“挤泡沫”的情况,而在挤泡沫后BTC最终的结果也很有可能和黄金一样受到美国以及全球金融市场的制约,当然这就是后话了,不说那么远,就从现阶段来看BTC的现货ETF必然会有偷跑的情况出现,无法就是出现的时间,2021年的期货ETF仅仅是我就提前一个月知道了,而在 #Bitcoin# 现货ETF批准之后大概率会出现利好落地抛压上升的情况,黄金在批准ETF之后就下跌了不到10%,并且维持了八个月以后才开始高速上涨,而有趣的是当时标普500也是经历了漫长的振荡期以后开始的上涨。

所以从这个层面来推测,BTC通过现货ETF以后很有可能并不会马上开启上涨通道,也需要盘整一段时间,这段时间BTC的价格相对也会出现一段下跌,黄金是盘整了八个月以后进入到了高速上涨,而从时间周期来看,如果BTC能在明年的一月到三月通过现货ETF,那么盘整后正好是BTC的减半周期,而且还是美国大选的选举期,而且2024年也必然会进入到美联储的暂停加息阶段,对于整个市场应该都有利好刺激的情绪,而这种情况下说不定BTC的盘整期就会短于黄金,但是从经济周期中也看到了,2004年5月开始美国也是加息周期,一直到2006年2月,联邦基金利率提升到了4.25%,当时的十年期国债收益也一度超过5%。而且在这个周期的降息当中黄金也出现了下跌,所以不排除2024年至2025年美联储进入降息阶段,BTC也会周期性的出现下跌。

但是在这次下跌以后随着利率回到低点,BTC很有可能也会向黄金以及标普500一样开启大幅上涨的通道。最后我们总结一下,就是BTC的现货ETF开启前最少一个月会有信息出现价格会连续上涨,现货ETF通过后的几个月BTC的价格有可能会出现回落,这个时间并不确定,但如果美国仍然处于暂停加息的阶段,那么这个时间就一定会缩短,然后在降息刚刚开始的时候,BTC的价格可能会出现拉升,但随着降息的进一步推进,如果整体风险市场都出现下跌的时候,BTC大概率也会跟跌,最后在美联储完成这个加息周期,利率回到低点以后BTC最大幅度的上涨周期应该会到来。

所以总的来说,如果BTC的走势能够和黄金重合,哪怕是涨幅只有黄金的一半或者是四分之一,那么BTC的市值都会重回万亿美元,而且价格也会在四年内突破2021年的6.9万美元的高点。如果考虑到2025年美国可能回到零利率的话,那么2026年到2027年会是BTC增长幅度最大的两年,突破历史高点大概率也是在这两年出现,当然这也仅仅是只有黄金涨幅25%的情况下,所以最后的最后,我想传递的信息是,如果BTC的现货ETF能够通过,BTC的走势能达到黄金的最少25%,那么不论是16,000美元,还是28,000美元,甚至是35,000美元,相对来说都是BTC的今后八年内的低点,现在说踏空,早了点。

好吧,还没有完,真的是最后了,在目前的全球整体市值排行中,可以看到只有数字货币中有两个资产排名在前100或者更准确的说应该是在前50中,第一个就是排名在第十一名的BTC,虽然低于黄金和白银,但是略高于特斯拉,而 #Ethereum# 是排名在第47位,仅仅略低于阿里巴巴的市值,但仍然高于中国工商银行和美国银行的市值,也同样高于钯金的市值,甚至高于小姐姐们最喜欢的爱马仕,所以现在说 #ETH# 会归零,是不是也早了点。而全球市值排名50以后,100以前,再没有第三个加密货币,暂时。

本推文由 @OfficialApeXdex 赞助|Dex With ApeX

Show more

0

0

122

460

179

当供应链冲击变为常态:美联储货币政策框架的调整预示着全球经济“去全球化”的历史性转折

过去数十年,全球化被视为经济发展的必由之路。企业追逐成本最优,国家追求经济效率,全球市场融合紧密。

然而,自2020年以来,全球化背后的脆弱性逐渐暴露,新冠疫情、俄乌战争、中美科技竞争使全球供应链频繁受挫,供应链危机不再只是周期性波动,而逐渐成为新常态。

传统全球化的核心逻辑是效率至上,最大化降低生产成本、优化资源配置。然而,全球供应链的反复受挫凸显出这种效率优先的模式所面临的严重缺陷。

在半导体领域,芯片短缺迫使福特、丰田等巨头频繁停工;在医疗领域,关键药品和医疗设备严重依赖单一国家供应,疫情期间多国面临致命药品短缺。

这些现象促使各国和企业纷纷调整战略,将供应链的“安全性”和“韧性”置于效率之上。

例如,美国出台《芯片与科学法案》和《通胀削减法案》,目的不仅是重振美国本土制造业,更是通过战略布局,实现对关键技术和产业的自主控制权。

英特尔、特斯拉等企业加速在美国本土或友好国家投资建厂,显示出经济全球化已经进入一个新的战略阶段。

此外,欧洲国家也在减少对俄罗斯天然气的依赖,积极开发替代能源,以增强能源供应链的自主性。

美联储主席鲍威尔近期明确表示,将重新审视通胀目标与就业指标,这不仅意味着货币政策框架的微调,

更反映出美联储货币政策的根本性质正在发生转变——从纯经济工具转向地缘政治与产业战略的综合工具。

过去,美联储致力于经济稳定与全球金融协调;如今,面对长期供应链冲击,它不得不考虑美国经济安全和国家利益,

货币政策的目标从简单的经济稳定扩展到国家战略竞争。

货币政策框架的这一调整,表面上看是技术性变化,但其背后的实质意义却深远得多。美元作为全球货币体系的核心,过去一直通过全球化实现霸权巩固。

现在,美国的战略正在转型,利用去全球化趋势重新巩固美元霸权,通过产业链本土化、区域化和战略联盟,实质性控制关键供应链和产业资源。

例如,美国主导的印太经济框架(IPEF),明显体现了经济阵营化的趋势。

美联储的政策转型也与这些战略行动高度协同,正在推动全球经济从自由市场逐渐转向“区域战略同盟”时代。

随着美联储这种战略转向,全球经济秩序的权力格局正在经历一次深刻重塑。过去几十年,全球央行和经济机构间密切合作,通过G20、IMF等多边平台维护全球经济稳定。

然而,美联储高利率政策、量化紧缩、定向产业融资等措施的实施,正逐渐瓦解这一全球政策协调框架,加剧各国间货币政策与经济利益的冲突风险。

欧央行、日本央行与美联储政策的巨大分歧,进一步强化了全球经济从协作走向冲突的风险。

更重要的是,长期供应链冲击已经彻底改变了通胀的性质。

过去,美联储将通胀视为短期经济周期现象,依靠利率工具即可调控。

然而,现在供应链问题成为长期结构性问题,例如能源转型、稀土金属短缺、粮食安全问题,导致结构性通胀长期存在,传统的2%通胀目标不再现实。

例如,2025年4月2日,美国对来自中国的进口商品实施“对等关税”,税率高达115%,立即引发了多个行业的供应链中断。

电子行业因依赖中国零部件,关键投入(如半导体和锂离子电池)的成本上升4.2%,导致苹果公司预计2025年第三季度因关税相关供应链限制损失9亿美元。

同样,美国农业出口商,特别是大豆和猪肉生产商,面临中国于2025年4月4日宣布的报复性关税,导致2025年第一季度对华出口量较上年同期下降18%。

这些中断不仅推高了国内价格,还加剧了全球贸易网络的紧张,促使企业加速近岸外包和区域化战略。美联储对此结构性变化做出回应,暗示可能调整通胀目标框架。

主席鲍威尔在2025年5月15日的托马斯·劳巴赫研究会议上表示,可能允许更高的通胀水平以适应供应链驱动的价格压力,这反映出传统货币工具在应对地缘政治引发的经济碎片化时已显不足。这一政策转向与美国推动供应链本地化的战略相呼应,例如通过《印太经济框架》(IPEF)在盟友网络内确保关键供应链安全。

同时,国际反应——如欧盟与美国关税谈判进展缓慢、日本努力多元化关键矿产来源——凸显了这些政策的全球连锁效应,进一步加速了经济从全球化相互依存向区域化的转变。

在此背景下,美联储的政策转型从幕后经济调控逐步走向公开的产业政策和战略干预角色。美联储通过对关键产业的流动性扶持、货币政策定向调整,逐渐强化对产业政策的直接干预能力。

这种变化不仅是美国国内经济政策的重大调整,更预示着全球央行角色的转型,央行未来将更广泛、更公开地参与产业战略与地缘经济博弈。

此外,中国在供应链长期冲击下也加速了经济战略调整,提出“双循环”战略,旨在降低对国际市场的依赖,提升国内供应链的自主性与安全性。

这一趋势也进一步推动了全球经济阵营化。

总体而言,美联储的货币政策框架调整并非单纯的技术调整,而是经济全球化时代终结、“去全球化”时代真正到来的历史性标志。

这不仅意味着全球经济秩序的深刻重塑,更要求我们重新思考经济发展模式、央行政策角色,以及国家间经济关系的根本逻辑。全球经济正处于历史性的关键节点,未来数十年的经济模式、规则与结构,都将由此彻底重塑。

#美联储# #货币政策# #去全球化# #供应链危机#

#美元霸权#

Show more

0

0

0

1

0

跨链科技的金融高速公路:我眼中的 Union

今天去@KaitoAI 查分,顺道看看项目板上有什么好到项目,注意到有个 @union_build入了法眼哈哈,在我入圈这些年里看到过太多“跨链桥”,但多数说到底就是“链上的搬家公司”:把资产从一条链搬到另一条链,仅此而已。直到看到 Union,体验后感受到,跨链可以不只是通道,更可以是 一条高速公路,一个流动性枢纽。

Union(@union_build)是一个专注于跨链互操作性的零知识基础设施协议,旨在通过去中心化、无需信任的方式实现链与链之间的资产转移、消息传递和DeFi交互。

项目融资状态:

1:种子轮融资:2023年11月,Union Labs完成了由Galileo、Semantic Ventures、Tioga Capital和Nascent领投的400万美元种子轮融资。

2:A轮融资:2024年12月,Union获得了由Gumi Cryptos Capital和Longhash Ventures领投的1200万美元A轮融资

🚀 Union 到底做了什么不一样的?

✅ 三位一体模型

Union 的技术底盘是 ZK 验证 + 智能路由 + 博弈激励机制。简单点说,不再依赖那些慢吞吞、中心化的“多签”方案,而是用零知识证明快速验证资产状态,同时结合路由算法和激励机制,让跨链不仅快,还“有得赚”。

🧠 从“搬运工”变“猎手”

在传统桥里,用户最多赚个手续费优惠,但在 Union 中,跨链是一种策略,是套利机会,是猎利场。用户可以靠流动性策略、路径优化,真正参与链间价值流动,而不是单纯搬砖。

📈 自动复利,收益滚雪球

不像传统桥接后还得自己跑去手动挖矿、收益提取,Union 是自动复利的。换句话说,收益不光来了,还自己长大,堪比链上的“定投神器”。

🛡 动态保险机制

黑天鹅年年有,桥被黑的新闻我们早都看麻了。Union 内置 TVL 的 5% 保险池,出事兜底,有保障。你可以继续探索收益,而不用时刻担心资金一夜归零。

🎯 真正的跨链资产支持

很多桥其实只是大币种通道,什么 ETH、USDT、USDC,动不动就写“已支持 10 条链”,但那些链其实没有什么生态支持。Union 支持 长尾资产和 NFT,这意味着即使是小项目代币,也可以被有效桥接、参与流动性流转。

⚡ 极速体验,3秒到账

ZK 预确认机制,让 Union 的跨链速度做到 <3 秒,这不是嘴上说说,实测远快于 LayerZero 和 Wormhole。当别人还在等确认,我已经开始撸收益了。

🧩 我的思考:为什么 Union 是跨链的下一站?

跨链已经不是新概念,但真正能解决痛点的项目太少了。Union 不只是“比谁快”,而是彻底重构跨链的底层逻辑,从用户、开发者、资金三个维度重建信任和效率。

如果说 Cosmos 做的是“链的互联”,那 Union 做的就是“资产与价值的自由流动”,是真正意义上的跨链 DeFi 基建。

🔗 如果你想参与

🧪 当前 V2 测试网ing,大家可直接体验产品:https://t.co/c0tzlNnI57

📚 教程参考此推文:https://t.co/hlPbOTpaxa

💬 加入中文社区:https://t.co/1Nf9F0iU8z (积极的参每个winner有20xp)

🎯 参与 BTCfi 飞轮得分活动(交互 $100 的价值,就能按小时计分,获得真实奖励。):查看详情

更多信息见: https://t.co/fijzf3SK2p

Show more

0

0

0

0

0