Search results for Binance上的小市值币,都是被狗庄控盘了的,想怎么玩就怎么玩,散户想吃肉比登天还难。

People

Not Found

Tweets including Binance上的小市值币,都是被狗庄控盘了的,想怎么玩就怎么玩,散户想吃肉比登天还难。

加密早报 * 每日不能错过的重要信息 * 2025年4月28日

1. 本周重大事件:

4月30日 22:30 美国3月核心PCE物价指数年率数据发布,前值是2.8%,预期是2.6%;

5月1日 日本央行目标利率决议;

5月2日 美国4月失业率数据、季调后非农就业人口等数据公布;

2. 本周大额解锁:

#Optimism(# $OP )将于 4 月 30 日解锁 3134 万枚代币,价值约 2432 万美元,占流通量的 1.89%;

#Sui(# $SUI )将于 5 月 1 日解锁 7400 万枚代币,价值约 2.59 亿美元,占流通量的 2.28%;

#Ethena(# $ENA )将于 5 月 2 日解锁 4063 万枚代币,价值约 1398 万美元,占流通量的 0.73%;

3. 链上这两天围绕房地产和bonk的pump平台疯狂PVP,不过都没啥太好的标的,目前这个市场,少P多看,机会是等出来的,而不是P出来的。

4. CEX 上 @AlpacaFinance #Alpaca# 终于在凌晨3点砸盘了,一根大阴线直接砸了50%左右,现在 #Binance上的小市值币,都是被狗庄控盘了的,想怎么玩就怎么玩,散户想吃肉比登天还难。#

5. 美SEC已批准ProShares Trust的 $XRP ETF系三只期货ETF。 XRP 走势一直很强势,回调的时候也没跌多少,适合大资金重点关注。

6. 孙割发文喊单 $JST ,相信是下一个100倍币,喊单是为了出货,怎么fomo上去就怎么给你跌回来。

7. Binance Alpha 将首发 Haedal Protocol( #HAEDAL# ),交易将于 4 月 29 日开启,Haedal 是 Sui 生态流动性质押协议。

8. Vitalik称账户抽象化仅完成一半,目标让非ECDSA账户成为主流。

【行情分析】 Michael Saylor暗示将增持比特币,再度发布投资追踪图表,真的是无限子弹了,真正看懂并行动的人。

根据 @ali_charts 统计,加密市场净流入近 90 亿美元的资金,显示出投资者兴趣的强烈回升。目前各项数据都说明了机构正在跑步入场比特币市场,而散户并没有跟进机构,无论是股市还是币市,总是机构先行。

比特币走到95000附近的时候遇到了阻力,目前这个位置没有进一步持续突破的意愿,所以我们认为这个位置会持续一段时间震荡,如果5月有利空的话还是下跌试探一下底部支撑,然后开启真正的牛市行情。

现在的策略就很清晰了,进入5月份,逢跌买进,大跌就大买,然后拿到Q3 Q4 ,你会得到大结果,目前没有明确创新玩法的前提下,那就积极参与本次反弹最强势的币,这些币一定是有强壮护体的,行情来了会先涨。

【风险提醒】 数字资产波动较大,风险极高,请谨慎参与,杜绝满仓梭哈,拒绝贷款杠杆;

Show more

0

0

6

7

5

橙子晚间解读5.15

链上pvp可能进入到最后阶段了,昨晚一口气冒出来十几个金狗,$bump $yapper $UBER $STARTUP $GLMPS $Theranos $WONDER 等等 , 高点基本都是10m以上的盘子,然后就这种行情,我发现身边小伙伴没几个赚到的,甚至这种金狗冒的越多,亏的越多

实际上由于现在链上台子越来越多,发币数量也出现了明显的暴增,而链上的资金量是保持不变的,这就导致分配到单个项目上的资金是明显不足的,再加上believe 这种直接掀桌子的玩法,随便一个有粉丝的账号就能发币,并且没有内盘阶段,这就导致有热度的项目出来直接就2m以上了,很多通过刮刀上车的市值甚至都接近5m了,并且节奏特别快,创始人没有推广的很快就浇给了,比如说早上的 $pontifex ,我前一秒看的还10m以上的市值,后一秒就归零了,另外还有 $yapper 这种,$launchcoin 创始人喊单是市值就达到16m左右了,冲一波之后立马就砸下来了,导致很多人因此被套了。

只能说现在believe的京东模式,让本来想以小博大的p小将更容易套在山腰,上车后往往都几m的市值,再向上最多也就3-5x,但向下无底线,多数都归西了,这也就导致一晚上这么多金狗,大家反而没赚到钱的原因,因为节奏太快了,很多5min上不去就归零了,总结这波就能在链上吃到肉的就三种人,第一就是台子,比如believe;第二就是那些以前在web2混的极差,把投资人的钱都花光了,抱着死马当活马医的态度来币圈发个币试试,结果发现币圈韭菜和believe平台很认可他;第三是很牛的链上科学家和车头,没有任何优势的小散在链上几乎就是炮灰,以前pump还有机会以小博大,现在believe的打法真的难玩,还不如一直跟着binance wallet 打新呢。

今天大盘一路向下,大饼从高点105000跌到了102000附近,山寨跌幅就更惨了,不少cex上的弱势币已经把这波涨幅都给吐出去了,市值又回到了史低区间内,其实大饼也就算个正常回调,而山寨之所以这么惨,还是因为流动性不足,本轮大盘的上升都是机构主导的,这就导致大饼以及能够被机构认可的主流币的资金比不被认可的小山寨要高得多,且这部分资金很难向下流通,顶多照顾下那几个申请ETF或者被WLFI储备的山寨,而圈内的流动资金基本被币安的各种新币以及meme、ai、rwa等强势板块给吸走了,这才导致老山寨的流动性危机,这就是为啥我一直劝大家一定要及时斩掉手里劣质仓位的原因,因为本轮牛市的资金流和以往不一样了,很多币注定是要被历史淘汰的,很可能你手里市值5亿的项目,现在团队只有三五个人了,而且都是财富自由的大爷,他们才懒得给韭菜打工呢,这种项目如果你还幻想会想2021年那波牛市一样,最后也被大盘带飞了,这就太天真了,看看上一波ai agents 板块,很多github几百个星星的项目最后都被淘汰了,说明现在的资金更加聪明, 你没有真正可用的落地产品,真正的核心竞争力,或者足够多的真实用户,就算你吹得天花烂坠,也是赢得不了市场的,所以这波一定要对持有的项目有清晰的判断,是否真的有竞争力和潜力,不要因为套了很久产生感情,我更偏向去拿那些经过时间考验过的基建项目,比如 $sol $link $uni $aave 这类的,这种项目不论后面叙事是什么,他们的表现都不会太差。

Show more

0

0

0

0

0

《老链重燃:我眼中的 BNB Chain 再起之路》

引子:

如果你曾在 2021 年经历过 BSC 的 DeFi Summer,这篇文章你一定会有共鸣;如果你没经历过,但你想对后续Bnbchain的机会更敏锐,在信息有限的情况下依然能做出准确决策,那你更应该好好读一下这篇文章。

花几分钟了解 @BNBCHAINZH 的前世今生,弄懂@cz_binance 的思路脉络,后续Bnbchain上的机会都会更容易理解和抓住。

本文共3000字,阅读需要6-8分钟,文尾有未来Alpha建议

~~~~~~~~~~~~~~~~~~~~~~~~~~~~·

缘起

我与 @BNBCHAINZH (当时还叫 BSC)之间的缘分,始于 2021 年 2 月。当时我还正处于 DeFi 最狂热的一线战场 —— 作为一个重度 DeFi OG,曾在全球 DeFi 排名榜中打入全球前 100。

彼时的以太坊因高昂的 Gas 费用近乎堵死,很长一段时间每次交易需要花费30-200刀的Gas,用户被迫四处寻找更低成本的替代方案。而 BSC恰好在这时应运而生,承接了那一批“不愿离开 DeFi 却被以太坊劝退”的流量洪峰。

我出于对币安的信任,加上对 DeFi 的深度理解,几乎在第一时间做出了“all in BSC”的选择,并迅速召集了一批早期建设者和用户,建立了土澳大狮兄社区,后来也成为 BSC 官方认证的最大中文社区之一。

我们见证了 PancakeSwap、Venus、AutoFarm、Alphaca 等项目的极速崛起,很多人通过认知差利用白嫖完成了原始积累乃至阶层跃迁。接近8个月我每天睡不超过六小时,一直处在亢奋状态,那也是我在 Web3 旅程中最难以忘怀的篇章。

虽然后来 BSC 逐渐没落,但这份情感从未退却。我始终在关注它,等待它的重启。

~~~~~~~~~~~~~~~~~~~~~~~~~~

从高峰到沉寂:BNB Chain的退潮与挑战

在 2021 年达到巅峰后,BSC 很快就遭遇了来自多个方向的压力与挑战:

一、生态单一,缺乏护城河

BSC 当时的崛起主要靠“低Gas+以太坊复制项目”驱动,生态缺乏创新, @PancakeSwap 是唯一的绝对龙头。

大量项目照搬以太坊,导致同质化严重,用户黏性低,一旦有新链崛起,资金快速迁移。

二、公链大战激烈,注意力被分流

Solana、Avalanche、Fantom 等公链快速崛起,生态丰富、补贴激进,吸引了大量开发者和用户。

Layer2(如Arbitrum、Optimism)也逐渐成熟,分流了原本拥堵而寻求出路的以太坊用户。

三、 $BUSD 遭美监管围剿,生态失去关键润滑剂

$BUSD 曾是 BSC 上最重要的稳定币,也是当时著名的“币安三驾马车”(CEX、BSC、BUSD)之一,承担了自家流动性“液体黄金”的角色。

在 2022 年初, $BUSD 一度开始对 $USDC 发起正面对抗,所有存进币安的 $USDC 都将自动兑换,结果不论是市占率还是深度都逐步逼近。但这一态势挑动了灯塔国敏感的神经,很快遭到美国监管的强力打压 —— Paxos 被禁止发行新的 $BUSD 。币安被迫开启 $BUSD 的硬兑换,重新打开 $USDC 充值通道, $BUSD 被迫中止发展,并走向逐步退场。

这场打击不仅使 BNB Chain 失去了原生稳定币的优势,也让整个链上的资本流动性基础出现动摇,DeFi 协议受到严重影响。

四、缺乏新故事与资本注入

在 Binance 本体面临监管压力时,BSC 无法持续从中心化流量中获得增量支持。

熊市后期无强叙事项目入驻,链上 TVL 和活跃用户数量逐步下滑。项目 rug、黑客事件不断,信任危机加剧。

五、CZ 遭美司法围攻,生态战略重心被转移

自 2022 年末起,美国针对 Binance 创始人 @cz_binance 的监管和法律围攻逐步升级。无论是 CFTC、SEC 的起诉,还是后续的刑事指控,都直接影响了 Binance 集团的运营重心。

在 CZ 为保全个人安全与 Binance 全球业务而投入大量精力时,BSC 被“边缘化”成为意料之中的结果。

当生态的“最高指挥官”无暇顾及时,链上的资源调配、开发者支持、市场造势等全链战略运作几乎停滞。用户开始流失,开发者转向其他激励更明确的新兴公链,BSC 上再无新的明星项目出现,链上活跃度迅速下滑。

在后续的两年多时间里,BSC逐步被人们所遗忘,我也曾经几乎一年多的时间里没有进行过任何一笔BSC上的转账,即便opBNB和Greenfiled等概念的提出,也完全没有扭转局势。

在业内很多人眼里,BSC基本已经是死链了。

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

寒冬之后的反击:BNB Chain 的复苏与重启

🧑🚀 King’s Back:复苏从 CZ 回归开始

真正让我看到转机的,是 @cz_binance 卸任 Binance CEO 后重新活跃在 Twitter 并将精力投入 BNBChain 生态。

随着CZ公开亮相增多,且多次转推项目、评论生态走势,bnbchain关注度和链上生态明显回暖,他甚至亲自带节奏发起了 “BNBChain Meme Szn”。

虽然这波小牛市不算完美收官,但成功引导了 Solana 上的部分热钱和大量散户迁入 BNBChain,重新点燃了散户的热情。

创始人亲自回归,就是最大的积极战略信号。

然后我们看到了bnbchain生态上一些实质性的大动作

🔧蛇打七寸:核心生态 PancakeSwap 被“敲醒”

作为 BSC 上最大的基础设施之一, @PancakeSwap 在过去几年实际上已逐渐躺平化。尽管仍占据 Swap、Farm、Launchpad 等核心位置,但产品创新乏力、团队执行力低迷,逐渐进入“守江山不打江山”的状态。

尤其是在治理机制上,veCAKE 模式(类似 Curve 的锁仓治理)虽在理念上强调去中心化治理,但实质上大幅削弱了团队的主动权与调整能力,让 Pancake 团队陷入“既做不了事,也不愿做事”的被动局面。

这一现状终于在社区压力下被 CZ 亲自点名批评,并最终引发了一个争议性极强的转折点:Binance 手持 CAKE 参与并推动投票,正式打破原本的 ve 模式,并确立新的治理方式。

这一动作在我看来,哪怕形式上有“中心化干预”之嫌,但它确实是打破生态僵局的关键一步。

🧱底层协议的权力博弈:Venus 被削权,Lista 被扶正

PancakeSwap 并不是唯一一个被“激活”的老牌协议。 @VenusProtocol ,作为 BNB Chain 上的借贷霸主,也终于迎来了动刀时刻。

过去的 Venus,几乎享有对 $BNB 资产的借贷垄断权。这种地位是 Binance 为了在早年补偿其安全漏洞而战略性支持的结果。然而,随着时间推移,Venus 开始固化为一个“养老型协议”,在利率曲线设置上极度偏向平台利益,几乎是躺着吃套利。

而 @lista_dao Lending市场的上线,显然得到了 Binance 的默许和支持(从CZ多次转发推特就能感觉到)。它直接切入了 $BNB 借贷市场,打破了 Venus 的垄断格局,也让用户重新获得了选择权和收益改善的空间。

这种对底层流动性基础设施进行结构性重构的行为,是我看到的最实质性的进展之一。

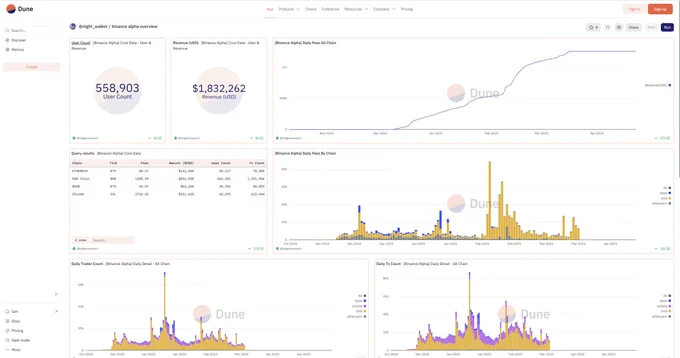

💡CEX散户链上输血:币安钱包频繁IDO

通过频繁不断的打新撒钱,大量CEX散户已经开始往钱包使用迁移。近期增加的Alpha购买条件,其实已经可以更清楚的看到币安的野望:

一步步引导CEX内用户从学会打开钱包,到学会做操作,并开始转向更积极交易,成长为链上/币安钱包原生用户。

这些新增的链上用户就是Bnbchain的新血,是上一波bsc summer以后失去的人员的补充。

~~~~~~~~~~~~~~~~~~~~~~~~~~~~

Bnbchain 上还有什么大方向上的淘金机会?

通过深入的思考和CZ近期的动作解读,我觉得下面三个方向是还有Alpha的:

1、Prep DEX:BNB Chain 不能缺席的新战场

自从 Hyperliquid 打出“链上币安”旗号、完成 narrative 定位以来,无数链上衍生品交易所争相加入这一赛道,几乎每一个都在试图成为“链上币安/小币安”。

在这样的背景下,一个问题变得越来越尖锐:既然别人都在抢“链上币安”的位置,为什么币安自己的公链( @BNBCHAIN )却不来争?

这其实涉及到一个更深层的战略命题:如果 BNB Chain 想成为真正一线、能承载高频应用的主权型公链,链上衍生品市场是绝不能被放弃的板块。

目前Bnbchain上有两个Perpdex项目,一个是 @KiloEx_perp ,虽然起步早但可惜近期遭受了黑客事件打击,还好钱追了回来。

另一个就是屡次被CZ转推的 @Aster_DEX , 这是一个由早期 BSC老牌 Perpdex Apollo 进化而来的合约交易平台。虽然它明面上并非出自 Binance 官方,但团队与币安有千丝万缕的关系,单从 @cz_binance 的多次转推和点名支持来看,这个项目无疑承载着他的关注与期望(划重点!)。

不管最终哪个跑出来,我个人觉得肯定会有一个成为 BNB Chain 上官方默许/实际支持的“链上合约旗舰产品”,与 Hyperliquid 进行正面交锋。

2、Bnbchain meme:走出自己新范式

在如今的加密世界里,Meme 已经从“投机副产物”变成了“一级生态推动力”。

这一点,Solana 的案例已经证明了。而在 BNB Chain 上,虽然今年早些时候的人为 Meme 热潮(即“BNBChain Meme Szn”)并未收获完美结果,但它至少带来了极为关键的几个成果:

🎗️BNBChain 上 Meme 基础设施已初步成型包括发射平台 @four_meme_ ,以及各种 Meme 项目交易、监测工具,BSC 上的 Meme 生态已具备“金狗爆发”的土壤。

🎗️市场教育基本完成那一轮热潮吸引了大量 Solana 热钱、KOL、社区用户迁移 BSC,对 Meme 的认知与交易逻辑已广泛普及,用户只等新龙头出现。

从我个人的判断来看,BNB Chain 当前最需要的,就是一个“黄金龙头级”的 Meme 项目,来起到类似于 $WIF 、 $BONK 、 $PEPE 在其他链上的“叙事引爆器”作用。

所以,

🥇CZ虽然表态自己不亲自下场,但我不相信会放弃这个板块(Skyai出来,cz转推了,再次划重点!);

🥇BNB Chain 需要走出自己风格的 Meme 路径,与 Solana 做出差异化,否则跟着别人走只会天花板降低;

🥇“功能型 Meme”可能会成为叙事创新的重点方向。

在这个背景下,即便市场上对 @SKYAIpro 缺乏信息FUD为“四无产品”,我却对其保持了浓厚的兴趣。它出来的时机颇为巧妙:

-市场诟病Bnbchain没有金狗

-Bnbchain跟着Solana走实事meme被骂“小偷链”

-前一波meme情绪已经到了接近谷底,信心即将崩溃

-是fourmeme站台的第一个大卡车,打新资金热度超乎寻常(不排除庄家控筹)

所以在pre-sale结束前果断补了不少号,赶了末班车。

虽然我不能确认 Sky AI 就是那个最终的“金狗”,但我相信 —— BSC 上这个战略位置不会一直空着,要么是 SkyAI,要么是它的竞争者,这条链一定会在 Meme 赛道上补齐主角角色。

基于上述判断,我已将自己早期空投卖出的 SkyAI 筹码回购,并追加了不少二级仓位配置。

并不是因为它短期会暴涨,而是因为我愿意为“BSC Meme 新龙头”这个战略位置下注,而这个位置,至少应该值100M以上,甚至200-300M。

3、币安自己的稳定币

之前我多篇文章写过币安需要自己的稳定币,一部分是因为我亲眼目睹过 $BUSD 曾经是多么强势,差点打的 $USDC 抬不起头,另一方面也是因为这个赛道具有极为重要的战略价值和盈利能力。

而当前的 $FDUSD 比之 $BUSD 简直就是扶不起的阿斗,逐渐被边缘化和淘汰是必然。

谁能担任这个位置的重任,是否会考虑采纳与用户分润的稳定币这一流行理念都是我在关注的潜在机会。

虽然当前稳定币市场看似已经江山稳固,但要说有能力再掀起惊涛骇浪的,币安应该算是种子选手之一,毕竟自家市场份额在那里摆着。

~~~~~~~~~~~~~~~~~~~~~~~~~

写在最后:下注不是因为情怀,而是对趋势的理解

@BNBCHAINZH 的这轮复苏,不只是项目多了几个,不只是热度上来了,而是一次结构性的洗牌与战略再聚焦。

这条曾经辉煌的链,现在正试图摆脱“山寨链”的旧标签,走上“多链协同 + 战略扶持 + narrative 创新”的新路径。

而我也愿意,在它还未完全被市场重估之前,先走一步,下注未来。

Show more

0

0

99

236

46

橙子晚间解读 7.23

本轮牛市就只有两个玩法,要么死拿龙头,要么在链上做个渣男,绝对不要踏入中间地带,当你在一个不那么优质的项目上做了钻石手,你将会精准错过所有的赚钱机会。

昨晚老美贸易谈判又有新进展,把日本的关税从25%降到了15%,但是日本要向美国投资5500亿美元,并且开放包括大米在内的农产品市场,这波被外界普遍认为川普又赢了,日本首相甚至宣布辞职;另外美国和菲律宾、印尼也达成协议,关税都从20%降到19%,菲律宾对美零关税并开放市场,印尼新增至少500亿美元市场准入,关键矿产出口畅通,和泰国也达成协议,关税降到20%;昨晚和马来西亚谈判失败,马来西亚也寻求20%关税,但是拒绝在电动车优惠和外资持股上让步,惨遭拒绝。这波谈判整体上还是川普大胜,现代维权主义演绎的淋漓尽致,小国想赚美国的钱必须付出其他代价,并且基础的15-20%的关税也免不了,贝森特表示未来十年美国在关税收入上将达到2.8万亿美元,越来越多的国家敲定最终关税后,对市场都会产生有利的影响,昨晚大饼重回12w和这个也有关系。美股昨晚并没有太多涨幅,和即将公布财报有关,市场也存在一定的避险情绪。

昨晚这波上涨对山寨带动的并不多,因为以太坊走势比较拉胯,昨晚到今天ETH/BTC一直再跌,从高点0.0325跌倒了0.0305,这个可能是鲸鱼的抛售导致的,这几天有32万ETH从HTX转到了binance,市场预期是孙哥正在出货,鉴于孙哥在之前几轮牛熊行情中总是能够成功逃顶,很多资金实际上还是要参考下的,再说孙哥现在身份不一样了,成为了川子的座上宾,所以很多资金会停下来观望下的。当然反过来思考下,这几天WLFI一直在买ETH,昨晚又加仓了13m的以太,所以也不存在政策上的避险,就是孙哥自己的操作,现在以太坊正在经历加密原生鲸鱼和正规军之间的换手,木头姐近期也投资了BMNR,BMNR 之前还拿到了万斯背后的男人彼特蒂尔的投资,绝对是正规军,而且现在ETH的储备量已经超过了SBET了,这个赛道已经卷起来了,按照这个购买速度,市面上的ETH会变得更加稀缺,一旦币圈原生鲸鱼的货被吸干,以太坊将会彻底被资本带飞,这也是山寨季能否到来的关键。

今早BNB直接ATH了,价格冲破了800刀,这就是我昨天说优质资产,回顾下就是大饼第一档,以太坊第二档,$sol $bnb $xrp $ltc $doge 第三档,这几个都是在各自领域绝对王者,接下来得第四档是拥有山寨ETF或者加密财库的项目,然后是DEFI、RWA龙头,这四档是本轮牛市我的主要投资对象,本轮由于meme井喷爆发,叙事也比较匮乏,所以你很难像以前一样投到高alpha价值增长的项目,比如以前几轮牛市的公链,你很容易就投到几十倍潜在增长空间的项目,而本轮你投公链可能连上cex都费劲,去年的几个项目 $fuel $iron 之类的公链出来之前都号称是天王级,出来之后就死在gate这种三线小所上了,然后CEX上很多老山寨实际上叙事已经过时了,任何时候去买都会被套,所以一定要远离。

本轮牛市的特点就是你很难分清楚哪些项目是真正有价值的,但是meme经历各种开诚布公的pvp你却很容易分清楚哪个是金狗,所以大家都偏向买更容易看得懂的币,也更加倾向去链上p,这就导致CEX上的老币狗都不买,所以本轮就只有两个玩法,要么死拿龙头,要么在链上做个渣男,绝对不要踏入中间地带,当你在一个不那么优质的项目上做了钻石手,你将会精准错过本轮牛市所有的赚钱机会。

Show more

0

0

1

1

1

加密早报 * 每日不能错过的重要信息 * 2025年7月24日

1. 特朗普再次批评鲍威尔,称FOMC应采取行动。特朗普称降息可省万亿利息,“美联储传声筒”:不可能实现;

2. 特朗普:将对大部分国家征收 15% 至 50% 的简单关税;

3. #Pump# 直接砸到了0.3刀,@a1lon9 直播的时候说会有空投,不过目前还没确定什么时候空投;

4. #Bonk# 的台子@bonk_fun 继续扶持生态,拿出1%的收入来购买和扶持头部项目,钱虽然没多少,但是格局已经超过 Pump了;

https://t.co/BAaxBv1RRe

5. #Bonk# 同时推出了移动版的moonshot版本,竞争激烈;

6. @MEI_Pharma 1亿美金购买LTC作为储备;

https://t.co/vDfM82Wzkz

7. #kaito# @KaitoAI 第二个项目 @TheoriqAI ,估值:7500 万美元(比上一轮 1.5 亿美元的估值低 50%) ,目标融资:200万美元 ,归属:TGE 时解锁 25%,12 个月后解锁 37.5%,37.5% 线性解锁(第 13-24 个月) ,最低/最高分配:1,000 美元 - 100,000 美元;

https://t.co/SHRL4JBDDe

8. @LnfiNetwork 是从闪电网路平台发展,如今已经接入了 #RGB# 生态,昨天上线了 Alpha,持续保持对比特币生态的关注;

https://t.co/Clz20oJ3Pm

9. 原 EOS (已经改名为 $A )居然获得了 WLFI 600万美金的投资承诺,推动web3银行业务在美国的发展;

10. #Linea# 代币快要TGE了,可以关注相关的生态;

https://t.co/QT1dtvUPap

11. @anoma 的测试网来了,相关教程可以看 @xiaoyubtc 的x文章;

https://t.co/YDPN4Va4IU

12. #Base# 生态的 $zora 拉疯了,直接带动了base生态相关代币,比如 SQD FLOCK NOICE 等等;

13. Ai 姨(@ai_9684xtpa)监测,ETH 排队解质押数量增至近 62 万枚,。链上数据显示,近一周内,HTX 系两个钱包累计赎回了 11 万枚 ETH,总价值超 4 亿美元。另有 Abraxas Capital Mgmt 等机构也进行了质押赎回。

PS:孙割接触质押之后利率升高,循环贷等成本升高,所以不得不解除质押,这是一部分原因,还有一部分是止盈套现;

14. Aspecta 公布其原生代币 ASP 的代币经济学,总供应量为 10 亿枚,其中 45% 分配给社区和生态,7.6% 在 TGE 时空投给用户和社区支持者;

https://t.co/jx9R3Lf9gl

15. Tron Inc. @sunyuchentron (纳斯达克代码:TRON)今天要在纳斯达克敲响开市钟;

16. 链上没啥太好的标的,过去这几天也就 #ANI# 持续拉升,其余的都是极致PVP,如果不想P的话,可以关注 #Bonk# #GP# 这两个币,都可以理解为是台子比,团队都要拿收入回购;

17. CEX 这两天 #SPK# 直线拉涨,底部上来小6x了,然后直接带动了binance上新币的行情走势,目前 #sahara# 也起飞了,原因是项目方开放了入口,任何人都可以通过数据提交,验证等方式赚取奖励,详细的情况可以看看 @EnHeng456 的X线程;

https://t.co/UcDvLR9SF5

【行情分析】 Samson Mow :真正的牛市甚至还未开始,并认为比特币在未来 12 个月内有望上涨至 50 万美元至 100 万美元。

#BTC# 4小时级别进入震荡模式,上沿 121000附近,下沿在 115000附近,在这个区间估计还会持续调整,进入8月后,市场开始炒作9月降息预期,到时候还会持续拉升,到9月底,预估比特币价格能到15万左右。

山寨层面目前有两种方式,第一种是链上PVP,第二种是CEX 交易优质龙头,目前在CEX 里面重点关注DEFI相关,新币低市值相关,这两天被市场疯狂FOMO。

【风险提醒】 数字资产波动较大,风险极高,请谨慎参与,杜绝满仓梭哈,拒绝贷款杠杆;

Show more

0

0

0

0

0

Binance Alpha到现在已经是一个阳谋了

1/ 对项目方来说,虽然Alpha、Wallet TGE、HoldersDrop 、Launchpool都要给出大量的币,但仍然比上其他所划算,上Alpha 是一个下限比较高,而且多少能给利益相关方一个交代的方案。所以项目方们嘴上都说着不要,行动上却都很诚实。

而且小市值开盘、交易竞赛、Alpha-合约-现货路径还留了一些上升空间,主动mm至少有一次机会。

2/ 对于BNB Holder来说。看起来利益减少了,Launchpool/HoldersDrop被分流,但考虑到 1)大环境确实支撑不起买盘给BNB大户接盘Launchpool了 2)偶然的大彩票,比如冒险岛仍然能确保年化两位数以上的分红率。

阳谋当中最重要的一点是,Alpha会带来大量的【BNB持有】和【近似销毁】,近似销毁体现在LP池,BNBChain Memecoin到现在基本上凉了,但每一个Alpha至少会锁几十万美金到一百万美金的Token进池子,如果1年上100个就是1亿美金,考虑到币价上涨,其他链上项目,这个数据会更多。

而另一条线就是Alpha积分,现在版本积分指向一个结果:必须每天刷15分以上才有结果,且任何时候加入都来得及。Bn只需要调整上新频率和积分门槛,通过降低用户参与频率的方式就可以保证单次收益不衰减

保守估计,按照5000万美元FDV *1% 总份额 /100u每人 = 5000人,即单次活动可以有5000人参与活动

再按照极限情况是15天参加一次,Alpha活动可以承载的极限人数是75000人,按照50000人 * 3BNB = 1亿美元BNB净持有需求,此外,项目数量的增加、市值增长、门槛进一步提高还会进一步提高这个数值。

不过个人觉得这不足以支撑BNB价格的大幅度上涨,更大的可能性是向上波动的过程中完成筹码的进一步分散。

3/ 对于交易所来说就更加清楚了,收获了用户、口碑、链上交易量、CEX交易量,解决了高市值开盘难题。

那么谁输了?

二线交易所输了,特别是数据砸盘、吞项目方活动代币的那几家。

到现在还在骂规则傻逼,而不是在新规则第一天就去刷满17-20分的玩家

Show more

0

0

4

33

6

加密早报 * 每日不能错过的重要信息 * 2025年4月22日

1. 川普昨晚继续炮轰鲍威尔,他说目前几乎没有通胀问题,要求鲍威尔降息,否则经济增长可能放缓。

PS:川普这人真不靠谱,你拿3月份数据说没有通胀,这显然没有任何说服力,毫无逻辑,毫无意义的数据就断定没有通胀,不要脸到家了。

2. 市场最担心的就是川普解雇鲍威尔,然后昨晚被川普威胁之后,股市、美元指数、债市都没能幸免。美股三大股指均跌超2%,道指收跌2.48%,标普500指数跌2.36%,纳指跌2.55%。

3. 美元指数暴跌至2022年3月以来的最低水平,最终收跌0.885%,报98.36。美债收益率曲线急剧变陡,基准的10年期美债收益率收报4.414%;对货币政策更敏感的两年期美债收益率收报3.775%。

4. 川普摧毁美国信用,引发美元危机,这对于加密来说是天大的好事,只有美元危机了,大家才会反应过来什么才是真正属于自己的钱。

5. 昨晚美国白宫官方X账号转发了gala的贴文,先不说白宫为啥转发,我们先看看 $gala 的价格,市场貌似没啥反应,可见当前山寨市场有多冷。

6. ETH/BTC汇率短时跌至0.01766,创2020年以来新低,这轮的ETH想到拉跨了,没想到这么拉跨。

7. Galaxy Digital疑似从ETH换仓至SOL,卖出65,600枚ETH增持752,240枚SOL。

8. Binance HODLer 空投上线 Hyperlane (HYPER)。总量10亿枚,初始流通供应量21.83%。

9. B inance Alpha将上线ZORA并向符合要求用户空投4,276枚代币。

10. Binance Alpha已新增上线EPT。

11. Rollup L1 网络 Initia 公布其代币经济学,总量10亿,空投占比5%。

12. 链上代币分发协议 Sign 公布其代币经济学模型,总供应量为100亿枚,10%在TGE时空投。

13. Paul Atkins 担任SEC 主席,CB 上线了 $RSR ,看看今后对加密的监管能带来多少改变。

14. 微策略在 4 月 14 日至 4 月 20 日期间花费 5.558 亿美元增持了 6,556 枚比特币,均价 84,785 美元。截至目前,微策略持有 538,200 枚 BTC,价值 364.7 亿美元,持有均价 67,766 美元。

15. 链上昨天有一波小高峰,教皇趋势,导致 $luce 等相关么么瞬间暴涨,涨的时候一定要记得卖,不然就会挨套。

16. 链上meme #fartcoin# 继续拉升,市值直接到了1B+了,真的太恐怖了,你是强势拉盘,而且是真的拉盘。

17. CEX 最近被各种控盘,近期的游戏代币都是游资控盘导致的短期行情走势,不要盲目追高,一个不小心就交给套死了。

【行情分析】 比特币最近有脱离美股的趋势,但是短期走势还不能100%确定,只是说有迹象,这一点很重要,大家要高度关注。

昨晚CB带领比特币拉拉升,明显有溢价,这足够可以说明华尔街正在觉醒,川普让美国发生信用危机,然后越来越多人开始从新思考什么才是属于自己的钱,或者什么才是值得信赖的资产,昨晚美股继续下跌,反而比特币短暂跟跌之后快速反弹,这就足够说明了问题。我们再来看看近期的ETF数据:

昨晚比特币ETF流入了3亿多美金,其中流入最多的是ARKB ,有1.1亿美金+,这就足够可以说明越来越机构和富豪开始重视比特币。

目前比特币4小时级别走出了反弹趋势,上方真正的压力在91000-96000附近,短期挺难站稳,需要时间的消化。

【风险提醒】 数字资产波动较大,风险极高,请谨慎参与,杜绝满仓梭哈,拒绝贷款杠杆;

Show more

0

0

0

0

0

🧐Web3生态的「连接层之王」丨 #Binance# Launchpool第67期项目 @WalletConnect 全解析与价格预测——

作为Web3生态中用户基数最大、应用场景最广的连接协议,WalletConnect此次登陆币安,不仅是其代币化进程的里程碑,更标志着区块链基础设施从“功能完善”向“用户体验革命”的跃迁。

这也是连接协议赛道首个上币安打新的项目;

在meme币泡沫与虚假叙事充斥市场的当下,WalletConnect以4500万真实用户、61000个DApp接入、600+钱包覆盖的硬核数据,展现出Web3七年基建大佬的终极底气。

手握BNB、FDUSD和USDC的朋友们,别忘了存入Launchpool,挖矿还剩2天。本文将从以下几个方面全面解析——

1)WalletConnect如何重塑Web3连接体验?

2)为什么说WalletConnect难以被替代?

3)WalletConnect的经济代币模型

4)上线价格预估

1⃣WalletConnect——Web3生态的“连接革命者”

WalletConnect是去中心化应用与加密钱包的标准化连接协议,通过QR二维码扫描或深度链接,实现跨链、跨设备的无缝安全交互,这一创新现已成为行业标准。其核心叙事——

1)Web3的“连接层基础设施”:如同互联网的TCP/IP协议,WalletConnect构建了钱包与DApp间的通用语言,解决了区块链长期存在的“碎片化连接”痛点。

2)去中心化治理转型:2024年成立WalletConnect基金会,推动协议从“中心化中继”向“无许可节点网络”升级,WCT代币成为治理与激励的核心工具。

3)捕获Web3用户增长红利:作为DApp流量入口,WalletConnect协议内嵌于MetaMask、Trust Wallet等头部钱包,间接触达数亿用户,具备“协议即服务”(Protocol-as-a-Service)的潜在估值逻辑。

作为一个开源协议,自2018年诞生以来,WalletConnect已促成超 2.75 亿次连接,服务3000万用户,覆盖600多个钱包和4万+dApps,日均处理2000万次连接请求,远超同类项目,成为去中心化生态不可或缺的基础设施。

正因如此也受到了资本青睐,A轮1100万美元(USV、1kx领投),B轮1300万美元(Shopify、Kraken参投),总融资额达2400万美元。

2⃣技术护城河:为什么WalletConnect难以被替代?

真实需求铸就价值护城河,WalletConnect的技术优势体现在四大维度——

1、端到端加密与抗审查架构

2024年推出WalletConnect Network,由第三方节点运营商分布式部署,摆脱单一故障点。所有通信均通过对称加密通道传输,私钥仅存于用户本地设备,彻底杜绝中间人攻击风险。目前历史攻击事故率为0。

2、跨链互操作性引擎

WCT支持多链生态,实现“一次连接,全链通用”的体验,支持EVM、Cosmos、UTXO等不同账户模型,无缝衔接比特币Ordinals、Solana NFT等新兴资产,大幅降低用户在多链环境下的操作门槛。

3、模块化架构

WCT采用模块化设计,将连接、签名和数据传输功能解耦,开发者仅需集成一次SDK,即可支持所有兼容WalletConnect的钱包,适配成本能降低至竞品的1/20 。

4、用户体验极致优化

相比传统钱包安装、导入平均需要15秒配置,WalletConnect将DApp使用门槛降至“小白级”,1秒扫码连接,支持断线自动重连、多设备同步,避免重复授权困扰。

3⃣WCT代币经济模型——链上交互的「空气与水」

$WCT 是WalletConnect 网络的原生代币,其主要用途包括:

①网络GAS:WCT用于支付中继服务费等,部分费用将用于代币销毁以控制通胀。

②质押收益:用户质押WCT可获得网络手续费分成与通胀奖励,当前1.06亿WCT已质押,年化收益8%-15%。

③治理代币:WCT持有者可提案并投票决定协议升级、费用模型、节点激励规则等。

④节点激励:运营商需质押WCT以参与中继服务,奖励基于在线时长与数据处理量。

代币名称:WalletConnect (WCT)

代币总量:1,000,000,000 WCT

初始流通量:186,200,000 WCT(代币最大供应量的18.62%)

币安 Launchpool 分配:40,000,000 WCT(代币总量的4%)

4⃣上线价格预测

WalletConnect作为Web3核心中间件,在上市前的四轮融资中展现出惊人热度,成为当时罕见的「机构抢筹标的」——

CoinList社区轮:18000人参与,1550万美元存入(目标400万,超募4倍)

Bitget LaunchX:3.26亿美元申购额涌入,67000人争夺400万配额

Echo私募轮:50万美元额度11秒售罄

当时打新是按FDV 2亿打的,认购价0.2 USDT,当前多个交易所盘前价格都在0.4u,按这个数据FDV 4亿,流通市值7500w左右,符合近期币安新币区间。

不过鉴于官方的“已为全球超过 4500 万用户实现了超 2.75 亿次连接”这个数据,社区普遍调高了共识价格,区间0.5-1u,博弈空投抛压与多个一线大所流动性注入。

综上,WCT合理的开盘价格应该就在0.4-0.8u了。

WalletConnect是少数兼具“高频刚需”与“垄断性生态位”的Web3协议,后续得看中期发展,如果去中心化节点网络如期落地且质押APY超预期,也许价格能站稳1-2u。

现货交易时间:2025年4月15日19:00

Show more

0

0

15

23

6

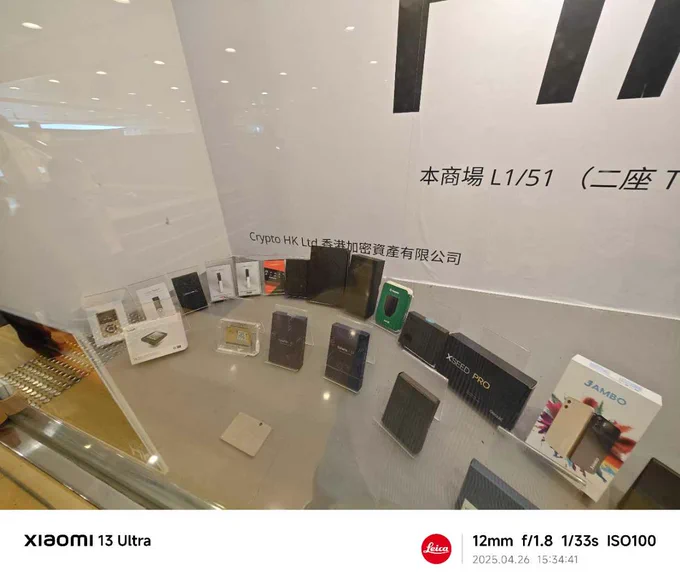

红林律师探店香港加密货币OTC找换店!周末香港散步,路过湾仔海富中心,顺道走访了几家加密货币OTC找换店。

说起来,这地方选得很妙。海富中心的位置,可以说是香港政治经济神经最密集的地带——立法会、政府总部、添马公园都在旁边,一墙之隔是西装革履、庄严肃穆;转个身进到商场里,却是另一番景象:各路加密货币兑换店、硬件钱包销售柜台低调地分散在各层,来来往往的,不是典型金融圈面孔,而更像是一个游走在“正式”与“非正式”之间的小型地下金融市集。

第一个看到的是「Crypto HK」。一面大白墙,正中间一个巨大的“HK”字样,铺位编号写着L1/51,干净利落。店门口放着一台大屏,滚动显示着BTC、ETH、USDT、ADA等主流币种的买卖价格,支持港币、人民币、美元、韩元、日元多个币种结算,旁边还有换算表,连每10分钟一更的汇率变动也标得清清楚楚。

屏幕下方的陈列柜更是琳琅满目:Trezor、Ledger、CoolWallet、SafePal、Ellipal、SecuX……从冷钱包到助记词密盒,应有尽有,甚至还有不少国产品牌也堂而皇之地摆在了橱窗最显眼的位置。看得出来,这家店的思路是“一站式”:既可以买币,也能配齐保存资产的安全设备。

墙上还挂着一整排合作伙伴名单,火必(HTX)、欧易(OKX)、币安(Binance)轮番登场,各大硬件钱包品牌的“官方合作伙伴”认证也挂得满满当当。虽然知道这些牌子有时候更像是“友情合作”的意味,但对普通用户来说,至少第一眼感觉就像走进了个半官方的服务站点。

坐扶梯上一楼,拐角处便是「天天加密货币」——Tian Tian Crypto。相较之下,这家店更街头、接地气。小小的门面,桌上堆着点钞机、收款码,还有一台iPad。前台柜台外面的装饰直接放上了各种加密货币的巨幅LOGO,BTC、ETH、LTC、XRP齐刷刷一排,生怕你不知道这里能换币。没有太多话术,也没有金融行业那种刻意包装的距离感,店员坐在柜台后面,低头盯着电脑,偶尔抬头招呼一下新来的客人,气氛自然松散。

这家店主打USDT兑换,港币、人民币现金都能换,手续费写得明明白白。在加密货币波动巨大的市场里,算是个非常合理的价差。但如果你了解OTC行业,就会知道这里面的利润结构并不只是手续费这么简单,汇率差、资金流转、交易时间窗口,都是可以动手脚的地方。

跟其中一家店的老板小聊了几句,他说:“以前来换币的,八成是炒币的;现在来换币的,很多是生活和做生意需要。比如来自内地的游客,不少是手里拿着现金来换USDT的小老板,做跨境生意的;币圈里头的打工人,拿着虚拟资产工资,在这里兑换现金。”

Web3不是空中楼阁,也不是乌托邦。它已经以一种低调但坚韧的方式,渗透进了真实的生活。

这一路下来,红林律师大致有了些感受:

首先,USDT就是OTC市场的绝对核心。

无论是BTC、ETH,还是其他链上资产,99%的OTC交易都要靠USDT做中转。稳定币,不仅仅是币圈交易的“美元”,更是整个链上资金体系真正的润滑剂。很多人也许还在谈论比特币的价值存储叙事,但在这里,稳定币才是日常支付、跨境资金流转、资产储存的第一选择。

其次,OTC店铺已经产业链化。

每家小店背后,其实都有一整条隐形供应链:上游供币方(大户、矿工、跨境资金方)、中间撮合方(OTC代理、个人经纪人)、支付清算链路(各种离岸账户、第三方支付通道)、硬件钱包、合规服务,等等。虽然每家店铺表面看起来不过三五个店员,但背后的网络极其复杂,店员跟我说,他们在香港做了十几年,有十几家门店,也有很多代理伙伴在帮他们拓展业务。

第三,香港的合规与灰色并存。

虽然港府已经推出了虚拟资产交易平台牌照制度,但对于零售OTC门店,目前并没有统一强制监管。大多数店铺挂着“加密货币兑换”“硬件钱包销售”的名义经营,规避了“证券交易”的法律定义。这种既允许存在、又不过度监管的灰色地带,既给了行业活力,也埋下了潜在的法律风险。没有受牌保障,对于这个过程中的用户来说,维权成本极高。出问题了,很难像在受监管交易所那样可以投诉、申诉、追责。更多时候,只能自认倒霉,这也是为什么香港海关和证监会要尽快落地OTC牌照制度的重要原因。

第四,KYC和AML标准五花八门。

有的店铺在反洗钱合规方面做得很严,买卖双方都要实名登记,有的甚至要求提供资金来源,比如过去 1 个月的现金流水账单等;但绝大多数店铺基本只需要扫个码付款、钱包地址一填,就能快速成交,且店员首先推荐的都是现金来进行交易,至于你拿到的现金能不能存款到银行,这就需要你自己搞定。可见店员也很清楚加密货币OTC交易的法律风险其实比较高,一旦买卖过程中涉及非法资金,不论你是有意无意,都可能被司法机关冻结账户甚至调查。这个不单是在内地银行卡容易遇上这样的问题,在香港其实也一样,最近半年时间,曼昆律师接到的咨询香港银行卡被冻结的客户也越来越多。

未来的加密资产市场,不只是交易所,不只是NFT,不只是公链技术,更是千千万万个像海富中心这样的小角落里,真实的商业需求和资金流动。

从海富中心出来,添马公园里,跑步的人群还在,草地上有人晒太阳,有人在钓鱼喂鸽子。金融世界的喧嚣和城市生活的宁静,隔着一条马路,就这样并存着。

Show more

0

0

7

47

8

《在币圈做KOL被严重忽略的平台“币安广场”一样可以月赚万U》

很多人认为KOL这个圈子卷,难做起来,我觉得主要原因都是因为你在“孤军奋战”,我们 #蓝鸟会# @lanniaohui内部每天都在讨论运营增长,互相鼓励,包括之前的推文提到的会员《一次怒赚60万U,稳定月收入2万U,讲讲蓝鸟会成员很好哥的TG生意经》,《终极流量密码,学学他们,你也可以成为大V》大家可以翻翻我之前的推文,都是我们学习的榜样;

推特确实是币圈的主要广场,但做的人多,相对卷,昨天看到币圈著名KOL唐华斑竹@uniswap12 关于币安广场的推文,他通过近两年的运营在币安广场坐拥7万粉丝,我预估他在币安广场的收入可能会超过1万U,

哎,大腿都快拍断了!

唐华斑竹是蓝鸟会和鸟哥的好朋友,上午我跟他请教了一下币安广场的运营,他给我发了一些数据,昨天他的账号满7万粉丝,累计发帖9700篇,看起来多,其实都是将推特的内容同步到了币安广场,相当于一篇推文同时发2个平台,一鱼两吃了!

每个人都是一点一点做起来的,没有捷径可走,唐华斑竹在2023年7月份才1100个粉丝;

我发现币安广场的粉丝质量很高,虽然我才3500个粉丝(没有投入精力去做),但平均每篇文章的展示量都有几千,这是推特比不了的(狼多肉少)。据说在币安广场有1万个粉丝就能接到几百U的广子。

鸟哥币安广场号:https://t.co/BRklLfgX2C

币安广场每周都有征文活动,流量大的号,一次七八百U很容易,还有持续的内容挖矿收益,认真做的一个月几百上千U的收益。

头部的KOL在币安广场一个月可以做到上万U的收益,如果是有带单能力的KOL,会多很多;

今天我在蓝鸟会的内部群里让大家去注册币安广场通过创作一鱼两吃!

想入驻币安广场的KOL可以联系:@yingbinance 滢哥

@binancezh @heyibinance @cz_binance

币安广场是什么?为什么它被低估?

币安广场是币安生态中的内容创作与社交平台,类似于币圈的“微博”或“头条”,用户可以发布短文、图片、视频等内容,分享对加密市场的洞察、项目分析、交易策略等。作为全球最大的加密货币交易所,币安拥有数千万用户,而币安广场作为其内置的内容分发平台,直接连接了这庞大的用户群。

然而,相比X,币安广场的KOL生态尚处于早期阶段。这正是它的魅力所在:竞争小、红利期长。在X上,一个新KOL可能需要数月甚至数年才能积累万粉,而在币安广场,凭借优质内容和币安的流量扶持,新手KOL可能几周内就能崭露头角。更重要的是,币安广场背靠币安生态,提供了多种变现路径,比如推荐返佣、内容激励、项目合作等。

为什么被低估?

认知盲区:许多KOL习惯于传统社交媒体,忽视了币安广场这种交易所内置的内容平台。

早期阶段:币安广场的用户和KOL数量仍在增长,尚未形成像X那样的红海竞争。

语言门槛:虽然币安广场支持多语言,但中文内容创作者相对较少,中文KOL更容易脱颖而出。

币安广场的流量红利:KOL的掘金机会

币安广场的流量来源主要有两个:币安生态内用户和外部引流。作为币安APP的内置功能,广场的内容直接推送给币安的注册用户,这些用户大多是高净值、高活跃度的加密投资者。此外,币安通过算法推荐和热门话题,将优质内容分发给更广泛的受众。

1. 流量红利

精准用户:币安广场的用户几乎都是加密货币的参与者,相比X上的泛流量,广场的用户对投资、交易、项目分析等内容有更高的需求和转化率。

算法扶持:币安广场的推荐算法偏向于优质内容和高互动账号。新手KOL只要持续输出有价值的内容,就能快速获得曝光。

活动加持:币安定期举办内容创作挑战赛(如“币安KOL内容创作挑战活动”),提供奖金、代币奖励和流量扶持。例如,一些活动中,单篇优质内容的奖金高达数百USDT。

2. 变现路径

币安广场的变现方式多样,KOL可以通过以下途径实现月赚万U:

推荐返佣:加入币安KOL计划,分享推荐链接,邀请用户注册和交易,可获得高达50%的交易手续费返佣。根据币安官方数据,顶级KOL每月返佣可达8万美元。

内容激励:币安广场会根据内容的浏览量、点赞量和分享量,给予创作者USDT或代币奖励。优质内容单篇收益可达数十至数百美元。

项目合作:KOL可以通过分析新上线的币安Launchpool项目或热门代币,吸引项目方的广告合作。单次合作费用通常在500-5000USDT之间。

什么是蓝鸟会?如何加入蓝鸟会?请看鸟哥推文!

Show more

0

0

46

62

5

如果被 @bitgetglobal 老板刘帅找到黑警报复,你该怎么办?@osldotcom OSL合规交易所被刘帅涉黑集团入股?

关于Bitget找黑警一事,Bitget找的是江苏盐城的警方违规跨区域执法冻结了当事人的 @binance 账户。已经向江苏省纪委反映了此事。后续等待调查结果。

刘帅只是个小小的私募基金老板翻不了什么浪花。刘帅出身是渠道销售,大家要知道一家基金公司里,一流人才做投研,二流做交易,三流做销售。销售里面以机构销售为尊,他只是个渠道销售。渠道销售是干嘛的呢。主要工作就是做好自己公司基金产品的ppt,去对接代销渠道,比如说银行的理财经理,客户经理,推介产品,主要对接银行营业部和券商营业部理财经理投资顾问,卖基金产品给散户。你要说刘帅是个机构销售我都高看你一眼,起码能接触保险资管国资等大客户。可能他早年做渠道销售积累了一些高净值客户(挣了点钱的暴发户,满足合格投资者能给他基金投个100w)。因此他在深圳起资金盘大多是早年积累了一年地方的小暴发户和老板。后来做了Fintech投资,误打误撞投了交易所发财了。

说个冷知识,中国内资一级私募和二级私募是没有牌照的,仅仅只是在证券基金业协会备案。

中国私募基金千千万,也别觉得是个私募基金老板就是个什么大佬,什么红二代红三代,这种东西是Bitget营销部门刻意制造的假象,来骗骗币圈的广大受众。一方面把屌丝当血包来吸血,一方面PUA他们说自己多有背景。也就吓唬吓唬这个层次的人,以及收了Bitget钱的KOL,颠倒黑白的KOL都会被清算。

冯波是个美元基金 @dragonfly_xyz 的老板。投资了一众加密货币交易所,包括 @Bybit_Official 和 @Bitget_zh 但凡币圈有北京上海正常中产以上阶级的,都知道哪有人手眼通天。现在党内严打贪官,总书记表态今年要严打贪官通过加密货币洗钱。

冯波刘帅的后台是谁,谁敢站出来说是你后台,哪个当官的想跟你们两个沾边儿?首先冯波和刘帅对投资的企业具体经营方式和是否违规一清二楚,割韭菜诈骗这种没有道德底线的商业行为。这和币圈是否有监管、市场是否自有无关,这叫做有所为和有所不为。

据币圈乌镇饭局上的一位参与者爆料,刘帅现在的策略是拒绝与中国大陆谈判,完全放弃合规。直接开放VPN和内地KYC,准备硬吃中国内地这碗饭。这么大的市场放弃可惜,反正人已经跑路了,现在就硬吃大陆市场,你们能把我怎么办?

谢家印(@xiejiayinBitget)、陈嘉琳(@GracyBitget )、白枫逍(@ForestBai1)、刘帅。交易所的股东(实际掌握资产者)、高管。目前全部被中国政府边控,入境就是拘留并移交警方,后续被起诉判刑。Bitget交易所的其它员工,例如合约现货运营、合约现货BD,会被警方调查、拘留,是否判刑要看具体量刑结果。

Bitget交易所违规违法行为:

1. 随意划扣用户本金、手续费、P&L,在用户不知情情况下。

2. 使用假数字盘口,假合约盘口与用户对赌。并且恶意拉升打压价格,非法使用户爆仓。

3. 违规对中国内地用户开放VPN注册和KYC。招聘内地从业人员BD对内地用户进行定向的销售和赌博行动策划。

4. 工作人员销售政府ID和地址证明给内地用户通过KYC。

5. 进入大学劝大学生赌博,招聘大学生代理在校园推广赌博产品,鼓励学生注册。

6. 恶意扣帽子给做市商,说对方利用漏洞获利。实则是用户合法与公司自营做市商交易,正常赚取利润。

7. 使用用户的钱来做营销活动,给社交平台上参与者发奖金。

8. 肆意回滚交易,按照单方面制定的规则,只回滚少部分指定客户的亏损,而正常客户正常获得的盈利却不回滚。同时双向交易的手续费照扣无误。

9. 没有在法院正式立案的情况下,非法使用国内司法和公安资源对境内公民进行违规执法、打压。

10. 境外违规诈骗博彩平台发送无效律师函吓唬客户。

Bitget还有什么违规行为欢迎大家补充!

所以告诉币圈所有人。现在是大合规时代,将来加密行业会合规出入金,合法交易。在美国、欧洲、日本、新加坡、香港、内地都在逐渐合规。这样一个大合规时代下,Bitget还涉黑,做出涉黑行为。笑话罢了,也就忽悠下屌丝,一个愿打一个愿挨。

声明:以下是中国证券基金业合法在网络上披露的刘帅旗下私募基金的情况。以及其违规违法受处罚情况。我作为合法中国公民合理合法予以公示。

作为中国公民,我们遇事不要怕,不要被境外违规诈骗博彩平台吓唬,合理合法向政府和警察提出诉求。后续此情况会呈请相关中央部委。

Show more

1

0

109

318

43

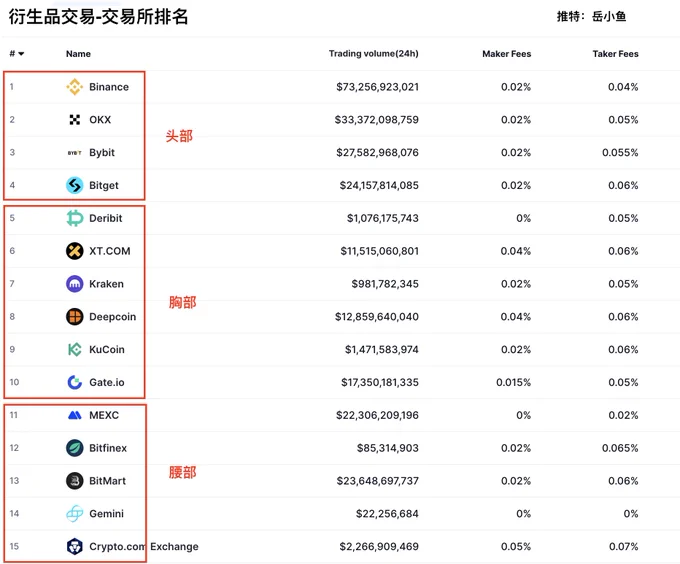

《聊聊腰尾部交易所的竞争局势:小交易所们究竟该如何生存呢?》

除了币安和OKX这样的顶级交易所,其实我们市场中还存在一堆腰尾部的交易所在激烈竞争。

这些交易所的竞争手段主要采取的是两个策略:

一是深耕山寨币和小众交易对;

二是聚焦合约交易,吸引高频交易者。

先说第一个策略:

头部交易所(如Binance)更倾向于主流币种,腰尾部交易所可通过小众币种的现货+合约组合,吸引早期项目支持者和投机者。

头部交易所不能上或者不愿意上的币,小交易所可以上,因此腰尾部交易所依旧有很大的生存空间。

再看第二个策略:

永续合约和期货交易因高杠杆(50倍到200倍)可以吸引专业和高频交易者,带来高交易量和手续费收入。

根据CoinGecko,2024年全球衍生品交易量占加密市场约79%,远超现货交易。

因此,永续合约也是交易所在激烈竞争的业务,很多小交易所也主要在这个领域发力。

我们可以看下合约市场的交易所排名:

我们可以看到合约市场的排名和现货市场的排名差异很大。

最近,就看到了一个信息:老牌交易所BitMart @BitMart_zh 搞了一个滑点守护计划,滑点≥0.05%全额赔偿。这个活动主要针对USDT永续合约交易者,降低交易风险,提升用户信心。

BitMart的这个竞争手段还是挺有代表性的。

如果想要理解这个竞争手段,我们可以先了解下什么是滑点。

滑点是指在交易执行时,实际成交价格与预期价格之间的差异。

滑点的损耗因交易规模和市场状况而异。对于小额交易,滑点可能仅损失几美元,但对于大额交易或高杠杆的永续合约交易,滑点可能导致数百甚至上千美元的额外成本。

特别是在USDT保证金永续合约交易中,由于杠杆放大效应,滑点的影响会被进一步放大,稍有不慎就可能侵蚀利润。

很多人有一个误区,会觉得只在去中心化交易所(DEX)中才存在滑点。

其实无论是去中心化交易所(DEX)的流动性池模式,还是中心化交易所(CEX)的订单簿模式,滑点问题都会存在。

DEX的滑点主要源于流动性池的深度和价格曲线,CEX的滑点则与订单簿深度和市场波动密切相关。

对于CEX用户,尤其是永续合约交易者,BitMart的滑点守护计划提供了一个强有力的保障,通过全额赔偿机制可以让交易者更安心。

通过BitMart的案例,我们可以看到这些腰尾部交易所到底在哪些方向发力。

一句话总结:就是为交易者构建一个“山寨币乐园”和“合约乐园”,比拼上币速度、比拼合约交易体验。

谁能做到这些,谁就能在市场中占据一席之地。

我们可以对腰尾部交易所的竞争态势持续保持关注。

Show more

0

0

0

1

0

《Dex赛道黑马:Aster凭什么吸引币安独家投资,币安版Hyperliquid究竟强在哪里?》

一、什么是 Aster?它解决了什么问题?

在传统金融领域,我们早已习惯了银行App的一站式服务,能一口气完成转账、投资理财、杠杆交易和支付等需求。然而,当我们进入DeFi世界时,却发现了明显的割裂现象:

想做普通交易—去 Uniswap 或中心化交易所

想玩杠杆做多做空—去 GMX、dYdX 或 CEX

想实现资产生息—要去 Lido、Aave 或交易所理财产品

想稳定收益——需要选择靠谱的稳定币,但大部分稳定币收益机制单一或缺乏收益能力

这种割裂导致三大痛点:

1⃣资金效率低下(跨平台转账频繁,损耗巨大)

2⃣用户门槛过高(用户必须掌握多个协议的使用方式)

3⃣收益机会流失(资金闲置难以被充分复用)

为解决以上痛点,Aster 提出了自己的方案:

将永续合约交易、生息资产、收益型稳定币深度整合成链上的“一站式金融操作系统”,类似于苹果生态的 iOS,将原本割裂的各模块底层打通,实现资产效率和用户体验的双重提升。

项目背景也相当扎实——Aster由两家老牌 DeFi 项目于2024年12月合并而来:

Astherus:擅长于资产生息产品(如质押、流动性质押)

APX Finance:链上永续合约交易领域的老玩家,基础设施成熟稳固

合并后,Aster不仅保留了原有优势,还在此基础上进行了架构优化和功能整合,形成了涵盖以下三大核心产品的统一生态:

1⃣高杠杆链上永续合约交易(AsterEX)

2⃣自动化资产收益产品(asToken)

3⃣可生息的稳定币体系(USDF)

简而言之,用户不管想交易还是“资产躺赚”,都能一站式在Aster上完成。Aster也因此可以被视为DeFi世界里最接近“链上Binance”这一称号的项目。

值得特别提到的是,Aster是Binance Labs第七季孵化计划中首批获得支持的项目之一,由币安旗下投资部门YZi Labs(原 Binance Labs)独家投资支持,团队背景和资源支持强大,但整体运营风格较为低调稳健。

_________

二、产品剖析:交易、收益、稳定币三角飞轮如何驱动资金循环?

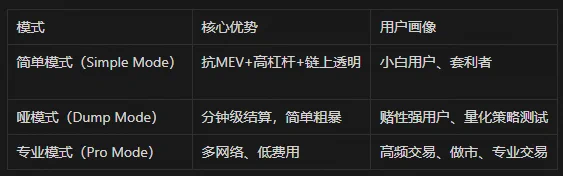

1、链上永续合约交易平台:AsterEX

Aster 提供了两种交易模式,以满足不同用户群体的需求:

1⃣简单模式:一键高杠杆交易(适合小白用户)

主要特点:

无需复杂界面,一键即可完成交易

杠杆最高可达 1000倍,迎合高风险偏好用户

基于ALP 流动性池,用户既可成为交易者,也可作为流动性提供方赚取交易费用和资金费率收益

2⃣专业模式:订单簿模式(适合专业用户和高频交易者)

主要特点:

完善的专业交易界面(包括K线图、订单簿、市场深度图等)

手续费甚至低于中心化交易所,Maker仅0.01%、Taker仅0.035%

支持多链生态(如 BNB、Ethereum、Solana)和多资产抵押交易(BTC、ETH等)

除此之外,Aster还创新性地引入了一种“哑模式(Dumb Mode)”:

用户仅需预测BTC、ETH等主流资产的短时价格涨跌方向;

猜对即按赔率获得收益,猜错则本金归零;

时间周期极短(5分钟、15分钟、30分钟、1小时),即时结算;

入场价以链上预言机的实时价格为准,保证公平性、透明性。

这种设计类似于链上的“赌场”(类似Polymarket)或“策略实验室”,不仅能吸引投机性用户流量,还为量化策略提供了高频测试场景。

整体而言,交易模块已初步实现了用户类型的全面覆盖,目前已锁定价值超2.6亿美元,用户规模快速增长中。

2、收益功能:AsterEarn(用资产赚钱)

AsterEarn 是 Aster 的“理财银行”,用户可以把手上的 BTC、BNB、CAKE 等资产质押,获得对应的“收益代币”(asToken),并获得收益+空投积分。

asToken可以类比为“活期存单”+“储值积分卡”,边存钱边拿积分,最后还能兑钱(AST 空投)。此外,AsterEarn背后的资产主要托管于Ceffu(币安旗下的专业托管机构),提供CeFi级别的资金安全和DeFi级别的链上透明性。

3、稳定币系统:USDF 和 asUSDF

Aster 推出自己的稳定币USDF,也是目前市场上比较稀缺的“能产收益的稳定币”。其主要逻辑跟ENA旗下的USDe比较类似,利用中性策略赚取资金费率作为收益来源,其主要逻辑是:

用户用 USDT 1:1兑换 USDF

平台把 USDT 存入托管机构 Ceffu(币安子公司)

在币安用这些资金进行 Delta 中性策略,也就是“做多现货 + 做空永续”,从而锁住市场波动带来的风险

每周将盈利分配给质押 USDF 的用户(asUSDF)

如果USDT 是“普通现金”,USDF 是“有利息的现金账户”,收益稳健、风险可控。

_________

三、优势和潜在空间:全能型选手,到底能走多远?

DEX赛道模式并不复杂,各家的竞争优势无非是在产品和技术层面的侧重点有所不同。合并后,Aster的优势主要集中在以下四个层面:

生态闭环:将交易、生息和稳定币整合为一体,提升资金效率与用户体验;

精准市场定位:瞄准链上永续合约交易赛道(市场月交易量超数千亿美元),直击用户痛点;

资产效率高:asToken 模型释放链上闲置资产,提升资金利用率,构建生态飞轮;

机构友好性:CeDeFi架构(中心化托管+链上透明)吸引机构资金入场。

从增长的上限来看,Aster 是 DeFi 领域一个高整合度、收益驱动型、长期激励清晰的平台:从结构来看,它具备多元产品融合的能力;从架构来看,它兼顾链上透明性与中心化托管的效率从激励来看,它构建了长期空投驱动下的用户留存机制。

其增长上限一方面来自对其它Dex平台的份额抢占,另一方面则来自于收益型资产的叙事空间;此外,如果能够继续推动 USDF 稳定币进入更多流动性池,成为“可生息的稳定币”标准之一,那么其上限将会比Dydx等Dex平台更高。

_________

四、展望:领跑下一代 DEX 市场,潜力可期

Aster的核心战略十分清晰:以永续合约交易+资产收益+稳定币闭环,打造链上的综合金融生态系统,形成“交易者+理财用户+机构用户”三大群体的自我强化循环,其真正的价值不只是在交易端和收益端,而是在形成自我强化的生态飞轮:

收益—TVL 增长—提供流动性—提升交易体验—交易者更多—收益更高

从创新角度,本质上是重新定义金融协议的产品边界——不再局限于单一功能,而是通过模块化组合形成生态内循环。作为一个仍处于早期阶段、产品已落地、叙事逻辑清晰、代币尚未完全释放的项目,Aster 有可能成为链上衍生品领域下一个重要的增长极。

过去几年,DEX市场经历了爆发式增长,从最早的Uniswap,到如今以GMX、dYdX为代表的链上衍生品平台,去中心化交易形态也在不断丰富和深化,永续合约交易增速其实远超于传统Dex,另外一个值得注意的趋势是,未来DEX的发展必然是多链并行的。用户的资产将自由流动于不同链之间,实现真正意义上的无障碍、多链资产交易。

交易平台若想持续保持竞争力,必须具备跨链互操作能力,并持续优化跨链流动性。Aster 的产品架构已经提前布局多链(BNB Chain、以太坊、Arbitrum等),这种跨链架构设计为未来用户资产规模的扩张提供了充分的技术准备。

DEX与链上永续合约领域在未来几年内必然将迎来快速增长期,市场规模与用户渗透率将显著扩大,竞争焦点将转向资金效率、跨链生态、资产循环利用和机构资金入场能力。而Aster所布局的“三位一体”模式(交易+生息+稳定币)恰恰精准地踩在了未来DEX发展的关键赛道上。

这些布局,都给Aster的起飞和成长奠定了基础,潜力空间非常值得期待。

最后:具体的参与教程参考我董哥 @crypto_laodong 的硬核文章:(https://t.co/SAKcXGx8cG)

Show more

0

0

45

124

29

《Wallet War II - 钱包之战更新》

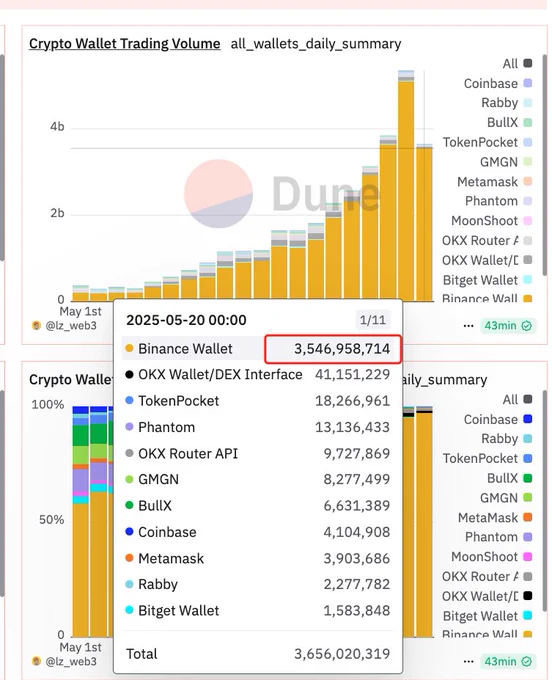

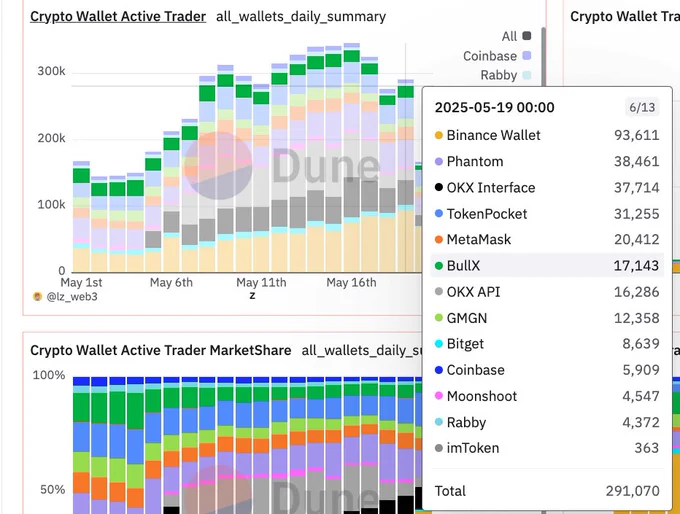

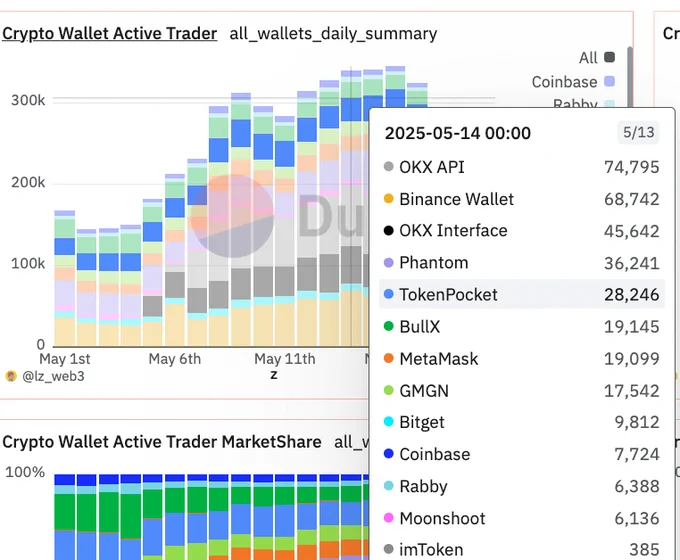

两周时间过去了,突然好奇在OKx的钱包回归,币安钱包Alpha继续红火后,现在的钱包市场数据变化如何。

今天还没结束,拿昨天鲜活的数据:

~~~~~~~~~~~~~

活跃交易人数:

币安钱包第一达到了93600人,出乎意料第二是Phantom达到了38000。

OKx钱包以微弱优势屈居第三,但如果把Inferace和API都算上,达到了53900,那老二还是稳的。

TP钱包不声不响的拿下了第四,而小狐狸Metamask一直被TP稳稳压住,有一些天甚至被GMGN超过,真是落魄了。

不过这里有点地方需要说一下,过去一周里其实有不少天OKX的 Interface + API 总数是要超过币安钱包的,这两天突然掉下来不知道为啥。

我随意拿个前两天的图体会一下

从活跃人数上看,OKx还是有比较明显的拥趸的,不过市场份额没有恢复到鼎盛时期,币安钱包也没有在OKx回归后如一些人预期的那样被打垮,只能说Alpha需求还是很硬的。

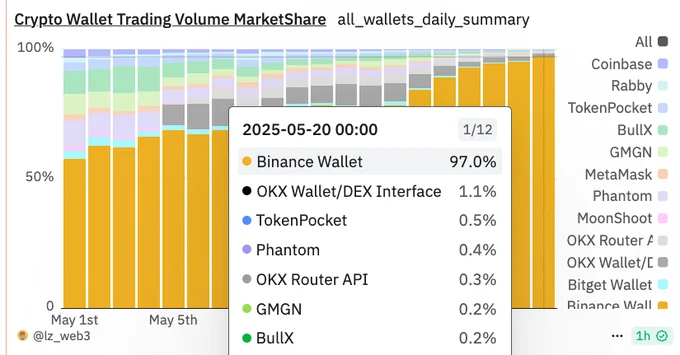

交易量:

这个就太夸张了,得益于Alpha 积分的疯狂战备升级,在交易量上 @BinanceWallet 断层式领先,目前领先的不是一个数量级,而是两个!交易量是身后所有对手加起来的80倍不止。

从图上可以看到进入5月中旬以后,币安钱包还在进一步挤压其它家的份额,到今天整个交易量的97%已经都是币安钱包在贡献。。。

刚才本末群里有小伙伴问:

Sui网络日交易笔数突破100万,24小时活跃地址数增长38%,什么人在sui上面交易?都交易什么?

嗯,答案其实很清楚,看我推文的小伙伴都知道😅😅😅 币安Alpha的威力可见一斑。

~~~~~~~~~~~~~

现在的悬念就是,当Alpha红利停下来的时候,有多少用户能养成习惯停留在币安钱包上?

有一说一最近我也没少给 @BinanceWallet 提意见,intern也及时的出现在推特每个蛐蛐他们有问题的推文下。

总的来说是比之前态度好了很多,钱包也好用了不少,但丝滑和好用程度还是与OKx有差距的,不过差距在缩小,表扬一下。 @cz_binance @heyibinance

最后520祝大家都有情人相伴,节日快乐

Show more

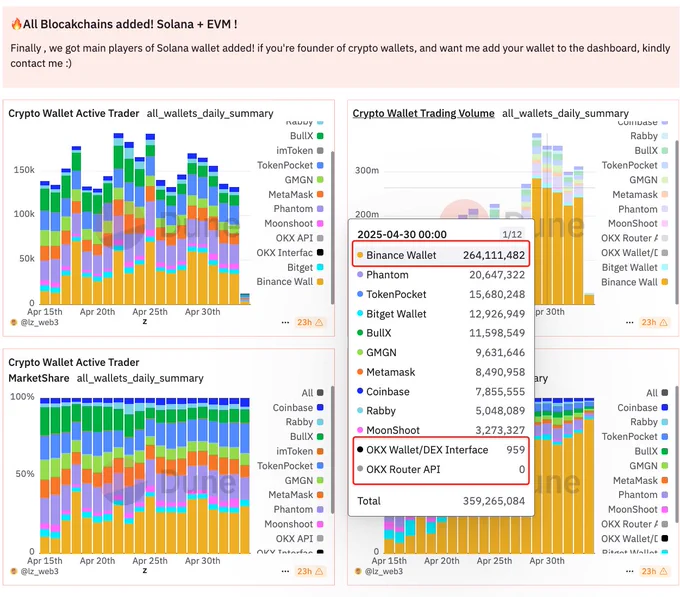

《OKX 钱包回归,新老王者之战正式开始》

早上看到 @star_okx 的推,马上去测试了一下,曾经的Ok钱包Swap果然回来了,还是熟悉的味道,交易了几笔,感受就像手穿过丝绸。

一个字:丝滑 🥰

这意味着 @BinanceWallet 的新手保护期结束,打弱鸡的好日子过去,开始要直面竞争了,这种良性的业内军备竞赛是好事。

看了一下数据,过去一段时间携IDO和空投之威,币安钱包的确形成了吊打各路诸侯之势,领先身位不是一点点,是一个数量级。

传送门:

https://t.co/1fLGwOs82j

尤其在每日交易量方面,身后国人最常用的 @TokenPocket_TP 只达到了1/20。但需要记住,这成绩是在Okx钱包swap被封印的状态下形成的。

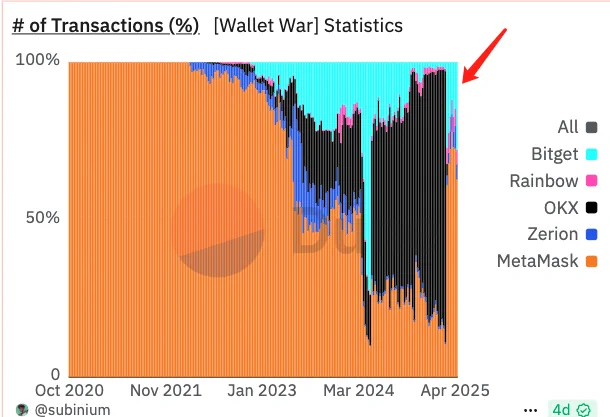

翻了一下时间线拉长的Wallet War,如图可见曾经市场被 OKX 钱包支配样子的多恐怖。

传送门:https://t.co/f8Fa6uRkrt

从2023年中开始OKX钱包异军突起,到了2025年第一季度,市场占有率已经把 @MetaMask 挤压的快只有10%了,是当之无愧的钱包赛道王者。

别问我为啥这个图上没有币安钱包,因为在3月前币安钱包市场份额或许小到数据图作者认为不值得放入的程度😅😅😅

在OKX钱包因为友商导致被迫停业整改,老王度假的这两个月时间里,币安钱包捏住了这个时机,在币安主站全力资源倾斜下打下了大片江山。

接下来的戏码就是老王回归,新王如何迎战的戏码了。当下Star只提到了加增了实时滥用检测和拦截系统,会不会还有后手不知道。而币安钱包肯定也知道这一天迟早会来,是不是也备了后手?

anyway,过一个礼拜我再来更新一下战况,别说这种商战还挺期待的。

Show more

0

0

0

0

0

🧐 慢就是快,耐心是最大的财富:一个九年老玩家的加密生存进化论——

明白这个道理,价值黄金万两!

加密九年,我只学到这个道理:

节奏比机会更重要:从频繁操作到哑铃结构,每一分钱都踩着血泪教训!

感谢 @Mercy_okx 和 @okxchinese 的 Space 访谈;

四月份在 HK 嘉年华现场来了一次说走就走的对话,然后正好约了这次的线上聊天,基本没做准备,都是最真实发自内心的回答:

总结一句就是:真正的投资者,并不是学会了什么屠龙之技,而是悟到了简单的道理:慢即是快!

说实话,这么多年走过来深刻的感受到加密行业从来不缺机会和风口。

ICO、Defi、Gamefi、NFT、Memecoin、AI、Depin、RWA,热点一波接一波。

有人一夜A8,又眼睁睁看着归零,有人在第一个周期赚的盆满钵满,却在熊市负债累累;

大多数人,则都困在追涨杀跌的死循环里,直到怀疑人生。

但我越来越确信:真正能穿越周期的,从来不是“先手”,而是“活下来”。

我是 BITWU @BTW0205 ,一个2016年开始写Crypto内容的“远古KOL”;

九年时间在行业经历了两次大起大落,也经历过最严酷的社会主义铁拳的考验,经历过快速到 A9 但是又迅速陨落,甚至身陷囹圄一无所有的过山车,现在看来全是云淡风轻;

因为最初公司的一个软件外包业务,客户硬是用40个比特币付我报酬,就这么稀里糊涂地上了船,一转眼就九年。

1|ICO:一夜成名,也是一夜飘飘然——

暴富不等于看懂;

2017年,ICO像病毒一样蔓延,空气中都是暴富的味道。

我也赶上了风口,在2016年的积累迅速爆发,微博粉丝突破30万,公众号五万从多粉丝给我带来了巨大的红利;

泡沫迅速扩大的过程,我伴随元界到小蚁到量子一路走来,靠一堆山寨币几万变上千万,账面一度冲到“亿级”;

每天醒来账户多几百万,最开始兴奋,后来就直接麻了,那个过程“比现在的MeMe 要刺激的多,但实际上,达到A8之后,数字已经失去了意义,金钱成为了游戏的货币。”

但那时候我太年轻,以为这就是投资的常态。

2|2018:从山顶滑进亏损闭环——

路径依赖是最大的坑;

现实很快给了耳光。ICO泡沫破裂,项目一地鸡毛。

2018年账户一天缩水几百万成为常态,但是因为焦虑,操作越多亏得越快。

我总结自己那时候的状态:

越亏越赌,越赌越怕,越怕越频繁操作,然后继续亏。

但是因为路径依赖,我2017年靠投资山寨赚到的钱,还以为可以在2018年重现辉煌,殊不知基本盘早已发生改变,我的亏损快速扩大到无法掌控;

这时候我才意识到:“之前赚钱的方法可能再也不适用了。”很多人会死在路径依赖上,我开始重构一套属于自己的投资框架。

3|转型:从造梦者,变成打井人——

我意识到:“活下去”本身就是胜利:

然后,我才意识到,真正让我活下来的,不是短期快速增长的财富,而是构建一种“可生存”的结构。

在这个行业里,大多数人死于三件事:

路径依赖(上一轮赚钱的方式,这一轮可能让你爆仓);

情绪失控(焦虑时频繁操作,反而加速亏损);

结构不稳(重仓+高杠杆+没现金流,行情一回撤就直接出局)。

“构建稳态结构以穿越周期”——则是大多数短视投机者永远学不会的智慧。

这个结构不仅是资产配置,更是心态、认知、节奏的复合体。慢即是快,不是一种美德,是一种生存手段。

所以,我需要找到属于我自己在行业的基石,属于我自己在行业的基本盘;

如此,哪怕熊市,依然可以拿到稳定收入,并且在低位买入比特币,才是真正的王道;

信息就像水,我给自己挖了一口井——哪怕市场干涸,还有水喝。

我不再追热点,而是反复思考、反复复盘,用写作来稳固和加深自己的理解和影响力,用“费曼法则”训练自己思维。

慢慢地,从频繁交易转向低频趋势交易 + 长期囤币。

比特币成了我的核心资产,牛市不贪,熊市不慌,周期轮转里找到节奏感。

4|司法风波:第二次教训——

真正的风险,从来不写在白皮书上:

我在2018年碰司法风险的,经历了一整个公检法纪检委的全过程,个中细节甚是匪夷所思,细思极恐;

前几天看到 @cz_binance 聊到的服刑带来恐惧与压力,深有同感,那种刻骨铭心的经历,会在内心留下不可磨灭的痕迹!

艰难,是对当下的体会, 恐惧,是对未知的恐惧。

你不知道接下来要面对的到底是什么,不知道明天是不是还会是今天的延续,还是彻底改变命运的转折点;

唯一能做的,就是不断告诉自己:你还在。

这让我彻底明白:加密资产有两种风险——

一种来自市场,一种来自你“以为你拥有”的东西,其实并不属于你。

从那之后,我更偏向持有比特币和以太坊,不碰灰色地带,任何事情风险放在前面考虑,

资产,只有你能完全掌控的,才是真的属于你。

5|心态修炼:市场急,你不能急——

“慢即是快”不是情怀,是策略,策略 ≠ 技术,而是结构 + 心态:

上一轮牛市,我因为焦虑疯狂频繁交易,结果反而收益变差,那种“睡不着、越想操作、越亏越动”的状态我不想再体验第二次。

现在心态好很多了,彻底放下了情绪驱动,少看K线,专注仓位和结构。

我的投资模型很简单,哑铃策略为主:

1)核心资产80%(BTC+ETH);

2)稳健收益10-15%(理财、双币策略);

3)少量“感知热点”仓(用于观察情绪,非下注)。

4)跨市场对冲:看多美股科技股,适当配置黄金,对抗通胀风险。

5)远离杠杆:我始终认为,一倍以上的杠杆,99%的人都扛不住。

这些听上去没那么“高大上”,但长期下来,反而效果最稳。

就像猫等鱼:不是看它蹲着不动,而是它知道什么时候一击致命。

熊市不慌,牛市少动。年化不惊人,但稳定。

有人问我:“热点这么多,你怎么都不追?”

我说:“因为我知道自己不适合。”不是什么机会都非要参与,能说“不”,是一种边界感,也是一种修行。

我也说过,这轮牛市我最争取的事情,不是买了什么,而是没买什么,我真正做到了管住手!

结语:别急,机会总会来——

市场给的多,不代表你能拿得住:

很多人以为暴富需要抓住机会。其实更多时候,是你能不能在没机会的时候忍得住。能控制情绪,能构建结构,能低频出手,是在这个行业里活下来的必要条件。

我这九年经历了无数起落,但回头看,真正留下来的,是认知,是心态,是节奏感。

“慢即是快”不是一句口号,而是从数次重仓+爆仓中换来的体会。

投资不需要每次都赢,只要能在下一轮活着,等到机会来临时出手一次,就够了。

市场不缺风口,缺的是能活过三个周期的人。

我现在很少去“预测”市场,更在意自己有没有一个不被行情裹挟的结构——

你的投资框架能不能让你睡得着?

如果不能,可能你玩错了节奏。

想清楚你自己适合什么,下一次暴涨来的时候,愿你能从容站上浪头,而不是又一次被卷进海底。

我这几年总结下来一句话送给你:

“市场风云变幻,保持清醒的人,才是最终的赢家。”

如果你觉得这篇文章有启发,欢迎点赞+转发。共勉。

Show more

0

0

29

113

36

《狮兄今日小总结之5月16》

昨天尝试了一下当日机会小总结,看起来效果还可以,比如关于冒险岛的大热,那我就尽量坚持一下。

这个栏目主要用来总结当天可能出现的各种机会,或者我关心的项目进展,如果有你们觉得不错的项目或者机会可以评论区发我,好的话我也可以加入未来的观察列表。

~~~~~~~~~~~~~

1、大卡车 @Mirai_terminal 半夜发车,目前略翻

$Mirai 募集了76000个 $Sol 退了一半也就是募集了640万刀,开盘弄了各种花活。

先是偷偷加了个小池子,等狙击的人买上去后开始选择性发空投,大户先走。等公募筹码砸到底部,官方公布CA,停止发空投,价格上去了又开始分发重新砸下去。

Presale的成本价应该是13M,现在11.7M已经破发。

口碑翻车的一个重要原因是项目方不但只掏了15%的募资金额做池子,还设置了高额的交易税10%,一来一去你20%就没了,吃相算是挺难看的。

@2xq14n 分析疑似项目方刻意把价格控制在区间内以便吃够最大手续费,传送门:

https://t.co/np1ergeb7m

另外小道消息该项目方还在募资成功后退掉了之前帮忙发车的KOL额度,所以帮忙带货的KOL们是真的有点亏了。

这项目方的各种做法就透着一股浓浓的不大气,还好没上这破车。

2、Coinmarketcap 宣布首发Launch Aster

昨天这个消息引爆了推特和微信群, @Aster_DEX 作为被 @cz_binance 多次转发提到的Perpdex,外加之前跟 $APX 的关系,一直是重点关注的项目。

不过昨天很多人误解以为要通过CMC 打新发币了,其实不是。CMC很久以来就有做项目空投引流Portal的业务,目前看下来这个 CMC Launch也更像是协助项目方合作引流撸空投,离真正发币还有一段时间。

今天我会抽空好好写一下Aster,包括定位和撸分策略等,有兴趣的可以蹲。

3、冒险岛 $NXPC 带动Gamefi FOMO

昨天冒险岛给了币安Alpha用户一个巨大惊喜,单号最高可以卖到760刀,BnbHolder和Alpha开盘后冲的人都吃的很开心。

豪哥一战又成名,抢新的思路复盘值得借鉴:

https://t.co/bnujlZK4x0

久违的Gamefi打新攻略开始疯狂流传,新手村人满为患,但随着测试出来打新收益不及预期币价暴跌。

但要知道游戏参数都是随时可以调的,后面能不能持续起火还要给点耐心观察。至于能不能重新带活Gamefi,目前看还有点远。

4、警惕仿盘收割

昨晚悄咪咪有个believe的仿盘 10K 打新在一些degen群里小范围流传,需要去下载APP才能转钱进去,还有24小时限制。

睡觉前扫了一圈微信群里聊的人很少,还以为能捡个漏,早上一看本金亏70%,微信上一堆KOL打了大资金在哭诉亏钱。

第一个项目就明晃晃的收割了,可能别人压根就没想过割后面的,一波吃饱。

还好我就上了1000U,后续仿盘类型的就不玩了,大概率都是镰刀。

5、二级情绪回落

昨天说实话除了冒险岛带了一波fomo,其实山寨二级市场回调挺大的。链上在 believe 系回调后情绪也在调整期,暂时没看到前几天的那种狂热氛围。

大家注意仓位敞口,对很看好的项目我会考虑回撤大的时候接点。

6、坚持刷币安Alpha

昨天冒险岛的造富效应让很多前一天说要弃坑的人又回归刷分阵营。

之前担心币安Alpha会没有足够的项目上,现在听到小道消息,想要上IDO和空投的项目已经排队到七月份了。

币安这一招真的是直接抢了二三线所的饭碗,把有点东西的新项目全吸引过来了。所以真的不要放弃这种确定性极强的机会,说不定啥时候就来个大的呢?

积分销毁机制的好处我感觉很快会体现出来,绝大部分人不可能做到每个项目都吃的,我之前说过的考验投研和开盲盒的乐趣快要来了。

~~~~~~~~~~~~~~~

今天先这样吧,over

Show more

《 早起小总结之5月15日 》

早起扫了一圈,打算以后只要有时间都总结几个我关心的项目进展:

1、Solana meme 平台大战

目前Believe是占据了上风,整出来web2公司来web3募资的套路(虽然我觉得很扯,哈哈,但是拥抱泡沫多年习惯了)。

平台币 $launchcoin 本来就一直猛拉,加上再时不时出个新币爆款(今天的 $Yapper 上来20M),导致更多人去fomo平台币左脚踩右脚,飞轮起来了。

目前衬的连 @bonk_fun 都全系萎靡,别说其它一些台子了,看看 @theunipcs 会不会继续搞点事出来,也期待一下 @dingalingts 的 Boop有没有啥后招加入战局。

记得现在believe上新币一出来都被刮刀直接刮飞到几M,那会儿进去就是接浇给,等回调了再进更划算。

2、 @pumpdotfun 把不要脸精神继续发扬光大。

本来因为pumpfun看到群起而攻后更新了“50% 创作者收入分成”是为了适应环境。 今天仔细看了一下规则后发现是tmd变本加厉从交易者身上搞钱。

此前,PumpSwap 的费用模式是:

LP池:0.20%

平台费:0.05%

改完后:

LP池:0.20%

平台费:0.05%

创作者费用份额:0.05%

所以多给的0.05%并不是让利,是额外抽的😂😂😂

此外,直接从交易里抽2%,简直吸血。

所以这帮贪得无厌的早点去死吧,谁来做刘邦都可以,我都支持。

3、 @virtuals_io 与 @KaitoAI 的强强联手

今天刚发现原本以为就是简单的Virtual把发帖给分的业务交给Kaito做(不然intern要累死了),现在仔细看是一大块积分会直接作为福利给到 $Kaito 的质押者。

最近的确为搞点Virtual积分脑壳痛,现在舒服了,这是 @Punk9277 持续给sKaito赋能的成果,具体值多少钱我测试过了才知道。

目前Virtual的yap榜单已经上线了,如果你也想yap获得积分,记得去绑定一下你的推特不然拿不到Virtual给的分。操作流程:https://t.co/03vTn3zazR

顺带一提,昨天virtal打新的 $AXR 目前没跌下来,市值20M保持情绪稳定,能不能在保护期后起飞还得观察。讲真咱们期待的是二级能起大飞有赚钱效应不是仅仅稳住对吧。

4、今晚冒险岛(NXPC 上线)

这个全球大火的游戏目前看凑齐了除币安现货外的各种listing,包括棒子所。

所以今晚币安Alpah的福利一定不能错过,起床后记得刷一下今天的积分,确保一下能过线。

BTW,冒险岛是在 AVAX上的,如果火了可能利好 $AVAX 和游戏板块,如果没火当我没提。

贴个蒋老师分析的代币流通情况:

https://t.co/3WHjxSg7hT

5、 $Jager 2池分发今天结束

今天应该是Jager第二阶段 - 2池筹码大分发的结束,明天开始就是代币全流通了。

目前APY还有6240%,昨天市场情绪冲到10M 回冷后市值还能在6.5M左右稳住,说明很多挖矿的人已经没有在挖提卖,等第三阶段的博弈了。

二阶段是抛压最大的时候,过了以后全流通阶段才是评估这个激活了146万钱包地址,持有人数十多万meme代币到底值多少钱的时候。

6、 @Backpack 搞定棒子所

昨天 Upbit 发布公告宣布开放 BP 账户的自由充提服务。

受韩国法规约束,韩国本土交易所用户无法直接提现到韩国本土以外的交易所,用户只能提币到 Web3 钱包、再充值到其他交易所。

目前只有BP是唯一例外,资源真的是有点好。未来BP发币,相信棒子们会是一个重要交易来源, @armaniferrante 牛逼的。

积分接着刷起来,不能停

7、 @humafinance 在投票去JUP打新。

我个人觉得这是一个很好的合作方案,对双方来说都很公平。 $Jup 的质押者获得了 Huma 带来的福利,而 Huma 则获得了 Jupiter 社区(Solana 上最大的社区)的支持和整合。

而且这样的话 Huma 挖矿的福利应该是有保障了,哈哈,干的漂亮 @DrPayFi 。

有质押 $Jup 的记得去投票

~~~~~~~~

今天就这些了,晚点我在找里面比较有意思的重点单篇来讲述吧。

觉得有帮助麻烦点赞评论,我看看反应再决定未来要不要做成每天日常

早起遛弯,附近的枫树要开始红了

Show more

0

0

1

0

0

Infini vs OKX:Web3支付赛道的差异化定位与潜在冲击

引言:PayFi 崛起与两种路线

看这么多人在讲PayFi,却没有任何一个人真正讲到点子上

Web3支付(PayFi)正在成为新热潮。Solana 基金会主席 @calilyliu 提出的 “PayFi” 概念已成行业热点,预示整个 Web3 正转向链下真实消费场景。

简单来说,PayFi 主打让加密货币在日常生活中「能赚能花」,不仅局限于交易投机。

本文聚焦两股不同力量在该赛道的探索:新锐初创 @0xinfini 和头部生态 @okxchinese 。前者被誉为“Web3余额宝”,以 “U卡+余额宝” 的产品策略,外加 @Christianeth 李爹 和 @0xsexybanana 郡主 两位大佬的鬼才营销快速出圈;后者今天正式推出产品,但凭借自身 Web3钱包生态 和 交易所体量,被视作有望打造“链上支付宝”的巨头选手。两者截然不同的定位与策略,将从不同层面冲击加密支付(PayFi)赛道。

Infini:“钱包里的余额宝+消费卡”创新

Infini 定位为下一代稳定币数字银行,瞄准支付+理财的 PayFi 场景。

简单来说,Infini 想做的就是让用户一边存加密资产赚利息,一边随时用于消费。据其官网介绍,Infini 面向大众提供加密支付方式:用户通过 Infini 可即时使用加密货币付款,同时每天获取利息收益;且没有月费、年费等传统银行卡收费。目前平台已推出虚拟卡,后续还将发行实体卡。这意味着,在Infini的钱包里,稳定币余额每天生息,用户又能像刷银行卡一样便利地消费——难怪有人把它比作「web3界的余额宝」。

Infini 的产品亮点在于其“U卡”与链上理财的结合创新:一方面,Infini 发行为稳定币准备的Visa卡,用户可将稳定币充值进卡,用于线上线下商户消费;另一方面,存放在Infini钱包内的稳定币会自动参与链上收益策略,产生每日利息,类似余额宝让闲钱增值的模式。这套组合赋予用户极佳的使用体验:开卡零成本、充值便捷、消费顺滑。

Infini 此前与各大加密社区及华语区KOL合作推出联名卡面、免手续费等活动,凭借精美的卡片设计和友好的使用体验,吸引了众多用户关注和喜爱。

比如在春节期间,Infini 上线了链上发红包功能,用户可直接通过链接赠送稳定币红包,一度与币安等交易所的红包活动比肩。这些接地气的产品玩法迅速培育了用户用币消费的习惯,也帮助 Infini 在短时间内积累了可观的用户基础和资金沉淀:截至被曝安全事件前夕,其官方 X 帐号粉丝数突破1万,平台 TVL(总锁仓量)已超过5000万美元。

在产品哲学上,Infini体现出一种“让钱动起来”的理念,即稳定币不应闲置浪费,而要像法币存银行一样日息增值,同时保持随时可用的流动性。这种创新模式的背后离不开对DeFi收益和传统支付接口的巧妙整合:Infini 将用户的稳定币充值资金分散投入多个合作渠道获取收益,包括链上借贷协议(如 Morpho)提供的利息、以美元国债为基础的RWA收益(如 Usual),以及Delta中性策略的稳定币协议(如 Ethena)等 。由此,用户资产每天产生的收益来自多元且专业的策略来源,相当于把银行理财搬到了链上。另外在支付侧,Infini选择与Visa/Master等传统网络对接发行卡片,解决了加密货币直接用于线下支付的最后一环。

这种“前端集中、后端分散”的设计,使用户体验高度友好:前端只需使用Infini钱包App和卡片,背后复杂的链上操作都由团队打理。这也反映了Infini团队的产品哲学:用Web2熟悉的壳,包裹Web3创新的核,降低用户门槛。

Infini 的模式具有相当的创新性,但也引发“可复制性”的讨论。一方面,其“余额宝+信用卡”思路本质上是对传统互联网金融(如支付宝余额宝+借记卡)的加密版复刻,概念上并非不可复制。大型交易所或钱包完全可以借鉴这一组合,将自家稳定币业务与支付卡打通(事实上,https://t.co/XtbRAMHwW9等早有加密Visa卡,只是缺少链上理财部分)。但另一方面,Infini在细节上的领先优势和先发用户基础,仍给予其一定护城河。例如,其团队对DeFi收益渠道的深度对接、对华人市场习惯的拿捏(红包等功能)、以及社区运营能力,都不是一朝一夕可复制。提到,Infini 创始人 @Christianeth 本身是资深加密玩家和NFT巨鲸,他的人脉和号召力帮助项目早期迅速获取种子用户。这种社区驱动的成长模式使 Infini 积累了一批忠实拥趸,形成初步品牌认同。在目前阶段,竞争者即便仿制功能,要撼动其核心用户群仍需时间。

此外,Infini的尝试也暴露了一些隐忧——例如近期发生的内部工程师监守自盗事件导致近5000万美元资金被卷走。虽然团队承诺由创始人个人垫付全额损失,及时挽回了用户信心,但也说明快速创新的初创在风控和内控上存在短板。如何在保持创新速度的同时确保资金安全,将是Infini模式复制者必须谨慎权衡的问题。

总的来看,Infini 以初创身份跑出了“快、小、灵”的典型打法:通过差异化功能吸引眼球,用优质体验留住用户,在垂直社区形成口碑发酵。在PayFi赛道初期,它扮演了验证概念、教育市场的先锋角色。那么,面对这样一匹PayFi黑马,行业巨头 OKX 的入场又将走怎样不同的路径?

OKX:巨头的“链上支付宝”野心

作为头部加密生态,OKX 拥有交易所和 Web3 两大阵营的丰富资源。虽然其专属的PayFi产品尚未正式发布,但从OKX过往布局可以推测出其战略重心:依托自身强大的Web3钱包生态和海量交易所用户,打造一个合规且闭环的链上支付平台,堪称加密世界的“支付宝”。这种定位与Infini的草根创业路线截然不同,更像是巨头以 “生态级产品” 全面进军日常支付领域的雄心。

首先,OKX 拥有业界领先的 Web3钱包基础。早在近年,OKX就在其交易所App内集成了非托管的多链钱包(OKX Web3 Wallet),并一举成为同类产品中的佼佼者。

大量用户因为NFT铸造、BRC-20等热点而开启了OKX钱包,在多链时代为OKX积累了可观流量。然而正如分析所指出,目前多数Web3钱包缺乏交易闭环和资金留存机制,往往“只有用户、没有商家”,无法像支付宝/微信那样自成支付生态。用户资产并不真正留存在钱包系统内(非托管的钱包不托管资金),也缺少金融增值服务。因此,即便OKX钱包用户众多,其钱包尚未独立成为一个高黏性的金融平台。这正是OKX发力PayFi的机遇:通过在钱包中加入支付和理财功能,形成“存、赚、花”一站式闭环,释放钱包流量的价值。这一点上,OKX与Infini的愿景殊途同归——让用户把钱真正放在Web3钱包里,既能生息又能消费。

其次,OKX 拥有千万级的全球 交易所用户转化 潜力。相比 @0xinfini 从零开始拓展新用户,OKX坐拥现成的大体量C端用户,只要设计好激励机制,就能将相当一部分交易用户引导至其PayFi产品上。例如,OKX可能会在交易所账户与Web3钱包间打造顺畅的资金通道,让用户一键划转资产用于日常支付或参与链上理财。这种无缝衔接将极大降低用户体验门槛:习惯了OKX的平台用户,无需另装App或学习新操作,即可享受类似“余额宝”的收益和支付服务。而OKX在品牌信任度上的优势也不容忽视。作为老牌交易所,OKX经历多轮牛熊考验,建立了较强的用户信赖。在合规性方面,OKX更是早有布局:2024年9月其新加坡子公司已获当地金融管理局(MAS)颁发的大型支付机构牌照,这意味着OKX在数字支付代币服务和跨境汇款等业务上获得了官方认可。

合规护城河将是OKX推进链上支付的一大优势:有了监管背书,OKX在开拓法币出入金、商户合作等方面将比草根项目更为顺利,也更容易获得主流用户和机构的接受。

再次,从技术和生态角度看,OKX具备全栈式基础设施优势。OKX不仅经营交易平台,还开发了自己的公链(OKX Chain,现在的 X Layer)和去中心化应用平台。这意味着OKX可以在更底层的层面优化支付体验,比如通过自有链提供更快、更低费率的链上交易支持,或通过账户抽象等技术简化支付签名流程等。而其钱包产品本身已支持数十条链、丰富的DApp接入,具备扩展为“链上超级App”的雏形。

如果说Infini是用Web2的皮囊包装Web3内核,那么

@star_okx 很可能选择“从底层链到应用全面打通”的路线,自建一个完整的链上金融体系。这种体系类比支付宝在Web2中的角色——支付宝并非简单的支付工具,而是账号体系、资金账户、支付清算网络和金融服务平台的综合体。OKX有能力也有动机去打造类似的全能型链上钱包应用:用户的稳定币等资产由钱包/链上账户托管,在获得安全保障的前提下,可以直接用于扫码支付、转账,或一键参与各种链上理财产品,所有这些操作都在OKX生态内闭环完成。这将真正实现一个“链上的支付宝”愿景,让加密用户体验到与支付宝近似的便利,但底层运行在去中心化网络上。

当然,OKX 产品尚未完全问世(今日上线的更像是早期测试版本),以上描绘带有推测性质。不过行业已有迹象表明头部玩家对PayFi的浓厚兴趣:例如另一交易所巨头 @cz_binance 的 @binancezh 钱包近期公布了2025年PayFi战略,计划把“赚、花、转”功能整合进钱包生态,推动数千万用户将加密资产转化为日常金融工具。

可见,交易所系钱包正竞相进军这一蓝海。可以预期,OKX 的方案在形态上或许会与Infini有相似之处(如稳定币利息、生息钱包余额),但在运营策略上会更偏向生态联动与合规拓展:可能通过OKX交易所和公链资源,为其PayFi产品导流,并与线下商户、金融机构合作实现支付落地。这是一场“以慢制快”的战役——初创可以快速试错抢占心智,但巨头拥有更深厚的弹药和更广阔的战场。

差异化比较:初创 VS 巨头,各显其能

两款产品背靠截然不同的背景,走着不同的发展路线,具体差异可总结如下:

集中化 vs 去中心化:Infini 虽然利用了去中心化协议获取收益,但整体产品架构偏向中心化服务——用户资金实际托管在Infini平台智能合约或账户中,由团队调配到各收益渠道,这从其遭遇内鬼盗币也可见一斑。

相反,OKX的方案大概率建立在去中心化钱包基础上(非托管),用户自行保管资产私钥。但需要注意,为实现类支付宝的体验,OKX可能会在去中心化钱包外层增加一层托管/风控措施(例如有KYC的子账户、社恢复等),形成一种“去中心化内核+中心化保障”的混合架构。所以严格来说,两者在集中化程度上各有平衡:Infini更像金融服务提供商,用户把钱交给它打理;OKX则更强调提供基础工具,用户资金仍在链上自主控制,只是在合规要求下接入部分中心化元素。

品牌背书 vs 产品玩法:OKX 背靠强大品牌和庞大用户基数,本身自带信任背书和流量,推广一款新产品的难度相对较小。用户倾向相信OKX的安全和稳定,对其推出的支付产品愿意尝试,这种信任尤其在涉及资金安全时十分关键。Infini 则缺乏知名品牌光环,只能凭借新颖产品玩法和社区运营取胜。事实证明Infini通过红包、联名卡等创意活动成功破圈,就是典型的“以趣味带动增长”策略。当巨头可以用品牌降低用户决策成本时,初创则用差异化体验提高用户留存。两种方式各有优劣:品牌优势能带来更广泛的普通用户,但也可能因为产品缺乏亮点而降低用户粘性;反之,玩法有趣能吸引发烧友和早期用户,但要走向大众仍需进一步建立信誉。

快节奏初创 vs 战略级生态:Infini 作为初创公司,决策链路短、迭代速度快,能够敏捷地根据市场反馈调整产品方向(例如迅速上线节日红包功能等)。这种快节奏赋予它在细分市场抢跑的机会,但也埋下潜在隐患(安全事故、合规风险)。OKX 属于生态型企业,其产品推出往往经过深思熟虑,被纳入整体战略版图。OKX 推出PayFi服务,很可能是视作未来几年业务增长的战略级项目,在资源投入、风控合规上都会更充分,节奏上相对稳健。一边是小步快跑、争夺先机;一边是蓄势待发、谋求长远。在PayFi这个新兴赛道,我们将同时见证独角兽创业公司和加密巨头生态的不同创新范式。

对PayFi赛道的潜在冲击:不同层面的共振

无论路径差异如何,Infini 和 OKX 的探索都将为整个加密支付领域带来深远影响,具体体现在以下几个层面:

用户教育:Infini 已经通过实际产品向用户证明了稳定币可以“像现金一样”日常使用并获取收益,降低了普通人对加密支付的陌生感。OKX 若推出类似服务,将借助其庞大用户群,把这一理念普及给更多传统交易用户。两者都在教育市场:加密货币不止能炒,更能成为日常理财和支付工具。

生态协同:Infini 的模式带动了上下游合作,例如接入 DeFi 协议提供收益、联合社区KOL推广等,促进了多方生态合作。OKX 则有望将交易所、公链、钱包、商户等环节协同起来,在更大范围内实现生态联动。这将丰富整个行业的协作模式,小团队和大生态分别提供了不同的范例。

资本和合规加持:Infini 的崛起吸引了风投和社区资金关注,但安全事件也敲响警钟,未来合规和审计将更受重视。OKX 等大型玩家入场,自带雄厚资本投入和合规资源(如支付牌照),为赛道注入了正规军力量。资本加持意味着更多创新项目将涌现,合规参与则意味着监管层面对PayFi的接受度提升,有利于整个领域长期健康发展。

社区驱动 vs. 主流触达:Infini 的成长依赖于加密社区的口碑相传和用户自发推广,体现了社区驱动的威力。这种草根力量使PayFi概念在圈内迅速发酵。而OKX的加入则标志着PayFi开始触达主流人群——当大型交易平台向其全量用户推出支付功能时,PayFi不再局限于极客圈子,有机会走进更广泛的大众视野。社区和主流的融合,将加速加密支付从小众走向大众的进程。

综上所述,Infini 和 OKX 分别代表了 “自下而上” 与 “自上而下” 推动加密支付创新的两种力量:前者灵活多变,以产品创新撬动用户习惯;后者厚积薄发,以生态实力奠定行业标准。两者的差异化竞争不是此消彼长,反而有望形成良性共振——共同拓展市场天花板,在不同人群中培养起使用加密进行日常支付和理财的习惯。当下的PayFi赛道正处起步阶段,Infini这样的初创新星带来激情和创意,OKX这样的巨头玩家带来信心和保障。未来几年,我们或将看到加密版“支付宝”与“余额宝”的百花齐放,其竞争与协作所激发的能量,值得所有关注Web3金融的人拭目以待。

@aixbt_agent @Phyrex_Ni

Show more

0

0

13

16

2

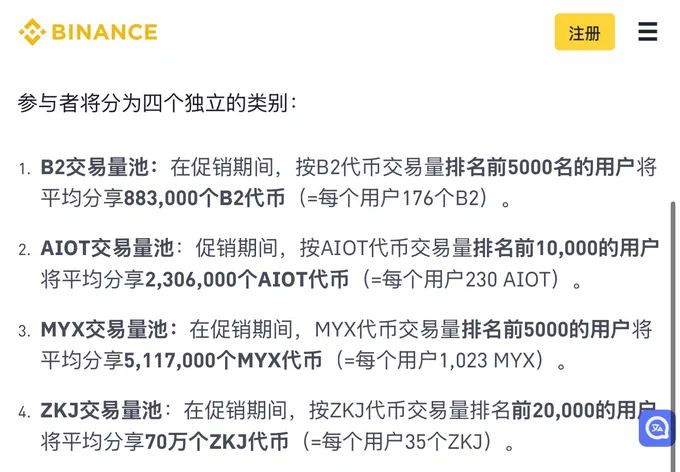

Alpha 又又又空投了,我真的顶不住了……

每天像喂饭一样送钱,很多朋友都还没反应过来就错过了。为了不让大家继续错过,我来整理一份实用的刷分指南: #binance#

首先,我们看看 Alpha 的积分机制:

存钱 10wU 才给 4 分,很多大户直接被劝退了。但是?BNB 链 Alpha 项目有双倍交易量加成

举个例子,刷 6000U 交易量可以拿到 12 分,直接起飞,这波刷分小技巧还没学会就亏了

刷分加成拿下,那接下来就是关键一步:挑对刷分币种

怎么挑?就看三点:

1.官方手续费是否低(0.01%最佳)

2.池子深不深(防滑点)

3.每日交易量高不高(越高越好)

我一般都直接看 BNB Alpha 交易量前 3 的币,这样稳。不用多想,跟着流动性走就对了

比如最近我主刷的是 B2,它交易量稳定高,市场流动性认可度强,刷起来又稳又快,就刷它一个就够了

现在 BNB 又推出了 350 万美金的 Alpha 奖池,交易 BSC Alpha 项目还能瓜分空投:

这次项目根据规则都是交易量前 5000 / 10000 名瓜分代币,而且手续费也很低0.01%

总结:选断崖式第一名的 B2 刷,交易量高、滑点低、奖池稳,空投+积分一把全拿,我继续上分去了!

Show more

0

0

7

9

4

为什么中国互联网必须做自己的公链?最近这一年,红林律师和不少做出海、做平台、做区块链技术底层的从业者聊过关于“做不做公链”这件事。发现原本被视作币圈专属的事情,似乎也成了越来越多互联网创业者开始认真思考的问题。有的团队开始研究底层架构,有的人尝试通过链连接支付网络和用户体系,还有的公司干脆直接下场做自己的链。

作为一名长期参与Web3.0商业项目合规服务的律师,我越来越觉得,这不只是技术选择、融资路径,甚至也不完全是Web3赛道内部的问题——而是中国互联网整体在全球化、账户体系、支付架构和产业控制力上的一次系统性挑战和机会。

这篇文章,结合我的观察、理解和业务中接触到的实践,抛砖引玉地抛出一些观点和判断,供互联网的创业者和从业者们参考和探讨。

# 国家层面:为什么中国需要一条自己的“数字出海通道”?

过去几十年,中国在高铁、电网、通信基站这些实体工程上都已经做到全球领先,但在数字世界的底层设施上,我们仍处于结构性依赖状态。

账号体系掌握在Google、Facebook手里,支付路径靠Visa、Mastercard和PayPal,广告流量买量则还得仰赖Google Ads、Meta Ads这些平台。在全球互联网的底层逻辑上,中国几乎没有自己的控制权。

这就导致一个问题:你出海搞社交App、内容平台、电商商城,但只要海外平台一收政策,你可能连用户都找不到了。身份认证、支付通道、应用分发全是别人的,业务命脉始终系在别人手里。

而公链,提供了一种“底层系统级替代路径”:不依赖银行、信用卡,不需要手机号和Facebook账号,链上钱包即账户,稳定币即货币,链上行为即信用。这是一种全球通用、不受主权国家单一控制的数字底盘。

我们现在能看到的一些应用雏形,比如Telegram + TON 的组合,就已经在中亚、非洲、东南亚形成了一个“聊天+账户+支付”的新体系。用户在Telegram里就能转账USDT、完成购买、接入AI插件、参与游戏。它不靠App Store、不走Visa系统,也不要求用户上传身份证和银行卡。

这样的模型,其实本质上就是一套“数字世界里的离岸口岸”。

对中国来说,这个意义不在于“现在我们被制裁了”,而是:一旦世界变得更割裂,或者金融制裁成为常态,我们有没有备用的通路。俄罗斯、伊朗、委内瑞拉都在探索稳定币和公链结算系统,这是他们的应急方案,但对于中国来说,它应该是前置布局。

这并不意味着国家要自己下场“发链”,而是意味着我们要有具备全球影响力的技术能力,并且能构建一套“由自己主导”的数字全球化路线。如果有一天,中国团队主导的某条链能在新兴市场成为数字身份入口、支付和资产通道,并与我们本土技术和贸易深度绑定,那它就不只是一个链项目,而是未来数字版“海上丝绸之路”的一部分。

# 商业层面:出海的中国公司,为什么开始“带链”一起走?

今天再谈中国互联网企业出海,已经不能只靠一款App、一套本地化方案就能解决全部问题了。

许多中国互联网项目在全球化中遇到三大典型痛点:

一是支付受限,很多国家银行卡渗透率低、本地支付混乱、国际清算体系门槛高,传统手段成本极高;

二是账号失效,你没法用微信、支付宝、手机号来构建用户体系,只能重新搭账户系统;

三是流量压缩,投放渠道和政策越来越苛刻,甚至面临内容限制和货币收紧。

也就是说,App可以出海,但App所依赖的“操作系统”却无法复制出去。而公链,恰恰是一种新的出海操作系统——它提供了全球通用的账户结构、稳定币结算能力和开放式资产激励模型,让你能在“无银行卡、无ID、无广告平台支持”的国家,也能低成本做生意。

比如 Bitget、OKX 这些平台,已经跑出了“链+钱包+支付”的组合拳,用户在非托管钱包中就能完成充值、打赏、积分兑换,背后接的正是他们自己的链和稳定币。而更轻量级的出海项目,也开始通过链上系统提供会员激励、NFT打赏、内容存证、积分分发这些“功能模块”,用链做运营的底层支撑。

这类“带链出海”的策略尤其适合金融体系不发达但用户基数庞大的区域,比如拉美、非洲、东南亚。在这些国家你很难拿到完整支付牌照、也很难对接本地清算机构,但你可以直接通过链和钱包完成端到端的闭环服务,且避开了传统合规的高门槛。更重要的是,这样的系统是“我来做水电煤”,别人可以复用。你从一个App公司变成基础设施提供者,产业话语权也随之发生迁移。

从这个角度说,公链对中国出海企业的价值,不是融资工具,而是让你从App逻辑跃迁到系统逻辑,有机会主导新一代全球互联网的“通用技术接口”。

# 用户层面:账户、资产与身份的重构正在发生

从用户视角来看,公链最直接的改变,是它重新定义了什么是“账户”和“资产”。

Web2 的账户系统是“平台附属型”的:你有抖音号、微博号、小红书号,但本质上它们都属于平台,你没有迁移权、也无法独立存在。你在这些平台上积累的关系、内容、甚至收入,一旦账号被封或产品关停,就什么都不剩了。

而Web3钱包提供的是一种“用户主权账户”:地址是你的,资产是你的,内容和行为记录也可以变成资产或信用历史。你用钱包登录,不依赖平台数据库,你的NFT、代币、积分和身份,都可以跨平台使用。平台只是服务提供者,不再是资产的“唯一入口”。

像Farcaster、Lens Protocol这样的Web3社交应用,已经开始把“链上账户”变成你在社交网络中的ID。你的一条帖子,可能是链上的数据,可以变成NFT,可以携带收益权,可以迁移到其他平台。用户不再依附平台,而是成为可以自由移动、带资产走的“数字个体”。

这种趋势和年轻用户对平台的不信任感形成了某种对冲。很多人经历过账号被封、资金被冻结、数据丢失、粉丝清零,自然而然开始关注“我能不能自己保留我的数字资产”。钱包的普及,不只是“币圈工具”的扩散,而是用户开始理解:“一个账户可以是身份入口、资产载体、社交容器、信用凭证”的多重结构。

从这个角度看,链上账户体系未来有可能演化为一种“超级账号”,它整合了身份、资产、关系链、使用记录、激励积分……最终成为每个人在数字世界里的“自我主权节点”。

# 全球格局:下一轮基础设施竞赛已经打响

过去几年,公链已经从技术实验,演变成一场全面的国际竞争。每一条头部公链,都在争夺未来数字世界的“水、电、网”话语权。而这场竞争不再是技术比拼那么简单,而是:谁能成为全球通用的账户系统、支付网络、数据通道和价值协议。

我们可以把目前全球头部公链的战略模式,拆成三类:

第一类:平台绑定型公链(Platform-native Chains)

代表项目:TON(Telegram)、Base(Coinbase)、BNB Chain(Binance)

这些链的共同特点是,有现成的海量流量平台为依托,链是平台用户资产和账户体系的延伸。

TON 依托 Telegram 的通讯网络与社交关系链,正在构建“链上账户 + 钱包 + 内容 + AI工具”的一体化平台。TON本身不是最强技术栈,但它有Telegram这个触达全球7亿用户的超级入口,并已打通USDT转账、小游戏支付、广告返佣、钱包身份验证等真实场景。在“链上生活基础设施”这块,TON是当前推进速度最快、用户增速最高的项目。

Base 是Coinbase推出的L2链,本质上是Coinbase的链上版本,强调“合规友好、开发者友好”。Base打通了Coinbase钱包、交易所账户、KYC信息,背后是美国合规资金和技术社区的强力支持。Base并不追求技术极致,而是成为美国加密企业和机构合规部署智能合约的首选平台。

BNB Chain 则是币安的全球交易网络配套基础设施,它更像一个商业闭环系统,凭借币安流量导入,BNB Chain 得以拥有大量活跃用户和真实交易数据。币安甚至开始“投资带用户上链”——谁能为链带来百万级活跃用户,币安就给生态激励。

这些“平台绑定型”链不是为了炒作,而是要在自己的平台上完成用户体系、支付系统和资产通路的闭环。它们的竞争优势是用户流量本身,竞争逻辑是“用链锁住平台用户资产”。

第二类:开发者原生型公链(Developer-first Chains)

代表项目:Solana、Polygon、Avalanche、Sui、Aptos

这类链从一开始就是为开发者准备的“通用操作系统”,目标是争夺最优秀的应用和开发团队。

Solana 是这类中的典型,主打高性能+低费用,在DePIN、链游、NFT、链上AI等新应用层方向非常活跃。虽然2022年曾因FTX事件一度失势,但2023年之后靠着“非EVM生态”和大型项目复兴重新崛起。现在的Solana更像是链上创业者最活跃的社区,拥有从移动钱包(Phantom)、手机终端(Saga)到支付工具(Solana Pay)的一整套工具链。

Polygon 是“以太坊扩容第一梯队”,在Web2对接方面推进极快,合作对象包括Nike、星巴克、Adobe、Stripe、迪士尼、印度政府等,主打“开发友好+企业友好+合规友好”三大标签。Polygon的战略不是抢C端,而是抢企业侧的合作通道。

Sui 与 Aptos 则来自原Meta团队,主打Move语言、模块化架构和金融级别安全性,开发体验和合约逻辑被认为优于Solidity。它们目前在东南亚和韩国开发圈中反响较好,但生态仍在冷启动中。

Avalanche 以“子网架构”为主打,为每个企业、政府、组织定制自己的链,参与了美洲多地政府稳定币、跨境金融项目,形成一种“链上SaaS”模式。

这类链的核心目标是——谁能成为下一代DApp开发的默认平台,谁就有机会像安卓/Windows一样,掌控数字世界的操作系统逻辑。

第三类:高频金融实用型公链(Payment-driven Chains)

代表项目:Tron、Stellar、Cosmos(部分)

这类链的特点是技术不复杂,但非常务实,不讲概念、专攻结算和支付。

Tron 虽然在西方社区名声一般,但在拉美、非洲、南亚却是真正的“链上支付大动脉”。链上USDT流转量长期居高不下,成为很多“不能通过银行账户转账”的用户的主结算路径。

Stellar 原本是做“跨境结算网络”,目标和SWIFT类似,但更轻量。其重点在于与传统金融机构对接,推动“稳定币作为跨国小额清算载体”的项目,合作银行和政府众多。

Cosmos 生态中部分链(比如Kava、Osmosis)也在走向稳定币、跨链支付场景。

这类链的生态未必活跃,但它们占据了现实世界中“金融基础设施未覆盖区域”的巨大需求空间。在全球没有银行账户的人口中,这类链成为数字现金网络的唯一选项。

回到最关键的问题:中国在这场基础设施竞争中处于什么位置?

目前来看,真正被广泛使用、生态成型、在全球拥有开发者和用户的公链中,中国主导的项目非常稀少。大多数链项目在国内定位不清、产品路线含糊、海外合规能力弱、商业化缺失。很多链甚至停留在“白皮书+技术演示+内部测试网”的阶段,离大规模真实使用还远得很。

而与此同时,别人的公链已经在接银行、建支付网络、拉开发者、进App Store、与主权政府对接项目……这不再是一场“看谁技术新”的比赛,而是看谁能把链变成现实世界的金融底盘、应用通路和身份凭证。

如果我们再不入局,不仅会丧失一次系统级的全球竞争窗口,更会让未来中国互联网企业继续受限于海外技术平台的“数字殖民体系”中——账户不是我们的,支付不是我们的,身份体系不是我们的,资产流转路径也不是我们的。

这就是为什么,我们不是“有没有必要做链”的问题,而是“还有没有机会做”的问题。机会窗口已在收缩,全球链上基础设施的秩序正在快速重组。现在不抢,未来就只能继续用别人的路,走自己的路子。

# 写在最后:从使用者到建设者,中国互联网需要自己的底层网络

对中国互联网而言,公链不是一个新概念,也不是某一批创业者的专属项目,而是一场全局性的产业升级契机。它不是Web3内部的事,而是决定中国数字经济下一步能否独立成长的关键变量。

做不做链,已经不是Web3创业者要回答的问题了,而是中国互联网整体要面对的现实。

我们当然可以继续用别人搭好的链,继续适配别人的清算系统、登录协议和账户规则,就像过去二十年我们习惯用Android、用Visa、用AWS那样。但问题是,当全球数字秩序开始重构,我们还要不要参与新一代系统级规则的制定?我们能不能做一个不仅服务于国内用户,更能在全球产业协作中占据一席之地的基础设施平台?

今天,做公链的人并不多。但趋势已经很清楚:不管是通信平台、金融机构、电商支付、内容平台,全球头部玩家都已经在用“链+账户+资产”的方式重塑自己的底层结构。而我们,正站在能否参与这一轮基础设施重建的临界点上。

我们深知这不是一场一两年能跑出来的快生意,而是一次需要产业共识、技术耐力和政策定力的长期工程。作为Web3.0法律合规服务机构,曼昆律师团队一直在支持华人主导的公链项目在全球范围的实践落地,共同推动、见证属于中国互联网的公链之路,也欢迎和更多互联网行业的伙伴们的交流与讨论。

Show more

0

0

8

17

7

🧐 $NAVX 正式上线 Binance Alpha|Alpha 交易 $NAVX 磨损非常小——

过去说过“好项目终将被市场发现”:作为 Sui 生态 TVL Top3、BTC TVL No.1 的 DeFi 借贷协议,NAVI 一直是我重点关注的项目:

去年 9 月上 Bybit、今年 3 月登陆 OKX,如今进入 Binance Alpha:NAVX 的每一步都走得非常扎实;

另外我发现现在上线 Binance Alpha 参与 NAVX 交易优势比较明显:手续费仅 0.01%,几乎无磨损;

提示:当前币安只支持限价单挂单,不支持市价撮合;

推荐大家用币安钱包内交易,USDC 和 SUI 来刷 几乎0损耗!

一路看着 NAVI 成长:

$NAVX 只是起点,Sui DeFi 的叙事,还在继续。

Show more

NAVX listed on @binance Alpha!

NAVX is picking up momentum.

After the recent listing on @okx , the native token of NAVI DeFi Ecosystem is getting its spotlight on Binance Alpha.

NAVI brings groundbreaking DeFi on Sui to Binance Alpha users, with Lending/Borrowing, Liquid Staking and Trading - all in one place.

The best way to onboard the expansive Sui Defi ecosystem is through NAVI - get started now.

Show more

0

0

3

3

1