Search results for RWA,一个是

People

Not Found

Tweets including RWA,一个是

目前 #Web3# 里面增长最快的两个部分,一个走合规化做 #RWA,一个是# #Payfi# ,正好这两个方向,我们都有投资,所以研究和关注的比较多。今天看到 #OKX# 也发布了自己的 #Payfi# 产品,高瞻远瞩,深谋远虑。

以前文章论述过,提出过一个大胆猜想,‘3年后,只有两类加密交易所:一类依旧是现在传统的单一加密资产交易所;一类是拥有美股+美债+传统金融衍生品+加密资产的新型交易所。’

也论述过布局 #Payfi# 的核心,是激发Web3信贷市场的天量潜在资金,近现代Web2金融快速发展的本质是由信贷繁荣发展而来,而Web3最缺的便是链上征信系统,#Payfi# 是这一环的关键,而这套链上征信系统和 #RWA# 发展又息息相关。谁能成为Web3领域的中国的征信中心、美国的 FICO、Equifax、Experian、TransUnion,将一统未来Web3消费金融和普惠金融的天下。

#OKX# 最近在合规的路径发力迅猛,尤其是前不久优先在美国发布产品,意味深长,而这次 #Payfi# 是加密交易平台的护城河进一步外延。

从 CEX 到链(OKX = OKX + X Layer),再到支付,这是一条非常清晰的闭环:

• 用户用 #OKX# 买币;

• 币进入钱包(非托管);

• 通过 X Layer 实现低成本支付;

• 支付记录写在链上,创造更多原生链上行为,实现Web3链上征信数据;

• Web3链上征信未来可提供更多元的金融服务,比如消费金融和普惠金融的发展。

• 上述金融闭环反哺 #OKX# 的生态。

这是很多其他交易所想做但还没完全做成的闭环,现在 #OKX# 正在大步向前,值得期待一下。

📝总结一下为什么 #OKX# 这步意义重大:

• 真正开始做用户端产品;

• 把支付变成“今天就能用”的现实;

• 赋能自己的链,创造原生活跃度和链上征信系统;

• 提供了一个强而有力的增长飞轮(支付 –> 钱包 –> 链上行为 –> OKX 生态)

👇图为目前 #Payfi# 生态图。

Show more

0

0

19

58

12

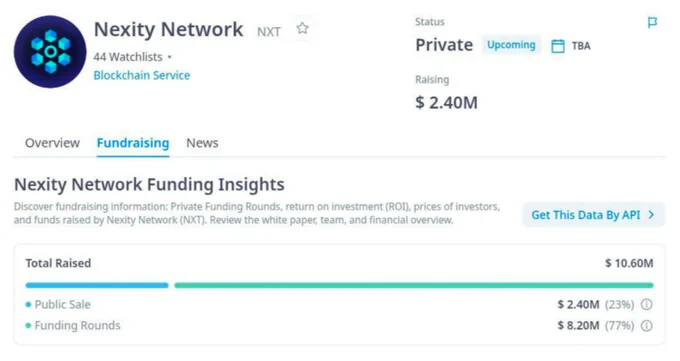

兄弟们,0撸项目来啦!总融资1060万美金的Nexity 是一个基于区块链的供应链革新项目,推出 $NXT 空投活动,Nexity 2025年1月完成830万美元融资,由Rollman Management等机构支持;这是一个RWA相关的项目,看好RWA的可以撸一下!

这个项目我是看老外发的,中文社区知道的人不多!

如何参与?

1️⃣访问官网注册:https://t.co/9Vxcsum8JY (邀请码:1CK52Q)

2️⃣连接钱包,绑定社交账号(X、Discord等)

3️⃣完成任务:在Galxe平台参与社交互动、邀请好友任务追踪:https://t.co/NUNrn15jpI

关于Nexity:

Nexity Network 是一个利用区块链技术革新全球供应链的项目,致力于构建一个透明、高效、循环经济导向的贸易生态系统。通过整合区块链、数字孪生(Digital Twins)、NFT等技术,Nexity 解决供应链中的复杂问题,如信息不对称、环境影响、信任缺失和数据碎片化。

Show more

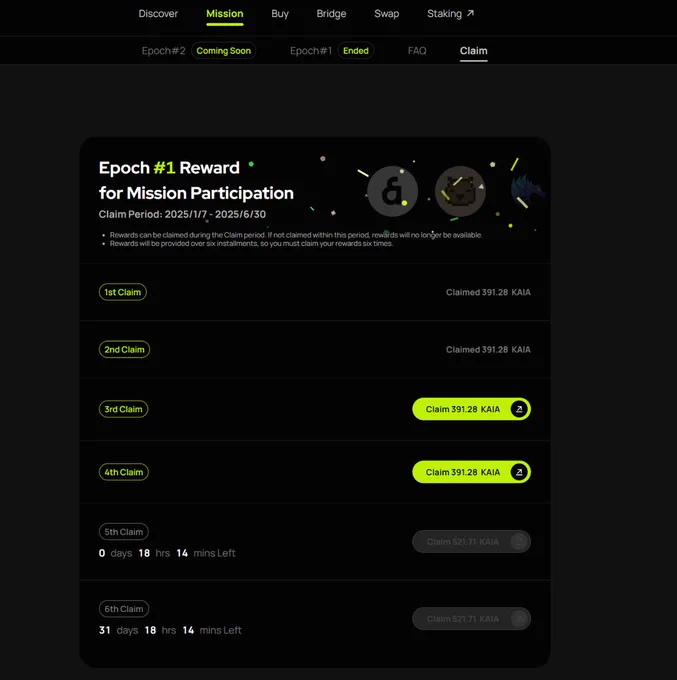

背靠LINE 2亿用户Kaia Mission Epoch 2空投活动即将开始,一鱼三吃,瓜分500万 $KAIA

之前鸟哥分享过Kaia Mission Epoch 1的流动性质押活动,上一期我质押的不多,但也拿到了2760个 $Kaia 的空投,价值几百U,回报率还是非常不错的。新的一期马上就开始了,建议大家在本月26号之前用下面的链接去激活钱包,只有这一时间内连接钱包的Epoch 1用户可以享受1.1倍的积分加成;一些 LINE 上的 Mini Dapp 也将参与 Epoch 2;

参与地址:https://t.co/gi9dfNx2aE

邀请码:b2d5c29e

哪三吃?

一、Kaia Mission Epoch 2参与流动性质押获得空投回报;

二、邀请朋友参与Epoch 2获得10%的APR空投(连接钱包获取邀请链接);

三、@kaiachain 登陆@kaitoai 榜单,额外瓜分价值10万美金的 $KAIA ,只需要分享Kaiachain相关的推文就有机会获得额外奖励;

关于Kaia Portal Mission:

Kaia Portal Mission 是@Kaiachain的空投计划,目前已完成Epoch 1阶段,接下来将进入Epoch 2阶段。在第二阶段,用户通过完成任务来积累积分,这些积分将在Epoch结束时兑换成$KAIA代币和其他生态系统代币。基于第一阶段的成功,第二阶段将通过提高流动性和增强生态系统的参与度来推动项目发展,同时与LINE推出的迷你Dapps相结合,进一步扩大在台湾、泰国、日本和韩国等市场的影响力。

总奖池:

500万 $KAIA 代币,以及来自8个合作项目的140万美元生态系统代币。

包括8个生态系统合作伙伴:Avalon、Capybara、DragonSwap、GOODGANG LABS、HAVAH、KBIT、Lair、SuperWalk;

活动详情:

📅 活动时间:5 月 14 日下午 3 点(KST)至 8 月 13 日下午 3 点(KST)至少3个月

🎯 任务类型:

质押(Staking)

流动性池(Liquidity Pools)

积分系统升级:

此阶段将不再发放通用 Portal Points,而是根据项目划分为:

生态票(Ecosystem Tickets):

完成每天的任务即可获得票券,每张票代表一次对某个项目的参与,最后将按比例获得该项目的代币奖励。

示例:完成 Lair 的任务 → 获得 Lair Ticket → 获得 LAIR 代币。

生态积分(Ecosystem Points):

提供流动性即可获得与对应项目相关的积分。结算时按积分比例分发 KAIA 和对应项目代币。

示例:在 Capybara 提供 LAIR-stKAIA 流动性 → 获得 Lair Point + Capybara Point → 获得 LAIR、Capybara 和 KAIA 代币。

奖励池分配:

每日任务:

总奖池约为 7.5万美元,全部由生态项目代币构成。

流动性任务:

基础奖励:

250万 KAIA

约 46.2 万美元等值生态代币

解锁奖励:

总积分达 100亿时:额外 125万 KAIA + 23.2 万生态代币

总积分达 150亿时:再追加 125万 KAIA + 23.1 万生态代币

所有奖励按照用户累计的票数/积分比例发放。

所有奖励将有 3个月的锁仓期(Vesting)。

积分计算机制:

流动性积分 = 做市倍数 × 用户投入资金 × 持有时间 + 邀请积分

具体公式:

积分 = ∫(每小时) (做市倍数 × 项目权重 × 用户流动性 + 1/10 × 邀请人得分) dt

注:每小时计算一次,不计算二级邀请奖励。

Kaia在亚洲地区热度飙升,市值仍被低估!@Kaiachain作为亚洲超级应用链,目前近一个月的活跃地址数已经超过680万在公链排行中仅次于以太坊主网排行第六位;Kaia的目标是将

目标市场(例如台湾、泰国、日本)的新受众转化为与 Kaia 生态系统互动的用户(例如去中心化交易所、迷你Dapp、借贷协议),亚洲市场在区块链领取的增长潜力远超欧美,不容小觑。

数据来源:https://t.co/92AsLsBnkg

重大利好!最近得到的消息,Tether泰达公司在Kaia部署原生稳定币USDT,显著推动亚洲稳定币采用,依托 LINE 和 Kakao 的 2.5 亿用户基础,整合 LINE Messenger 的 Mini DApp 生态,降低用户进入门槛。Kaia 的高性能公链特性提升 USDT 交易效率,增强跨链流动性,支持 DeFi 和 Web3 应用发展。USDT 在亚洲市场的普及将加速,尤其在日本、韩国等地,促进稳定币在日常支付和金融场景的广泛应用,进一步巩固 Tether 的全球领先地位。

关于Kaia:

Kaia是一个与亚洲最大即时通讯应用集成的EVM兼容L1链。它诞生于Klaytn和Finschia的合并,Klaytn由Kakao开发,Finschia由LINE NEXT开发。Kakao是韩国Kakaotalk超应用的开发和运营商,Kakaotalk在韩国的智能手机用户中占有率超过90%。LINE NEXT是LY Corp旗下的Web3子公司,负责开发和运营LINE超应用,该应用在日本、台湾、泰国和印度尼西亚拥有主导地位。作为一条合并链,Kaia继承了Klaytn和Finschia的现有Dapp生态系统,总共拥有超过420个Dapp。我们自豪地成为亚洲最大的Web3生态系统。Kaia的原生代币是$KAIA,它将在Kaia生态系统中扮演重要角色,特别是在Kaia Portal中,推动支付、激励和奖励机制。

Kaia与LINE合作的优势:

Kaia是目前与LINE即时通讯集成的亚洲超级应用区块链,拥有超过2亿用户,主要分布在日本、台湾和泰国。在Kaia上线的前10天,其在LINE上的Dapp门户就吸引了超过1000万用户。Kaia是该项目的底层链,尤其在日本、台湾和泰国等目标市场,具备巨大的增长潜力和尚未开发的机会。

参与步骤:

1、通过浏览器打开下面的网址,连接OKX Web3钱包,支持100+公链;

https://t.co/gi9dfNx2aE

邀请码:b2d5c29e

Okx Web3钱包下载地址:

https://t.co/U2F8zq8lXZ

Show more

0

0

0

3

0

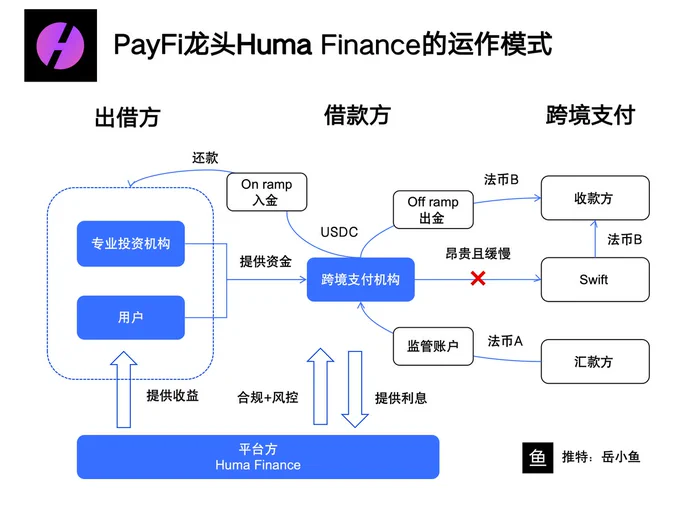

【建议收藏】用 3 张图了解最近大火的Huma Finance!

之前我写过三篇关于Huma Finance的文章,从浅到深,一步步深度剖析了Huma这个项目。

这里再汇总一下之前文章的核心观点,其中可以用三张图片来进行系统概括,欢迎大家一起交流!

1、Huma Finance的项目背景到底怎么样?

Huma Finance的创始人本身就是连续创业者,且在支付领域有非常丰富的经验。

Huma Finance的商业模式非常健康,已经形成了自己的稳定收入和现金流。

Huma Finance的创始人明确提出了Huma的相当大的代币份额会直接给到社区。

靠谱团队背景+稳定商业模式+项目格局打开=绝对大毛项目!

投项目其实就是投人,从创始人的采访中,可以感受到其强烈的信念感,这样的团队怎么不会取得好的结果呢?

2、Huma Finance在做的跨境支付垫资到底是什么?

完整流程:链上用户出借资金 —> 跨境支付机构提出借款需求 —> 跨境支付机构提供抵押物 —> 跨境支付机构借入USDC并执行支付 —> 跨境支付机构偿还借款。

Huma构建了一个借贷平台,普通用户作为出借方,提供资金来源,而跨境支付机构作为借款方,借入资金;

在跨境支付场景中,汇款方支付了国家A的法币A,如果走传统的Swift结算体系,需要3-6个工作日,且非常高额的手续费,会涉及汇率差和货币转换费,通常是1%-3%。

那么跨境支付机构收到汇款方的支付款项后不直接走Swift,而是将USDC这种稳定币作为中介货币,在Huma平台借入稳定币,然后直接在目标国B,将USDC出金为本地货币B,这个支付流程即可在当日完成。

在整个过程中,Huma通过USDC的形式为跨境支付机构提供了跨境汇款结算中的短期垫资,跨境支付机构则需要找第三方OTC服务商经过一次出金和一次入金。

Huma整个运作流程和商业模式还是比较清晰的。

总的来说,Huma正在构建一个PayFi平台和PayFi生态,这项目可以说是实用型项目和叙事型项目的结合体,值得长期关注。

3、Huma的运作模式是否可持续?Huma到底赚的什么钱?Huma的风险点在哪?

简单说,Huma是一个借贷平台,但是和AAVE这类链上借贷平台不同,AAVE链上借贷协议的出借和借入都是链上用户,而Huma在出借端面向的是普通链上用户,但是借款端则是现实世界的真实企业。

所以这也是为什么说,Huma其实也是一个RWA项目,将现实世界的资产封装成链上的资产,可以无许可、无需KYC让任意用户参与。

我们可以看到,关键就在于这个资产端,借钱的那些企业到底靠不靠谱、是否有坏账、平台能不能有效把控风险。

Huma的资产端是非常优质的,主要聚焦于跨境支付机构,为他们提供短账期的垫资。

第一,有基本等值的等价抵押物,即支付机构收款的本地法币资金,需要托管到监管账户;

第二,支付机构有合规资质;

第三,账期很短,3-5天内偿还资金,风险要低于长账期。

从逻辑上看,Huma提供的是Swift这样的通道服务,提供的是垫付资金,而不是P2P企业常见的消费贷、经营贷,不依赖借款人的信用以及长期经营情况。

回答一下最开始三个问题:

Huma的模式是可持续的,有明确的需求场景,且之前在Web2公司已经验证过了;

Huma赚的息差,跨境支付机构愿意为了更快的、更便宜的汇款为垫资买单;

Huma的风险点主要在链上合约的安全性和链下流程的透明性上,Huma需要披露更多的信息。

整体看,Huma可以说是一个真正的好项目,值得提前布局。

@humafinance @DrPayFi

Show more

0

0

0

2

1

2025年只有一个板块保持持续正增长且创历史新高,它就是RWA

2024 年末RWA市场规模约152亿美金,2025 年 6 月达到240 亿美元 ,年内涨幅超过58%,其中约 54 亿美元净增量在第二季度流入。

相比之下,

AI、Depin赛道自2024年末下跌45%

MEME下跌了80%

流动性质押赛道下跌了15%

为什么RWA能脱颖而出?

之前提到过仅美债类产品 2025 年 1–3 月已净增 8 亿美元,规模突破 42 亿,BlackRock BUIDL、Franklin BENJI、Republic、Maple 私募信贷带动稳定现金流资产上链,再加上2025 年上半年美债收益率维持 6 % 附近,比大部分链上稳定收益都要高,资金持续流入RWA符合逻辑。

当然以太坊全面转向机构采用也是RWA的驱动力之一,目前加密有一个完整的RWA生态基建:以太坊主网 + Layer 2(Base / Berachain)+专业 RWA 桥(Circle Perimeter、Centrifuge)

比较核心的产品和代币有哪些?

国债类收益产品主要以BUIDL(BlackRock)、BENJI(Franklin Templeton)、OUSG(Ondo)为主。

代币以 $ONDO 、 $OM (Mantra)(注意风险)、 $CFG (Centrifuge)、 $POLYX (Polymesh)为主

当然你也可以押注RWA的基础层,一个是 $LINK (Chainlink)一个是 $ALGO (Algorand)。

Show more

0

0

0

0

0

橙子晚间解读 4.27

整个周末市场几乎就俩热点,一个是 $house ,一个是 $letsbonk;外加$alpaca 上演教科书式控盘操作,如何在被下架的不利环境下走出大牛行情!

虽然咱们这边是工作日,但老美那边依然处在休息状态,所以市场的量能还是维持在非交易日水平,比周五之前明显降了个档次,毕竟这波行情的主驱动力来自美国,CB的大饼的价格一直领先于币安,整个上周,比特币ETF的资金流入超过30亿美元,CB作为当局者给出的解释是主权基金在疯狂买入,这是上周大饼从8w5直飞9w5最重要原因。

整个周末市场几乎就俩热点,一个是 $house ,一个是 $letsbonk ,$house 是3月发的老币了,叙事是 “你的房子要变得一文不值,你应该卖掉你的房子,买入house币来进行对冲” ,算是反房产主义的实验的RWA meme 代币,这项目出来一个月一直保持在10m以上的市值,社区基本盘算是很坚固了,周末 @blknoiz06 ansem 突然喊单,币价和交易量直接起飞,社区也将房产叙事向关税方面引导,现在变成了反高房价、反高关税双重叙事了,然后另一个大V HIM @himgajria 也开始喊单,导致 $house 市值冲到了高点接近80m,现在是 $60m 左右;然后是 $letsbonk ,这个是BONK 发布的新meme平台,毕竟bonk是sol链上的初代meme,至今也是除了 $trump 外市值最大的meme,所以社区号召力绝对够强,代币高控盘,开盘就冲30m,鲸鱼和车头很多都进场了,再加上 $bonk 社区通过回购计划让市场资金更聚焦bonk及其生态,$letsbonk 作为生态龙一得到的关注度是非常高的,目前市值已经跌下来了,但仍有10m。

其它山寨方面,$alpaca 上演控盘教科书操作,即使被宇宙所下架,它也能凭着高控盘拉出牛市的感觉,甚至做市商都在向项目方申请临时增发来应对高需求,搞得好像是大家对于这个即将下架的币想买都买不到的感觉,然后项目方放个公告说不增发了,让币价拉的更猛了,就连何一放出的alpaca价格上涨或为买壳投资者试图回本,这种利空都挡不住,据说alpaca 狗庄利用下下架消息吸引投机者做空,然后自己反手开多拉盘,直接把空头全部拉爆,再加上ALPACA的资金费率一度跌至-2%,这意味着空头不仅面临爆仓风险,还要支付高额“利息”,加速平仓,推高价格,而狗庄的多单反而把利率也给吃到了,然后把赚来的钱循环拉盘并做多,这次出现下架涨10x的行情,不过这种已经被强控的币,最终结果就是一根针插到底,下架之后很可能就不跟大家玩了。

最后说宏观,周末美联储当红候选人沃什发声批评美联储,说美联储犯了“系统性错误”,纵容财政、推高通胀,作为前美联储理事和曾被特朗普考虑担任财政部长的人选,沃什被视为美联储"影子主席",其言论在当前美国货币政策辩论中格外引人注目;特朗普放骚话说中国须做出实质性让步 否则不会取消对华加征的关税;俄罗斯准备在无先决条件的情况下与乌方进行谈判;下周的宏观关注点主要有美欧美欧一季度GDP、美国非农、中国PMI、巴菲特股东大会、微软苹果Meta亚马逊财报。

Show more

0

0

1

0

0

看了下 Resolv 是干嘛的,说实话看了下这双币策略我也是初看有点懵逼的。

它的 Delta-neutral(中性对冲)策略,它的结构是这样的:

两币系统

USR:保守派稳定币,低风险低波动

RLP:激进派收益币,承担风险但也能吃大肉

类似基金的 A/B 类份额,但搬到了链上,资金、风险、收益分层了。

Resolv 像什么?

传统理财里的国债、货币基金的链上版了,而且更透明、更高效。未来链上稳定收益是下个蓝海,现在稳定币的增长主要也都是在RWA稳定币理财和买BTC。而不是山寨币。

至于代币,除了投票治理,可以拿加速得分双重奖励,一个是平台发币奖励,一个是合作协议给的收益。有那么一点创新Ve模型感觉。

总结一下:

它的思路不是赌,是配。做的是资金调配的货币基金。发大财肯定不能,但是,作为稳定币理财肯定是可以考虑的其中一个。

怎么最近越来越爱稳定币收益了,老了,赌不动了吧,世界是P小将,养老是我们老灯的。

Show more

0

0

6

22

1

召北的柳园基金事件离职,既是个人责任,也是不影响 Matrixport 上市做的切割

昨天比特大陆系同时发生了两件事,一个是詹克团系的 Antalpha( NASDAQ:ANTA)IPO上市;一个是一个是吴忌寒系的Matrixport 平台上,由公司员工召北发行的柳园基金亏损97%清算。

当年比特大陆 @BITMAINtech 的两位联创分家后,业务上仍然竞争,并且都有做个上市公司的梦想,这也是很多币圈早期OG 大佬的心愿:不仅要在币圈赚钱成功,还要在获得传统的认可(敲钟上市)。

2023年4月,吴忌寒旗下的挖矿算力公司比特小鹿 @BitdeerOfficial(NASDAQ:BTDR)上市,那时候詹克团系也暗自在较劲,要做一家自己的上市公司,因此有了Antalpha @AntalphaGroup 在2023年8月注册,并在2024年完成重组为上市准备。

Matrixport @Matrixport_EN 则是吴忌寒系的另一家成立已有6年的公司,据悉公司也是奔着上市目标去创业的。Matrixport 的业务包括了大宗经纪业务、托管业务、RWA等,具体产品包括了理财、投资、交易、借贷、托管、质押等。

这次被清算的柳园基金,正是理财产品板块下的一款基金,具体可以看引用的会议纪要。由于柳园基金虽然名义上为第三方产品,但在Matrixport上募集,召北又是员工,因此亏97%清算后,带来的用户维权和诉讼风险,必然牵扯到Matrixport 公司,或对未来公司上市存在影响。

因此召北 @Master_Jobber 的离职,既是个人承担责任,也是 Matrixport 公司必要的切割。另一层潜在隐患,则来自于竞对可能的推波助澜。有接近人士表示,由于詹克团系和吴忌寒系诸多公司的业务高度重合且直接竞争,双方也可能在找对方公司的问题攻击。

比如有消息人士就表示,今年詹克团系找人通过马甲研究机构 Callisto Research @callistores ,发布了针对比特小鹿的做空报告,具体内容和吴忌寒 @JihanWu 回应都可以在社交媒体上找到。柳园基金事件也说不准未来成为竞对攻击Matrixport 的素材。

如今,美股都已经给币圈单开一页了,币圈企业上市也很正常。Antalpha( NASDAQ:ANTA)的招股书感兴趣矿机行业、加密金融(比如借贷)、比特大陆系的可以来看下:https://t.co/VL1mOGyDUF

Show more

0

0

0

0

0

之前一直或多或少喷过

tmd很多web3项目都是捡了web2的垃圾

来割币圈韭菜的

他们朝我丢石头,我拿石头砌小楼~哦哦哦哦哦

之前也听说过Pharos @pharos_network

说是由蚂蚁金服和阿里巴巴前区块链老板创立的

hack VC + Faction投资

说实话类似的听的也不少了

直到我看到前段时间的一个新闻

说是他们刷新了EVM layer-1链的最快速度记录

还是几十倍?

这下好了,web2里做web3的正规军打过来了

我们有救了哈哈哈哈哈

我仔细研究了下

项目创始人Alex之前在达摩院

建了个区块链实验室

整个团队的背景也都不错

项目主要是做RWA的

黑客松、孵化器、2000万美元资助计划是一个不少

我理解做RWA最重要的有两点

一个是底层资产有多优质

另一点就是技术的速度与安全性

仅就我明面上看得到的技术而言

速度上他目前最快

有50k TPS

我对比了一下很火的Monad就6k

gas上成本更是只有千分之一

正规军给别的项目降维打击完了属于是

同时也在为引入优质资产努力

已经获得了up to 300M RWA资产的承诺

测试网今天上了

又可以参与和布局了

究竟最快有多快

Show more

0

0

0

1

0

过去,社区运营者、内容创作者、KOL 和生态布道者的无形价值,往往很难在链上被真正记录和认可。但今天,InfoFi 时代来了 —— 在@Galxe的 #Starboard# 产品加持下,链下影响力首次可以被量化、评分、排名和激励。

#Starboard# 是什么?简单讲,它是一个将内容贡献、社交传播力与链上行为数据打通的贡献者评分系统。你在 X 上发了一条高质量的观点推文?写了一篇有洞察的项目解读?只要这些内容影响到了他人,你就有可能获得Aura 积分,进而登上 #Starboard# 的排行榜,成为项目方重点关注的核心用户或贡献者。

项目方越来越关注真实影响力与可持续增长。从 LRT、RWA 到 DePIN,一个项目能否跑得远,不再只是看 TVL 和钱包数,而是看有没有形成强内容叙事力和社区认同。

而这正是 #Starboard# 擅长的 —— 它不仅评估链上的行为指标(比如 TVL、交互频次、合约调用),还能深入分析链下的高价值内容传播,从而帮助项目识别真正的影响者,精准激励。

InfoFi这个词,正在代表一种新的增长逻辑:信息 = 价值。在这个范式中,用户不是单纯的交互机器,而是传播者、叙述者、布道者。谁的内容让更多人了解、使用并相信一个项目,谁就应当被看见、被激励。

Galxe Starboard 正是为此而生。通过与 @GalxeQuest 深度绑定,Starboard 不只是一个排行榜,更是一个激励机制嵌入式的流量转化系统。无论你是项目方,还是内容贡献者,都能从中找到自己的价值锚点。

Show more

0

0

6

6

1

这是一个很有趣的案例,也是 RWA 主要的作用,可以将主流的传统资产在区块链上重新发行,当然越是合规的产品越能吸引到更多的资金,同时 RWA 也给了全球投资者可以用一种货币就能投资全球优质资产的机会。

Show more

Once RWAs are onchain, how do you get them to the right holders?

In Plume Talks Ep. 3, we sit down with @MercadoBitcoin to explore how they’re bridging Brazilian assets to global markets, for both retail and institutions. 🇧🇷 https://t.co/AWnOuI68Wg

Show more

0

0

0

2

0

RWA依然是这轮牛市的主线~

华尔街作为RWA幕后的推手,完全有能力推动叙事的发展及节奏。

下图是华尔街主要布局RWA赛道的机构及投资数据。

综合看这8家华尔街机构在RWA的代币化资产规模约为35亿美元,截止占2025年初RWA180亿美元市场总值的19.46%。

这些机构大多是基于以太坊网络发行,占RWA项目70%以上,仅在2024年RWA市场就增长117%,仅次于Meme币。

虽然咱们普通小散很难直接参与,但是二级的项目代币还是有不少机会。

比如ONDO,Plume这些跟华尔街有构建业务关联的项目。

OM就算了,完全是一个盘圈的。

其中Plume已被纳入Grayscale灰度投资的关注资产报告,旗下的RWA金库产品Nest,也在以太坊主网上的TVL已经突破5000万美元。

作为YZi Labs 2025首个投资的RWA项目,主网也要上线,这样会解锁更多代币的应用价值。

在大饼这波回调中,Plume这波算是比较稳的,这波也属于抗跌系列。

总之市场预计2030年RWA市场规模达2万亿至30万亿美元。

在行业里,只有把蛋糕做大,才有更多赛道级别的财富效应。

Show more

Get the scoop on Q1 in the full update below:

https://t.co/1WSU4HXT9z

0

0

25

49

5

RWA 是目前加密货币领域仅次于 $BTC 的话题了,每天都有大量的 RWA 相关的项目问世,这也催生出了很多基于 RWA 的发行平台,将 RWA 的资产通过 DeFi 的方式进行 RWAFi 化,从而提升 RWA 资产的准入门槛,并且提供额外的收益。

Plume 就是这样的一个平台,关注的时间也蛮久了,毕竟从2020年开始,资产发行类的平台就非常的受到关注,也是基于固化收益最佳的方式之一,随着测试网的结束,主网也即将上线了,我也看到 Plume 和很多的第三方协议合作,将包括传统加密货币行业的 $BTC 和 $ETH 资产 RWA 化。

而在 Web2 的领域 Plume 也在试图打造一个 RWA 化的 Robinhood 平台,这方面也是目前 RWA 的主流趋势,能通过区块链和加密货币购买上市公司的股票和债券是行业发展的必然趋势,谁能优先的拿下市场,谁就能获得流量和早期用户的优势。

Show more

Season 1 Claim of Plume's Airdrop has officially paused as of April 30th at 5PM UTC.

Thank you to all of our Goons that participated in this first chapter! Mainnet will introduce additional mechanisms to earn rewards and participate in the Plume ecosystem.

Deferral bonuses are no longer available. For anyone who has not yet claimed, you will be able to claim on Plume mainnet at a future date.

We're thrilled about this transition as we approach our upcoming mainnet launch.

The road to mainnet continues - stay tuned for what's next 🪶

Show more

0

0

5

3

0

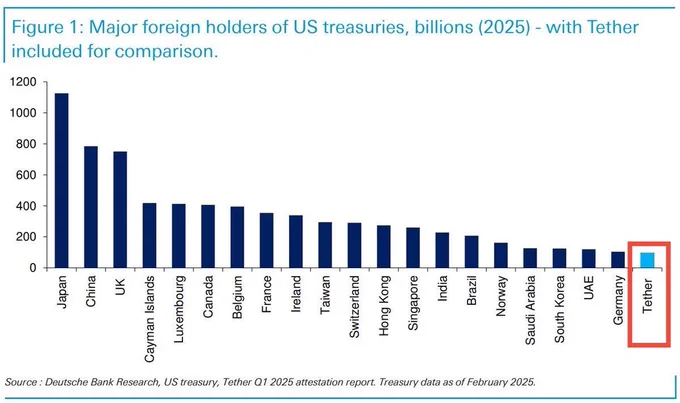

为什么 #RWA# 和美元稳定币,很重要,因为它正在分担美债的压力,#Tether# 已经成为美债前25的持有者!

我们会持续看好 #RWA# 和各类稳定币创新,并加大在这些赛道的投资力度,这是一个很棒的开始!🧐 https://t.co/8jqIgDjE81

Show more

0

0

6

27

4

《RWA、PayFi、DePIN的出现代表Web3行业的发展已经进入了深水区!》

过往几轮周期中,都是在做链上基建和各类机制的创新,比如DeFi,为代币引入了配套的链上金融体系,或者像GameFi、SocialFi等,都是纯链上、纯线上的应用。

但是在这一轮周期中,我们突然发现没有什么新叙事了,唯一出现的就是meme币,链上成了一个大赌场。

这就代表了纯链上机制创新的匮乏,我们行业需要走向链下,不再是一个封闭的金融系统,而是与现实世界融合。

RWA(现实世界资产上链)、PayFi(去中心化支付金融)、DePIN(去中心化硬件)这些与现实世界紧密结合的新叙事应运而生,并为链上引入了全新的资产类型。

1、RWA赛道最值得关注的项目:Pharos Network

蚂蚁链前CEO出来创业做了新公链Pharos,同时还拉来了一帮蚂蚁系的技术开发团队。@pharos_network

也正是这样的团队背景,Pharos与蚂蚁集团建立了独家合作伙伴关系,定位主要是RWA,将实体资产引入链上。

Pharos与蚂蚁的关系类似于Sui/Aptos与Meta之间的关系。

既然国内企业不能做公链,那技术团队独立出来自己做一条公链。

虽然名义上不是蚂蚁自己做的公链,但是实际上又与蚂蚁有千丝万缕的关系,可以称得上是“嫡系”项目了。

Pharos的诞生,是蚂蚁集团按捺不住野心的产物。

也是借助RWA浪潮,做出的一次新的探索。

从香港政策放开,到蚂蚁这样的传统互联网巨头入局,我们可以看到大环境正在发生一些变化。

Pharos对全球Web3生态而言,它是一股新力量,我们就来看下这股新力量会催生出什么样的新东西。

这里必须恭喜一下菠菜老师 @bocaibocai_ 入职Pharos,成为RWA 亚太战略负责人!

菠菜老师对RWA赛道有很深的研究和丰富的从业经验,加盟Pharos可谓是强强联合!

2、PayFi赛道最值得关注的项目:Huma Finance

Web3支付毫无疑问是今年最火的赛道,这里的支付其实是特指稳定币跨境支付。

很多企业已经杀入了这个市场,那我们普通用户怎么喝到汤呢?

此时,一定要关注到稳定币支付赛道的衍生产品PayFi(支付+金融),其龙头是Huma Finance。 @humafinance

Huma Finance不只是PayFi赛道龙头,还是最高质量的RWA!

这是少有的普通用户可以参与的项目。

Huma Finance的创始人本身就是连续创业者,且在支付领域有非常丰富的经验。

Huma Finance的商业模式非常健康,已经形成了自己的稳定收入和现金流。

Huma Finance的创始人明确提出了Huma的相当大的代币份额会直接给到社区。

总的来说,Huma Finance这个项目有很强的团队背景+成熟的商业模式+明确的空投预期=大毛预警!

3、DePIN赛道最值得关注的项目:ICN

ICN是第一个分布式可组合的云服务平台,是DePIN赛道的重要创新,并已在Web2实际业务市场中取得成功。 @ICN_Protocol

为什么ICN与其他DePIN项目不同?

因为它代表了DePIN赛道的全新升级!

ICN = Web3 + AWS:一个拥有稳定收入、客户基础和节点分红的去中心化云平台。

ICN立足于DePIN(去中心化实体基础设施)赛道,其竞争对手不仅包括其他Web3协议,更直接挑战Web2的云计算巨头。

当前的Web3生态系统仍严重依赖Web2云平台:去中心化应用部署在AWS、数据库托管在GCP,甚至节点运行也依赖中心化服务。

ICN的使命不仅是"整合三大功能",更是为Web3打造独立自主的云平台生态。

总结一下

Web3行业的发展并没有停滞,而是在曲折地缓慢发展。

RWA、PayFi、DePIN这些新叙事和以往的叙事都不同,由于要深入到链下的现实世界、深入到具体的实际业务场景,所以复杂度高很多,这就是所谓的“深水区”。

不同国家地区的合规要求都不一样,不同业务的上下游链条非常长,因此Web3项目们如果想要真正实现与现实世界的融合,需要找到自己的生态位,联合上下游做整合的解决方案,这样才能真正跑通整个业务流程。

等待量变积累后的质变。

而对于我们普通用户,怎么才能参与这场浪潮呢?

其实就是抓赛道龙头,深度参与上文提到的三个热门赛道的龙头,从而吃到早期发展红利!

这里再重复一下:

RWA赛道最值得关注的项目:Pharos Network,这是华人力量的RWA公链。

PayFi赛值得关注的项目:Huma Finance,投项目就是投人,其创始人的格局和行业经验都值得信赖!

DePIN赛道最值得关注的项目:ICN,这是Web3世界的AWS,有真实用户数据和收入,正在重构Web3基建!

抓住龙头项目,就是上车呼啸而来的未来趋势!

Show more

0

0

23

52

7

《通俗解读SXT:让智能合约看懂世界,是不是一个好的叙事?》

前段时间 @SpaceandTimeDB 强势登陆了币安现货,推上很多解读仍偏“工程师视角”,对普通用户来说过于复杂。今天我用最通俗和最少的文字,搞清楚三件事:

1)SXT 到底解决了什么问题?

2)它是怎么解决的?

3)它在当前 Web3 生态中到底“值不值得关注”?

下边我们来通俗拆解一下。

~~~~~~~~~

一、为什么说智能合约是“睁眼瞎”?

过去几年智能合约再牛,也有两个致命弱点:

1、只能看到自己那点数据

比如它只能看到这个地址有没有钱、这个合约有没有交互,但它看不到你过去的行为、就算看,调用起来也超级复杂,更别说链下资产、链下信用了。

2、链下数据=盲信预言机

所有来自外部世界的数据,都要通过预言机(如 Chainlink)“喂”进来。但数据真不真实、有没有篡改?合约本身是验证不了的,全靠信。

结果就是:智能合约的执行,越来越智能,但可信不可信本身就成了问题。

~~~~~~~~~

二、SXT 到底干嘛的?代币有什么用?

SXT 的终极使命就是:让智能合约“看得见、看得懂、还能验证”。用一句话总结 SXT 做的事:让合约直接读数据库,并能验证数据没作假。

1、技术逻辑的通俗解读

实现这一切的核心机制叫“Proof of SQL”,你可以理解成相当于是给链上合约装了个“ZK认证的数据库。具体实现

1)链下节点跑SQL查询

2)生成 ZK 零知识证明:证明结果是对的、没瞎编

3)智能合约验证这份证明,直接使用结果,而不需要自己跑一遍数据

换句话说,它让合约可以用一种“我不信你,但我能验证你说的是对的”方式来接收外部数据。最重要的是,这个查询过程,在SXT的技术加持下,压缩到亚秒级,不仅快,而且安全。

此外,随之而来的问题是,谁来保证这些SQL数据到底是不是随便写的。于是,项目方搞了一个验证者网络。

跟大多数验证者网络一样,验证者从链上/链下同步数据(ETH、Polygon、BTC、CEX API等,通过通过拜占庭容错协议达成共识,以及需要质押SXT代币,乱签名会被惩罚。以此确保确保数据可信且复用。

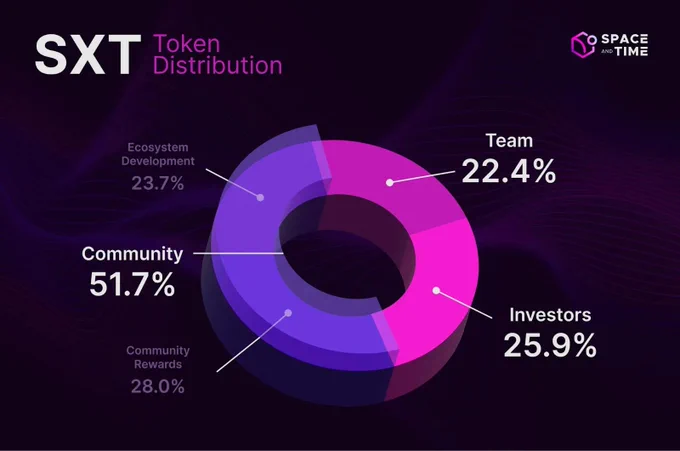

2、经济模型解读

项目代币中,社区分配了51.7%份额,非常大头。看得出来项目方代币分配这块还是比较舍得向社区倾斜。除此外,简而言之,代币SXT有两个核心价值。

一方面作为验证者网络的安全保障,如前文,验证者必须质押 SXT,否则不能参与签名验证;作弊就会被惩罚。

另一方面是作为生态驱动的代币,开发者发布高质量数据可以赚SXT、查询者也必须使用SXT以及网络费用。

通过经济模型+技术成功实现了,把Web3的数据变成了商品,有供给、有需求、有验证、有支付。

~~~~~~~~~

三、这件事在当前阶段有何意义?

我们现在正处在一个很尴尬的阶段:链上越来越复杂,财富效应越来越好,但大家越来越不敢信。

DeFi 不知道你是真用户还是刷号;RWA 想上链,但链下的数据谁来验证没人说得清;

AI代理跑进来了,但链上怎么知道它是不是在瞎编?

说白了,合约根本“看不见”,更别提“信得过”。

SXT 就是在解决这个最核心的问题—让合约不仅能看数据、还能验证真伪,真正建立起“链上可信”的新机制。

~~~~~~~~~

四、总结

目前,肉眼可见,至少AI、RWA这些热潮很大概率是下一轮主要热点,AI 需要用数据做判断,但不可信,没法验证;RWA开始卷了,链下资产、合规、真实世界要上链,怎么证明它们是真的?

这就是SXT在叙事上的最大价值,它把这件事做成了一层协议,而不是一个应用或插件。让“数据可信+自动验证”成为可能,让 DeFi、RWA、AI 都能用上可信数据,直接做出更复杂、更精准的响应。甚至你可以说,这就是一整套链上版的“审计系统”。

需求广泛、叙事能打—这才是能够上币安以及受到持续关注的底层原因。

特别申明:以上分析仅基于公开资料的基本面投研分析,非投资建议,DYOR!

Show more

0

0

10

9

1

币安 @binancezh HODLer空投上线Stakestone @Stake_Stone ( $STO )

Stakestone是一个去中心化的全链流动性基础设施协议,旨在改变区块链生态系统中流动性的获取、分配和利用方式

1️⃣关于HODLer空投

币安HODLer空投根据用户的BNB持仓量进行历史快照,并为BNB持有者奖励代币空投。

通过使用BNB申购保本赚币(定期和/或活期)产品,用户将自动有资格获得HODLer空投(以及Launchpool和Megadrop奖励)。

通过使用BNB申购链上赚币产品,用户将自动有资格获得HODLer空投以及Launchpool奖励。

更多详情:https://t.co/N0OE6cUEK1

还没注册币安的朋友可以使用我的链接注册,手续费打八折:https://t.co/EF5zucZUpX

2️⃣Stakestone项目介绍:

StakeStone 是一个去中心化的全链流动性基础设施协议,成立于2023年,专注于优化区块链网络中的收益生成和流动性分配。核心目标是通过其创新的流动性再质押代币(LRT)模型,解决链上流动性碎片化、用户体验复杂及机会成本等问题。

StakeStone 支持以太坊、比特币等主流资产的流动性优化,覆盖20+区块链网络和100+协议,已成为全链流动性领域的领先项目之一

3️⃣融资情况:

StakeStone 已累计融资超2200万美元,投资方包括 Binance Labs(两次投资)、Polychain Capital、Hashkey Capital、OKX Ventures 和 Animoca Ventures 等顶级加密基金,显示出市场对其潜力的认可。

4️⃣总锁仓价值(TVL):

截至2025年初,TVL 超过4.7亿美元,近期在 Berachain Vault 上达到5亿美元,反映出强劲的生态增长。

5️⃣核心功能与产品:

StakeStone 的核心在于通过其流动性基础设施提供“流动性+最大化收益”的解决方案,具体产品包括:

STONE:一种基于以太坊的液态再质押代币(LRT),类似于 Swell 的 rswETH 或 https://t.co/afu8jjnrZt 的 weETH。用户可通过质押 ETH 获得 STONE,享受 staking 收益,同时保持资产流动性。STONE 支持多链交易,通过“PMM 借贷池”技术实现跨链退出流动性,降低价格影响。

SBTC:一种代币化的比特币,旨在提升比特币在多链环境中的流动性,解决比特币的碎片化问题。

STONEBTC:一种收益型比特币衍生品,通过 DeFi、CeDeFi 和现实世界资产(RWA)策略为比特币持有者提供可持续收益,同时保持流动性。当前由 Symbiotic Finance 提供收益支持。

LiquidityPad:一个全链流动性平台,帮助区块链生态和协议推出定制化的流动性筹资策略,利用以太坊的深度流动性优化资本分配。

https://t.co/i7pFXF24ss:允许用户使用 STONE 代币支付多链网络的交易费用,显著提升链上用户体验。

Vaults:用户可将 STONE 存入特定池,获得代表池内头寸的流动代币,参与 DeFi 策略、奖励、积分和空投活动。

StakeStone 的架构模块化,支持主流质押池并为未来的再质押功能做好准备。其独特之处在于无需锁定期,用户可在任意链上随时提取资金,极大提升了灵活性。

6️⃣代币经济学:

StakeStone 的原生代币为 STO,总供应量为10亿枚,代币分配如下:

社区:17.87%

生态系统:4%

团队:15%

基金会:18.65%

空投与未来激励:7.85%

营销:9.13%

流动性:6%

投资者:21.5%

代币功能:

治理:STO 持有者可参与平台治理,锁定为 veSTO(投票锁定的 STONE)可获得更强的治理权和奖励。

收益激励:通过质押或锁定 STO,用户可获得额外的收益分配。

跨链支付:STO 可用于 https://t.co/i7pFXF24ss,支付多链交易费用。

7️⃣项目总结:

Stakestone是一个去中心化的全链(Omnichain)流动性基础设施协议,旨在改变区块链生态系统中流动性的获取、分配和利用方式

在币安上市时的流通供应量:225,333,333 STO(占代币最大供应量的 22.53% )

HODLer空投通过回溯的形式奖励用户,提供更为简单的额外赚币方法。

使用BNB申购保本赚币产品或链上赚币产品,用户即可自动获得代币奖励。

Show more

0

0

3

2

1

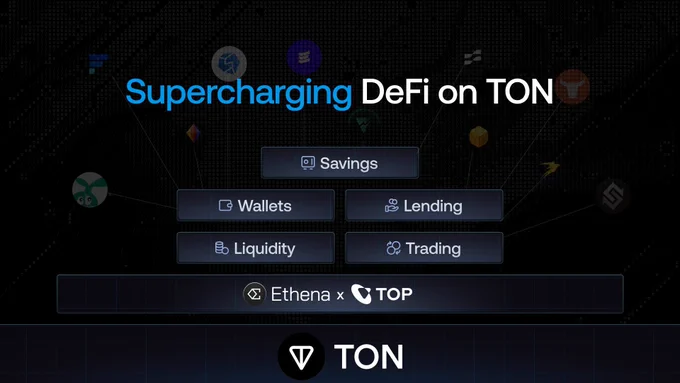

我们多次在推文和Space强调,美元稳定币是美元霸权的延伸,这是一个 #Web3# 刚性需求,也是未来 #RWA# 落地和发展的重要基础设施。

这次 #Ethena# 与 #Telegram#/#Ton# 的深度集成可以说是迄今最具战略意义的发布,相当于USDe正式进入数亿用户级别的主流应用场景,简单理解,这个设计类似于我们支付宝的余额宝,可全方位为用户提供储蓄和金融体验,这对于那些高通胀国家简直是福音。

借助 Telegram 超过8亿月活用户和其天然的社交网络传播力,以及其在亚洲、非洲和拉丁美洲等新兴市场的渗透。#Ethena# 打造了一个低门槛、原生可用的美元储蓄通道。通过与 TON Space、#Tonkeeper# 等非托管钱包,以及 Telegram 内置钱包的整合,用户可轻松质押 USDe 获取 sUSDe 和 tsUSDe 奖励,其中 tsUSDe 用户可获得额外10%年化收益。

另外 #Ethena# 也将为 #TON# 上的 DeFi 生态提供美元流动性基础,赋能交易、借贷和衍生品发展。随着集成推进,#Ethena# 有潜力成为新兴市场的主流稳定币储蓄工具,推动 #DeFi# 向 #RWA# 服务演进。

目前全球还有13亿成年人没有银行账户,占比24%。这一人群无法访问传统银行服务,依赖现金经济,面临储蓄、汇款和信贷等方面的巨大障碍。此次 #Ethena# + #Telegram#/#Ton# 重大的合作,能够原生提供“数字美元储蓄”功能,具有极大的现实意义和市场潜力,通过 Telegram/TON 的社交裂变特性,这种 adoption 很可能呈指数式增长,潜力巨大,值得长期关注🧐

Show more

Introducing the product for a billion people:

Today we announce our partnership with @ton_blockchain to power finance's most powerful use case:

To send, save and pay with a globally accessible dollar

Internet money, now available for @Telegram's billion users

Details below: https://t.co/oFjUvVX1CN

Show more

0

0

0

3

0

目前已发布且跟RWA概念相关的项目:

①优先级最高: $ONDO $INJ $PLUME $POLYX

$ONDO 可以称之为传统金融赛道的龙头,是一个去中心化的金融平台,背靠贝莱德等传统金融机构,最近生态合作也比较频繁,且合规进度领先于其他项目,很有可能成为RWA的龙头。

目前 $ONDO 市值44亿,已解锁48.69%,下次解锁在2026-1-18 解锁百分17.1%。

$INJ 是一个专为去中心化金融设计的 Layer-1 区块链,近期在 RWA 相关项目的社交活动中名列前茅。它的DeFi 基础设施与 RWA 项目相辅相成!

目前 $INJ 市值9.8亿,已全部解锁!

$PLUME 大家应该更熟悉了,专注于房地产和私募股权投资,通俗点说就是房地产+私募股权黑马!不过我觉得现在有点太早期,有一定风险,不过性价比是最高的。加上灰度将其列入观察名单,说明有机构感兴趣!

目前 $PLUME 市值3.83亿,如果将 $PLUME 跟 $ONDO 对比的话,还有很大的潜力,因为这两个都是被灰度列入观察名单的!

$POLYX 被认为是 RWA 金融领域的五大平台之一,也是专门为 RWA 代币而构建的机构级许可区块链。最突出的点就是合规,且有KYC要求。

目前市值1.45亿,不过它采用的是通涨制,最大年通胀率为 14%,也就是说每年最多有1.4亿的Polyx币新增

②二级有代表性的代币:

$VET 宝马、沃尔玛中国等大公司合作,用于供应链跟踪,完美展示了区块链+制造业应用。 不过对金融 RWA 的关注较少,翻了一下最近的动态,生态也没什么大的发展!

③负面教材:

$OM 提到这个币,我真不是不知道该高兴还是伤心。

首先 $OM 的代币经济就有问题,年增10%导致持续的抛压。而且没有强大的机构当靠山,与其他RWA代币相比,不占据任何优势!

综上所述,如果RWA赛道的风吹过来的话,我个人更倾向选择 $ONDO 和 $PLUME ,主要看中他俩的长期发展!

后面会在整理未发币的RWA项目,主要找那种还存在空投机会的RWA项目!

最后祝大家五一劳动节假期快乐,我是牛马没有节假日,全年无休,每日25H在线!

Show more

0

0

32

57

8

开盘怒拉14x,到底是哪路英雄?

今天跟大家推个数藏平台@NCollector_Art,没看错,就是一个数藏平台,不过他跟村内卖图片的玩法不一样。咱们来看下👇

▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░▓▒░

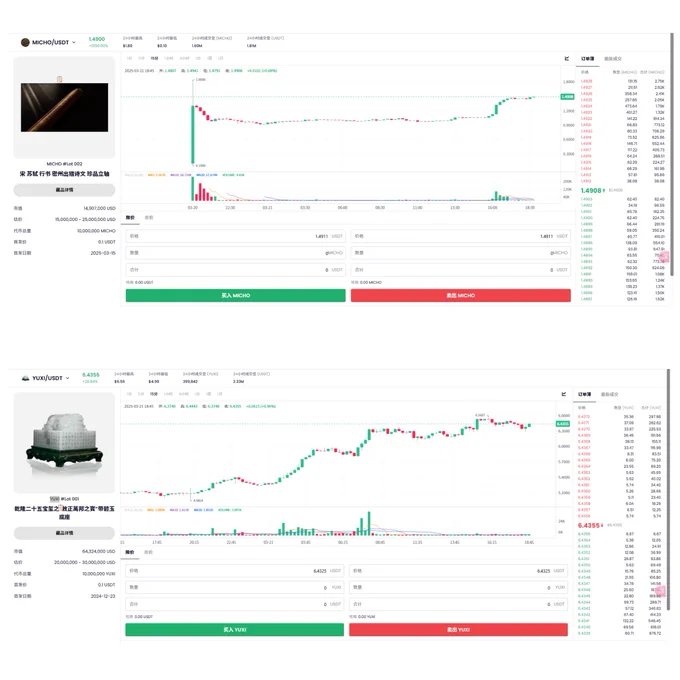

一,项目简介

NCollector是一个专注于将实物艺术品(Real-World Assets, RWA)代币化的区块链项目,主要致力于将古董、艺术品等实体资产转化为数字代币,让用户可以通过购买代币获得这些资产的部分所有权或相关权益。这种模式结合了区块链技术和传统收藏市场,属于近年来在 Web3 领域逐渐兴起的 RWA(实物资产代币化)赛道。

二,团队/背景

目前没有明确的资料能查询项目团队以及融资级别,但是听说,NCollector的创始人可能是“苏富比级别的大佬”,项目宣称融资金额达到“数千万美元”。其拥有丰富的艺术品拍卖或收藏行业经验。苏富比(Sotheby's)是一家全球知名的拍卖行,如果属实,这意味着创始人有深厚的传统艺术市场背景。

三,项目特色玩法

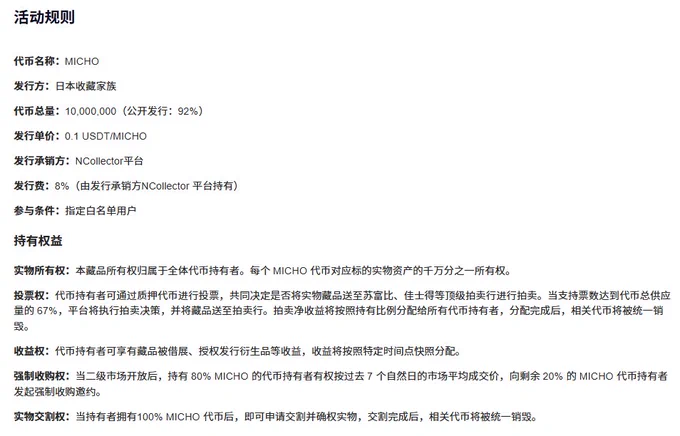

1)代币化 RWA 结构玩法

NCollector是运用了代币化 RWA 结构玩法(Tokenized RWA Structure),换句话说就是:一个收藏品可能被代币化为 1,000 个token,每个token代表该房产 0.1% 的所有权。

2)使用代币作为抵押进行借贷

1.借贷 :使用您的代币化资产作为贷款抵押品。或者,您可以借出您的资产来赚取利息,类似于传统金融市场。

2.DeFi 整合 :我们通过整合现实世界资产、降低波动性和增强稳定性来加强去中心化金融 (DeFi) 平台。

3)赚取被动收入

代币化艺术品的版税 :拥有代币化艺术品可让您在转售代币化股份时获得版税或利润。

4)交易代币

代币可以在基于区块链的交易所进行交易,为您提供轻松买卖资产。

四,近期活动

2025-03-10

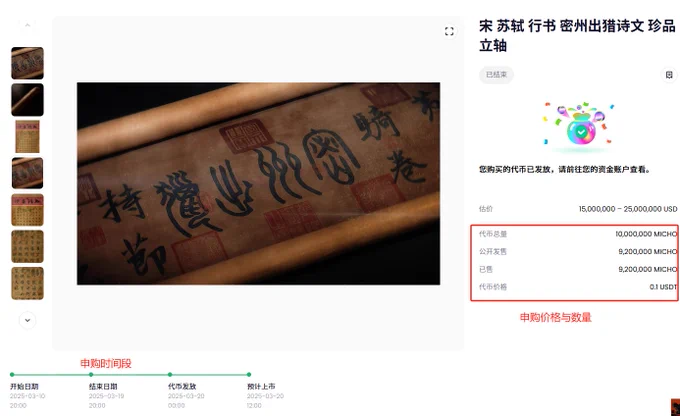

开始发行二期数字藏品《宋 苏轼 行书 密州出猎诗文 珍品立轴》

代币:$MICHO

已经上市,0.1U的申购价格现在1.4814U,涨幅1481.4%

反观一期藏品《乾隆二十五宝玺之“敕正萬邦之寳”带碧玉底座》

代币:$YUXI

已经上市,0.1U的申购价格现在6.4295U,涨幅6429.5%

五,潜在机会

朋友们可以多关注一下NCollector官推@NCollector_Art 看是否有获得申购白名单的渠道,有活动就去参与一下,毕竟看这涨幅短期利好。

温馨提示:二级市场有风险,投资需谨慎

附:

🔗官网信息:

官方网站:https://t.co/4MDQD4O1iD

电报群:https://t.co/D4S3zxjrUb

Show more

0

0

28

28

15

🧐 稳定币立法是加密世界的新水闸|法案临近落地,合法美元将灌溉整个链上金融池塘:

Genius法案打开了Crypto下一个10年的想象力:BTC是鱼,ETH是管道,哪个赛道会是大赢家?

美国参议院 GENIUS 稳定币法案,是最近最值得关注的一个话题:

今天价格上涨其中的一个重要原因应该也在于GENIUS 稳定币法案在经历僵局后,通过了美国参议院重要的程序性障碍 (金十数据APP);

虽然目前只是取得了阶段性胜利,但是大家共识在于稳定币法案的通过是时间问题。

投资是预期的下注,所以我们应该来看下:

如果最终通过,对整个加密市场可能带来的影响,以及对 $BTC 和 $ETH 的利好分析以及会利好哪些赛道:

1️⃣稳定币立法的总体利好:

GENIUS 稳定币法案核心内容在于制定了稳定币发行许可制度,包括:信息披露与审计、消费者保护与破产优先权以及对大型科技公司的限制;

这意味着稳定币的法律身份将被“正式承认”,它不再是灰色地带中的“影子美元”,而是具有明确合规属性的金融工具。

1.监管清晰化,释放机构入场信号:

明确稳定币的发行、储备、审计等规则,有助于 合规机构参与,尤其是传统金融机构(银行、基金)可以在合规框架下持有/使用稳定币。

法案稳定了市场对“稳定币是否违法”的不确定性,降低政策风险。

2.推动美元数字化、加密支付普及:

合规的美元稳定币将成为全球美元数字化的重要一环,进一步推动 USDC/USDT 等主流稳定币的采用率。

Web3 支付、DeFi、游戏、跨境支付场景将受益。

在这种情况下,传统银行都有可能发稳定币 = 链上美元将不再只由Tether、Circle主导,JP Morgan、Citi、甚至美联储都有可能发。而美元的“链上版本”合法化,增强整个加密金融市场基础设施。

USDT/USDC 的龙头地位或被挑战,但整体市场蛋糕变大,推动链上交易量、活跃度上升;

2️⃣对比特币 vs 以太坊:谁更受益?

📈 比特币(BTC):

间接受益者:比特币并非稳定币发行平台,但作为“数字黄金”,在稳定币合法化后,其“合规+避险资产”身份将更清晰。

若法案带来新一轮机构入场,BTC 仍是首选敞口,特别是传统资金。

总结:BTC 因为其“非主权、抗审查”的定位,具有更方便的入场券,其他方面没太大影响,政策利好边际较小,但是牛市趋势可能强化。

💥 以太坊(ETH):

直接受益者:以太坊是稳定币发行的主战场(USDC、USDT、DAI、FRAX 大多运行在以太坊和其 L2 上)。

法案通过后,稳定币交易、DeFi 借贷、跨链桥、链上支付等活动 会爆发式增长,而这直接提升以太坊的网络使用率与手续费收入。

ETH 作为“油费资产”与“质押资产”,价值支撑更强。

🔎 总结:ETH 是本轮利好的最大受益者之一,类似于“卖铲子的赢家”。

结束语——

目前,GENIUS法案已通过参议院的关键程序性投票,预计将在未来几天内进行最终表决。

BTC 可以作为避险资产,而 ETH 是流通基础设施,可以说是一个双赢的状态;

很喜欢 @zkwifsats 的这句:

“稳定币大水漫灌,水涨船高,进一步利好主流币种,大饼首当其冲。”

和我的理解比较接近:这是一个合法货币灌溉整个加密池塘 的开始,而 BTC 是池塘里最大那条鱼,ETH 是水流系统的管道和闸门。

除了比特币和以太坊,你问我最大的利好赛道,那我认为是 RWA ;

BTC 是这池水里最大那条鱼,ETH 是灌溉的水管。

真正值得下注的,是所有水流动起来之后的“新金融地貌”——尤其是 RWA!

Show more

0

0

22

110

39