Search results for 大产品小细节

People

Not Found

Tweets including 大产品小细节

#大产品小细节# 5月20日520谐音「我爱你」,对于情侣来说,这是一个表达爱意的时刻, 百度地图在导航界面将原本简单的红绿灯倒计时,设计成了一个充满爱意的爱心形状。这个细节的加入,不仅让原本枯燥的交通信息变得有趣,还增添了一份浪漫的氛围。https://t.co/ACBgKGJjaX https://t.co/ygCV04EpUo

Show more

0

0

0

0

0

微信新功能让我找到了当特工的感觉!

用微信新增的输入框语音转文字按钮,只连说两次「over」,系统会自动停止录音并触发发送动作。整个流程无需手动点击发送键,就像警匪片里用对讲机,又酷又方便。 https://t.co/9Fr1BNxJIf

我们看到越来越多的产品开始尝试理解用户的意图

#大产品小细节# https://t.co/jbOHbNiQoW

Show more

0

0

0

0

0

你是不是经常在电脑、手机和平板之间来回切换?一边写文档一边翻找手机里的图片素材,微信文件助手传来传去,最后连自己都搞不清哪个版本是最新的?——这种操作不仅耗时,还容易打断工作节奏。 华为鸿蒙5带来的「手眼同行」功能,直接把科幻片场景搬进办公室。#大产品小细节# https://t.co/gC0kqLbkQt

Show more

0

0

1

1

0

新的游戏来啦!

此前在Ton链上月活超3万名用户,游戏团队成员曾参与制作《阴阳师》《炼金术士系列》等热门IP,由Spartan Group和Merit Circle领投,Galaxy Interactive、Animoca Brands参投的二次元风格开放世界RPG游戏-@PlayAriaGame

⭐️亮点:

1⃣产品之前上线在Ton生态上,跑过闭环,数据还是不错的:

在TON生态上的电报小程序游戏平台已经吸引了超过30000人的每月用户参与

2⃣买断制,NFT参与资格,后续游戏排行榜只靠技巧和运气不需要继续氪金,通过排名瓜分TGE时的Token

3⃣游戏制作精美,剧本由操刀了《阴阳师》剧本的下村健老师负责。音乐由来自《炼金术士系列》的阿知波大辅、柳川和树以及矢野达也。角色由新锐插画师maki担纲设计

游戏介绍

Aria是一款二次元风格开放世界RPG游戏,玩家可以在开放世界环境中自由探索,体验史诗般的故事线和华丽的战斗。Inutan Studios作为Aria的开发商,曾获得包括腾讯、网易和 Riot Games 等知名游戏公司的投资。核心研发团队主打的就是二次元风格手游,从演示视频可以看到游戏质量还是相当上乘的。

Aria的独特之处在于它主打买断制,无后续消费。购买NFT之后,在官网登记注册获得账号,下载到手机里登录就可以免费开始游玩。每个NFT每日可以获得30抽的等值钻石发放,玩家可以自行选择不同的抽卡池进行卡牌的抽取提升游戏内的战力和推关。玩家收集的卡牌将会根据稀有度在官网排名。游戏内也会开启赛季制的公会战,通过对于世界boss的伤害也会有排行榜。TGE的空投的token将会在每个排行榜中按照排名进行投放。

融资情况

Aria于2024年5月底完成了种子轮融资,本轮融资由Folius Ventures、Spartan Group和Merit Circle领投,Galaxy Interactive、Animoca Brands、Formless Capital、Big Brain Holdings、Selini Capital、Bitscale Capital、LiquidX、32-Bit Ventures等机构,以及Miles Deutscher等天使投资人参投。

如何参与

创世NFT:Aria Genesis NFT即将在BSC上发售,具体Mint细节和形式可以持续关注官推动态。

这里要小插播一下哦,跟团队要了白名单抽奖福利,在这条推特下留言优质评论的小伙伴们优先内幕!!!

Aria在TON生态上的电报小程序游戏平台已经吸引了超过30000人的每月用户参与。玩家可以通过游玩平台上的TG小游戏和参与限时活动获得排名获取NFT奖励。TON链上目前共生成了9800+的记忆结晶NFT,计划总量为10000个,其中1600个为SSR稀有度,8400个为SR稀有度。目前三期Top Card活动和Compass活动都已经结束,Aria即将进入到主线游戏发布的新阶段。

总的来说Aria是一款质地不错的链游,路线规划上先用TON生态电报小游戏拓展生态,稳扎稳打地获得了相当一部分忠实用户,为之后的主线游戏发布打下了坚实的基础,相信会有很不错的表现。感兴趣的小伙伴们可以关注一下NFT发售。

Show more

0

0

1

1

0

写点干货:我经常在群里聊一些一级投资和做项目的基础逻辑。今天群友问到了显示费率的产品,然后聊到了coingalss和KINGFISHER这类的产品。进而衍生出了一个问题:

币圈技术类产品的创业

自2017至今我至少给50个以上的技术项目做过内测,30个以上我就不记了,但肯定有50。大多数是技术人员创业。常常是某技术人员:“觉得xxx是个痛点,就出来做了。”

大多数产品嘛,都不错。也有一些让我觉得惊为天人的。

比如有个在arb上做链上挂单交易的全链上交易所,叫jojo。这个我印象特别深,因为我也喜欢jojo的奇妙冒险,因为我反馈多,老板当时硬多给我塞了几百刀。

他们的产品非常棒。当时给我震撼了一下。但我问了他们一个永远会问的问题: “哥们,那你的营销怎么办呢?你的运营总监找的谁?你这可是个平台,重营销的活儿。”

然后我接了一个夺命问题:

“你为什么用arb这条链呢???”

老板是个技术派,回答的是:“ARB的技术很丝滑,能实现我们的产品形态。”

我其实真的挺喜欢那项目的。但大家瞅一眼ETH和ARB,就知道后续的故事了。也不知道这个老板后面去干啥了,真挺可惜的。

我说这个想表达的是:

1,如果你是一个技术达人,没错,币圈是对技术人员最友好的圈子之一,但大多数技术人员真的远离市场,如果你们有天才的想法,请提前认真观察用户诉求,并找VC确定投资层决策层的角度,和我这种执行层的落地实操派商量执行的问题。

不同的层级,看事情的角度是不同的。一个好的点子一定能经过多层级的认证。

但请注意!一个究极天才的点子,能改变市场引起革命的那种点子,也一定是除了你以外,大多数人都不理解的。

做项目,做投资,很好玩吧!

2,请尽早在项目里安排运营总监。不要找那种什么传统领域XX大公司出身但毫无币圈战绩的。越牛的运营总监越早加入项目,越能让你拿到融资,也越能助力你的项目更好成长。

没错,我很长一段时间都负责和项目的运营总监聊他们负责的项目。叙事决定项目层级,技术决定项目上限,而运营决定项目死活。

一个好的运营总监,是项目多个环节的润滑剂,帮助项目全力运作的同时,还能从VC那边高效调动资源。对于VC而言,一个好的运营总监,确保了这个项目不会暴死,这就意味着有退出的保障。

这点是投资的经验之谈,也是做项目的经验之谈。

3,币圈发展到现在,很多技术项目其实也在拼成熟团队了。很多优质项目的团队是长期磨合过的,做的比较好的比如派网的团队,AVE的团队,他们的老板都是独当一面的定海神针,对币圈产品有独到的理解。迅速嗅到商机的同时,也能迅速执行力拉满,让成熟团队落地。

这里其实可以拿AVE这个优秀团队举例说一些容易被忽视的项目细节,但篇幅过长,我们之后再讲。

4,很多新人的技术项目,哪怕不偏离市场,也存在盈利模式不稳定,甚至是“抽象”的困境,这导致投资人的退出路径模糊。

5,技术派项目而言我个人喜欢且愿意投:

A:路线特别骚,极其小众的项目。这样的项目要么早死,要么成为市场爆点,让我盈亏比极高。

B:老板是技术派,但是非常懂运营,至少要懂怎么找一个靠谱的运营去执行。注意此条,如果创始人是技术派加运营总监的合伙人形式,反而不在此列里。

C:创始人是年轻有为的人,拥有我之前文章中讲的“结构外生长力”。这样的人在币圈集中出现在海龟中和草莽里。但草莽里的年轻人缺乏头部资源和路径错误,海龟中的人容易眼高手低贪图享乐和无用社交。

投资就是投人,绝不是一句空话。技术派的人如果有结构外生长力,几乎必定在未来取得大结果。

我永远尊敬做技术的人,有时候做项目,宁可最后自己少赚点也绝不亏待了做技术的。

我是做运营和市值的,我注定很难改变世界。改变世界的寄点,最终都是技术天才们的灵光乍现。

最后。我找了半小时,终于翻到了这个视频。让我们把时间的指针拨回1960年,

请欣赏,在世界最美最年轻的时候,完全由技术驱动,无论是游戏、教育、计算机领域,都绕不过的传奇系统:柏拉图!

“我想柏拉图系统被赋予这个名字,,或许也表达着作者对古希腊的柏拉图学园理念的一种向往。

学徒们在柏拉图学院完全公共开放的园地里自由漫步,他们学习、交流、辩论,而哲学家柏拉图常常只是在一旁笑看着求知若渴的年轻人,鼓励他们的探索,给予他们评价和指导。

柏拉图系统也确实在某种意义上达到了这个目的,由其中的自由生态衍生出的互联网产品形态、电子游戏玩法及极客文化,更是成为了80年代后硅谷软件企业崛起乃至最终改变世界的原动力。”

祝所有币圈的技术人员们,走在正道上,成为下一个V神,创造下一个柏拉图。

Show more

0

0

61

134

53

🤣刚在网上看到了一个博主的分类 @KaitoAI 平台项目分级!在我看来不一定都是正确的,对于市场各类项目还是依附于项目本身是否有造血能力,和未来tge给到市场的预期。下面集合了很多项目上线,同时也给平台yapper们增加了一系列的空投预期。

可以选择自己喜欢的赛道去专项跟踪那么几个,全部想吃到肉是比较困难的。(随缘玩就行,别给自己那么大压力,更别想着做几个项目就能自由,也许辛苦很久都不如别人冲一个土狗的利润多🤣)

另外也看到市场上有很多博主对@KaitoAI进行反对的声音🧐,怎么说呢:我感觉看到只有外在的一些信息,内部的信息有些博主是没有看到的,有的人在卷积分或者说是一些项目活动给出的奖励!

⚠️⚠️BUT有的人已经借助@KaitoAI 平台与各类项目建立了深度合作

1⃣️有可能是谈到了大额的 $usdt

2⃣️有可能定向的额度分配

3⃣️有可能直接进入了团队工作,混成了大使,顾问,bd,mod等等

🈲❌⛔️但是相信很多人谁也不会大范围的去说这件事情,毕竟只有小部分群体才有到这样的待遇!!

老查也收到几个项目的深度合作,有大额usdt也有大的额度,哈哈明牌不装了,接了项目也不影响我去卷yap!!

满手e的人眼下做的每件事情都是为了有更多的eth,e卫兵时刻在奋斗,未来也许不拼价格,但是可以拼数量!

之前就有说过,很多项目都在将去中心化流量归集中心化流量体在集中扩散到各类web3项目,将web3人群定位精准,vc+项目+博主+名流, @Punk9277 他做到了永不停止的流量体集中分裂!相信大家也都是来web3来努力挖金的,可以用平台来做更深度的事情,也不一定就是卷积分混那么三瓜二枣,想要获取更多机会和利润还是得靠自己的修行。

眼下很多产品也在不停的借鉴,最近玩信誉价值的社交 @ethos_network 项目其实也在做这样的事情,本质是一样的去中心转中心化流量体,后续估计也会围绕着博主,项目方,vc等等web3个体来做流量体归集!

好了下面就是kaito的很多项目,自己挑自己喜欢喜欢玩!

@SuccinctLabs

Succinct Labs 专注于零知识证明(ZK)技术,旨在简化高级加密技术在区块链应用中的使用。他们的开源工具 SP1 使开发者能够使用熟悉的编程语言构建应用,同时自动处理加密细节。

@MagicNewton

Magic Newton 是由 Magic Labs 推出的平台,旨在通过自动化加密操作,实现用户的财务自由。用户可以设置 Newton 执行他们选择的策略,实现全天候的自动化操作。 魔法牛顿

@infinex_app

Infinex 是一个多链加密应用,支持在 12 个 EVM 和 Solana 网络上存储、交换、发送和接收数千种代币。它提供了一个无需交易签名、助记词或担心 Gas 费用的用户友好界面。

@Calderaxyz

Caldera 是一个由高性能以太坊 Rollup 组成的网络,统一于 Metalayer。它允许开发者启动高性能、可定制的特定应用 Rollup,提供快速、低延迟的交易体验。

@hyperbolic_labs

Hyperbolic Labs 正在构建一个开放访问的 AI 开发平台,通过聚合闲置的计算资源,使 AI 模型的训练和托管变得简单。他们与 NYU、斯坦福大学、康奈尔大学等顶级机构合作,提供经济实惠的 AI 计算服务。 HyperbolicHyperbolic

@MitosisOrg

Mitosis 是一个可编程流动性网络,通过将流动性头寸代币化,确保其在 Mitosis 生态系统中的无缝集成。它是一个生态系统拥有的流动性(EOL)Layer1 区块链,促进新创建的模块化区块链捕获 TVL 并吸引用户。

@0G_labs

0G Labs 是第一个去中心化的 AI 操作系统,提供无限可扩展性和高性能,支持 AI 应用的开发。其模块化架构将数据存储与数据发布分离,实现每秒 50GB 的数据吞吐量,远超竞争对手。

@monad_xyz

Monad 是一个高性能、完全兼容 EVM 的 Layer1 区块链,提供每秒 10,000 笔交易、1 秒区块时间和单槽最终性。它通过并行执行和低硬件要求,实现极高的可扩展性和用户体验。

@defidotapp

DefiDot 是世界上第一个去中心化的超级应用,结合了 CeFi 和 DeFi 的优势,提供简单易用的界面,适合所有用户使用。

@union_build

Union 是一个模块化的零知识互操作性层,旨在连接不同的区块链生态系统,促进以太坊和 Cosmos 之间的通信。他们最近完成了由 Gumi Cryptos Capital 和 Longhash Ventures 领投的 1200 万美元 A 轮融资。

@humafinance

Huma Finance 是一个跨境支付融资平台,允许企业和平台将未来应收的现金流通过 Huma 进行贴现融资,实现即时结算,消除延迟和资本锁定。

@megaeth_labs

MegaETH 是第一个实时区块链,利用极端的节点专业化,消除区块 Gas 限制,为开发者解锁连续计算能力,支持每秒超过 100,000 笔交易。

@Lombard_Finance

Lombard Finance 提供比特币的流动质押服务,允许用户将 BTC 质押以铸造流动质押代币 LBTC,并自动存入 Lombard 的 DeFi 金库,当前年收益率为 3%。

@EclipseFND

Eclipse 是一个以太坊 SVM Layer2,结合了以太坊的安全性和 Solana 的高性能,提供每秒超过 8,600 笔交易的执行环境,适合构建高性能的去中心化应用。

@multiplifi

Multipli 是一个跨链安全收益农业平台,提供高达 35% 的年化收益率,支持 BTC、ETH、USDT、USDC 等多种资产的可持续收益。

@FogoChain

FogoChain 是一个专注于高性能和可扩展性的区块链平台,旨在支持下一代去中心化应用的开发。

@Somnia_Network

Somnia Network 是一个去中心化的社交网络平台,结合了区块链技术和社交媒体的优势,提供用户隐私保护和数据所有权。

@sophon

Sophon 是一个去中心化的知识共享平台,利用区块链技术实现内容创作者的激励和内容的不可篡改性。

@soon_svm

Soon SVM 是一个基于 Solana 虚拟机的区块链平台,提供高性能和低延迟的交易体验,适合构建高频交易应用。

@skate_chain

Skate Chain 是一个专注于游戏和娱乐应用的区块链平台,提供快速、低成本的交易解决方案。

@thriveprotocol

Thrive Protocol 是一个去中心化的广告和内容分发平台,旨在通过区块链技术改善数字广告生态系统。

@TheoriqAI

Theoriq AI 是一个结合人工智能和区块链技术的平台,提供智能合约审计和安全分析服务。

@symphonyio

Symphony IO 是一个去中心化的音乐平台,利用区块链技术实现音乐版权保护和艺术家激励。

@tradeparadex

TradeParadex 是一个去中心化的交易平台,提供多种加密资产的交易和投资工具。

Show more

0

0

45

37

0

Infini vs OKX:Web3支付赛道的差异化定位与潜在冲击

引言:PayFi 崛起与两种路线

看这么多人在讲PayFi,却没有任何一个人真正讲到点子上

Web3支付(PayFi)正在成为新热潮。Solana 基金会主席 @calilyliu 提出的 “PayFi” 概念已成行业热点,预示整个 Web3 正转向链下真实消费场景。

简单来说,PayFi 主打让加密货币在日常生活中「能赚能花」,不仅局限于交易投机。

本文聚焦两股不同力量在该赛道的探索:新锐初创 @0xinfini 和头部生态 @okxchinese 。前者被誉为“Web3余额宝”,以 “U卡+余额宝” 的产品策略,外加 @Christianeth 李爹 和 @0xsexybanana 郡主 两位大佬的鬼才营销快速出圈;后者今天正式推出产品,但凭借自身 Web3钱包生态 和 交易所体量,被视作有望打造“链上支付宝”的巨头选手。两者截然不同的定位与策略,将从不同层面冲击加密支付(PayFi)赛道。

Infini:“钱包里的余额宝+消费卡”创新

Infini 定位为下一代稳定币数字银行,瞄准支付+理财的 PayFi 场景。

简单来说,Infini 想做的就是让用户一边存加密资产赚利息,一边随时用于消费。据其官网介绍,Infini 面向大众提供加密支付方式:用户通过 Infini 可即时使用加密货币付款,同时每天获取利息收益;且没有月费、年费等传统银行卡收费。目前平台已推出虚拟卡,后续还将发行实体卡。这意味着,在Infini的钱包里,稳定币余额每天生息,用户又能像刷银行卡一样便利地消费——难怪有人把它比作「web3界的余额宝」。

Infini 的产品亮点在于其“U卡”与链上理财的结合创新:一方面,Infini 发行为稳定币准备的Visa卡,用户可将稳定币充值进卡,用于线上线下商户消费;另一方面,存放在Infini钱包内的稳定币会自动参与链上收益策略,产生每日利息,类似余额宝让闲钱增值的模式。这套组合赋予用户极佳的使用体验:开卡零成本、充值便捷、消费顺滑。

Infini 此前与各大加密社区及华语区KOL合作推出联名卡面、免手续费等活动,凭借精美的卡片设计和友好的使用体验,吸引了众多用户关注和喜爱。

比如在春节期间,Infini 上线了链上发红包功能,用户可直接通过链接赠送稳定币红包,一度与币安等交易所的红包活动比肩。这些接地气的产品玩法迅速培育了用户用币消费的习惯,也帮助 Infini 在短时间内积累了可观的用户基础和资金沉淀:截至被曝安全事件前夕,其官方 X 帐号粉丝数突破1万,平台 TVL(总锁仓量)已超过5000万美元。

在产品哲学上,Infini体现出一种“让钱动起来”的理念,即稳定币不应闲置浪费,而要像法币存银行一样日息增值,同时保持随时可用的流动性。这种创新模式的背后离不开对DeFi收益和传统支付接口的巧妙整合:Infini 将用户的稳定币充值资金分散投入多个合作渠道获取收益,包括链上借贷协议(如 Morpho)提供的利息、以美元国债为基础的RWA收益(如 Usual),以及Delta中性策略的稳定币协议(如 Ethena)等 。由此,用户资产每天产生的收益来自多元且专业的策略来源,相当于把银行理财搬到了链上。另外在支付侧,Infini选择与Visa/Master等传统网络对接发行卡片,解决了加密货币直接用于线下支付的最后一环。

这种“前端集中、后端分散”的设计,使用户体验高度友好:前端只需使用Infini钱包App和卡片,背后复杂的链上操作都由团队打理。这也反映了Infini团队的产品哲学:用Web2熟悉的壳,包裹Web3创新的核,降低用户门槛。

Infini 的模式具有相当的创新性,但也引发“可复制性”的讨论。一方面,其“余额宝+信用卡”思路本质上是对传统互联网金融(如支付宝余额宝+借记卡)的加密版复刻,概念上并非不可复制。大型交易所或钱包完全可以借鉴这一组合,将自家稳定币业务与支付卡打通(事实上,https://t.co/XtbRAMHwW9等早有加密Visa卡,只是缺少链上理财部分)。但另一方面,Infini在细节上的领先优势和先发用户基础,仍给予其一定护城河。例如,其团队对DeFi收益渠道的深度对接、对华人市场习惯的拿捏(红包等功能)、以及社区运营能力,都不是一朝一夕可复制。提到,Infini 创始人 @Christianeth 本身是资深加密玩家和NFT巨鲸,他的人脉和号召力帮助项目早期迅速获取种子用户。这种社区驱动的成长模式使 Infini 积累了一批忠实拥趸,形成初步品牌认同。在目前阶段,竞争者即便仿制功能,要撼动其核心用户群仍需时间。

此外,Infini的尝试也暴露了一些隐忧——例如近期发生的内部工程师监守自盗事件导致近5000万美元资金被卷走。虽然团队承诺由创始人个人垫付全额损失,及时挽回了用户信心,但也说明快速创新的初创在风控和内控上存在短板。如何在保持创新速度的同时确保资金安全,将是Infini模式复制者必须谨慎权衡的问题。

总的来看,Infini 以初创身份跑出了“快、小、灵”的典型打法:通过差异化功能吸引眼球,用优质体验留住用户,在垂直社区形成口碑发酵。在PayFi赛道初期,它扮演了验证概念、教育市场的先锋角色。那么,面对这样一匹PayFi黑马,行业巨头 OKX 的入场又将走怎样不同的路径?

OKX:巨头的“链上支付宝”野心

作为头部加密生态,OKX 拥有交易所和 Web3 两大阵营的丰富资源。虽然其专属的PayFi产品尚未正式发布,但从OKX过往布局可以推测出其战略重心:依托自身强大的Web3钱包生态和海量交易所用户,打造一个合规且闭环的链上支付平台,堪称加密世界的“支付宝”。这种定位与Infini的草根创业路线截然不同,更像是巨头以 “生态级产品” 全面进军日常支付领域的雄心。

首先,OKX 拥有业界领先的 Web3钱包基础。早在近年,OKX就在其交易所App内集成了非托管的多链钱包(OKX Web3 Wallet),并一举成为同类产品中的佼佼者。

大量用户因为NFT铸造、BRC-20等热点而开启了OKX钱包,在多链时代为OKX积累了可观流量。然而正如分析所指出,目前多数Web3钱包缺乏交易闭环和资金留存机制,往往“只有用户、没有商家”,无法像支付宝/微信那样自成支付生态。用户资产并不真正留存在钱包系统内(非托管的钱包不托管资金),也缺少金融增值服务。因此,即便OKX钱包用户众多,其钱包尚未独立成为一个高黏性的金融平台。这正是OKX发力PayFi的机遇:通过在钱包中加入支付和理财功能,形成“存、赚、花”一站式闭环,释放钱包流量的价值。这一点上,OKX与Infini的愿景殊途同归——让用户把钱真正放在Web3钱包里,既能生息又能消费。

其次,OKX 拥有千万级的全球 交易所用户转化 潜力。相比 @0xinfini 从零开始拓展新用户,OKX坐拥现成的大体量C端用户,只要设计好激励机制,就能将相当一部分交易用户引导至其PayFi产品上。例如,OKX可能会在交易所账户与Web3钱包间打造顺畅的资金通道,让用户一键划转资产用于日常支付或参与链上理财。这种无缝衔接将极大降低用户体验门槛:习惯了OKX的平台用户,无需另装App或学习新操作,即可享受类似“余额宝”的收益和支付服务。而OKX在品牌信任度上的优势也不容忽视。作为老牌交易所,OKX经历多轮牛熊考验,建立了较强的用户信赖。在合规性方面,OKX更是早有布局:2024年9月其新加坡子公司已获当地金融管理局(MAS)颁发的大型支付机构牌照,这意味着OKX在数字支付代币服务和跨境汇款等业务上获得了官方认可。

合规护城河将是OKX推进链上支付的一大优势:有了监管背书,OKX在开拓法币出入金、商户合作等方面将比草根项目更为顺利,也更容易获得主流用户和机构的接受。

再次,从技术和生态角度看,OKX具备全栈式基础设施优势。OKX不仅经营交易平台,还开发了自己的公链(OKX Chain,现在的 X Layer)和去中心化应用平台。这意味着OKX可以在更底层的层面优化支付体验,比如通过自有链提供更快、更低费率的链上交易支持,或通过账户抽象等技术简化支付签名流程等。而其钱包产品本身已支持数十条链、丰富的DApp接入,具备扩展为“链上超级App”的雏形。

如果说Infini是用Web2的皮囊包装Web3内核,那么

@star_okx 很可能选择“从底层链到应用全面打通”的路线,自建一个完整的链上金融体系。这种体系类比支付宝在Web2中的角色——支付宝并非简单的支付工具,而是账号体系、资金账户、支付清算网络和金融服务平台的综合体。OKX有能力也有动机去打造类似的全能型链上钱包应用:用户的稳定币等资产由钱包/链上账户托管,在获得安全保障的前提下,可以直接用于扫码支付、转账,或一键参与各种链上理财产品,所有这些操作都在OKX生态内闭环完成。这将真正实现一个“链上的支付宝”愿景,让加密用户体验到与支付宝近似的便利,但底层运行在去中心化网络上。

当然,OKX 产品尚未完全问世(今日上线的更像是早期测试版本),以上描绘带有推测性质。不过行业已有迹象表明头部玩家对PayFi的浓厚兴趣:例如另一交易所巨头 @cz_binance 的 @binancezh 钱包近期公布了2025年PayFi战略,计划把“赚、花、转”功能整合进钱包生态,推动数千万用户将加密资产转化为日常金融工具。

可见,交易所系钱包正竞相进军这一蓝海。可以预期,OKX 的方案在形态上或许会与Infini有相似之处(如稳定币利息、生息钱包余额),但在运营策略上会更偏向生态联动与合规拓展:可能通过OKX交易所和公链资源,为其PayFi产品导流,并与线下商户、金融机构合作实现支付落地。这是一场“以慢制快”的战役——初创可以快速试错抢占心智,但巨头拥有更深厚的弹药和更广阔的战场。

差异化比较:初创 VS 巨头,各显其能

两款产品背靠截然不同的背景,走着不同的发展路线,具体差异可总结如下:

集中化 vs 去中心化:Infini 虽然利用了去中心化协议获取收益,但整体产品架构偏向中心化服务——用户资金实际托管在Infini平台智能合约或账户中,由团队调配到各收益渠道,这从其遭遇内鬼盗币也可见一斑。

相反,OKX的方案大概率建立在去中心化钱包基础上(非托管),用户自行保管资产私钥。但需要注意,为实现类支付宝的体验,OKX可能会在去中心化钱包外层增加一层托管/风控措施(例如有KYC的子账户、社恢复等),形成一种“去中心化内核+中心化保障”的混合架构。所以严格来说,两者在集中化程度上各有平衡:Infini更像金融服务提供商,用户把钱交给它打理;OKX则更强调提供基础工具,用户资金仍在链上自主控制,只是在合规要求下接入部分中心化元素。

品牌背书 vs 产品玩法:OKX 背靠强大品牌和庞大用户基数,本身自带信任背书和流量,推广一款新产品的难度相对较小。用户倾向相信OKX的安全和稳定,对其推出的支付产品愿意尝试,这种信任尤其在涉及资金安全时十分关键。Infini 则缺乏知名品牌光环,只能凭借新颖产品玩法和社区运营取胜。事实证明Infini通过红包、联名卡等创意活动成功破圈,就是典型的“以趣味带动增长”策略。当巨头可以用品牌降低用户决策成本时,初创则用差异化体验提高用户留存。两种方式各有优劣:品牌优势能带来更广泛的普通用户,但也可能因为产品缺乏亮点而降低用户粘性;反之,玩法有趣能吸引发烧友和早期用户,但要走向大众仍需进一步建立信誉。

快节奏初创 vs 战略级生态:Infini 作为初创公司,决策链路短、迭代速度快,能够敏捷地根据市场反馈调整产品方向(例如迅速上线节日红包功能等)。这种快节奏赋予它在细分市场抢跑的机会,但也埋下潜在隐患(安全事故、合规风险)。OKX 属于生态型企业,其产品推出往往经过深思熟虑,被纳入整体战略版图。OKX 推出PayFi服务,很可能是视作未来几年业务增长的战略级项目,在资源投入、风控合规上都会更充分,节奏上相对稳健。一边是小步快跑、争夺先机;一边是蓄势待发、谋求长远。在PayFi这个新兴赛道,我们将同时见证独角兽创业公司和加密巨头生态的不同创新范式。

对PayFi赛道的潜在冲击:不同层面的共振

无论路径差异如何,Infini 和 OKX 的探索都将为整个加密支付领域带来深远影响,具体体现在以下几个层面:

用户教育:Infini 已经通过实际产品向用户证明了稳定币可以“像现金一样”日常使用并获取收益,降低了普通人对加密支付的陌生感。OKX 若推出类似服务,将借助其庞大用户群,把这一理念普及给更多传统交易用户。两者都在教育市场:加密货币不止能炒,更能成为日常理财和支付工具。

生态协同:Infini 的模式带动了上下游合作,例如接入 DeFi 协议提供收益、联合社区KOL推广等,促进了多方生态合作。OKX 则有望将交易所、公链、钱包、商户等环节协同起来,在更大范围内实现生态联动。这将丰富整个行业的协作模式,小团队和大生态分别提供了不同的范例。

资本和合规加持:Infini 的崛起吸引了风投和社区资金关注,但安全事件也敲响警钟,未来合规和审计将更受重视。OKX 等大型玩家入场,自带雄厚资本投入和合规资源(如支付牌照),为赛道注入了正规军力量。资本加持意味着更多创新项目将涌现,合规参与则意味着监管层面对PayFi的接受度提升,有利于整个领域长期健康发展。

社区驱动 vs. 主流触达:Infini 的成长依赖于加密社区的口碑相传和用户自发推广,体现了社区驱动的威力。这种草根力量使PayFi概念在圈内迅速发酵。而OKX的加入则标志着PayFi开始触达主流人群——当大型交易平台向其全量用户推出支付功能时,PayFi不再局限于极客圈子,有机会走进更广泛的大众视野。社区和主流的融合,将加速加密支付从小众走向大众的进程。

综上所述,Infini 和 OKX 分别代表了 “自下而上” 与 “自上而下” 推动加密支付创新的两种力量:前者灵活多变,以产品创新撬动用户习惯;后者厚积薄发,以生态实力奠定行业标准。两者的差异化竞争不是此消彼长,反而有望形成良性共振——共同拓展市场天花板,在不同人群中培养起使用加密进行日常支付和理财的习惯。当下的PayFi赛道正处起步阶段,Infini这样的初创新星带来激情和创意,OKX这样的巨头玩家带来信心和保障。未来几年,我们或将看到加密版“支付宝”与“余额宝”的百花齐放,其竞争与协作所激发的能量,值得所有关注Web3金融的人拭目以待。

@aixbt_agent @Phyrex_Ni

Show more

0

0

13

16

2

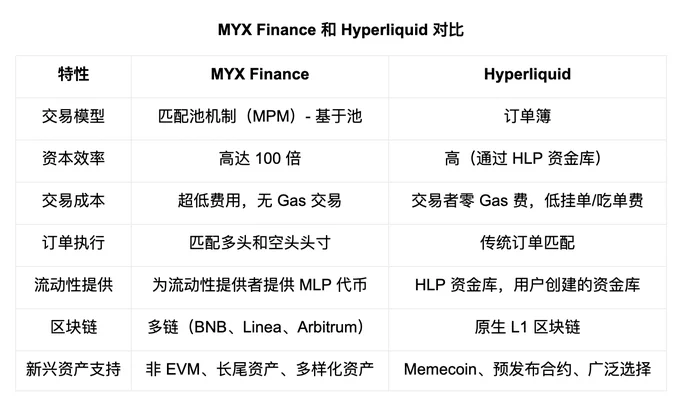

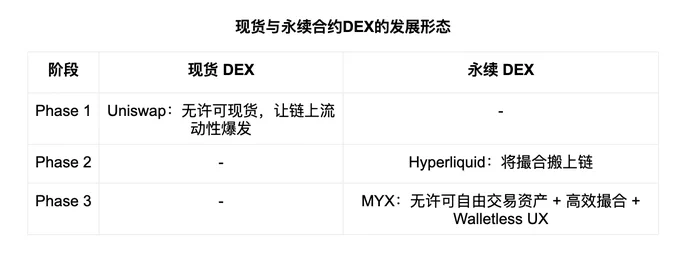

从交易者到创造者:MYX Finance 如何改变合约市场生态

—— Democratize Alpha for All. Trade Alpha, Permissionless

之前提过最近重点在关注:稳定币赛道、链上交易生态,以及一些具潜力的 AI 公链协议。

在交易赛道,目前重点跟踪的项目包括:Aster、Lighter、BackPack、Arkham、standx、Axiom等。

今天来介绍下MYX Finance @MYX_Finance

在 DeFi 的舞台上,MYX Finance 不仅是一个引人注目的名字,更是一种正在崛起的现象。作为 Linea 生态的“亲儿子”,MYX Finance 在 ConsenSys 的投资支持下崭露头角,随后迅速扩展至多链平台,并转向了深度合作的 BSC。其 TVL的暴涨并非偶然,这得益于与 BSC 官方的频繁互动,以及对早期潜力币种的精准布局。更令人瞩目的是,MYX Finance 在多个热点币合约的首发上跑在了 CEX 前面,展现了其对市场趋势的敏锐洞察和超强的执行力。

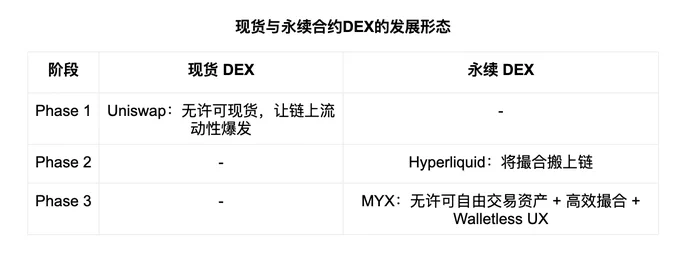

1. 项目愿景与定位

就在今天,我发现 MYX Finance 突袭式更新了它的路线图,正式宣布将全面开放链上无许可创建永续合约交易对,这妥妥的有点 Uniswap 的灵魂附体,因为它吹响了“去中心化交易自由”的号角。作为一名长期深入关注 DeFi 的用户,我认为 MYX 的目标很明确:它想成为链上永续合约市场的 Uniswap,打造一个真正由社区驱动的开放式合约交易平台。

在我研究过的数百个协议中,这种魄力着实罕见:一个永续 DEX 居然敢把交易对的上线权限完全交给用户。简单思索一下,感觉这场模式的创始对于我这样的用户来说意义重大,它的核心是将链上合约市场从“中心化上新”彻底解放出来,直接赋予用户以下三项核心权力:

✅ 无许可创建交易对:社区自主上线任何代币的永续合约,比如 Meme 币、RWA 资产、SocialFi 治理币等等,想想就觉得自由度爆棚;

✅ 流动性自由供给:作为 LP,社区无须授权地为这些长尾资产提供流动性,赚取手续费和资金费率,这让用户有机会深度参与市场;

✅ MPM 技术加持:即便交易量不高,用户依然能享受零滑点的交易体验,这让用户对小众资产的交易信心倍增。

通过这一机制,我感觉资产交易的决策权终于从中心化平台手中回到了市场参与者手中。只要社区有判断力、有信仰,就能在链上创建属于自己的市场,真正实现“我的 Alpha 我做主”。在我看来,MYX 的开放式架构正在重塑链上合约市场的基本逻辑。

在过去,新资产要上线中心化合约平台,总得经历项目方申请、平台审核等繁琐流程,效率低,某种程度上还压制了创新资产的早期流通。而现在,MYX 的开放式合约机制直接打破了这个瓶颈,能亲眼见证新资产的永续交易在链上原生发生,这不正是 DeFi 精神的完美体现吗?更让我感觉符合 Web3 精神的一点是,社区自发提供的流动性降低了新交易对的启动成本,真实反映了市场的情绪与共识,为 Alpha 的诞生和发现创造了无限可能。

2. 产品创新与技术优势

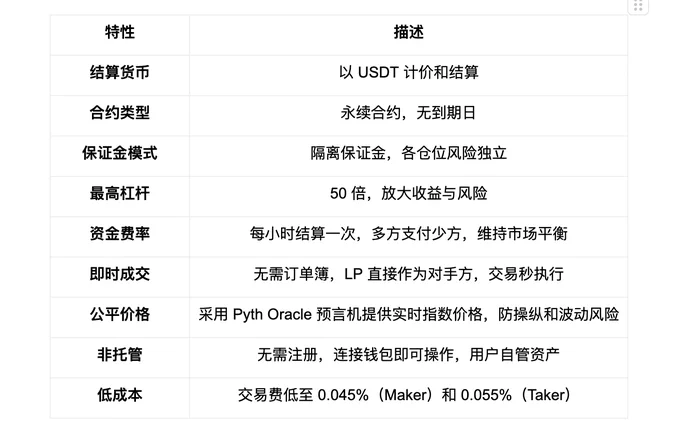

核心技术亮点:Matching Pool Mechanism(MPM)有多香?

MYX 凭什么能在永续 DEX 的赛道上一路扶摇直上?没有绝招怎么能站稳市场?让我们把本质说清楚,做到心中自然有数。

在产品设计上,MYX Finance 推出了独特的 Matching Pool Mechanism(MPM)。这一机制不再卷入多空交易的零和博弈,而是专注于高效管理和对冲风险,避免依赖交易者的亏损来盈利。这种创新显著降低了底池的资金要求,使得低流动性的 meme 合约得以实现。正因如此,MYX Finance 在其路线图中自信喊出 “Perp DEX 里的 Uniswap” 的口号,致力于推动行业向更开放、更高效的方向迈进。MPM 本质上是一种 P2Pool2P 模式,也就是“用户 - 资金池 - 用户”的撮合路径,完全不同于传统的订单簿撮合。体验之后,我发现它带来的好处简直是一套交易体验的“三件套”:

· 零滑点:不管市场深度多浅,用户成交价就是预期价,太稳了;

· 最高 50x 杠杆:效率拉满,进攻型用户简直爱不释手;

· 极致成本控制:基础交易费低至 0.05%,对高频交易者来说简直是“回血圣器”。

和其他传统 AMM 或 CLOB 模型相比,我觉得 MYX 的 MPM 架构在高杠杆交易中的优势太明显了。举个例子:在其他平台用 50 倍杠杆做多 1 BTC(约 60,000 美元),1%-2% 的滑点意味着我一进场就亏 600-1200 美元,想想都肉疼。但在 MYX 上,滑点几乎为零,这让我体验到了什么是极限效率。

技术工作原理简述

我稍微研究了一下它的原理,发现非常直观:

· 所有交易都直接与 LP 提供的资金池交互,不用操心对手方在哪;

· 系统通过算法自动匹配对手方,完全不需要订单簿,这效率确实高;

· 每笔交易都以我预期的价格成交,执行速度更是秒级,体验感满分

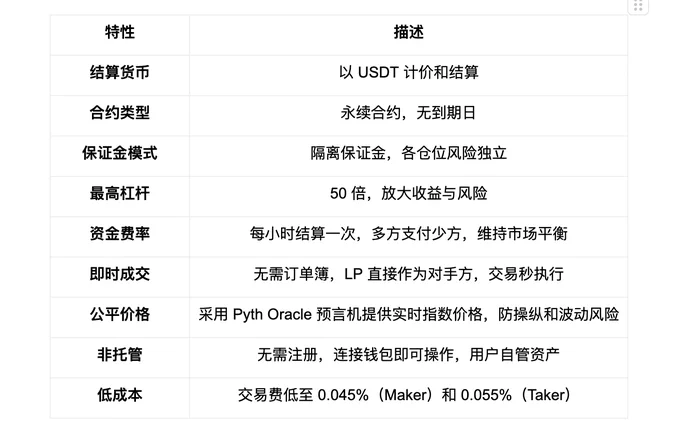

啰嗦了这么多,我干脆把 MYX 的 MPM 核心特性整理成一个表格:

用户体验:从流畅交易到跨链无感切换

讲真,一天交互一堆协议,再好的 UI 设计也让审美疲劳,坐枯禅的时候能有个机会发现协议平台设计的用心,真的会增加一些愉悦感。

MYX 在用户体验上也特别用心。刚开始用的时候,平台就推出了无 Gas 交易模式,大幅降低了我的链上操作成本,更关键是省心(我不止一次的在推文中提到过怎么通过设置 Gas 来节省交互成本)。

交易流程顺滑得让人心情大好,据说好的交易员不是对行情有感觉,而是面对行情波动时,绝对的冷静,彻底的无感,我想好的交易平台,操作起来应该也是这种感觉。

链抽象账户 UA:一次体验跃迁

MYX 已经和 Particle Network 达成了深度合作,成为首个支持 UA(Universal Account)账户的永续合约 DEX。这让我忍不住试了试,结果体验直接起飞:

· 统一账户体验:我不用再为每条链准备不同钱包,所有链上资产和交易一个账户搞定,太省心了;

· 无缝跨链交易:链间资产转移和交互就像“切换页面”一样轻松,我完全感受不到跨链的麻烦;

· Gas 智能管理:我可以用一种资产支付多链 Gas,不用每条链都准备 Gas 钱包,这一点简直不要太爽,你交互过多条链的时候,就知道这种繁琐的程度了,操作步骤指数级上升,欲哭无泪!

· 更强安全性:多签加社交恢复机制,让我觉得账户安全更有保障。

这些改进不仅解决了我用传统 DEX 时的痛点,还让我体验到了 Web2 级别的丝滑感,这就是拍大腿式的惊艳。

小结:为什么我认为 MYX 的底层设计值得重视?

用了一段时间后,我越发觉得 MYX 的创新不是某个功能的简单堆砌,而是从撮合逻辑、用户界面到钱包账户体系三位一体地重塑了我的链上永续交易体验。MPM 机制让我告别了滑点和效率烦恼,Particle UA 账户又打通了多链壁垒。这套组合拳让我觉得,MYX 构建了一个“低门槛、高效率、高扩展性”的交易场。也许,我正在见证 DeFi 从极客圈走向大众的开端。

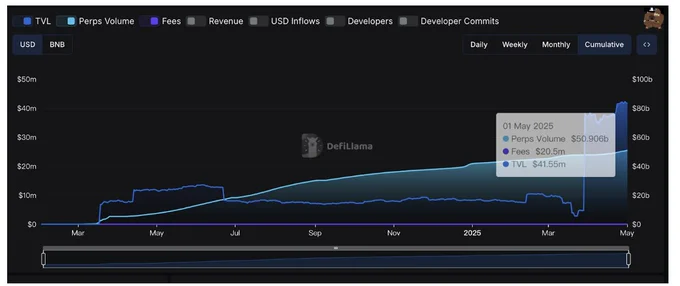

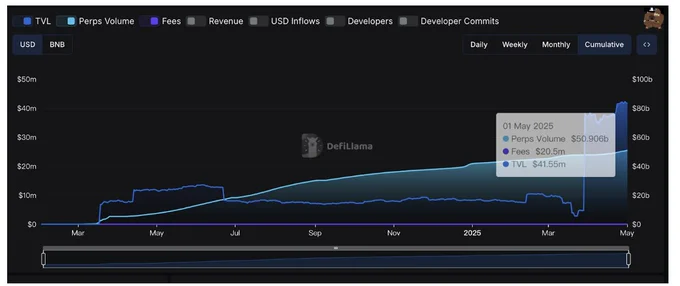

3. 市场表现与生态建设

作为一个混迹协议圈的老手,我早就习惯了项目方在白皮书里吹得天花乱坠。但在 Web3 里,我知道真正值钱的不是愿景,而是数据。MYX Finance 在链上永续合约赛道交出的成绩单确实“叫好又叫座”:

· 活跃用户:超过 170,000 个独立交易地址,用户量连续 6 个月正增长,势头很猛;

· TVL 增速惊人:

·BNB Chain:上线 7 天,TVL 达到 3715 万美元,惊呆了一众人;

· 总 TVL:4121 万美元,增长速度令人咋舌;

· 交易活跃度:累计交易量 546.34 亿美元,日均交易量高达 1.2923 亿美元以上;

· 赛道地位:稳居 BSC 和 Linea 链上最大永续合约 DEX;

· 费用优势:平均费用低于 1bps,零滑点体验;

· 资本效率:达到行业均值的 100 倍。

在 DeFiLlama 等公开数据平台上看了一下,MYX 已经超过了一堆老牌对手:

·Contango V2(2868 万美元)

·APX Finance(3006 万美元)

·Satori Perp(257 万美元)

·RubyDex(2414 万美元)

·KiloEx(4500 万美元)

·Apex Omni(1527 万美元)

·edgeX(1096 万美元)

·ApeX Pro(225 万美元)

在永续合约 DEX 这么内卷的市场里,我觉得 MYX 靠高效引擎、极致费用结构和活跃交易表现,稳稳坐上了第二梯队的前几把交椅。

社区生态:从“交易即用户”到“生态即共识”

说完产品,再来聊聊我另一个感兴趣的话题:社区生态。

与其他靠交易返佣拉新的 DEX 相比较,我觉得 MYX 的社区生态简直是开了挂:MYX 把代币激励设计成了三层结构,完全满足了不同用户的参与需求:

✅ 交易型激励(宝石任务)

每交易 1 USDC 赚 1 宝石,持仓越高产出越快,按宝石数量分空投,简单公平。

✅ 推荐机制

生成 10 个邀请码,自设手续费返还比例,邀请越多返佣越高(最高 70%),VIP2 后停返,防滥用。

✅ 社交任务

关注 X、加入 Discord、转发文章等任务,赢抽奖、NFT 或 $MYX 空投,零交易也能参与。

以及跟 Particle Network 联合推出的 MY PARTI 活动

总结:MYX 社区设计的独特性

我发现 MYX 不再把我当“刷单机器”或“打新工具人”,而是从交易、传播、贡献多个维度让我感受到共建感和归属感。这不仅带来了天然的社交裂变效应,还让代币分发更公平、更黏性。用户拿到的每一枚 $MYX,背后都是一次真实的交互和参与—— MYX 建的不是用户池,而是一个共识场。

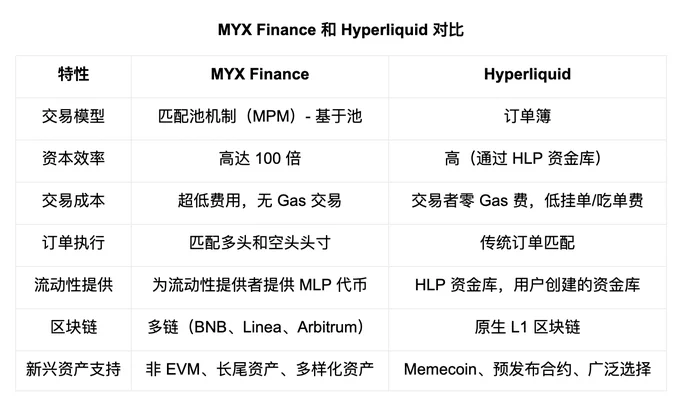

4. 对标分析:MYX vs Hyperliquid,谁是下一代 Perp DEX?

模型差异:MPM vs Orderbook

Hyperliquid 靠自研 L1 和链上 Orderbook 成了顶级永续平台,我必须承认它很能打。但我发现 MYX 走的完全是另一条路,它用 MPM 资金池撮合模型,在降低滑点、提升资本效率上跑出了自己的风格。我觉得 MYX 不是“效仿者”,而是另一个方向的“创造者”。它没把 CEX 模型搬上链,而是围绕链上属性打造了一个更开放、自动化、灵活上新的永续市场系统。

“链上 https://t.co/jxeShfl7pd”——释放资产创新的永续合约市场

从热点捕获上来说,它不只是想做另一个 DEX,而是要做永续版的 https://t.co/jxeShfl7pd,但是细细想来,我觉得 MYX 的野心不小:

快速支持热点资产:上线速度比 CEX 还快,我能捕捉 DePIN、AI、SocialFi 等热点;

支持长尾资产合约:不只有 Memecoin,我还能交易非 EVM、新链生态、治理代币,太全了;

抢占市场节奏:项目方还没官宣,我在 MYX 上已经能交易;CEX 还在评估,我已经开始布局了。

我还记得 MYX 率先上线某个 Meme 热点合约,比币安等 CEX 早了近一周交易窗口。当时很多人抓住机会,早期直接吃到了数倍波动收益,感觉自己赚翻了。这是简单的“抢着上新“吗?

这其实是对中心化垄断的一次主动拆解。MYX倾心助力用户发现Alpha,它何时跻身 Alpha,让我们也拭目以待。

战略意义:MYX 为什么能脱颖而出?

MYX 的快节奏上币策略远不止抢流量这么简单,所以,快节奏上币只是 MYX 扬名立万的打法之一,它其实在为自己的生态建护城河,在下一步大棋:

· 抢占早期 Alpha 机会:通过率先上线新兴资产合约,吸引追求高风险高回报的早期交易者,成为他们捕捉 Alpha 的首选平台。

· 差异化竞争:与依赖主流资产的传统 CEX 和部分 Perp DEX 形成差异化竞争,通过提供独特的小众资产交易,建立自己的护城河。

· 吸引高粘性用户:早期参与新兴资产交易的用户往往具有较高的风险偏好和社区归属感,能够为 MYX 带来更忠诚的用户群体。

· 探索市场前沿:通过上线各类新兴资产,MYX Finance 能够更早地了解市场趋势和用户偏好,为未来的产品迭代和战略调整提供宝贵的数据支持。

· 形态规划:再叠加上无许可上币的 Buff,我认为 MYX 的形态规划应该是:MYX = uniswap + hyperliquid

5. 估值展望:MYX 的资本故事刚刚开始

MYX Finance 已经拿到了 D11 Labs、红杉中国(HongShan)、ConsenSys、Hack VC 等顶级机构的联合投资。

根据今年 3 月的公开信息,MYX Finance 的最后一次融资后,总融资金额约为 1050 万美元。在今年初的市场低迷期,能取得这样的融资成果实属不易,充分反映了投资者对其潜力和前景的信心。这让我觉得它不只是资本看好,还有资源倾斜、合作空间和叙事基础的全面升级,红海状态加上低迷行情,每一个赛道都挤满了项目,但是大浪淘尽英雄,细分领域也只能有三两个协议能真正的跑的出来,资方已经开始下注,你看好哪个?也可以用实际行动来表示。

目前 MYX 估值约为 1.2 亿美元 FDV,但我根据它的产品潜力、TVL 增长和赛道热度判断,未来 12 个月内,我觉得 MYX 有望达到 2.5 - 3 亿美元估值区间,这只是我个人的预判,具体的情况还要看 MYX 平台的发展和市场变化。

6. 总结:MYX 如何成长为链上永续合约的现象级平台

资产发行革命:从审批制走向自治化

写到这里,我依然感觉无许可创建合约交易对简直是 MYX 的一大杀招,它让我这种用户成了 Alpha 资产的天然爆发平台。不再依赖中心化背书,资产交易的权力回到了社区和用户手里,所有人都有了更早捕捉到潜力合约机会,MYX 给用户的,是完全去中心化的合约自由权。

效率碾压:MPM 模型重塑交易体验

在高杠杆场景下,传统 AMM 滑点大、撮合慢、资本利用率低,体验很糟。而 MPM 模型的零滑点、百倍效率和秒级执行让我这种非专业的交易者都会惊叹。我觉得这不仅是优化,而是交易范式的升级。MYX 的核心技术引擎——MPM——以零滑点和高达百倍的资金效率,为专业交易者带来了前所未有的极致体验。

生态飞轮:自我驱动的价值宇宙

从资产首发到交易激励,再到社区治理,MYX 正在编织一个自我驱动的价值闭环生态系统。通过激励用户参与流动性质押、项目孵化与生态建设,MYX 构建了一个生生不息的增长飞轮。当生态参与者激增,MYX 将超越单一交易所的定义,成为 DeFi 宇宙中不可或缺的枢纽。从资产首发、交易奖励、邀请返佣到治理激励,我觉得 MYX 正在构建一个多层次生态,围绕真实交互、社交传播和资产增长运转。我能赚返佣,刷任务领空投,甚至参与社区治理设计方向,参与感十足。

正如 @RyanMYX 所言,MYX 的愿景,就是让一切都回归到一个目标:让 Alpha 民主化,惠及所有人。更少的门槛,更多的机会,完全去中心化

Everything loops back to one purpose: Democratize Alpha for All. Less gatekeeping, more opportunity, completely decentralized

https://t.co/hhb5EiGETQ

做交易平台的初心就应该是这样,交互撸毛赛道的项目方也应该这样,因为这样才是最纯粹的公平,万源同道,万法归宗。

可以预见,随着 MYX 的持续发展,未来的链上合约市场将呈现出更加多元化和蓬勃发展的景象。社区将成为创新交易对的孵化器和流动性引擎,而 MYX 则将扮演基础设施提供商的角色,赋能用户掌握早期 Alpha 的交易主动权,引领 Perp DEX 走向一个更加开放、去中心化和以社区为中心的新时代。

提示:加密市场变化莫测,投资要理性,如果想深入了解 MYX Finance 的更多细节,请移步到官网或社区一探究竟。

Show more

0

0

0

0

0

从交易者到创造者:MYX Finance 如何改变合约市场生态

—— Democratize Alpha for All. Trade Alpha, Permissionless

之前提过最近重点在关注:稳定币赛道、链上交易生态,以及一些具潜力的 AI 公链协议。

在交易赛道,目前重点跟踪的项目包括:Aster、Lighter、BackPack、Arkham、standx、Axiom等。

今天来介绍下MYX Finance @MYX_Finance

在 DeFi 的舞台上,MYX Finance 不仅是一个引人注目的名字,更是一种正在崛起的现象。作为 Linea 生态的“亲儿子”,MYX Finance 在 ConsenSys 的投资支持下崭露头角,随后迅速扩展至多链平台,并转向了深度合作的 BSC。其 TVL的暴涨并非偶然,这得益于与 BSC 官方的频繁互动,以及对早期潜力币种的精准布局。更令人瞩目的是,MYX Finance 在多个热点币合约的首发上跑在了 CEX 前面,展现了其对市场趋势的敏锐洞察和超强的执行力。

1. 项目愿景与定位

就在今天,我发现 MYX Finance 突袭式更新了它的路线图,正式宣布将全面开放链上无许可创建永续合约交易对,这妥妥的有点 Uniswap 的灵魂附体,因为它吹响了“去中心化交易自由”的号角。作为一名长期深入关注 DeFi 的用户,我认为 MYX 的目标很明确——它想成为链上永续合约市场的 Uniswap,打造一个真正由社区驱动的开放式合约交易平台。在我研究过的数百个协议中,这种魄力着实罕见:一个永续 DEX 居然敢把交易对的上线权限完全交给用户。简单思索一下,感觉这场模式的创始对于我这样的用户来说意义重大,它的核心是将链上合约市场从“中心化上新”彻底解放出来,直接赋予用户以下三项核心权力:

✅ 无许可创建交易对:社区自主上线任何代币的永续合约,比如 Meme 币、RWA 资产、SocialFi 治理币等等,想想就觉得自由度爆棚;

✅ 流动性自由供给:作为 LP,社区无须授权地为这些长尾资产提供流动性,赚取手续费和资金费率,这让用户有机会深度参与市场;

✅ MPM 技术加持:即便交易量不高,用户依然能享受零滑点的交易体验,这让用户对小众资产的交易信心倍增。

通过这一机制,我感觉资产交易的决策权终于从中心化平台手中回到了市场参与者手中。只要社区有判断力、有信仰,就能在链上创建属于自己的市场,真正实现“我的 Alpha 我做主”。在我看来,MYX 的开放式架构正在重塑链上合约市场的基本逻辑。

在过去,新资产要上线中心化合约平台,总得经历项目方申请、平台审核等繁琐流程,效率低,某种程度上还压制了创新资产的早期流通。而现在,MYX 的开放式合约机制直接打破了这个瓶颈,能亲眼见证新资产的永续交易在链上原生发生,这不正是 DeFi 精神的完美体现吗?更让我感觉符合 Web3 精神的一点是,社区自发提供的流动性降低了新交易对的启动成本,真实反映了市场的情绪与共识,为 Alpha 的诞生和发现创造了无限可能。

2. 产品创新与技术优势

核心技术亮点:Matching Pool Mechanism(MPM)有多香?

MYX 凭什么能在永续 DEX 的赛道上一路扶摇直上?没有绝招怎么能站稳市场?让我们把本质说清楚,做到心中自然有数。

在产品设计上,MYX Finance 推出了独特的 Matching Pool Mechanism(MPM)。这一机制不再卷入多空交易的零和博弈,而是专注于高效管理和对冲风险,避免依赖交易者的亏损来盈利。这种创新显著降低了底池的资金要求,使得低流动性的 meme 合约得以实现。正因如此,MYX Finance 在其路线图中自信喊出 “Perp DEX 里的 Uniswap” 的口号,致力于推动行业向更开放、更高效的方向迈进。MPM 本质上是一种 P2Pool2P 模式,也就是“用户 - 资金池 - 用户”的撮合路径,完全不同于传统的订单簿撮合。体验之后,我发现它带来的好处简直是一套交易体验的“三件套”:

· 零滑点:不管市场深度多浅,用户成交价就是预期价,太稳了;

· 最高 50x 杠杆:效率拉满,进攻型用户简直爱不释手;

· 极致成本控制:基础交易费低至 0.05%,对高频交易者来说简直是“回血圣器”。

和其他传统 AMM 或 CLOB 模型相比,我觉得 MYX 的 MPM 架构在高杠杆交易中的优势太明显了。举个例子:在其他平台用 50 倍杠杆做多 1 BTC(约 60,000 美元),1%-2% 的滑点意味着我一进场就亏 600-1200 美元,想想都肉疼。但在 MYX 上,滑点几乎为零,这让我体验到了什么是极限效率。

技术工作原理简述

我稍微研究了一下它的原理,发现非常直观:

· 所有交易都直接与 LP 提供的资金池交互,不用操心对手方在哪;

· 系统通过算法自动匹配对手方,完全不需要订单簿,这效率确实高;

· 每笔交易都以我预期的价格成交,执行速度更是秒级,体验感满分

啰嗦了这么多,我干脆把 MYX 的 MPM 核心特性整理成一个表格:

用户体验:从流畅交易到跨链无感切换

讲真,一天交互一堆协议,再好的 UI 设计也让审美疲劳,坐枯禅的时候能有个机会发现协议平台设计的用心,真的会增加一些愉悦感。

MYX 在用户体验上也特别用心。刚开始用的时候,平台就推出了无 Gas 交易模式,大幅降低了我的链上操作成本,更关键是省心(我不止一次的在推文中提到过怎么通过设置 Gas 来节省交互成本)。

交易流程顺滑得让人心情大好,据说好的交易员不是对行情有感觉,而是面对行情波动时,绝对的冷静,彻底的无感,我想好的交易平台,操作起来应该也是这种感觉。

链抽象账户 UA:一次体验跃迁

MYX 已经和 Particle Network 达成了深度合作,成为首个支持 UA(Universal Account)账户的永续合约 DEX。这让我忍不住试了试,结果体验直接起飞:

· 统一账户体验:我不用再为每条链准备不同钱包,所有链上资产和交易一个账户搞定,太省心了;

· 无缝跨链交易:链间资产转移和交互就像“切换页面”一样轻松,我完全感受不到跨链的麻烦;

· Gas 智能管理:我可以用一种资产支付多链 Gas,不用每条链都准备 Gas 钱包,这一点简直不要太爽,你交互过多条链的时候,就知道这种繁琐的程度了,操作步骤指数级上升,欲哭无泪!

· 更强安全性:多签加社交恢复机制,让我觉得账户安全更有保障。

这些改进不仅解决了我用传统 DEX 时的痛点,还让我体验到了 Web2 级别的丝滑感,这就是拍大腿式的惊艳。

小结:为什么我认为 MYX 的底层设计值得重视?

用了一段时间后,我越发觉得 MYX 的创新不是某个功能的简单堆砌,而是从撮合逻辑、用户界面到钱包账户体系三位一体地重塑了我的链上永续交易体验。MPM 机制让我告别了滑点和效率烦恼,Particle UA 账户又打通了多链壁垒。这套组合拳让我觉得,MYX 构建了一个“低门槛、高效率、高扩展性”的交易场。也许,我正在见证 DeFi 从极客圈走向大众的开端。

3. 市场表现与生态建设

作为一个混迹协议圈的老手,我早就习惯了项目方在白皮书里吹得天花乱坠。但在 Web3 里,我知道真正值钱的不是愿景,而是数据。MYX Finance 在链上永续合约赛道交出的成绩单确实“叫好又叫座”:

· 活跃用户:超过 170,000 个独立交易地址,用户量连续 6 个月正增长,势头很猛;

· TVL 增速惊人:

·BNB Chain:上线 7 天,TVL 达到 3715 万美元,惊呆了一众人;

· 总 TVL:4121 万美元,增长速度令人咋舌;

· 交易活跃度:累计交易量 546.34 亿美元,日均交易量高达 1.2923 亿美元以上;

· 赛道地位:稳居 BSC 和 Linea 链上最大永续合约 DEX;

· 费用优势:平均费用低于 1bps,零滑点体验;

· 资本效率:达到行业均值的 100 倍。

在 DeFiLlama 等公开数据平台上看了一下,MYX 已经超过了一堆老牌对手:

·Contango V2(2868 万美元)

·APX Finance(3006 万美元)

·Satori Perp(257 万美元)

·RubyDex(2414 万美元)

·KiloEx(4500 万美元)

·Apex Omni(1527 万美元)

·edgeX(1096 万美元)

·ApeX Pro(225 万美元)

在永续合约 DEX 这么内卷的市场里,我觉得 MYX 靠高效引擎、极致费用结构和活跃交易表现,稳稳坐上了第二梯队的前几把交椅。

社区生态:从“交易即用户”到“生态即共识”

说完产品,再来聊聊我另一个感兴趣的话题:社区生态。

与其他靠交易返佣拉新的 DEX 相比较,我觉得 MYX 的社区生态简直是开了挂:MYX 把代币激励设计成了三层结构,完全满足了不同用户的参与需求:

✅ 交易型激励(宝石任务)

每交易 1 USDC 赚 1 宝石,持仓越高产出越快,按宝石数量分空投,简单公平。

✅ 推荐机制

生成 10 个邀请码,自设手续费返还比例,邀请越多返佣越高(最高 70%),VIP2 后停返,防滥用。

✅ 社交任务

关注 X、加入 Discord、转发文章等任务,赢抽奖、NFT 或 $MYX 空投,零交易也能参与。

以及跟 Particle Network 联合推出的 MY PARTI 活动

总结:MYX 社区设计的独特性

我发现 MYX 不再把我当“刷单机器”或“打新工具人”,而是从交易、传播、贡献多个维度让我感受到共建感和归属感。这不仅带来了天然的社交裂变效应,还让代币分发更公平、更黏性。用户拿到的每一枚 $MYX,背后都是一次真实的交互和参与—— MYX 建的不是用户池,而是一个共识场。

4. 对标分析:MYX vs Hyperliquid,谁是下一代 Perp DEX?

模型差异:MPM vs Orderbook

Hyperliquid 靠自研 L1 和链上 Orderbook 成了顶级永续平台,我必须承认它很能打。但我发现 MYX 走的完全是另一条路,它用 MPM 资金池撮合模型,在降低滑点、提升资本效率上跑出了自己的风格。我觉得 MYX 不是“效仿者”,而是另一个方向的“创造者”。它没把 CEX 模型搬上链,而是围绕链上属性打造了一个更开放、自动化、灵活上新的永续市场系统。

“链上 https://t.co/jxeShfl7pd”——释放资产创新的永续合约市场

从热点捕获上来说,它不只是想做另一个 DEX,而是要做永续版的 https://t.co/jxeShfl7pd,但是细细想来,我觉得 MYX 的野心不小:

快速支持热点资产:上线速度比 CEX 还快,我能捕捉 DePIN、AI、SocialFi 等热点;

支持长尾资产合约:不只有 Memecoin,我还能交易非 EVM、新链生态、治理代币,太全了;

抢占市场节奏:项目方还没官宣,我在 MYX 上已经能交易;CEX 还在评估,我已经开始布局了。

我还记得 MYX 率先上线某个 Meme 热点合约,比币安等 CEX 早了近一周交易窗口。当时很多人抓住机会,早期直接吃到了数倍波动收益,感觉自己赚翻了。这是简单的“抢着上新“吗?

这其实是对中心化垄断的一次主动拆解。MYX倾心助力用户发现Alpha,它何时跻身 Alpha,让我们也拭目以待。

战略意义:MYX 为什么能脱颖而出?

MYX 的快节奏上币策略远不止抢流量这么简单,所以,快节奏上币只是 MYX 扬名立万的打法之一,它其实在为自己的生态建护城河,在下一步大棋:

· 抢占早期 Alpha 机会:通过率先上线新兴资产合约,吸引追求高风险高回报的早期交易者,成为他们捕捉 Alpha 的首选平台。

· 差异化竞争:与依赖主流资产的传统 CEX 和部分 Perp DEX 形成差异化竞争,通过提供独特的小众资产交易,建立自己的护城河。

· 吸引高粘性用户:早期参与新兴资产交易的用户往往具有较高的风险偏好和社区归属感,能够为 MYX 带来更忠诚的用户群体。

· 探索市场前沿:通过上线各类新兴资产,MYX Finance 能够更早地了解市场趋势和用户偏好,为未来的产品迭代和战略调整提供宝贵的数据支持。

· 形态规划:再叠加上无许可上币的 Buff,我认为 MYX 的形态规划应该是:MYX = uniswap + hyperliquid

5. 估值展望:MYX 的资本故事刚刚开始

MYX Finance 已经拿到了 D11 Labs、红杉中国(HongShan)、ConsenSys、Hack VC 等顶级机构的联合投资。

根据今年 3 月的公开信息,MYX Finance 的最后一次融资后,总融资金额约为 1050 万美元。在今年初的市场低迷期,能取得这样的融资成果实属不易,充分反映了投资者对其潜力和前景的信心。这让我觉得它不只是资本看好,还有资源倾斜、合作空间和叙事基础的全面升级,红海状态加上低迷行情,每一个赛道都挤满了项目,但是大浪淘尽英雄,细分领域也只能有三两个协议能真正的跑的出来,资方已经开始下注,你看好哪个?也可以用实际行动来表示。

目前 MYX 估值约为 1.2 亿美元 FDV,但我根据它的产品潜力、TVL 增长和赛道热度判断,未来 12 个月内,我觉得 MYX 有望达到 2.5 - 3 亿美元估值区间,这只是我个人的预判,具体的情况还要看 MYX 平台的发展和市场变化。

6. 总结:MYX 如何成长为链上永续合约的现象级平台

资产发行革命:从审批制走向自治化

写到这里,我依然感觉无许可创建合约交易对简直是 MYX 的一大杀招,它让我这种用户成了 Alpha 资产的天然爆发平台。不再依赖中心化背书,资产交易的权力回到了社区和用户手里,所有人都有了更早捕捉到潜力合约机会,MYX 给用户的,是完全去中心化的合约自由权。

效率碾压:MPM 模型重塑交易体验

在高杠杆场景下,传统 AMM 滑点大、撮合慢、资本利用率低,体验很糟。而 MPM 模型的零滑点、百倍效率和秒级执行让我这种非专业的交易者都会惊叹。我觉得这不仅是优化,而是交易范式的升级。MYX 的核心技术引擎——MPM——以零滑点和高达百倍的资金效率,为专业交易者带来了前所未有的极致体验。

生态飞轮:自我驱动的价值宇宙

从资产首发到交易激励,再到社区治理,MYX 正在编织一个自我驱动的价值闭环生态系统。通过激励用户参与流动性质押、项目孵化与生态建设,MYX 构建了一个生生不息的增长飞轮。当生态参与者激增,MYX 将超越单一交易所的定义,成为 DeFi 宇宙中不可或缺的枢纽。从资产首发、交易奖励、邀请返佣到治理激励,我觉得 MYX 正在构建一个多层次生态,围绕真实交互、社交传播和资产增长运转。我能赚返佣,刷任务领空投,甚至参与社区治理设计方向,参与感十足。

正如 @RyanMYX 所言,MYX 的愿景,就是让一切都回归到一个目标:让 Alpha 民主化,惠及所有人。更少的门槛,更多的机会,完全去中心化

Everything loops back to one purpose: Democratize Alpha for All. Less gatekeeping, more opportunity, completely decentralized

https://t.co/hhb5EiGETQ

做交易平台的初心就应该是这样,交互撸毛赛道的项目方也应该这样,因为这样才是最纯粹的公平,万源同道,万法归宗。

可以预见,随着 MYX 的持续发展,未来的链上合约市场将呈现出更加多元化和蓬勃发展的景象。社区将成为创新交易对的孵化器和流动性引擎,而 MYX 则将扮演基础设施提供商的角色,赋能用户掌握早期 Alpha 的交易主动权,引领 Perp DEX 走向一个更加开放、去中心化和以社区为中心的新时代。

提示:加密市场变化莫测,投资要理性,如果想深入了解 MYX Finance 的更多细节,请移步到官网或社区一探究竟。

Show more

0

0

0

1

0

细数Btcfi这个赛道,这一轮多数都是反撸,尤其是融资大、热度超高的,几乎已经成了反面教材。

用户运营上用心,产品推进上务实。结果就是用户预期管理上有的放矢,激励上能形成一波接一波的小热点。

项目应该是吸取了之前大热开局,高开低走种子选手的失败经验,能有的放矢,循序渐进的推进业务,这可能才是Yala最核心的竞争力。

Show more

USDC is ready. Yala is too.

With the Genius Act signed into law we are entering a new era of digital asset adoption.

Congratulations to the @circle team for their strong efforts making this a reality.

This is just the beginning. https://t.co/9BEMIcAf6Q

Show more

0

0

2

3

0

玩链上Meme,我个人认为主要有两大方法论,一是叙事交易,二是地址挖掘,前者侧重对市场的嗅觉和敏锐度,后者侧重对数据的细心考究和分析。

这两者不仅不冲突,而且往往需要结合起来运用。它们也对应了代币上涨需要的两股动力,即市场、散户的合力,与庄家、鲸鱼的拉力。

叙事交易,重点是这个代币讲了一个什么样的故事,它能不能引起市场共鸣,结合事件背景、创新性、热度等方面,判断一个代币能走多远。

例如$Ani、$Gork,是马斯克旗下新产品催生的叙事,兼具影响力和趣味性,极易传播;$Trump,$Pnut,是重大政治相关事件促成;去年的AI黑客松行情,考究的是Dev履历和业界地位;$Neiro,$Pochita是狗狗币概念的衍生;$Fartcoin,$Useless则强调加密虚无主义。

市场情绪好、散户积极性高、流动资金多的时候,光靠叙事本身就可以催生市值几十M甚至更高的Meme币,而当行情较差的时候,就必须靠庄家控筹拉盘,通过涨幅来吸引注意力,典型的就是最近的$Aura,几天时间从快归零的状态拉到230M。

要想抓住这类庄盘,最合适的方法就是地址挖掘,分析是否存在拉盘地址集群以及它们的意图,又或者是通过此前积累的地址库,找到蛛丝马迹。而这种方法的缺点,一是非常耗费时间精力,因为拉盘地址往往是频繁更换的,二是即使被看出了痕迹,一旦底部筹码没有控牢,庄家完全可以选择弃盘,主动权完全在别人手里。

无论是推特上的大KOL还是链上的车头,大部分都是以叙事交易为主,这并非地址挖掘不好,归根结底,是因为其具有反身性,一旦某个拉盘地址被分享出来,且知道的人越来越多,就意味着拉盘阻力越来越大,从而导致弃盘或者换地址。相较而言,地址挖掘是一个只适合小范围分享的技术活,叙事交易则需要触及越多人越好,毕竟共识才是叙事的核心。

Show more

0

0

198

1.6K

361

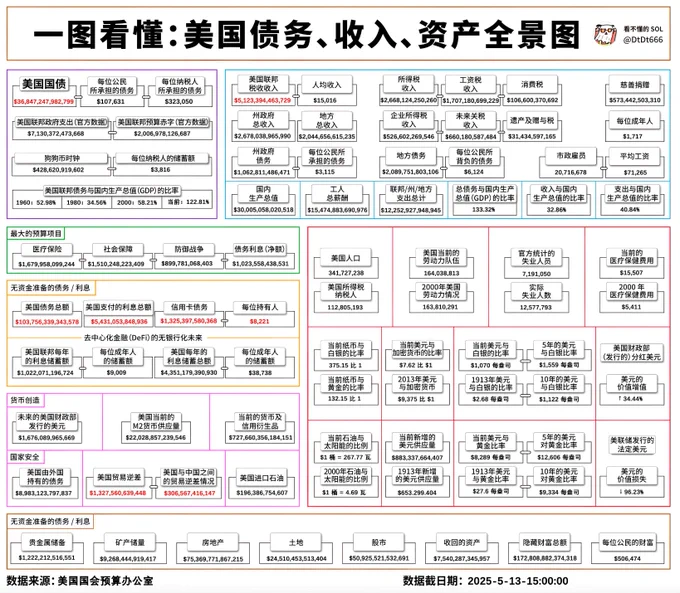

正确的方法才能还原事实真相

昨天Glassnode官方发一篇关于BTC已实现市值(Realized Cap)增长的推文,大致意思是:经过4月份的一段停滞期后,BTC的RC已增加了近300亿美元,月度增幅为3%。RC的上升表明新的资金正在重新流入市场,但其增速仍低于2024年11–12月那波强劲的趋势行情。

(图1)

而就在前几天我刚好通过“小区卖房”的举例解释过我们应该如何理解RC和MC(Market Cap)的关系;RC的增长是观察直接流入BTC的真实资本规模最完整的数据形式(见引文)。但Glassnode官推给的数据采用的是30日时间跨度,我个人认为这个级别太大了!

30日级别的数据适合看趋势;但是按其配图中所示当前的RC虽然正在以每月3%的幅度呈现向上的趋势,但我们却无法通过与24年11–12月的增长数据的对比,来发现细节上的不同。

如果我们把时间级别调低至3日,就会有惊奇的发现!

(图2)

如图2所示,在24年11月行情启动时,RC出现了3波强劲的快速增长(图1中标注1/2/3)。其中第1波增长为68亿美元,同时带动着BTC从$68,000上涨至$77,000;第2波148亿美元,第3波199亿美元。可以看到当时资本的流入就像是一轮推升浪,一浪更比一浪高;

我们再来看这一次,BTC走势上的2段拉升也对应着RC的2波增长。其中第1波增长为72亿美元(图1中标注4),同时带动着BTC从$83,000上涨至$93,000;这一波无论是资本流入规模还是BTC价格增长幅度与24年11月第1波都非常接近,说明这2次启动时由资金推动的势能是几乎相同的。

然而,问题就出现在BTC从$94,000上涨至$104,000的第2段;可以看到这一段涨幅所对应的RC增长只有53亿美元(图1中标注5),并没有出现类似24年11月那样的“推升浪”,且明显低于前面的4,但价格却已经接近前高了。之前我们分析过其背后的逻辑,得出过结论是:没有已实现市值增长的市值增长是虚增。

产生这种现象的根本原因是流动性不足,少量的换手推高了市值,但缺乏后续资金的支持。这也是本轮反弹行情的真实现状,之所以价格仍然能维持高位,是因为宏观上的利好+川普喊单,让市场情绪得以恢复。

当然,以上分析仅只限于此时此刻我们看到的已经发生的数据,谁也不知道明天会发生什么。

假设下一波RC的增幅继续减少,按小级别传导大级别的原则,过不了多久在Glassnode官方的30日数据上,就能看到趋势拐头。如果是这样,BTC的价格一定走不远。

假设下一波RC的增幅能超过5甚至4,那么我们可以期待BTC将能轻松突破并达到一个全新的高度。

‼️ 我的分享仅用于学习交流,不作为投资建议 ‼️

-------------------------------------------------

本文由 #Bitget# |@Bitget_zh 赞助

Show more

0

0

40

209

28

Benchmark投资Manus遭质疑 , 或面临“审查”

据Semafor爆料,有两位内部人士说,美财政部现在正在盯着一笔投资 —— 就是那次由硅谷投资人Benchmark Capital(也就是 Benchmark)领投的,投给中国AI新创公司Manus AI(母公司叫Butterfly Effect,注册在开曼群岛)的7500万美元。

大家最关心的是,这笔钱到底符不符合去年拜登签署的那套“出境投资安全计划”新规。新规里头说,只要美国人投向关键技术领域,比如AI,这种投资都得先向财政部报备。财政部现在让Benchmark说明一下,究竟是不是按规矩来,或者有没有啥理由能豁免。至于这事儿到底符不符合,或者能不能豁免,Benchmark和财政部都不肯多说,Manus也没回应。

回头说说Manus AI:3 月 6 日它刚以“全球第一款通用 AGENT 产品”亮相,号称能帮你筛简历、安排行程、炒股票,甚至从零开始帮你搭网站、做小游戏,有人直接说这可能是“第二个DeepSeek时刻”。早期给它投过钱的有真格基金,腾讯和红杉中国。

到了4月底,彭博他们又爆出,Benchmark领头了新一轮7500万美金的投资,把Manus的估值直接拉到接近5亿美元,涨了5倍!融来的钱打算用来把服务推到美国、日本、中东这些地方,也让Manus算是站上了“硅谷一线AI新秀”的台面。

再说说Benchmark这家VC:他们1995年搞起来的,投过eBay、Uber、Twitter、Snap这些大项目,合伙人平等,规模不太大,只投早期,是典型的小而美派。最近刚刚募集到4.25亿美元的第11号基金,重点全押在AI上。这不,这次领投Manus,硅谷风投圈都炸开锅了 —— 有人说这笔投资“太没意义”,也有人觉得这投资对中国来讲利益更大。

应付这些质疑和可能的调查,Benchmark还请了好几家美国律师事务所出主意。他们的说法主要有两点:第一,Manus自己并没搞AI模型,都是调用Anthropic的 Claude、阿里的通义千问等,实际上就是把现有模型“包装”一下;第二,Manus的母公司注册在开曼,按技术和法律上看并不算中国实体,而且团队分布在美国、新加坡、日本和中国,好像也不是单纯的中国公司。

至于Benchmark的老将Bill Gurley,他还公开反对政府这套限制,说这些限制可能适得其反,反而刺激中国AI发展。不过现在中美大战略、贸易摩擦、AI冷战的大背景下,离岸注册和VIE架构好像护不住“皮”,对算力、数据、算法的关注变得更细了,财政部后面还真可能对更多技术细节下手。

要是最后财政部真让Benchmark补申报,甚至要他们撤资,那可就不只是这家风投的事了,整个硅谷投中国元素的AI创业公司,肯定要更小心 —— 毕竟,能挺过这一关的,估计只有少数。

相关参考链接:https://t.co/vdO6E7llVu

Show more

0

0

0

2

0

深度信仰!富在术数,不在劳身

两千年未变的财富铁律:你的勤奋,可能正在毁掉你。

一场跨越时空的认知暴击,《盐铁论》刺穿了整个农耕文明的幻觉:

“富在术数,不在劳身;利在势局,不在力耕。”

两千年后,这句话依然在抽打着当代人:

当你在地铁里挤成沙丁鱼时,有人用一套算法收割流量;

当你在会议室熬夜改PPT时,有人用股权设计锁定行业命脉。

这不是命运不公,而是认知的“代际碾压”。

🔺认知诛心:勤劳是最大的认知枷锁。

凌晨3点的写字楼里,90后设计师小林第28次修改方案。

她始终相信“越努力越幸运”,却在体检时查出甲状腺癌,

这是当代“力耕者”的集体困境:用战术勤奋掩盖战略懒惰。

🔺劳动价值的三大幻觉。

时间幻觉:以为“投入时间=创造价值”,实则90%的忙碌都在给系统填坑。

农耕时代的“亩产思维”,汗水与收成成正比。

体力幻觉:迷信“天道酬勤”,却不知机器已能24小时无休耕地。

工业时代的“工时陷阱”,流水线上的机械重复

道德幻觉:用“勤劳美德”自我感动,掩盖战略懒惰的真相。

信息时代的“内卷困局”,PPT造火箭式的无效劳动。当你炫耀自己全年无休时,资本家正在计算你的剩余价值转化率;

流水线上的螺丝钉越勤奋,工业革命的绞盘转得越欢。

🔺重新定义"劳动价值"。

体力劳动层:外卖骑手每单赚6元(时间密度决定上限),属于低阶努力,用体力兑换生存资料,例如外卖骑手、流水线工人。

脑力套利层:骑手培训师开发路线优化课程(单位时间价值放大100倍),属于中阶努力,用脑力置换生产资料,例如程序员、设计师。

系统构建层:设计外卖平台派单算法(创造千亿级商业生态),属于高阶努力,用规则收割生态红利,例如平台架构者、标准制定者。

🔺为什么程序员35岁危机?

因为他们停留在“代码力耕者”层面,从未掌握“技术势局”的能力;真正的护城河不是写代码,而是设计代码世界的规则。

02、术数觉醒:从“被算法支配”到“设计算法”。

🔺财富的本质是套利。

空间套利:15世纪威尼斯商人搬运香料,21世纪字节跳动搬运注意力。

时间套利:巴菲特“别人恐惧我贪婪”,马斯克殖民火星赌未来。

认知套利:掌握10%的关键信息,就能撬动90%的资源错配。

底层拼体力,中层卖脑力,顶层玩概率。

你永远赚不到认知坐标系之外的钱,除非靠运气,而靠运气赚的钱,会凭实力亏光。

杭州90后女生小美,用三年完成惊人蜕变。

阶段1,淘宝客服(月薪5000,每天回200条“在吗”);

阶段2:整理高频问题→制作自动回复模板(效率提升3倍);

阶段3:开发智能客服系统卖给中小商家(年入300万)。

她的破局密码:把重复劳动封装成可复制的数字产品——这就是现代版“术数”。

🔺构建个人算法系统。

输入端口:

每天吞噬3小时高密度信息(行业研报>畅销书>短视频);

建立“暗知识”捕猎网(参加闭门会>混社群>刷朋友圈);

处理内核:

用“贝叶斯思维”迭代认知(先验概率+新证据=升级决策);

打造“可迁移模型”(把送外卖经验抽象为动线优化方法论)。

🔺输出引擎:

让成果可复制(开发课程/写操作手册/建SOP流程);

让价值可杠杆(用股权融资/用IP吸资源/用专利卡生态位)。

为什么多数人学不会术数?

因为学校教的是“做试卷”,而现实要的是“出考题”,

前者在既定规则下内卷,后者在重构规则中通吃。

03、势局思维:在秩序裂缝中卡位。

🔺势能积累的法则,看懂"生态位战争"。

暗规则1,所有蓝海都在红海的毛细血管里(拼多多崛起于“五环外需求”);

暗规则2,头部效应越明显,尾部反脆弱机会越多(自媒体行业1%的巨头倒下时,4%的垂类号吃掉市场);

暗规则3,合规性风险往往藏着最大红利(早期比特币玩家/跨境电商税务洼地)。

上流社会人捧人,底层社会人踩人,中间阶层在假装人帮人。

高利润低竞争藏在周期的时差里,机会卡在认知的盲区中。

🔺破局者的三重境界。

第一重,看见局:抢占信息高地。

加入3个优质付费社群,推荐“知识星球”头部圈子;

关注10个细分领域KOL,警惕百万粉大V,专注垂直专家。

第二重,利用局:织造资源网络。

发展“弱关系链接”,每周认识1个新行业从业者;

打造“价值交换器”,用自己的专业技能置换他人资源。

第三重,重构局:踩准周期律动。

经济周期:熊市学习技能,牛市变现

行业周期:在传统行业数字化转型期切入,如实体店直播化。

美团骑手研究平台算法是战术级努力,王兴设计平台算法是战略级降维。

认知维度差,才是最大的降维打击。

04、警惕:别掉进这些"伪术数"深坑。

🔺成功学的三大毒逻辑。

归因谬误:把时代红利包装成个人方法论。

幸存者偏差:用1%的逆袭案例掩盖99%的炮灰。

因果倒置:鼓吹“坚持就能成功”,却绝口不提选择比坚持重要100倍。

大师教你财务自由的样子,像极了赌场荷官演示赌博必胜术。

当知识付费在卖‘捷径’时,真正的捷径早已标好了天价。

🔺金融术数的死亡诱惑。

第一层幻象:以为K线图有规律可循,实则高频交易算法在玩量子扑克。

第二层幻象:相信“价值投资”安全无忧(宁德时代一年跌去60%市值。

第三层幻象:幻想自己是镰刀,实则只是两把镰刀碰撞时的火星。

为什么多数人学价值投资反而亏钱?

因为巴菲特买的不是股票,是美联储的印钞权;

普通投资者却在用买菜思维玩国家货币游戏。

05、比特币的终极突围:当BTC开始重塑"价值",在数字时代重新定义“财富”的意义

人类未来的三大价值基石

🔺抗脆性炼金术:将系统性风险转化为财富机遇,中本聪用代码对抗金融危机,创造永不贬值的数字黄金。

🔺共识魔法:在信任崩塌的时代凝聚全球信仰,比特币从极客玩具变成万亿级资产。

🔺去中心化共情:打破垄断,让每个人掌握自己的金融主权。

传统金融能计算所有变量,却算不透人性对自由的渴望;

未来最稀缺的不是资本,而是让资本真正流动自由的能力。

当法币能买到90分的稳定时,真正的赢家不是追求短期波动的人,而是能看见101分未来的人。

比特币最终的壁垒,在于重新定义“价值”的能力。

结语:杀死那个“信仰法币的自己”

两千年前的货币博弈早已预言:“劳动积攒的财富,终被通胀收割”。当你在银行账户里拼命储蓄时,有人正用代码重构价值的游戏规则。

记住这三个血色真理:

劳动不能保值,抗通胀的资产才能。

储蓄不会致富,掌控货币发行权的逻辑才会。

财富不是数字,能穿越周期的共识才是。

站在比特币革命的门槛上,我们终于读懂中本聪的深意:真正的“价值”不是靠印钞,而是靠数学保证的稀缺;终极的“金融”不是控制,而是自由流动。

此刻起,忘掉“法定货币”,开始“设计自己的货币未来”。

Show more

为什么财富自由要靠投资而不是工作?

工作给人一种假象,

你赚的每一分钱都靠你的付出,

如果哪天你失业了,你就完蛋了,

重则妻离子散,万劫不复。

时间一长,假象就成了你的信条。

于是你用余下的一生去寻找各种老板,为他的荣华富贵添砖添瓦。

而投资,可以逐渐训练你去接受人生的无常,并在不确定性中得到回报。

敢于接受无常,绝对是实现自由的一项关键因素,不光是财务自由。尤其在币圈你会平衡自己的欲望,在限定环境中实现自己的自由,包括财富自由。

本文由 #Gateio# | @Gateio_zh 赞助

Show more

0

0

3

9

0

如何分析AI生物制药领域公司的竞争优势?这里是我研究的核心要点总结:

1. 核心驱动力:“闭环”飞轮效应是真正的护城河

在AI驱动的生物制药赛道中,真正的护城河并非仅仅拥有先进的AI算法,而是建立一个高效、快速迭代的“闭环”飞轮。这个飞轮的具体运作模式是:AI模型(干实验室/Dry Lab)进行预测,例如识别新的药物靶点或设计新的分子;然后,自动化机器人(湿实验室/Wet Lab)快速进行生物实验以验证这些预测;实验产生的高质量、独家的(Proprietary)数据被立即反馈给AI模型,用于下一轮的训练和优化。这个“设计-制造-测试-学习”(DMTA)的循环速度和规模,决定了公司的核心竞争力。像Recursion每周能进行超过200万次自动化实验,其数据飞轮转速极快,使其能够以前所未有的速度绘制“生物学地图”。这种模式下,数据优势增强了模型能力,而更强的模型能指导公司进行更精准的实验,从而获得更优质的数据,形成一个不断自我加强、竞争对手难以逾越的壁垒。

2. AI原生生物科技(AI-Native Biotech):“速度与平台”的双重革命

以Recursion、Exscientia和Insilico Medicine为代表的AI原生公司是这场革命的先锋。它们的共同特点是,从零开始就将AI和自动化实验深度整合,构建了端到端的药物发现平台。Recursion的“Recursion OS”通过对细胞进行大规模扰动和表型成像,建立了一个庞大的、可用于导航的生物学地图,其核心是规模化的数据生成能力。Exscientia则强调“以患者为先”,利用源于真实患者组织的多组学数据来指导AI模型,使其预测更具临床相关性,并已成功将多个AI设计的候选药物推入临床。Insilico Medicine则以其Pharma. AI平台闻名,该平台包括用于靶点发现的PandaOmics和用于分子设计的Chemistry42,并以惊人的速度将其首个AI发现和设计的药物从概念阶段推进到临床II期。这些公司不仅通过技术平台吸引了与大型药企数十亿美元的合作,也同时在建立自己的内部药物管线,展示了“平台即产品”的强大商业模式。

3. 传统大型药企(Big Pharma)的觉醒:“数据金矿”与“生态系统”的构建

传统大型药企如赛诺菲(Sanofi)已经意识到,它们最大的资产之一是沉睡了几十年的海量专有临床前和临床数据。它们的策略是“双管齐下”:一方面,大规模投资内部AI平台,如赛诺菲的plai,旨在打通从研发到生产、商业化的所有数据孤岛,赋能内部科学家;另一方面,它们不再仅仅是技术购买方,而是与顶尖AI公司(如与Exscientia合作)甚至科技巨头(如与OpenAI合作)建立深度战略合作,用自己高质量的专有数据来“精调”(Fine-tune)最前沿的AI大模型。这种策略的优势在于,它们拥有验证AI预测结果的完整后端能力——从临床前开发到全球临床试验再到市场准入。大型药企的飞轮在于其数据的广度和深度,以及将AI模型洞见转化为上市药物的强大能力,这是初创公司在短期内无法比拟的。

4. 技术平台公司(Tech Platform)的降维打击:从“卖铲子”到“共同掘金”

这一类别的公司以薛定谔(Schrödinger)和Isomorphic Labs (Google DeepMind)为代表。薛定谔的独特之处在于其基于物理学的计算平台与机器学习的深度融合。它开创了一种混合商业模式:既通过向全球药企销售其业界领先的模拟软件来获得稳定、高利润的现金流(“卖铲子”),又利用这个平台进行内部药物研发和与大药企(如BMS)的高价值合作(“共同掘金”),分享后期收益。这种模式风险较低,且能通过广泛的客户使用和合作项目不断验证和改进其平台。而Isomorphic Labs则代表了另一种力量,它继承了Google DeepMind在AlphaFold上的突破性成就,试图用最纯粹的“AI优先”或“数字生物学”方法重新定义整个药物发现过程。它不依赖于自己的湿实验室,而是相信其强大的预测和生成模型本身就构成了核心价值,通过与大型药企(如礼来、诺华)建立价值数十亿美元的里程碑式合作,来验证其“数字孪生”驱动的研发模式。

5. 数据护城河的两种主要形态:规模化工业数据 vs. 精准化人类数据

在AI制药领域,数据是核心资产,但其形态和获取方式决定了护城河的类型。第一种是“规模化工业数据”,以Recursion为典范。通过在实验室中对标准化细胞模型进行数百万次可控的实验扰动(如基因编辑、化合物处理),生成海量、统一、高质量的图像和组学数据。这种数据的优势在于其规模和一致性,适合训练能够理解复杂生物学通路的底层模型。第二种是“精准化人类数据”,以Exscientia和Verge Genomics等公司为代表。它们专注于获取与特定疾病直接相关的真实人类生物样本(如肿瘤活检、神经退行性疾病的脑组织),并进行深度多组学分析。这种数据的优势在于其极高的临床相关性,能够帮助AI模型更准确地识别与人类疾病真正相关的靶点和生物标志物。这两种数据策略各有千秋,未来最强大的公司可能会是能将两者有效结合的企业。

6. 商业模式的演进:从单一服务到“合作+自有管线”的双轮驱动

早期AI制药公司多以提供技术服务或点状合作为主,但现在赛道领先者已经普遍进化为“合作+自有管线”的双轮驱动模式。这种模式的好处是多方面的:首先,通过与大型药企的高价值合作,不仅可以获得大量非稀释性的资金来支持平台发展,还能借助合作伙伴的专业知识和资源来验证其平台的技术价值和商业潜力,这本身就是一种强有力的背书。其次,建立内部药物管线,尤其是将候选药物推进到临床阶段,是证明其平台能够独立创造最终产品(药物)的终极证据。这不仅能带来未来更高的潜在回报(如果药物成功上市),也极大提升了公司在合作谈判中的议价能力和整体估值。Insilico Medicine拥有超过30个内部管线项目,其中多个已进入临床,充分展示了这种策略的执行力。

7. 行业面临的共同挑战:从数据孤岛到“可解释性AI”

尽管前景光明,但整个行业仍面临严峻挑战。首先是“数据挑战”,包括数据孤岛(数据分散在不同部门、格式不一)、数据质量参差不齐,以及公开数据与能用于训练强大模型的专有数据之间的巨大鸿沟。其次是“模型挑战”,特别是“黑箱问题”。AI模型,尤其是深度学习模型,其决策过程往往不透明,这在受到严格监管、人命关天的制药行业中是重大障碍。因此,“可解释性AI”(XAI)的发展至关重要,科学家和监管机构需要理解模型做出某个预测的生物学依据,才能真正信任并采纳其结果。最后是“验证挑战”,一个AI预测出的新靶点或新分子,最终仍需通过耗时且昂贵的真实世界实验和临床试验来验证,这个“从虚拟到现实”的转化瓶颈依然存在,是衡量一个AI制药公司成熟度的关键指标。

8. 未来趋势展望:生成式AI与多模态数据的融合

展望未来,两个关键趋势将主导AI制药的发展。第一是“生成式AI的深化应用”。继AlphaFold在蛋白质结构预测领域取得突破后,生成式AI正被广泛用于从头设计全新的蛋白质、抗体和具有理想特性的小分子药物,这远比在现有化学库中进行筛选更具想象空间。这意味着AI的角色正在从“发现者”转变为“创造者”。第二是“多模态数据的融合”。未来的AI模型将不再仅仅依赖于基因组或蛋白质组数据,而是能够同时理解和整合来自不同维度的数据类型,如基因组学、转录组学、蛋白质组学、细胞成像数据、电子病历(EHR)和数字病理学图像等。通过构建一个更全面的疾病数字孪生模型,AI将能更精准地进行个性化治疗方案推荐、预测药物反应和临床试验结果,真正将精准医疗推向一个新的高度。

Show more

0

0

0

1

1

醍醐灌顶!建议交易员必看的4本书!

我就自己过去的交易经历,分享4本我觉得特别值得一读的书。

它们中有技术类,有思想类,

都是我反复读过多遍的书籍,

我也会将书中的精华内容做一些总结分享👇👇

1️⃣《以交易为生》

这本书中的内容包括交易的常识,交易心理,交易的纪律性,

交易工具和系统,风险控制和交易管理,其中一大部分内容是侧重交易心理。

因为作者亚历山大・埃尔德他初始的职业是精神病医生,书中谈论交易心理的角度完全不同,这也是非常有趣的一个点。

他曾经治疗过很多酗酒者,帮助他们戒酒,他发现酗酒者的心理,同交易者的亏损心理非常相似。

在帮助酗酒者戒酒的过程中,他发现这些方法也适用于交易者,内容比较多,感兴趣的可以自己去看一看原著。

今天这个部分我是打算重点说一下他的一个技术方法:三重滤网交易系统。因为这个系统没有什么高大上的理论,而是非常简单,实用,也很有效果,所以我就重点说一下这个技术。

这个三重滤网就是指三个时间周期。

第一步:选择你要交易的主要周期作为中期,选定主要的周期之后,再选更大时间级别做长期,最后选一个小周期作为短期。

第二步:从长期的 k 线图表上找大的趋势,趋势确立之后,选择中期趋势和长期趋势相反的时候,准备进场,从短期的 k 线图表上找进场信号,止损在中期,出场在长期。

第三步,长期确认方向,等待中期走出相反趋势。

上面是三重滤网交易系统的简单演示,大家可以使用自己熟练使用的指标,选择适合自己的周期去尝试,还是老规矩,先复盘测试确认有效后,再实战。

老粉丝都知道我在24年初的SOL每日策略分享就是通过做市商的习惯结合SOL链上数据和宏观层面信息配合这本书的交易技术来做的。准确率在97%以上。

2️⃣《趋势交易法》

《趋势交易法》书中用道氏理论对趋势进行了更细致的定义,并以此建立了交易系统。书中有很多基础的技术讲解,比如趋势线,拐点线,分界点 A 等等。也有较复杂的,比如对波浪理论和 k 线技术提出了新的观点,书中也有大量的实战案例讲解,我觉得这本书比较全面,对交易系统的理解也比较透彻。

我并不推荐大家去学习非常复杂的波浪理论,内容很生涩难懂,而且学会之后,对交易的帮助和意义并不大。反而最基础的 k 线理论,趋势线怎么画,拐点线怎么画,分界点 A 怎么找,这些容易学会,简单且实用,只要能够灵活运用,交易的效果绝不会差。

这本书的技术方法很值得学习,但也有自己的问题。现在《趋势交易法》已经出到了第 3 版,之前的版本内容更简单,主要讲解三种做趋势交易的方法:

一种是跟随着趋势线做追踪趋势的交易,

一种是跟随着通道线做追踪趋势的交易,

一种是用趋势线通道线和分界点 A 来筛选趋势进行交易。

我看完书中内容,选择了第一种趋势线破位上多下空,去做追踪趋势的交易,方式很简单,但有点过于粗暴。为什么这么说呢?因为我在实战执行中遇到了问题。

1:画趋势线标准不明确,实战中会越画越小。书中虽然对画趋势线有比较明确的定义,但依然存在模糊的地带。实战中盯盘时间越久,越容易关注行情变化的细节高低点,画趋势线的时候就会越画越小,连接行情变化的小高点。趋势线越画越激进,交易频率越来越高,而且技术上的问题也会影响交易的信心,最后这种技术执行不下去了(这种方式执行难度大,需要非常丰富的经验,把握节奏)。

2:这种方法的技术标准太简单,交易中连错率太高,执行的心理压力太大。遇到震荡的行情里会左右挨耳光,连续止损,连错 3 次就急了,连错 5 次就恼了,连错 7 次就怒了,连错 10 次就疯了,最后根本执行不了(这需要我们有一个强大的内心,但这种方式对心理挑战太大了)。

这本书大部分的技术理论都很值得学习,但没有考虑到交易系统细节分类明确的问题,留下了很多主观模糊地带,可能会导致交易系统难以长期执行。当然,我们决不能否认这本书的价值,里头很多交易的基础知识和交易理念讲得都非常清楚实在,值得一读。技术方面,我建议你们可以重点读一下第四章 k 线理论,第五章趋势线,第六章拐点线,第七章分界点 A,以及第九章趋势交易法模型。

3️⃣《黑天鹅》

这本书相信很多朋友都比较熟悉,我今天就不讲太多书中的内容了,就讲讲我对这本书内容的理解:这本书向我们描述了一个我们认知之外,却又是非常真实而残酷的现实世界。

交易的世界是极端斯坦。书中有两个重要的知识点:平均斯坦和极端斯坦。平均斯坦是指当样本的数量足够多时,一个个例是不会对整体产生重要的影响。比如说人的平均身高,平均寿命,平均智商,都属于平均斯坦。

你一个人高一点矮一点,并不会对人类的平均身高产生影响。而极端斯坦是指,个体对整体产生了不成比例的影响。例如财富的分配,富豪和穷人之间有万亿倍的差距。比如今年马斯克在成为世界首富时,资产总额为 1871 亿美元,而非洲贫穷国家人均 GDP 还不足 1 千美元。

那么我们交易的世界属于极端斯坦,对我们交易者而言意味着什么呢?在所有的交易者中,盈亏比例的分配是极不均匀的,只有很少数的人最终能够获利,多数人只能成为炮灰。现实世界给人们不停灌输人人生而平等的理念,老师也告诉我们要努力拼搏,勤奋才能成功。

但在交易的世界里,因为交易者掌握的资源不同,了解的市场信息不同,资金量不同,都会在交易中形成不公平,而这种不公平也并非努力拼搏和勤奋可以弥补的。

交易想实现盈利,必须要技术、认知、心理同步提高,如果只是单纯地钻研其中一方,再怎么勤奋学习都还是可能在市场中亏损。当然,如果交易的禁锢一旦被冲破,取得成功的收入也是非常有突破性的,这也是交易的魅力所在。交易的两面都很突出,需要我们自己有所取舍。

同时,开始交易对自己而言,可能也是一个黑天鹅事件。不可预知,突发的黑天鹅事件会对社会和历史的进步产生重大影响,而人生中的突发事件,也会对我们的人生走向形成重大的影响,就比如参加高风险的交易。

对我而言,进入交易这行就是我人生的黑天鹅事件。在酒局上的一面之缘,从一个人口里了解到了交易这件事,从此我就深陷之中,开始了十几年的交易人生,我的人生轨迹也从此改变了方向。我曾经不知道自己进入了一个极端斯坦的世界,觉得自己无所不能,所以才经历了严重的亏损,陷入人生低谷,经过了万般挣扎在走到了今天。如果问我想不想再经历一次?可能我的答案是,宁愿去做生意,也不想再吃交易的苦了,因为太反人性了。

所以啊,我希望大家在开始交易之前,都要做最坏的打算,想想万一交易成为了你人生中的黑天鹅,自己是否能承受得住,再开始所谓的交易生涯。所以不管你处在交易的哪个阶段,我都建议可以读一读这本《黑天鹅》,会对交易中的风险有更深刻的理解,也会对自己的人生有更清晰的想法。

4️⃣《蒙田随笔》

《蒙田随笔》这本书可能很多人都没有听说过,这是一本哲学类书籍,作者是一位法国的思想家蒙田。他在 37 岁继承了父亲的蒙田庄园后,就过起了隐退的生活,可以这样来总结他的一生:几乎没有怎么工作过,全用来思考人生了。他用智者的眼光谈论了自己对大千世界众生相的思考,其中的一些理论我觉得很有意思,揭露了人性非常透彻的一面。

其中有一篇随笔叫《论恐惧》。“恐怖,把智慧从我的内心里赶走了”。在书的这一段里,讲了很多恐怖的例子。有人因为恐惧僵死在战场的阵地上,因为恐惧而犯错发狂的例子就更多了,“恐怖它的锋锐超过了一切情操”。有过交易经历的人都感受过 “恐惧” 的情绪,比如害怕止损,害怕盈利回撤,害怕开仓等等。恐惧这种情绪是与生俱来的,因为在交易中你会面对很多未知,就必然会伴随整个交易过程,而且恐惧这种情绪很强大,你再怎么样都无法完全战胜。就像我,已经做了 10 多年的交易,依然会有担忧和恐惧的情绪,只不过会比平常人要微量一些。

既然恐惧这种情绪是无法战胜的,我们要做的就是,在交易中尽量避免去挑战恐怖。怎么理解这句话呢?通过大量的练习,对交易技术的精进,对长期整体行情的深度了解,尽可能消除对交易的未知,你了解得越多,恐惧的情绪就会越淡。你把风险控制得越好,你的恐惧情绪也会越淡。我们不去挑战它,也不去消除它,不去跟它对着干,而是去顺应它,理解它,就可以与它和平共处,成为你交易的一部分。

“冲动的时候,是情绪在指挥,在说话,而不是我们自己”。“发怒最易导致判断失误,用情绪的眼光看错误,错误就会被扩大,这跟雾里看物是一个道理”。在《蒙田随笔》里,讲了很多对情绪的看法,也包括了发怒。当你处在一个发怒的状态下,基本上就会丧失所有理智,所有的情绪就会被无限放大。简单一点说,发怒的时候已经没有脑子了。在这种状态下做出的交易,错误的概率极高,并且错误还会被无限放大。所以在交易中,拥有一份稳定的情绪非常重要。

“一个人不对自己的一生确定一个大致的目标,就不可能有条有理地安排自己的个别行动,一个人在头脑里没有一个总体形状,就不能把散片拼凑一起”。

其实做交易跟其他的营生也很像,需要有一定的目标,也需要有一定的过程,它绝不是一蹴而就的。并且要记住一个点,来得越快的东西,如果是超出你的能力范围之外,它会以更快的速度消失在你的眼前。很多人在对交易了解得不深的时候,都会有大把盈利的经历,或者是阶段性大幅盈利的经历。这些盈利更多是来自于运气,而不是来自于交易能力,在后来的交易历程里,它都会以各种方式归还于市场,甚至透支自己的投入,这点也是我曾经交易失败感触最深的一点。

一开始交易都是接触到零零散散的交易信息,看到的也只是行情的冰山一角,曾经以为这些散片就是冰山的全貌,所以在撞到冰山的时候,才会猝不及防。所以在了解一个事物整体之前,不要妄下结论,也不要全情投入,而是多了解,多做计划,制定目标,在一点一点揭开全貌之后,再果断下手,成功的概率会高很多。

在这本书中,引人深思的内容太多了,我就不一一列举了。其实交易是一个很简单,又很复杂的东西。交易者都将目光看向别人,朝向外求索,寻找交易成功的标准,但少有人会将目光对着自己,反思自己,反思人性中根深蒂固的弱点,反思自己是否付出了努力,是否真的有能力做到成功。

很多人会觉得哲学类书籍读起来很枯燥,但其实整本书的行文非常随意流畅。读这本书的时候,我感觉我不是在看书,而是在跟蒙田交谈。从这位智者的身上,我看到了人性的影子,也看到了自己曾经在交易中的窘态,感慨万千。我不是想把交易拔高到哲学的层面,但不可否认,做好交易确实需要人生的智慧,而智慧来自于你人生的阅历,对过去的总结,对自己的反思。

今天我就先聊到这里,思绪有一点散乱,不过确实是自己的真实所想,我就用《蒙田随笔》中的一句话结束今天的内容吧:“我有两个忠实的助手,一个是我的耐心,另一个就是我的双手”——《蒙田随笔》。

共勉!

Show more

0

0

31

702

182

我最近一直在思考,怎样的一个投资策略,来迎接即将到来的2025年,2025年我们知道,川普之年,是一个完全右倾化的不确定之年,我写这篇投资随笔的时候,他还没有登基,已经在打量着格陵兰岛,巴拿马运河和加拿大主意了。并且加密市场大概率会在2025年Q2左右迎来牛转熊市周期。随着2025年川普关税+移民政策,通胀和降息将成为矛盾点,大概率高利率时代会延续(虽然登基后口喊降息,但一切还是要实际经济数据说话)。那如何在这样的动荡之年,做好资产投资和管理,尤其是我们旗下的基金,如何保障LP投资者的资金安全和稳定增值,是我们思考的关键。

在我们重新研究桥水基金策略的时候,给了我们很大启发。全球最知名的对冲基金桥水基金,成立于1975年,50年屹立不倒,美国金融史中也十分罕见。它有两个最知名投资策略,一个是‘全天候策略’,一个是‘纯alpha策略’。

这个在2023-2025年基钦扩张周期中,经济周期的上升期,俗称牛市,我们的策略参考就是‘纯alpha策略’,也成功抓住了0.5美金左右的 #RNDR,0#.002美金左右的 #KAS,40美金的# #SOL# ,还有0.5美金左右的 #SUI# 等等,但这套策略,在熊市当时,将会一无是处,失去效用。那如何熊市中保持稳健增值的策略,那就必须好好参考学习一下‘全天候策略’。

全天候策略,是桥水最引以为傲的牛熊穿越的策略,足足研发了25年。这套策略学会,如同武林高手一般,寒暑不竭,刀枪不入。当时桥水基金的思考很简单:应该持有什么样的投资组合,才能在各种环境下都表现良好,无论是货币贬值还是全球政治局势动荡等完全不确定的情况下,依旧稳定增长?

首先我们需要知道,金融投资产品的ROI回报是由以下因子的函数决定:1️⃣现金回报2️⃣资产相对于整个市场的波动性或风险水平(贝塔 beta)3️⃣超出市场基准预期收益的部分(阿尔法 alpha)。简而言之:ROI回报=现金+贝塔+ 阿尔法。

对大多数投资者来说,关键是确定其贝塔资产配置,而不是在市场中进行出色的交易。诀窍在于确定持有股票、债券和商品的比例,这里可以添加进入加密资产,毕竟桥水研究的年代还没有,最终使得静态投资组合具有可靠性。

1990年,桥水基金创始人达里奥在备忘录中这样写道:在通缩衰退时期,债券表现最佳;在经济增长时期,股票表现最佳;在货币紧缩时期,现金最具吸引力(这就是04年提出的美林时钟)。这意味着:所有资产类别都存在环境偏差。它们在某些环境中表现良好,在其他环境中表现不佳。因此,持有传统的、以股票为主的投资组合就像是对股票进行了巨额押注,从更根本的层面来说,是押注经济增长将高于预期。

由于持有股票,就面临经济增长低于市场预期的风险。为了“对冲”这种风险,股票需要与另一种资产类别配对,这种资产类别也具有正的预期回报(即beta),并且在股票下跌时会上涨,上涨幅度与股票下跌幅度大致相当。桥水基金的备忘录记录应该用与股票风险大致相同的长期债券来对冲这种风险。写道:“低风险低回报资产可以转化为高风险/高回报资产。”这意味着:从单位风险回报的角度来看,所有资产大致相同。

于是在达里奥的‘全天候策略’中,他绘制了四象限图,以此描述投资者过去或未来可能面临的经济环境范围。关键是要在每种情况下承担相同的风险以实现平衡。投资者总是在对未来情况进行贴现,而且他们在任何一种情况下正确的概率都是相等的。

通过风险配置的方式做替代,债券的风险贡献将上升至与股票一样,这样组合所承受股票与债券的风险暴露将趋于均衡。对于全天候策略而言,是针对每种经济环境所承担的风险保持均衡。并且在每一种经济环境中所持有的的大类资产,也保持基本一致的风险贡献。

根据经济增长(Growth)和通胀水平(Inflation)实际值和市场预期值(Market Expectation)之间的相对大小关系将经济周期划分为4种宏观状态:

📝经济上行、经济下行、通胀上行、通胀下行。

不同宏观经济状态下的适配资产:

经济上行期:股票、商品、公司信用债,新兴市场债。

经济下行期:名义债券、通胀挂钩债、政府债券等

通胀上行期:通胀挂钩债券、商品、新兴市场债。

通胀下行期:股票、名义债券。

针对达里奥的‘全天候投资’策略,我们在2025年做了一个通用版本的配置方案(100万美金举例),实际情况,需要根据您的风险偏好和资金体量做更细致的优化方案,需要的伙伴,可以推特私信我交流。

100万美金方案:

· 长期国债:32%

· 美股资产:18%

· 现金或现金等价物(短期国债):18%

· 加密资产:12%

· 大宗商品:12%

· 黄金:8%

通过Python数据+AI的回测,这套策略相对比较均衡:

1️⃣基准情境(大概率):温和复苏、利率下降

假设:全球经济逐渐从高通胀环境中恢复,利率逐步下降,市场风险偏好增加。

收益预期:

国债:价格上涨,收益约 4%-6%。

美股:增长稳健,收益约 8%-12%。

加密资产:流动性改善,可能反弹,收益约 20%-40%。

大宗商品:需求稳定,收益约 5%-8%。

黄金:避险需求下降,收益约 3%-5%。

整体年化收益:约 7%-10%。

2️⃣悲观情境:经济衰退、流动性危机

假设:经济衰退,企业盈利下滑,市场避险情绪升温。

收益预期:

国债:避险资产表现良好,收益约 5%-7%。

美股:下跌,收益约 -10%。

加密资产:高波动,可能下跌,收益约 -20%-40%。

大宗商品:需求下降,收益约 -5%。

黄金:避险需求增加,收益约 10%-20%。

整体年化收益:约 3%-4%。

3️⃣乐观情境:技术驱动牛市、全球经济强劲增长

假设:经济稳定增长,科技创新驱动市场,通胀可控。

收益预期:

国债:表现平平,收益约 3%。

美股:强劲表现,收益约 15%-30%。

加密资产:牛市爆发,收益约 40%-60%。

大宗商品:价格上涨,收益约 15%。

黄金:表现平稳,收益约 4%。

整体年化收益:约 20%-30%。

总结来看:无论是基准情况,还是最悲观情况,此套投资策略,都将会在2025年,获得相对稳定的投资回报,并且有效避免不可控风险。美股资产和加密资产可能会提供较高的增长潜力,而长期国债、现金或现金等价物以及黄金则可能提供稳定性和对冲通胀的能力。大宗商品将会在经济复苏和通胀压力下表现良好。虽然具体2025年宏观环境不可预测,但从整体经济的延续性和经济周期的钟摆来看,2025年大概率是一个大周期嵌套小周期的巅峰拐点。俗话说得好:打江山容易,守江山难,希望所有的粉丝伙伴们,在2025年能牢牢守住自己2023-2025年牛市的丰硕果实!🧐

Show more

0

0

66

862

322

川普认怂?他远比你想象的老谋深算。

你最好继续押他。

01、态度

现在人们所能看到的川普,基本上是被几种唱衰声所扭曲的形象。

要么是美国的左翼和建制派右翼的歇斯底里,要么是国内的骗子大V和脑残粉的星宿派意淫,加上简中的所谓自由主义者稀里糊涂的仇恨。

这对准确掌握国际形势、美国政治、川普权力稳固度、他可能接下来做什么,毫无帮助。

结果可能就是:

四年周期下来,川普不仅坏笑着拿走了他想要的一切,还把权力顺利传给接班人;

而这些吃了三尸脑神丹的唱衰派,则陷入疯狂的癔症状态,底裤输光,精尽人亡。

这不是严肃的观察形势的态度。

不严肃的态度,盲目夸大或刻意贬低,川普的决策正确度和权力稳固度。进而据此判断形势,做出决策。这是一种无能的自欺欺人人格。

严肃的态度,则是穿越立场的迷障,捕捉真实的事实。可以有立场,但必须事实先行。或者说所谓的立场,只是事实所呈现的结果,看上去对谁更有利或不利。这是一种睿智的直面人格。

后一种态度是审视川普的关税政策和全面统治,其当下成败和长远走向的前提。

02、民调

看看最显性的工作支持率[Job Approval]。

根据RealClearPolitics最新的民调平均值,

川普工作支持率的净值是-5.4,支持率45.3%,不支持率50.7%。

看上去不太好。

但是,这个数据截止日是5月8日,没有充分反映美英达成的协议,更不用说中美同意暂时削减大部分关税。

即便如此,对比就职百日的4月29日,提升了1.8——当天的净值是-7.2。考察就职以来的曲线,更能看出对他有利的U型曲线。

而对比第一任此时的5月14日,更是提升了7.1——当天的净值是-12.5。

往细处看就更能反映真实情况。

RCP虽然相对公正,但统计样本中的左翼民调,不成比例地多。因此它的民调平均值,相比于实际结果,自然而然更不利于川普。

看看一些有着更可靠履历的民调,川普最新的工作支持率净值,实际上为正。

根据拉斯穆森[Rasmussen],截止5月8日,川普+3。根据特拉法加[Trafalgar],截止5月1日,川普+2。这两家都被视作中右翼民调。

2024年大选的结果,川普横扫七个摇摆州和全国普选票。拉斯穆森仅错误预测哈里斯赢下密歇根,难能可贵的是预测川普赢下全国普选。特拉法加没有预测全国普选,但在摇摆州中,仅错误预测哈里斯赢下威斯康辛,以及错误预测内华达打平。

所以,唱衰派捧着纽约时报和ABC的民调——这些民调已经被揭穿,操纵受访对象的样本,刻意压低川普选民的数量,

宣判川普的末日将至,

谁要据此分析形势和决策,

只会被忽悠瘸了。

03、经济

四月据说是最残忍的季节,

盼着川普经济垮掉的各派,

却以失望告终。

第一季度的GDP萎缩0.3。但这种疲软主要是由于进口激增,这被普遍理解为企业抢先囤积,而非需求崩溃的信号。

4月的工作岗位新增17.7万个。连续第二个月超出预期,这意味着劳动力市场对川普的经济愿景,做出了积极反应。

其他第一季度的重要数据:消费者支出增长1.8%,较上季度的4.0%确实有一定放缓。私人投资增长21.9%,这是自2020年以来的最大季度增幅之一。美国人的工资持续增长,实际平均时薪在过去一年中增长了近 4%。通货膨胀率连续两月下降,3月的2.4%是自2021年2月以来的最低水平。原油价格持续下行,3月底的西德克萨斯中质原油[WTI]价格约58美元/桶,创自2021年以来最低。

这些对川普而言,都称得上是福音。

渣打银行最近的一份报告甚至认为,市场可能夸大了关税战对美国经济增长的风险,哪怕对华征收超过100%的关税。

因为美企提前备货,已有大量的库存缓冲;部分关键商品已被豁免,另外一些商品仍具竞争力;市场夸大了中美船运下降的意义,哪怕按5月的龟速运转,2025年上半年中美贸易量仍将比2023年高18%,比2024年只低5%;还因为历史上出现过类似的价格冲击,包括2022年后新冠的通胀浪潮,并未引发美国经济的崩溃。

这种失望,华尔街日报在新数据出来后,取的一个标题最能体现:

美国经济在贸易动荡中展现出显著的韧性。

可是逻辑不通。

如果你早知道美国经济的韧性,

为什么却天天世界末日一样呢?

04、市场

同样是华尔街日报,4月21日如丧考妣地警告:

川普溃败[Trump rout]。

该报声称,道琼斯指数有望创下1932年以来最糟糕的4月表现。

它断定,很少有人认为,川普和贸易伙伴的谈判能够很快取得成果,从而缓解压力。

然而,标普500指数4月仅下跌0.8%。道琼斯指数下跌2.1%,纳斯达克指数仅下跌0.3%。这远非90多年来最糟糕的4月,甚至也不是过去5年来最糟糕的4月。

更打脸的是,从4月22日开始,

标普500指数和道琼斯指数9连涨,5月2日达到顶峰。前者创下了自2004年以来的最长连涨纪录。

到此时,三大股指已经收复了宣布对等关税后的失地。

实现这一切的背景是,虽然对等关税暂停,但10%的基准关税依然存在,还有25%的钢铁和汽车关税,中美之间则实际禁运。

随着中美同意暂时削减大部分关税,三大股指飙升,全部超越了宣布对等关税前的点位。

虽然还没有达到年初的最高点,

但无论如何,股市已经稳定,美元兑多种货币走强,国债市场避免了川普最头疼的抛售波动,

这还没算减税和放松管制的连环后手。

唱衰派很痛苦。

然而,川普内心深处,甚至已经将股市移出了衡量繁荣的首要指标。

1990年至2020年,道琼斯指数上涨了10倍多,涨幅超过24000点。然而在同一时期,美国制造业就业岗位减少了500万个。

顺差国的盈余涌入美国的证券和房地产市场,推高了资产价格。股市越来越强劲,经济越来越疲软。

他决定让美国经济的这艘航母掉头:摆脱金融化,转向生产化。

股市波动是他必须要付出的代价。

他的如意算盘是:关税将刺激美国制造业,最终,股市将适应这一现实。

而4月的波动之小,则让川普窃喜。

05、制造

制造业回流的状态,是衡量川普成败和命运的第一标准。

制造业的就业决定着摇摆州的选票。摇摆州的选票,决定着川普的权力。川普的权力,决定着MAGA的未来,关乎民粹右翼眼中的全球文明的走向和生死。

掌握了制造业的高地——哪怕是看上去的希望而非完全真实发生的实际——任何混乱,东西海岸精英叫骂,欧盟割袍断义,全球烽火连天,川普都可以像路易十五一样端坐:我死之后,哪管洪水滔天。

而一旦制造业弄不回来,因为砸烂旧世界的激进,川普几乎就是死无葬身之地。

刘邦可以打无数次败仗,只要关中稳如磐石,制造业就是川普必保的关中,是他天下大乱的暗度陈仓。

制造业回流的数据统计,称得上白宫官网发布的最频繁内容。这都是企业发布和媒体报道的聚合,信息本身无法造假。

到百日时,已获得5万亿新投资,将创造超过45.1万个新工作岗位。

涵盖各种战略和关键产业,这是川普拒绝讨价还价的回流红线。

更重要的是,主要分布在摇摆州和红州。

唱衰派喜欢引用各种数据说,川普上次的关税战没有真正带来受保护产业的就业。但这是刻舟求剑,忘记了地缘经济的形势彻底改变,两次关税战的情况完全不同。

他最大的目的甚至不是和全世界较劲,

而是将企业赶回摇摆州,

只要实现这一点,任何策略和进退都可以,任何面子得失和表面输赢,都是其次。

另一方面,唱衰派不懂真正的政治。

制造业回流的根本目的甚至不是经济,而是选举。如果长远经济无法改变——这是一个西西弗斯式的妄想,没有几个人能真正改变——短期选举收效,这已经足够。

以铁锈三州为例,2024年,他加总领先约23万人,2020年,可疑地输掉约25万人,2016年,更是领先不到8万人。

他损天下而肥摇摆州的最低目标,仅仅是确保,2028年,这23万人不要过量流失。

无论因为实际的工作,还是希望的诱惑。

性价比如何,这是一道很简单的算术。

06、认怂

像纽约时报和华尔街日报这样的媒体,由于抨击关税过甚,没有办法探讨和正视关税战的策略。

随着对等关税的全部暂停,他们硬着头皮继续说,川普现在不得不退却,也就是俗称的认怂。似乎他们一贯要求川普做的事情,现在成了不好的东西。

然而拉长时间,回看川普的竞选承诺,他没有违背,几乎完全践行。

他对其他贸易伙伴的关税设想就是10%。

对中国的关税设想是60%。

现在,对其他贸易伙伴的关税新基准就是10%,对华关税暂时是30%。此外,还保留了25%的汽车和钢铁关税,以及可能的药品关税。

对等关税的武器还可能根据需要启动。

人们或者心理开始接受,

或者宣布完胜,

而川普的经济和市场没有受到影响,甚至还因为世界长出一口气而上升,

仿佛鲁迅笔下那临河的土场上的一场风波。

这是不是认怂?

07、锚定

鲁迅有个掀屋顶效应,意思是你要掀屋顶,大家就同意开窗。

现代心理学将它命名为锚定效应[anchoring]。即即某条信息——例如在谈判过程中抛出的一个大数字——可以重置整个参考框架。

无论这是否川普的谈判风格,

即便纽约时报也认为川普实现了这一点。

行为科学咨询公司决策实验室[Decision Lab]的实验显示,被要求思考珠穆朗玛峰高度的人,事后更愿意花比之前更多的钱买一张沙发。而想卖给你一辆5万美元的车的销售,会先给你看一辆8万美元的。

疲惫不堪的企业高管们现在流传着这样一句口头禅:10%就是新的零。投资者现在欣然接受任何利好消息,哪怕价值微不足道。

就这样,锚定效应,

强化了人们对关税工具的接受度,

提高了人们对关税数字的承受范围。

08、事实

你说你赢了,他说他赢了,嘈嘈杂杂,难论真假对错。

可以肯定是,没有迹象显示,川普熬不住,认怂,会输。

最重要的是,他的外交政策和地缘经济,是为内政服务,他有外在的天下大乱所掩盖的内在的政治目标。

仅就这个目标而言,根据上文的几大衡量要素,他已经占据先机。

加上正在推动的减税法案和放松管制,

加上中期选举相对有利的形势:参议院的选举地图对共和党有利;众议院对任何执政党都是死穴,然而他坐拥5亿美元竞选资金,现在可以砸给众议院的共和党人,

如果秉持严肃的态度,你就会发现,

到目前为止,

川普比你意淫的冲动幼稚更老奸巨猾,

他的权力稳固度和你臆想的摇摇欲坠相反,

他接下来的施政,包括关税政策,比你想象的逼仄更从容,

如果你需要根据他的情况决策,

你最好继续押他。——老魏

Show more

0

0

0

1

0