Search results for 宏观经济

People

Not Found

Tweets including 宏观经济

暇意的下午,车库咖啡畅聊宏观经济,meme,还有更多

@jackliangkaijie

@qinbafrank

@laoge2100

@MrRyanChi

@0xbiubiubiu

@OwenJin12

@TiezhuCrypto

@Cato_CryptoM

@hoidya_

@Alieneth99

@Nick_X3Labs

@Rock_0xwang

@kaikaibtc

@Rock_0Xwang

@kaikaibtc

@ChloeTalk1

@wofiadu

@Theresia_d22 https://t.co/3ld0w4RqP6

Show more

0

0

1

1

1

服了你们了

平时我吭哧吭哧写文案,研究宏观经济,大盘走势的视频没人鸟我

发自拍你们全出来了🤬🤬🤬 https://t.co/jCcpPI6Kjo

0

0

4

9

0

我老婆在银行工作,前几年不停暗示我她懂宏观经济,会理财,动不动就能找到更高回报的投资方式,让我把钱给她理,然后我给她开了个 A 股账号,充了几万元让她炒股,刚开始一段时间还会经常给我说她买的 XXXX 又涨了多少钱,然后就说的越来越少了,最后连帮我理财的事情也再也不提了。

Show more

0

0

25

138

10

彼得·林奇(Peter Lynch)曾说:

“如果你每年花 14 分钟来思考宏观经济,那你就浪费了其中的 12 分钟。”

他面对不确定市场时的 10 条投资原则:🧵 https://t.co/fsmPc2jE9J

Show more

0

0

11

651

206

好像还真被老师预测对了,说明什么呢?1.宏观经济分析领域,召北老师真的是顶级的。2.宏观经济分析在炒币领域屁用没有。

0

0

0

7

0

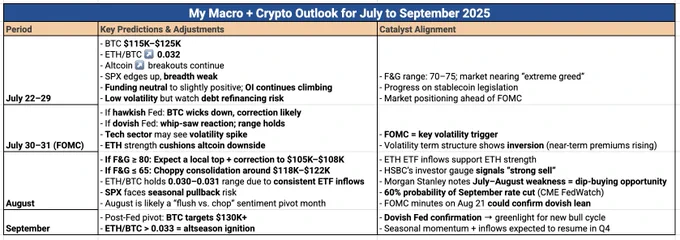

今天的回调,很多人都开始关心起来后市怎么走。Pickle Cat 的这个预测太详细了。

@0xPickleCati 结合宏观经济信号(如 FOMC 和美联储政策)以及加密市场的技术指标(如 F&G 指数、ETH/BTC 比率),为 7 月至 9 月的走势提供了清晰的框架。

我个人对 8 月的“清洗 vs. 震荡”情景和 9 月可能的牛市重启特别感兴趣,尤其是 ETH ETF 流入对 ETH 表现的支撑作用,这可能确实是 altseason 的催化剂。

Show more

The market’s rising in a weird, almost artificial way…

Crazy ETF inflows. FOMC just a week away.

Is altseason finally here? Will $BTC break above $130K next month — or is it setting up for a 10% correction?

🔍 Here’s my macro + crypto outlook for July to September 2025:

1. Pre-FOMC Drift (July 22–30)

• Market sentiment rising: Fear & Greed (F&G) Index ~70–75 (Greed increases).

• 📈$BTC ranges between 115k–125k → Cooling near ATH, no major breakdown yet.

• ETH/BTC bouncing at 0.032 → ETF inflows buffering ETH pair.

• Altcoins waking up → Traders rotating profits into higher-risk plays.

• 📉SPX edges up but weak breadth → Still tech-led, not broad-based.

• Derivatives: Open Interest is climbing and funding rates are neutral → Leverage is building, but there’s no visible froth yet.

• Key risk: low volatility + debt refinancing overhang → Debt-heavy firms might crack soon; small/mid caps vulnerable.

No major catalysts, just positioning for FOMC.

2. 📅FOMC Knee-Jerk (July 30–31)

This is the first real macro trigger in a while. Two possible outcomes:

• 🟥 If Fed sounds hawkish (not cutting rates) → $BTC wicks down.

• 🟢 If Fed sounds dovish (hinting at cuts) → Markets stay in range or bounce.

Other notes:

• Tech stocks might finally get volatile again.

• ETH likely outperforms altcoins if markets get shaky.

• Options markets show stress → short-term premiums rising.

3. 🪓 August = Chop Zone or Flush

• 🟥 If F&G ≥ 80: Expect a local BTC top, then correction to $105K–$108K.

• 🟢 If F&G ≤ 65: Likely choppy consolidation between $118K–$122K; Mirrors mid-2024 when sentiment dipped before a year-end rally.

• ETH/BTC likely holds 0.030–0.031 due to strong ETF inflows.

• SPX faces seasonal pullback risk.

Key risks and signals:

• ETH ETFs inflows pulling strong

• HSBC says investors are getting way too bullish (a contrarian sell signal). 20–30% of their internal signals are urging institutional de-risking.

• Morgan Stanley sees July–August weakness as a dip-buying opportunity.

• 60% chance of September rate cut (CME FedWatch).

• Fed minutes on August 21 may confirm dovish shift.

4. 🚀 September = Next Bull Leg?

• If Fed confirms dovish stance or a rate cut → BTC likely targets $130K+

• ETH/BTC > 0.033 could reignite an altseason wave

Why this matters:

• Dovish Fed = liquidity return

• Seasonal patterns favor strong moves starting Q4

• If August dip happens, September may be the restart of the uptrend

That’s how I’m seeing things based on the data I’ve been tracking — not financial advice.

I’ve summarized the key points in the table below.

Curious how others are looking at this.

Are you leaning more breakout or correction?

Always down to learn from different perspectives.

Show more

0

0

0

0

0

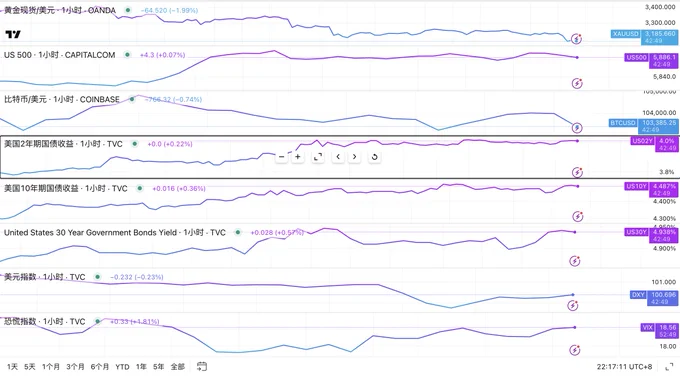

目前风险市场整体走势已经明显出现“疲态”,显然之前的贸易缓和让风险资产过度上涨,而继续上涨,需要更多的利好刺激

过刚易折,上涨过度则需要盘整回调,否则会导致风险市场的风险过大

同时,估计下周缺乏宏观经济叙事的环境下,债市的高收益带来的潜在危机情绪就要被人再次提起,配合市场震荡回调确实比较贴合的主线“剧情”

需要注意,美元指数目前的回落,可能是因为美国与全球贸易协议中包含了一点货币政策,特朗普试图让贸易对手国主动提升币值来换取贸易协议,

尤其是当欧洲货币与日韩货币升值,将会让美元指数再次被动下跌

未来我们可以通过关注美元的波动数值来判断特朗普对欧洲的贸易协议是否会顺利进行。

明天PPI将会是本周唯一的多头叙事了

Show more

0

0

5

29

1

记得我分享看涨逻辑的时候,总有人骂我,说市场没钱,虽然我没在山寨币上获得更多的收益,你们当时骂我的话是真难听,傻逼玩意啥的,你懂不懂市场,钱荒,我是不懂宏观经济,我也知道不降息,但是我略微懂点K线,我没回你们,现在市场教育了你们,等你们FOMO的时候,队长持续落袋部分仓位,活该,作为一个人,连求同存异的包容性都没,凡是跟你观点不一致的,就要骂人,这群人,市场会好好教育,我就送一句话,该,到底谁是傻逼玩意,哈哈

Show more

对于金融市场来说,本就是庄空行为主导盘面,本质就是低买高卖,经常看大家说市场没钱,什么降息周期没来市场没钱,我可以肯定这个观点是有BUG的;

对于我们做交易的人来说,要明白一点,到底是散户没钱还是主力没钱,你难道认为主力拉盘都是需要贷款来拉盘嘛;

市场都是聪明人,以我们做基本面的为案例,坚持K线找买点,就三种;

一种就是一段长期下跌,多空平衡后选择买点(五步法的来源);

二种就是上涨中继的蓄势形态,这种形态你可以说是人家在做结构骗你,不骗你怎么上车,就是因为大部分人看得懂,骗你上车,大家一起上上涨也有惯性,你照样追也能赚到钱,这种交易做完一个形态要及时落袋,你建仓成本都略高;

三种就是突破后的洗盘形态,一般以回调收敛缩量看位置来确认,对于主力来说,既然选择突破那么对盘面一定要足够的控盘度,调整只是为了把不坚定的筹码洗掉,这个用文字叙述比较复杂;

就上面这三种,你觉得是骗也好割也好,你能做的就是应对跟车,这需要点K线逻辑;

那么核心问题来了,我们说市场缺钱,是散户缺还是主力缺,其实都不是,是散户需要一个追涨的理由,主力不可能拉到一个非常离谱的价格在没有消息驱动散户来接盘的消息,就这么简单,你非要铁头说这缺钱还是哪里缺钱,我不跟你们争,你们永远是对的;

K线有没有用,看你怎么K,懂K懂逻辑的能赚钱,但是看K,同时要结合基本面,再配合消息,弄明白啥时候需要看啥权重,这些就复杂了;

我从2万下面一直拿大饼拿到97-10万减仓的原因,就是K线基本面,数据,跟消息,这几点出现了矛盾,才减仓,但是我绝对不是说市场没钱来推动BTC继续上涨;

以上内容纯意淫,有用的加个收藏,做2年交易以上再回头看我这条推内容;

#BTC#

Show more

0

0

0

2

0

顶级宏观大佬对谈美国关税政策及其影响。前段时间Capital播客节目聚齐了三位在宏观经济和资产配置领域颇有建树的专家,在Ted Seides的主持下,四人就全球市场和地缘政治格局的变迁以及美国资产的走向进行了深入探讨,并分析了投资者应如何应对这一深刻变革的时期。

这场对谈的阵容堪称“地表最强”宏观,三位大佬分别是:

1)James Aitken,独立咨询公司Aitken Advisors的创始人,以其对全球金融体系运行机制的深刻理解而著称,尤其擅长分析美元流动性、影子银行体系和央行政策对市场的结构性影响。

作为一名知名宏观策略顾问,James曾任职于瑞士银行和伦敦的对冲基金 Lansdowne Partners,因曾在2008年金融危机前精准判断市场风险而声名大噪。

2、Marko Papic曾担任BCA Research的宏观地缘政治首席策略师兼副总裁,负责将全球政治发展与宏观资产配置结合分析。

Marko后来创立了Clocktower Group宏观策略团队,并著有畅销书《Geopolitical Alpha: An Investment Framework for Predicting the Future》。

3、Louis-Vincent Gave是Gavekal Research的联合创始人,该公司以宏观研究见长,其父Charles Gave也是著名的经济评论人。

Louis的研究风格深入浅出,尤其擅长从结构性趋势和制度变化中挖掘长期投资主题,如去美元化、债务泡沫等。

对谈要点:

1、美元下跌、或者说美元资产见顶,真正开始于1月,始于债市开始“惩罚”美国立法者的时候。白宫可能并不是真的那么关心股票,他们更关注债券收益率,他们可能有一个设想,即在本届政府早期出现轻微的衰退会很棒。

2、美国的大规模财政支出是导致“美国例外论”终结的重要因素,特朗普政府的贸易政策也加速了这一进程,全球盈余/边际资本正在重新寻找新的投资目的地。

我们正处于一个多极世界而非二元世界,投资者总是在被一种“伪冷战模型”误导。

3、在政策诱导型衰退中,真正重要的不是数据本身,而是政策的“二阶导数”(即政策的边际变化趋势)。

4、“美国例外论”终结的本质是美国相对于世界上其他地区不再保持优异表现。美国市场可能看到了底部,接下来将是是美国资产跑输全球的五年周期;如果现在还有人说市场“超跌了”,那可能需要去冷静一下。

5、美国的资产表现越来越像一个新兴市场国家,我们正在步入弱美元时代,资本将流向当前被严重低配的领域。

即使美国与日本、韩国和其他国家进行大规模的关税贸易谈判也为时已晚,这无法阻止对信心的冲击、对资本支出的冲击、对企业支出的冲击,以及很快也会开始影响消费者行为的冲击。

6、特朗普实际追求的可能是5%到10%的全面关税,而不是40%。一旦市场嗅到这一点,过度看空风险资产是非常危险的。

James认为,如果美国能够维持信誉,解决财政问题,并软化贸易政策,那么美国可能会再次吸引资本;Marko则认为,只有在地缘政治危机爆发或军事冲突的情况下,避险资金才会以某种恐慌的方式回流到美国。

7、过去的10年里,世界各地的私人银行通过向私人客户出售结构性产品赚了很多钱。如果这些产品在市场不利条件下被触发,影响可能比2008年麦道夫骗局的规模(100亿美元)大得多,可能涉及数百甚至数万亿美元。

8、专家们对未来一年中的市场赢家和输家进行了预测,赢家包括加拿大、欧洲、日本、不结盟国家以及大宗商品;输家则“无疑”是美国。

对谈中文版全文:https://t.co/bmS5Suc4uM

Show more

A special discussion of geopolitics and the market implications with @AitkenAdvisors, @gave_vincent, and @Geo_papic.

With thanks to WCM Investment Management and @MorningstarInc.

https://t.co/6KY0DDKufY

Show more

0

0

0

0

0

Coinbase 机构部门战略主管 John D'Agostino 表示,2025 年 4 月,主权财富基金和其他机构正在大量买入 BTC,与此同时,散户投资者通过 ETF 和现货退出市场。John D'Agostino 在采访中将比特币比作黄金,并表示许多机构买家购买 BTC 是为了对冲货币通胀和宏观经济不确定性。BTC 的交易走势正体现出其核心特性,这些特性与黄金非常相似。它具备稀缺性、不可篡改性,以及作为非主权资产的可携带性。(Cointelegraph)https://t.co/z4GRmfRw6f

Show more

0

0

0

0

0

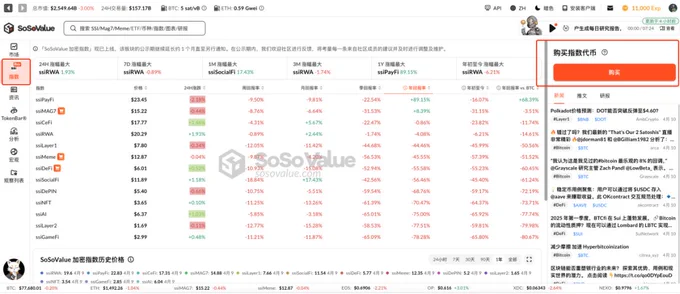

【Sosovalue平台介绍,骄骄的A8之旅3-21】

@SoSoValueCrypto 这个项目之前撸过,其实他是一个挺不错加密货币分析平台。它还提供基于人工智能的分类系统新闻和研究,并将宏观经济数据与加密货币市场连接起来。

官网:https://t.co/XIuiClQtkY

一、市场:

1. 加密货币:显示已发行代币的价格,市场数据取自交易所,现在包括BinanceCoinbase、 Bybit、OkX、Kraken、Bitget、Gate.Mexc.

2. ETF:BTC和ETH现货ETF数据

3. 投融资:资方一览及加密市场融资趋势

4. DEX池:集合常用DEX平台数据

二、指数

指数代币数据看板及指数代币购买入口

三、资讯

整合加密圈最新信息,有整合度高,更新快的优点。比较好用的是个性化推荐及24H更新新闻,机构、推文和链上的板块都是推特监控,研报板块部分有AI汇总总结。

四、Token Bar

提供对加密圈开放式讨论、信息共享和社交互动,另外有热门帖的追踪,有利于获得垂直信息。

Show more

0

0

7

6

1

据彭博社,以太坊联合创始人 Joseph Rubin 创办的软件公司 Consensys 目前计划裁员 49 人,占总员工人数约 7%。公司发言人表示,此次重组是为了推动整体盈利能力的提升。此前,Consensys 收购了一家拥有约 30 名员工的初创公司,这些员工将继续留在公司。去年 Consensys 裁员 162 人,占员工总数的 20%,并将此归咎于监管不确定性和整体宏观经济状况。https://t.co/6PtTSD0pqV

Show more

0

0

0

1

0

深度解析!中国的经济到底好不好?

先给兄弟们科普一下:于钱是怎么产生的,前面已经说过,主要通过三种途径:

一是“印”钱,即各国中央银行印钞厂物理意义上“印刷”货币;

二是“借”钱,银行借贷加杠杆创造的“派生货币”;

三是“造”钱,通过量化宽松政策“大放水”产生的货币。

中央银行的货币发行,是通过再贴现、贷款、购买证券、收购黄金、外汇等投入市场从而形成流通中的基础货币。

统计局可能是这半年最努力的部门了,半年数据出炉,看上去宏观经济和社融数据都挺不错的,市场基本形成共识,三季度不会有刺激政策。

真的这么好么?

现在我们看下目前整体经济的情况:

01、先看宏观经济数据:

GDP:上半年国内生产总值同比增长5.3%。其中一季度同比增长5.4%,二季度同比增长5.2%,下降。

规模以上工业增加值:上半年全国规模以上工业增加值同比增长6.4%。其中6月同比增长6.8%,5月同比增长5.8%,增长。

固定资产投资:上半年全国固定资产投资(不含农户)同比增长2.8%。其中6月当月同比-0.1%,5月同比2.7%,下降。

社会消费品零售总额:上半年社会消费品零售总额同比增长5%。其中6月同比增长4.8%,5月同比增长6.4%,下降。

基建投资(不含电力):上半年基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长4.6%。其中6月当月同比2.0%,5月同比5.1%,下降。

房地产开发投资:暂无公开的上半年整体同比数据,但从1-6月单月数据来看,房地产开发投资持续同比下滑,6月同比-12.9%,5月同比-12.0%,下降。

房地产销售面积:暂无公开的上半年整体同比数据,6月同比-5.5%,5月同比-3.3%,下降。

房地产销售金额:暂无公开的上半年整体同比数据,6月同比-10.8%,5月同比-6.0%,下降。

制造业投资:上半年制造业投资同比增长7.5%。6月当月同比5.1%,5月同比7.8%,下降。

进出口(以美元计):上半年货物贸易进出口同比增长2.9%。其中出口增长7.2%,进口下降2.7%。6月出口同比5.8%,5月同比4.8%;6月进口同比1.1%,5月同比-3.4%,增长。

GDP三驾马车,仍靠投资端,也就是供给端撑着,资金来源全靠政府债;出口暂时稳住,主因关税暂缓,抢出口效应填充;内需不足,以旧换新稍微一停社消就咣咣猛跌。

先说供给侧的问题:

疫情之后,规模以上工业增加值保持较高增长,但是PPI持续下跌,实际上,PPI已经连续下跌33个月。

6月份,规模以上工业增加值同比增长6.8%,涨幅扩大1个百分点;PPI同比下跌3.6%,跌幅扩大0.3个百分点;二者偏离度进一步扩大到超10个百分点。

PPI的持续下跌,代表中上游的产能过剩。

其次是需求侧的问题:

这里要专门说一下社消的细分数据,非常的反常识,6月,商品零售和餐饮收入同比分别为5.3%和0.9%,较上月下降1.2和5.0个百分点;

限额以上零售中,通讯器材、家电音像器材、家具、文化办公同比分别为13.9%、32.4%、28.7%、24.4%,较上月变动-19.1、-20.6、3.1、-6.1个百分点。

限额以上零售中,烟酒和饮料类零售同比分别下降0.7%和4.4%,较上月下降11.9和4.5个百分点。

我是不明白到底是哪个群体,连饭都吃不上了,反而在拼命买家具、家电、手机和平板。

更诡异的是,6月份社会零售同比增长4.8%,但CPI同比增速只有0.1%,通常来说,消费强劲,意味着需求强劲,会导致通胀上升。

但是,从上半年量价背离的表现可以看出,当前市场需求依然低迷,产能依然过剩,仍处于以价换量的艰难的出清周期。

我看不懂,更无法理解。

总结一下:经济总量增长放缓,供给侧产能过剩,内需不足,钱没少印,但物价低迷,说明钱没有进入实体经济内。

02、再看金融数据:

M2:暂无公开的上半年整体同比数据,6月同比8.3%,5月同比7.9%,增长。

社融:暂无公开的上半年整体同比数据,6月同比8.9%,5月同比8.7%,增长。

CPI:上半年全国居民消费价格指数(CPI)同比下降0.1%。其中6月同比0.1%,5月同比-0.1%,增长。

PPI:6月全国PPI同比-3.6%,5月同比-3.3%,下降。

今年整个半年,社融不塌方全都靠政府债撑着。

作为市场主体的企业和居民贷款,均没什么提升,1-6月新增居民贷款呈逐年下降之势,居民部门信心缺失。

唯一的亮点是企业短期贷款,原因不明。

最最重要的是,放出来的钱并没有到居民手上,居民贷款余额占社融比例不断下降,已经降至19.52%,连续21个月下滑,并且连续5个月低于20%。

钱去哪里了?其实,社会融资中60%以上都是政府和国有企业融资,然后就是大型制造企业贷款。换言之,每年高增长的货币更多流入政府端和投资领域,更少流入居民端和消费领域。

更少的资本流入居民端,无法提振消费,更多的资本流入政府端和国有企业,政府部门在缺乏市场机制调节作用下集中投资,央国企控制的上游煤炭、钢铁、水泥等产能普遍过剩,导致价格持续下跌、通缩长期化。

而存款,今年6月当月,居民存款和企业存款分别新新增2.47万亿和1.78万亿,同比分别多增0.33万亿和0.78万亿。

居民户新增存款2.47亿元是很夸张的,前6月累计新增存款达到10.77万亿元;而新增贷款仅5976亿元。结合过往数据测算,前6月居民存贷比为9.21。

这代表了居民一方面贷不到款,一方面又拼命存款,这是一种典型的收缩表现,当然,更有可能是资金的分配问题,这里不方便展开说了。

总体而言,社融的结构是“政府强、居民弱”“存款强、信贷弱”“短贷强、长贷弱”的结构性特点。

03、最后,看财政数据:

不同于经济和金融数据,财政收入从去年开始,就一直是负增长,一般来说,GDP与收入大致是同向的,并且长期以来,中国GDP增速与税收收入增速是一致的,从2010年到2018年三季度,二者平均的偏离度只有2个百分点左右。

但是,从2018年四季度开始,二者平均偏离度开始扩大到9个百分点左右。

今年上半年,实际GDP同比增速为5.3%,(1-5月)税收收入同比下降1.6%,二者偏离度达到夸张的6.9个百分点。

财政收入降低,说明一个问题,在经济总量维持不变的情况下,经济活动产生的利润变低了,也就是说,经济的效率变差了。

我们分别从宏观经济,金融数据,财政三个方面来分析了经济现状,结论是经济总量尚可,但结构问题很大,供给侧钱太多,导致产能过剩,需求侧居民端内需不足,这带来的后果是经济效率的降低。

Show more

0

0

23

401

126

BTC未来几年可能迎来根本性价值重估,50万-100万美元的预测虽显激进,但背后逻辑值得深思,本轮牛市的核心驱动力已从散户投机转向机构配置,美国比特币ETF的通过标志着主流金融体系的系统性接纳,这将带来长期、稳定的资金流入。与2017年ICO泡沫或2021年DeFi热潮不同,本轮上涨由现货ETF主导,波动性或降低,但比特币仍无法完全摆脱风险资产的属性,在宏观经济动荡时仍可能出现剧烈震荡。

从功能定位看,比特币正逐渐向数字黄金演进,价值存储优先于支付功能,尽管闪电网络等技术提升了交易效率,但其核心优势仍是抗审查、稀缺性和全球流动性,长期来看,比特币的市值天花板取决于其能否替代部分黄金市场,而年轻一代对加密资产的偏好可能加速这一进程,然而,监管不确定性、技术风险及CBDC的竞争仍是潜在挑战,若比特币能进一步巩固其作为全球储备资产的定位,百万美元并非遥不可及.

#BTC# #Ethereum# #BullRun# #ETF#

Show more

0

0

52

64

0

作为长期投资者,我们应该认识到,预判关税战的结局本就不应该是我们的工作范围。

正确的投资方式是发现世界级的优秀公司,并长期持有股票,而不要过于计较短期起伏如何。

卓越的公司自会找到方法度过暂时的难关,为投资者带来可观的长期回报。

优秀企业都是从各种艰难困苦中成长起来的。它们能够找到各种方法,提高每股自由现金流。

关税可能会对宏观经济产生不利影响,但不好的宏观经济环境只会让优秀企业更强大,更有耐受力。

有能力的企业在困难环境中只会变得更强大。

Show more

0

0

3

102

15

香蕉区这个生动的概念完美刻画了币圈市场周期性癫狂的状态,从行为金融学角度看,这本质是市场集体非理性的集中爆发,是人性贪婪与恐惧的极致体现。

所谓的香蕉区,是加密市场周期中的一个阶段,特征是价格呈现抛物线式急升,就像香蕉的弧形一样,这种上涨通常伴随高波动、市场狂热与投资者FOMO,从历史来看,比特币已经历数次香蕉区,2013 年BTC 从100 美元暴涨至1000 美元,2017 年BTC 由5000 美元飙至近20000 美元,2024 年从20000 美元一路冲破69000 美元,部分数据甚至指出3 月高点曾达73000 美元以上,截至2025 年5 月,比特币价格已从高点回调约30%,随后又反弹至104,000 美元,这种走势让人联想到过去香蕉区的初期阶段,这些暴涨背后不只是散户推动,还有来自宏观经济的推力,如全球流动性增加、央行宽松政策等。

我认为,真正的投资智慧在于,既要能识别香蕉区的趋势红利,又要保持清醒的头脑,历史上每次市场狂欢都会造就一批幸运儿,但最终能守住财富的,永远是那些懂得在音乐停止前离场的人。

当前市场的新变量在于机构投资者的深度参与,与传统周期不同,ETF等正规金融渠道的介入可能延长香蕉区的持续时间,但也可能放大最终的调整幅度,这要求投资者必须建立更系统的止盈策略,而非简单依赖过去的经验。

市场可以非理性的时间,往往超过你能保持清醒的时间。在香蕉区赚钱需要勇气,但守住利润需要智慧。

#BTC# #BitcoinBananaZone# #CryptoMarketCycle# #FOMOAlert#

Show more

0

0

19

22

0

《Holder/钻石手山寨币是对这轮周期非典型牛市的惩罚》

加密市场自诞生以来经历了多轮牛熊交替,每轮周期都伴随着独特叙事、市场动态和投资者行为。本轮周期,因为比特币减半、机构资金流入以及宏观经济环境的复杂变化,被大家看为是“非典型牛市”。

然而,对于许多执着于持有山寨币的钻石手投资者来说,这轮牛市不仅没有带来预期中的财富效应,反而是一场残酷的惩罚。

本文将深入浅出分析本轮周期山寨币的表现,结合历史数据并于BTC相对比,分析长期持有山寨币是本轮非典型牛市对钻石手的惩罚。

一、非典型牛市

传统加密市场牛市通常遵循比特币先行山寨币跟涨的模式:比特币价格先突破历史新高,吸引外界资金流入,随后资金轮动至以太坊及其他山寨币,催生山寨季。2021 年的加密狂潮中,持有山寨币的钻石手就曾是市场神话的主角。那时,散户只需闭眼买入并坚定持仓,就能轻松收获数十倍甚至数百倍收益。

然而,本轮周期打破了这一定律。在本轮周期中,这种简单粗暴的财富密码彻底失效 —— $BTC 突破 10 万美元大关,山寨币市场却呈现出冰火两重天的割裂现象:在这一轮牛市中市值前 150 名代币中仅有 60% 勉强收复 2023 年高点,而 $APT 等曾经的明星项目与峰值相比大幅暴跌。

在以前的牛市中,总是 VC 投资带动项目叙事,进而散户一拥而上开始 FOMO。此时 VC 出货完成退出。

然而在本轮行情中,散户却开始集中 FUD 那些 VC 带领的项目。他们的理由主要有以下几个:

1⃣散户普遍担忧风投机构在锁仓期结束后集中抛售,造成价格剧烈下跌,成为他们最主要的 FUD 来源之一。

2⃣此外,散户指责风投机构在项目 ICO 或私募阶段获取超低成本筹码,却在项目上线后通过洗盘与强行拉升操纵市场,完成“出货”并留下普通投资者“接盘”烂摊子。

3⃣VC 可能会为了追求快速回报而推高估值,不顾项目基本面甚至抄袭概念,从而制造泡沫,最终导致散户血本无归。

4⃣VC 的过度投资导致了某些赛道的超额拥挤,如 Infra 和L1。从而导致行业畸形发展。

5⃣在社交媒体上,散户往往基于“羊群效应”大量转载针对 VC 的阴谋论,例如 VC 洗盘、拉盘等说法,加剧FUD扩散并放大市场波动。

交易所上线即跌穿,以行业最强所币安 @binancezh 为例,上线代币不出几日总是会跌破盘前定价,甚至跌破挂牌价,显示了散户对交易所上币策略的强烈不信任。从而将交易所上币变成了大家抢跑抢卖的过程——

1⃣ $ANIME :2025 年 1 月 22 日在 Binance 上线,当日价格从最高点回落 74%,并迅速跌破初始挂牌价。

2⃣ $TRUMP :2025 年 1 月 19 日上线后大幅抛压,首日暴跌 82%,最终收盘价远低于挂牌价。

3⃣ $SOLV :2025 年 1 月 17 日刚上线就遭遇 78% 的首日跌幅,价格跌破初始挂牌水平。

4⃣ $COOKIE :2025 年 1 月 10 日上线,价格瞬间下挫 74%,并在数小时内跌破挂牌价。

5⃣ $CGPT :同为 1 月 10 日上线的 $CGPT ,首日跌幅 68%,刚一开盘便低于初始定价。

6⃣ $TST :2025 年 2 月 9 日在 Binance 上线,短短数小时内跌幅达 80%,交易价格跌穿挂牌水平。

7⃣ $LAYER :2025 年 2 月 11 日上线后表现最“温和”也跌去 50%,依旧不敌抛压而低于初始价。

8⃣ $AEVO :自 3 月 13 日上线起, $AEVO 累计下跌 88%,首日便跌破挂牌价后持续走低。

(以上数据基于笔者写作时记录)

二、市场总体表现

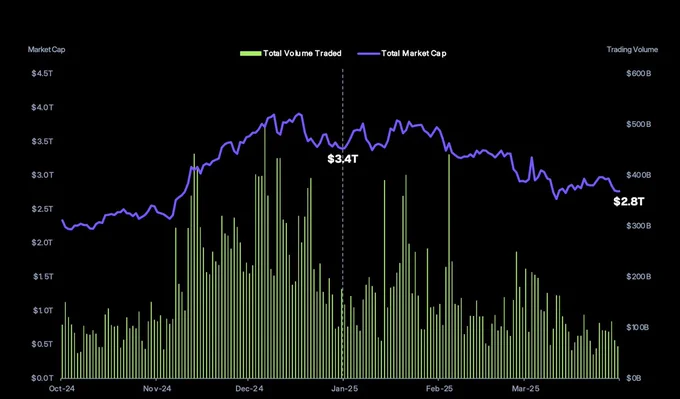

根据 Coingecko 第一季度发布数据显示,2025 年第一季度比特币总市值下跌 6335 亿美元,跌幅 18.6%。 在特朗普就职典礼前两天,即 1 月 18 日,比特币总市值创下年初至今的最高点 3.8 万亿美元,随后呈下降趋势,第一季度末跌至 2.8 万亿美元。第一季度日均交易量为 1460 亿美元,环比下降 27.3%。

从数据可以看出市场热度明显降温,投资者在短期事件炒作后买卖意愿降低转向谨慎观望,市场整体表现出冲高乏力的态势。

三、山寨陷阱

寨币在牛市中的表现往往呈现高Beta特征,即在 $BTC 上涨时放大收益,在下跌时加剧损失。

2017-2018 年牛市由于 ICO 热潮推动山寨币暴涨, $ETH 从 100 美元涨至 1400 美元, $XRP 从 0.2 美元涨至 3.4 美元。然而,2018 年熊市中,ETH 和 XRP 均下跌 90% 以上。 钻石手 Holder 在熊市中几乎全军覆没。

2020-2021 年牛市:DeFi 叙事驱动山寨币热潮, $BNB 、 $DOGE 、 $SOL 、 $SHIBA 等涨幅惊人。但 2022 年加密寒冬中,山寨币总市值(TOTAL2)从 1.71 万亿美元跌至 4275亿美元,跌幅 75%。

2023-2024 年积累期:山寨币市场在 2023 年触及历史低点,只有极个别山寨币跑赢 $BTC 。

可以看出,山寨币在牛市中的暴涨往往伴随着更高的风险敞口,钻石手策略在熊市中几乎无法承受价格的剧烈波动。

而本轮周期中,山寨陷阱表现得越发明显。

1. 机构化市场导向

本轮牛市的机构化市场导向是山寨币表现拉胯的核心原因。比特币现货ETF的推出吸引了传统金融的资金,推动着 $BTC 突破 10w 美元关卡。但这些资金更倾向于蓝筹资产如 $BTC 、 $ETH 。 山寨币因缺乏监管认可、基本面不透明和高波动性,难以吸引机构资金。Glassnode 数据显示,2024 年 12 月以来,稳定币交易所净流入激增,主要用于 $BTC 和 $ETH 交易,而非山寨币。

除此以外,全球宏观经济环境紧张,美联储不降息与流动性收缩限制了投机资金流入高风险的山寨币市场。相比之下, $BTC 因为“数字黄金”叙事更具市场青睐。

2. 市占率被BTC抢占

比特币在本轮周期的表现十分稳健。根据 Morningstar 数据,2024 年,BTC 年涨幅达 124%,远超全球其他主要资产类别。

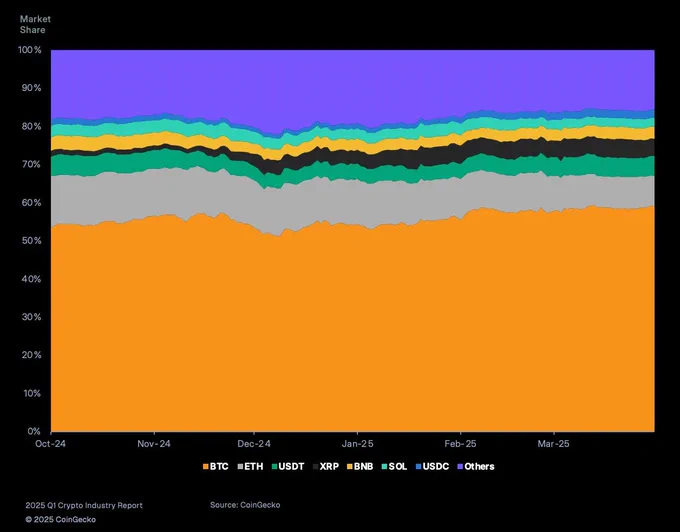

据 Coingecko 第一季度数据显示,虽然 BTC 的价格在 2025 年第一季度呈下降趋势,但其市场主导地位仍上升 4.6 %,达到 59.1%,创下 2021 年第一季度以来的最高水平,表明资金趋向BTC的集中。

历史上,当 BTC 市占率超过 50% 时,山寨币的相对表现通常较差,这也使得钻石手持有者被迫承受长期的价值缩水

反观被视为山寨币头子的 $ETH 市场份额下降至 7.9%,为2019 年以来最低。2025 年第一季度, $ETH 收于 1805 美元,当季下跌 45.3%,抹去了 2024 年以来的涨幅,回落至 2023 年的水平。2025 年第一季度,ETH 交易量从 2024 年第四季度的日均 300 亿美元下降至本季度的 244 亿美元。ETH 交易量下跌且价格表现不尽人意

ETH极差的市场表现连带着其他山寨币也叫苦不迭。AI代币遭受重创,NEAR、ICP、TAO和RENDER等均出现了超40%的大幅下跌。其他板块更不用多说。

只有稳定币 USDT、USDC 以及市值较大的山寨币 XRP 和 BNB 成功守住了各自的市场份额。但XRP相较年初涨幅也仅有0.5%

3. 短暂辉煌与快速回落

本轮周期中,山寨币并非完全没有获利的机会。如 $XRP 、 $HBAR 、 $LINK 等美国币都上涨明显表现优秀。

然而,这种上涨更多是短期市场情绪导致的,并非生态进步或用户增长驱动。例如 $XRP 的拉升则是 Ripple 与 SEC诉讼阶段性和解的炒作。Altcoin Season Index显示,2024年12月2日起的“山寨季”仅持续一周,随后迅速回落至中性区间(25-75)。

可以明显感觉到即使在牛市中,山寨币的爆发力已大不如前。根据 CoinMarketCap 24 年 12 月统计的 74.5% 市值增长中,前 20 大山寨币贡献了超 60% 的涨幅,市场呈现头部化集中趋势,这意味着绝大多数山寨币早已沦为僵尸资产,流动性枯竭下连跟涨的资格都被剥夺。

4. 链上Meme异军突起,好景不长

本轮牛市一个十分显著的特点就是是meme币的崛起,在2025 年第一季度排名前 20 的加密货币叙事中,有 6 个属于meme类别。

首先是二级市场上 $DOGE 和 $SHIB 等meme币因特朗普当选及马斯克的亲加密的态度而暴涨。Solana链上更涌现出总统官方政治主题代币,吸引资金的疯狂流入,甚至带动 $SOL 价格单周暴涨38.9%,达到293美元的历史新高

交易量激增 292%,达到 280 亿美元的峰值。一级市场无数暴富神话吸引着蠢蠢欲动的场外资金和野心勃勃的散户投资者,然而,这场狂欢的本质是叙事套利——资金涌入并非因是因为项目本身技术或生态价值,而是对符号炒作的赌徒式押注。

然而,在 #Melania# 的推出和特朗普的就职典礼之后,Solana 资金量迅速下降,完全回吐涨幅。 $LIBRA 的推出更是使得 meme 币热潮极速退却,爆出的阴谋集团勾结丑闻使得链上资金如潮水般退。 $TRUMP 代币暴跌60%, $PEPE 、 $BONK 腰斩,连 $DOGE 和 $SHIB 这类蓝筹meme 也回撤超 20%。这印证了一个残酷现实:Meme币的上涨几乎完全依赖情绪燃料,而情绪是市场中不可控的。

5. 解锁抛压压缩价值

除了上述提到的,当前代币经济学模型崩溃和代币解锁也在加剧着 Holder 的困境。

2025 年 Q1-Q2,山寨币市场面临 200 亿美元代币解禁,相当于日均抛压 1.1 亿美元。以 $ARB 为例,其流通量在6个月内暴增 150%,价格却跌破发行价超 60%。

更严峻的是 VC 机构在熊市期期间投资的超百亿美元项目,大多都选在了 2025 年集中发行,这也导致部分代币日均抛售量达市值的 0.8%-1.2%。由资本方主导的抛售剧本,本质上是将散户 Holder 锁定为接盘目标。

在这一链条中各方的定位十分清晰:项目方以白皮书叙事吸引资金,VC 通过解锁时间表完成收割,交易所则借上币费榨取散户完成最后一击。

另外热点叙事的周期也在缩短,2021 年 DeFi Summer的叙事可持续 3-6 个月,而 2025 年AI、RWA 等热点平均存活周期不超过一个月,更不用说 meme 这种大多靠情绪驱动喊单式上涨的资产,Holder 稍慢一步卖出就会变成永久性套牢盘。

简言之,当前的山寨币市场是一场由 VC 解锁、流动性枯竭和叙事泡沫共同制造的死亡游戏——项目方与资本方的收益,最终都来自 Holder 的口袋。

四、总结

当散户投资者们仍然沉浸在暴富的幻想中,期待着山寨币能像以前一样翻倍时,市场早已发生了变化。这一轮非典型的牛市不仅仅是在惩罚散户,更是市场发展过程中必然会出现的认知挑战。我们必须意识到,过去的经验和老旧的思维方式已经不再适用。要想在资本和政策的夹缝中生存下来,我们需要摒弃这些过时的想法,认真执行有效的投资策略,确保在合适的时机卖出,才能获得稳定的收益。

#Crypto# $BTC $ETH $SOL $XRP $DOGE

Show more

0

0

3

1

1

以太坊因稳定币市场爆发而引发的价格变化报告:

引言

稳定币是与法币(如美元)挂钩的加密货币,旨在减少波动性,广泛用于支付、交易和价值储存。2025年,稳定币市场预计将继续快速增长,尤其是在支付场景中。本报告基于最新数据,预测2025年底稳定币支付市场规模,并评估其对以太坊使用和价格的影响。

稳定币市场现状与预测

截至2025年3月,稳定币市场市值约为2450亿美元(来源:CoinGecko稳定币市场数据)。2024年,稳定币交易量已达27.6万亿美元,超过Visa和Mastercard的总和(来源:CryptoSlate稳定币交易量报告)。Bitwise预测,到2025年底,市场市值可能翻倍至4000亿美元(来源:CoinDesk稳定币市场预测),主要驱动因素包括美国可能的稳定币立法和全球采用增加。

支付量方面,2024年交易量中,仅1490亿美元来自“有机支付活动”,显示大量交易由机器人和大型交易者驱动(来源:CoinDesk稳定币交易分析)。考虑到2025年监管环境可能改善和新兴市场采用加速,支付量预计可达35-40万亿美元。

以太坊与稳定币的关系

以太坊是许多稳定币(如USDC、DAI)的核心平台,利用其智能合约功能进行发行和管理。2024年,以太坊和Tron在稳定币交易中占比超83%,以太坊仍是主要网络(来源:https://t.co/7rVwO6AZ1K稳定币景观报告)。此外,以太坊交易费用已降至历史低点,交易量保持稳定,显示其对用户吸引力增强(来源:The Block以太坊交易费用报告)。

稳定币增长将直接增加以太坊的交易量,因用户需用ETH支付交易费用(Gas)。以太坊的升级,如从工作量证明转向权益证明和分片技术,也将提升其可扩展性,吸引更多稳定币发行商和用户。

对以太坊使用规模的评估

假设稳定币市场市值达4000亿美元,支付量达35-40万亿美元,以太坊作为主要平台的交易量将显著增加。2024年数据表明,以太坊在稳定币交易中占比高,且其Layer-2解决方案(如Arbitrum)进一步降低费用,预计2025年交易量将增长20-30%。

以太坊价格预测

以太坊价格受网络使用、采用、监管和市场情绪等多因素影响。稳定币增长将推动ETH需求,因交易量增加需要更多ETH支付Gas费用。历史数据显示,高DeFi活动或NFT交易期,ETH价格往往上涨。

2025年价格预测范围较广:

保守估计(如Changelly):最高1817美元,平均2190美元(来源:Changelly以太坊价格预测)。

乐观预测(如InvestingHaven):平均5789美元,最高11411美元(来源:InvestingHaven以太坊价格预测)。

考虑到稳定币增长和以太坊生态系统升级(如Pectra协议),预测以太坊价格在2025年底可能达到4000-5000美元。但需注意市场波动性,监管不确定性和宏观经济因素可能影响实际价格。

讨论与风险

监管影响:美国可能通过的稳定币立法(如STABLE Act)将增强合规稳定币(如USDC)采用,但对USDT等离岸稳定币可能施加压力。

竞争:Solana等高性能网络在稳定币交易中占比上升,可能分流部分以太坊交易量。

技术风险:以太坊Gas费用波动和网络稳定性需持续监控。

总结

到2025年底,稳定币支付市场预计市值4000亿美元,支付量35-40万亿美元。以太坊作为主要平台,将受益于交易量增长,价格可能达到4000-5000美元,但需关注市场波动和竞争。

Show more

0

0

0

0

0

🌟全球市场暴力反弹解析背后的5大推手🌟

币圈的朋友都在欢庆btc重回10w,e卫兵们也终于能挺起弯下已久的脊梁,但其实不止币圈,全球资本市场在4月8号之后都迎来了强势的反弹。

美股、港股和大A都录的了不错的涨幅,热门股票中PLTR一枝独秀涨幅超过50%,小米、泡泡玛特和以太坊的涨幅都超过了30%,比特币也有接近30%的涨幅,表现算得上非常强势。

我们剖析一下究竟哪些原因造就了反弹:

1. 涨跌全看特朗普- 美国贸易政策的急剧转向与市场情绪修复

4月2日特朗普政府宣布对近所有进口商品加征10%基础关税,并对中国等主要贸易伙伴实施最高125%的惩罚性关税,此举直接引发全球股市暴跌。标普500指数在4月3-4日累计下跌10%,债券市场同步动荡,10年期美债收益率从4.2%飙升至4.6%,反映出投资者对财政赤字扩大的担忧15。

4月9日特朗普宣布对75个国家实施90天关税暂停期(中国除外),并将基础关税下调至10%。这一政策转向触发历史性反弹:标普500单日上涨9.52%,创2008年金融危机以来最大涨幅;纳斯达克指数飙升12.16%,为2001年互联网泡沫破裂后第二大单日涨幅1013。市场定价机制在此过程中完成三重重构:

- 风险溢价重估:高盛模型显示,标普500的股权风险溢价从4月8日的5.8%骤降至4月10日的4.2%,反映政策不确定性下降

- 行业分化加剧:受关税直接影响较小的科技板块(如英伟达+18.7%)和消费服务板块(迪士尼+11%)领涨,而传统制造业反弹幅度低于大盘3-5个百分点

- 期限结构修复:2-10年期美债利差从-0.35%回升至+0.12%,预示市场对经济衰退的预期减弱

2. 货币政策预期的动态平衡-鲍威尔中性偏鸽

基于美联储的"观望策略",5月7日美联储维持基准利率4.5%不变,鲍威尔强调"等待更多数据"的政策立场。尽管一季度GDP收缩0.3%,但4月非农新增就业17.7万超预期,时薪增速维持在3.8%,使联储获得政策观望空间。利率期货市场定价显示,2025年剩余时间降息预期从4月初的125基点缩减至75基点,政策路径趋于平缓。

3. 宏观经济数据的韧性支撑

- 美国劳动力市场超预期,4月失业率维持在4.2%,劳动参与率上升至63.1%,时薪环比增长0.2%。贝弗里奇曲线分析显示,职位空缺率与失业率比值维持在1.7,显示劳动力市场仍处紧平衡。

- 欧元区通胀韧性,4月欧元区核心CPI同比2.7%,服务通胀攀升至4.1%,迫使欧央行维持利率4%不变。德国IFO商业景气指数从87.5回升至89.2,制造业PMI重返扩张区间(50.3)。

- 中国一季度GDP增长5.4%超预期,4月制造业PMI回升至51.2。房地产市场出现企稳迹象,70城新房价格环比上涨城市数从38个增至45个,个人住房公积金贷款利率下调25基点刺激刚需释放。

4. 市场技术面反弹需求强烈,企业回购开启

- 空头回补与技术性反弹

截至4月8日,标普500指数期货净空头头寸达320亿美元,创2020年来新高。政策转向触发程序化交易系统的空头平仓,约240亿美元资金在4月9-10日回补仓位,贡献当日涨幅的35%。

- 企业回购窗口开启

标普500成分股4月宣布的回购规模达1800亿美元,同比增加40%。苹果、Meta等科技巨头利用股价低位加速回购,单周执行规模超120亿美元,直接支撑股价反弹。

5. 地缘政治风险的阶段性缓和

- 中美关税排除机制

美国豁免102亿美元中国高科技产品关税(包括半导体设备与医药原料),中国同步豁免40亿美元美国农产品与能源产品关税。此举使双边贸易成本下降12%,提振跨国公司盈利预期1.5-2个百分点。并且小道消息称,双方财政部官员会面后达成了一些初步协定,比如在一定额度内的关税减免。

- 欧盟产业政策调整

欧盟委员会5月2日通过《关键原材料法案》,放宽对光伏组件、电池材料的本土化生产要求,使中欧贸易争端指数从85高位回落至62,德国DAX指数相关成分股周涨幅超5%。

后市看法:个人看法仍然偏谨慎乐观,宏观层面仍然存在不确定因素,关税谈判存在破裂或者不及预期的可能,降息的时点仍然要走一步看一步,看关税贸易实际上对通胀的影响有多大。技术上的修复和反弹已经初步完成,短期内没有看空的理由,长期内也不具备全面牛市的基础,市场会在怀疑中上涨,在情绪高昂的普遍乐观中开始转跌。

Show more

0

0

5

7

2

《如何高效、系统地学习Web3知识》

这是上一期的续集,快来为入行做好知识储备吧。

Web3就像一款开放世界游戏,重在探索、研究、社交。

我把学习过程分为了4个阶段:从零基础到老OG都能看

1)零基础:搭建学习框架

面对像福建面线一样,无限繁殖的知识点,按照数据、网络、共识、激励、合约、执行、应用层的框架来整理、导航,会让你学得更清晰、高效。

奖励:知识之盾!

2)基础较弱:Web3应用+AI工具辅助+社交

实践永远比理论重要,只有多体验各个应用,才会找出知识盲点;

善用搜索和AI工具,别再当伸手党了,解决问题是最好的学习动机。

奖励:探索之矛!

3)基础好:做研究

项目、赛道、公链,总得研究一下吧。

自信点,多看一些研报,你也能写出来,我还给你整理了研究框架和信息平台。

最难的是从信息中提炼出有用的内容,上价值,慢慢修炼吧。

奖励:生长药剂!

4)OG:心态+信息

多少老OG因为傲慢与偏见,错过了铭文潮、土狗季,摒弃“傲慢与偏见”,永远把自己当新人。

记得多分点精力给宏观经济、政治时事,Crypto二级已经被绑架了。

奖励:钢铁之翼!

希望这期内容能帮助到你!

Show more

0

0

57

372

39