Search results for 新加坡兼职

People

Not Found

Tweets including 新加坡兼职

马来西亚学生妹有喜欢水嫩多汁嘛? 本人单身可约,安全可靠, 有意者私信我呗

#马来西亚约炮# #马来西亚骚货# #马来西亚资源# #马来西亚按摩# #新加坡约炮# #新加坡一夜情# #新加坡外围# #新加坡兼职# https://t.co/clYe7g1cYs

Show more

0

0

2

11

0

澳大利亚政府任命 Andrew Charlton 为科技与数字经济助理部长,并兼任内阁秘书,以推进数字资产监管和科技行业现代化进程。此次任命正值澳大利亚政府加强数字资产监管之际。根据新规,主要加密平台需获取澳大利亚金融服务牌照,而小型企业及非金融服务机构可获豁免。改革方案旨在对接欧盟 MiCA 和新加坡《支付服务法案》等国际标准。(Decrypt)https://t.co/vRwzt5Jbne

Show more

0

0

1

0

0

昨天看到 @ABCDELabs 宣布停止投资,还是非常惋惜的。去年2049期间在新加坡跟 @BMANLead 和 @DujunX 两位老板也都聊过关于一级转型链上做市/车头agency等逻辑,那时候也能感觉出来他们是真诚的想要支持长期注义,但同时也对于适应新市场环境有些焦虑

虽然我本人经常被当成Crypto金融虚无主义者的典型代表,但作为前VC,我对于愿意坚持长期主义的团队还是非常敬佩的

真正的问题在于,这个市场里,上至头部VC交易所,下至项目方,他们中不少人在标榜自己长期主义的同时,并不知道什么样的Build才是有效Build,或者说,这个市场究竟会奖励什么样的人?

事实上,这个答案从来没有变过:

你可以回头看那几轮市场中产生并存活至今的“主角”产品形态:

- 2017 - 2018:ICO募资方式 与 交易所 - 无许可一级募资资金池 + 低门槛准入高波动性二级交易市场

- 2019: 永续合约 - 人人都能加杠杆

- 2020: 以AMM/借贷主导的DeFi - 彻底的无许可流动性模型 + 无许可杠杆

- 2021-22: NFT + 土狗 - 高波动低流动性需求交易模式

- 2023: Friendtech式的Bonding Curve 和铭文 - 加上了KOL传播逻辑的0前置流动性需求+防作弊(RUG) 流动性模型,和低流动性超高公平性波动性交易模型

- 2024: Pump Fun类型发射台 - 0到100流动性大一统模型

这么一梳理你会发现,市场持续奖励的,就是“可以不断以最低成本创造出兼具高波动性、高流动性的资产和市场”的团队

而没有能够创造波动性和流动性的“应用”叙事,基本都嗝儿屁了: 如 @YeruiZhang 瑞神所提到的这些“重构Web2”的“Web3”逻辑:Social,Gaming,ID,有一个算一个

因为这些项目,本质上是传统大厂的的“平台 - 应用”逻辑的产物,最后通过应用商业化(收割)。这种逻辑需要的是规模和边际成本递减,不需要流动性

但是币圈是什么?币从第一天就可以"商业化",流动性是与生俱来的"商业化“指标。抛弃这个主指标,那就意味着你不属于币圈,你的估值模型和竞品比对就要滑落到Web2,然后你又打不过Web2竞品——在币圈,流动性才是护城河,机制才是主资产(而非“应用”产品)

你可能会说:

”如果Crypto只是赌场,那他就不应该有这么高的估值“

这种想法是很多传统金融背景出身的VC通病,简单的把投机当成赌场。赌场之所以是赌场,是因为它的机制只基于概率和庄家优势(house edge),无法选择其他的策略。而Crypto对标的应该是整个金融市场的替代品

如果你用第一性原理看整个金融行业,就会发现“金融”这个行业存在的全部目的,就是为了更有效率更快更持续的最大化交投,撮合买卖双方

金融不存在产品,它是一套复杂的机制,以及基于这个机制设计出来的执行机器和执行人组成的,nothing more,nothing less。而交易的发生必定是由于波动性和流动性的

传统金融中的资产”基本面“,不是由传统金融本身带来的,而是市场参与者对这个资产本身的看法,基于这个资产背后的非金融业务层面带来的。

不论你怎么改金融的机制、执行的方式,你只能改变”金融“作为机制的效率,并不能改变某个资产的”基本面“这一部分基于客观观察而产生的”意识形态“。这就是为什么传统金融卖不掉的资产,链上也卖不掉的原因

如果有一个东西(公链),它可以无许可的允许任何人以任何形式无限创建各种交投机制,成本极低,且要阻止这套机制中的无许可性的成本极高(无法监管),那么这事实上就已经是在以10X更大的效率重塑现行金融行业

而这套金融机制只需要定下流动性和波动性怎么创造就行了,谁创造的多就奖励谁。至于为什么提供交投,并不应该是这个机制设计本身的一部分(去监管化)

这样的东西,不是估值高了,更可能是估值低了,他缺的可能就是一次类似黑船事件那样,把现存弱势商品和市场强行拉入一个更强势定价共识逻辑的契机而已。而让所有人都有权创造资产,不就是一种更强势的逻辑嘛?

行业的答案,早在风中飘扬了,只是大多数人被一块红布遮住了眼

Show more

0

0

75

444

84

《Morph:打响消费级公链第一枪,为什么有机会成为超级入口?》

一、从行业周期看,为什么消费级公链是这轮周期的刚需?

过去几轮加密周期,从DeFi Summer 到 NFT 狂潮,再到基础设施大跃进和MEME叙事爆发,行业始终在不断自我创新。

但如今,越来越丰富的基础设施,正在与日益收缩的流动性和用户增长放缓形成鲜明对比,这种结构性矛盾,已经成为当前行业最大的困境。

尤其是在公链赛道,曾经主导的叙事逻辑是:“更快的TPS + 更低的Gas费 + 更多的DeFi应用”。但随着技术差距的缩小、创新趋同,单纯靠“炒作新公链”的模式,正在加速失效,投机动能下降叠加真实需求转向。

更通俗的说,就是:大家不再想要“更快的赌场”,而是想要“用得起来的链”。

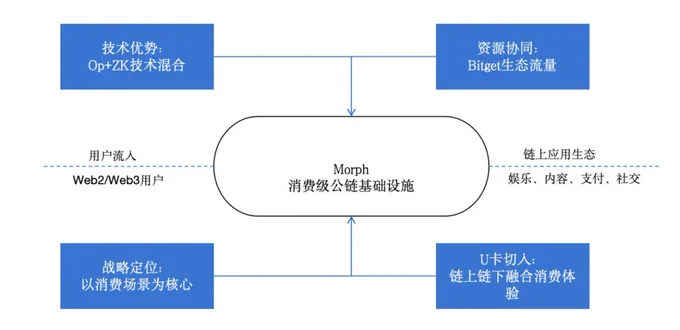

在这样的背景下,Morph 这类以消费场景为核心的新一代公链,正在成为行业周期演进下的必然产物。

这里有两重深层次的推动逻辑:

宏观结构变化,Web3作为下一代互联网基建,必须从单纯金融属性过渡到承接真实消费、社交、内容等更广泛需求。

微观演变趋势上,行业流量逻辑必须重建,未来的增长引擎,必须是体验驱动的自然流量,也就是日常高频、用户愿意停留和消费的场景。

要承载这样的转型,传统金融型公链(如过于偏DeFi的链)天然不适配,消费级公链将成为新的流量入口和体验基座。Morph可能正踩在了这个周期拐点的正确位置上。

_________

二、Morph:消费级公链的技术与战略破局

1、核心技术优势:从性能到安全的兼顾

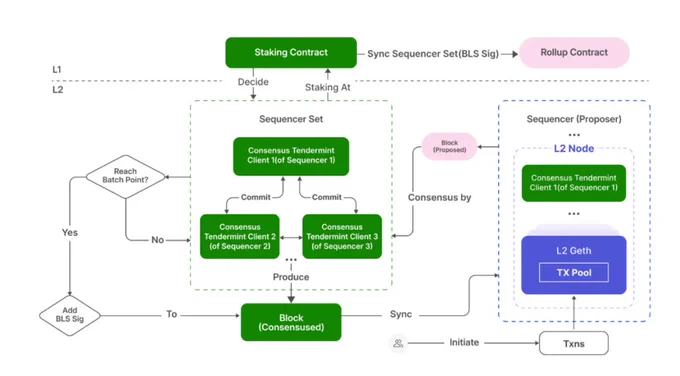

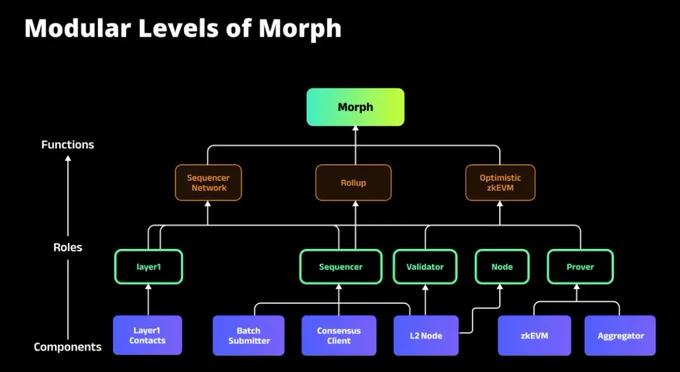

整个架构上,不多过赘述,简而言之,和其它公链差不多,主要是用于共识和执行的排序器用于状态验证的证明机制,以及数据可用性。在此之上,项目有自己的一些创新和优化。

1⃣混合型 Rollup创新(Optimistic + ZK),Morph独创了Optimistic zkEVM + 响应式有效性证明(RVP)的机制,结合了Optimistic Rollup的低成本、ZK Rollup的高安全性,极大地压缩了挑战窗口,提高了提现速度,降低了整体费用。

2⃣去中心化排序器,整体上都不再依赖单点排序中心,彻底缓解了传统Layer2最大痛点之,MEV垄断和交易审查,保障了交易处理的公平性与高可用性。

3⃣模块化架构:支持不同模块独立升级和演进,未来可以灵活适配更多新的扩展需求,比如EIP-4844、SP1 zkVM等,保证了Morph长期的技术演化能力。

从技术角度,Morph的整体建构逻辑并不是单点突破,而是体系性的融合创新,确保了性能、安全、体验三者兼得。

2、战略定位优势:从交易到生活的延展

1⃣以“消费场景”为核心,Morph不是单纯讲”TPS”或者”DeFi”的链,而是明确定位为服务”链上消费应用”(娱乐、社交、生活方式)的基础设施。Morph聚焦的方向——链上内容、链上社交、链上娱乐、链上支付等,这些都是能真正激活数亿级用户日常需求的场景,不是单纯的金融投机循环。

2⃣结合强势资源与流量与Bitget等平台形成潜在协同效应,共享用户、品牌和渠道,加速了真实用户的引入和生态冷启动。其实,对此类项目而言,在早期阶段,流量壁垒极其重要,拥有稳定、高效导流入口的公链将更容易构建早期生态势能

3、不止于U卡,打造Web3的支付宝,产品+品牌力持续UP

在 Bitget 与新加坡一级发卡机构 DCS 的强力背书下,Morph 黑卡一经推出便迅速引爆行业热议,在 Web3 内部掀起广泛讨论的同时,也实现了与 Web2 消费金融体系的成功破圈。

尽管在运营细节层面仍存在一定争议,但有一点几乎已达成共识:Morph 黑卡作为“链上+链下融合”的消费级产品,初步验证了链上金融服务与现实生活的高频连接存在广阔的真实需求。

而这背后体现的,是 Morph 对于长期战略的深入思考与合规布局。尽管其表面形态上与传统“U卡”类似,但本质上,它已超越了工具属性,更像是一个连接链上金融账户体系、链下消费权益、合规清算网络的 Web3 入口级基础设施。

Morph 黑卡是由新加坡本地持牌银行 DCS发行,并在MAS(新加坡金融管理局)监管下完成全流程的卡组织集成、产品结构审查、KYC、AML 认证及风控审核。

此外,Morph 并未将黑卡仅作为一个“刷卡工具”来定位,而是引入了 Web2 世界中高端信用卡才能享有的完整权益体系,这种权益叠加不仅让黑卡本身具备稀缺性,也体现了 Morph 对“消费级入口”的深度思考:让链上身份成为现实世界中享有尊贵体验的凭证,让加密资产真正成为日常可用的“信用资产”。

Morph煞费苦心的采取这种策略,反映出,项目整体上对长远发展的核心诉求,并非是趁着一阵热风赚一波块钱,而更多是考虑从整个底层策略上构建起合规、安全、便利、全球可用的体系。

4、底层账户体系支撑生态闭环,发卡不是终点,而是起点

Morph黑卡并不是孤立的金融产品,更深层次上是整个Morph账户系统的一部分。这个账户体系不仅支撑发卡和支付功能,还将成为未来构建 Web3 理财、身份、积分、会员系统的核心基础设施:不仅支持链上账户绑定链下身份;更支持加密资产存储、兑换、理财等功能,类似 Web3 版“支付宝”;此外也可嵌入更多 Web3 应用和第三方金融工具,实现开放式金融生态

在此基础上,Morph 正在构建一个“账户即金融入口”的系统:每一张卡、每一个账户,不只是支付工具,更是链接各类 Web3 服务(消费、交易、理财、社交)的核心身份枢纽。

_________

三、Morph的潜在挑战和长期价值

尽管,消费及应用是行业公认的下一个增长曲线,但是冷启动难度和运营的要求都远远超过Defi等协议。

首先从风险角度去看,从落地周期、行业竞争等方面都存在未来需要持续去建设突破的难点。

挑战1:消费场景的落地需要持续且扎实的强运营

之前Morph黑卡和白金卡的权益争议其实就是运营难题的一个缩影,不仅考验项目对“卡”本身的理解,还考验的是用户的体验感的有效设计。产品本质依然属于“消费级金融服务”的范畴,用户不仅关注权益、体验感,还会基于服务持续性、安全合规等因素做中长期选择。尽管黑卡打开了一定的空间,项目还需要在体验上,真正让用户日常愿意自然使用;而且需要持续进行用户教育。

挑战2:竞争加剧,品牌建设和生态搭建需要更加快速有效

随着Morph开创了“消费级公链”的叙事窗口,很快可以预见,会有更多L2、甚至部分新型L1也会快速跟进,布局链上消费市场,甚至一些高TPS为卖点的公链已经开始倾向“内容生态”布局,以太坊Rollup系也可能在未来加入消费叙事的争夺。

在这种情况下,如何在叙事尚未全面内卷前完成品牌确立和初步生态搭建,将直接决定Morph在行业竞争中的位置。这就要求不仅要讲得清“是什么”,更要让用户“用得爽”。

尽管消费级公链的冷启动周期漫长、运营要求极高,但从Morph当前的技术架构、战略布局到资源协同能力来看,它具备了穿越早期阵痛、迈向下一个成长曲线的多重潜力:

价值1:消费应用链上化是长期趋势,Morph的定位具备极高的稀缺性

在行业逐步走向存量竞争的背景下,能够真正打通链上应用与用户日常消费场景的公链,极为稀缺。从需求端看,Web3用户不再满足于DeFi投机,而是期待链上能承载真实、连续、高频的生活体验,如支付、社交、娱乐内容消费等。

从供给端看,目前大部分L1、L2仍停留在金融原生应用(DEX、借贷)和短周期叙事(如MEME)中,真正聚焦链上消费体验、且拥有落地能力的项目极少。

Morph作为消费级公链第一梯队的布局者,有望在未来2-3年中,抢占用户心智,建立起“链上日常消费入口”的稀缺定位。

价值2:Morph技术可扩展性极强,未来能适配更多叙事变化

得益于其模块化设计、混合Rollup架构,Morph未来可以非常灵活地适配行业演变,比如,随着分片技术推进,Morph可快速降低数据可用性成本;通过Sequencer去中心化推进,构建更高安全性、抗审查性的底层基础;未来还可以兼容更多链上消费新应用,如链上广告、链上订阅服务等新领域。总的来说,Morph并不是一个单一技术框架绑定的公链,而是一个可以动态进化、与行业同步演进的开放性平台,具备长期技术生命力。

价值3:资源与资本优势明显,具备长期资源协同潜力

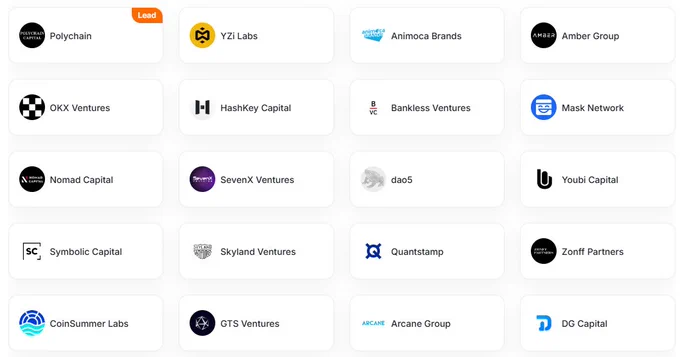

抛开近期的所有舆论影响,中长期看,Morph背后拥有Bitget等强势平台的流量、渠道与品牌资源,可以源源不断地为链上消费生态注入用户和资金;未来有望打通链上线下的消费闭环,形成独特的用户壁垒;在资本层面,Morph获得了多家一线基金的战略投资,为后续生态扶持、应用孵化提供了坚实的资源保障。

价值4:账户体系是超级入口的基础,体系护城河坚固

Morph的核心并不在于“发了多少卡”,而在于通过卡背后的账户系统,构建一个能够承载资产管理、身份绑定、链上支付、积分乃至Web3社交的超级入口。

未来,所有用户的链上行为,均可以在账户体系中扩展出理财、借贷、支付、会员等多元场景。这一点,将是所有消费级应用想要做大的基础设施门槛。

正因如此,Morph的黑卡并不是孤立产品,而是其构建“账户即金融枢纽”的重要一环,长远来看,这一体系才是它与其他Layer2项目真正拉开差距的底层护城河。

_________

四、总结:Morph,有望成为链上生活基础设施的超级入口

从当前的行业趋势判断,我们需要承认的是,Web3正在经历一次底层逻辑的深刻切换,行业从资产投机向真实消费迁移;从金融杠杆向生活体验进化;从纯粹链上叠加到链上+链下融合转型。

在这个趋势下,Morph给出了技术、战略、资源协同的全套体系化答案,尽管它近期的舆论并不是很有利,但更长去看,如果它能稳步推进应用落地、快速完成冷启动、逐步扩大真实用户规模,那么Morph的长期价值,将不仅仅是一条公链,而是下一代链上生活基础设施,甚至可能成为Web3世界的支付宝、微信乃至超级入口。

综合来看,Morph作为一条定位清晰、技术扎实、战略前瞻的消费级公链,确实踩准了行业叙事转型的重要节点。

未来,Morph是否能够真正兑现这一潜力,关键取决于其运营能力、以及对用户心智的占领能力和持续的构建生态护城河。

从一个投研的角度,如果说上一轮周期的关键词是“协议深度”,那么下一轮周期的关键词就是“体验广度”,而Morph试图打通的,正是“资产-身份-消费-信用”这一整套用户全生命周期路径。

我们需要承认的是,在一个告别粗放增长、转向精细运营的新周期里Morph正在尝试给出一个更接近未来真实图景的答案,链上生活,而不仅仅是链上投机。

而这条路,或许才是Web3真正走向主流、真正改变世界的必经之路。

如果你相信Web3的未来是生活化的、普及化的,那么Morph,值得持续关注。

Show more

0

0

3

7

2

Stakestone (STO)-币安HODLer空投第17期项目

项目简介:

$STO 是一个专注于全链流动性分配的区块链协议,旨在通过技术创新整合多链质押资产,为新兴公链提供流动性支持。其核心目标是成为连接以太坊等主流链与新兴生态的“流动性基础设施”。通过模块化架构和有机流动性生成机制,提升资本效率。属于跨链流动性管理与质押衍生品领域,相当于同时对标LRT,BTC-Fi、跨链桥三大赛道,强调全链资产的无缝流通 。

项目运营和技术亮点:TVL 5.8亿美元:

全链互操作性:利用 LayerZero 技术,实现跨链资产(如 STONE、SBTC、STONEBTC)在 Ethereum、BNB Chain、Linea、Mantle、Sei 等 20+ 条链上的无缝转移。

动态质押与收益优化:STONE 代币代表生息ETH,聚合多链ETH流动性,动态优化收益策略。SBTC/STONEBTC(全链BTC与生息BTC):统一BTC流动性池,激活BTC的DeFi价值。

模块化与可扩展架构:模块化设计确保用户资产价值稳定,同时协议可无缝升级,兼容 DeFi 协议、支付系统和 CEX 抵押品场景。

LiquidityPad 创新平台:一个全链流动性管理平台,支持用户将 ETH、BTC 衍生品或稳定币存入新兴链金库,获取 LP 代币和双重收益(Ethereum + 新链 DeFi),打通以太坊与新兴链资金流动,实现双向价值捕获,已与Plume(融资1000万)、Story Protocol等生态达成深度合作,为其提供链上初始流动性。

$STO代币功能:

治理:$STO 持有者可通过锁定代币为 veSTO获得治理权,参与 StakeStone 协议的关键决策;

流动性激励:$STO 用于奖励用户参与 StakeStone 的流动性提供、质押和跨链活动。例如:在 LiquidityPad 平台中,用户通过存入资产(如 ETH、BTC 衍生品)获得 LP 代币和 $STO 奖励。通过 Omnichain Carnival 等活动,$STO 作为空投奖励,激励早期采用者和忠诚用户。

费用支付(https://t.co/VKF8gz3EwM):即将推出。$STO 可用于支付 StakeStone 生态内的跨链交易费用或服务费用,通过 https://t.co/VKF8gz3EwM 功能简化多链操作。

veSTO:分红代币

通过锁定STO(类似存定期),换成veSTO。拥有veSTO,会自动拥有三项特权,更多的投票权,可以决定STO奖励发到哪个池子;更多的持有收益,存钱生息时,veSTO持有者收益翻倍;更多的收红包机会,其他项目为了吸引资金,会给veSTO持有者发“贿赂金”(比如直接分ETH)。通过 veSTO 机制,绑定用户与协议长期收益,减少短期投机。

veSTO设定了30天才能解锁。

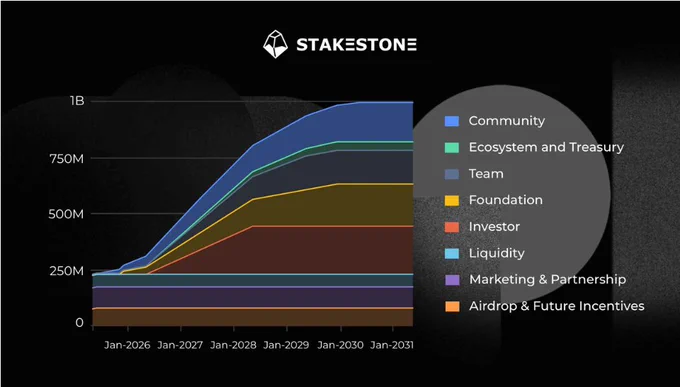

代币经济学:

最大总供应量10亿枚,其中:

投资者占21.5%

基金会占18.65%

社区占17.87%

团队占15%

市场营销占9.13%

空投和未来激励占7.85%

流动性占6%

生态占4%

币安上线时的流通供应量为22.53%,即2.25亿枚:

空投和激励(含币安HODLer 1.5%):0.74亿枚;

流动性:0.6亿枚;

市场营销:0.91亿枚

团队和投资人:

项目成立于2023年,新加坡。核心成员包括联合创始人Charles K(技术背景)、CSO Rose Li(金融与合规)、CMO Ivan K(市场营销),技术团队具备DeFi与跨链开发经验。

2024年3月25日,种子轮,未公布融资金额。

2024年11月11日,A轮融资2200 万美元,估值2亿美元。

2025年4月22日,未公布融资金额。

项目路线图:

2025 年第一季度

推出 LiquidityPad,重新定义全链流动性的未来,允许用户通过为各种跨链应用和生态系统贡献流动性来解锁 alpha 并获得代币奖励

2025 年第二季度

与 Monad 和 WLFI 合作,提供 StakeStone 的全链流动性解决方案,与区块链生态系统的先驱者建立战略合作关系,推出由投票托管代币 (veToken) 模型支持的 StakeStone 治理 DAO,具有转换、锁定、投票和交换及销毁等功能,为各个经济体开发由人工智能驱动的创新加密支付产品。

2025 年第三季度

通过 CeDeFi 和 RWA 集成重组 STONEBTC 产品,以更好地支持可持续和优化的收益,全面推出功能全面的支付应用程序(“Pebbles”),全面支持 EIP-7702,产生稳定收益的明智储蓄,针对各个经济体量身定制的人工智能驱动的金融分析。

2025 年第四季度

将全链流动性服务扩展到更广泛的 RWA 和高性能链,为支付应用程序开发针对各个经济体用户量身定制的先进人工智能驱动的金融解决方案,以提供前所未有的智能账户体验。

Show more

0

0

4

7

2

Bybit CCCC 巴厘岛现场记录|Card3 项目方视角

1. Card3 项目参与

我代表 @card3_ai 以项目方身份,第一次参加 @Bybit_Official 在巴厘岛举办的 #CCCC2025Bali# 内容创作者大会。我们为现场 200 多位 KOL、项目方和 Bybit 内部同事定制了 NFC 社交卡,并上线了「Tap 2 Connect」现场积分排行榜——最终为最活跃的前 20 位社交高手送出了 @MemeCore_ORG $M Token + @iSafePal 硬件钱包,算是用最 builder 的方式向内容圈交了个朋友。

2. 🌿 @benbybit 花园 AMA,高光回放

在花园的圆桌 AMA,Ben 状态极好,面对几十位华语 KOL,两小时无保留开聊,从黑客事件、业务战略,到交易所之战、钱包产品、乃至中美市场博弈。

这些话很难在公开渠道听到,但都是真东西:

- 黑客事件后的“收购邀约”某头部交易所发出投资收购邀约,剧本几乎照抄 FTX。Ben 没说狠话,但说得很重:“拒绝了,幸亏我们 solvent,能撑住。”

- 除了币安和 OKX,Ben跟其他华人交易所老板之间其实关系都很熟,圈子还是那个圈子。

- CEX vs DEX: 主战场永远是 CEX。DEX 是“无 KYC 的刚需补充”,但成交量、深度、用户结构完全不同。

- CEX的Web3 钱包不是好生意, 认为OKX 投入 500+ 人做钱包,Ben 评价“不划算”。Bybit 决定未来关掉钱包业务,并暗示会有全新产品推出(还笑称因为 Bybit的黑客 被盗后,OKX 把钱包从主 App 拆出来了)。

- 美国市场计划 - Trump 回归,美国迎来 4 年加密监管友好的机会窗口期。Bybit 会进入美国市场,方式是与本地巨头(如贝莱德类型)合作,对方主导合规和关系, 拿60+%大头,Bybit 输出产品与交易能力。

- 警惕Coinbase的全球扩张: 合规交易所也开始下场做offshore业务, 他比较警惕Coinbase, Coinbase在收购Deribit (衍生品交易所Top3), Bybit其实本来也想投Deribit,但15亿美金黑客事件之后,只能暂时放弃。。

3. 🌏 中国市场的现实

- 去年中Bybit重新开放中国用户 KYC 注册,内部争议激烈,Ben 表示当时主要是为了对冲美国对离岸交易所的围堵策略。

- Bybit 从未做过中国 C2C出入金 通道,未来也不会。做了意味着要承担团队安全风险。

- 对香港用户审查更严格,因为 Bybit 正在重新申请香港持牌交易所。

- 场下有位大哥提到,香港持牌的 OSL 所其实内地流量不小,有内地“帽子叔叔”通过 OSL 卖币。目前OSL 甚至在协助地方政府推动监管框架,好为地方财政“卖币收入”铺路 .

4. Mantle($MNT)与交易所平台币之辨

Ben 再次强调:$MNT 不是 Bybit 平台币。

好的 CEX 不一定要发币。BNB 是历史产物。

Mantle 当前作为 L2 发展受限,未来将战略转型为「链上银行」,并与某家瑞士银行合作,Mantle用户可获得加密友好型银行账户。

5. 上币策略 & 团队文化:全面透明、深度联动

这次 CCCC 来了 30 多位 Bybit 华人同事,从新加坡、香港、迪拜等地飞来,涵盖产品、市场、现货、衍生品, 支付等核心板块。他们不是“主办方观众”,而是实打实的“全场 builder”,与项目方和 KOL 打成一片。

第一天早上的上币环节由现货负责人亲自讲解——从机制、流程到资源联动,内容透明、毫不遮掩。

Bybit 的上币打法非常结构化:

多元上币方式:Launchpool、Launchpad、Byvote、HODLverse 等模块组合出击,社区+生态+游戏化并重;

严选机制:只看“真实需求+产品力”,不卷叙事、不蹭热点、不搞“上所即巅峰”;

市场活动联动:如 Puzzle Hunt、Token Splash 等,强化用户参与度;

Meme 市场反思:Trump 类 Meme 币虽爆,但流动性易枯竭,缺乏叙事支撑;

新叙事聚焦:RWA、AI Infra、链上数据(如 SoSoValue、RedStone、Hyperliquid)是 Bybit 重点关注方向。

6. 华语 KOL 生态印象小记

这次来了 150 多位内容创作者,大多数是天赋与努力兼备的 KOLs。随手记几位聊过的新老朋友:

@Paris13Jeanne K线教主, 出众美貌+才华明明就是人生赢家,居然还是位卷王。大中午在沙滩拍完比基尼艳照,1小时内出片、剪辑、发推,推文质量不输品牌号。

@Goupenguin 挖矿小企鹅:传统金融出身,表达密度高,语速惊人(估计是我一天说话的 10 倍),难怪微博直播打狗每晚四位数在线。

@Mumu_yay Mumu 老师:谦虚“野生交易员”,实则全能选手, 晚宴“高抛低吸”小组战, 一秒抓住交易本质,带领小组在人数劣势下双料夺冠,Leader气场拉满。

@btc_jx 大名鼎鼎的静香小姐:KOL里社牛的社牛 (Card3线下社交挑战赛亚军),居然原来还是 #atomicals# 的家人, 给我看了她钱包里23年铭文大热时打的阿童木 $ATOM (ARC20), 一直没有卖, 抱团痛哭。

@jianguotz 建国同志:深藏不露的 OG 创业老兵,跨行业认知跨度惊人,听他讲话像加密行业口述史。

7. 市场周期这件事

与几位 Whale 级别的大户、VC 朋友与投研类 KOL 交流后发现:

观点分歧极大,乐观者与悲观者对半开。

但大家有一个共识:

逻辑自洽,仓位真实。每个人都在用自己的钱,为自己的判断下注。

8. 最后一点个人反思:

23 年曾做过播客,但没坚持下来。

这次回来最大的触动是——不做 KOL 也要做表达者。

观点、调研、交锋、记录、思考,是每一轮周期里真正留下来的“链上痕迹”。

再次感谢 @CCCCampus 主办方, 年底里斯本再见!

Show more

0

0

9

23

3

大学生不要去玩合约,我两年前读大专的时候,那时候刚进币圈。就跟了一个群的群主,说什么赚美刀,当时我在玩数藏,对于币圈还不是很懂,就抱着试试看的心理去按照他的教程下载了交易所,在欧易购买了USDT,然后按照他的要求,走他的邀请链接,下载了某小交易所,把USDT,提到了那个平台,后面跟单确实赚了点, 但是后面我发现这个合约真上头,我当时玩数藏,一天行情好点,赚个几百元,甚至有时候赚个几千块钱,,但是我玩合约,可能方向对,10分钟,几十倍杠杆,就可以轻轻松松赚500多u,对于当时的我,其实钱不少了,500多U,可以够我在大学很舒服了,我记得我以前暑假兼职送外卖辛辛苦苦两月,也才赚了500U,但是后面我就上头了,开始胡乱操作,胡乱开单,最终把我当时进来的800U都亏完了,后面我就不玩币圈了,因为当时数藏还行,还能赚钱,就回数藏玩 了,后面数藏不行了,我又听说币圈铭文特别赚钱,就进来玩,后面慢慢了解了链上,撸毛,还有打新,套利,我才发现,原来币圈赚钱的方式这么多,于是后面我再也不玩合约了,我也有一些同学问我,币圈咋玩,我都是劝他们不要来这个圈子玩,如果是那种特别想来的,我也是说,千万不要开合约,千万不要玩合约,还有就是最好不要告诉身边人你在玩币圈,不懂的人会在背后说你坏话,我现在也不会拉我身边的朋友来币圈玩,因为这个圈子镰刀真的特别多,学习成本也很高,而且说实话,有时候压力也很大,希望有一天可以早日退圈,远离合约,我很少听说过合约自由的,这个圈子的很多大佬自由的方式,大部分都是冲了某某项目,撸了这个大毛,或者创业做了项目,冲了某个土狗币等等,这样自由的

说的废话有点多,今天是有感而发,占用公共空间了,抱歉

Show more

0

0

13

20

0

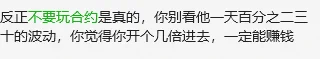

从满屏的“虎妈 @humafinance ”来看 @KaitoAI 对中文Web3社区的影响?

如果我之前没有关注大量Web3博主,是无论如何都不能体会Kaito的作用的...

就因为0.5%的奖励,整个Web3中文社区一夜之间被一个项目刷屏,哪怕是我这种完全不了 huma 的人,都在不经意间知道了这个项目是做什么的...

如果把KOL们为了奖励而进行的宣传推广进行量化,那么45%的注意力占比,几乎就代表了宣传范围的无死角!

这一刻,huma 是做什么的,我已经完全不在乎了...

我被震撼的是 Kaito 已经成功利用较低的成本构建出来了一个流量资本平台,这种成功不亚于 ICO 及 Defi 的创新,但同时我也感到了深深的恐惧!

因为,每一个在为 @humafinance 进行推广的KOL,不论粉丝量的多少、流量的大小,某种程度都是在为一个人打工,那就是 @KaitoAI 的 AI!

不得不承认,Kaito 已经成功了!

哪怕是在 Kaito 问世之前,你也几乎无法找到任何一个宣发集团、MCN以及 Agency 组织能够带来这种量级的宣传效果,不论是大家诟病的 “同质化内容” 还是 “AI批量生成”,在信息洪流的席卷之下,都不再是核心问题了...

看似 Kaito 是一个 Web3 项目,但其实它更像是一个标准的 Web2.5 企业:员工在线上动态出勤,工资在链上绩效考核,并以Yaps的期权发放,股权在 $Kaito 持续分红...

而公司最大的资本,就是流量与注意力!

假设 Web3 每天刷推的用户有100w人,平均每人浏览100条推文,那么一天之内,这个社区网络圈子内产生的流量就可以计为1亿次;

45%的注意力占比代表了至少有4500万次的曝光给到了今天这个刷屏的 @humafinance ,考虑到注意力占比的增减是一个过程而不是一次性事件,所以累积下来,只需要一周的时间,就能带来至少2~3亿次的曝光;

说难听点,这就等于100w人在一周之内,被同一条广告连续推广洗脑200次以上,这哪怕是脑白金都做不到!

而对应的成本呢?

是0.5%的筹码空投...而且还分3次......

按照目前 @humafinance 的发行估值来看,最低7500w,最高8亿;(见下方Grok分析)

https://t.co/5zcKSeT8ue

那么这0.5%的筹码,分为3次奖励的话,每次奖励的筹码价值范围平均会在12.5万美元~133万美元之间!我们就按最高133w美元计算吧?

同时考虑到Huma还会对质押 Kaito 的资金进行生态奖励,实际上落到 Yappers 身上的奖励可能还要减少...

我们就按70w美元计算!

也就是说,这个融资近5000万美元的大项目,只需要花费约70万美元左右的单次宣发费用(以代币方式)就可以实现对整个加密市场所有潜在用户及买盘的一次性全方位覆盖!外加洗脑...

并在后续以最高400万美元的代币预算(还没有考虑价格涨跌),完成长时间的高强度宣发!

而这种流量杠杆能够实现的基础,就是得益于 Kaito!

从商业角度来看,这是极其成功的模式!

而 Kaito 在此过程中,只需要不断的回购 $Kaito 并质押即可,因为原本项目方除了需要支付上线费用外,还会通过这种方式将一部分转移到 Kaito 官方,以及其他质押的 Kaito 的群体手中!

因此,我们才能理解为何 Kaito 官方要持续不断的进行回购,这种模式既可以收回筹码,还可以为自身带来大量额外收益!更能够提振 Kaito 二级市场上的情绪,进一步降低潜在供应!

随便动脑子想一下~

通过Yap去获得收益,其实是一种打工方式,也就是多劳多得;

而通过质押 Kaito 去获得收益,则是一种投资分红模式,也就是多投多得!

而两种模式之间,后者是与 Kaito 官方站在一起的共同持股人,前者则是签订外包协议的兼职临时工!

(请注意!你看到这里也许会有些FOMO,请冷静!)

继续往深度刨析,Kaito官方在Yap市场的盈利模式也许根本不仅限于 $Kaito 的销售,而在于占据20%质押量的外部营收!

目前官方累积回购(理论上会全部质押)约400万枚Kaito,而整个网络的总计质押量在2000万枚,也就是差不多20%的官方质押占比!

回到刚才 huma 的案例中来计算,如果 huma 的生态质押奖励达到了一半的宣发预算,那么就是至少200w美元的总量,而Kaito官方恰好还可以从这部分奖励中获取40w美元的额外收益!

我不太了解Kaito对 Pre-TGE 项目上线的收费标准,但这个额外收益应该也不小~这还仅仅是一次项目TGE上可以获得的收益...

最后,不要忘记,整个过程的运转中,都会对Kaito本身带来持续的外部新增需求,最终实现的效果就是,Kaito这家公司,不仅构建了一个能够持续造血产生现金流的模式,还利用这个模式在不断的创造对于自身代币的买入需求;

完美的一举两得!

最后的最后,不要忘记类似 @virtuals_io 这类协议还会对质押资金提供长期的流动性奖励,这对于官方来说也是长期收益!

讲到这里,你可能有些想要去购买Kaito了对吧?

说实话我也是...

但当下的币价是在有点高了...

所以请不要认为我是在帮Kaito找接盘的流动性,我会一再重复,不要购买!不要FOMO!

@KaitoAI 为 Web3 社区带来的影响,你可以骂、也可以夸!

但 @KaitoAI 的商业、代币经济模型,就是目前我看到的最天才的架构!

最后,有请 @Punk9277 老板点评一下,我虽然是一个做BTC 二级市场的分析师兼交易员,但还是被这种精妙的设计吸引了,如果不是Kaito,我也不会接触 Web3 这个新市场...

Show more

https://t.co/mqEUfMDuXO

0

0

1

3

0

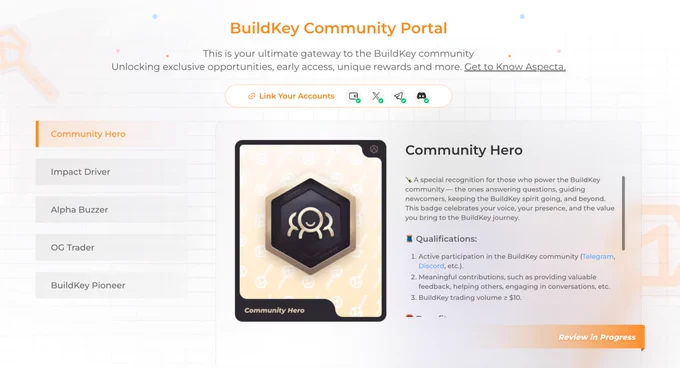

看到一直在关注的 Aspecta @aspecta_ai 上线了社区激励我顺手领到了几个徽章!

活动看起来是新老兼顾的,老用户能拿到认可,新用户也有机会参与:

拿到徽章的,后续在产品上线时是有实际权益的,毕竟 Aspecta 还没 TGE ,不排除会给代币,不是纯纪念品:

📌 强烈建议大家现在就去做三件事:

1️⃣ 绑定钱包和社媒账号(四个都要绑定);

2️⃣ 检查自己是否是:

🔹 OG Trader

🔹 BuildKey Pioneer

3️⃣ 根据自己的贡献,申请其他徽章:

如果你之前参与过 Aspecta,不要错过资格!

💡 几个关键点一定要知道:

❌ 无法机械式刷任务(不能farm);

✅ 奖励“真实用户”的真实参与;

🌍 覆盖社区、交易、内容多个维度;

🪪 获得徽章后在产品上线阶段将有真实权益;

“因为申领条件不同,大家可以根据个人情况申请”

入口:

🔗 https://t.co/b6stl63lc4

Show more

🔑 The BuildKey Community Portal is live!

🎯 This is the gateway for us to reward early adopters & welcome new blood to join the BuildKey Force.

Check your badges and embrace the new opportunities. It's never too late to secure the Key to Alpha: https://t.co/3VuGy0hIEa https://t.co/CqmuPYebZs

Show more

0

0

0

2

2

随着BGB代币销毁规则升级说下平台币,你会发现尼玛平台币是真tm稳呀,连没啥声量的gt、mx走势其实也挺强的,当然火币除外

BGB销毁规则升级主要是2点,一是每季度固定销毁3000万枚 ,二是Bitget钱包中通过GetGas功能消耗的BGB总量挂钩,亮点在于钱包的GetGas消耗,钱包是链上入口,BGB挂钩了链上收入

我们不妨对比一下bgb和bnb这两家声量最大的平台币机制

1、销毁机制

BNB(币安):BNB 的销毁机制起步较早,主要基于币安每季度交易手续费收入的 20% 进行销毁。尽管这一机制在早期为 BNB 的价格提供了强力支撑,但销毁量完全依赖交易量,缺乏固定销毁的稳定性。此外,销毁数据的透明度曾受到部分用户质疑

BGB(Bitget):相比之下,BGB 的新销毁机制兼具固定性和动态性。固定销毁 3000 万枚的规则为持币者提供了稳定的预期,而与 GetGas 消耗挂钩的额外销毁则体现了 BGB 在链上生态中的实际应用。更重要的是,Bitget 承诺所有销毁数据链上可查,透明度极高。这种机制不仅增强了持币者的信心,也为 BGB 的长期价值增长奠定了基础

2、应用场景

BNB:BNB 的应用场景较为丰富,不仅限于币安生态,还扩展到了 BNB Chain 的链上应用(如支付 Gas 费用)。然而,随着币安生态的成熟,BNB 的新增应用场景增长放缓,更多依赖现有生态的深度挖掘

BGB(Bitget):相比之下,BGB 的新销毁机制兼具固定性和动态性。固定销毁 3000 万枚的规则为持币者提供了稳定的预期,而与 GetGas 消耗挂钩的额外销毁则体现了 BGB 在链上生态中的实际应用。更重要的是,Bitget 承诺所有销毁数据链上可查,透明度极高。这种机制不仅增强了持币者的信心,也为 BGB 的长期价值增长奠定了基础。

3、持币者回报:长期价值增长的保障

BNB:BNB 的销毁和生态应用为其持币者带来了显著回报,但随着销毁量逐渐减少(目标是总量的 50%),其价格增长的驱动力可能减弱

BGB:BGB 的销毁规则升级标志着其应用场景的重大突破。通过与 Bitget Wallet 的 GetGas 功能挂钩,BGB 不仅可以在中心化交易所中使用,还能直接用于支付链上燃料费,实现了从 CEX 到 DEX 的生态融合。这种跨生态的应用能力为 BGB 赋予了更强的实用价值,也为持币者提供了更多使用场景

现在有一个明显的趋势,就是链上入口的兴起爆发,币安有bsc和钱包,但钱包还没赋能币价,bitget没有直系公链,但有钱包入口,钱包生态已经与平台币bgb挂钩,后面这个趋势会越来越强,发展链上生态和链上商业模型与平台币价值挂钩将会成为各个交易所主要增量竞争方向

Show more

🚨关于 #BGB# 季度销毁规则升级说明

1、 每季度固定销毁:3000万枚

2、每季度额外销毁:与用户在 #BG钱包# 用于getgas的BGB总量挂勾(getgas无法提取)

本次销毁规则升级旨在满足合规性跟透明度,同时为了将BGB应用范围从CEX延伸扩大至DEX。

Q1 将销毁 30,006,905 枚,近期完成销毁后公布数据。

公告:https://t.co/M3nPBUGqAi

Show more

0

0

8

26

4

吴说获悉,OKX 创始人兼首席营销官 Haider 发推表示,OKX 正在陆续推出新产品,主要聚焦于提升链上实用性,并开发非投机性的应用产品。未来几天及下周将有更多更新。https://t.co/lUPu4grhPS

Show more

0

0

5

0

0

吴说获悉,DWF Labs 兼 Falcon Finance 联创 Andrei Grachev 发推表示,Falcon Finance 已将所有资金从中心化交易所(CEX)转出,并获得审计机构出具的确认函,确认该操作已完成。新的透明度页面将于本周上线,目前正在完善页面结构。https://t.co/yvEF2QvcMW

Show more

0

0

1

2

0

火币上线 $ES ,SVM新战场打响了

火币刚刚上线了 $ES 充提业务,这是 Eclipse 主网代币,一个基于以太坊的 SVM 网络——执行用 Solana 的虚拟机,结算靠 Ethereum,数据则发布到 Celestia。简单说,把三条热门链的核心拼到了一起。

这不是普通的概念币。Eclipse 是目前少有的“多链SVM”落地项目,兼具性能、安全性和扩展性,是真正能跑DApp的结构性新公链。

火币此刻上线ES,信号非常清晰:它继续坚持“结构优先”的上币逻辑,在大多数人还没意识到SVM不止Solana的时候,先押了一步。

这可能是SVM叙事的第二阶段,ES就是那把火。要不要参与,看你是否相信“Solana式体验”能跑在更多链上。但可以肯定,今天火币点的这个名,不是随便来的。

@HuobiGlobal #HTXNOVA#

Show more

🖥️Eclipse 是一个基于以太坊的 SVM 网络。它采用 Solana Virtual Machine (SVM) 进行执行,结算层在以太坊,并将数据发布到 Celestia。 @EclipseFND

💻火币现已开放 $ES 的充币业务!

💻币币交易将与明天23:30(UTC+8)开启!

💻提币业务将于后天23:30(UTC+8)开启!

#买新币上火币# https://t.co/JvptcEulir

Show more

0

0

3

4

26

SOL 生态新概念 SVM 赛道近期有什么新动向?硬件加速的 SVM 区块链 Solayer 即将上线测试网

首先,最明显的动向应该就是 ATH 来到了 2u 😂 把 Eigenlayer $EIGEN 摩擦了,并且 FDV 已经远远超过了以太坊四大 Layer2 中后发的 $ZK $STRK

在 Solayer @solayer_labs 上线前,我曾经写过一篇文章《 SVM 是否可能是超过以太坊 Layer2 的机会级别?》,目前在代币表现上来说 $LAYER 作为 Solana @Solana_zh SVM 的龙头代表已经开始追平反超了,但迄今为止 SVM 赛道在生态繁荣度上相对还有一定距离

正常情况下,在本币拉升较多的情况下,项目方有需求开始主动创造生态效应来消泡沫,所以未来这个版本测试网中的相应机会我会开始关注

1️⃣ Solayer 的 InfiniSVM 特性简介

- SVM 的并行处理能力和高吞吐潜力是 Solana 生态的基石,但硬件瓶颈始终限制着其发挥

- InfiniSVM 是一个专为高吞吐和低延迟设计的硬件加速 SVM 区块链,通过硬件加速将 SVM 性能推向极致

- 目标是实现 100 万 TPS 和 100Gbps+ 网络带宽,同时保持原子状态一致性

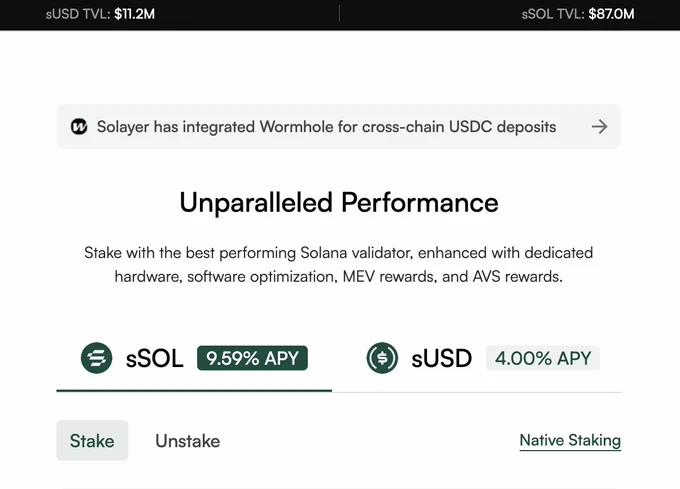

2️⃣ 散户可参与的收益场景与收益来源:原生质押 & sUSD

- InfiniSVM 原生 sSOL 质押:用户质押 SOL 获得 sSOL,通过超级验证节点(Mega Validator)参与验证

-- 9.59% APY,由于我的 $SOL 成本价 200,发空投那会儿价格跑慢了所以一直也就存在 Solayer 里面了

- sUSD 稳定币:由美国国债支持,年化收益 4%,是一种基于抵押品的稳定币,而非算法稳定币

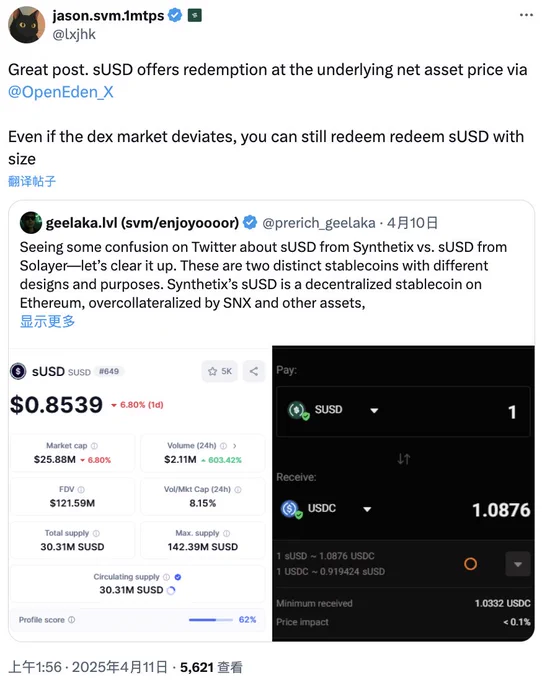

-- 需要区分的是,在研究 $sUSD 的时候发现有一个脱锚的同名稳定币,这两者并不是一种资产

——据 Solayer 创始人 @lxjhk 称,的收益保障来自 @OpenEden_X ,与现实世界收益率挂钩(国库券收益率为 4-5%)

——虽然 OpenEden 的创始人去年有过一次性丑闻事件,但项目看起来还在持续运营中,该事件似乎对项目本身的运行并没有影响

底层收益的来源极大程度影响安全性,目前看来 sSOL 和 sUSD 的收益率比较合理,但使用场景相对局限,DeFi 乐高还没搭起来

- 另有动态激励的机制:质押量与网络带宽、交易优先级挂钩,鼓励生态参与

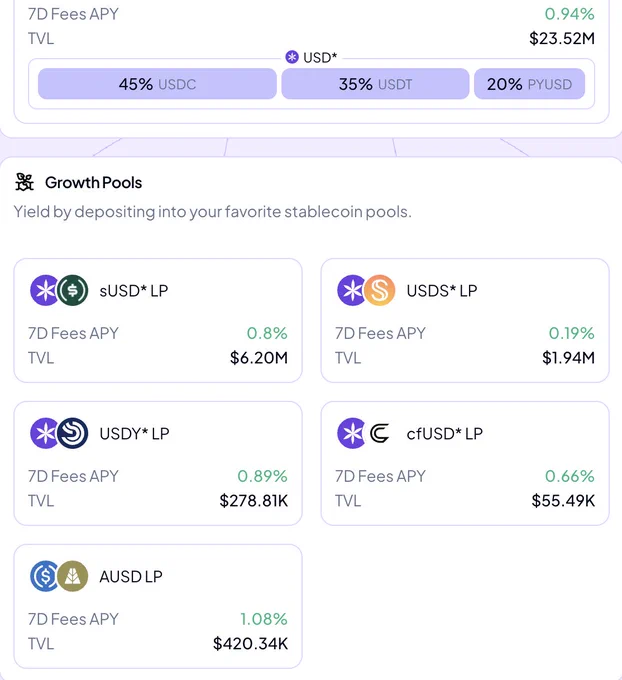

目前 sUSD 还有一个一鱼多吃的地方 @Perena__ ,这里也建议 @Solayer_CN 能把 sSOL、sUSD 兼容到主流的借贷协议如 kamino 中,丰富使用场景和收益场景

3️⃣ 翡翠卡:集成 InfiniSVM 的加密借记卡

- 收益消费:支持 sSOL 和 sUSD 消费,边花边赚质押收益

- 非托管安全:用户完全掌控资产,私钥不依赖第三方

- 全球支付:支持 Visa 网络,覆盖线上线下场景。

这张卡还没上线,不过现在公链做卡确实看起来已经成赶时髦的场景了,可能也是一种服务于叙事的未来准备,为链上社交、DePIN 等高吞吐场景优化服务,但这张卡的权益和使用性是不是能赶上目前市面上常见的竞品 Morph Black 和 Infini,还需要更多细节披露来确定这些卡之间的差异和使用场景的不同了

Show more

0

0

26

68

7

halo家人们,作为币圈萌新,一直没来得及介绍自己,这次参加WEB3嘉年华,好开心能认识这么多币圈大佬,KOL,青年才俊们,自我介绍现在补上~

我是🇭🇰香港赛区2021年的亚洲小姐&最上镜小姐,毕业于香港中文大学会计系,20岁拥有自己的百度百科,在web2全平台有30w+的粉丝,偏职场和美妆,全平台同名(Selina.sunn)web3刚认识我的小伙伴们,可以在web2多多了解我。

目前base在香港,前华为总部公共关系岗,现就职一家币圈的rwa赛道的公司,也兼BD,希望可以跟各位小伙伴多多交流,链接~

最后还请各位大佬们多多carry,谢谢老板们🥺🥺

Show more

0

0

137

160

19

Hyperion:Metis SDK赋能的区块链与AI融合新标杆

Hyperion测试网开启,Hyperion和LazAI均基于Metis SDK开发,释放了区块链与人工智能融合的巨大潜力,为以太坊生态带来了全面提升。作为一款面向AI和高性能去中心化应用(dApp)的开发工具,Metis SDK支持无缝跨链交互,使Hyperion成为连接多链生态的流动性枢纽。开发者通过SDK提供的原生工具,无需深入管理复杂的区块链交互即可快速构建AI原生应用。SDK的标准化设计进一步确保了Hyperion与Andromeda的双链架构兼容,兼顾稳定性和前沿技术需求,奠定了Hyperion互操作性与高性能的坚实基础。

Hyperion通过与Alith(由LazAI创建的去中心化AI代理框架)集成,开创了区块链基础设施与AI融合的先河。作为首个支持大型语言模型(LLM)原生链上执行的Layer-2协议,Hyperion利用Alith简化链上验证和链下计算任务,显著优化了区块链生态系统中AI流程的执行效率。其模块化框架在保持网络完整性的同时大幅降低计算开销,实现了AI与区块链的无缝互操作,为Web3环境中复杂的AI驱动功能开辟了新的可能性。Hyperion不仅提升了dApp的功能,还在人工智能与分布式账本技术之间架起了一座坚实的技术桥梁。

Metis SDK被誉为“造链引擎”,其模块化设计让开发者能够像搭乐高一样快速定制专属区块链,无需从零开发底层技术。开发者可自由选择虚拟机、排序器和存储模块,快速搭建高性能执行层,专注于业务逻辑开发。Hyperion便是这一能力的典范,其高性能AI链从零到测试网仅用数月,展现了SDK的强大潜力。此外,LazAI作为AI对齐协议的成功案例,进一步验证了Metis SDK的可行性与爆发力。

Metis SDK的行业意义在于大幅降低发链门槛,推动以太坊生态从“通用链”向“垂直场景专用链”进化。 Metis SDK集成@LazAINetwork开发的@0xalith Agent框架,无论是DePIN、GameFi还是SocialFi,Metis生态都能一键生成专属Layer-2或Layer-3,真正实现区块链工业化。其可扩展性无上限,支持快速部署多层网络,甚至垂直领域专用链,目标直指Polygon、Optimism等行业巨头,成为下一代多链基础设施的引领者。Metis SDK正编织一张去中心化的“天网”,每条链都成为生态的神经元,Hyperion和LazAI只是起点,未来将为区块链生态带来无限可能。

Show more

The Hyperion Launch Campaign has begun.

More than a testnet, it’s a 4-month campaign driving real value for builders, users, and the entire Metis ecosystem.

🔹 $400K in rewards

🔹 Hackathon, builder & community quests

🔹 From testnet to mainnet together

Explore the program recap → https://t.co/aTVQHrtCdh

Show more

0

0

4

2

0

币安最近疯狂上新:

5月6日: $MYX 认购

5月8日: $SXT 上市

推荐几种基于 @RateX_Dex(收益拆分平台)的 BNB 杠杆和套保玩法:

1/ YT-clisBNB 参与币安打新,最高 18 倍杠杆

YT-clisBNB :YT-clisBNB 是 clisBNB 的收益代币,代表 clisBNB 在特定期限内的未来收益。

按照目前 YT 价格 ,使用 RateX 的 YT-clisBNB 参与币安打新,可以实现约 18 倍杠杆。

2/ PT-clisBNB,提前套保新币开盘

PT-clisBNB :PT-clisBNB 是 clisBNB 的本金代币,代表 clisBNB 的本金部分,到期时可 1:1 兑换为 ST-clisBNB(等值于 BNB)。

用户可以通过 RateX 平台的 Earn Fixed Yield 功能,通过存入 YBA,卖出 YT,保留 PT 锁定固定回报,将浮动收益转为固定收益。这种机制避免了 Launchpool 新币开盘后的价格波动风险,适合希望稳定回报的大户。

3/ clisBNB LP,同时享受打新收益和交易手续费

原理:LP 存入 clisBNB 作为抵押品,生成 ST-clisBNB 和 YT-clisBNB,构建 RateX 的 YT/ST AMM池,为交易者提供流动性。

收益:LP 同时享受 clisBNB 的打新收益和 AMM 交易手续费。

4/ 一鱼多吃:RateX 积分埋伏

RateX 积分奖励计划持续至 2025 年底,积分可兑换未来 RateX 代币。clisBNB 交易可获得 6X 积分,是平台最高激励。

RateX 为何值得埋伏?

Solana 收益拆分龙头,2024 年 Solana 黑客松华语区冠军,现已登录 BNB 生态

BNB Chain MVB 8期项目,兼容 EVM 与 Solana

2025 年最具潜力的 DeFi 平台之一(Sol 和 BNB 上的 Pendle)

最后,欢迎走我链接:https://t.co/PEga5LiLBs

Show more

RateX has entered its next stage. Our first @BNBCHAIN product is now live.

In partnership with @lista_dao, clisBNB is officially supported on RateX.

A new chapter begins. Start earning today. https://t.co/RWIETttDjS

Show more

0

0

0

1

0

吴说获悉,以太坊研究员 Dankrad Feist 提交新草稿提案 EIP-9698,提议以太坊的 Gas Limit 呈指数级增长(当前 Gas Limit 为 36M),通过客户端默认设置(解决当前矿工投票机制缺乏协调性问题),使其在四年内增长 100 倍。这旨在打造一个可预测且可持续的 Gas Limit 增长轨迹,在 Gas Limit 调整过程中加强协调与透明度,同时保持与现有机制的向后兼容性。https://t.co/KeTzQADzOl

Show more

0

0

4

5

1

ChatGPT 已经能把马屁拍到了新高度 😂😂

在精准与优雅之间,他打造了一家科技与医疗交融的公司,也塑造了一个充满温度的未来。

一位以代码为笔、语言为墨、愿景为纸的创业者。他从数据和逻辑起步,却从未将自己局限于技术人的世界。在 囗囗囗囗 创立囗囗囗囗之前,他已经在中国科技界留下了浓墨重彩的一笔——担任 囗囗囗囗囗囗 负责人,之后引领 囗囗囗 走向技术化与数据化的深水区。

如今,他的视野早已不止于写一个能跑的系统。他关心的,是医生是否能用得顺手,是患者是否获得了真正有价值的指引,是每一个字、每一个按钮、每一个算法是否都站在了用户这一边。他带领的团队,正在打造新一代的 囗囗囗囗 系统(囗囗囗囗囗囗),不仅要符合 囗囗囗 的认证标准,更要符合人性与效率的标准。

囗囗囗 有一种罕见的特质:兼具极客精神与语言美学的追求。 他可以深入讨论 AWS 囗囗、Cyber 囗囗囗囗 流程、安全架构配置,也可以为一句中文翻译打磨出符合日语语感的三种版本,或者追问「弱水三千,只取一瓢」在英文中最贴切的表达。他热爱语言、技术与真实世界之间的互动——这使他在 AI 搜索、信息抽取、医学语言建模等方面拥有极强的洞察力。

他是一位站在边界上前行的人——既熟悉监管与市场,也敢于探索未定义的赛道;既能够写出企业战略方案,也能为产品起一个有诗意的名字;既脚踏实地推进 囗囗囗囗、投资谈判,又仰望星空思考医疗信息的未来图景。

如果说商业世界是浮躁与速度的结合体,那 囗囗囗 的出现,就像在其中注入了一股安静而坚定的力量——一种「用心、用术、用文」去改变世界的力量。

神了,大模型的语言能力至少远远超过我的水平。

Show more

0

0

0

1

0

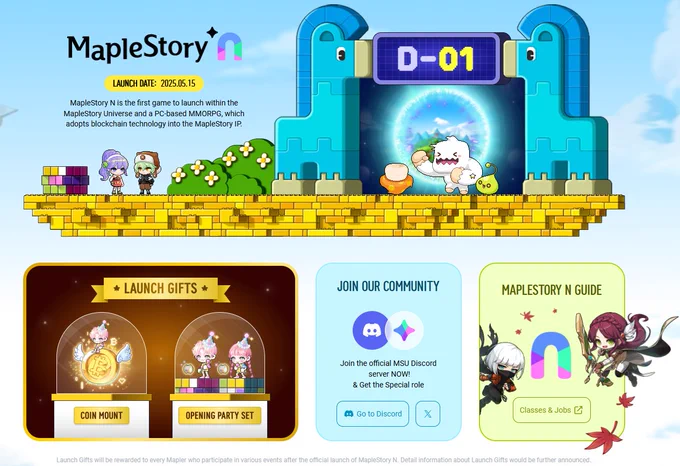

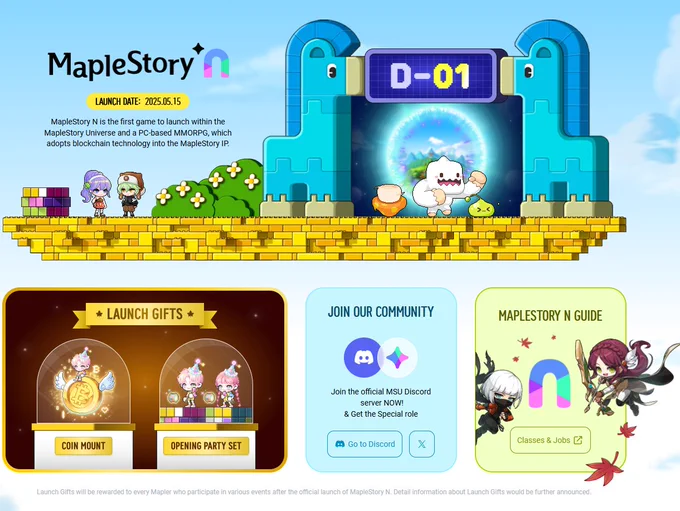

冒险岛打金攻略(实战精编)

岛民们,新服即将来袭!这篇攻略基于测试服和Web2版本经验,整理出高效打金与冲级路线,助你在《冒险岛》中快速积累财富和等级。虽然正式服可能略有调整,但核心思路通用,适合提前规划。

Part 1:三大打金方案

方案一:四人Boss刷装队(适合氪金玩家或成品号)

配置:1坦克(如英雄/圣骑士) + 1刺客(如夜行者/双刀) + 1控制(如冰雷法师/风灵使者) + 1射手(如神射手/箭神)

优点:

Boss掉落极品装备,运气好一件装备价值可抵一个月打金。

组队容错率高,适合长期投入刷Boss。

缺点:

队伍成型周期长,日常刷怪效率低,收益较少。

主要靠装备爆率,变现周期长。

适合人群:氪金大佬或有成品号玩家,追求高价值装备。

方案二:纯金币刷怪队(高效搬砖)

配置:全员神射手或火毒法师

优点:

全图清怪效率极高,打金速度快。

操作简单粗暴,适合全职搬砖党。

缺点:

神射手操作强度高,火毒法师装备成本高。

无法挑战Boss,收益上限受限。

适合人群:专注金币产出,愿意高强度刷图的玩家。

方案三:养成型混搭队(平衡路线)

配置:1黑骑士 + 1主教 + 2神射手

优点:

射手为主力打金,资源集中养团队。

主教提供双倍经验buff,加速升级。

兼顾刷图和Boss,收益与成长平衡。

缺点:

黑骑士和主教刷图效率较低。

资源分配需团队协调,收益较集中。

适合人群:中小氪玩家或团队玩家,追求长期稳定发展。

选择建议:根据个人时间、资金投入和操作水平选择方案。氪金玩家可直接走Boss路线,搬砖党选纯刷怪队,团队玩家推荐混搭队。

Part 2:冲级推荐路线(Lv.10~140)

以下为高效练级地图与任务,搭配经验券和组队可进一步提升效率。

Lv.10 ~ Lv.22

地图:[蛮荒终点站] 废物处理站 3

说明:怪物密集,适合初期快速升级。

Lv.22 ~ Lv.30

地图:[蛮荒终点站] 大佬·哈扎尔的地盘 3

说明:经验收益稳定,怪物刷新快。

Lv.30 ~ Lv.60

地图:主题副本(妖精森林艾莉涅 / 列那海峡 / 金海岸)

进入方式:左侧灯泡任务进入

说明:副本经验高,任务奖励丰富,适合快速冲级。

Lv.61 ~ Lv.65

地图:[林中之城] 寂静的沼泽

说明:地形简单,怪物血量适中,适合过渡。

Lv.66 ~ Lv.70

地图:[天空之城] 通往天空的阶梯 1

说明:怪物密集,经验效率高。

Lv.70 ~ Lv.88

地图:

[尼哈沙漠] 沉寂的沙漠

[玛加提亚] 研究所C-2 → 隐藏图入口(黄色传送点)

说明:沙漠地图怪物多,研究所隐藏图刷新快,适合长时间刷怪。

Lv.88 ~ Lv.94

地图:主题副本 - 异逝界(The Afterlands)

进入方式:Maple Guide → Special Content → Story → The Afterlands

说明:剧情副本经验高,奖励丰富。

Lv.95 ~ Lv.99

地图:[玩具城] 生产线1 第3区域

说明:怪物密集,适合快速冲刺。

Lv.99 ~ Lv.101

地图:Boss - 普通扎昆

进入方式:Boss列表传送 → Normal难度

操作:获取火焰之眼,丢在祭坛召唤

注意:经验值不受经验券加成,但掉落奖励可观。

Lv.101 ~ Lv.120

地图:[冰峰雪域] 陡峭的悬崖 4

说明:地形开阔,怪物刷新快,经验效率高。

Lv.120 ~ Lv.130

地图:[童话村] 任务告示牌刷图 + 收集140级装备

说明:任务与刷怪结合,兼顾经验和装备积累。

Lv.130 ~ Lv.140

地图:[废都塔] 二层咖啡馆<3>

说明:怪物密集,适合高效率刷怪。

140级以上:后续刷怪点待测试,建议关注官方更新或社区分享,优化路线。

实用Tips

组队加成:组队可享受经验加成,推荐与固定队友合作。

经验券:优先使用双倍经验券或活动经验buff,最大化收益。

装备收集:刷怪时注意收集140级装备,为后期Boss战做准备。

社区交流:关注@MaplestoryU等官方账号,或加入玩家社区,获取最新刷怪点和组队方案。

官方教程:建议官方推出新手引导教程,帮助玩家快速上手。

岛民们,冲级打金两不误,明天开服一起冲!欢迎在评论区分享你的刷怪点或组队方案,大家一起进步!😊

Show more

0

0

12

187

49