Search results for 传统手艺

People

Not Found

Tweets including 传统手艺

投研小课堂最新一期来了,过来上课!

本期主人翁 @Privasea_ai 推出基于FHE技术的加密eSIM手机卡!

不会被盗、完全匿名的eSIM卡到底怎么做到的?

内容时间线:

00:30 Privasea项目简介

01:44 FHeSIM防黑匿名手机卡

02:22 FHeSIM相比传统手机卡的优势

04:19 FHeSIM的使用场景

05:02 社交型AI Agent Angler简介

06:33 如何撸空投

06:51 Privasea为啥值得撸

更多内容看视频👇

Show more

0

0

18

31

3

为什么中国互联网必须做自己的公链?最近这一年,红林律师和不少做出海、做平台、做区块链技术底层的从业者聊过关于“做不做公链”这件事。发现原本被视作币圈专属的事情,似乎也成了越来越多互联网创业者开始认真思考的问题。有的团队开始研究底层架构,有的人尝试通过链连接支付网络和用户体系,还有的公司干脆直接下场做自己的链。

作为一名长期参与Web3.0商业项目合规服务的律师,我越来越觉得,这不只是技术选择、融资路径,甚至也不完全是Web3赛道内部的问题——而是中国互联网整体在全球化、账户体系、支付架构和产业控制力上的一次系统性挑战和机会。

这篇文章,结合我的观察、理解和业务中接触到的实践,抛砖引玉地抛出一些观点和判断,供互联网的创业者和从业者们参考和探讨。

# 国家层面:为什么中国需要一条自己的“数字出海通道”?

过去几十年,中国在高铁、电网、通信基站这些实体工程上都已经做到全球领先,但在数字世界的底层设施上,我们仍处于结构性依赖状态。

账号体系掌握在Google、Facebook手里,支付路径靠Visa、Mastercard和PayPal,广告流量买量则还得仰赖Google Ads、Meta Ads这些平台。在全球互联网的底层逻辑上,中国几乎没有自己的控制权。

这就导致一个问题:你出海搞社交App、内容平台、电商商城,但只要海外平台一收政策,你可能连用户都找不到了。身份认证、支付通道、应用分发全是别人的,业务命脉始终系在别人手里。

而公链,提供了一种“底层系统级替代路径”:不依赖银行、信用卡,不需要手机号和Facebook账号,链上钱包即账户,稳定币即货币,链上行为即信用。这是一种全球通用、不受主权国家单一控制的数字底盘。

我们现在能看到的一些应用雏形,比如Telegram + TON 的组合,就已经在中亚、非洲、东南亚形成了一个“聊天+账户+支付”的新体系。用户在Telegram里就能转账USDT、完成购买、接入AI插件、参与游戏。它不靠App Store、不走Visa系统,也不要求用户上传身份证和银行卡。

这样的模型,其实本质上就是一套“数字世界里的离岸口岸”。

对中国来说,这个意义不在于“现在我们被制裁了”,而是:一旦世界变得更割裂,或者金融制裁成为常态,我们有没有备用的通路。俄罗斯、伊朗、委内瑞拉都在探索稳定币和公链结算系统,这是他们的应急方案,但对于中国来说,它应该是前置布局。

这并不意味着国家要自己下场“发链”,而是意味着我们要有具备全球影响力的技术能力,并且能构建一套“由自己主导”的数字全球化路线。如果有一天,中国团队主导的某条链能在新兴市场成为数字身份入口、支付和资产通道,并与我们本土技术和贸易深度绑定,那它就不只是一个链项目,而是未来数字版“海上丝绸之路”的一部分。

# 商业层面:出海的中国公司,为什么开始“带链”一起走?

今天再谈中国互联网企业出海,已经不能只靠一款App、一套本地化方案就能解决全部问题了。

许多中国互联网项目在全球化中遇到三大典型痛点:

一是支付受限,很多国家银行卡渗透率低、本地支付混乱、国际清算体系门槛高,传统手段成本极高;

二是账号失效,你没法用微信、支付宝、手机号来构建用户体系,只能重新搭账户系统;

三是流量压缩,投放渠道和政策越来越苛刻,甚至面临内容限制和货币收紧。

也就是说,App可以出海,但App所依赖的“操作系统”却无法复制出去。而公链,恰恰是一种新的出海操作系统——它提供了全球通用的账户结构、稳定币结算能力和开放式资产激励模型,让你能在“无银行卡、无ID、无广告平台支持”的国家,也能低成本做生意。

比如 Bitget、OKX 这些平台,已经跑出了“链+钱包+支付”的组合拳,用户在非托管钱包中就能完成充值、打赏、积分兑换,背后接的正是他们自己的链和稳定币。而更轻量级的出海项目,也开始通过链上系统提供会员激励、NFT打赏、内容存证、积分分发这些“功能模块”,用链做运营的底层支撑。

这类“带链出海”的策略尤其适合金融体系不发达但用户基数庞大的区域,比如拉美、非洲、东南亚。在这些国家你很难拿到完整支付牌照、也很难对接本地清算机构,但你可以直接通过链和钱包完成端到端的闭环服务,且避开了传统合规的高门槛。更重要的是,这样的系统是“我来做水电煤”,别人可以复用。你从一个App公司变成基础设施提供者,产业话语权也随之发生迁移。

从这个角度说,公链对中国出海企业的价值,不是融资工具,而是让你从App逻辑跃迁到系统逻辑,有机会主导新一代全球互联网的“通用技术接口”。

# 用户层面:账户、资产与身份的重构正在发生

从用户视角来看,公链最直接的改变,是它重新定义了什么是“账户”和“资产”。

Web2 的账户系统是“平台附属型”的:你有抖音号、微博号、小红书号,但本质上它们都属于平台,你没有迁移权、也无法独立存在。你在这些平台上积累的关系、内容、甚至收入,一旦账号被封或产品关停,就什么都不剩了。

而Web3钱包提供的是一种“用户主权账户”:地址是你的,资产是你的,内容和行为记录也可以变成资产或信用历史。你用钱包登录,不依赖平台数据库,你的NFT、代币、积分和身份,都可以跨平台使用。平台只是服务提供者,不再是资产的“唯一入口”。

像Farcaster、Lens Protocol这样的Web3社交应用,已经开始把“链上账户”变成你在社交网络中的ID。你的一条帖子,可能是链上的数据,可以变成NFT,可以携带收益权,可以迁移到其他平台。用户不再依附平台,而是成为可以自由移动、带资产走的“数字个体”。

这种趋势和年轻用户对平台的不信任感形成了某种对冲。很多人经历过账号被封、资金被冻结、数据丢失、粉丝清零,自然而然开始关注“我能不能自己保留我的数字资产”。钱包的普及,不只是“币圈工具”的扩散,而是用户开始理解:“一个账户可以是身份入口、资产载体、社交容器、信用凭证”的多重结构。

从这个角度看,链上账户体系未来有可能演化为一种“超级账号”,它整合了身份、资产、关系链、使用记录、激励积分……最终成为每个人在数字世界里的“自我主权节点”。

# 全球格局:下一轮基础设施竞赛已经打响

过去几年,公链已经从技术实验,演变成一场全面的国际竞争。每一条头部公链,都在争夺未来数字世界的“水、电、网”话语权。而这场竞争不再是技术比拼那么简单,而是:谁能成为全球通用的账户系统、支付网络、数据通道和价值协议。

我们可以把目前全球头部公链的战略模式,拆成三类:

第一类:平台绑定型公链(Platform-native Chains)

代表项目:TON(Telegram)、Base(Coinbase)、BNB Chain(Binance)

这些链的共同特点是,有现成的海量流量平台为依托,链是平台用户资产和账户体系的延伸。

TON 依托 Telegram 的通讯网络与社交关系链,正在构建“链上账户 + 钱包 + 内容 + AI工具”的一体化平台。TON本身不是最强技术栈,但它有Telegram这个触达全球7亿用户的超级入口,并已打通USDT转账、小游戏支付、广告返佣、钱包身份验证等真实场景。在“链上生活基础设施”这块,TON是当前推进速度最快、用户增速最高的项目。

Base 是Coinbase推出的L2链,本质上是Coinbase的链上版本,强调“合规友好、开发者友好”。Base打通了Coinbase钱包、交易所账户、KYC信息,背后是美国合规资金和技术社区的强力支持。Base并不追求技术极致,而是成为美国加密企业和机构合规部署智能合约的首选平台。

BNB Chain 则是币安的全球交易网络配套基础设施,它更像一个商业闭环系统,凭借币安流量导入,BNB Chain 得以拥有大量活跃用户和真实交易数据。币安甚至开始“投资带用户上链”——谁能为链带来百万级活跃用户,币安就给生态激励。

这些“平台绑定型”链不是为了炒作,而是要在自己的平台上完成用户体系、支付系统和资产通路的闭环。它们的竞争优势是用户流量本身,竞争逻辑是“用链锁住平台用户资产”。

第二类:开发者原生型公链(Developer-first Chains)

代表项目:Solana、Polygon、Avalanche、Sui、Aptos

这类链从一开始就是为开发者准备的“通用操作系统”,目标是争夺最优秀的应用和开发团队。

Solana 是这类中的典型,主打高性能+低费用,在DePIN、链游、NFT、链上AI等新应用层方向非常活跃。虽然2022年曾因FTX事件一度失势,但2023年之后靠着“非EVM生态”和大型项目复兴重新崛起。现在的Solana更像是链上创业者最活跃的社区,拥有从移动钱包(Phantom)、手机终端(Saga)到支付工具(Solana Pay)的一整套工具链。

Polygon 是“以太坊扩容第一梯队”,在Web2对接方面推进极快,合作对象包括Nike、星巴克、Adobe、Stripe、迪士尼、印度政府等,主打“开发友好+企业友好+合规友好”三大标签。Polygon的战略不是抢C端,而是抢企业侧的合作通道。

Sui 与 Aptos 则来自原Meta团队,主打Move语言、模块化架构和金融级别安全性,开发体验和合约逻辑被认为优于Solidity。它们目前在东南亚和韩国开发圈中反响较好,但生态仍在冷启动中。

Avalanche 以“子网架构”为主打,为每个企业、政府、组织定制自己的链,参与了美洲多地政府稳定币、跨境金融项目,形成一种“链上SaaS”模式。

这类链的核心目标是——谁能成为下一代DApp开发的默认平台,谁就有机会像安卓/Windows一样,掌控数字世界的操作系统逻辑。

第三类:高频金融实用型公链(Payment-driven Chains)

代表项目:Tron、Stellar、Cosmos(部分)

这类链的特点是技术不复杂,但非常务实,不讲概念、专攻结算和支付。

Tron 虽然在西方社区名声一般,但在拉美、非洲、南亚却是真正的“链上支付大动脉”。链上USDT流转量长期居高不下,成为很多“不能通过银行账户转账”的用户的主结算路径。

Stellar 原本是做“跨境结算网络”,目标和SWIFT类似,但更轻量。其重点在于与传统金融机构对接,推动“稳定币作为跨国小额清算载体”的项目,合作银行和政府众多。

Cosmos 生态中部分链(比如Kava、Osmosis)也在走向稳定币、跨链支付场景。

这类链的生态未必活跃,但它们占据了现实世界中“金融基础设施未覆盖区域”的巨大需求空间。在全球没有银行账户的人口中,这类链成为数字现金网络的唯一选项。

回到最关键的问题:中国在这场基础设施竞争中处于什么位置?

目前来看,真正被广泛使用、生态成型、在全球拥有开发者和用户的公链中,中国主导的项目非常稀少。大多数链项目在国内定位不清、产品路线含糊、海外合规能力弱、商业化缺失。很多链甚至停留在“白皮书+技术演示+内部测试网”的阶段,离大规模真实使用还远得很。

而与此同时,别人的公链已经在接银行、建支付网络、拉开发者、进App Store、与主权政府对接项目……这不再是一场“看谁技术新”的比赛,而是看谁能把链变成现实世界的金融底盘、应用通路和身份凭证。

如果我们再不入局,不仅会丧失一次系统级的全球竞争窗口,更会让未来中国互联网企业继续受限于海外技术平台的“数字殖民体系”中——账户不是我们的,支付不是我们的,身份体系不是我们的,资产流转路径也不是我们的。

这就是为什么,我们不是“有没有必要做链”的问题,而是“还有没有机会做”的问题。机会窗口已在收缩,全球链上基础设施的秩序正在快速重组。现在不抢,未来就只能继续用别人的路,走自己的路子。

# 写在最后:从使用者到建设者,中国互联网需要自己的底层网络

对中国互联网而言,公链不是一个新概念,也不是某一批创业者的专属项目,而是一场全局性的产业升级契机。它不是Web3内部的事,而是决定中国数字经济下一步能否独立成长的关键变量。

做不做链,已经不是Web3创业者要回答的问题了,而是中国互联网整体要面对的现实。

我们当然可以继续用别人搭好的链,继续适配别人的清算系统、登录协议和账户规则,就像过去二十年我们习惯用Android、用Visa、用AWS那样。但问题是,当全球数字秩序开始重构,我们还要不要参与新一代系统级规则的制定?我们能不能做一个不仅服务于国内用户,更能在全球产业协作中占据一席之地的基础设施平台?

今天,做公链的人并不多。但趋势已经很清楚:不管是通信平台、金融机构、电商支付、内容平台,全球头部玩家都已经在用“链+账户+资产”的方式重塑自己的底层结构。而我们,正站在能否参与这一轮基础设施重建的临界点上。

我们深知这不是一场一两年能跑出来的快生意,而是一次需要产业共识、技术耐力和政策定力的长期工程。作为Web3.0法律合规服务机构,曼昆律师团队一直在支持华人主导的公链项目在全球范围的实践落地,共同推动、见证属于中国互联网的公链之路,也欢迎和更多互联网行业的伙伴们的交流与讨论。

Show more

0

0

8

17

7

GPT-4o 怎么也画不出孙悟空的凤翅紫金冠。

提示词:

中国神话角色组合插画,二郎神、孙悟空、哪吒三位经典人物,Q版可爱风格,动态活泼。

- 二郎神:神情沉稳淡定,眉间天眼微闭,头戴华美金冠,身穿精致传统战袍,手持三尖两刃刀,身旁伴随表情开心呆萌的啸天犬。

- 孙悟空:神情自信调皮,头顶凤翅紫金冠(一般是束发冠加上雉尾,形似生了两根“蟑螂须”),金色猴毛蓬松有型,穿着黄色虎皮短裙、祥云战甲,手握金箍棒,摆出经典眺望远方的动作姿势,灵动而自豪。

- 哪吒:面容俏皮勇敢,扎着两个冲天发髻,身穿飘逸灵动的红色莲花战甲,脚踏风火轮,手持火尖枪,乾坤圈环绕周身,充满少年英雄的气息。

整体绘画风格细腻精致,色彩柔和暖调,线条清晰流畅,带有淡淡的水彩插画质感,背景简洁典雅,画面充满趣味、温馨与故事性。

Show more

The cute big three

#BlackMythWukong#

#wukong# https://t.co/5CACHAlUa9

0

0

0

2

0

《稳定获利》系列是中国版的《金融怪杰》;书里介绍了很多中国做期货私募基金业绩非常优秀的交易员的操作理念和手法。其中有种分享的资金管理方法从理念上非常不错,分享给大家:

多数人所熟悉的传统加仓手法基本上就三种:金字塔(加仓仓位越来越小)、倒金字塔(加仓仓位越来越大)、均匀加仓法(每次加仓仓位相同);

其中金字塔加仓更考验你对行情的判断(第一次建仓仓位最大)、而倒金字塔会拉高成本,增加风险,可能一次回调就打止损了。书里分享的资金管理方法是菱形加仓法,行情对自己有利,增大仓位,行情回调,因为仓位少,也不会造成更大的损失,能起到平滑资金曲线的作用。比如:

每轮行情分三次建仓,第一次和最后一次仓位小,中间一次仓位大一些;

账户初始建仓仓位为:3%、5%、3%;

账户盈利5~15%时,加大仓位,每次开仓率为:5%、8%、5%;

账户盈利15~25%时,继续加大仓位,每次开仓率为: 10%、15%、10%;

账户盈利25~45%时,开始减小仓位,每次开仓率变为:10%、10%、5%;

账户盈利60%以上,继续降低仓位,每次开仓率为:5%、10%、5%;

如果账户开始就亏损,则把开仓率降为:2%、3%、2%;甚至只建仓2次,每次2%;

查了一下,这个私募基金管理人的产品业绩确实不错,回撤控制得非常稳定。

菱形加仓法的本质是什么?

1.用较低的初始仓位提高容错率,多数人回撤大就是因为仓位过大或者过狠;

2.在做错时降低头寸规模,避免受不利的状态、情绪的更多影响,保证活下来且活得久;

3.在做对后,有了利润和安全垫,可以适当激进,更快的扩大战果;

4.有了不错收获后,开始猥琐,降低风险降低回撤,留住胜利果实。

个人投资者其实不需要完全照搬这种操作手法,而是要学到这种手法背后优秀的理念:

在没什么积累的时候,怎么保证自己能长久地赌下去、怎么能用利润去赌、用无风险无压力的资金去梭哈,迅速扩大战果、在有了积累时,该提现提现该躺平躺平,控制好回撤,不做最后买单的人。

Show more

0

0

0

3

0

《Holder/钻石手山寨币是对这轮周期非典型牛市的惩罚》

加密市场自诞生以来经历了多轮牛熊交替,每轮周期都伴随着独特叙事、市场动态和投资者行为。本轮周期,因为比特币减半、机构资金流入以及宏观经济环境的复杂变化,被大家看为是“非典型牛市”。

然而,对于许多执着于持有山寨币的钻石手投资者来说,这轮牛市不仅没有带来预期中的财富效应,反而是一场残酷的惩罚。

本文将深入浅出分析本轮周期山寨币的表现,结合历史数据并于BTC相对比,分析长期持有山寨币是本轮非典型牛市对钻石手的惩罚。

一、非典型牛市

传统加密市场牛市通常遵循比特币先行山寨币跟涨的模式:比特币价格先突破历史新高,吸引外界资金流入,随后资金轮动至以太坊及其他山寨币,催生山寨季。2021 年的加密狂潮中,持有山寨币的钻石手就曾是市场神话的主角。那时,散户只需闭眼买入并坚定持仓,就能轻松收获数十倍甚至数百倍收益。

然而,本轮周期打破了这一定律。在本轮周期中,这种简单粗暴的财富密码彻底失效 —— $BTC 突破 10 万美元大关,山寨币市场却呈现出冰火两重天的割裂现象:在这一轮牛市中市值前 150 名代币中仅有 60% 勉强收复 2023 年高点,而 $APT 等曾经的明星项目与峰值相比大幅暴跌。

在以前的牛市中,总是 VC 投资带动项目叙事,进而散户一拥而上开始 FOMO。此时 VC 出货完成退出。

然而在本轮行情中,散户却开始集中 FUD 那些 VC 带领的项目。他们的理由主要有以下几个:

1⃣散户普遍担忧风投机构在锁仓期结束后集中抛售,造成价格剧烈下跌,成为他们最主要的 FUD 来源之一。

2⃣此外,散户指责风投机构在项目 ICO 或私募阶段获取超低成本筹码,却在项目上线后通过洗盘与强行拉升操纵市场,完成“出货”并留下普通投资者“接盘”烂摊子。

3⃣VC 可能会为了追求快速回报而推高估值,不顾项目基本面甚至抄袭概念,从而制造泡沫,最终导致散户血本无归。

4⃣VC 的过度投资导致了某些赛道的超额拥挤,如 Infra 和L1。从而导致行业畸形发展。

5⃣在社交媒体上,散户往往基于“羊群效应”大量转载针对 VC 的阴谋论,例如 VC 洗盘、拉盘等说法,加剧FUD扩散并放大市场波动。

交易所上线即跌穿,以行业最强所币安 @binancezh 为例,上线代币不出几日总是会跌破盘前定价,甚至跌破挂牌价,显示了散户对交易所上币策略的强烈不信任。从而将交易所上币变成了大家抢跑抢卖的过程——

1⃣ $ANIME :2025 年 1 月 22 日在 Binance 上线,当日价格从最高点回落 74%,并迅速跌破初始挂牌价。

2⃣ $TRUMP :2025 年 1 月 19 日上线后大幅抛压,首日暴跌 82%,最终收盘价远低于挂牌价。

3⃣ $SOLV :2025 年 1 月 17 日刚上线就遭遇 78% 的首日跌幅,价格跌破初始挂牌水平。

4⃣ $COOKIE :2025 年 1 月 10 日上线,价格瞬间下挫 74%,并在数小时内跌破挂牌价。

5⃣ $CGPT :同为 1 月 10 日上线的 $CGPT ,首日跌幅 68%,刚一开盘便低于初始定价。

6⃣ $TST :2025 年 2 月 9 日在 Binance 上线,短短数小时内跌幅达 80%,交易价格跌穿挂牌水平。

7⃣ $LAYER :2025 年 2 月 11 日上线后表现最“温和”也跌去 50%,依旧不敌抛压而低于初始价。

8⃣ $AEVO :自 3 月 13 日上线起, $AEVO 累计下跌 88%,首日便跌破挂牌价后持续走低。

(以上数据基于笔者写作时记录)

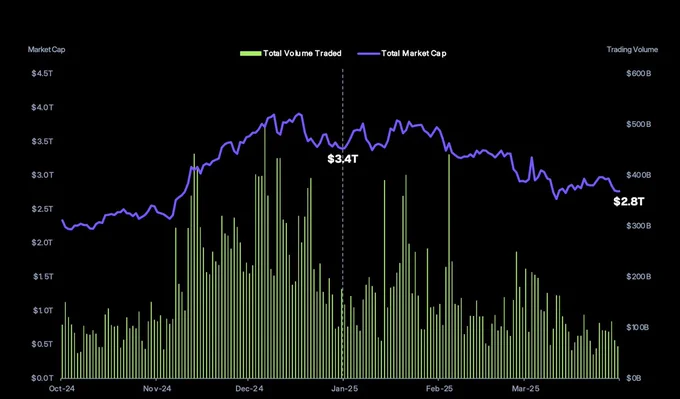

二、市场总体表现

根据 Coingecko 第一季度发布数据显示,2025 年第一季度比特币总市值下跌 6335 亿美元,跌幅 18.6%。 在特朗普就职典礼前两天,即 1 月 18 日,比特币总市值创下年初至今的最高点 3.8 万亿美元,随后呈下降趋势,第一季度末跌至 2.8 万亿美元。第一季度日均交易量为 1460 亿美元,环比下降 27.3%。

从数据可以看出市场热度明显降温,投资者在短期事件炒作后买卖意愿降低转向谨慎观望,市场整体表现出冲高乏力的态势。

三、山寨陷阱

寨币在牛市中的表现往往呈现高Beta特征,即在 $BTC 上涨时放大收益,在下跌时加剧损失。

2017-2018 年牛市由于 ICO 热潮推动山寨币暴涨, $ETH 从 100 美元涨至 1400 美元, $XRP 从 0.2 美元涨至 3.4 美元。然而,2018 年熊市中,ETH 和 XRP 均下跌 90% 以上。 钻石手 Holder 在熊市中几乎全军覆没。

2020-2021 年牛市:DeFi 叙事驱动山寨币热潮, $BNB 、 $DOGE 、 $SOL 、 $SHIBA 等涨幅惊人。但 2022 年加密寒冬中,山寨币总市值(TOTAL2)从 1.71 万亿美元跌至 4275亿美元,跌幅 75%。

2023-2024 年积累期:山寨币市场在 2023 年触及历史低点,只有极个别山寨币跑赢 $BTC 。

可以看出,山寨币在牛市中的暴涨往往伴随着更高的风险敞口,钻石手策略在熊市中几乎无法承受价格的剧烈波动。

而本轮周期中,山寨陷阱表现得越发明显。

1. 机构化市场导向

本轮牛市的机构化市场导向是山寨币表现拉胯的核心原因。比特币现货ETF的推出吸引了传统金融的资金,推动着 $BTC 突破 10w 美元关卡。但这些资金更倾向于蓝筹资产如 $BTC 、 $ETH 。 山寨币因缺乏监管认可、基本面不透明和高波动性,难以吸引机构资金。Glassnode 数据显示,2024 年 12 月以来,稳定币交易所净流入激增,主要用于 $BTC 和 $ETH 交易,而非山寨币。

除此以外,全球宏观经济环境紧张,美联储不降息与流动性收缩限制了投机资金流入高风险的山寨币市场。相比之下, $BTC 因为“数字黄金”叙事更具市场青睐。

2. 市占率被BTC抢占

比特币在本轮周期的表现十分稳健。根据 Morningstar 数据,2024 年,BTC 年涨幅达 124%,远超全球其他主要资产类别。

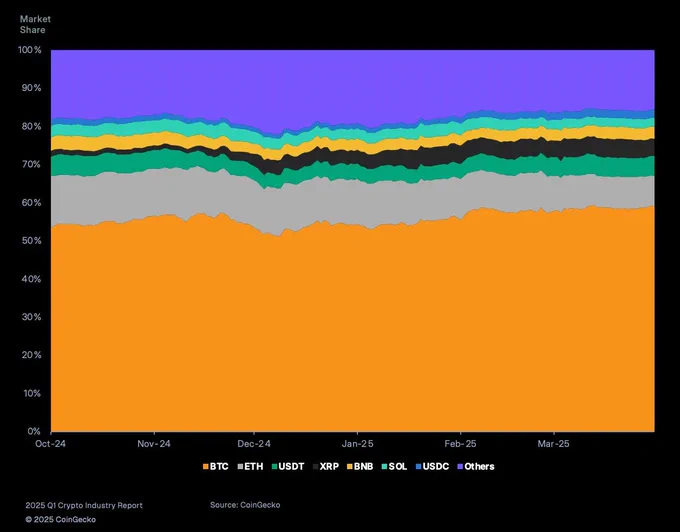

据 Coingecko 第一季度数据显示,虽然 BTC 的价格在 2025 年第一季度呈下降趋势,但其市场主导地位仍上升 4.6 %,达到 59.1%,创下 2021 年第一季度以来的最高水平,表明资金趋向BTC的集中。

历史上,当 BTC 市占率超过 50% 时,山寨币的相对表现通常较差,这也使得钻石手持有者被迫承受长期的价值缩水

反观被视为山寨币头子的 $ETH 市场份额下降至 7.9%,为2019 年以来最低。2025 年第一季度, $ETH 收于 1805 美元,当季下跌 45.3%,抹去了 2024 年以来的涨幅,回落至 2023 年的水平。2025 年第一季度,ETH 交易量从 2024 年第四季度的日均 300 亿美元下降至本季度的 244 亿美元。ETH 交易量下跌且价格表现不尽人意

ETH极差的市场表现连带着其他山寨币也叫苦不迭。AI代币遭受重创,NEAR、ICP、TAO和RENDER等均出现了超40%的大幅下跌。其他板块更不用多说。

只有稳定币 USDT、USDC 以及市值较大的山寨币 XRP 和 BNB 成功守住了各自的市场份额。但XRP相较年初涨幅也仅有0.5%

3. 短暂辉煌与快速回落

本轮周期中,山寨币并非完全没有获利的机会。如 $XRP 、 $HBAR 、 $LINK 等美国币都上涨明显表现优秀。

然而,这种上涨更多是短期市场情绪导致的,并非生态进步或用户增长驱动。例如 $XRP 的拉升则是 Ripple 与 SEC诉讼阶段性和解的炒作。Altcoin Season Index显示,2024年12月2日起的“山寨季”仅持续一周,随后迅速回落至中性区间(25-75)。

可以明显感觉到即使在牛市中,山寨币的爆发力已大不如前。根据 CoinMarketCap 24 年 12 月统计的 74.5% 市值增长中,前 20 大山寨币贡献了超 60% 的涨幅,市场呈现头部化集中趋势,这意味着绝大多数山寨币早已沦为僵尸资产,流动性枯竭下连跟涨的资格都被剥夺。

4. 链上Meme异军突起,好景不长

本轮牛市一个十分显著的特点就是是meme币的崛起,在2025 年第一季度排名前 20 的加密货币叙事中,有 6 个属于meme类别。

首先是二级市场上 $DOGE 和 $SHIB 等meme币因特朗普当选及马斯克的亲加密的态度而暴涨。Solana链上更涌现出总统官方政治主题代币,吸引资金的疯狂流入,甚至带动 $SOL 价格单周暴涨38.9%,达到293美元的历史新高

交易量激增 292%,达到 280 亿美元的峰值。一级市场无数暴富神话吸引着蠢蠢欲动的场外资金和野心勃勃的散户投资者,然而,这场狂欢的本质是叙事套利——资金涌入并非因是因为项目本身技术或生态价值,而是对符号炒作的赌徒式押注。

然而,在 #Melania# 的推出和特朗普的就职典礼之后,Solana 资金量迅速下降,完全回吐涨幅。 $LIBRA 的推出更是使得 meme 币热潮极速退却,爆出的阴谋集团勾结丑闻使得链上资金如潮水般退。 $TRUMP 代币暴跌60%, $PEPE 、 $BONK 腰斩,连 $DOGE 和 $SHIB 这类蓝筹meme 也回撤超 20%。这印证了一个残酷现实:Meme币的上涨几乎完全依赖情绪燃料,而情绪是市场中不可控的。

5. 解锁抛压压缩价值

除了上述提到的,当前代币经济学模型崩溃和代币解锁也在加剧着 Holder 的困境。

2025 年 Q1-Q2,山寨币市场面临 200 亿美元代币解禁,相当于日均抛压 1.1 亿美元。以 $ARB 为例,其流通量在6个月内暴增 150%,价格却跌破发行价超 60%。

更严峻的是 VC 机构在熊市期期间投资的超百亿美元项目,大多都选在了 2025 年集中发行,这也导致部分代币日均抛售量达市值的 0.8%-1.2%。由资本方主导的抛售剧本,本质上是将散户 Holder 锁定为接盘目标。

在这一链条中各方的定位十分清晰:项目方以白皮书叙事吸引资金,VC 通过解锁时间表完成收割,交易所则借上币费榨取散户完成最后一击。

另外热点叙事的周期也在缩短,2021 年 DeFi Summer的叙事可持续 3-6 个月,而 2025 年AI、RWA 等热点平均存活周期不超过一个月,更不用说 meme 这种大多靠情绪驱动喊单式上涨的资产,Holder 稍慢一步卖出就会变成永久性套牢盘。

简言之,当前的山寨币市场是一场由 VC 解锁、流动性枯竭和叙事泡沫共同制造的死亡游戏——项目方与资本方的收益,最终都来自 Holder 的口袋。

四、总结

当散户投资者们仍然沉浸在暴富的幻想中,期待着山寨币能像以前一样翻倍时,市场早已发生了变化。这一轮非典型的牛市不仅仅是在惩罚散户,更是市场发展过程中必然会出现的认知挑战。我们必须意识到,过去的经验和老旧的思维方式已经不再适用。要想在资本和政策的夹缝中生存下来,我们需要摒弃这些过时的想法,认真执行有效的投资策略,确保在合适的时机卖出,才能获得稳定的收益。

#Crypto# $BTC $ETH $SOL $XRP $DOGE

Show more

0

0

3

1

1

屡屡在热门叙事收获大结果,他如何凭借"钻石手"策略、在 Solana Meme 赛道斩获高达 2500 倍回报?

跟着 @mia_okx 来听"深圳董事长" @connectfarm1 的硬核分享:All in 的决心、传统与加密的桥梁、新人的破局之道,还有对比特币 50 万美金的野性预言!

#OKX# 加密姐妹《对话》第 22 期 https://t.co/zJDWbDwRwU

Show more

0

0

21

56

8

世纪对话即将上演,HTX点燃全球热潮

当区块链先锋遇上传统金融新势力,一场划时代的对话正在酝酿。@justinsuntron与@EricTrump将在Token2049迪拜同台,展开一场足以载入史册的思想碰撞。而在这激动人心的时刻,HTX率先发力,携手TRUMP生态,开启了一波前所未有的社区福利狂潮!

为了让每一位热爱创新、热血澎湃的参与者都能亲身感受这场变革的力量,HTX特别推出三大超燃福利:

•TRUMP限时赚币计划:20%超高年化收益,让你的资产在风口之上极速增长!

•20,000 USDT交易赛:豪华奖池等你来拼,交易越多,赢得越多!

•TRUMP/USDT交易对免手续费:零门槛、零负担,自由驰骋新兴市场!

这不仅仅是一次简单的活动,更是一次拥抱未来的宣言。这是TRON生态与TRUMP生态的深度融合。

这一次,我们不做旁观者。作为用户,正是点燃这场全球狂欢的火种!让我们用热情唤醒更多志同道合的人,共同见证这场技术与资本的交响盛宴。

我以前就说了过了,机会只留给最敏锐的人。赶快行动,把握这场难得的福利风暴,在TRUMP生态的引擎轰鸣声中,驶向属于自己的高光时刻!

别等未来来敲门,现在就一起出发!

@HuobiGlobal #TRONEcoStar#

Show more

0

0

21

43

0

我之前在新加坡参加一个饭局,听一个币圈基金给传统行业老板洗脑,这老板在中国大陆的火锅店非常知名,后移民新加坡。

原话记不住了,大概就是说“币圈是个神奇的地方,这个地方傻逼特别多,也不用担心维权什么的,在这里发币非常赚钱”他怕连锁火锅店老板听不懂,还说了“这就是拿你印的火锅店的代金券换真金白银,说白了就是拿假钞换真钞,跟华尔街之狼里演的那样”“我们不赚这钱,傻子的钱就被骗子们骗走了”

后来火锅店老板可能考虑自己多年积累的名声也没发项目。

但确实可以回答大家的疑问。

这些外行都是内行大镰刀们手把手喊来的。

Show more

0

0

12

35

5

我有幸在香港认识不少内地的币圈团队,他们做项目已经形成一套成熟的收割链条,从SATA到OM操作手法是一致的。

收割四部曲 :第一步:概念镀金 以OM为例,其主打RWA概念,宣称连接传统金融与DeFi,与阿联酋地产巨头MAG合作。

第二步:控盘拉升 项目方通过锁仓质押减少流通量,配合做市商制造“独立行情”。OM在2024年逆势上涨百倍,吸引大量散户上车

第三步:舆论造势 ,暴跌前夕,OM社区仍高喊“突破历史新高”,诱使散户高位接盘。

第四步:政策背刺 选择全球市场流动性紧张时点(如美股暴跌、贸易摩擦升级)集中抛售,将暴跌归咎于“不可抗力”。

怎么去规避这些收割团队呢,有几个比较不错的方法:

1. 代币经济癌症:持币地址高度集中(前10地址占比超40%)、解锁周期与拉盘节奏高度吻合

2. 虚假流动性:日交易量80%集中在2-3个不知名小所,主流平台仅有期货合约

3. 社群PUA话术:频繁使用"格局""洗盘""狗庄成本线"等情感绑架词汇

4. 技术面骗局:长期脱离大盘走"画门行情"RSI指标持续超买却拒绝回调

5. 生态空心化:主网上线两年无实质应用,节点收益率畸高(年化常超150%)

Show more

0

0

8

110

36

作为普通的Donkey,最近为了当一个合格的Donkey,这两天用心研究了一下BNB,发现市场依然低估了BNB

BNB的核心优势

1.场景丰富,直接降低使用成本

在 Binance 交易所用 BNB 支付现货和杠杆手续费可享最高 25 %的折扣,并可支付期权、合约、理财、Launchpad/Launchpool 等所有“生态级”费用。交易者因此天然有持续买压。

2.生态庞大,链上活跃度长期居前

2025 年一季度,BNB Smart Chain(BSC)链上收入环比增长 58.1 %,TVL (以 BNB 计)增速 14.7 %,稳居公链前四;DeFi、GameFi、NFT、SocialFi 项目数量均处于行业高位。

BSC 旗舰 DEX PancakeSwap 单日交易量已稳定在 25 亿美元以上,TVL 逼近 20 亿美元,证明资金深度和流动性充足。

3.性能与费用优势

基于 PoSA 共识,BSC 平均出块时间 ≈3 秒、手续费通常低于 0.05 美元,显著优于传统 L1 公链。

4.多层扩容:opBNB 等解决高频应用痛点

opBNB 是 BNB Chain 的 Optimistic Rollup 层 2,单链 TPS 可达数千级,Gas 费用低至百余 Gwei(≈0.001 美元),为高并发游戏与社交 dApp 打开性能上限。

5.通缩模型明确、透明

BNB 采用“双重销毁”:

Auto‑Burn:按季度以链上区块数 × BNB 价格公式自动回收;

实时燃烧(Real‑Time Burn):每笔链上 Gas 按比例销毁。

2025 年 4 月 16 日已完成第 31 次季度销毁,永久移除 1 579 207.72 枚 BNB(约 9.16 亿美元),总供应有望在若干年内压缩至 1 亿枚。

6.EVM 兼容 + 跨链组件完整,开发者迁移成本低

与以太坊字节码兼容,可直接部署 Solidity 合约;跨链桥、zkBNB、Greenfield(去中心化存储)等模块让资产和数据在多链间自由流动,降低项目方切换门槛。

7.庞大社区与流动性入口

Binance 本身拥有全球最多的 CEX 用户,BNB 可作为“交易所入口币”在 CEX、DEX、链上理财、消费支付间一键流通;加之 AvengerDAO、保险基金等安全措施,提高了机构和普通用户的信任度。

所以什么时候买入BNB都不晚

@cz_binance

@heyibinance

Show more

0

0

14

19

3

DefiApp昨天更新了链上永续合约,空投据说要来了!看看有哪些还能做的⚡️

DefiApp(@defidotapp)最近放了个大招——(PERPS)功能正式上线

这波更新不仅让链上交易变得更丝滑,还跟Hyperliquid强强联手,带来超低手续费和极速体验。

@yueya_eth 老师在推文也中说了,DefiApp这次没自己造轮子,直接接入Hyperliquid的PERPS引擎,这个可是要需质押100万 $HYPE 的,还是有钱任性,接入了牛逼的引擎,让它在链上合约领域站稳了脚跟,交易速度、费用和体验都直逼CEX。

更火爆的是,社区里关于DefiApp可能空投代币的传闻已经炸开了锅,现在能做的就是多多体验项目咯

体验网址:https://t.co/CWrRc7Ga6V

先知扒一扒DefiApp链上合约功能👇

DefiApp的永续合约功能是啥?简单说,就是让你在区块链上像玩期货一样做多或做空,赚价格波动的钱,但比传统交易所更省钱、更快!这次更新由@HyperliquidX提供技术支持,背靠$2T+的撮合引擎,性能直接拉满。

几个硬核亮点

1️⃣零Gas费,任意链入金:不用跨链转来转去,任何链的代币都能一键入金,交易全程零Gas费,省到家了!

2️⃣超低手续费:每笔交易只收0.01%的手续费,比中心化交易所(CEX)低好几倍,简直是“良心价”。

3️⃣最高25倍杠杆:主流币种(如BTC最高40倍,ETH等25倍)都能高倍杠杆操作,小资金也能玩大行情。

4️⃣交易赚双倍积分:每笔交易不仅能拿DefiApp的XP积分,还能攒Hyperliquid积分,相当于“边玩边挖矿”。

5️⃣清算奖励:参与清算(帮平台处理爆仓订单)还能额外赚奖励,链上“打工”也能致富!

Show more

0

0

43

46

2

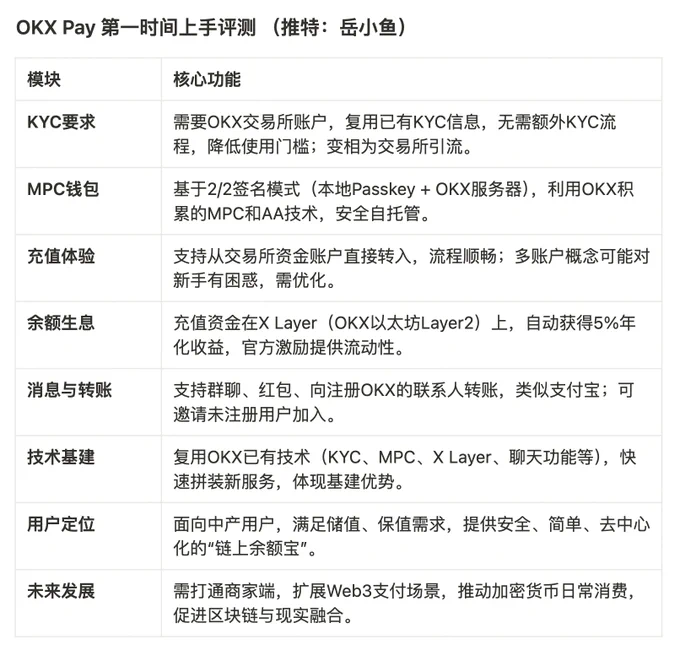

《OKX Pay正式上线了!第一时间进行上手评测!》

OKX Pay正式上线了,更新OKX APP后就能在顶部的模式切换中看到OKX Pay模式。

首先,之前推测的几点基本全中(可以看下之前的文章),但是真正上手之后还是可以发现很多细节的。

1、OKX Pay需要KYC,这个是前置条件。

其实就是需要你有交易所的账号,只要有交易所账户就可以丝滑激活Pay服务,无需额外的KYC流程。

支付需要实名转账,所以需要KYC是可以理解的,OKX Pay要做的其实就是直接复用OKX交易所用户已有的KYC信息即可,降低进入新服务的使用门槛。

另一方面,如果Pay服务做大之后,也变相给交易所业务引流了,这就是在同一APP中、同一平台中做不同业务的“协同效应”,可以相互促进和补充。

2、OKX Pay会基于你的交易所账户创建一个MPC钱包(多方私钥分片)。

这个MPC钱包采用的是2/2的签名模式,本地设备的Passkey一片,OKX服务器拿一片,进行交易时需要两个私钥分片进行签名。

OKX很早之前就有“无私钥钱包”,积累了MPC钱包技术和AA钱包技术(账户抽象),这次把这个技术直接又拿了出来,并赋予了新的使用场景。

这就是OKX的技术基建的强大之处。

3、进入OKX Pay服务后,第一步是需要充值。

支持直接从交易所的“资金账户”转入到OKX Pay中,整体的充值体验还是比较丝滑的。

当然,如果你的交易所资金账户没有钱,需要从其他类型账户中转入,其实交易所的多账户概念会困扰很多新手用户,很多用户并不理解不同账户之间的区别。

这是一个历史问题了,不过可以看下怎么进行优化。

4、充值之后,我们可以很惊奇的发现,这个余额可以自动生息!

这就是真正的“链上余额宝”了,用户无需复杂的操作就可以自动获得利息。

这里的年化收益是5%,相比传统的余额宝肯定是香多了,而相比链上很多DeFi协议的收益,这个算是四平八稳。

那这里的收益具体是从哪里来的呢?

首先,我们充值到OKX Pay的资金,其实是在OKX的以太坊Layer2网络X Layer上。

其次,这个收益,其实是OKX官方提供的激励,也是变相给X Layer提供了流动性,以及使用场景。

5、还有一个非常重要的模块是“消息”,可以支持创造群聊以及给好友发红包。

OKX Pay获取我们的通讯录权限之后,会看有哪些手机号注册了欧易账号,只能直接给注册了欧易账号的手机号发起群聊。

如果一个手机号没有注册欧易账号,可以邀请这个用户注册后发起群聊。

当然也支持直接向联系人转账,和支付宝转账非常类似。

总结一下

整体来看,我们可以发现,OKX Pay是由OKX之前已经沉淀的各种技术服务拼装而成,包括交易所KYC、MPC技术、X Layer、聊天功能、历史记录等。

这也体现了OKX基建的深厚和强大,可以直接复用已有的技术组件为新的业务进行服务,新的业务只需要关注自己的特色功能即可。

而OKX Pay目前最大的特色功能就是余额自动生息,5%的稳定币年化收益且不限额度,对于很多用户来说可以说是非常大的吸引力。

要知道之前理财需求没有很好被满足,甚至可以说是长期被忽略的真实用户需求。

我们要知道Crypto行业是纺锤型用户群体分布:不只有大户和小散户,还有很大一部分中间的中产用户。

这部分用户的典型特征是:没有大额资产去找DeFi协议挖矿,也不想天天去链上PVP,更多的是储值和保值。

因此,中间用户们需要一款安全、简单、好用的理财服务。

而OKX Pay正是从这个场景切入的,提供了一款真正自托管、去中心化的“链上余额宝”。

不过OKX Pay只是初具雏形了,下一步最重要的是打商家端,让更多的商家接入OKX Pay的服务,这样才能为Web3支付扩展更多的使用场景。

非常期待不远的将来,可以看到我们使用加密货币进行日常消费的支付,这样才使得Web3世界与现实世界实现真正的融合,并让区块链技术应用到日常生活中。

@mia_okx @okx @okxchinese @Cryptosis9_OKX @OKX_Yuki @wallet @star_okx @Haiteng_okx

Show more

0

0

17

68

15

最近的时间表挺有意思的

基本上上午的时间段用于交易(PvP)

下午到晚上基本上就置身于产业区块链了

反正整个人基本处于分裂状态

上午抠着手机在p几十万美金的盘子

下午到晚上就人模狗样的叼着雪茄喝着威士忌谈着“上亿”的大生意(开玩笑的)

这段时间的接触下来

最大的感觉就是

产业币圈=RWA

反正圈外人提到币圈唯一的结合点就是RWA

所以整个币圈正儿八经的RWA的项目真的特别受到传统金融圈子的喜爱

昨天我就给 @plumenetwork 约了一家香港的上市公司在自己办公室里聊天

聊到最后的结果大概是只要香港的合规能过

那么股票上链这个事情就能落地了

其实股票上链的事情美国那边已经开了口子

只是圈内人对此没有什么反应

但是对于传统金融圈子来说其实是个暴击

股票上链后+defi 套娃性感程度之高难以想象

比如我重仓的泡泡马特如果能够质押上链去白嫖其他收益

那么现在的价格可以再翻一倍

在股票市场里可没有锁仓的说法

如果可以通过链上质押锁仓一些股票的流通盘

那么我们将会看到港美股会出现很多区块链妖股

当然一切都静待合规二字

不过这点也挺悲哀的

但是也是必然的一点

——

传统的金融力量并不想融入币圈现有的秩序,而是准备吸收币圈的优势,构建出一套属于自己的游戏规则

Show more

0

0

13

4

0

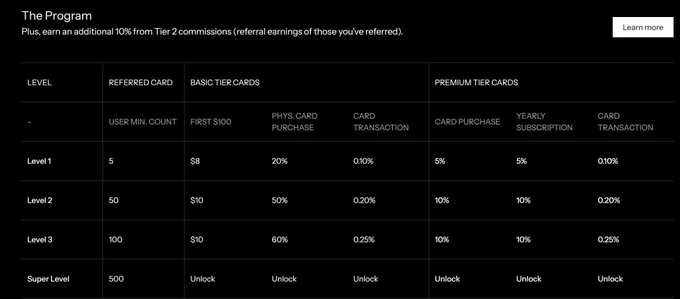

现在用加密支付卡已经不是什么新鲜事了,但KAST的卡确实值得关注。

它是基于信用卡结构设计的“支付卡”,支持全球更多商户,酒店、加油站也能预授权使用,没有交易限额,刷卡体验跟传统信用卡差不多。

它还能直接把稳定币转换成美元,再换成本地货币,消费体验非常顺滑。支持 Apple Pay 和 Google Pay,线上线下都能用,绑定手机就能刷,方便又快捷。

最有吸引力的是 Cashback 返利机制——每一笔消费都能获得 5-15% 的 KAST 积分返还,而且越早加入返利越高,KAST 积分预计将在 2025 年第四季度上线代币后可兑换现金。

📈 不同季返利详情如下:

第1季(至2025年1月): 6-18%

第2季(至2025年4月): 5-15%

第3季(至2025年7月): 4-12%

第4季(9月-11月): 3-10%

第5季(TGE后): 2-8%

现在通过推荐链接注册,还能立刻领取 500 KAST 积分(约等于25美元),用于消费或累积返利。

此外,实体卡和高级卡还享受 立减20% 优惠,也就是实体卡只需 $80。

📌 注意:外币兑换手续费为2%,具体费用详见:https://t.co/6iLFNfRYwG

注册通道在这,别错过这波机会:

👉 https://t.co/tPl13vJ19x

Show more

0

0

32

112

36

之前提交个邮箱就送了上千刀,现在 Arkham 连交易所都做了,不撸真说不过去!

熟悉 Arkham 的都知道,它不是传统交易平台,而是靠“链上情报工具”起家的顶级项目,曾经只填个邮箱就空投上千刀,这次悄悄上线了自家交易所,发币即上币安,项目也早已进入成熟阶段,拥有真实收入支撑。

这轮上线送出 $110 美金奖励券,交易还能赚积分,后续可兑换 $ARKM,撸毛党、交易党都能爽到!

Arkham 是链上世界的情报中枢,可追踪地址归属、钱包行为、资金流动等,被大量机构和专业投资者使用。背后有 OpenAI 的 Sam Altman、PayPal 创始人 Peter Thiel、Coinbase 等顶级资本加持,实力硬核。

【手续费=积分,可兑 ARKM】

Arkham 的交易所主打“手续费返积分”模式:你交易支付的手续费,系统全额返还为积分,后续可兑换为 $ARKM。

积分获取有 3 种方式:

现货交易

永续合约(预热中)

邀请新用户(对方入金≥$100)

📌 不同交易量对应不同积分档位,做得多、拿得多。系统也会监测刷分行为,公平透明。

【等级越高,手续费越低】

你的等级由近30天交易量或持有 $ARKM 决定。起步费率为现货吃单 0.10%、挂单 0.075%。等级升上去后,手续费将大幅下降,最高等级挂单直接 0%,吃单仅 0.015%,非常适合高频交易用户!

【注册流程超简单,送你 $110 奖励券】

1️⃣ 打开注册链接 → https://t.co/sceqNPTIo7

2️⃣ 输入邮箱完成注册

3️⃣ KYC 身份认证(支持国内用户)

4️⃣ 登录后点击右上角「充值」,支持主流币种入金

搞定这些就能开始交易、赚积分、冲等级、兑 ARKM 啦!

更多活动关注中文官方账号:@arkm_zh

Show more

0

0

17

50

4

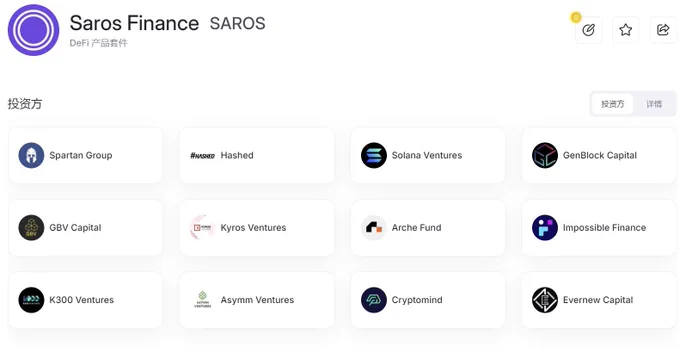

Solana 的流动性,下一个爆点?

行情起来了,刚扫了一圈 Solana 生态发现一个值得重仓关注的方向:

@saros_xyz 即将上线的 DLMM v3,

正好看到 @kiki520_eth 也写了这块的叙事内容,觉得很有意思!

简单说,这是要给 Solana 的流动性市场装上“动态 AI 做市脑”,让 LP 不再像原始人打铁,而是像装了自动驾驶的 Tesla,行情一动自己就“跑位调仓”。

对 LP 来说是刚需升级:传统 AMM 你得手动设区间、调头寸、半夜爬起来改仓;

Saros DLMM,会在链上行情波动时动态优化资金效率,集中流动性、减少滑点、提升收益,全自动化搞定。

这不是简单的模型叠加,而是 Saros 把现有的现货、Perp、Launchpad 全体系,往“流动性操作系统”方向整合的关键一环。

Beta 版本将在 5 月中旬上线,目前 DEX 成交量 40 天从 $150w 涨到 $1900w,已经提前预演了情绪。

Solana 现状呢?

Raydium 过于传统,Jupiter 单点爆破,Meteora UI 做给工程师用的;

Saros 是老项目换核,背后团队换了打法,这次明显是奔着基础设施去的。

一句话总结:

Narrative 不一定是谁讲的最响,

但基础设施的节奏,是 Saros 在带。

Show more

Saros这个币今年一直在拉,拉了十几倍,在Bybit 现货区中,是 Sol上仅有的两个DLMM之一(另一个是Meteora),确实无人关注的地方,总有机会

浅谈下这个项目为啥这么能拉?

@saros_xyz 于2021年首次亮相,在 Sol DeFi 早期热潮中迅速崭突围,流动性占比前三。过去一年由于市场的变化,项目沉寂了一年

这一次的架构重构及V3 的发布,可能远非简单的重启

Saros 作为DEX并未简单复刻 Uniswap V3,而是基于 Solana 的开发范式,构建一套 AMM + 聚合器 + Launchpad 的一体化模块体系。它想做的,不是另一个 AMM,而是成为 Solana 上的“流动性入口级产品”

在结构上,Saros 与早期的 PancakeSwap 有相似之处,注重 LP 效率优化、模块化整合以及社区驱动的任务系统,逐步引导用户进入一个自成一体的交易生态系统

目前Solana已经有了Jupiter这类聚合器,但其底层流动性池仍缺乏原生的支撑点。Saros 的 DLMM(动态流动性市场机制)设计填补了这一空白,作为支撑 TVL 的基础架构,并通过任务系统和激励机制有望在流动性和用户沉淀上形成自洽闭环

至于 $SAROS,其定位也不止是治理代币,而是贯穿模块治理、生态访问、任务执行等核心场景的系统凭证。一旦闭环跑通,它的价值自然会被放大

当前市场对 AMM 的关注热度虽不高,但这类结构性入口产品,往往才是 narrative 变革的真正起点。Saros 会不会成为 Solana 的 Pancake,现在下结论还早,但可以肯定的是:这次的升级并简单,价格永远走在最前面

Show more

0

0

0

0

0

之前聊过的索尼亲Web3.0亲儿子项目 @AstarNetwork 现在又有新动作了—— 自从开启 $ASTR 回购之后,官方又出最新提案,将把 $ASTR 代币从“动态通胀模型”切换为“固定供应模型”!大的要来了?

仔细看了一下提案内容,本次核心变化主要包括为:

• 总供应量锁定为约 105亿枚 ASTR;

• 引入 指数衰减函数,每区块自动减排;

• 未来两年内将 dApp 质押收益稳定在11–14%;

• 设立 AFC 管理的 协议自有流动性池(POL);

• 网络交易手续费 50%直接销毁,正式启动通缩逻辑。

有点意思,相比传统通胀模型,新提案更聚焦于“长期价值支撑+持续通缩+机制自洽”,看得出来项目方是真的想搞点事情,这可能是在为未来Astar x Soneium代币整合或置换预留空间,也算提前预热后续的全球品牌升级。

虽然 $ASTR 短期行情未必惊艳,但是至少证明项目方是真的在持续输出,Keep Building,希望 $ASTR 这波会是重回主舞台的起点~!感兴趣的用户可以多多关注一下~

***

本条推文不构成投资建议,DYOR。

Show more

0

0

159

217

135

币安、Bybit、OKX如何用“百亿补贴”争夺币圈存量市场?

在币圈市场,用户忠诚度往往与收益直接挂钩。无论是交易手续费减免、生态代币激励,还是“空投”这一简单粗暴的玩法,本质上都是一种“价格战”——交易所通过高额补贴快速获取用户注意力,甚至在看似固化的市场格局中撕开裂缝。

最近,币安、Bybit、OKX三大交易所推出差异化空投计划(币安Alpha、Bybit Megadrop、OKX Cryptopedia),以“百亿补贴”量级的资源投入争夺用户。然而,这场补贴大战的终局,绝不只是短期的流量狂欢。

而价格永远是最好的广告,哪怕在交易所竞争已经非常稳固的市场,币圈交易者依然会因为套利,低价筹码,低手续费金额奔走相告。

一、空投的本质:用高频场景重构用户习惯

币圈行业的空投机制,早已从早期项目方的“撒钱营销”演变为交易所抢占市场的核心武器。三大交易所的策略虽各有侧重,但核心逻辑相似——通过高频场景(如任务互动、资产锁定)强化用户粘性,进而打破传统交易平台的工具属性,向“综合生态入口”转型。

币安Alpha:让交易者成为“早期探矿者”

币安的Alpha计划瞄准加密市场的“一级半”机会。用户通过小额交易积累Alpha积分,换取ZORA、BOOP等尚未大规模流通的早期代币空投。

这一模式不仅降低用户参与门槛(10-50美元即可入场),还通过“快照机制”鼓励持续性平台互动——频繁交易的用户在每周快照中获得更高积分权重。根据币安公告,Alpha已吸引超30万用户参与,部分代币首发后涨幅达500%。

Bybit Megadrop:低风险用户“躺赚”双重收益

Bybit选择将空投与固收产品结合。用户存入MNT、USDT等资产,锁定时间越长,空投积分倍数越高(最高5倍)。例如:OBOL代币的650万奖池中,用户存入10万美元并锁定90天,可额外获得50倍积分系数。这种“利息+空投”的双重收益策略,精准打击保守型投资者:既想规避市场波动,又不愿错过高赔率机会。

OKX Cryptopedia:用任务绑定生态参与

不同于前两者,OKX直接挂钩具体区块链项目(如Polyhedra网络的zkBridge跨链协议)。用户需完成关注推特、激活NFT共振器、跨链转账等任务,才能解锁ZKB代币奖励。其逻辑在于将空投转化为“教育工具”——用户为获取收益必须主动使用DApp,客观上成为项目生态的布道者。活动上线一月内,参与人数突破50万,Polyhedra的交易量上涨120%。

市场反应:羊毛党的迁移与交易所的焦虑

三大计划的用户画像差异显著:

币安Alpha:低风险偏好交易者,热衷参与交易所活动,新手老手都可参与(门槛最低,给的最多)

Bybit Megadrop:资金体量大、厌恶风险的机构或高净值用户(USDT 撸毛用户)

OKX Cryptopedia:技术导向的开发者及深度参与项目生态的社区成员。(撸毛用户为主)

然而,用户的真实行为却显现出趋同性——在多平台间“游击战”式迁徙。一名社区KOL直言:“哪里有空投就去哪里,收益一旦下降就换平台。交易所的用户忠诚度可能还不如Telegram群里的喊单机器人。”

二、补贴背后的生态野心:流量如何变成护城河?

短期补贴易见成效,但空投大战的终局必须回答一个问题:当用户薅完羊毛后,交易所能否将其转化为长期留存?三大交易所的布局,实则暗藏对生态话语权的争夺。

币安:从交易入口到“一级市场分销商”

Alpha计划的真正野心在于构建Web3时代的“投行生态”。币安利用流量优势,为早期项目提供首发冷启动支持,甚至可能跳过传统VC环节直接代币化。这种模式下,用户积分不仅是空投凭证,更是一种“早期投资份额”的变体。若未来Alpha引入代币Launchpad功能,币安将从交易平台转型为新资产发行的基础设施。

Bybit:打造加密世界的“余额宝”

通过将空投与储蓄产品绑定,Bybit试图将传统金融的固收逻辑引入加密市场。其底层逻辑是:用户长期锁仓的资金池可转化为稳定收益来源(如借贷利率、staking收益),进而支撑交易所的流动性管理和衍生品定价权。据Twitter消息,Megadrop上线后,Bybit平台USDT锁仓量增长70%。

OKX:以任务为杠杆,撬动公链战争

Cryptopedia的每一季活动都暗含站队倾向。Polyhedra网络之所以被选中,因其zkBridge技术能强化OKX Chain的跨链兼容性。任务设计中的“使用zkBridge转账”实际上是为OKX生态导流。一名KOL评价:“这类似于互联网时代的‘捆绑推广’——用户赚取ZKB代币的同时,不经意间成为了OKX Chain的节点参与者。”

隐忧:补贴透支与社区反噬

尽管数据亮眼,但风险已初现端倪:

项目方压力:币安Alpha的合作项目需让渡大量代币,可能引发社区对“交易所过度掌控”的不满。

收益递减:部分用户开始对比各平台APY(年化收益率),Bybit的储蓄利率若低于Compound等DeFi协议,资金将快速外流。

任务疲劳:OKX用户抱怨“任务越来越复杂”,部分需连接硬件钱包的操作存在安全隐患。

三、未来战争:从补贴到生态基建

补贴终会退坡,但用户习惯的迁移一旦完成,新的市场规则将不可逆。三大交易所的下一步动作,本文纯属猜测,如有雷同,纯属巧合:

方向一:从“撒钱”到“撒能力”

空投的终极形态可能是“用户成长体系”。例如:

币安或推出“Alpha VIP俱乐部”,积分越高,解锁的项目尽调报告、私募额度越多,甚至会有隐形大户福利空投

Bybit可能基于锁仓金额划分用户等级,高等级享有个性化对冲工具。

OKX或将任务成就转化为链上凭证,用于未来IDO白名单抽签。

方向二:空投资产证券化

交易所可能允许用户将未解锁的空投代币抵押借贷,甚至打包成结构化产品。这一模式若在合规框架内跑通,将彻底改变空投的资本效率。(目前市场上有项目在做,不确定交易所会不会下场)

写在最后

一场空投大战,本质是交易所对加密世界“入口定义权”的争夺——币安想做新资产的策源地,Bybit想当资金避风港,OKX则押注底层协议的标准制定。

短期看,用户仍是最大赢家;长期看,胜利者将是能用生态价值取代用户交易习惯,使用户更换平台。正如互联网补贴大战的历史所示:拼多多,淘宝,京东百亿补贴大战三年,死去的确实无数二流购物软件。加密市场的剧本,或许不会有太大不同。二流交易所、三流交易所得做好心理准备........

Show more

0

0

0

2

1

看到画师@CryptoPainter_X 聊到美元稳定币https://t.co/yiu26F47lq,之前也写过一篇稳定币浪潮的推文,聊到川普这一届政府力推稳定币法案的意义在于:

1、把握住稳定币的口子,就能把握未来链上资产的定价权;

2、美元口子在美联储,未来稳定币的可能会在其他金融监管部分,相当于直属白宫的行政机构从美联储这个独立的货币政策机构手里拿到了未来链上美元的监管权。

3、更大的意义就是从链上截胡了非美元国家(或者去美元化国家)的新兴人群,在链上扩张了美元的应用场景,另一形式的强美元;

4、最大的意义就是给美债找到了新的购买力。

而画师说到稳定币派生,个人理解就是传统货币金融体系里的货币乘数效应。货币乘数可以通俗理解为银行系统里的"钱生钱"魔法。举个例子:

“假设你存100元到银行,银行必须留20元作为准备金(比如央行规定准备金率20%),剩下的80元可以贷给别人。当这80元被借走后,收款人又把钱存进另一家银行,那家银行又能留16元准备金,贷出64元...这样循环下去,最初的100元最终能让整个银行系统产生500元的存款(100÷20%=500)。”

货币乘数简单来说:

1)就像用酵母发面,少量酵母能让面团膨胀好几倍

2)准备金率越低(比如从20%降到10%),货币乘数就越大

3)现实中还会受现金持有量、银行超额准备金等因素影响

这个机制解释了为什么央行调整准备金率能影响市场资金量。比如降准就像给银行"松绑",让它们能放出更多贷款刺激经济。

Show more

新一波稳定币的浪潮要来了。近期参议院的稳定币法案表决通过,众议院的稳定币法案也正式提出。稳定币法案应该今年最早通过的加密资产法案,估计年中就能看到。关于稳定币几点思考:

1、在进一步合规化的浪潮下,稳定币有可能深度集成到现有的美元体系之内,换个角度应该也是美元的进化。怀俄明州正在测试自己的稳定币WYST、富达数字资产部门正在测试自己的稳定币、川普家族项目WLFI推出美元挂钩稳定币 USD1等,再加上paypal之前推出的pyusd、robinhood也在计划推出稳定币,能看出来传统的金融巨头和政府都在跑步入场,未来应该会极大冲击usdt和usdc两大巨头,这里面usdt受到的冲击应该是更大的,毕竟usdt还是非合规和半透明的稳定币、从币安最近lanchpool支持usdc、下架了很多小币的usdt交易对就能看出来。

2、从支付体系和清洁算角度看:

当前全球支付体系主要由四大支付系统构成:自动清算所(如ACH)、信用卡网络(如Visa、Mastercard)、国际银行支付系统(如SWIFT、CIPS)以及移动支付系统(如PayPal、支付宝)。这些传统支付系统虽然成熟,但存在着高昂的交易成本(跨境转账平均成本6.35%)、缓慢的结算时间(尤其是周末)以及有限的透明度等问题。

在此背景下,稳定币作为新兴支付方式展现出巨大潜力。23年,稳定币总交易量达到10.8万亿美元,其中实质性交易量超过2.3万亿美元。相比传统支付方式,稳定币提供了更低的交易成本(0.5%-3%)、近乎实时的结算速度,以及基于区块链技术的更高透明度,让稳定币在跨境流通 / 清结算方面的效率远远超越法币的 SWFIT 体系。最新稳定币的年度结算总规模,已经是跟Visa 、master支付网络的 结算规模差不多了。

如果未来越来越多的支付和跨境结算都通过稳定币、这无疑是一个巨大的、高速增长且利润丰厚的市场。

3、美元合规稳定币政治经济上的意义所在:

跟@HAZENLEE_ 李兄聊到川普政府积极力推稳定币政策,应该还有更大的政治博弈的层面。链上趋势不可避免,“将一切代币化”——从公开市场的股票到私募市场的股票,再到短期长期国债” 趋势也显现出苗头来。谁把住了稳定币的口子,谁就把住了未来链上资本市场的定价权。

更进一步,美国力推的合规稳定币自然都是锚定美元的,也是美元在链上的进一步扩张。美元的口子在美联储,美元锚定稳定币的口子在财政部或者SEC也有可能是货币监理署、意味着政府机构从联储手里拿走了链上美元的监管权,弯道超车也是另外一种形式对联储削权。

再进一步,链上趋势越来越强,各国加密人群越来越大。现实物理世界中都在用本国货币但是链上都在使用美元稳定币、还不用说现在各种payfi项目都在积极把稳定币引入到各种线下实际消费场景中去,未来很多人可能根本都不碰本国货币通过这些支付项目直接稳定币完成了消费,从这个意义上说,“很多国家在去美元化,但是美元稳定币又在未来把各国人群直接给拉到美元阵营里来” 另一种形式强美元,更加釜底抽薪,这可能川普要确保美元地位最佳途径。之前聊过美元地位强弱和美元指数强弱的差异

https://t.co/d1Wn5Eq04d

还进一步,大量的美元合规稳定币的发行,背后的美元储备最后大部分都成了短期美债购买力,2000多亿美金稳定币量还不够大,如果美元稳定币发行量超过5000亿美金、一万亿美金这个购买力就相当巨大了。

Show more

0

0

0

2

0