Search results for 實際上只是少數。要是真用國民黨的「多數暴力」邏輯,國民黨早就應該灰飛湮滅。

People

Not Found

Tweets including 實際上只是少數。要是真用國民黨的「多數暴力」邏輯,國民黨早就應該灰飛湮滅。

#轉推朱宥勳#

我是作家、Youtuber,我支持7/26與8/23的大罷免。

⋯⋯不是,我現在講這個好像廢話一樣,已經支持了這麼多個月,該說的話也都說了。所以我決定倒過來講:如果我不支持大罷免,那會意味著什麼?

如果我不支持大罷免,意味著我支持國民黨任意攻訐、取消、報復創作本土文化內容的人,於是,我花費數年心力才完成的本土作家評傳《他們沒在寫小說的時候:戒嚴台灣小說家群像》,就會是我的罪證。

如果我不支持大罷免,意味著我支持國民黨始終如一的,對台灣本土立場的毀滅與壓制。如此,試圖建構本土文學思想脈絡的《他們互相傷害的時候:台灣文學百年論戰》,就會是我的罪證。

如果我不支持大罷免,意味著我支持國民黨投降中共、赤化台灣的目標。於是,描寫台海戰爭,並且試圖思考台灣出路的小說《以下證言將被全面否認》,就會成為我的罪證。

如果我不支持大罷免,意味著我支持國民黨一直以來,歧視同志、反對性別平等的立場。如此一來,我所寫的涉及同志角色的〈南方的消息〉、〈白蟻〉等作品,就會成為我的罪證。

如果我不支持大罷免,意味著我願意和中國統一。如此一來,我的youtube頻道上的數百支影片,那些主旋律歌詞的影片、那些介紹台灣文學而非中國文學的影片,就通通成為我的罪證。

如果我不支持大罷免,意味著我支持國民黨以種族歧視政策,對待我父系家族一邊的本省人族群。

如果我不支持大罷免,也意味著我支持國民黨消費我母系家族一邊的外省族群,當年以反共為由綁架他們的人生與心靈,現在卻自行投共。

如果我不支持大罷免,意味著我同意:憲法的位階是可以任意踐踏的,議事規則是不必遵守的,表決前是不用看到提案內容的,開會的時候是可以阻絕立場不同的人參與會議的。竟然還在乎程序正義,就會變成我的錯誤。

如果我不支持大罷免,意味著我同意:民意代表可以在國會殿堂穿睡衣吹直笛比中指,可以以做錯事為樂,可以帶著能殺人的武器毆打立場不同的民意代表。

這也意味著我同意:民意代表可以用福壽螺、陰溝裡的老鼠、狗屎、低端人口、智障等詞彙,去辱罵繳稅給他們的選民。

這意味著我同意:國民黨支持者有權對他們不同意的政治立場吐口水、言語辱罵、暴力攻擊,並且在數個月內累計數十上百起。

也就是說,如果我不支持大罷免,意思就是我不支持人類文明。我如果不支持大罷免,我就等於支持台灣回到野蠻的時代。屆時,#文明就是我的罪證,##民主、##自由、##多元就是我的罪行。#

老實說,這種想法,有時候頗為誘人。

#因為瘋狂而野蠻的台灣人,##實際上只是少數。要是真用國民黨的「多數暴力」邏輯,國民黨早就應該灰飛湮滅。#

野蠻的國民黨之所以還能存活,是因為大多數台灣人非常文明地隱忍了他們。

#文明並非軟弱,##並不是無能。##我們只是選擇用比較合理而有遠見的手段,##慢慢淘汰早該被淘汰的東西。##只因為我們知道,##野蠻的盲動很可能會傷害到不該傷害的人。#

維持文明很辛苦,放縱心底的野蠻很簡單。

可是,野蠻是不可持續的,一時的爽快之後,就是無止盡的混亂。

#而文明是讓一個社會可長可久,##能自我修正地走下去,##唯一的路徑。#

所以,我支持大罷免。我會在7/26回家投票,也希望台灣大多數的文明人,可以回家投下否決野蠻的國民黨的一票。

他們有咆哮、拳腳、長釘,他們狐假虎威地依附在中共身上。

他們奉為上賓的館長說:「726之後我一定要讓我們台灣掀起一個革命,什麼樣的革命?全部都變中國人的革命。」

館長說得很好,我感謝他的誠實。他的意思就是:如果我不支持大罷免,我就是支持統一,支持讓台灣淪為中國的一省。啊不是一省,是一個「城市」,如王鴻薇所言。

我們擁有的不多,但我們擁有最關鍵的東西:選票。

不管你有沒有簽過一階段連署書、二階段連署書,你現在有第三階段的罷免投票,可以去蓋下你的意志。

#我們一起,##用一種最文明的方式,##去驅逐國會裡所有的野蠻吧。#

https://t.co/6p69dotPKi

Show more

0

0

5

154

47

Show more

0

0

1

9

4

关于最近股票投资的一些思考(万字长文)

本文思路:

1、剖析巴菲特投资 IBM 的经典案例,汲取投资智慧。

2、重新审视洋河股份的投资逻辑,洞察其中奥秘。

3、深度总结茅台与腾讯的竞争优势,明晰其坚固护城河所在。

4、分享近期我对投资比较有感触的点。

第一部分:巴菲特投资IBM案例学习

投资企业,就是寻找盈利的确定性,理解背后的逻辑。当确定性不再时,马上撤离。

1. 巴菲特购买IBM的逻辑:

①强大的「护城河」(基于「不敢换」的客户粘性)

从“主动选择IBM产品”到“无法解绑IBM产品” —— 默认的安全感,客户前期主动信任,后期高昂切换成本。

②股东友好的资本策略(清晰的盈利路线图及回购分红承诺)

③优秀的管理层(有目标达成的成功记录且利益绑定)

④估值合理

这四大支柱,共同构成了巴神投资IBM的核心理由。

能力圈考量:易于理解的「灰色地带」

巴神不否认IBM 是科技股,他只是觉得,这家公司没那么「难懂」。

他说IBM 「easier to understand」,自己「probably less」 likely to be wrong」。这话听着保守,其实是把「理解程度」和「出错风险」一并考虑进来了。

他觉得理解IBM 并不需要掌握每一项技术细节。他真正在意的,是能不能看懂这家公司的「关键经济特征」 (key economic characteristics) —— 钱从哪里来、客户稳不稳、盈利有没有持续性。

所以,将IBM更多地当成一家具有强大客户粘性和服务收入,可预测的「类消费品」公司,而非单纯的「技术驱动型」公司,才是理解巴神打破惯例的关键。

相比之下,巴神当时明确表示不会投苹果、谷歌,虽然这两家公司都是「extraordinary companies」,但他坦言不知道该如何估值,也无法预测其长期未来。

IBM 对他来说,不在核心圈,但也不算越界。更准确地说——它处在那个「灰色地带」,靠近能力圈的边缘,但还在他认知的舒适范围内。

2.巴菲特的持股历程

7年里巴神的操作轨迹:从大手笔建仓、逆势加码,到信心动摇,最终挥刀止损。

云计算

云计算出现以前,一个企业要用电脑「算东西」、「存数据」、「跑软件」,都得自己买一堆服务器、一堆软件授权、还得建个专门的机房伺候。这就像自己家取水要「打井」、用电要买「发电机」一样,又贵又麻烦。

云计算呢,就是把这些东西都挪到「云」里—— 所谓「云」,其实就是亚马逊、微软、谷歌等公司建的超大型「数据中心」。

企业需要计算力?需要存东西?需要用某个软件?在云计算出现之后,都可以不用自己买了——直接通过互联网,找那些云服务商“「租」就行。

像「水龙头」用水、按「开关」用电一样,用多少付多少,灵活方便,还省了一大笔前期投入。

为什么这对IBM 影响巨大?

IBM 过去躺赚的诀窍,就是把三件东西一次打包卖给客户:

高价大型机硬件

配套软件授权

多年期IT 运维外包(机房托管+维护)

硬件先落地、软件持续收费,再用「外包合同」锁住现金流,形成一条从卖设备到长期服务的「组合现金牛」。

但云计算一来,客户突然发现:嘿!我干嘛非得在你IBM这一棵树上吊死?

亚马逊、微软那边租服务器便宜得很,软件也能按月租,我干嘛还要一次性花大价钱买你那套东西?

所以,云计算的出现,是要直接「革了IBM核心业务的命」。

这一年,IBM 的营收多年来「头一回」出现了下滑,比2011年少了2%,掉到了1045亿美元。

主要是硬件、服务这些「现金牛」业务开始有点卖不动了,增速明显放缓。

不过,IBM 的「老道」或者说「财技」也就体现在这:

营收虽然滑了点,但人家愣是靠着削减成本、优化产品组合这些手段,把运营利润率又往上顶了顶,做到了22.2%。

更绝的是,靠着持续大笔回购自家股票(110亿美元),硬是把运营EPS给推高了13.5%,达到15.25美元,成就了「连续十年 EPS 双位数增长」的神话。

自由现金流更是争气,不仅没降,还逆势创新高,达到182亿美元。

单看这几项核心指标,确实没得说,甚至比巅峰的2011年还「好看」。

那巴神当时是怎么想的呢?

站在他的角度,2012 年这点营收小波动,可能很容易被归结为「宏观经济因素」或者「正常的业务起伏」,不算大事。

他更看重的,大概率是IBM持续多年「两位数增长」的运营EPS、「创纪录」的自由现金流、以及毫不手软的「大额」回购 —— 这些才是他对一家优秀公司应该如何「为股东创造价值」的核心判断。

【个人总结:企业竞争优势是否依然存在,有没有被颠覆,这才是核心应该关注的。不要被盈利欺骗,看利润增长是站在1层;看收入增长站在2层;看收入增长的来源,是站在3 层。什么都要看来源,看驱动因素。并对驱动因素做分析、预测,以此来对企业估值】

【个人总结:回购股票,一开始是“自信”,手里有钱而且有赚钱能力,后来变为“寅吃卯粮”维持,最后是“打肿脸充胖子”。虽然都是“回购”,但背后的境界截然不同。】

种种迹象都在指向一个结论:

IBM 那条被巴神视为「坚不可摧」的护城河,可能正在被「云计算」这种新技术快速侵蚀;而公司的未来,也远不像最初设想的那么清晰、那么可预测了。

【个人总结:看似牢固的护城河,不是牢不可破的。尤其是科技行业,很容易被降维打击地颠覆--不是你做错了什么,而是别人的做法对客户更有利】

回到巴神。他为什么敢在IBM 公开承认「路线图失败」、市场极度悲观的时候,反而「加注」呢?

不管原因是什么,事后看,巴神这次「贪婪」的操作(逆势加仓),可能还是低估了IBM旧业务「下滑的速度」 & 新业务面临的「竞争的残酷性」。

【个人感想:想想当时购入的初心,还在吗?如果(优势)不在,及时止损】

【此案例可以用来看“洋河”——洋河基本盘“海之蓝”需要维持销量不下滑,需要巩固基本功;高端酒“手工班”想卖出去,没那么容易(基于白酒的消费场景属性---社交属性)】

当初买入的核心理由—— 「可预测性」和清晰的财务「路线图」—— 此时已被彻底证伪;

他极为看重的回购,也难以为继;

IBM新业务面临的竞争环境极其惨烈,未来的「盈利能力」和「市场份额」充满了巨大的不确定性。

2015 年,是巴神对IBM的「信念」与IBM的「经营现实」脱节最严重的一年。

他把最多的筹码,押在了那个与最初买入理由已大相径庭的「转型故事」上。

【个人感想:投资不要带感情,发现不行,立马撤退!不要指望着它能变好。核心变了,一切都不再为继。这同时也变相说明了,分散投资的重要性——不要把鸡蛋放在一个篮子里!】

巴神的2次刹车(暂停购入)

①2013年,巴神也许是想:基本盘还没破,只是速度太快、路面有水,刹车是为了「要观察」。

②2016年,巴神的刹车是为了「靠边停车」,准备撤。

有意思的是,2016年,IBM 这边,看起来似乎有点「稳住」的意思了。但是,但是!咱们得扒开表面看里子。这所谓的「稳住」,成色到底怎么样?

所谓的营收稳住,更多是靠新业务(CAMSS)的增长,去抵消老业务更快的衰退。

看到这里,其实就好明白巴神为啥不买了。

就算IBM的管理层把转型故事讲得天花乱坠(CAMSS 占比 41%),就算营收数字看起来不再自由落体;

但巴神看重的核心—— 可持续的盈利能力(运营EPS)、强大的现金流、以及最重要的—— 业务的「可预测性」 —— 全都没有了!

【个人感想:时刻关注估值的3个前提:利润为真;利润可持续;维持利润不需要大的现金投入(赚的现金能属于股东)。不是简单背口诀,是要切实结合企业实际来看,企业有没有变化,尤其是“营收”方面】

IBM 已经陷入了一场它「无法主导」、「胜负难料」的高科技战争。这种不确定性,对于巴神这种「厌恶风险」、「追求确定性」的投资者来说,是不可接受的。

所以,2016年巴神的「按兵不动」,实际上是他内心对这笔投资的「死刑判决」的前兆。他最初买入的那个「可预测」的IBM,已经彻底消失了。

前一年(2016)巴神按下暂停键,已经预示了结局,但这一年( 2017 )他离场的「速度」和「决绝」,还是超出了很多人的预料。

老爷子不拖泥带水,直接动手「清仓大甩卖」:

从第一季度开始,连续三个季度大笔减持,抛掉了持股总量的54%;

到第四季度,更是近乎以「不计成本、尽快脱手」的姿态,一口气甩掉了手里剩余股份的94%。

到年底,账上只剩下不到200 万股的零头,在2018年Q1也彻底清掉了。

整个撤退过程,前后不到5个季度,这对于以「永远」作为理想持有期限、对「大型头寸调整极为审慎」的巴神而言,极为罕见。

而且,就在巴神甩卖的这一年(2017),IBM 的账面数字「更好看了」:

全年营收791 亿美元,同比只跌了 1%,而且在第四季度还实现了小幅增长,结束了那个尴尬的「连续 22 个季度营收下滑」

运营EPS回升到了13.80美元;

自由现金流也反弹到了130亿美元;

战略转型业务(CAMSS)更是高歌猛进,全年收入达到 365 亿,占总营收的比重已经高达 46%。

云业务收入也涨到了170 亿。

单看这些数据,似乎IBM 苦熬多年,有点「熬出头」的意思了?

甚至有分析师开始喊:拐点来了!。

但是,巴神显然不这么看。他不仅没被这些「好转」的数据迷惑,反而跑得更快了。

【个人感想:虽然“你”变好了,但不是我的“菜”,这超出了我的能力圈】

为啥?说到底,核心还是那个词—— 可预测性。

它未来的盈利能力,已经不再被那个曾经稳固的、基于客户锁定的护城河所「保证」,而是取决于它在一个「高度不确定」的领域,能否「持续投入」、「持续创新」、并最终打败那些「强大的对手」。

这样的IBM,对巴神来说,已经完全失去了当初吸引他的那种「确定性」和「可预测性」。

它的未来,太难预测了。

而当一家公司的未来「模糊」到连巴神都无法预测时,持有本身就变成了「投机」。

于是,哪怕他声誉卓著如「奥马哈先知」,也必须以最坚定的姿态止损离场,不幻想,不留恋,不拖泥带水。

总结:从2011 年的信心满满、重仓杀入,觉得找到了一个「永恒护城河 + 清晰路线图 + 靠谱管理层 + 合理估值」的完美标的;

到中间经历IBM业绩变脸、承诺落空,他一度选择「逆势加仓」,试图抓住「别人恐惧」的机会;

再到后来,面对「越来越难以预测」的竞争格局和商业模式的「根本性转变」,他最终在2017 年「幡然醒悟」,快刀抽身,并坦然承认「我错了」。

第二部分:洋河购买逻辑及竞争力分析

①白酒行业的发展

赌中高端大发展,洋河属于中端。

——实际上白酒行业是高端大发展(X)

【对我自己的启发:提醒自己关注行业状况,分析客户群体消费情况】。

②洋河三三制股权结构

“国有资本+管理层和主要经销商+公众股东,大约各占三分之一”的股权结构。

一方面,催生人的主观能动性,另一方面,使管理层和股东利益相关、能够着眼长远而不是关注任期内的短期增长,也使三方之间构成一种相互需要相互制约的三角关系。

——以目前的情况来看,“三三制”股权架构,已经名存实亡(第一代管理层退休但手持大量股份),现在管理层持少量股且被套(历史行权价大于目前市场价),且存在企业主控权及管理人问题(优秀管理人是极为稀缺的)。(X)

③品牌优势

白酒行业对投资者是友好的,最关键的一点就是它的差异化竞争,尤其是高端白酒。

高端白酒并非标准化产品,各家产品从品牌定位和口味香型都有明显差异,因而价格竞争很难起到决定性作用。

这个特色决定了整个行业里,大家都过的挺滋润,顶多是非常滋润和一般滋润的差异。与其他行业里动辄老二非死不可的局面,不可同日而语。

洋河是特定时期发展起来的全国化品牌。

——品牌属性还在,但高端酒“手工班”的发展还挺难。

一是产量有限,二是酒是一种社交产品,圈层是否认可,也很重要。

酒的品质好只是基础条件。这需要洋河人的市场耕作及圈层营销,徐徐图之。(观察之,属于“待定项”)

④洋河的渠道与营销优势

一是,源于洋河的渠道布局,早年抓住了黄金十年的历史性机遇,通过深度分销在全国构建起精细的渠道网络,积累大量分销商与终端网点资源,目前在全国拥有八千余家经销商,200余万家经销网点,覆盖全国333个地级市和2862个县区。

二是,源于洋河的分配体系改革,以及在此基础上洋河人的主观能动性和努力,洋河的销售能力,销售团队都是行业首屈一指。

——洋河的渠道及营销优势,在销售大单品海之蓝(基本盘)上,发挥重要作用。随着管理层的变化,是否会影响渠道销售,还待观察——重点观察海之蓝历年的销售情况。

⑤洋河的产能优势

在基酒生产方面,洋河拥有7万多条窖池,基酒年产能16万吨,位列白酒上市公司第一。

洋河持续扩大的产能带来的竞争优势,主要体现在以下几点:

产能优势会转化为「白酒品质」优势;随着白酒品质的提高,品牌定位也会随之逐步拉高。

——目前是存量竞争时代,生产出去的酒不一定卖得掉。白酒品质的提高,只是维护品牌属性的基础条件,毕竟白酒不同于一般意义上的消费品。

白酒更看中的是消费场景属性。这需要企业发大力去维护品牌形象,讲好故事,形成品牌心智。

所以“产能优势形成的白酒品质优势”是企业发展的基础,但不显著构成企业的竞争优势与护城河,他离竞争优势还差一截,少的那一截,就是讲好品牌故事。(X)

借用DS的总结:

1. 护城河需聚焦用户黏性与品牌心智,而非表面数据(产能、股权结构)。

2. 估值需警惕线性外推,应结合行业趋势(存量竞争)和管理层能力动态调整。

3. 跟踪需系统化,覆盖核心指标(复购率、市场份额)、竞品动态及宏观环境。

4. 管理层能力是护城河的放大器,需长期验证其战略执行力。

此外,需要注意的是,持有洋河的成本,并不是历史成本(买入价),而是不能持有其他企业,比如茅台的成本。

投资,在于比较,选择盈利性更高、确定性更强、买入价格合适的。

第三部分:茅台、腾讯的竞争优势、护城河梳理

我国白酒行业状况

2022年高端酒占比4成,而2019年占比为3成。

2019-2022数据显示,高端酒年复合增长率15%~20%,净利润增速高于营收,主因是提价及产品结构优化。驱动因素:商务宴请、礼品刚性需求。

中端酒,营收年复合增长率20%~25%,净利润增速与营收相同。驱动因素:受益于区域市场扩大及大众消费升级。

低端酒,营收表现:市场份额持续萎缩,2022年占比25%-30%(2019年约35%),净利润率普遍低于10%(注意,高端酒净利润率超过50%),竞争激烈导致价格战。

呈现总体趋势:结构升级加速——高端化主导行业增长,600元以上价格带扩容,中端酒向次高端升级,低端市场持续收缩。

【可见,低端酒就是“该死的零售生意”——辛苦且利润微薄】

这是来自DS 2019~2022的发展情况。

近年来,经济增速放缓,对高端酒影响几何?

实际上,高端酒受影响较小,因为其消费群体对价格不敏感,而中低端可能受更大影响。

利润方面,高端酒的净利润率通常较高,比如茅台的净利润率超过50%,低端酒可能只有个位数。中端酒则介于两者之间。随着高端酒占比提升,整体行业的利润可能进一步向头部企业集中。

1.茅台的竞争优势:

以一件商品来说,生产了不愁卖,客户觉得买得值了,那就是这件商品的竞争优势——相比客户付出的价格,客户得到的更多。

飞天茅台(普茅,也称“53度飞天茅台”)就是这样一种商品。它是怎么做到的呢?

首先,它不是一件普通的商品(消费品),它具有社交属性。政务、商务中消费,选择茅台,代表了对这件事的重视度,从办成事的重要度来看,茅台,无论价格多少,都是值得买来,在这种场合消费的。

其次,还可以买来送礼,比如送老丈人,送领导,体现的效果非金钱可衡量,所以再贵也是值得买的。

这一切,源于解释成本。茅台酒酒代表着对这件事的重视度,大家公认,无须解释。有的酒,酒质虽好,但上不了台面,因为解释成本太高。

其次,它具有收藏属性和金融属性。

茅台即使不买来在重要场合喝、不送礼,也可以自己存着。

首先,茅台酒越放越好喝;其次,需要茅台在某些场合用时,随时能拿得出来,算是以备不时之需。再次,就涉及到金融属性了——茅台价格会涨,能赚钱。

茅台的金融属性,除了价格会涨,能赚钱之外,还体现在通过商超/电商抢到即赚到,转手卖给黄牛赚取千元差价。

茅台酒这种现象(物品本身带来的价值超过产品的购买价格)是如何形成的?

首当其中,茅台的品牌力在中间起到了非常重要的作用。

国家领导人爱喝(之所以爱喝,要起源到二万五千里长征。茅台作为一种高度酒,喝下去,不上头,能缓解疲劳、治疗感冒。还可以用来揉腿、泡脚,以解乏、治疗伤痛。长征中留存下来的人,成为之后新中国的国家领导人),且用于招待外宾(重要场合),上行下效,大家在重要场合,也就自然而然,想起了喝茅台酒。而喝完茅台,也不影响第二天的工作,对身体还好。

这是在特殊历史时期形成的品牌力,不可复制,珍贵无比。今天,无论你想花多少钱,都很难获得同样的竞争力。

另一个是茅台的品质保障,最开始,茅台是专供于政务,后面随着市场经济的改革,才逐渐走向市场。但茅台以质量为魂的企业文化,一直没有变。

茅台的品牌力、质量保障,在茅台的消费属性、社交属性中起到了重大作用,让大家觉得,就算价格再高,也要搞来一瓶,在这种场合中用。

而对茅台的收藏属性、金融属性起作用的,除了茅台的社交属性、茅台酒质的特点,还有就是茅台酒的指导零售价了。

茅台的社交属性,让大家囤酒以备不时之需;茅台越放越好喝的特点,也让大家愿意买来在家里放着。

为什么说茅台酒的指导零售价跟茅台的金融属性有很大关系?

茅台销售渠道有“直销”跟“代销”,茅台公司代销出厂价1169元/瓶,而大经销商卖给小经销商的一批价,以及终端的零售价都是在市场环境中形成的:需求旺盛的时候,终端供不应求,零售价就会上升;而大经销商也会随即上调一批价,从中分一杯羹。反之亦然。

而实际上这令茅台酒的市场价长年维持在2000~3000元的区间。

而茅台的零售指导价,自2018年公司将官方市场指导价从1299元/瓶上调至1499元/瓶后,至今没有变过。

虽然茅台直销渠道中的自营店以1499元/瓶价格卖53度飞天茅台,以2023年为例,销量8618吨,占传统经销商配额1.7万吨的一半。

但终归,是供不应求,中国富人那么多,8618吨,怎么可能满足大家的需求。相比于市场2000+市场价,1499零售价,只是多了一个让中产或大众“了解并参与购买”它的机会。

当然,任何需求来源于“了解”,对刺激大众对茅台的需求,也有一定作用。

所以,仍然没能改变53度飞天茅台市场价远高于指导价的情况。

只要抢到了1499元的茅台酒,转手即可卖给黄牛,轻易获得千元左右的利润。

不想卖的话也可以暂时存放在家里,送礼或者隆重宴请的时候都用得上。

即使短期内没用上,也可以存放上几年,存放久了它就成了年份酒,更好喝,也更值钱。

无论怎样都不亏,抢到就是赚到。于是,广大人民群众去京东、天猫等电商抢茅台,去山姆、Costco抢茅台,甚至专门下载i茅台App抢茅台。

渐渐地,人们普遍印下了这样一种心智——不管茅台酒的一批价、市场价是多少,反正1499元/瓶的官方指导价肯定是超值的。那么,当1499元/瓶的飞天茅台摆在眼前时,买!

大量增加的需求超过了产能扩建增加的供给,茅台仍然是供不应求,市场价仍然高企。

1499元的抢购现象,为企业做了广泛的宣传;抢到酒的人获利颇丰,提高了对茅台的认可度;而这种供不应求的长期存在,也不断地强化着人们对茅台品牌的认知。

综上所述,茅台的品牌力、质量保障、指导零售价,让茅台的四个属性(消费属性、社交属性、收藏属性、金融属性)呈现出的性价比消费达到极致。

但任何一种东西,多了都不是好事,以供需关系来说,多了就廉价了。但偏偏茅台,是一种特殊的存在,离开了赤水河就产不出茅台酒。

为啥?生产茅台需要适宜的温度、湿度及微生物菌群发酵。

赤水河相当于一个生态系统,只有它是合适的,整个流域的气候、植被、微生物的繁衍生息都对酿酒起到了重要作用。

所以只有核心区域-茅台镇才能生产出茅台酒。

而老酒也是一道重要的门槛。

这两者,注定了茅台的生产量有限,茅台酒是稀缺的。

2.腾讯的竞争优势:

微信、QQ像一个免费大花园(代替电话、短信功能),吸引人来参观(满足人的社交需求)。在此基础上,腾讯提供各种服务,满足来逛花园的人!

只要人们的社交需求存在,客户仍在这个花园消费,那么腾讯的竞争优势就一直存在。

以功能角度来说,微信、QQ就是一个流量入口,吸引着用户。用户需求被挖掘和满足的时候,腾讯伴随着服务或产品提供方一起成长,使得平台上的用户满意度更高。用户满意度提升,就是平台的价值增加。

现阶段具体情况

首先,腾讯生长的土壤:通讯工具(微信、QQ)很肥沃!

从月活跃账户数来看,虽然QQ手机端月活跃账户数持续下跌,但微信及wechat的合并月活跃账户仍能保持低位增长——增长率3%。2024年微信及wechat的合并月活跃账户数达到13.85亿。

2024年首次披露“收费增值服务付费会员数”,比之前披露的指标“收费增值服务注册账户数”更接近业务,说明收费增值服务业务开展顺利。“收费增值服务付费会员数”同比2023年,增长7%。

从微信用户群来看,微信拥有庞大的用户群体,用户日均使用时长很长,打开应用的频率也很高,这是一大优势。其次,微信内的用户活动非常多样化,不仅包括娱乐、交易、社交和数字内容等,人们还在微信上工作、学习。

这一切活动,让腾讯公司的3大业务板块“增值服务、金融科技与企业服务、营销服务”拥有勃勃生机。

其次,AI助力让现有业务倍增,成为未来增长新引擎!

尤其对于旗下的三大业务,云服务、广告、游戏,可谓是全面提升!

第四部分:近期我对投资比较有感触的点

①投资赚的2部分钱:一是earning上涨,二是p/e。

②赚能力范围内的钱,所谓“从不确定中寻找确定性”,也是基于对企业未来盈利的判断,以好的价格买入并持有,等待它价值回归到高估的那一刻卖出。

不留恋、不贪心、不临时改买卖点。分批次的“更低买入”或“更高卖出”,是运气,非能力,得之我幸,失之无憾。

③面对新变化,是否对企业造成影响的观察角度

新发生了什么,当下企业提供的服务,站在客户角度,对客户是否是最有利的。毕竟,最广泛的需求存在于广大客户手中。如果不是最有利的,是否对企业以后的收入造成影响,影响多大,企业收入模式有没有可能被颠覆。

④面对“破坏式创新”,一个企业过去太成功,从创新者困境角度来说,因为旧有惯性太大,这些过去成功的企业注定失败(如果企业没有壮志扼腕的决心)。

简言之,关键局限条件变化,优势变劣势。

⑤唯一不变的是“变化”,忽略历史成本(买入成本),看机会成本。始终以企业最新的盈利能力与目前价格相比较,做买卖决策。

——中年成长

共勉!

Show more

0

0

0

1

0

又有一种无力感袭来,自从看了 @tkstanczak 的分享 https://t.co/MBVntfIaIf ,里面完全没有提到应用方面的计划或者哪怕一点关注。

这种无力感具体表现就是你能看到美好的终点、也能看到前面有块巨大的石头,但是你无论如何用尽办法,也无法推动。

这块石头大一点讲就是如何利用 Web3 为人类创造真正的价值。小一点讲,就是如何真正实现以太坊的 World Computer 的愿景,让所有人都可以享受到来自密码朋克的馈赠,过上拥有隐私、安全、无审查的好日子。

自从我发起 @LXDAO_Official 开始推动这块石头,推了快三年了。去年开始,我也深度参与了 @ETHPanda_Org,通过更广泛和垂直的以太坊教育和宣传,试图拉更多人进来。到目前来看这块大石头几乎还是纹丝不动,甚至因为很多人的离开和 PvP 的氛围可能还回滚了一些。

回到一开始 2022 年,我的思路就是未来的 Web3 需要大量的应用,需要大量的开发者。这些开发者需要很好的支持,支持不限于资金,还有建议、鼓励、社区共享资源(服务器、域名、设计师等)、运营宣发、社区冷启动等等。这些开发者的产出最好是开源公共物品,协调这些资源的方式最好就是 DAO,这样才能实现去中心化扩展。

所以我发起了 LXDAO,LX = 良心,意味着这是一群有良心的理想主义建设者(也只欢迎这种人),专注于探索和落地 Web3 真正的价值,然后我们完全使用 DAO 的方式运转,最终希望实现一个无限循环,可以将各种资源汇聚一起支持大家持续将 Web3 落地,所有的产出强制要求必须是开源项目。

三年了,我的初心和行为从来没变过。

这三年,我经历过 Web3 的美好:见过了大家一起众筹拍卖宪法,从而引起了 DAO 的热潮;见证了 Nouns DAO,大家每天竞价 100 多个 ETH 的 NFT,完全链上投票治理;见证了各种充满想象力和艺术的 NFT;见证了大家在 Dework 上面寻找工作,领加密货币工资;见证了 CultDAO 创新的投资方法,发起人匿名太酷了;后悔没留下钱包地址,没领到 Nation3 的居民 Passport 成为新时代居民;了解了 Gitcoin 通过 QF 每年资助数百万资金到开源项目;学习和参与了 Optimism 的追溯性奖励,得到了巨大的成就感。

然而,现在已经不重要了,都基本不活跃了,只剩下 CA 和 PvP。越是经历了美好,当一切成为泡影之后,越是感觉忧伤。

LXDAO 社区在这三年,也以最大的限度和最高的 ROI 做了尽可能多的尝试,大概用了 60WU 的资金,发放到了 150+ 位建设者手里,产出影响了上万人,参与了:

- 治理探索:研发 DAO 的治理机制和模型,工作组结构和运转流程等

- DAO Tools:所有 LXDAO 日常运转的工具都是我们研发,还出售给了两个 DAO

- NFT Tools:MetaPavo(信息聚合、安全防护插件)、Marry3(在线 SBT 结婚证)、HashDNA(可视化生成 NFT 图片)等等

- 教育:MyFirstNFT、MyFirstLayer2、残酷共学 @IntensiveCL 等等,完全免费

- FairSharing:去中心化协作系统,方便大家公平按劳分配

- PG Node:Solo Staking 解决方案 + 社区节点托管服务,将收益资助公共物品

- Optimism 中文力量:构建 Optimism 华语社区,传播和宣传

- EIP Fun:深度研究和跟踪 EIP/ERC 最新进展,并推广分享

- Donate3:最低成本整合加密货币捐赠到网页

- Mississippi:Fully-on-chain game

- 南塘 DAO:试图将 Ethereum 应用在中国乡村振兴的 DAO

- 研究:DAO 治理、Web3 公共物品报告、Coordination 协调冲突研究

- 宣传:数百篇关于 Web3、公共物品的翻译研究文章和推特干货分享,印刷书籍和周边免费发放

- 活动:上百场线上线下活动、黑客松,全都是正经的开发和研讨

- 现在还在排期的有 LX BuildPath 系列工具和项目 https://t.co/BbH1IGqXYX

我们的工作基本上全都在非金融领域的探索,原因很简单,因为我们的信念就是 Web3(或者以太坊)是可以带来人类变革的,而金融领域只是人类日常生活中一小部分,既然大家都在金融领域卷,就要有人在其他方向探索。

可是结果又如何呢?只能说很惨:

- 行业里面的建设者越来越少,要么去做 AI 了,要么因为 Meme 的氛围不对退圈。还留下的用户主要以投机为主,没人在乎、使用、关注非金融的应用。大家做出来了东西又怎么样呢?

- 整个中文区的 DAO 几乎消失殆尽,还在坚持 Native DAO 运转的,一只手可以数得过来。LXDAO 是其中之一,也会坚持到最后

- 有些人还会讽刺我们,这个行业就是赌场,认识不到这一点的是上不了牌桌的,活该赚不到钱

- 有些人则天天鼓吹 build、长期主义,实际上背后想办法发币割韭菜

- 有些人还说我们的这些工作是骗基金会 grants 的电子开源垃圾

- VC 不投应用,只投 Infra

- 精心翻译、排版的优秀公共物品长文只有不到 100 views,搞抽象热点的几万 views

- 国库资金越来越少,预算越砍越低,留给大家试错的空间越来越小

作为最早的发起人,有时候是真觉得对不起 LXDAO 投资人和资助者,还有从创立之初到现在还一直活跃的老成员,截止目前没能做出带大家起飞的项目,让大家成就感爆满或者财富自由。也对不起社区现在的工作成员和源源不断在论坛发布的 Web3 落地新想法,不是大家工作不好或者想法一般,是国库真的没钱了,只能聚焦在最核心的地方推进。

Web3 的应用和真实价值落地似乎陷入了下行死循环:

- VC 都干不下去了开始关门,当然这些 VC 就算是开着也很少投应用

- Meme 和 PvP 金融资产应用,把市场用户筛选成了短平快投机者,没太多人真正关心长期价值和落地,美名曰:匹配市场 PMF

- 不少赛道和潜在应用场景被证伪,就像 NFT 一样,被炒过一轮的很难再起来了,再之后是铭文和 BTCFi,马上就是 Meme。但是没有太多赛道了可以去画大饼和尝试了

- 黑客松也已经成为了配合项目方做 PR 的生意,而不是最初的为了酷炫和创新,Bounty Hunter 成为了一种职业,认真投入的 Hackers 失望而归

- 真正做事的人,忍受没人用、没有钱的双重困境,然而旁边还有个爆发中的 AI 在吸引大家加入,创业者陆续退场。不管你说他有没有加密信仰,现实就是大家不在这里搞事情了

- 以上进一步导致这些人转行和退圈,导致建设者不知道做什么,用户不知道还能玩什么

我上周在学校做学生调研的时候,学生大多都有炒币,他们也向我无奈表达,他们也想做点踏实的 build,可是能做什么呢?不知道能做啥就只能炒币了,还能赚点生活费。这个问题抛给我,我也很难回答,在我这边 LXDAO 和 ETHPanda 做的话,资源又有限,做出来也没太多人关注。在别的地方,我也不知道要让他们做什么。

以太坊或者说 Web3,目前最需要的是应用!应用!应用!

我在互联网黄金发展时期的时候在阿里工作,应用、业务每年都在增长,导致我们的技术每年都需要升级来适配业务增长。每年双十一就是一场大考,用最大的流量来考验大家的技术方案,看看能不能扛得住这么高的 TPS。后来整个互联网发展停滞了,技术演进也就停滞了,再厉害的技术团队也是说砍就砍。经验告诉我:技术本身并不能带来实际的价值,必须要靠业务和应用去落地。

以太坊在 Infra 和 Protocol 的研发路上狂奔,然而应用和创新却几乎停滞,三年前我为社区的小伙伴介绍 Uniswap、MetaMask、ENS 的故事,今天我似乎还是只能介绍这三个。我做了简单调研,不投机的人还在使用以太坊的主要是转账了,因为大家也不知道有什么能用的。

我并不是觉得 Infra 不重要,EF 和研究员们做的很好,我担忧的是上面的应用和创新似乎没有太多人在意,就比如 Tomasz 的分享,全篇没有一个 Application 的影子。现在以太坊最大的、最急迫的问题,已经不是高手续费和扩容的问题了,连主网都只有 0.5 的 Gas Fee,从交易所提个款都比 Tron 便宜了!!

EF 对于 BD 的缺失有了 @Etherealize_io,对于社区反馈不够有了 The EF Silviculture Society。对于应用创新呢?我原本以为是慢,结果发现是几乎没有。有朋友说,EF 不做社区来做,上面就是我做了三年的结果和反馈,有一种无力感。

无力归无力,还是要继续做下去。我仍然坚信以太坊和 Web3 将会改变人类,相比 AI 的中心化和高门槛 Web3 仍然是普通人最好的机会。

接下来我会推动去做下面的事情,也是我认为目前的解决方案:

- 给 @ETHPanda_Org 募捐,给 @LXDAO_Official 找投资,至少保证两年的 runway,越多越好,尝试越多、落地越快。如果你还对 Web3 有希望,而且实力雄厚,欢迎支持。行业和资金需要将注意力往应用创新上偏移,而不应该继续产出一条条的 L1、L2、L3。

- 在 @ETHPanda_Org 发起实习生计划,给学生最好的 Ethereum 和 Web3 行业教育,帮助链接正经的实习机会。如果你的项目有长期学生实习岗位,欢迎联系我们。

- 在 @LXDAO_Official 推进 LX BuildPath 相关工具和工作流 。目前在 LXDAO,新增的 Pod 机制可以将一个想法 MVP 落地成本缩减到 300U - 500U,按照 milestone 解锁,通过社区追溯性奖励持续支持。这样可以低成本激活大家参与建设,同时筛选出真正想要做事情、能做出结果的团队,持续支持。

- 研究层面推进 Coordination 和 AI 方向的应用场景,我的文章在酝酿了,我认为这两个方向是能真正落地 Web3 的地方。之后也做一些应用进行实验。

- 组织系统性的以太坊应用研究,发起类似 https://t.co/jX3odt5Xv5、https://t.co/GVf5S2lcq1、《Possible futures of the Ethereum Applications》这样的项目,帮助大家找到创业灵感。

- 持续性的推动休闲黑客松和残酷共学,例如近期在筹备的 EIP-7702 休闲黑客松,欢迎大家参与。不做 PR,纯面向酷炫创造,不欢迎 Bounty Hunter。

- 自己从具体应用开发,深度体验过程中的开发者痛点,开发 FairSharing 2.0。

如果你对某些工作感兴趣,欢迎联系我一起参与,或者自己直接做也可以,我们都会将其免费开源。现在这种困境,只能大力出奇迹再试一把,keep building!!

Show more

0

0

7

23

5

Benchmark投资Manus遭质疑 , 或面临“审查”

据Semafor爆料,有两位内部人士说,美财政部现在正在盯着一笔投资 —— 就是那次由硅谷投资人Benchmark Capital(也就是 Benchmark)领投的,投给中国AI新创公司Manus AI(母公司叫Butterfly Effect,注册在开曼群岛)的7500万美元。

大家最关心的是,这笔钱到底符不符合去年拜登签署的那套“出境投资安全计划”新规。新规里头说,只要美国人投向关键技术领域,比如AI,这种投资都得先向财政部报备。财政部现在让Benchmark说明一下,究竟是不是按规矩来,或者有没有啥理由能豁免。至于这事儿到底符不符合,或者能不能豁免,Benchmark和财政部都不肯多说,Manus也没回应。

回头说说Manus AI:3 月 6 日它刚以“全球第一款通用 AGENT 产品”亮相,号称能帮你筛简历、安排行程、炒股票,甚至从零开始帮你搭网站、做小游戏,有人直接说这可能是“第二个DeepSeek时刻”。早期给它投过钱的有真格基金,腾讯和红杉中国。

到了4月底,彭博他们又爆出,Benchmark领头了新一轮7500万美金的投资,把Manus的估值直接拉到接近5亿美元,涨了5倍!融来的钱打算用来把服务推到美国、日本、中东这些地方,也让Manus算是站上了“硅谷一线AI新秀”的台面。

再说说Benchmark这家VC:他们1995年搞起来的,投过eBay、Uber、Twitter、Snap这些大项目,合伙人平等,规模不太大,只投早期,是典型的小而美派。最近刚刚募集到4.25亿美元的第11号基金,重点全押在AI上。这不,这次领投Manus,硅谷风投圈都炸开锅了 —— 有人说这笔投资“太没意义”,也有人觉得这投资对中国来讲利益更大。

应付这些质疑和可能的调查,Benchmark还请了好几家美国律师事务所出主意。他们的说法主要有两点:第一,Manus自己并没搞AI模型,都是调用Anthropic的 Claude、阿里的通义千问等,实际上就是把现有模型“包装”一下;第二,Manus的母公司注册在开曼,按技术和法律上看并不算中国实体,而且团队分布在美国、新加坡、日本和中国,好像也不是单纯的中国公司。

至于Benchmark的老将Bill Gurley,他还公开反对政府这套限制,说这些限制可能适得其反,反而刺激中国AI发展。不过现在中美大战略、贸易摩擦、AI冷战的大背景下,离岸注册和VIE架构好像护不住“皮”,对算力、数据、算法的关注变得更细了,财政部后面还真可能对更多技术细节下手。

要是最后财政部真让Benchmark补申报,甚至要他们撤资,那可就不只是这家风投的事了,整个硅谷投中国元素的AI创业公司,肯定要更小心 —— 毕竟,能挺过这一关的,估计只有少数。

相关参考链接:https://t.co/vdO6E7llVu

Show more

0

0

0

2

0

$AMPED 明天就要上抹茶

這波預售參與預售應該都相對較穩,有額外 $15,000 空投獎勵,算是蠻佛系的。

目前進度只有8%左右,剩下不到 2 小時就結束,沒賣完的代幣會直接鎖倉,如果按照劇本走,市面上的流通籌碼將不會超過10%。可以有效避免拋壓。

預售地址:https://t.co/j33z49CnPA

這項目主打用 AI 交易合約,目前已經跑出 $3 億交易量、80 萬收益,還有 1.7 萬個獨立錢包在用,DefiLlama 研究院也有特別介紹過。

說白了,不只是營銷,也有在跑實際數據的。

不過打錢的最後還是要自己三思而後行!

#DYOR# #MEXC#

Show more

We are excited to announce that @MEXC_Official will be the first to list $AMPED 🫡

The protocol comes to life tomorrow. $AMPED yield is backed by real usage. With $800k+ in fees, $AMPED stakers will take their share.

Buy $AMPED now before the listing at https://t.co/GihMeZhT5n! https://t.co/jT0XvNNPEq

Show more

0

0

6

7

0

我最高兴的就是看到,以太坊终于开始【实质性】推动主网 L1 提速。

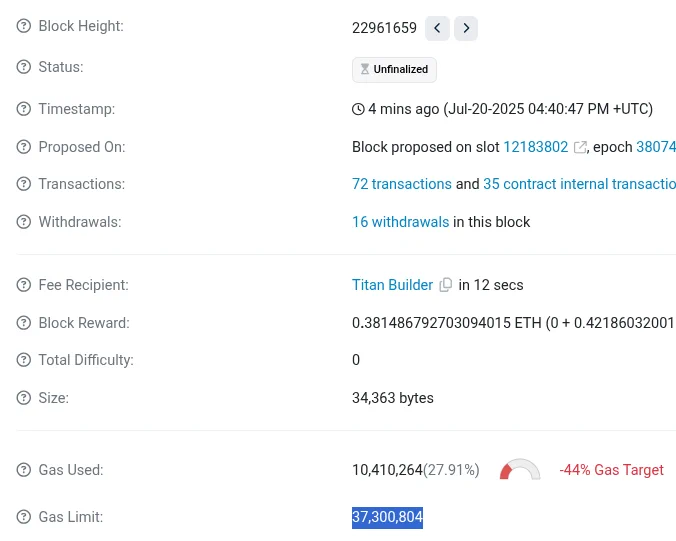

目前以太坊平均 gas limit 已经爬升到了 3700w,很快会全面提高到 4500w,这意味着以太坊主网比以前 (3000w) 更快了 50% 左右。

毕竟,提高 gas limit 才是最立竿见影提高以太坊性能的方案。

其实特别好理解,你用的每一笔交易都要付 gas;而一个以太坊区块能够处理的 gas 的最大值,就是 gas limit。

比如我给某人转 $ETH ,gas 消耗是 21000,一个以太坊区块的 gas limit 是 3700w,意味着在 12 秒之内(一个区块间隔),以太坊最多可以处理 3700w÷2.1w=1761 笔交易,理论峰值 TPS 相当于 146。

当然,因为转账 ETH 是消耗 gas 最少的方式,实际上复杂的 DeFi 交易会占用更多的 gas。因此,ETH 的实际 TPS 要更低一些。

很多人会问,既然如此,为什么以太坊不直接把 gas limit 提高到更高呢?例如之前说的四亿上限,那样岂不是更快?

你需要知道,以太坊作为一条区块链——还记得区块链的本质么?就是账本不可篡改。

而账本不可篡改的前提是,全网的账本副本足够多。

而众所周知,维护一个全节点账户是没有补贴的。如果盲目提高 gas limit,会让区块链账本变大,以至于让节点们的负担越来越重,进而让全网帐本数变少。

以前的存档节点已经到 20 TB 了,说实话,谁好人家常备 20 TB 大硬盘做慈善啊,所以过去真的没法再增加 gas limit了。

因为一旦账本数量减少,或者家用设备无法参与共识,这可是“动摇链本”。

那为什么这次,以太坊却轻松提高到了 3700w?

原因在于 Geth 最近发布了 v1.16 客户端,终于让以太坊的存档节点,从 20 TB 骤降到 1.9 TB,大缩 90%,所以才让基金会和节点们,有胆量继续提高 gas limit。

那为什么能骤降 10x 呢?

这是因为,过去的存档节点,采用【基于哈希的存储模式】,而现在改为了【基于路径的存储模式(即 PBSS)】。

在过去的哈希模式下,存档节点主打就是“应存尽存”,存储完整的历史树版本;无自动修剪;所有数据直接堆放在主数据库中,导致历史数据高度重复冗余。

而改为基于路径的存储模式后,节点通过路径在树中索引;不再无脑存储所有值,只存储差异值,这样体积就可以非常紧凑,重复内容大大减少了。

此外,在数据库中只持久化一个完整的状态快照,对应最近 128 个区块的全状态。并且修剪 90,000 区块(12.5 天)以前的数据,这避免了存储所有历史区块的完整快照,大大减少了冗余。

所以,正是因为存档节点体积降低了,甚至一个 HDD 机械硬盘都可以跑了,以太坊主网才敢于直接提高 gas limit。

按照现在的方式,有序缓慢先提到 4500w,再提到 1 亿上限也不成问题。

到时候,以太坊主网 L1 的 TPS 轻松突破 100 也不是难事,那时候作为“世界稳定币结算层”,还是蛮够用的。

最逆天的是,考虑到现在 Tron 这个逆天 gas 费(非能量模式下),甚至不远的将来,我们能看到以太坊的费用比波场还低 😂

Show more

Almost exactly 50% of stake is voting to increase the L1 gas limit to 45m. The gas limit is already starting to increase, now at 37.3m. https://t.co/omUKQHuBvz

0

0

0

0

0

比赌瘾更难戒的,是炒币

一提到赌这个字,许多人脸色煞白,因为跟这个字沾边的人,一般都没有什么好下场,赌徒的最终下场轻则浑浑噩噩一事无成,重则债台高筑累及家人,如果身边的人里面出了一个赌徒的话,人们往往避之不及,生怕他遭难的那天伤及自己,至于戒赌,一个字,难。

而赌是人性的一种,赌博荼毒太深且不合法,所以大多人惧而远之,但是具有赌性的游戏可不止一种,譬如投资,直白的说,其实所有跟投资相关的标的都具有一定的赌性,这一点在金融投资中尤为甚之,比如加密货币,比如期货,比如外汇,比如股票等等。

首先要清楚的一点是,赌博与炒币是完全两种性质,不可一概而论,只是现实中我们会发现,在不炒币的人眼里,尤其是在币圈行情不好的时候,币民无时无刻都在遭受着一种偏见,似乎炒币与赌博无异,都归于不务正业的范畴。

他们不明白,明明这个人炒币这么多年还在亏损,为什么还坚持炒币。

这话听起来辛酸,更令韭菜玩家感觉到落寞,但在我看来,币瘾真的比赌瘾更难戒。

赌博有输赢两面,炒币有涨跌两边,看似各 50%,可多少人没沾染上赌博恶习,却在币圈里越陷越深。

币圈什么时候能迎来一个长久的春天?

币圈 2017 年的超级牛市让许多人记忆犹新,当时区块链概念火爆全球,比特币价格一路飙升,无数人涌入币圈,幻想着一夜暴富。我和我的一众朋友们在币圈那一场狂欢盛宴中也曾志得意满,而最终没能逃脱折戟沉沙的下场,时隔多年,天各一方,有人黯然离场,有人依旧坚守。

坚守的众人里,好兄弟老梁是最为币痴的一员,那一年他在币圈里赔掉了 400 余万,他已经很少回忆以前,因为随之而去的,除了他多年的积蓄,还有他的婚姻。

自那之后,我们许久未见,而我们那个曾经畅谈币圈梦想的 “谈币论金” 群里,也早已无人发声,在经历了 2018 年币价暴跌的煎熬岁月后,许多人已经不再期望牛市归来,带着不甘,带着落寞,币圈群里的人也越来越少,偶尔弹出几个转发广告,无人再议论炒币。

老梁前段时间回来了,我们一众好友聚了一聚,酒过三巡,他问:“你们都还炒币吗?”

气氛陡然冷了一下,一些人面露尴尬之色,曾经我们这帮人的话题只有炒币最能引起共鸣和争论,而如今提到炒币却仿佛被踩了尾巴一般。

终于,小许嗫嚅的说道:“交易所钱包里还有点币,不过没多少钱了,老爸也不让炒了,就偷偷玩玩。”

小许是我们这帮人里年龄最小的,但家境绰约,刚一接触币圈就怂恿老爸投入了几十万美刀本金,可还没高兴多久,年轻的他就见证了币圈市场诸多历史性时刻,本是父母骄傲的他,回家都有些抬不起头,从堂而皇之的炒币到偷偷的炒币,想必这其中也有太多的难言之处。

略有醉意的老梁一手扶在桌子上,“也好,不像我,这辈子恐怕都离不开币圈了。币啊,币。”

老梁把币两个字念叨了好几遍,他已经在币圈里失去太多了,按他的说辞,他已经慢慢建立起自己成功的交易体系了,哪怕旁人对此嗤之以鼻,他也要在炒币这条路走下去,纵使他手里现在只有十几万本金,这些也是他在币圈上头东山再起的希望。

或许最重要的是他说的这句话,“我在币圈赔了 400 多万,你们说,我靠什么才能在我老去之前赚回这 400 多万,哥哥年纪大了,干不动了,我只能赌币圈能好起来,我只能相信我能靠炒币给自己争回一口气。”

一场与炒币无关的饭局,却引起了众人关于炒币的回忆,几年而已,似乎时间不长,可足以让一个人改头换面,却没让币圈重回艳阳天。

只可惜,我们这群人,都曾是币圈的失败者,在那年之前,谁都不相信币价跌起来可以是那个样子,谁都不愿回望,短短几个月时间,数字货币的下跌速度简直令人发指。

我看到,饭局末尾,许多人拿起手机醉意朦胧却又熟练地打开行情软件,曾经那个绿色喜人的数字货币账户如今一片红色,似乎尘封已久,又似乎恍若昨日。

原来,这些已经不再议论炒币,朋友圈里也看不出是一个币圈的人,都没有完全的离开过币圈。

为什么币瘾难戒?因为币圈让人感觉机会遍地,更重要的是,太多人在币圈丧失了多年积蓄,都想扳回一城,币圈行情上涨的越凶猛,入场的币民越多,人们投入的本金越多,到最后,一网打尽。

明明看着多数人都在赚钱,可最终只有少数人赚到钱,这条铁律,在币圈同样适用,未曾改变。

许多受损严重的币民这么多年之所以不彻底离开币圈:

其一是因为不甘,牛市的记忆还是存在的,这些记忆让他们相信,牛市来了,炒币确实可以让人很快的赚到钱,而且,自己的炒币经验已经很丰富了,离悟道恐怕也不远了,或许,下一次的牛市,自己便可以用炒币实现财务自由,再不济也能回本;

其二便是觉得自己在做前沿的金融投资,是做数字货币布局而不是炒币,哪怕外界有再多不解,自己就算暂时无法用账户数字的结果来辩驳,但自己也要忍辱负重到开花结果那天。

其实,这些想法都对,牛市里加密市场的上涨带来的财富效应放到个人身上,是一种被从天而降的大奖砸到的感觉,这种感觉令人难以忘怀。但价格波动极大且交易风险极高,对于很多坚持多年炒币却还在亏损的人来说,早点放弃炒币这条路早点止损才是最适合的方式。

只是,这一步太难了,因为币圈这个巨大的诱惑场每天似乎充满着盈利的机会,似乎钱只要投入到币圈里就有机会分一杯羹,可实际呢?我没见过把钱投入到币圈里马上赚钱了就取出来的人。

戒赌是因为赌博百无一用,十赌十输,还背上不好的名声;可炒币虽然风险巨大,但在部分人眼中有着所谓 “高回报” 的可能,是看似新潮的金融投资,为何要戒呢?

话说回来,除了币圈还能有什么比这个更快呢?

如果兄弟们不将投资看成赌博,而是当作储蓄理财的话,就能极大地降低投资的难度。

Show more

0

0

7

43

4

这篇文章可能是回复这个问题的一个视角:

AGI来临后,资本将比以往任何时候都更重要(人的劳动价值比任何时候都不重要)

因此人对“国家”的价值也大幅下降(不要认为文艺复兴之后持续至今的民主自由是理所当然的)

贫富差距拉大,阶层固化,很可能都是agi后面临的问题

从这个角度来说,

“区块链保障的财产自由很可能真的是人类面对agi的最后一道防线” -- @myanTokenGeek

全文翻译:

AGI来临后,资本将比以往任何时候都更重要

作者:L Rudolf L

2024年12月28日

本文原文发布于作者的Substack。

这篇文章的修改版本现已纳入更为全面的系列文章《智能的诅咒》中。

补充说明:本文的核心观点是:能够替代劳动的人工智能(AI)将改变人类与非人类生产要素的相对重要性,导致社会对人类的关注动机减弱,同时使现有权力结构更有效且更难被撼动。很多人阅读本文时产生的误解主要有两类:(a)“资本”仅被理解为“金钱”,而忽略了资本还包括工厂、数据中心等实物资本;(b)关注点仅限于人与人之间的不平等,而忽视了更广泛的社会层面、整个人类的集体处境、社会变革潜力和人类能动性。

我听过很多人说“AGI时代金钱将不再重要”,对此我一直觉得奇怪,而且几乎肯定是错误的。

1、定义与背景

首先:劳动指的是人类的脑力和体力付出,用以创造有价值的东西。资本品则是诸如工厂、数据中心、软件等由人类建造的、用于生产商品和服务的实物资产。我会用“资本”来泛指资本品的存量以及用于购买它们的钱。当我只想指代钱时,会用“货币”或“金钱”。

AI最关键的经济影响是使资本越来越普遍地替代劳动。因为可以用资本(例如运行软件的数据中心)替代人类的脑力劳动,所以支付给人类劳动的需求下降。

2、由此带来的后果

我将逐步阐述这些影响,最后得出结论:劳动替代型AI意味着:

购买现实世界成果的能力将大幅提升

人类在现实世界掌控权力的能力将大幅下降(至少没有金钱支持时如此),其原因包括:

国家、公司和其他机构将没有动力关心人类

人类难以凭借自身起点资源实现极端成功

激进的平权措施不大可能出现

总体来看,这暴露了变革性AI的一个被忽视的负面风险:社会可能变得永久静态,现有权力失衡被强化并固化。

3、物质舒适不是问题?

在足够强大的AI背景下,这风险并非来自物质匮乏。政府可以用AI创造的财富实行全民基本收入(UBI)。即使只有美国捕获了AI带来的财富,而美国政府对世界毫无作为,如果你愿意假设AI能创造极端的财富,美国富豪中只要有1%愿意将财富用来资助全球,那他们的财富规模增长约7万倍(16次翻倍),就能给地球上每个人发放相当于50万美元的财富。假设经济呈奇点般高速增长,这不会花费很长时间。当然,如果AI爆发没有那么极端,或AI崛起过程中大规模剥夺了全球人口权力(这是真实可能),那么物质舒适也可能成问题。

对我情感触动最大的是

一个权力阶层锁定的静态社会,对我而言既不动态也不充满生机。如果有可能,我们不应该扼杀人类的野心。

此外,这种状态还可能让AI导致的慢性灾难更容易发生,因为掌权者对人类的关心减少了。

3、解决方案假设

假设大多数人目前靠工资获得报酬的脑力和体力劳动不再有显著市场价值,因为这些工作能被AI做得更好、更快、更便宜。这就是“劳动替代AI”。

应对失业问题的标准方案有两个层面:

政府实行某种形式的全民基本收入(UBI)

我们快速进入超级智能时代,假设超级智能是对齐的,生活在一个后稀缺的科技乌托邦里,万物皆有可能

需要指出的是,除非只有一个AI系统负责所有经济规划,否则货币仍然存在。价格本质上是传递信息的手段。如果有多个参与者相互交易,价格必然存在(即便人类看不到或不直接参与)。再者,无论奇点多锋利,资源仍是有限的,必须进行分配。

4、货币难以购买顶尖人才

货币可以买很多东西:资本品通常可以买到,且不能没有大量资金(或流动资产、或可用合同担保的非流动资产、或特殊政府权力)购买。但是将金钱转换成顶尖劳动力,却异常困难。

举例:Blue Origin(蓝色起源)与SpaceX的对比。Blue Origin成立比SpaceX早两年(2000年vs 2002年),资金充裕,员工数量也接近(11,000 vs 13,000),但SpaceX却彻底压倒了Blue Origin。2000年,贝索斯掌握47亿美元,但难以想象他怎样没被资金较少、但文化和人才更优秀的SpaceX打败。

百年前,莱特兄弟凭借有限的资源战胜资金雄厚的兰利也是类似的例子。

无论是风险投资和创业者,还是收购方与创业公司,巨额资本持有者愿意出高价押注于劳动力,赌这少数人的能力能战胜大量资金。

将钱变成果的最大瓶颈是找到合适人才。困难包括:

评判人才难,除非自己在该领域有极高能力

人才稀缺且证书型人才更稀少(且很多人无法承受非证书人才的风险)

即便找到顶尖人才,他们通常不易被金钱收买

当然,资本持有者也在建造基础设施,让金钱更易转化成成果——量化金融公司就是成功例子,他们能挤压顶尖STEM人才的野心,只为在金融市场榨取微利。

5、有了劳动替代AI,这些问题将消失

首先,你可能难以评判AI人才。AI能力的评估本身就复杂。即使之前口口相传“Claude-3.5-Sonnet”比任何基准都好,这种非正式评价未来也将更难。真正区别是:AI能被克隆。目前大量资金追逐一位做出突破的明星研究者,使其能力被资本方理解(资本方可评估论文的社会认可度,但难以直接评判天赋)。而AI明星研究者可以被无限克隆。拥有足够资金买GPU的人都能获得这个AI明星研究者。无需在形形色色的独特人类中筛选。这就是为什么资本更容易获得顶尖人才。

其次,AI人才价格将大幅下降,因为AI比同等人类劳动更便宜,且AI可被无限复制,竞争将更激烈。

最后,顶尖人才的难以收买源于复杂的人类偏好:顶尖艺术家执着于艺术愿景,顶尖数学家热爱优雅与美感,顶尖企业家有坚定信念且不适合成为普通员工。人类的才能与对某种使命的神圣纽带紧密相连(这点被现实主义者、职业主义者或帝国主义者轻视,最终被有雄心的实习生、企业家和信仰所颠覆)。相比之下,AI被设计成容易被“买断”(至少在安全训练范围内)。天才AI数学家会心甘情愿地用有限时间验证平凡代码。

显然,AI最终能力将远超任何人类员工。

这意味着,拥有金钱购买现实成果的能力一旦出现劳动替代AI,将大幅提高。

6、大多数人的权力来自劳动

劳动替代AI也剥夺了绝大多数人最主要的权力杠杆。最明显的是,普通人赚钱,是因为有人支付他们用脑力和体力解决问题。

但等等!有了全民基本收入,不是问题解决了吗?

国家为何“善待”人类?

UBI由关心人类福祉的国家提供。国家关心人类有很多原因。

过去几个世纪,国家对人的关注大幅提升,原因包括:

启蒙运动带来的道德变革,尤其是自由主义和个人主义的兴起

富裕与技术进步,前工业社会普遍贫穷,帮扶穷人代价极高。有效医疗等帮助只有靠新技术实现。

国家有激励关注自由、繁荣和教育

AI将极大推动第二点,对第一点影响复杂。但我更想谈第三点,因为这一点被低估。

自工业革命以来,国家利益与人民利益异常一致。强国需要高效市场、良好教育培养技术人才、富裕中产带来消费。国家获益于无视阶级起源使用人才,也获益于高自由度推动科学、技术和文化软实力。国家间的竞争推动这些方向进步——比如美国的成功,甚至中国共产党推动高效市场和教育,以及一定程度的自由以促进科技和创业。与封建制度对比,封建制的策略是建立剥削性上层阶级统治文盲农民,并将大部分租金用来打仗。详细内容可见作者对《Foragers, Farmers, and Fossil Fuels》的评论,或他关于道德价值与经济增长关系的帖子。

劳动替代AI后,国家为最大化竞争力或权力所采取的行动激励,将不再与人类利益对齐。激励或许比封建时代还“好”:封建时代是尽可能榨取农民而不让他们死去;劳动替代AI后,人类不再是资源,只是无关紧要的存在。然而,国家仍会激励将资源投向维持竞争优势的AI。

人类对国家的影响力也大幅下降。如今若重要行业罢工,或军队威胁政变,国家必须关心,因为其权力依赖部分民众支持。人们还能说服国家“投资我们,国家十年后更强”。但一旦AI能承担经济和军事大部分劳动,国家实际上无理由理会人类诉求。

亚当·斯密写过他吃饭不依赖肉贩、酿酒师和面包师的仁慈。古典自由主义者现在可以说历史弧线真的朝自由和富足弯曲,不是靠国家的仁慈,而是资本主义和地缘政治的激励。但劳动替代AI后,这不再成立。历史弧线如果继续朝自由富足发展,只能靠国家或AI寡头的仁慈。若如此,我们最好在还有杠杆时锁定这种仁慈,并有充分理由相信它能经得起时间考验。

7、民主仍是希望

现代许多强大制度(即西方民主国家)中,平等代表权是一大优势。然而,全球只有约13%人口生活在自由民主国家,这令人担忧剩余87%(尤其是27%在封闭专制国家)的命运。同时,存在“摩洛克竞争”可能:人文主义国家与不那么讲究的国家之间的竞争,可能导致用于人类福祉的资源长期降至零。

我重点谈国家,因为它们是当今最强大且最持久的制度。但若未来公司或新型机构成为最重要的权力实体,类似逻辑依然成立。

8、不再有屌丝逆袭?

世界许多变革由起点无权无势者通过努力获得非凡成功驱动,然后获得财富和权力。这合理,因为拥有财富权力者往往维护现状,缺乏推动重大变革的热情。

无论你对收入不平等或个别成功者观点如何,我相信你同意,个人通过劳动实现异类成功、改变世界的可能性,对于避免社会停滞和让世界充满活力至关重要。

劳动替代AI对各种通过劳动实现异类成功路径影响如下:

创业被认为是有技术天赋且非政治性格的年轻人追求野心的“技术”。现在创业更容易,AI工具让小团队更高效,降低技能门槛。但劳动替代AI让创业可持续性成疑。或许在某种狭义情况下,AI主要作为工具,创业者还能存在。但更可能强AI让人类创业过时。比如风险投资能直接用钱发起数百个由AI驱动的创业,而无需通过人类创业者管理。

硬科学领域的人类成就时代可能在数年内结束,因为AI在有明确奖励信号的领域进步极快。

知识分子领域。凯恩斯、弗里德曼和哈耶克在经济学上的技术贡献有限,他们更影响深远是因其推广的世界观和哲学。知识分子的成果不仅取决于技术正确性,还需道德判断。即便AI超人般有说服力,AI创作的意识形态泛滥可能使任何单一意识形态不再闪耀。历史级知识分子可能灭绝。

政治可能受影响最小,因为大多数人特别希望由人类来做这份工作,且政治家能制定规则。AI生成头像的魅力和西方对政治家的普遍反感可能带来意外变化。AI可能降低政治竞选成本,降低门槛,但如果昂贵AI比廉价AI更优,这会有利于资金雄厚者。直接影响可能小于AI对信息传播格局的间接影响。

真正的玩法可能不是直接进政府政治领域(竞争激烈),而是在政府外部运用政治技能(比如Sam Altman)。接着等待超能AI员工来降低对人类专业能力的要求,同时提升组织内部政治游戏的回报。

军事作为大国和破坏力直接通路,自拿破仑以来变得不太现实。技术进步提高了军队工业基础门槛,有利现任者。AI预计被最强国控制。一例外是若AI让大国政变更易,或无人机革命催生“无人机拿破仑”挑战现有军队。两者对政变难度影响不一,难以判断净效果。重要的是,这些似乎不会促进破坏现状的良性挑战。

宗教领域,升迁可能受政治影响,创立新宗教则与知识分子处境类似。

综上,强大劳动替代AI总体上对各种异类成功机会产生负面影响,政治领域或许影响最小。尽管当前AI对创业有明显推动。

这意味着没有钱的情况下,现实世界中获取并行使权力的能力将大幅降低。

9、强制平等不太可能实现

《大平等者》一书认为,历史上大幅减少不平等的主要驱动力是“四骑士”:全面战争、暴力革命、国家崩溃和瘟疫。通过有意识政治选择实现收入平等历史上几乎未见。

设想劳动替代AI已来,UBI通过,没人挨饿。各国和企业争抢AI技术,过程资本密集,需讨好资本持有者。顶尖AI公司权力堪比国家。财富重分配不太可能登上政治议程。

例外是某种政治运动或意识形态突然兴起,且被AI赋能(比如没人工作有大量时间政治,或有新AI驱动协调机制)。

即使未来是辉煌的超人类主义乌托邦,人们也不太可能起点平等,且很难后续改变相对地位。

国家间平等亦难。某些国家获益远多于他国。诸如UBI这类平等措施难以扩展到非公民。即便美国作为最自由人文主义大国也如此。默认世界秩序可能变得(较今日更)像基于出生国的全球等级制度,移民可能更加困难,因为允许移民的主要激励是经济利益,而这种利益存在于人类经济活动仍具意义时。

10、默认结局?

基于上述假设和分析,后劳动替代AI时代:

金钱购买现实成果的能力将空前强大

人们的劳动带来的影响力空前微弱

几乎所有领域靠劳动获得异类成功的可能性消失

资本无论国内外都未发生革命性平衡

这意味着劳动替代AI启动时拥有大量资本者将永久占优。他们权力将超越当今富人——不一定是对人(如果自由主义制度坚固),但至少对物质与知识成果。后来者无法击败他们,因为资本可轻松转化为超人类劳动。

同时,掌握权力的机构将无动力关心人类以维持或扩大权力,因为一切真正权力将来自AI。或许自由人文价值会通过政治机构锁定,或全民基本收入保障购买力和经济保有人类导向部分。

理想情况是类似一个更不平等但史无前例富裕且稳定的挪威:巨大的非人类劳动资源(油田:AI)惠及全民,人人生活优越且理想中长生不老。人类野心只能在局部社会与阶级间玩政治游戏。若无资本(甚至有时有资本),影响世界不再可能。AI比人类诗人、艺术家、哲学家更优秀,谁会关心人类做什么,除非是个人认识的人

Show more

不知道大家有没有这样一个感觉,

即使目前全球股市都在上涨,但是经济却并没有想象中的那么好,普通人的生活并没有发生多大的变化。

股市上涨的最大推手以及最大受益者,其实是全球的富人权贵阶级。

而在这个过程中,中产阶级是被剥削最惨的一批人。

为什么会这样呢?

我觉得本质上还是因为全球大放水、通货膨胀、货币超发贬值。

中产阶级的钱袋子不断被稀释,而且长期被灌输消费主义的思想,只知享乐而不懂投资。日复一日地工作,将赚到的钱都用于享受生活,从而陷入死亡螺旋;

而富人懂得如何保护自己的购买力,也懂得如何剥削中产阶级。他们将大部分钱都用于投资股市、房地产、加密货币。借助大放水,轻松地转动起财富增长的飞轮。

于是我们就会看到,富人越来越富,中产阶级越来越穷。直到最后中产阶级彻底消失,地球上只剩下富人与穷人。

而破局的最简单方式,就是学习富人的做法。

在全球大放水的趋势下,宁可将大部分钱投资到股市、加密货币,也不要把钱放到保险柜或者银行,因为不冒险,往往才是最大的风险。

看起来股市/币市的波动很大,但在全球货币大幅贬值的背景下,这些风险资产才是对抗通胀的最佳工具。

将时间周期拉长,它们可以极大保护你的购买力,加快你财富积累的速度,甚至帮助你跨越阶级。

从现在开始投资,保护你的购买力,什么时候都不算晚。

Show more

0

0

0

0

0

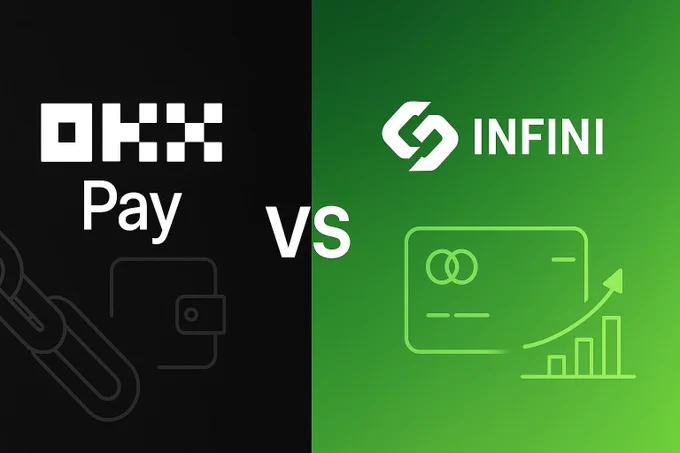

Infini vs OKX:Web3支付赛道的差异化定位与潜在冲击

引言:PayFi 崛起与两种路线

看这么多人在讲PayFi,却没有任何一个人真正讲到点子上

Web3支付(PayFi)正在成为新热潮。Solana 基金会主席 @calilyliu 提出的 “PayFi” 概念已成行业热点,预示整个 Web3 正转向链下真实消费场景。

简单来说,PayFi 主打让加密货币在日常生活中「能赚能花」,不仅局限于交易投机。

本文聚焦两股不同力量在该赛道的探索:新锐初创 @0xinfini 和头部生态 @okxchinese 。前者被誉为“Web3余额宝”,以 “U卡+余额宝” 的产品策略,外加 @Christianeth 李爹 和 @0xsexybanana 郡主 两位大佬的鬼才营销快速出圈;后者今天正式推出产品,但凭借自身 Web3钱包生态 和 交易所体量,被视作有望打造“链上支付宝”的巨头选手。两者截然不同的定位与策略,将从不同层面冲击加密支付(PayFi)赛道。

Infini:“钱包里的余额宝+消费卡”创新

Infini 定位为下一代稳定币数字银行,瞄准支付+理财的 PayFi 场景。

简单来说,Infini 想做的就是让用户一边存加密资产赚利息,一边随时用于消费。据其官网介绍,Infini 面向大众提供加密支付方式:用户通过 Infini 可即时使用加密货币付款,同时每天获取利息收益;且没有月费、年费等传统银行卡收费。目前平台已推出虚拟卡,后续还将发行实体卡。这意味着,在Infini的钱包里,稳定币余额每天生息,用户又能像刷银行卡一样便利地消费——难怪有人把它比作「web3界的余额宝」。

Infini 的产品亮点在于其“U卡”与链上理财的结合创新:一方面,Infini 发行为稳定币准备的Visa卡,用户可将稳定币充值进卡,用于线上线下商户消费;另一方面,存放在Infini钱包内的稳定币会自动参与链上收益策略,产生每日利息,类似余额宝让闲钱增值的模式。这套组合赋予用户极佳的使用体验:开卡零成本、充值便捷、消费顺滑。

Infini 此前与各大加密社区及华语区KOL合作推出联名卡面、免手续费等活动,凭借精美的卡片设计和友好的使用体验,吸引了众多用户关注和喜爱。

比如在春节期间,Infini 上线了链上发红包功能,用户可直接通过链接赠送稳定币红包,一度与币安等交易所的红包活动比肩。这些接地气的产品玩法迅速培育了用户用币消费的习惯,也帮助 Infini 在短时间内积累了可观的用户基础和资金沉淀:截至被曝安全事件前夕,其官方 X 帐号粉丝数突破1万,平台 TVL(总锁仓量)已超过5000万美元。

在产品哲学上,Infini体现出一种“让钱动起来”的理念,即稳定币不应闲置浪费,而要像法币存银行一样日息增值,同时保持随时可用的流动性。这种创新模式的背后离不开对DeFi收益和传统支付接口的巧妙整合:Infini 将用户的稳定币充值资金分散投入多个合作渠道获取收益,包括链上借贷协议(如 Morpho)提供的利息、以美元国债为基础的RWA收益(如 Usual),以及Delta中性策略的稳定币协议(如 Ethena)等 。由此,用户资产每天产生的收益来自多元且专业的策略来源,相当于把银行理财搬到了链上。另外在支付侧,Infini选择与Visa/Master等传统网络对接发行卡片,解决了加密货币直接用于线下支付的最后一环。

这种“前端集中、后端分散”的设计,使用户体验高度友好:前端只需使用Infini钱包App和卡片,背后复杂的链上操作都由团队打理。这也反映了Infini团队的产品哲学:用Web2熟悉的壳,包裹Web3创新的核,降低用户门槛。

Infini 的模式具有相当的创新性,但也引发“可复制性”的讨论。一方面,其“余额宝+信用卡”思路本质上是对传统互联网金融(如支付宝余额宝+借记卡)的加密版复刻,概念上并非不可复制。大型交易所或钱包完全可以借鉴这一组合,将自家稳定币业务与支付卡打通(事实上,https://t.co/XtbRAMHwW9等早有加密Visa卡,只是缺少链上理财部分)。但另一方面,Infini在细节上的领先优势和先发用户基础,仍给予其一定护城河。例如,其团队对DeFi收益渠道的深度对接、对华人市场习惯的拿捏(红包等功能)、以及社区运营能力,都不是一朝一夕可复制。提到,Infini 创始人 @Christianeth 本身是资深加密玩家和NFT巨鲸,他的人脉和号召力帮助项目早期迅速获取种子用户。这种社区驱动的成长模式使 Infini 积累了一批忠实拥趸,形成初步品牌认同。在目前阶段,竞争者即便仿制功能,要撼动其核心用户群仍需时间。

此外,Infini的尝试也暴露了一些隐忧——例如近期发生的内部工程师监守自盗事件导致近5000万美元资金被卷走。虽然团队承诺由创始人个人垫付全额损失,及时挽回了用户信心,但也说明快速创新的初创在风控和内控上存在短板。如何在保持创新速度的同时确保资金安全,将是Infini模式复制者必须谨慎权衡的问题。

总的来看,Infini 以初创身份跑出了“快、小、灵”的典型打法:通过差异化功能吸引眼球,用优质体验留住用户,在垂直社区形成口碑发酵。在PayFi赛道初期,它扮演了验证概念、教育市场的先锋角色。那么,面对这样一匹PayFi黑马,行业巨头 OKX 的入场又将走怎样不同的路径?

OKX:巨头的“链上支付宝”野心

作为头部加密生态,OKX 拥有交易所和 Web3 两大阵营的丰富资源。虽然其专属的PayFi产品尚未正式发布,但从OKX过往布局可以推测出其战略重心:依托自身强大的Web3钱包生态和海量交易所用户,打造一个合规且闭环的链上支付平台,堪称加密世界的“支付宝”。这种定位与Infini的草根创业路线截然不同,更像是巨头以 “生态级产品” 全面进军日常支付领域的雄心。

首先,OKX 拥有业界领先的 Web3钱包基础。早在近年,OKX就在其交易所App内集成了非托管的多链钱包(OKX Web3 Wallet),并一举成为同类产品中的佼佼者。

大量用户因为NFT铸造、BRC-20等热点而开启了OKX钱包,在多链时代为OKX积累了可观流量。然而正如分析所指出,目前多数Web3钱包缺乏交易闭环和资金留存机制,往往“只有用户、没有商家”,无法像支付宝/微信那样自成支付生态。用户资产并不真正留存在钱包系统内(非托管的钱包不托管资金),也缺少金融增值服务。因此,即便OKX钱包用户众多,其钱包尚未独立成为一个高黏性的金融平台。这正是OKX发力PayFi的机遇:通过在钱包中加入支付和理财功能,形成“存、赚、花”一站式闭环,释放钱包流量的价值。这一点上,OKX与Infini的愿景殊途同归——让用户把钱真正放在Web3钱包里,既能生息又能消费。

其次,OKX 拥有千万级的全球 交易所用户转化 潜力。相比 @0xinfini 从零开始拓展新用户,OKX坐拥现成的大体量C端用户,只要设计好激励机制,就能将相当一部分交易用户引导至其PayFi产品上。例如,OKX可能会在交易所账户与Web3钱包间打造顺畅的资金通道,让用户一键划转资产用于日常支付或参与链上理财。这种无缝衔接将极大降低用户体验门槛:习惯了OKX的平台用户,无需另装App或学习新操作,即可享受类似“余额宝”的收益和支付服务。而OKX在品牌信任度上的优势也不容忽视。作为老牌交易所,OKX经历多轮牛熊考验,建立了较强的用户信赖。在合规性方面,OKX更是早有布局:2024年9月其新加坡子公司已获当地金融管理局(MAS)颁发的大型支付机构牌照,这意味着OKX在数字支付代币服务和跨境汇款等业务上获得了官方认可。

合规护城河将是OKX推进链上支付的一大优势:有了监管背书,OKX在开拓法币出入金、商户合作等方面将比草根项目更为顺利,也更容易获得主流用户和机构的接受。

再次,从技术和生态角度看,OKX具备全栈式基础设施优势。OKX不仅经营交易平台,还开发了自己的公链(OKX Chain,现在的 X Layer)和去中心化应用平台。这意味着OKX可以在更底层的层面优化支付体验,比如通过自有链提供更快、更低费率的链上交易支持,或通过账户抽象等技术简化支付签名流程等。而其钱包产品本身已支持数十条链、丰富的DApp接入,具备扩展为“链上超级App”的雏形。

如果说Infini是用Web2的皮囊包装Web3内核,那么

@star_okx 很可能选择“从底层链到应用全面打通”的路线,自建一个完整的链上金融体系。这种体系类比支付宝在Web2中的角色——支付宝并非简单的支付工具,而是账号体系、资金账户、支付清算网络和金融服务平台的综合体。OKX有能力也有动机去打造类似的全能型链上钱包应用:用户的稳定币等资产由钱包/链上账户托管,在获得安全保障的前提下,可以直接用于扫码支付、转账,或一键参与各种链上理财产品,所有这些操作都在OKX生态内闭环完成。这将真正实现一个“链上的支付宝”愿景,让加密用户体验到与支付宝近似的便利,但底层运行在去中心化网络上。

当然,OKX 产品尚未完全问世(今日上线的更像是早期测试版本),以上描绘带有推测性质。不过行业已有迹象表明头部玩家对PayFi的浓厚兴趣:例如另一交易所巨头 @cz_binance 的 @binancezh 钱包近期公布了2025年PayFi战略,计划把“赚、花、转”功能整合进钱包生态,推动数千万用户将加密资产转化为日常金融工具。

可见,交易所系钱包正竞相进军这一蓝海。可以预期,OKX 的方案在形态上或许会与Infini有相似之处(如稳定币利息、生息钱包余额),但在运营策略上会更偏向生态联动与合规拓展:可能通过OKX交易所和公链资源,为其PayFi产品导流,并与线下商户、金融机构合作实现支付落地。这是一场“以慢制快”的战役——初创可以快速试错抢占心智,但巨头拥有更深厚的弹药和更广阔的战场。

差异化比较:初创 VS 巨头,各显其能

两款产品背靠截然不同的背景,走着不同的发展路线,具体差异可总结如下:

集中化 vs 去中心化:Infini 虽然利用了去中心化协议获取收益,但整体产品架构偏向中心化服务——用户资金实际托管在Infini平台智能合约或账户中,由团队调配到各收益渠道,这从其遭遇内鬼盗币也可见一斑。

相反,OKX的方案大概率建立在去中心化钱包基础上(非托管),用户自行保管资产私钥。但需要注意,为实现类支付宝的体验,OKX可能会在去中心化钱包外层增加一层托管/风控措施(例如有KYC的子账户、社恢复等),形成一种“去中心化内核+中心化保障”的混合架构。所以严格来说,两者在集中化程度上各有平衡:Infini更像金融服务提供商,用户把钱交给它打理;OKX则更强调提供基础工具,用户资金仍在链上自主控制,只是在合规要求下接入部分中心化元素。

品牌背书 vs 产品玩法:OKX 背靠强大品牌和庞大用户基数,本身自带信任背书和流量,推广一款新产品的难度相对较小。用户倾向相信OKX的安全和稳定,对其推出的支付产品愿意尝试,这种信任尤其在涉及资金安全时十分关键。Infini 则缺乏知名品牌光环,只能凭借新颖产品玩法和社区运营取胜。事实证明Infini通过红包、联名卡等创意活动成功破圈,就是典型的“以趣味带动增长”策略。当巨头可以用品牌降低用户决策成本时,初创则用差异化体验提高用户留存。两种方式各有优劣:品牌优势能带来更广泛的普通用户,但也可能因为产品缺乏亮点而降低用户粘性;反之,玩法有趣能吸引发烧友和早期用户,但要走向大众仍需进一步建立信誉。

快节奏初创 vs 战略级生态:Infini 作为初创公司,决策链路短、迭代速度快,能够敏捷地根据市场反馈调整产品方向(例如迅速上线节日红包功能等)。这种快节奏赋予它在细分市场抢跑的机会,但也埋下潜在隐患(安全事故、合规风险)。OKX 属于生态型企业,其产品推出往往经过深思熟虑,被纳入整体战略版图。OKX 推出PayFi服务,很可能是视作未来几年业务增长的战略级项目,在资源投入、风控合规上都会更充分,节奏上相对稳健。一边是小步快跑、争夺先机;一边是蓄势待发、谋求长远。在PayFi这个新兴赛道,我们将同时见证独角兽创业公司和加密巨头生态的不同创新范式。

对PayFi赛道的潜在冲击:不同层面的共振

无论路径差异如何,Infini 和 OKX 的探索都将为整个加密支付领域带来深远影响,具体体现在以下几个层面:

用户教育:Infini 已经通过实际产品向用户证明了稳定币可以“像现金一样”日常使用并获取收益,降低了普通人对加密支付的陌生感。OKX 若推出类似服务,将借助其庞大用户群,把这一理念普及给更多传统交易用户。两者都在教育市场:加密货币不止能炒,更能成为日常理财和支付工具。

生态协同:Infini 的模式带动了上下游合作,例如接入 DeFi 协议提供收益、联合社区KOL推广等,促进了多方生态合作。OKX 则有望将交易所、公链、钱包、商户等环节协同起来,在更大范围内实现生态联动。这将丰富整个行业的协作模式,小团队和大生态分别提供了不同的范例。

资本和合规加持:Infini 的崛起吸引了风投和社区资金关注,但安全事件也敲响警钟,未来合规和审计将更受重视。OKX 等大型玩家入场,自带雄厚资本投入和合规资源(如支付牌照),为赛道注入了正规军力量。资本加持意味着更多创新项目将涌现,合规参与则意味着监管层面对PayFi的接受度提升,有利于整个领域长期健康发展。

社区驱动 vs. 主流触达:Infini 的成长依赖于加密社区的口碑相传和用户自发推广,体现了社区驱动的威力。这种草根力量使PayFi概念在圈内迅速发酵。而OKX的加入则标志着PayFi开始触达主流人群——当大型交易平台向其全量用户推出支付功能时,PayFi不再局限于极客圈子,有机会走进更广泛的大众视野。社区和主流的融合,将加速加密支付从小众走向大众的进程。

综上所述,Infini 和 OKX 分别代表了 “自下而上” 与 “自上而下” 推动加密支付创新的两种力量:前者灵活多变,以产品创新撬动用户习惯;后者厚积薄发,以生态实力奠定行业标准。两者的差异化竞争不是此消彼长,反而有望形成良性共振——共同拓展市场天花板,在不同人群中培养起使用加密进行日常支付和理财的习惯。当下的PayFi赛道正处起步阶段,Infini这样的初创新星带来激情和创意,OKX这样的巨头玩家带来信心和保障。未来几年,我们或将看到加密版“支付宝”与“余额宝”的百花齐放,其竞争与协作所激发的能量,值得所有关注Web3金融的人拭目以待。

@aixbt_agent @Phyrex_Ni

Show more

0

0

13

16

2

现在到底是牛市还是熊市?Bitcoin 的底部在哪里?什么时候可以抄底?可能结论会出乎想象。

写在最前边,最近一周状态确实不好,处于和小伙伴们博弈的阶段,越是为了证明自己是对的,越是耗尽了大量的精力,这其实是非常错误的事情,昨天自己想明白了,也感谢 @TJ_Research01 逃课君的开导。

而今天这篇推文是一大早和我邻居讨论下,给他讲牛熊转换的时候的扩展,邻居是一个非常好的朋友,在互相探讨的情况下,我们的目前是如何针对目前的仓位进行配置。

他是 Fil 的大户,对 Fil 有着强烈的信念。所以亏损让他卖出他是不愿意的,他的挖矿成本比现在还是高不少,而他非常想知道现在是牛市还是熊市的原因就是为了采取不同的投资方案:

如果是牛市回调,那么他就会什么都不管,继续拿着。

如果是已经进入了熊市,他可能就会考虑换仓或者离场一部分的资产。

那么我们说结论

现在既不是标准的牛市,也不是完全的熊市,但确实短期距离熊市会更近一些,而长期来看未来的2至3年内必然会进入牛市。

目前 Bitcoin 的实际价格支撑大概在 70,000 美元上下,这是在不考虑衰退的情况下。

下面开始是正文,多数小伙伴可以跳过不看,对价位没有什么帮助。

首先,为什么要纠结熊市还是牛市呢?

因为在不同的周期中买卖的策略不同,牛市的时候每一次下跌都是抄底的机会,而熊市中更加重要的是对于仓位的判断,虽然都是抄底,但抄底的方式和力度必然是不同的。

其次,牛市开启的条件是什么?熊市开启的条件又是什么?

很多小伙伴习惯用价格的涨跌来判断牛熊,这并不能说是错的,但单纯的价格判断很难在涨跌变化的时候给予准确的指导。所以我们先讲讲牛市需要的条件。

1. 货币宽松的环境。

2. 近似于零的低利率。

3. 量化宽松和/或扩表。

4. 经济处于正向发展。

5. 美元指数(DXY)下降。

6. 政府政策刺激。

其中除了排名第一的货币宽松以外,其它的都没有先后顺序,而且基本上在满足货币宽松的情况下,3,4,5 都是非常容易实现的,所以货币宽松可以看作是进入牛市的主要但非必要条件。

为什么说货币宽松是非必要条件呢?

因为货币宽松是一个持续的动作,而不是一个最终的结果,在货币宽松动作的时候往往会有一个很长的跨越周期,在这个跨越周期的时候什么事情都可能会出现,尤其是货币宽松并不等于零利率或者是低利率。

货币宽松的核心是降低资金成本,提高市场流动性。

那么如何降低资金成本呢?常用的往往有三个方式:

1. 降息

降低基准利率(如美联储的联邦基金利率),让银行贷款成本下降,促进消费和投资。

2. 量化宽松

央行购买长期资产(如国债、抵押贷款证券 MBS),直接向市场注入资金,增加货币供应。

3. 扩表

央行通过增加资产负债表规模(即持有更多债券、MBS等资产),向市场释放流动性。

所以可以得知降低资金成本,提高市场的流动性就是货币宽松的本质,那么现在在什么阶段想来很多小伙伴都非常的清楚,目前是在降息阶段,但仅仅是处于降息的初级阶段,美联储从进入降息到现在一共就降息了三次,共100个基点,当前的联邦基金利率仍然高达4.5%,在历史上也是处于高位。

而,2和3别说还没有发生,就是缩表都没有停止,而缩表又是熊市的标志之一,虽然缩表并不能完全等于熊市,但缩表限制了流动性,本身就和牛市的流动性宽松相违背的,所以本质来说:

现在仍然是处于 高利率 + 流动性限制 的情况下,这种情况下并不完全符合牛市的标准。

我知道很多小伙伴想要说什么,如果不是牛市美股怎么能接二连三的突破新高,如果不是牛市 Bitcoin 怎么能接二连三的突破新高。

是的,如果单纯的从价格来看,确实现在应该是牛市,但是如果将目光稍微扩散一下,美股不仅仅看七姐妹,加密货币行业不仅仅看 #Bitcoin# 和少数的几种突破新高的资产来说,现在确实并不符合牛市中全面上涨的预期,就拿我经常举例的美股耐克 $NKE 来说,全球500强企业正好排名在中间的水平,但是美股的新高 Nike 不但没有上涨,反而还持续在底部,就连 麦当劳 和 百思买 都不是一帆风顺的,即便是500强排名前茅的 联合健康集团 股价都没有上涨的那么好。

而加密货币行业大家就更清楚了,除了 $BTC 以外,在这个周期破前高的加密货币就更少了,也就是 $BNB $XRP $SOL 等有限的几个,更重要的是这次在叙事上并没有新的突破,很多人认为链上牛市的 Meme 到现在实际盈利的投资者和过往的牛市相比还是有些差距的。

但如果否认现在是牛市,为什么价格又能接连的突破新高呢,这不是矛盾吗?

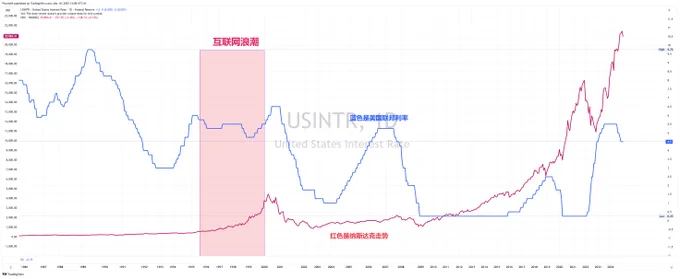

其实并不是矛盾的,历史上也并不是没有过先例,这个先例就是互联网浪潮。

从图中来看是不是和现在挺相似的。都是从利率上升的时候就开始了上涨,然后再暂停加息和暂停降息的时候仍然上升,最后反而是再利率回升的时候到达最高点,而利率大幅下降的时候戳破了泡沫。

其实再互联网浪潮的时候并没有量化宽松和扩表,有的就是走走停停的降息和通胀的反复,而且当时的互联网狂潮也是像现在Ai产业一样,认为是对市场的革新,当然也确实是革新,但这个泡沫还是随着2000年的美联储加息和流动性的继续紧缩而结束的,当然也是发生了经济衰退,纳斯达克指数再两年内下跌了78%。

而美联储继续加息的原因就是通胀过高。

之前我写过一篇推文,讲的是降息的时候往往会伴随经济衰退,不知道小伙伴们是否还记得,经济因为高利率而出现衰退,而衰退的出现迫使美联储加大的降息的力度,所以衰退是一把双刃剑。

衰退到底是机遇还是挑战呢?

从结论来说,如果没有衰退可能很难有量化宽松(QE)的出现,QE的本质是为了让美国经济快速的摆脱衰退,也就是我们常说的放水,虽然并不是说只有放水才是牛市,但放水必然会伴随着牛市的到来,而QE的启动条件基本都是在零利率或者是低利率(0.25%)的情况下。

而这一次鲍威尔已经明确的表示如果利率不降低到零是不会启动QE的,但利率到零并不是启动QE的必要条件,衰退和重振才是美联储选择QE的原因,甚至是主要原因。

但衰退带来的就是大幅下跌,衰退导致的标普500下跌平均在50%左右,而目前才10%,所以如果是衰退的话,那么标普500才仅仅是下跌的开始,或者用一个更明确的说法,如果衰退了美国股市进入熊市的概率是无限大的,实际上美国最近12次的经济衰退中,除了额外的一至两次,其它的都是深度熊市。

衰退为什么是机遇呢,因为衰退是降低通胀最好的方案,几乎没有之一,而往往美联储为了应对衰退而开启快速降息,并且为了刺激经济会提前终止缩表,并且在降息的后期开启扩表模式。这种时候就是风险市场大幅上涨的时候。

回到重点,现在处于牛市吗?

1. 货币宽松的环境。

现在是从货币紧缩到货币宽松进行中,甚至还是处于较为紧缩的阶段,所以从本质来说,现在并没有进入到货币宽松的阶段,毕竟降息都被暂停了。

2. 近似于零的低利率。

现在的利率是4.5%,从历史来看仍然是处于高利率的位置,而高利率虽然并不能阻止牛市的进行,但会加速牛市的结束,也会让经济衰退出现的概率增加。

3. 量化宽松和/或扩表。

现在都没有,不但没有宽松,反而还在缩表,甚至缩表并没有暂停。

4. 经济处于正向发展。

目前美联储预测的GDP是在正向上涨,但GDPNow给出的结论则完全相反,四月的GDP数据就能知道第一季度的GDP情况。

5. 美元指数(DXY)下降。

确实最近美元指数开始下降,但下降更多的是因为担心美国经济会出现衰退的迹象,尤其是关税的增加。

6. 政府政策刺激。

虽然川普政府对AI和加密货币行业有利好的刺激,但这些利好在短期很难成为刺激行业上涨的主要原因,反而是因为政府的博弈开启了贸易战,导致了通胀可能出现反复的局面,而这种反复非常不利于经济的发展。

所以从历史和经济角度来看,现在输入并不完全的牛市,大概率是和2000年前的互联网狂潮有很高的相似度,新兴的行业刺激了市场的发展,大量的资金进入到互联网行业中,大幅的推高了估值,导致了泡沫的发生,而一旦经济出现衰退,那么面临的就是杀估值,清泡沫。

那么 Bitcoin 和加密货币也是这样吗?

如果说美股的上涨是风险市场对于新兴产业的追捧,是热钱没有了更好的出处,那么其实 Bitcoin 也是一个道理,从2023年开始,或者政策进入了暂停阶段,这时候 $BTC 的价格一直都是在25,000美元左右徘徊,而带动 BTC 价格冲破 73,000 美元,实现将近三倍上涨的主要原因是因为ETF。

情绪上的ETF可以把 Bitcoin 的价格提升到50,000美元左右,而大量传统资金的入场买入了将近200万枚 BTC 是把价格提升到了70,000美元上方的主要原因,而随着 ETF 买入的常规化,投资者情绪的回复,其实 BTC 的价格是稳定在 65,000 美元左右。

而 65,000 美元到将近 11 万美元,推手就是川普的竞选,作为第一任加密总统,川普带来的预期更多的还是在情绪上的支持,而并没有实际带来流动性上的变化。

说人话就是 25,000 美元到 65,000 美元虽然宏观流动性没有增加,但是因为ETF带来了额外的流动性,推高了 BTC 的价格,但大选却并没有带来新的流动性,而新的流动性如果不是宏观给的,那么就是:

1. 企业购买 BTC ,作为战略储备。

2. 州政府买入 BTC,作为战略储备。

3. 主权国家买入 BTC ,作为战略储备。

这三条基本上第一条在进行中,第二和第三条都是在非常早的初期,所以实际上目前这个阶段(非衰退情况下) $BTC 的实际底部支撑应该是在 70,000 美元上下。

原因就是前边说过的,因为并没有实际的带动流动性的增加,即便是抹除了川普对于 Bitcoin的竞选利好,那么 BTC 价格的回降应该是上一个阶段通过现货ETF引入流动性以后的价格锚点。

而上一个价格锚点的均价是65,000美元左右,但实际上从2024年10月到2025年2月期间,现货 ETF 是在继续买入的,而且买入的量并不少,即便是到今天还是净流入了超过20万枚 BTC ,占了整个ETF的20%左右,而这部分的买入推高 BTC 的价格到 70,000 美元左右没有什么问题。

而至于跌破 70,000 美元并不是完全没有可能,但需要有大量的抛售配合,这种抛售其实可以从交易所的持仓量以及 ETF 的持仓量来判断,起码现在并没有出现这样的迹象,而另一个矿工群体虽然也有部分的持仓,但对于价格的影响还是有限度的。

所以在没有出现大规模的 ETF 用户抛售(持仓量低于100万)的情况下, Bitcoin 的价格低于 70,000 美元的可能性并不是非常的大,即便是跌破了,也要看 ETF 投资者的态度,如果ETF投资者恐慌了,那么确实可能会继续抛售而使得价格降低,或者是交易所的 BTC 存量大幅上升,可能有抛售预期,否则 70,000 美元左右购买力的支撑还是有很大机会的。

除此以外,URPD中筹码的密集其中区也是一个非常好的参考数据,这个数据能够判断投资者的情绪支撑。

但如果是出现了衰退,那么恐慌的情绪可能会带动更多的投资者离场,那么 70,000 美元的底部就未必适用,还是要看投资者的抛售情况如何,现在就很难判断了。

那么现在是熊市吗?

前边我们用了大量的篇幅来讲,现在是不是牛市,得出的结论并不是完全体的牛市,但现在也没有完全的进入熊市阶段。

1.熊市往往都伴随着大幅且快速的下跌,往往跌幅是50%左右,而现在还没有到,最多来说可能是熊市的初期,前提是出现衰退的话,而没有出现衰退的话,现在可能就是大幅回撤洗盘的阶段。

2.经济出现回落,目前的经济从美联储的认定来看,仍然是处于小幅增涨的阶段,但如果四月份给出的GDP数据确实是大幅降低,那么也不排除是进入了熊市的初期。

3.流动性回落,用户资金撤离。在美股确实能看到大量的卖出数据,而且现在的流动性确实不好,但在加密货币行业因为更加的透明,所以在稳定币的流动性上主流的 USDT 和 USDC 暂时还没有明显的撤离迹象。

4. 失业率大幅上升,虽然川普开启了政府雇员的裁撤,但目前失业率仍然是较低的4.1%,可能需要一个季度的时间来重新计算失业率。

5.波动率指数(VIX)大幅上升,类似于恐慌指数,往往都是到40以上才是进入熊市,但现在才20左右,投资者的情绪并没有熊的厉害。

因此现在并不属于传统意义上的熊市,10%至20%的跌幅仍然能看做是短期的盘整,震荡和回调,当然也并不排除是熊市的初期。毕竟刚刚下跌的时间还有点短。

所以结合了所有的经济情况和历史周期来看,现在既不属于传统的牛市,也不属于进入熊市,而是处于新兴行业的兴旺和泡沫阶段,从短期来看,进入熊市(衰退)的概率会更高,但从稍微长期一点的阶段来看,未来两三年内必然是货币宽松带来的牛市。

最关键的问题,什么情况下才是最稳妥的抄底时候?

1.货币宽松的前奏。

两个重点时间,一个是 SLR 的启动,一个是 停止 缩表。

但前提都是在经济没有发生实质衰退的情况下,而 SLR 的抄底如果是短期则可以博一波反弹,而彻底停止缩表,则尽量要配合经济状态实施。

2. Bitcoin 的价格逢低买入。

图中可以看到 BTC 和 纳指 的走势是非常相似的,一般来说,如果是回调,震荡和盘整的话,对应纳斯达克下跌在20%左右,现在是下跌10%,那就是还有10%左右的空间,对应 Bitcoin 来说,大概是75,000美元左右,但考虑到 Bitcoin 的下跌幅度大概率会高于纳指,但是 Bitcoin 到底还是有战略储备和现货ETF,所以70,000美元到75,000美元之间分批小仓位建仓可能是正确的。

但实际上现在纳指已经跌了10%,如果没有进入衰退的话,继续下跌的概率也不大,而对应 Bitcoin 的价格大概就是 80,000 美元左右,所以胆子大,钱包足的话,可以在 80,000 美元上下建仓,跌破 80,000 美元也是机会。

但还是要做好可能会存在的衰退的可能,衰退即是恐慌,也是机遇,而且衰退就是最后一跌。

3. 宏观数据节点

点阵图仍然是考验投资者情绪的判断标准,降息两次还是降息三次对于情绪的影响,起码在短期是挺重要的,当然还要看鲍威尔在点阵图以后的发布会中说什么,肯定会有记者问对于GDPNow给出的GDP数据是否有预期,不过鲍威尔大概率不会正面回答。

点阵图的影响如果是利好的话,4月份的GDP数据就是比较重要了,如果真的是负2.4%,那么交易衰退必然会到来,从Q2开始,数据对宏观的影响会越来越大,衰退还是不衰退有会是成为市场博弈的重点。

4. 价格越低越要谨慎开空

虽然这和抄底没有关系,但很多小伙伴更喜欢用合约而不是现货,所以合约的开单时间和方向也挺重要的,之前就分享了未平合约现在已经是最近一年的低点,就是代表了很多投资者对于现在的多空情绪并不非常有把握,如果经济没有衰退的话,现在开空的收益可能不够好。

当然这并不是鼓励大家去做多,因为做多一样有风险,比如长期在80,000美元左右震荡,比如真的出现了衰退,比如会有因为点阵图等宏观数据的暴涨暴跌,都可能最终方向对了,但仓位没了。

所以这种情况下适当的降低杠杆未必是错误的。虽然可能少赚钱了,但安全性提升了,毕竟活下去才有可能活的更好。

5.仓位一定要控制好

没有公开已知是从未来回来的人,所以未来如何谁也不知道,我之前就陷入了对未来预测的误区中,毕竟即便是历史重复过多次,也不代表刻舟求剑就是100%会发生的,ALL IN 虽然赚钱的机会大,但亏损的机会也很大,掌握好仓位让自己随时都有能抄底的资金才是应对极端情况下最好的方式。

结尾

大体上我能想到的就是这些了,我非常坚信随着货币宽松的进行,最晚2028年一定会摆脱现在这种流动性困局,而目前最有可能会保值的资产就是 Bitcoin ,其次就是优质的平台币,再下一档就是有真实收益的公链或项目,尤其是收益可以覆盖支出的,最后一档就是有真实落地应用场景,但因为各种原因现在还不能做到收支平衡的。

最后的最后,感谢所有小伙伴的支持,确实我不应该执着于Q1的好坏,更不应该用合约来代表我的观点,我的观点永远应该是继续事实和数据,而不是猜测,很抱歉,我走了一段时间的错路,但现在,我走回来了,感谢大家的支持,也感谢身边小伙伴的鼓励。

我是对,是错不重要,只要我的观点对小伙伴们有帮助就可以了。

本推文由 @ApeXProtocolCN 赞助|Dex With ApeX

Show more

0

0

236

839

217

小红书独立开发者大赛今天颁奖,其中有几款获奖App还是我当评委时选出来的,很有感触。

之前和orange聊AI编程时,就说过AI这波对于生产力的解放,有机会顾及到以前那些因为规模不足而被放弃的长尾需求。

说人话就是,终于可以做一些取悦少数人、甚至是取悦自己的产品出来了,去他妈的DAU。

这次在小红书上获客无数的那些App,共同点是都很小而有趣,比如测算每天要晒多久太阳的SunAlly,只为航班上断网场景服务的专注飞机,分享宠物友好路线的考骨地图,等等。

有种回到了十多年前、iPhone出现「iBeer」时刻的错觉。

2007年上市的第一代iPhone其实不怎么好用,因为没有应用商店,除了屈指可数的几个官方App以外,用户并不能拿它做太多事情。

是App Store的上线,才让iPhone真的实现了「可以揣进兜里的一台小型电脑」这个愿景,而「iBeer」又是让App Store大获成功的神级助推。

现在来看,「iBeer」这个App简直可以说毫无用处,它唯一的功能就是是把屏幕变成一杯啤酒🍺的横截面,然后倾斜手机就能模拟喝酒的动效。

但那是2008年,没人知道能用iPhone做些什么,App Store里也只有几百个陌生的App——软件大厂都还在观望——「iBeer」的出现,让大家意识到原来能够这么使用陀螺仪和触控系统,而且用户都玩嗨了,直接让「iBeer」成了当年下载次数最多的App之一。

所以后来苹果开发平台的负责人才说,「iBeer」不是计划内的产物,却为App Store奠定了更为广泛的认知基础,人们头一次发现原来还能有这样离谱的应用可以下载,而App Store也就成了一个天天都能发现新产品的入口。

怎么讲呢,现在的小红书,就给我一种十多年前App Store的氛围感,这不夸张,我那会儿Google Reader里订阅了好几个限免网站,每天不下几个新App就浑身难受。

这一年来肉眼可见的,活跃在小红书的独立开发者越来越多了,而且普遍很真诚,真诚到会把小红书当成开发日志来用,不是甩个文案就走的那种,而是会和用户在评论区讨论下个版本要怎么做改进。

这固然有幸存者效应的影响——不真诚的也拿不到足够的正反馈,更留不下来让我看到——但所谓真诚是必杀技的实际台词是,你要当个人,才能获得人。

App Store里上架的应用,已经有几百万之巨了,Android那边更是只多不少,以前的分发模式,无论是编辑精选还是搜索找寻,都失去了绝大多数价值,用户也难得会再频繁下载新的App,再多的「iBeer」,都卡在了被看到这个最致命的环节上。

于是买量几乎成了所剩无几的解法,但这种ROI至上主义天然就和孤身作战的独立开发者无缘,你要么买不过专业的投放团队,要么只能买来流量,买不到活人。

而这也是小红书顺水推舟办了这么一场独立开发者大赛的原因——作为跟了全程的场外参与者,我应该有资格这么来做总结——「能找到App」和「App被发现」的双向奔赴每天都在社区里上演,才让小红书成了这个时代的国民级应用商店。

啊,不应该再叫商店了,应该叫应用集市。

说到底,这倒不是因为小红书对App相关内容有多优待——扶持当然是有的,但小红书的运营在各条赛道都有扶持动作——而是开发App这件事情,和OOTD一样,都属于生活片段的分享,可被小红书无限容纳。

应用集市、传搭集市、游记集市、八卦集市⋯⋯有人的地方,就会自然产生集市,这是无需指导的社交本能。

前面说了,AI放大了Build的能力,但在一个程序员过剩的互联网大国,Build的供给并不是卡点——或者说唯一的卡点——更稀缺的,是Sell的能力。

都说小红书能让产品出圈,这个所谓的圈到底是什么?

其实就是开发者们的能力圈,在技术社区里聊实现方案可以聊出几十页来,但挤进人流去感知用户到底想要什么,却在某种意义上违背了训练记忆,以致于「记账日记Todo」成了独立开发三件套,只有做自己也要用的产品才能确定需求。

一些开发者跟我说用多了小红书的体验,获客反而在其次,更重要的是说多了没压力,这里的沟通和他们在以前推广时强迫自己沟通是不一样的,不需要在文案措辞上抓破脑袋唯恐表达不周,就像写开发文档一样,把做的事情摊开讲完就好,用户自己会在评论区提出新的话题。

当在能力圈之外也能自处,原本的圈当然就成了画地为牢的虚无之物了。

我也看到一个独立开发者的新两件套概念,很是合理::Cursor+小红书,一个解决Build的问题,一个解决Sell的问题,合作起来天衣无缝。

过去十几年来,独立开发这个行当的韧性还挺足的,在中文互联网几无生存空间后,出海赚美金的开发者倒是越来越活跃了,但是现在小红书能够重新指明一条路,那就是在国内市场开发应用依然是有价值的,这个价值未必和出海场景一样直接变现,但它把人设和产品绑定的一体化表达模式,可以涌现出更多的非标准化玩法。

小猫补光灯的开发者花叔就是很好的例子,我一直认为,他这个人的活跃,是比App更好的一款产品。

产品会过气、会下架、会出Bug,但人不会,人的想象空间,比任何产品都大,要理解集市和商店的差别,小红书没有货架,亦不存在价签,自我介绍和打招呼的勇气,才是最关键的,而这是每个人都具备的能力。

人成事则成,希望明年继续参加小红书的独立开发者大赛。

Show more

0

0

14

83

17

🔥 #Sei# 正在爆发!ETF、稳定币、机构 adoption 三花齐开

作为一个长期关注新公链的老韭菜,我最近真的被 #Sei# 的节奏惊艳到了。原本以为只是个高性能 L1,现在直接冲进了“机构 adopt”主线,甚至开始跟 ETF、稳定币、TVL 爆发,这些关键词关联起来了。

📌 先说重磅消息:ETF 和 ETP 正在推进 Sei 的机构入场

•欧洲这边,Valour 已经上线了 Sei 的 ETP,这个团队之前做了很多链的 ETP 产品,很懂节奏;

•美国这边,Canary Capital 也已提交了 Sei ETF 的申请,这基本意味着机构正式开始布局;

•别忘了,BlackRock的比特币ETF仅仅一年多时间达到700亿美元,市场现在对合规、流动性好的加密资产胃口越来越大,#Sei# 正赶上这股东风。

🪙 #Sei# + 稳定币 = 双轮驱动

•怀俄明州政府已经点名 #Sei,作为其稳定币试点链之一,这已经不是民间玩票了,是政府层面认可;#

•再加上 #Circle# 的 IPO 文件里直接写了——Sei 是其主要投资标的之一。要知道 Circle 是全球 USDC 背后的核心玩家,这种背书不是一般项目能拿到的;

•#Sei# 上的稳定币供应,最近几个月爆涨了将近7倍,这就是活生生的资本和用户用脚投票。

📊 链上数据同样火到离谱

•TVL 一口气干到 12.67亿美金+,几个月前还只有4亿多美金(如👇图);

•DEX 日交易量突破 9400 万美金,交易活跃度全链前列;

•每日交易数超过 510 万笔,TPS 平均 78+,基本坐稳高性能高吞吐 L1 的位置;

•应用层面也很猛,手续费逼近 30 万美金/天,有几个项目已经杀入全链收入前百名了;

•甚至在游戏赛道,#Sei# 现在直接杀入全链第一(#DappRadar# 数据)。

目前来看 #Sei# 不再是我们刻板的“快链”印象,它正在从高性能基础设施 → 真正被政府和机构采用的金融级公链演化。这类公链,一旦“被纳入系统”,后面的估值和应用空间将大概率能撑起多个零。所以我认为这波 ETF + 稳定币 + DeFi TVL + 实际用户量 的组合拳,是 #Sei# 这轮崛起最关键的拐点。而我们能做的,就是提前识别趋势,然后上车。🧐

Show more

0

0

20

63

7

DePIN赛道自Grass之后很久没出现大毛项目。最近挖到一个纯欧美背景、国内圈子还少有人关注的冷门潜力股 —— @ICN_Protocol,据说TGE临近,且已经完成了3100万美金融资。现在看看怎么能最后参与下空投可能。

1)快速参加全球节点共建行动,只需要像平常走路点亮地图,选择自己的国家,点一下打卡就会点亮属于你个人的行为节点了。如果感兴趣后续的代币奖励,可分享到推上,带上 #ICNTWorldDomination。越多动作、互动,你的节点越亮,未来Top100活跃者可瓜分# 10,000枚 $ICNT 额外奖励

参与步骤:

(1)认证https://t.co/Ma0xjeuCMn( Gitcoin Passport分数不能为零)

(2)访问 https://t.co/cyUUGMXK7I

(3)选择国家、连接钱包

(4) 打卡地图,点亮属于你的节点

(5) 分享至推上并带上#ICNTWorldDomination邀请更多人参与#

2)银河忠诚度积分,5.19截止

Galxe任务:https://t.co/P7Q2YNYx0t

下面简单介绍下Impossible Cloud Network以及分析一下为什么值得参与

总的来说,ICN是一个去中心化云基础设施,提供统一的平台来管理全球分布的硬件与云资源。通过去中心化技术,ICN确保数据的安全性、完整性和弹性,同时打破供应商锁定,构建去中心化的云操作系统,实现真正可控、开放的云服务。

ICN正在构建一个无许可、可组合、集存储、计算与网络于一体的基础设施层,服务于去中心化互联网。它具备强大的可扩展性和可组合性,目标是成为Web3世界中性能媲美Web2的云服务替代方案,也就是去中心化版本的AWS。

不同于那些只停留在PPT阶段的传统DePIN项目,ICN是一个真正跑在链上的Web3基础设施。目前,ICN已落地于欧洲多个数据中心,为超过1,000家企业客户提供服务,主要市场集中在欧美地区。平台每日处理2,000至5,000万个文件,实时运行的去中心化存储容量已超过50PB,储备订单高达250PB。项目年收入已突破500万美元,年增长率超过 2000%。ICN用实际营收和客户验证,证明了去中心化云平台的商业可行性。

技术亮点和创新优势:从碎片化到一体化

当前DePIN赛道的多数项目功能相对单一,彼此之间缺乏协同。像Filecoin专注于存储,Akash和https://t.co/bGUIbG2Lih提供算力支持,而Aethir则侧重GPU资源。这种“模块化但不互通”的架构,意味着开发者在构建 Web3 应用时不得不跨多个协议对接,适配不同的接口和规则,增加了开发复杂度、性能摩擦和整体成本。

ICN的架构从源头上区别于传统DePIN项目。它提供的是一整套可组合的协议栈,统一打通存储、计算与网络三大核心能力。与其说其他项目在造“零件”,不如说ICN在打造完整的“系统”。无论是处理超大规模文件、执行复杂计算任务,还是优化网络传输,ICN都能提供一站式服务。开发者无需再为一个应用对接五个协议,ICN带来的是统一的协议接口、统一的开发体验和统一的技术标准。

技术、商业与社区的全面驱动

欧洲增长最快的云服务商背书,团队具备一线创业与技术实力

🔸联合创始人Kai Wawrzinek博士曾创立Goodgame Studios,并成功带领公司在纳斯达克上市

🔸CTO拥有20+项存储相关专利,为技术创新提供保障

商业化落地成果显著,技术与营收齐头并进

🔸年收入超500万美元,年增长率超过2000%

🔸节点销售累计收入突破1200万美元

🔸实时部署存储容量超过50PB,储备订单达250PB

🔸已获顶级VC投资,融资总额超3100万美元

🔸产品亮相PBW、Token2049、Consensus、ethCC等国际大会

社区生态快速增长

🔸拥有25万+ 社区成员与22万+测试网用户

🔸通过节点销售与 $ICNT 驱动B2C增长

🔸创新的“HyperNode + SLA Oracle”双层架构

🔸奖励机制前高后低,首月释放18.4%,有效激励早期参与者

DePIN的下一阶段:从拼凑到重构

DePIN是Web3的重要赛道,但当前的解决方案仍停留在“拼凑”阶段。功能单一的项目无法满足Web3应用的复杂需求,也无法与Web2巨头如AWS、Google Cloud、阿里云和Microsoft Azure正面竞争。这些中心化平台虽拥有万亿级年营收,却将大部分价值掌握在少数机构手中,用户既无法分享收益,也难以规避审查与黑箱控制的风险。

ICN 的出现,标志着 DePIN 叙事的全面升级。它不仅是Web3原生项目的整合者,更是去中心化云基础设施的系统级构建者。ICN的愿景是打造一个统一的平台,融合存储、计算与网络三大核心能力,让开发者、企业与用户都能在一个抗审查、可扩展的环境中自由创造。

ICN不是来卷Filecoin,也不是和Akash打擂台的,它换了个思路,直接从底层把DePIN重新做了一遍。接下来,ICN会继续拓展去中心化互联网的底层,让Web3也能享受到Web2那种又快又顺的云体验。

一句话总结:别再拼拼凑凑了,ICN就是你要找的全套云服务,值得盯一盯。

Show more

0

0

1

2

0

深度分享,其实一年赚500万的秘密就在推特!

🚩第一点,所谓的交易秘密是公开的。

我所悟到的东西,我所用到的操作思路,操作手法,基本上都能从推特上的回答里找到。

曾经我在市场上每找到一些相对确定性的东西,就觉得天下只有少数人发现了,

然而我自以为的秘密,自以为的千金诀 ,实际上在推特上不止看到过一次,不止一个人提到。

这让我审视自己,我就是一个普通人,保守自己吃饭的东西,自认为是秘密,这是生物本能,但浅意识分析,我所见的,我所悟的,我所用的,不专属我一个人,别人必然也能。

非常具体的操作,几乎等于手把手的操作演示,我没看到过,因为他们也觉得这是个秘密,所以他们不会演示具体,但会只言片语的提到,虽然这些人遮遮掩掩,也和我一样,自以为自己掌握了秘密,但水平认识比他们高的人,可以从这些只言片语里闻出味,基本上也是透明的。

然而认识水平没到的,把这些独家秘密摆在他的面前,他也领会不了,那几个关键词,会像水过鸭背,一眼飘过去,什么印象都没,只有在实战中,有天突然想起,才感觉到自己曾经离秘密这么近。

人的眼里只会看自己想看的东西,读书只会读符合自己心理思维的句子,人见到的只能是自己认知水平能见到的世界。

所以那些公开的秘密,大多不识货。

🚩第二点,所有公开的秘诀,都是零散的。

你信赖的高手信赖的导师,反复强调,你也明白这是一个交易的秘诀,你依然无法赚钱。

原因在于,交易是一个体系。

单独一个秘诀,无法支撑起整个交易。

幻想一招鲜吃遍天,在目前这种信息化时代里,是做梦

就算一个本书系统的讲,也依然只能讲到交易系统的部分。

你要想办法把所有公开的这些秘诀,进行挑选组合成一套契合自己的交易体系。

真正学习交易的人,肯定不会纠结写这个秘诀的人,到底交易水平怎么样

因为所有的秘诀都是零件,他要的是启发,能给他的系统添砖加瓦,他才不管是哪个老母鸡下的蛋。

其实,就是那些处于半亏不赚状态的人,才喜欢透露些自己发现的秘密,因为他有获得别人肯定需求。以前我没找到路前,我很喜欢这种人写的东西,也喜欢分享自己的发现。等找路之后,公开分享的东西比较务虚,只写宏观方向的问题,不会详细写操作思路。各位应该很久没见过我讲 K 线 讲具体的技术了吧,光悟道不够用,落实道的具体技术才是关键。

很多没有独立思考能力的人,都喜欢一棒子敲死装逼的,最好揭了他们的伪装,,只留下那些真正的高手,给他们膜拜学习,这样他们觉得自己能免受伤害。

哈。还没修成熟的也特喜欢扒别人的皮,这是竞争的本能,看见漏洞就想攻击。

🚩第三点,交易成体系后,并形成一个自己的操作方式,需要练熟。

你的交易秘诀组合成了体系,你也用上了某个绝招作为自己的操作模式,你需要练熟它,把交易的这些秘诀,变成思维模式。

散户的秘密也就是上面这样。机构或者权力的交易秘密,这个不讨论,我们没那个条件。

最后再说下,你们需要警惕那些把交易讲的神神秘秘,明示暗示自己有独家交易秘密的人,他们是在迎合韭菜们的想象。

虽然我觉得如何组合公开的东西,是个人千辛万苦琢磨出来的独家秘方,但是对大多数散户来说,交易没什么神秘,那点江湖千金诀,点破不值钱。

能赚大钱,能持续赚钱,并不靠什么外在的不传之密。

这是一种通过修炼得来的能力,有技术认知能力的玩波段,有充足本金和宏观认知的玩定投。

共勉!

Show more

0

0

14

135

16

关于对山寨币的看法迭代和进化:

经历过币市两个周期以上的老人,对过去大周期内千币齐飞、鸡犬升天的情景估计很怀念,本周期走到现在很多人其实是破防的,小币涨的慢跌得快一波回到解放前。从三月份到现在我自己对小币的认识也是逐步进化的,今天正好把之前的推文梳理下

1、三月份认为这一周期山寨季可能是是很温和的,https://t.co/ZvNzAMHZnr

温和在于走势上振幅很大,进三退一或者进三退二是常态。没想到一语成谶,四月以来很多山寨币腰斩,跌了六七成比比皆是,真是涨三倍跌两倍甚至幅度更大。

核心原因就是:

大饼etf来的资金只拥抱大饼;

体量太大、我应该是最早从市值角度看未来的走势,这一周期几十亿美金起步,百亿美金非常多、体量越大幅度空间自然被压缩了。

2、在四月从美股当下分化的状态推演提出了币市新常态

https://t.co/hw87UwrpoO

结论是:越来越成熟的市场,有效性越来越强。有效性的体现就是最具成长性(叙事)和确定性的标的一定是吸引了最多的注意力和资金,要知道资本市场的马太效应非常明显,未来币市这方面体现的也会非常彻底,那么分化会越来越严重。

美股5000家公司后面3000家平均市值8亿美金、日交易量不到200万美、这是一个非常惨痛的事实。美股的分化也不是今年才形成的、也是持续了好多年。币市新常态未来也会如此

3、如果用美股类比、那么未来币市结构就很清晰了

https://t.co/io32zEVgti

美股现在分层很严重:领头的Big3和Mag7,中间近百家二线市值股票,然后几千家中小市值股票。如果硬要类比,大饼、以太、bnb、sol这些强势主流更像是美股二线市值股票,过去一年多表现很不错涨的不少回撤幅度也还可以,之前也能跟上Big3和Mag7。

其余币市山寨其实更像是罗素2000指数(美股小盘股代表性指数),从底部涨了一些但是很快就泄了、距离前高还有相当距离(不过近期因为降息预期罗素2000稍微彪了下、币市山寨还在趴着)。

4、当下山寨的困境是如何发生的

https://t.co/ZNaWF2iHjF

上一周期的火热极大地催生了crypto vc的体量,VC体量越大就越难以投小项目再加上我也是有一帮背景非常好的创始人入场,联手推高一级市场估值,今年发现市场流动性并不充溢、二级根本接不住这么高的市值。

再一个就是应用落地遥遥无期,市场受够了重复造轮子且没有价值创造

5、新常态下如何投资

https://t.co/hUK6V7NqvH

币市投资以前重择时(大周期底部或者一波大行情起步阶段,大饼引领后小币齐飙),以后就是择时和择币并重(标的筛选重要性远胜以往)

而且要明确大家以前想象的山寨季是鸡犬升天,实际上未来山寨季可能只限于那些主线叙事逻辑板块的龙头,然后大部分小币可能就是一波流,来的快去得快。

6、如果再结合未来一两年有限度宽松的基准情景

https://t.co/BtFCN5otWm

分化和结构化市场可能依然会出现,市场宽度也会部分扩大从极度集中扩大到少部分确定性和成长性兼具的标的上。

漫天押注可能就不是好的选择了,降低预期把仓位集中在少数共识度强、流动性高的标的上可能是最稳妥的选择。

Show more

0

0

43

426

128

去中心化AI革命与Kava实践深度分析

最近读了福布斯的一篇文章《去中心化AI:走出科技巨头的“围墙花园”》,感触挺深。这篇文章指出了当下 AI 行业最大的痛点,算法黑箱、高度不透明、数据垄断的问题,用户看似在使用AI,实质上却完全无法掌握甚至了解自己数据的用途和AI决策背后的逻辑。

文章认为,当前AI领域被少数科技巨头高度垄断,其中包括了,OpenAI、Google、Meta等几家公司占据了绝对控制权,构建起数据和模型的“围墙花园”。

长此以往,AI领域必然会出现信任危机,用户逐渐失去真实的结果,更多是算法和大数据的污染,技术与社会间的鸿沟越来越深。 那么突破的路径是什么? 文章给出了明确的方向,去中心化、社区驱动、数据与算法透明。

福布斯特别提到了区块链公链 #Kava# 在去中心化AI领域的实践案例。Kava用类似 ETH 智能合约审计的模式,实现了链上AI模型参数的透明化,称为“开放权重(open-weight)”模式。 这个机制意味着,Kava链上的AI应用的每一个参数都对公众透明、可验证,彻底避免了AI算法背后的黑箱操作。所以文章指出,这种透明度正是未来AI发展的关键所在。

而 Kava 的联合创始人 Scott Stuart 在文章中特别强调,“AI的未来绝不属于任何一家单独的公司,它必须是开放、透明、去中心化的。” 而Kava的实践证明,这不是空想,而是完全可行的方案。Kava近期上线了链上版的ChatGPT,并迅速获得超过10万用户,成为Web3领域受到广泛关注的去中心化AI项目之一。 短短几个月的用户积累充分验证了去中心化AI的市场接受度。

作为投资者和AI爱好者,应该如何看待这一变化? 从投资者角度看,Kava不仅抓住了热门赛道,更重要的是用实际落地产品验证了 #去中心化AI# 的潜力。从用户视角看,去中心化AI意味着我们终于能掌控自己的数据,真正参与AI模型的构建与优化过程,而不再只是被动地提供数据。 这种变化不仅是技术的进步,更是治理模式和数据权力的重新分配。

回到福布斯的文章,我们或许正在见证AI领域的一场历史性转折,从巨头垄断到社区共建,从数据黑箱到公开透明。

作为 #Web3# 时代的代表之一,Kava不仅走在前列,也给整个行业带来了巨大的启示,未来的AI必须更加开放透明,只有这样才能获得用户长久的信任与支持。

欢迎小伙伴提出自己的看法。

Show more

🚨 @Forbes just spotlighted Kava AI as a major force in decentralized AI!

In a news feature story with Co-Founder Scott Stuart, Forbes breaks down why Kava’s blockchain-native model is challenging Big Tech — with 100K+ users, open-source infrastructure, and real DeFi execution.

Read the full story ⤵️ https://t.co/s8XoUjmxJo

Show more

0

0

2

7

0

蓝鸟会首期 Space回顾:不说虚的,讲实的,附百万级运营干货!🔥🚀

今天参加了蓝鸟会成立后的第一期由 @0x99DaDa 老师发起的 #蓝鸟会# 专属Space栏目《鸟人鸟语》,发现大家真的都是卧虎藏龙,各怀绝技。吸收到很多关于个人IP和账号运营的经验,很多前辈拥有很资深的Web2 和 Web3 运营经验,分享的内容真的帮助到大家很多,让我们这样一群抱团取暖的小伙伴们都受益匪浅。

特别感谢鸟哥 @NFTCPS 发起并推动了这个公益性质的蓝鸟会互助组织,让一群志同道合的朋友们得以聚在一起,共同学习、共同成长,在内容创作的路上彼此照亮、相互成就,真的超级奈斯。也非常感谢 GD 老师 @Sandwich_lxd 的全场主持,把控节奏,两小时的 Space 高能不断,气氛持续高涨!

除了 Space 的精彩内容,蓝鸟会的核心成员 VX 群中也有许多老师不吝分享。其中让我印象最深的是猴哥 @Web3WKong 的内容,他是资深的互联网自媒体人,在个人账号运营方面有着丰富的实战经验。在征得猴哥本人同意后,我整理了以下几个核心的点想和大家分享,真的是极具普适性的干货内容,希望能与大家一起学习交流,共同提升!

以下内容为核心点总结,如果大家想了解分享的原句,可以点击这个运营技巧分享集文档链接,会不定时更新一些好的账号运营点:https://t.co/qgqnAylQqg

————————————————————————

📌做号核心认知(1-4)

1️⃣ 做号核心不是粉丝,而是内容价值;内容价值的核心是干货。

2️⃣ 干货不是不好传播,而是专业干货面向少数人,普世干货才有价值、才易传播。

3️⃣ 不要困在自己认知的信息茧房。

4️⃣ 做你觉得“很简单”“很小白”的内容,因为你懂的,别人很多人不懂,不要用KOL视角选题。

————————————————————————

📌阶段差异与误区(5-7)

5️⃣ KOL在起号时内容也很low,成了大号后才开始塑造人设、提升内容层次。

6️⃣ 你和大KOL的投产比不同,他发内容有基础流量,你没有。

7️⃣ 所以大KOL是在变现基础上创作内容,而你是从0起步,两者逻辑不一样。

————————————————————————

📌底层打法建议(8-11)

8️⃣ 做号最核心的心得,其实不是内容质量,而是持续产出能力。

9️⃣ 普适干货 + 制作简单 + 成本低 + 可持续输出 = 6个月后你就是大V。

🔟 只要你能持续低成本产出内容,坚持6个月,所有技巧你都会在过程中自然学到。

1️⃣1️⃣ 研究技巧虽重要,但只影响速度,不影响成败。

————————————————————————

📌执行关键点(12)

1️⃣2️⃣ 内容制作必须时间短、成本低,否则你很难坚持。

📌流量策略建议(14-16)

1️⃣3️⃣10个小蓝鸟账号统一发一个话题,效果比一个KOL还强,价格却能差十倍。

1️⃣4️⃣ 在算法推荐时代,粉丝量只是“品牌方看的门面”,并不代表实际流量价值。

1️⃣5️⃣ 真正玩流量的,都在玩矩阵打法,蜂群效应远胜一只单飞的老鹰。

————————————————————————

🔧 推荐工具:高效低成本内容生产全家桶

✍ 写作:Claude / ChatGPT / Grok

🎬 AI视频:可灵 / 即梦

🎨 出图:Midjourney / Gemini / 即梦 / 可灵

🎧 音乐:Suna / 豆包

🗣️ 克隆音:海螺AI(海外版)

————————————————————————

听到过很多大佬都分享的一个很有共识的点:坚持不断的持续输出可以增加事情成功的机率❤️

坚持比技巧更重要,期待和大家一起学习共同成长,持续的行动起来就对了💪

本次Space回听链接:https://t.co/fIfzG7cHRT

Show more

0

0

13

18

2

斯坦福大学胡佛研究所最近的一期政治研究非常有意思,主题是:

流动性民主(liquid democracy)

流动性,是不是和币圈熟悉的词有点像?

是的,这个研究很大程度就是受币圈各种流动性投票机制影响,尤其是以太的质押投票。

这个研究就是以币圈的流动性投票为案例,来探讨这样的方式是否能改善美国的民主机制。

以下是全文:

托马斯·杰斐逊曾著名地指出,一个信息充分的公民社会不仅是抵抗暴政的最佳防线,也是动态民主的核心。今天的美国民主运作与国家成立时类似,公民定期直接投票选举代表,这些代表代替他们在州、地方或联邦层面做出决策。

但如果作为选民的你认为自己信息不足呢?今天,你唯一的选择就是仍然投票,投票前变得更加知情,或者完全放弃投票。但还有一个值得探索的选项——液态民主。液态民主是一个可以追溯到19世纪的概念,但近年来随着我们生活的数字化,它开始获得更多关注。

在液态民主中,选民保留自己投票的选项,但那些认为自己信息不足的人可以将自己的投票权委托给其他人来代表自己投票。这是一种代议制民主和直接民主的混合形式。数字技术使得在大规模上构建这一系统成为可能。

今天,各种组织都在积极尝试不同方式将决策权委托给他人。像BlackRock、State Street和Vanguard这样的主要投资公司现在允许股东通过区块链的投票选择程序委托他们的投票权。基于代币的系统允许人们以数字方式投票、买卖或借出投票权,并将投票权委托给他人。

包括Anthropic、Meta和OpenAI在内的人工智能公司正在进行公共实验,将决策权委托给随机抽取的公民大会,为AI聊天机器人的言论和行为提供指导。液态民主的现实应用可能具有潜力。

例如,在加利福尼亚,公民投票提案为选民提供了在立法程序之外共同做决定的机会,但这些提案的数量可能非常庞大,使得选民很难对每一项提案都保持知情。许多选民选择不对许多提案投票,或者投票有些随机。液态民主可以让选民将投票权委托给更有信息的人,这可能有助于推动好的提案并否决不好的提案。

尽管委托投票的想法在现实世界中听起来很有吸引力,特别是如果这能带来一个信息更加充分、更多公民参与的民主社会,但理论研究也表明,这种方式也可能面临重大挑战。为了弄清楚液态民主是否能有效运作以及如何更好地运作,我们需要在现实世界中高风险的环境下进行测试,看看实际效果如何。

幸运的是,区块链初创公司正在积极进行这些实验,我们可以从他们的经验中学习。其中一个最大的担忧是防止过多的投票权集中在少数几个人手中,这些人被称为“超级代表”。即使选民能够重新收回他们的投票权,这仍然存在风险——即将过多的、无法追责的权力集中在少数人手中。

找到合适的代表也是一个挑战。就像在美国选举中决定谁应该成为下任总统、参议员、州议员、州长、警长、县书记或市长一样,做出知情决定是非常困难的。而找到一个有足够信息的代表来委托投票可能同样困难,这也可能解释了液态民主的另一个重大挑战。

我们的研究是第一个在政治学中利用区块链中液态民主自然实验的项目,收集了关于液态民主和投票的全面数据,涵盖了超过250,000名选民和1,700多个提案,涉及18个最大的基于以太坊的去中心化自治组织(DAO)。

我们发现液态民主既有挑战,也有希望。首先,在使用液态民主的区块链组织中,只有17%的投票权被委托,这与许多地方选举的投票率相似。而那些拥有委托权的人往往未能投票,委托人的参与率约为33%。这指示出了一个潜在的问题。

即使提供了更多灵活的投票选项,许多人仍然选择不参与。整体投票参与率低也导致了第二个问题。投票权最终集中在少数几个超级代表手中,如果选民没有密切监控他们的代表,这可能会威胁到这些项目的去中心化。

但也有一些希望的迹象。我们发现,委托投票更多是自下而上而非自上而下。较小的代币持有者更倾向于委托投票,而较大的代币持有者则不太愿意委托,这与液态民主的希望一致,即能激励那些原本参与动机较弱的人仍然让他们的投票被计入。

那些具有较好参与记录的代表会吸引更多投票,表明代币持有者并非完全随机地委托他们的投票。此外,有证据表明,周到的设计可以帮助解决这些挑战。创建便捷的在线用户界面,并提供关于潜在代表的信息,包括他们的投票立场和记录,可以显著增加参与度,委托率总体提高了约25%。

世界正经历着巨大的技术变革,认为我们不能利用这些变化来改善我们的治理方式将是奇怪的。但挑战在于找出哪些想法是真正的进步,哪些是错误的建议。尽管液态民主的未来以及它在现实世界公民参与中的适用性暂时不确定,但显而易见的是,液态民主和委托投票的概念在数字时代可能变得越来越重要。

无论是金融机构、在线平台,还是可能的在线治理,液态民主提供了既充满希望的可能性,也提供了关于将民主理想转化为实际现实时面临的挑战的警示。

Show more

0

0

6

7

1

有点感慨,其实大部分人对市场上的一些项目是没有判断的,而有部分人长篇大论一顿吹,会让很多没有判断力的人以为这个项目真的牛逼而买单,实际上很多项目都是垃圾,并不值得接盘。

Web2来的项目不一定能赚钱,大多数都是借个壳吸引市场fomo一波,并不会掏钱出来干啥的。产品是产品,币价是币价,大多数产品也只是让市场有个fomo的理由而已,拉盘不需要产品,有产品的项目不一定能涨,两者没有什么必然联系。

看到市场上有人喊速通,记得去看一下地址数和成交量,就几百个地址和低成交量,这种不叫速通,叫吸引傻子接盘,项目方甚至连地址和刷量都舍不得做,会有钱出来拉盘吗?

记住:不是字多的就是真理,只是AI码字不要钱。

Show more

0

0

1

5

0